COLUMN

コラム

ストックオプション導入企業へ転職するメリット/注意点・転職を成功させるポイントを徹底解説!

執筆者:茅原淳一(Junichi Kayahara)

『資本政策の手引き』

企業価値を高めるための戦略について

徹底解説します!

※本記事は2023年5月29日に開催された国税庁及び経済産業省による、信託型ストックオプションの税制及び適格ストックオプションの税制に関する説明会で共有された内容に関して考慮されていない内容となっております。あらかじめご了承下さい。

スタートアップ・ベンチャー企業への転職を検討する中で、「ストックオプション」という言葉を目にすることがあるかと思います。

ストックオプション制度がある企業に転職する場合、どんなメリット・デメリットがあるのか気になる方は多いでしょう。

そこで、今回の記事では、

・ストックオプションとは何か

・ストックオプションの仕組み

・ストックオプションの種類

・ストックオプションの注意点

・企業がストックオプションを導入する目的

・ストックオプションを導入している企業へ入社するメリット

・ストックオプションを導入している企業へ入社するデメリット

・転職を成功させるポイント

について解説します。

目次

ストックオプションとは?

ストックオプションとは、あらかじめ定められた価格で自社株を購入することができる権利のことをいいます。

権利を付与された場合、株価が上昇した際に有利な価格で株式を購入できるため、通常の給与収入やボーナスでは得られないほどの大きな報酬を獲得できる可能性があります。

有名な事例として、2018年にIPOしたメルカリでは、35名以上の従業員・役員がストックオプションによって6億円以上の資産を得たことが話題になりました。

詳細:35名が6億円以上の資産、メルカリが証明したスタートアップドリーム

メルカリの事例のように、ストックオプションには億万長者になるチャンスが秘められている点は転職を検討されている方にとって大きな魅力なのかと思います。

ストックオプションについては、以下の記事で詳しく解説しておりますので、こちらも合わせてご覧ください。

⇒【経営者必読】ストックオプション制度を徹底解説!仕組み・種類・メリット/デメリットを完全体系化!

⇒【徹底比較】有償・無償ストックオプションの違いとは?会計処理・税制面などのメリット・デメリットは?

⇒ストックオプションの導入方法とは?導入に必要な手続きや注意点を徹底解説!

⇒M&Aでストックオプションは消える?税制非適格になる?消滅させずに、従業員の税負担を抑える方法をご紹介!

⇒ストックオプションで従業員は億万長者!?儲かる?ベンチャー体験談から平均相場でいくら儲かるか調査してみた

⇒ストックオプションのコンサルティングとは?依頼すべき理由や気になる相場を徹底解説!

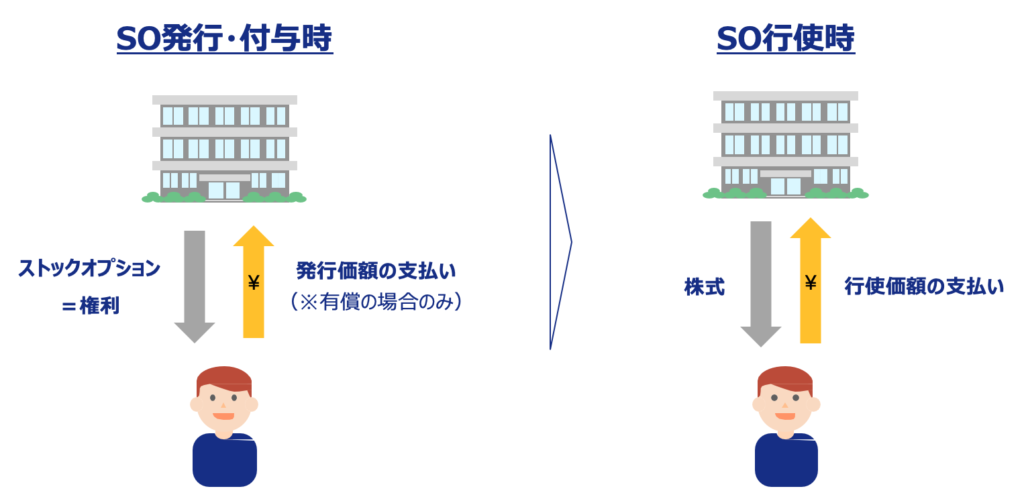

ストックオプションの仕組み

ストックオプションには、「権利付与」「権利行使」「株価売却」という3つの段階があります。

権利付与

企業が従業員・役員に対し、一定額で自社株を購入できる権利を与える段階です。

転職の場面では、内定通知書などにストックオプションの条件について記載されている場合があります。

権利行使

従業員・役員が、株価が上がる前の低い価格(権利行使価格)で株を取得する段階です。

購入資金は権利行使する人が自分で用意する必要があります。

権利付与には一定の条件が定められているケースが多いです。

特に、株式を上場したときという条件が一般的です。

上場後権利行使可能になるまでの期間に関しても条件が設定されているケースが大半です。

例えば、権利付与の決議から2年から10年の間に、低い価格で自社株を購入できるという条件が付与されています。

ストックオプションの行使については、こちらの記事もご参照ください。

⇒ストックオプションの行使タイミングはいつ?行使期間や手続き方法まで詳しく解説!

株式の売却

売買の制限が解除された後は、基本的にいつでも売却が可能です。

権利を行使して取得した自社株式を売却することで利益が得られます。

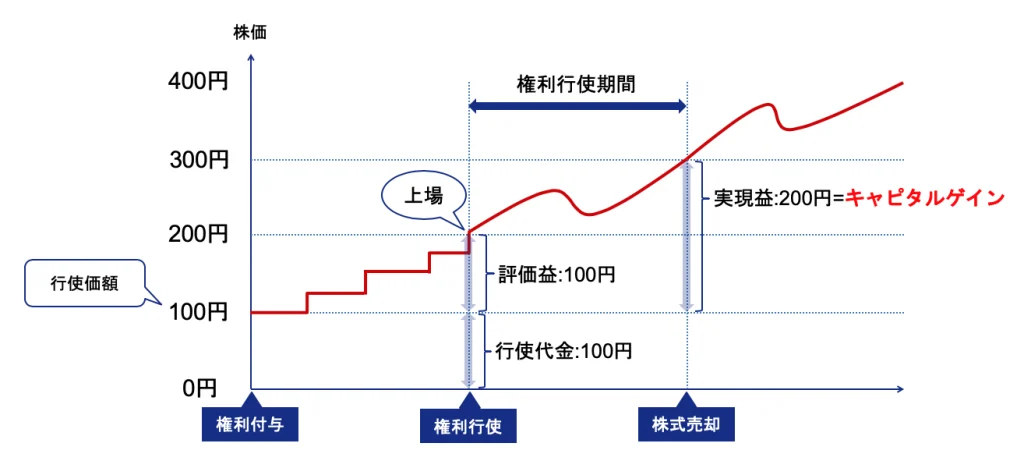

利益を得るまでの流れについて、以下図解をご覧ください。

権利付与から株式売却までの推移

・権利付与:1株100円で自社株式を取得できる権利(ストックオプション)を付与される

・権利行使:ストックオプションを行使。この時の一株200円だが、一株100円(行使代金)で株式を取得したので、今の株価(200円)−行使代金(100円)=評価益(100円)となる。

・株式売却:一株300円になったタイミングで株式を売却すると、売却時の株価(300円)−行使代金(100円)=実現益(200円)の儲けが出る。

この実現益のことを「キャピタルゲイン」と呼びます。

実際には「売却時の株価×売却した株式数」がキャピタルゲインとなるので、株式数が多いほど利益額も大きくなります。

ストックオプションの種類

ストックオプションには、以下の種類があります。

・通常型ストックオプション

・株式報酬型ストックオプション

・有償ストックオプション

・信託型ストックオプション

通常型ストックオプション

通常型ストックオプションは、会社の業績が向上した場合のインセンティブ的意味を持たせたもので、権利行使価格は、権利付与したときの株価以上に設定します。

ストックオプションについては、以下の記事で詳しく解説しておりますので、こちらも合わせてご覧ください。

⇒【経営者必読】ストックオプション制度を徹底解説!仕組み・種類・メリット/デメリットを完全体系化!

株式報酬型ストックオプション

株式報酬型ストックオプションとは、行使価格を1円といった低価格に設定するものをいいます。

「1円ストックオプション」と呼ばれることもあります。

権利行使時に、その時点の株価とほぼ同等のキャピタルゲインを得ることができます。

退職金として使われるケースが多く、その場合、給与課税(最大55%)でなく退職金課税(約25%)である点、権利行使時に金銭負担がほとんど生じない点、などのメリットがあります。

株式報酬型ストックオプションの詳細は以下の記事をご参照ください。

⇒【経営者必読】株式報酬型ストックオプション(1円ストックオプション )とは?仕組みやメリットを徹底解説!

有償ストックオプション

無償ストックオプションと異なり、付与される際にお金がかかるのが有償ストックオプションです。

有償ストックオプションの仕組みは、まず会社が発行したストックオプションを役員・従業員が発行価額を支払うことで購入します。

そして、ストックオプションの保有者となった役員・従業員が行使価額を支払い、権利行使することで株式を取得することができるという仕組みです。

有償ストックオプションの詳細は以下の記事をご参照ください。

⇒【有償ストックオプションとは?】発行/行使価額算定の仕組みやメリット/デメリットを徹底解説!

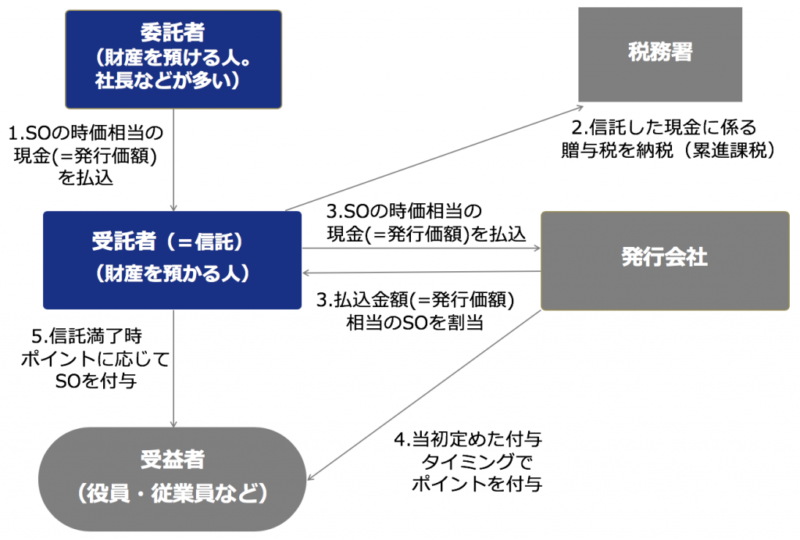

信託型ストックオプション

有償ストックオプションの新しい活用方法として、信託を利用した「信託型ストックオプション」があります。

発行したストックオプションを信託に預け、信託満了まで保管します。

そして、ストックオプションに交換できるポイントを役員・従業員に付与していき、信託満了時にポイント数に応じてストックオプションが割り振られる、というスキームです。

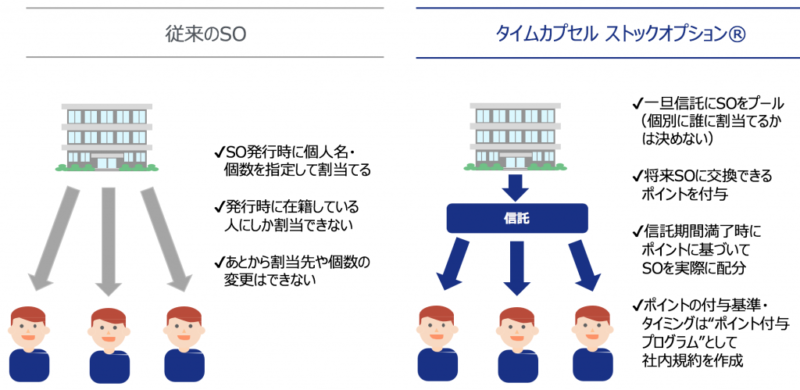

従来型との比較

信託型ストックオプションは、これまで整理してきた従来のストックオプションのデメリットや、経営者のインセンティブ設計に対する悩みを解決するべく作られた金融商品です。

具体的には以下のようなメリットがあります。

・発行時に付与相手や付与比率を決める必要がない

・低い行使価額のストックオプションを残しておくことができる

・希薄化を防ぐことができる

・発行コストやリソースを大きく抑えられる

信託型ストックオプションの詳細は以下の記事をご参照ください。

⇒【経営者向け】話題の「信託型ストックオプション」を徹底解説

ストックオプションの注意点

ストックオプションには以下のような注意点もあります。

・発行上限がある

・全員がもらえるわけではない

・上場後すぐに使えるわけではない

・種類によっては2回課税される

発行上限がある

一般的に、企業が発行するストックオプションの割合は、発行済株式総数に対して10〜15%以内とされています。

つまり、ストックオプションの発行数には上限があるので、その上限の中で従業員・役員が”枠”を競い合う構造になっています。

ストックオプションは基本的に入社歴の古い順に付与数が多くなる傾向があり、反対に入社時期が後ろになればなるほど、ストックオプションの付与数は少なくなりやすいです。

特にシリーズC〜IPO直前の入社の場合、既にストックオプションの上限に達してしまっており、付与してもらえないこともあるので注意が必要です。

ストックオプションを多くもらいたい場合、シード期やアーリー期のスタートアップ・ベンチャー企業に入社するか、経営幹部としてのポジションで選考を受け、あらかじめストックオプションの付与割合を交渉した上で入社するのが良いでしょう。

シリーズC・シード期・アーリー期、IPO直前についてはこちらの記事もご参照ください。

⇒シリーズCとは?定義・資金調達額・資金調達方法ごとの特徴/注意点を徹底解説!

⇒シード期とは?定義や資金調達方法、事業成功のため行うべきことを徹底解説!

⇒アーリーステージとは?調達方法の選択肢や調達額目安、調達時のポイントを徹底解説!

⇒上場スケジュール:直前期|直前期(N-1期)の過程について解説

⇒上場スケジュール:申請期|申請期の過程について解説

上場後すぐに使えるわけではない

最近ではストックオプション権利行使の条件として「ベスティング条項」を設ける企業も増加しています。

ベスティング条項では、一定期間が経過するまでの間、従業員はストックオプションを権利を行使できないようにします。

ストックオプションについて用いられるべスティング条項は、大まかに以下2つのパターンに分かれます。

1.ストックオプション付与後、一定期間を経てから、初めて権利行使が認められる

2.ストックオプション付与後、一定期間ごとに、権利行使が認められる株式割合が増える

2のイメージとしては、例えばある企業が1人の従業員に50株分のストックオプションを付与したとします。

べスティング条項で、自社が上場したタイミングで「付与した50株分のSOうち、10株だけ権利行使できる」と設定し、その後1年勤務ごとに毎年「10株分ずつ権利行使できる」とすることで、 5年間勤続したら全てのSO行使できるようになります。

これによって、初回の上場後間もないSO行使、及びその後の早期退職を防止することが可能になります。

(なお、基本的には、設定期間が経過する前に退職した場合には、その時点で未確定のストックオプションは失効します。)

入社前にもらえる額や各種契約内容については確認し把握しておきましょう。

ベスティング条項については、こちらの記事もご参照ください。

⇒ベスティング条項とは?なぜ人材の離脱防止と 従業員のモチベーション向上につながるのか

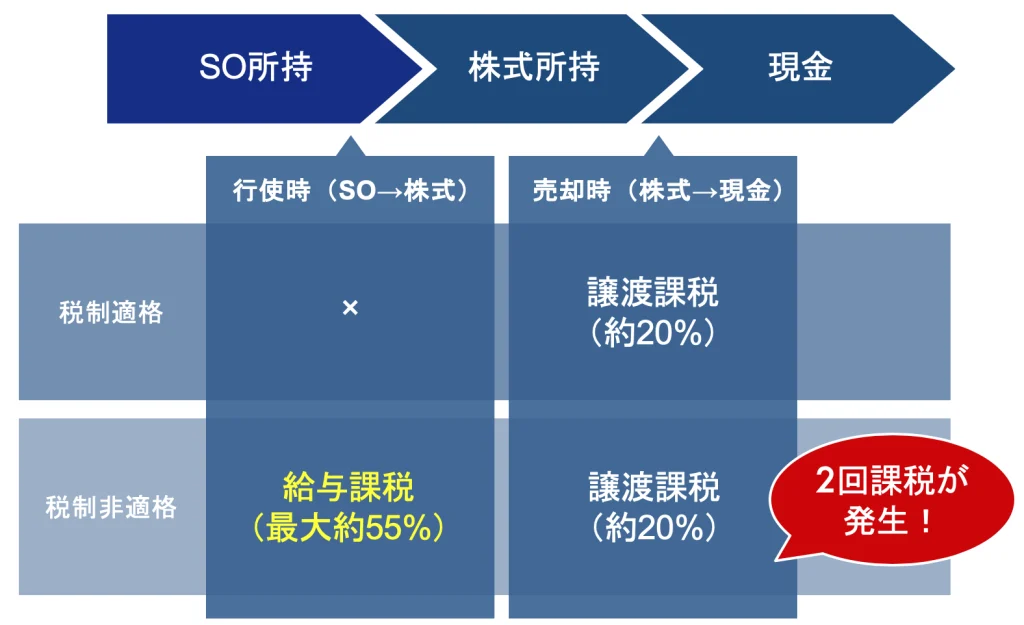

種類によっては2回課税される

無償ストックオプションは「税制適格ストックオプション」と「税制非適格ストックオプション」に分けられます。

税制非適格ストックオプションの場合、以下の通り2回課税されます。

・「A.ストックオプション→株」に転換(行使)した時

・「B.株→現金」(売却)した時

Aは給与課税で最大55%、Bは譲渡課税で約20%と、多くの税金を支払う必要があります。

税制適格ストックオプション・税制非適格ストックオプションについては、こちらの記事もご参照ください。

⇒【令和5年度税制改正大綱】税制適格ストックオプションの変更点|スタートアップ育成5か年計画を背景とした今後のロードマップも解説

⇒税制適格ストックオプションとは?有償ストックオプションとの違い・7つの要件について解説

⇒税制非適格ストックオプションとは?税制適格ストックオプションとの違い・メリット・デメリットについて解説

企業がストックオプションを導入する目的

企業がストックオプションを導入する目的は以下が考えられます。

・優秀な人材を確保するため

・人材の流出を防ぐため

・従業員のモチベーションアップのため

・従業員に経営への意識を持たせるため

転職先として検討している企業がなぜストックオプションを導入しているのか事前に把握し、自身の転職目的と合致しているかを考えるとよいでしょう。

ストックオプションを導入した企業の例として、こちらの記事もご参照ください。

⇒上場企業の約3割が導入するストックオプション|導入事例を詳しく紹介!

優秀な人材を確保するため

企業にとって、ストックオプションには優秀な人材を確保するための効果も期待できます。

一般的に、優秀な人材を雇うためには高額の報酬を支払う必要がありますが、スタートアップ・ベンチャー企業のように成長過程にある企業の場合、高額な給与を支払うことを約束することは不可能です。

ストックオプション制度によって、従業員に将来の報酬を期待させることができ、優秀な人材を集められます。

人材の流出を防ぐため

ストックオプションには、人材の流出を防ぐ効果も期待できます。

ストックオプションを付与された従業員・役員は、権利行使できるまでは会社を辞める可能性は低いです。

なぜなら、権利を行使せずに退職してしまっては、それまでの努力が無駄になってしまうからです。

従業員のモチベーションアップのため

ストックオプションは、自社の株価が上がるほど、つまり業績がアップするほどキャピタルゲインが大きくなります。

そのため、役員や従業員は「会社の業績をあげる」という一つの目標に向かうため、モチベーションを高めることができます。

従業員に経営への意識を持たせるため

一般の従業員の場合、雇われている側という意識がはたらくため、企業経営に参画するという意識が低い傾向があります。

そこで、ストックオプションを付与することにより、企業経営にかかわる一人として企業を成長させるという意識が生じます。

結果、従業員に会社の事業へよりコミットをさせることができます。

ストックオプション導入企業へ転職するメリット

ストックオプションを導入している企業へ転職するメリットは、主に以下が考えられます。

・モチベーションを維持できる

・低リスクで大きなリターンが得られる

モチベーションを維持できる

一般的に、報酬はモチベーション維持の重要な要素といえます。

転職後に努力して会社の業績が上がれば自社の株価に反映され、株価が上がれば自分自身の報酬も増えるため、モチベーションを保つことができます。

低リスクで大きなリターンが得られる

株式を購入(保有)すると、株価が下落した時には損失を被るリスクがあります。

しかし、ストックオプションは株式を購入できる「権利」のため、株価が上がった時にのみ権利を行使し、株価が下がった場合は、再び上がるまでは行使を待つことも可能です。

そのため、直接株式を購入するよりも損失リスクを下げることができる仕組みといえます。

ストックオプションの株価については、こちらの記事もご参照ください。

⇒非上場企業における株価算定方法とは?活用場面・方法・費用・流れについて徹底解説!

⇒【未上場企業】”株価算定”と”ストックオプションの行使価額”の関係を徹底解説

ストックオプション導入企業へ転職するデメリット

ストックオプションを導入している企業へ転職するデメリットは、主に以下が考えられます。

・年収が下がる可能性がある

・努力したからといって確実に利益が得られるわけではない

・売却後のモチベーション維持が難しい

・退職しづらくなる

デメリットも理解したうえで転職先を検討するとよいでしょう。

年収が下がる可能性がある

企業にとっては、ストックオプション制度によって、従業員に将来の報酬を期待させることができますが、逆に、従業員にとっては現状もらえる給与とボーナスが低く設定されてしまう可能性があります。

大企業からスタートアップ・ベンチャー企業への転職を考えている方は、年収が大幅にダウンする可能性があることを理解しておく必要があります。

努力したからといって確実に利益が得られるわけではない

努力したからといって業績が右肩上がりになったり株価が上がったりする保証はありません。

世界的な不況などの外部要因で株価が下がるケースもありえますし、そもそも上場できない可能性や、企業が存続できない可能性もあります。

事実、ベンチャー企業の80%以上は創業から5年以内に倒産しています。

ベンチャー企業の生存率を示すデータがあります。

創業から5年後は15.0%、10年後は6.3%。20年後はなんと0.3%です。

仮に上場できたとしても、そのとき株価がどれくらいになるかを予測することはできません。

場合によってはわずかな利益しか得られず、通常の給与とボーナスを多くもらえる企業へ転職したほうがよかったという事態を招くことも考えられます。

ストックオプションに過度な期待を抱き転職した場合、努力が無駄になったと感じてしまうことも起きると想定されます。

売却後のモチベーション維持が難しい

ストックオプションの権利を行使してキャピタルゲインを得た場合、ストックオプションに魅力を感じていた従業員にとっては、その会社で働き続ける理由が減ってしまいます。

働くモチベーションは人それぞれ違いますが、1番のモチベーションがストックオプションの売却益である場合は、キャリアについて悩んでしまうかもしれません。

退職しづらくなる

退職者のストックオプションは失効する場合がほとんどです。

また、ストックオプション行使後の早期退職リスクを防ぐため、べスティング条項(※一定期間が経過するまではストックオプションの権利を行使できないとする条項のこと)でストックオプション行使の期間設定がなされている場合があります。

設定期間が経過する前に退職した場合、その時点で未確定のストックオプションは失効してしまいます。

キャリアアップを考えたり、あるいは心身の不調があって退職を検討したりするときにストックオプションが足かせになる可能性があります。

ストックオプションの失効については、こちらの記事もご参照ください。

⇒ストックオプションは退職すると失効する⁈保有したまま会社を辞めたケースを解説!

ストックオプション導入企業への転職を成功させるポイント

転職を成功させるポイントは以下の通りです。

・しっかりとした転職の目的を持つ

・ストックオプションへ過度な期待はしない

スタートアップ・ベンチャー企業への転職を検討する際は、この2点を意識するとよいでしょう。

しっかりとした転職の目的を持つ

ストックオプションで大きな利益を得ることだけを目的に、スタートアップ・ベンチャー企業へ転職を決めるのは危険です。

スタートアップ・ベンチャー企業に転職して成功する人は、利益・報酬以外の部分で働く目的をもっています。

金銭面でのモチベーション(=外発的動機)だけではなく「会社のビジョンや一緒に働く仲間に対して共感できる」など、何かしらの”内発的動機”を持ち合わせている方が、結果として成功する確率が高いといえるでしょう。

ストックオプションへ過度な期待はしない

ストックオプションで”億万長者”を目指すのは、まさに「スタートアップ・ドリーム」と言えるかもしれません。

しかし、過度な期待は禁物です。

ストックオプションで大きな利益をえるためには、IPOできるほど成長する可能性がある会社を見極めた上で早い段階からジョインしなければなりませんし、確実にIPOできる保証はどこにもありません。

ストックオプションに過度な期待はしないのが無難でしょう。

IPOについては、こちらの記事もご参照ください。

⇒ベンチャー企業がIPOする意義はあるのか?上場のメリット・デメリット

⇒IPOの準備スケジュール|直前前々期から申請期まで解説

⇒上場の条件とは?上場基準・上場までの流れ・上場のポイントを徹底解説!

⇒上場のために必要な売上基準とは?IPOのための業績について解説

⇒上場審査とは?審査基準・審査の流れ・審査通過のポイントを徹底解説!

⇒IPOの失敗を防ぐには?IPO失敗理由・失敗事例・失敗の回避方法を解説

⇒上場ゴールとは?上場ゴールに陥らないためのポイントを詳しく解説

まとめ

いかがでしたでしょうか。

今回の記事ではストックオプションを導入している企業へ転職するメリット・デメリット、転職を成功させるポイントについて解説しました。

スタートアップ・ベンチャー企業への転職を検討されている方の参考になれば幸いです。

SOICOでは、入社年度に関係なくフェアにインセンティブを支給できる信託型ストックオプションを、専属のコンサルタントがオーダーメイドで設計いたします。

自社のニーズにマッチした種類のストックオプションを導入したい経営者様や優秀な人材の獲得及びリテンションに頭を抱えている経営者様がいましたら、下記よりお気軽にご相談ください。

最後までお読みいただきありがとうございます。

また、今回の記事で取り扱った、ストックオプションや株式報酬制度に関する基礎知識を更に深ぼって身につけたい方は、下記の記事をご参照ください。

<ストックオプション関連記事>

・ストックオプション制度を徹底解説!仕組み・種類・メリット/デメリットを完全体系化!

・【有償ストックオプションとは?】メリット・デメリットや発行価額と行使価額の違いを簡単に解説!

・【無償ストックオプションとは?】税制適格の要件やデメリットを解説!

・【経営者向け】話題の「信託型ストックオプション」を徹底解説

<株式報酬制度関連記事>

・譲渡制限付株式とは!?株式報酬制度の仕組み・メリットを総まとめ!

・【経営者必読】株式交付信託(株式報酬信託、株式給付信託)とは何か?複雑な仕組みやメリット・デメリットをご紹介!

・【経営者必読】パフォーマンスシェア(業績連動型株式報酬制度)とは一体?仕組みやメリット・デメリットを徹底解説!

・【経営者必読】ファントムストック(ファントムオプション)とは?仕組み・メリット/デメリット・注意点を解説!

・【経営者必読】株式報酬型ストックオプション(1円ストックオプション )とは?仕組みやメリットを徹底解説!

また、ストックオプションのご導入を検討をするには、プロの専門家に聞くのが一番です。

そこでSOICOでは、ストックオプション個別の無料相談会を実施しております。

・他社はどのぐらいSOを付与している?

・実際にどうやって導入を進めたらいいの?

そんなお悩みを抱える経営者の方に、要望をしっかりヒアリングさせていただき、

適切な情報をお伝えさせていただきます。

ぜひ下のカレンダーから相談会の予約をしてみてくださいね!

この記事を書いた人

共同創業者&代表取締役CEO 茅原 淳一(かやはら じゅんいち)

慶應義塾大学卒業後、新日本有限責任監査法人にて監査業務に従事。 その後クレディスイス証券株式会社を経て2012年KLab株式会社入社。 KLabでは海外子会社の取締役等を歴任。 2015年医療系ベンチャーの取締役財務責任者に就任。 2018年よりSOICO株式会社の代表取締役CEOに就任。公認会計士。