COLUMN

コラム

【経営者必読】ストックオプション制度とは?仕組み・種類・メリット/デメリットを完全体系化!新株予約権との違いも解説!

執筆者:土岐彩花(Ayaka Doki)

『資本政策の手引き』

企業価値を高めるための戦略について

徹底解説します!

こんにちは、SOICO株式会社の土岐です!

信託型や有償のストックオプションについては記事を書いていましたが、「そもそもストックオプションって何?」「信託型とか有償とかの前にもっと基本的なことを教えて欲しい」というお問い合わせも多くいただきました。

そこで今回は、ストックオプションの仕組みやメリット、種類について網羅的に解説していきたいと思います。この記事を読めば、ストックオプション全般を最短・最速で理解していただけるかな、と思います。

どうぞ最後までお付き合いください!

目次

ストックオプションとは権利のこと

そもそも「ストックオプション」とは、あらかじめ決められた価格で株式を取得できる権利のことです。

インセンティブ制度としてのストックオプションとは、まず役員や従業員(=付与対象者・引受者)に対して、あらかじめ決められた価格(=行使価額)で株式を取得できる権利を付与します。役員や従業員は、権利行使すると会社の株式を行使価額で取得できます。その後、将来株価が上昇した時点で株式を売却すると、行使価額と株価との差がキャピタルゲインとして得られるという仕組みです。後述の ”ストックオプション制度の仕組み” で詳しく説明します。

ストックオプションは株式報酬なので、多くの企業のインセンティブ制度として採用されていて、毎年600社前後が発行しています。

インセンティブ制度については、こちらの記事もご参照ください。

⇒インセンティブプランとは?種類とメリット・導入時の注意点を解説

⇒M&A先で有効な業績連動型報酬とは?子会社向け株式インセンティブプラン4類型を分かりやすく解説!

ストックオプション制度の仕組み

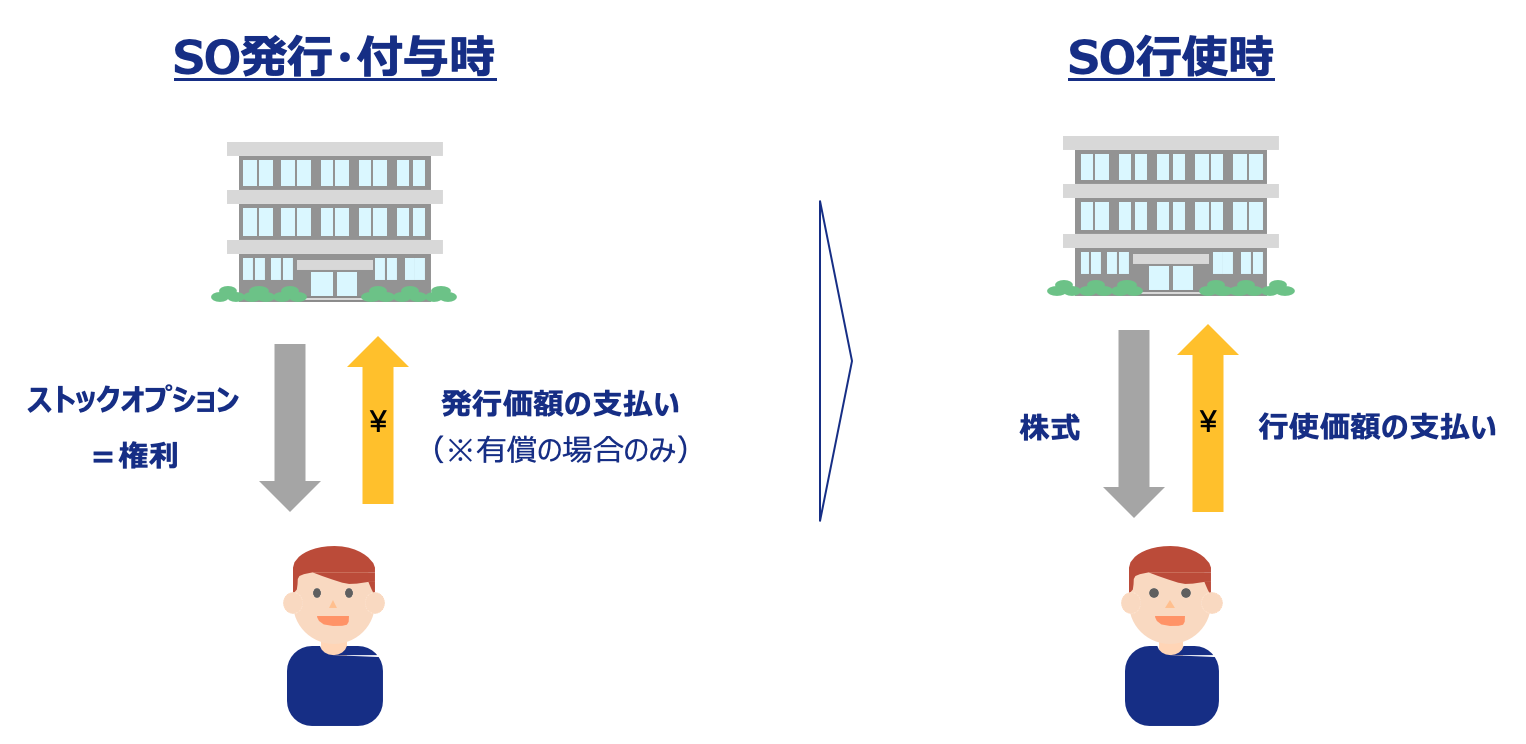

ストックオプション制度において重要なのは、”発行・付与”と”行使”の2つのステップと、インセンティブ制度の根幹であるキャピタルゲインがどう生まれるのかです。

発行・付与と行使については、下図のような流れ・やりとりになっています。それぞれ見ていきましょう。

ストックオプション発行・付与と行使の仕組み

ストックオプション発行・付与と行使の仕組み

ストックオプションの発行・付与について

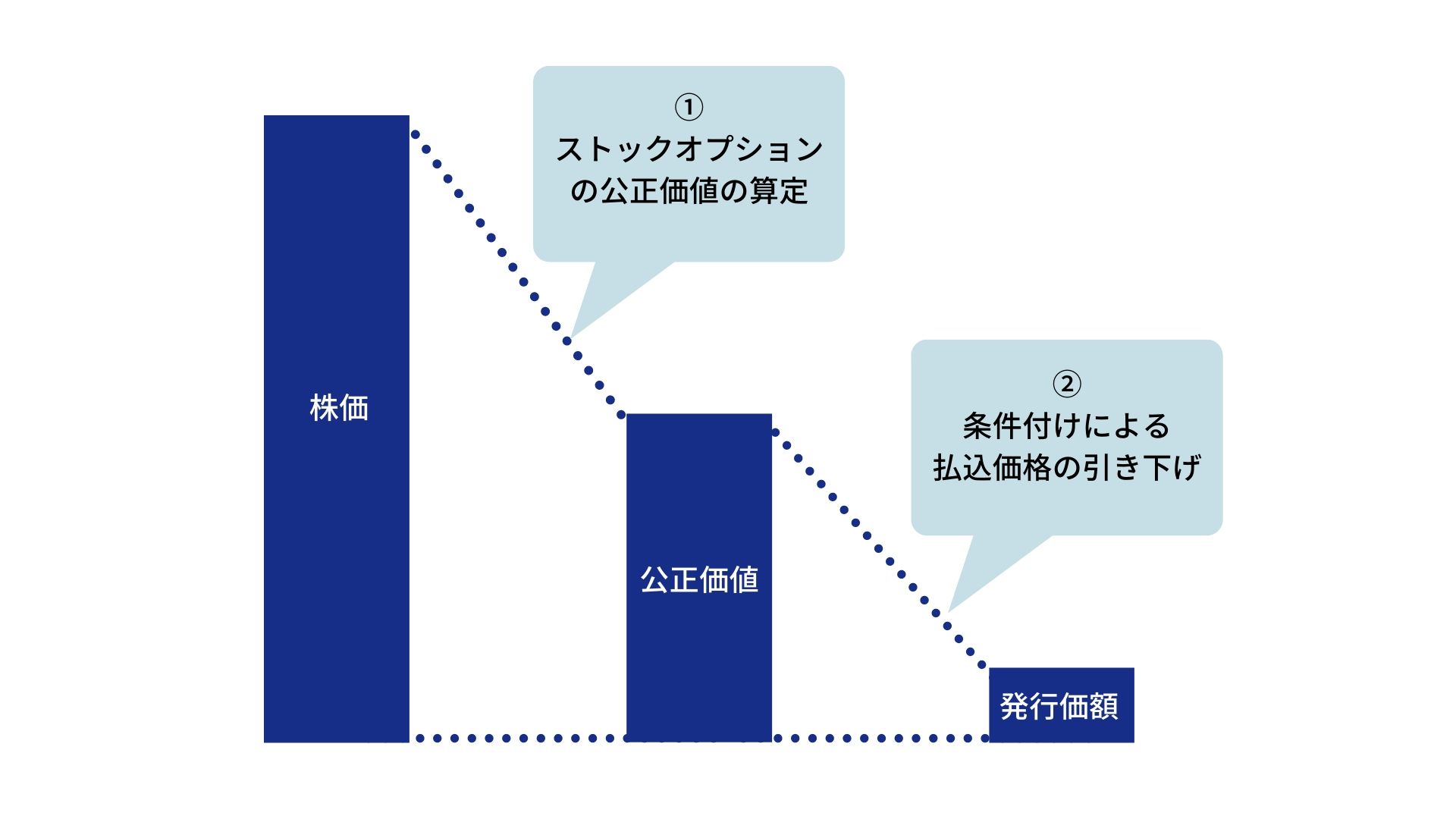

発行の際、①ストックオプション1個分の価値(=公正価値)を算定し、有償の場合は②発行価額も算定します。

下図のように、まずは今の株価などから将来の株価を予測することで、ストックオプションの公正価値を算定します。発行価額の算定は、公正価値に対して行使に係る条件を付与することで、実際に払い込む価格を引き下げる、という方法で行います。

ストックオプションの公正価値・発行価額の算定方法

ストックオプションの公正価値・発行価額の算定方法

また、ストックオプションの付与に関しては、発行のタイミングで割当先の役職員、及び割当比率を決めます。

ただし、信託型ストックオプションの場合のみは、対象者と割当数を後から決めることができるスキームとなっているため、この点の自由度は高くなっています。

ストックオプションの行使について

権利行使時は、行使価額を支払うことでストックオプションの権利を行使し、自社株式を取得する流れで進めます。ここでの「行使価額」とは、ストックオプションの権利を行使する時に支払う価格のことです。

上場企業、及び未上場企業で株取引の有無が異なり、株価の算定方法や頻度も変わってきますので、ストックオプションの行使時には所属企業の上場有無・算定方法に注意しましょう。

ストックオプションの行使・株価算定については、こちらの記事もご参照ください。

⇒ストックオプションの行使タイミングはいつ?行使期間や手続き方法まで詳しく解説!

⇒非上場企業における株価算定方法とは?活用場面・方法・費用・流れについて徹底解説!

キャピタルゲインの仕組み

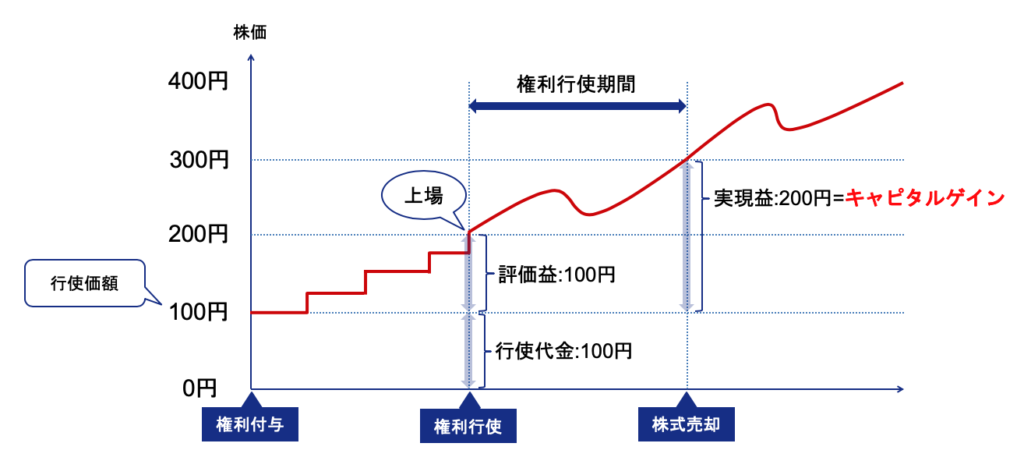

冒頭の ”ストックオプションとは” では、キャピタルゲインについて文章で述べましたが、それではどうしても理解が難しい部分があると思いますので、どの部分がキャピタルゲインなのか図解したいと思います。

キャピタルゲインの仕組み

キャピタルゲインの仕組み

上図をみてもらうと、株価が100円の時にストックオプションを発行しているので、行使価額が100円となっています。

上場やM&Aなどで権利を行使するタイミングになったとき株価が200円になっていたとすると、行使価額の100円を払って200円の株を買うことになります。こう聞くとキャピタルゲインが100円のように思えますが、権利行使時点ではまだ株を保有している状態なので、報酬は生まれません。つまり、”ストックオプションを株に変えた”だけなので、株を売らなくてはキャピタルゲインが得られないのです。

図の例では、上場後株価が上がり、売却時点では株価が300円となっているので、この時点で売ればキャピタルゲインは200円ということになります。

このように、行使と売却ではタイミングがずれるということに注意が必要です。

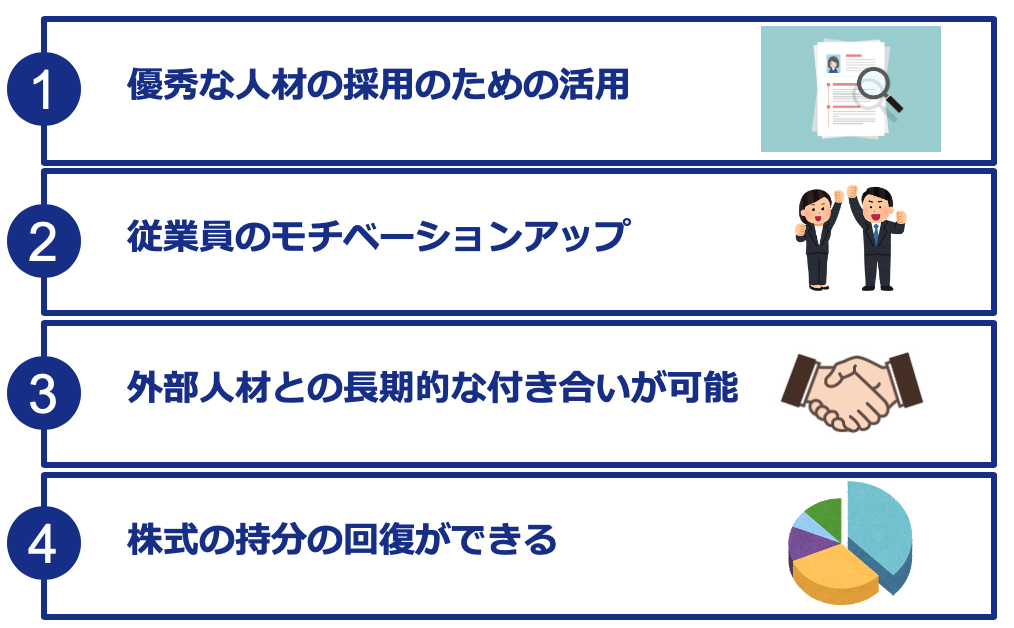

【企業側】ストックオプションのメリット4つ

ストックオプションのメリット4つ

ストックオプションのメリット4つ

ストックオプションは、採用、支払い、資金調達など、あらゆる面でメリットがあり、ベンチャー経営において非常に重要な資本政策となっています。それぞれのメリットについて細かく説明します。

資本政策については、こちらの記事もご参照ください。

⇒資本政策とは?必要性や考慮すべき点、失敗事例まで徹底解説!

⇒IPOに向けた成功する資本政策|上場後の資金調達の仕組みも解説

①優秀な人材の採用のための活用

ストックオプションは、将来的な株価の上がり幅によっては大きなキャピタルゲインとなるので、優秀な人材にも魅力的なインセンティブ制度としてアピールできます。

さらに入社後も、ストックオプションの行使が可能になる時点より前に辞めた場合は報酬がもらえないので、優秀な人材の流出を防ぐこともできます。

②従業員のモチベーションアップ

ストックオプションは、自社の株価が上がるほど、つまり業績がアップするほどキャピタルゲインが大きくなります。

そのため、役員や従業員は「会社の業績をあげる」という一つの目標に向かうため、モチベーションを高めることができます。

③社外協力者との長期的な付き合いが可能

ストックオプションは、従業員のみならず、社外協力者(顧問・アドバイザー・業務委託など)に対しても付与できます。

外部の協力者にストックオプションを付与することで、権利行使まで長期的な付き合いが可能となります。また、上記メリットの2つ目と同様の理由で、社外協力者の当事者意識を高め、モチベーション向上にも繋がります。

さらに、ストックオプションで報酬を支払うことで、キャッシュアウトを防ぐことができるというメリットもあります。

④株式の持分の回復ができる

株式の持分比率が下がっている経営陣にストックオプションを付与して、早めに行使することで、持分を回復してから上場に臨むという活用法もあります。

【企業側】ストックオプションのデメリット4つ

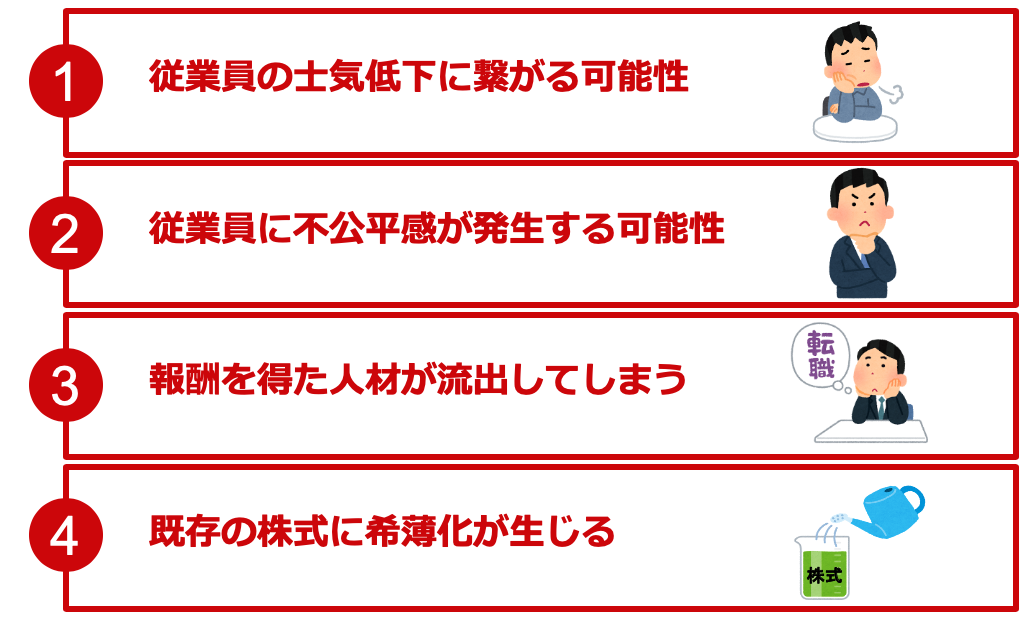

ストックオプションのデメリット4つ

ストックオプションのデメリット4つ

①株価が行使価格を下回った場合、従業員の士気低下に繋がる

株価が行使価格を下回った場合、つまり、ストックオプションの権利を行使してもキャピタルゲインが得られない状況になった場合は、インセンティブ制度として機能しないため、従業員の士気が低下してしまう可能性があります。

この状況は、自社の努力とは関係なく起こる可能性も十分にありうるので、将来への見通しが重要です。

②付与基準が不明瞭な場合、従業員に不公平感が発生する

付与基準が不明瞭なままストックオプションを運用していくと、付与対象者以外の従業員が不公平感を感じたり、士気を無くしてしまうことに繋がる可能性があります。

また、このことをきっかけに、従業員間の関係性が悪化する危険性もあるので、運用には十分な注意が必要です。

③報酬を得た人材が流出する

ストックオプションの権利を行使してキャピタルゲインを得た場合、ストックオプションに魅力を感じていた従業員にとっては、その会社で働き続ける理由が減ってしまいます。

今の会社より良い条件の会社があった場合には転職する従業員が出てくる可能性もあります。

対策として「べスティング条項」を設定する企業も多い

最近ではストックオプション権利行使の条件として「ベスティング条項」を設ける企業も増加しています。

ベスティング条項では、一定期間が経過するまでの間、従業員はストックオプションを権利を行使できないようにします。

ストックオプションについて用いられるべスティング条項は、大まかに以下2つのパターンに分かれます。

1.ストックオプション付与後、一定期間を経てから、初めて権利行使が認められる

2.ストックオプション付与後、一定期間ごとに、権利行使が認められる株式割合が増える

2のイメージとしては、例えばある企業が1人の従業員に50株分のストックオプションを付与したとします。

べスティング条項で、自社が上場したタイミングで「付与した50株分のSOうち、10株だけ権利行使できる」と設定し、その後1年勤務ごとに毎年「10株分ずつ権利行使できる」とすることで、 5年間勤続したら全てのSO行使できるようになります。

これによって、初回の上場後間もないSO行使、及びその後の早期退職を防止することが可能になります。

(なお、基本的には、設定期間が経過する前に退職した場合には、その時点で未確定のストックオプションは失効します。)

べスティング条項については、こちらの記事もご参照ください。

⇒ベスティング条項とは?なぜ人材の離脱防止と 従業員のモチベーション向上につながるのか

④既存の株式に希薄化が生じる

ストックオプションを大量に付与してしまうと、潜在株式数が増加し、希薄化の懸念が生じることによって、上場後に既存株主が保有している株式の価値が低下する要因になる可能性があります。

【従業員側】ストックオプションのメリット3つ

①業績アップへの努力・貢献が、自己の利益に反映される

努力の結果、業績が上がり株価が上がれば自己の報酬も増えるため、成果が報酬に繋がりやすいのは大きなメリットでしょう。

②ストックオプションで得た利益の税負担は、給与所得の税負担よりも軽い

給与報酬の場合、最大約55%の給与課税がかかります。しかし、株式で報酬を貰うストックオプションの場合、譲渡課税で最大で約20%の税負担で済みます。

お金でもらうと「税率約55%」、株式でもらうと「税率約20%」なので、従業員にとってのメリットは非常に大きいでしょう。

ただし、最大約20%の税負担で済むのは、「税制適格ストックオプション」の条件を満たしている場合のみですので、注意が必要です。

※有償ストックオプションについて、より詳しく知りたい方は以下を参照ください。

⇒【有償ストックオプションとは?】メリット・デメリットや発行価額と行使価額の違いを簡単に解説!

2023年7月に国税庁から発表されたストックオプションに係る課税関係については次の記事もご参照ください。

⇒【2024年2月最新】ストック・オプションに係る最新の課税関係について|信託型SO・税制適格無償SOの取り扱いに関する従来からの変更点のまとめ

③自分の資金で直接株式を購入(保有)するよりリスクが少ない

株式を購入(保有)すると、株価が下落した時には損失を被るリスクがあります。

しかし、ストックオプションは株式を購入できる「権利」のため、株価が上がった時にのみ権利を行使し、株価が下がったら、再び上がるまで行使は待つことも可能です。

そのため、直接株式を購入するよりも損失リスクを下げることができる仕組みと言えます。

【従業員側】ストックオプションのデメリット2つ

①自身の努力の”影響範囲外”の要因での株価下落は、モチベーション低下を招くことも

ストックオプションによる従業員の報酬は、その従業員等努力の影響範囲外での影響を受ける可能性があります。

例えば、今回のような感染症蔓延による経済全体の冷え込み(デフレ)の影響を受け自社の株価が下落することは、一従業員がどうすることもできません。

ストックオプションによる株式報酬に対して、過度な期待を抱かせてしまうと、株価上昇が見込めなくなった途端に従業員のモチベーションを招くリスクもあるので、期待値調整が大切になります。

②ストックオプションは退職すると失効する(権利行使できない)

退職者のストックオプションは失効する場合がほとんどです。

前述の通り、ストックオプション行使後の早期退職リスクを防ぐため、べスティング条項でSO行使の期間設定がなされている場合があります。

そして、設定期間が経過する前に退職した場合、その時点で未確定のストックオプションは失効してしまいます。

ストックオプションの執行についてはこちらの記事で詳しく解説しています。合わせてご参照ください。

⇒ストックオプションは退職すると失効する⁈保有したまま会社を辞めたケースを解説!

ストックオプションの持分比率(付与割合)の目安・上限

ストックオプションの持分比率とは、「会社の全株式に占める(従業員が持つ)ストックオプションの割合」のことです。

結論、ストックオプションの持分比率・付与割合の上限について、法律で明確に定められているわけではありません。

一般的には、上場時のストックオプション(税制適格・非適格問わず)の割合は、発行済株式総数の10%以内、多くても15%以内が望ましいと言われています。

ストックオプションの比率(潜在株式比率)が高すぎると、株式価値の希薄化が生じ、既存株主が損を被る可能性があります。

当然投資家は株式価値の希薄化を嫌がるので、万一投資家が大量に株式を売却すると一気に株価が下落することも考えられます。

このような上場後の株価の大幅下落を避けるため(株価を安定させるため)、主幹事証券会社の指導によりストックオプション比率が概ね10%以内、高くても15%以内となるように調整されることが多いのが実情です。

ストックオプション活用に向いている企業

ストックオプション制度の導入に向いているのは、

①IPO(上場)を目指すスタートアップ・ベンチャー・中小企業

②上場企業

の2つです。

①IPO(上場)を目指すスタートアップ・ベンチャー・中小企業

インセンティブ制度としてのストックオプションは、発行時に比べた行使時の会社の業績が上がっているほど、ストックオプションの魅力は大きくなります。

よって、将来的に業績が上がる可能性を秘めている、IPOを目指しているベンチャー企業に向いているインセンティブ制度だと言えます。

IPOについては、次の記事もご参照ください。

⇒ベンチャー企業がIPOする意義はあるのか?上場のメリット・デメリット

⇒IPOのメリット・デメリットとは?企業・株主・従業員の観点で解説

⇒IPOの準備スケジュール|直前前々期から申請期まで解説

②上場企業

近年、未上場企業のみならず、上場企業においてもストックオプションの活用は増えています。

上場企業でのストックオプションの活用方法としては、

・優秀な人材の採用

・従業員向けのインセンティブ

・退職金としての活用

・持分回復のための発行

などがあります。

ストックオプションの2つの方式

ストックオプションの発行方式には「自己株式方式」「新株引受権方式(ワラント方式)」の2つがあります。

①自己株式方式

自己株式方式は、会社が市場から自社株を購入する方法です。

しかし、未上場企業の場合は自社株式が売買される市場がないため、株主から自社株を購入します。

②新株引受権方式(ワラント方式)

新株引受権方式(ワラント方式)は、増資のために新株を発行し、対象者がその権利を行使し増資の払い込みをすることで株式を得る方法です。

・自己株式方式のストックオプションと併用できない

・発行済株式総数の10%以内に収める必要がある

・行使期間は10年以内

などの様々な要件があります。

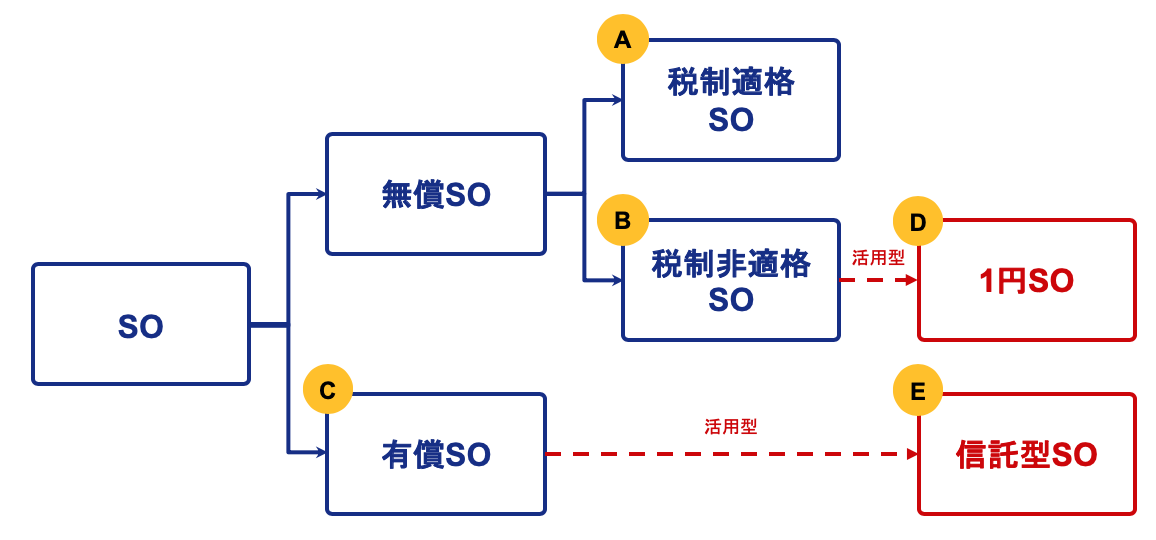

ストックオプションの種類

ストックオプション(SO)は下図の通りに分類できます。

ストックオプションの分類

ストックオプションの分類

それぞれの特徴を解説してきます!

(A) 無償税制適格ストックオプション

税制適格ストックオプションは、付与される際にお金がかからない無償ストックオプションの中で、付与対象者や行使期間などに関する厳しい適格要件を満たすことで、権利行使時の給与課税を免れるという税制優遇措置を受けたものです。

税制適格ストックオプションについては、こちらの記事もご参照ください。

⇒税制適格ストックオプションとは?有償ストックオプションとの違い・7つの要件について解説

2023年7月に国税庁より発表された最新の情報によると、税制適格ストックオプションについて次のような変更点があります。

1. 純資産額等を参照して行使価額を設定可能

2. 1.はあくまで適格ストックオプション行使価額用の特例措置

こちらについては、次の記事もご参照ください。

⇒【2023年9月最新】ストック・オプションに係る最新の課税関係について|信託型SO・税制適格無償SOの取り扱いに関する従来からの変更点のまとめ

2023年12月に公開された令和6年税制改正大綱では、税制適格ストックオプションに関してさらに以下2点の変更が行われると発表されています。

・権利行使によって交付される株式の保管要件の緩和

・権利行使価額の限度額引き上げ

変更点の詳細については次の記事で解説しています。合わせてご参照ください。

⇒【2024年2月最新】ストック・オプションに係る最新の課税関係について|信託型SO・税制適格無償SOの取り扱いに関する従来からの変更点のまとめ

(B) 無償税制非適格ストックオプション

税制非適格ストックオプションは、無償ストックオプションの中で、(A)のような要件は無い代わりに、権利行使時の給与課税が課されてしまいます。

(A)・(B)の無償ストックオプションに関して詳しく知りたい方は、以下の記事をご覧ください。

⇒【無償ストックオプションとは?】税制適格の要件やメリット・デメリットを解説!

⇒税制非適格ストックオプションとは?税制適格ストックオプションとの違い・メリット・デメリットについて解説

(C) 有償ストックオプション

無償ストックオプションと異なり、付与される際にお金がかかるのが有償ストックオプションです。

有償ストックオプションの仕組みは、まず会社が発行したストックオプションを役員・従業員が発行価額を支払うことで購入します。そして、ストックオプションの保有者となった役員・従業員が行使価額を支払い、権利行使することで株式を取得することができる、となっています。

有価証券として取り扱われるため、無償税制非適格に比べて課税回数が少ないなど、いくつかのメリットがあります。

詳しくは以下の記事をご覧ください。

⇒【有償ストックオプションとは?】発行/行使価額算定の仕組みやメリット/デメリットを徹底解説!

(D) (退職金型)1円ストックオプション(株式報酬型ストックオプション)

1円ストックオプションとは、行使価格を1円といった低価格に設定した、(B)無償税制非適格ストックオプションの活用型のことです。株式報酬型ストックオプションと呼ばれることもあります。

権利行使時に、その時点の株価とほぼ同等のキャピタルゲインを得ることができます。

退職金として使われるケースが多く、その場合、通常の無償税制非適格SOと異なり、給与課税(最大55%)でなく退職金課税(約25%)である点、権利行使時に金銭負担がほとんど生じない点、などがメリットとなっています。

株式報酬型ストックオプション(1円ストックオプション)については、こちらの記事もご参照ください。

⇒株式報酬型ストックオプション(1円ストックオプション )とは?仕組みやメリットを徹底解説!

(E) 信託型ストックオプション

(D)有償ストックオプションの新しい活用方法として、信託を利用した「信託型ストックオプション」があります。

信託型ストックオプションとは、発行したストックオプションを信託に預け、信託満了まで保管します。そして、ストックオプションに交換できるポイントを役員・従業員に付与していき、信託満了時にポイント数に応じてストックオプションが割り振られる、というスキームのことです。

信託型ストックオプションは新しいスキームで、従来のストックオプションに比べ、一回の発行で済む、割当先を後から決められる、希薄化を防げる、など様々なメリットがあります。

詳しくは以下の記事をご覧ください。

⇒【経営者向け】話題の「信託型ストックオプション」を徹底解説

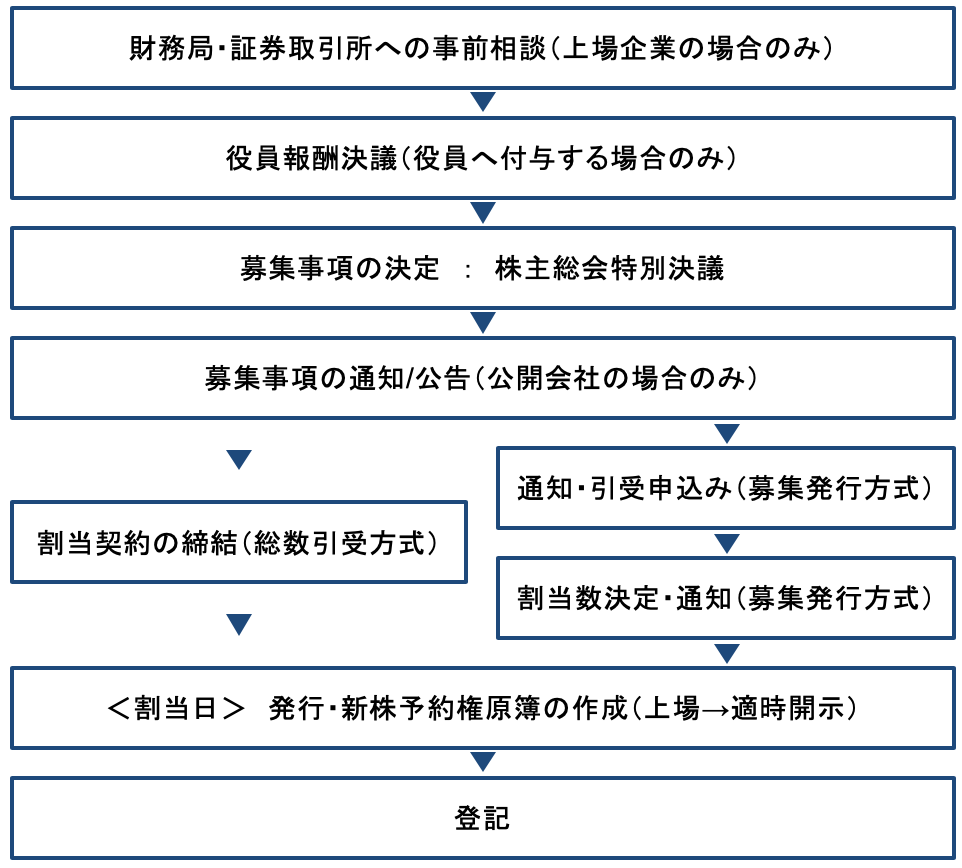

ストックオプションの導入のプロセス

ここでは、実際にストックオプションを導入するとなったときに会社として行わなくてはいけない作業プロセスについて解説していきます。

新株予約権の発行に関しては「会社法>第2編 株式会社>第3章 新株予約権>第2節 新株予約権の発行」に記載されています。手続き全体の流れとしては、下図の通りになっています。

ストックオプションの導入のプロセス

ストックオプションの導入のプロセス

①財務局・証券取引所への事前相談(上場企業のみ)

上場企業によるストックオプションの発行の場合、財務局や証券取引所の事前確認を行わなければいけない場合もあります。

その際には、日程表などの書類準備といった作業も発生してきます。

②役員報酬決議

会社法第361条に従い、役員に対してストックオプションを付与する場合、株主総会にて以下の内容を決定します。

①報酬等のうち額が確定しているものについては、その額

②報酬等のうち額が確定していないものについては、その具体的な算定方法

③報酬等のうち金銭でないものについては、その具体的な内容

また、②③については、取締役は株主総会にて当該事項を相当とする理由を説明する必要があります。

役員報酬については、こちらの記事もご参照ください。

⇒役員報酬とは?どのくらいの額が適切?知っておくべき基礎的知識を徹底解説

⇒役員報酬の決め方とは?手続きや注意点について徹底解説!

⇒役員報酬は相場はいくら?資本金別・従業員数別・業種別に徹底解説!

③募集事項の決定

次に、以下の募集事項を決定します。

・募集新株予約権の「内容」「数」

・引換えに「金銭の払込みを要しない」とする場合には、「その旨」

・「金銭の払込みを要する」場合には、募集新株予約権の「払込金額」又は「算定方法」

・「割当日」

・募集新株予約権と引換えにする「金銭の払込みの期日」を定めるときは、その「期日」

・募集新株予約権が「新株予約権付社債に付されたもの」である場合には、会社法676条の各号に掲げる事項(総額、金額、利率、期限等)

・上記の場合において、新株予約権付社債に付された募集新株予約権についての会社法118条1項、会社法777条1項、会社法787条1項、会社法808条1項の規定による買取請求の方法につき別段の定めをするときは、その定め

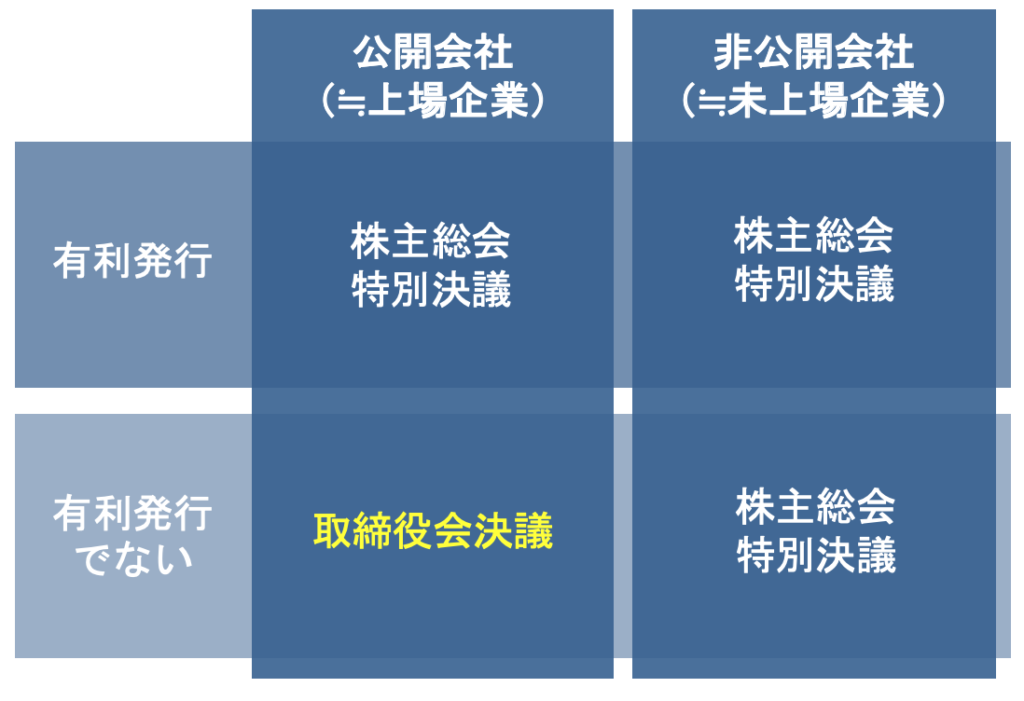

以下の表の通り、募集事項の決定は株主総会もしくは取締役会にて決議をとります。

公開/非公開会社の募集事項の決定方法

またこの時、上場企業の場合、有価証券届出書提出や適時開示を行う必要がある場合もあります。

④募集事項の通知/公告(公開会社のみ)

③募集事項の決定を取締役会決議で行った場合、割当日の2週間前までに、株主に対し募集事項を通知、もしくは公告をしなくてはいけません(会社法240条)。

ただし、この通知・公告は、割当日の2週間前までに、有価証券届出書など金融商品取引法で規定される届出を提出している場合は不要となります(会社法201条)。

⑤割当契約の締結/申込・割当

次に、会社と引受者の間で、今回発行する新株予約権を引き受ける割当契約を締結します。割当契約書には、引受者が会社の発行する新株予約権を引き受ける旨や割当する新株予約権の数やその内容、1株の払込金額などが盛り込まれます。

上記のようにストックオプションの割当を決める方式を「総数引受方式」と言います。ストックオプションの場合は、設計段階で引受者と付与する数も決まっているため、一般的にこの「総数引受方式」がとられます。

「総数引受方式」でない場合は、まず会社が申込みをしようとする者へ募集事項等の通知をし、その内容でストックオプションを引き受けたい者は申込みをします。

申込期間終了後、会社は申込者に対して誰にいくつストックオプションを割り当てるかを決定し、決定した内容を通知する、という流れになります。

⑥発行・新株予約権原簿の作成

ストックオプションを割り当てられた者は、割当日に、新株予約権者となります。(=ストックオプションの発行日)

会社は、ストックオプションを発行した日以後遅滞なく、新株予約権原簿を作成し、会社法249条に定める事項を記載し、または記録しなければいけません。

また、上場企業の場合は、ストックオプション発行に関する適時開示を行います。

新株予約権原簿については、こちらの記事もご参照ください。

⇒新株予約権の登記事項とは?登記が必要な理由と必要な書類を詳しく解説

⇒新株予約権原簿に記載する内容 | 原簿の役割や管理方法も詳しく解説

⑦登記

新株予約権は登記事項であるため、ストックオプションも登記を行う必要があります(会社法第911条3項12号)。

以上の通り、ストックオプション発行に係る手続きは、公開会社か否か、上場しているか否か、など様々な条件によって異なるため、複雑になっています。実際に導入する際には、専門家に相談することをおすすめします。

ストックオプションの税制上・会計上の取り扱い

税務上、原則としては給与所得

原則としては給与所得と定められていますが、SOの種類によって課税の有無やタイミング、対象、また確定申告の要不要などが下の表のように異なっています。

ストックオプションの種類と課税関係・確定申告の有無の比較

ストックオプションの種類と課税関係・確定申告の有無の比較

税金や確定申告、また実際に手取りがどれくらいになるのかのシミュレーションを知りたいという方は、以下の記事もご覧ください。

⇒【ストックオプションに係る税金】確定申告や計算方法・税金対策について徹底解説!

会計上、費用計上が必要

現在、ストックオプションは発行時などに費用計上をしなくてはなりません。SOの種類によって費用計上の対象やタイミングも下の表のように異なっています。

ストックオプションの種類と費用計上の対象・タイミングの比較

ストックオプションの種類と費用計上の対象・タイミングの比較

詳細な会計基準(いつ、いくら計上するのか)や未上場企業の場合の会計処理の変化、損金算入について知りたいという方は、以下の記事もご覧ください。

⇒【ストックオプションの会計基準】会計処理・費用計上の金額とタイミングに関して徹底図解!

会計処理・仕訳

基本的な会計処理は、他の新株予約権の会計処理と同じです。

<前提条件>

ストックオプション発行価額は1,000円(新株予約権1個)、SO1つにつき発行する株式は2株、権利行使期間は2年、行使価額は1株1,500円と仮定します。

発行時

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 株式報酬費用 | 1,000 | 新株予約権 | 1,000 |

権利行使時

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 新株予約権 | 1,000 | 資本金 | 4,000 |

| 当座預金 | 3,000 |

発行価額と行使価額の合計を資本金勘定に振り替え。

権利失効時

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 新株予約権 | 1,000 | 新株予約権戻入益 | 1,000 |

SO失効分を、新株予約権勘定から「新株予約権戻入益」(特別利益)勘定に振り替え。

⇒シェアリングCFO、高額の副業案件のオファーが来る【1分で無料登録】

経営者が実体験した「資本政策の悩み」を解決 ⇒ファイナンスお役立ち資料はこちら!

補足:ストックオプションの背景知識

日本におけるストックオプションの歴史

日本において法的には、1997年5月の商法改正における「自己株式方式と新株引受権方式」の導入から始まり、その後、2001年11月の法改正においては「新株予約権制度」に組み込まれ、会社の取引先や関連会社役員などにも付与可能となり従来の制限はなくなりました。

また、2015年6月に成立した会社法において「新株予約権」としてさらに利用の拡張と規定の整備が行われ、現在に至ります。

ストックオプションは新株予約権の一種

ストックオプションはよく「新株予約権」と呼ばれていますが、厳密には両者には違いがあります。

新株予約権とは、会社が発行する株式をあらかじめ決められた価格で取得できる権利のことです。こう聞くと、ストックオプションと同じように聞こえますが、ストックオプションは社内向けに発行した新株予約権ということになります。

新株予約権は単独での発行が認められているため、一般の投資家が取得することもできます。

新株予約権については、こちらの記事もご参照ください。

⇒【新株予約権とは?】種類・メリット・デメリットについて解説

ストックオプションと「顕在株(生株)」の違い

しばしば生株とストックオプションを混同している方がいますが、ストックオプションは「将来、一定価格で自社株式を購入できる『権利』」であるのに対し、生株は「株式そのもの」です。

一般的には、ストックオプションよりも生株の方が価値が高いと言われています。

その理由の一つに、ストックオプションは行使するために様々な条件があり、例えば、「IPO(上場)後に一定期間その企業に在籍しないと行使できない」などの制約が設けられていることがあります。

一方、生株を所有すれば、退職しても株の所有権はなくならず、自分の好きなタイミングで売却して利益を得ることができます。

ストックオプションと「従業員持株会(日本版ESOP)」の違い

ストックオプションとよく混同されがちなのが、「従業員持株会(ESOP)」です。

従業員持株会(ESOP)とは、毎月給与の一部を持株会に預け、持株会が集めた資金で自社株を購入する制度です。

ストックオプションは、株を買うことができる「権利」なので実際に買う必要はありませんが、従業員持株会では実際に株を購入するため、株価が下がっている時に株を売却すると損をすることになります。

(従業員持株会については、信託を活用したスキームも出てきているので、今後別記事で解説します!)

新株予約権、在株(生株)、従業員持株会(日本版ESOP)の定義・特徴は、以下の表にまとめております。

| 用語 | 定義・特徴 |

|---|---|

|

新株予約権 |

会社が発行する株式をあらかじめ決められた価格で取得できる権利を指す |

|

顕在株(生株) |

株式そのものを指す |

|

従業員持株会 |

毎月給与の一部を持株会に預け、持株会が集めた資金で自社株を購入する制度を指す |

ストックオプションの導入企業の事例

ここまでストックオプションの概要、メリットデメリット、税制上の取り扱いなど網羅的に解説してきましたので、ストックオプションについての基礎的な理解はできたのではないでしょうか?

ここでは、より理解を深めるため、ストックオプション制度を採用し、その後上場した企業の事例を2社ほどご紹介します!

①メルカリ

|

発行済株式総数 |

135,331,322株 |

|

潜在株式数 |

23,437,530株 |

|

潜在株式比率 |

17.3% |

|

SO発行回数 |

39回 |

|

初値(1株) |

5,000円 |

|

時価総額(初値換算) |

676,656,000,000円(約6,766億) |

メルカリは、皆さんご存知の通りフリマアプリ「mercari」を運営する企業です。

2018年6月に東証マザーズ上場をしましたが、ストックオプション発行回数とストックオプション比率の高さが話題となりました。

メルカリのストックオプション発行回数は39回、上場時のストックオプション比率は17.3%です。

上記の「ストックオプション付与割合の目安」でも触れましたが、一般的に上場時のストックオプションの割合は、発行済株式総数の10%以内、高くても15%以内に抑えると良いとされており、その基準と比べると17.3%という数値は非常に高いと見て取れるでしょう。

また、付与対象は全従業員の6割以上と多く、幹部陣・経営陣以外の一般従業員にも広く付与していることからも、メルカリの3つのバリューのうちの一つである「All for One」を体現していると言えるのではないでしょうか。

メルカリの場合、行使価格の低い段階で大量のSOを付与しており、具体的には行使価格20円のストックオプションの割合が最も多くなっています(付与されたストックオプションの半分以上が行使価格20円のSO)。

②サイバーセキュリティクラウド

|

発行済株式総数 |

2,305,000株 |

|

潜在株式数 |

89,600株 |

|

潜在株式比率 |

3.88% |

|

SO発行回数 |

4回 |

|

初値(1株) |

9,210円 |

|

時価総額(初値換算) |

21,229,050,000円(約212億) |

サイバーセキュリティクラウドは、クラウド型のWAFサービス「攻撃遮断くん」を提供しており、2020年3月に東証マザーズに上場しました。

こちらは上記のメルカリとは対照的で、ストックオプションの発行回数が4回(※)と少なく、ストックオプション比率3.88%と低めになっています。

※発行回数は4回ですが、第1~3回の発行については同日に行われているため、発行タイミングとしては実質2回です。

発行回数やストックオプション比率は低いものの、ほぼ全ての従業員(30名)にストックオプションを付与し、さらに社外協力者にも付与しているなどの特徴が見られました。

なお、サイバーセキュリティクラウドのストックオプション政策については、以下の記事で解説していますので、より詳しく知りたい方はこちらをご確認ください。

⇒【必読】サイバーセキュリティクラウド社は、SOをほぼ全ての従業員に付与!?気になるストックオプション政策を分析

まとめ

いかがでしたでしょうか。今回は、ストックオプションについてその仕組みと活用方法をまとめてみました。

インセンティブ制度そのものは、ストックオプション以外にも様々(RS、RSU、PSなど)ありますので、今後ご紹介していきたいと思います。

この記事でストックオプションに興味を持っていただいた方は、詳細に研究・検討する上で、税務・法務・会計上もう一歩踏み込んだ疑問点や、活用方法、事例に関する質問も出てくることと思います。ご不明点やさらなるご質問、こういった内容をまとめてほしいなどのご要望がありましたら、以下からお気軽にお問い合わせください。

また、ストックオプションのご導入を検討をするには、プロの専門家に聞くのが一番です。

そこでSOICOでは、ストックオプション個別の無料相談会を実施しております。

・他社はどのぐらいSOを付与している?

・実際にどうやって導入を進めたらいいの?

そんなお悩みを抱える経営者の方に、要望をしっかりヒアリングさせていただき、

適切な情報をお伝えさせていただきます。

ぜひ下のカレンダーから相談会の予約をしてみてくださいね!

この記事を書いた人

共同創業者&取締役COO 土岐 彩花(どきあやか)

慶應義塾大学在学中に19歳で起業し、2社のベンチャー創業を経験。大学在学中に米国UCバークレー校(Haas School of Business, University of California, Berkeley)に留学し、経営学、マーケティング、会計、コンピュータ・サイエンスを履修。新卒でゴールドマン・サックス証券の投資銀行本部に就職し、IPO含む事業会社の資金調達アドバイザリー業務・引受業務に従事。2018年よりSOICO株式会社の取締役COOに就任。