COLUMN

コラム

税制非適格ストックオプションとは?税制適格ストックオプションとの違い・メリット・デメリットについて解説

執筆者:茅原淳一(Junichi Kayahara)

『資本政策の手引き』

企業価値を高めるための戦略について

徹底解説します!

※本記事は2023年5月29日に開催された国税庁及び経済産業省による、信託型ストックオプションの税制及び適格ストックオプションの税制に関する説明会で共有された内容に関して考慮されていない内容となっております。あらかじめご了承下さい。

IPOを目指す経営者・役員の方々の中には、従業員含め全員で企業の価値を上げることを共通の目標とするためにストックオプションの導入を考える方もいるかと思います。

しかし、ストックオプションの仕組みには多くのルールがあり、有償ストックオプション・無償ストックオプション、さらに無償ストックオプションの中にも税制適格ストックオプションと税制非適格ストックオプションなどがあります。

そこで、本記事ではIPOを目指す経営者・役員の中でもストックオプションを活用したインセンティブ設計を考えている方に向けて、税制非適格ストックオプションのデメリット、税制適格ストックオプションとの要件の違いによるメリットについてまとめていきます。

ストックオプション・有償ストックオプション・無償ストックオプション・税制適格ストックオプション・インセンティブ設計についてはこちらの記事もご参照ください。

⇒ストックオプション制度とは?仕組み・種類・メリット/デメリットを完全体系化!新株予約権との違いも解説!

⇒【有償ストックオプションとは?】メリット・デメリットや発行価額と行使価額の違いを簡単に解説!

⇒【無償ストックオプションとは?】税制適格の要件やデメリットを解説!

⇒税制適格ストックオプションとは?有償ストックオプションとの違い・7つの要件について解説

⇒インセンティブプランとは?種類とメリット・導入時の注意点を解説

目次

税制非適格ストックオプションとは

税制非適格ストックオプションとは、無償ストックオプションのうち、税制適格要件を満たしていないストックオプションのことをいいます。

ストックオプションは大きく有償ストックオプションと無償ストックオプションの2つに分類されます。

ストックオプションの発行時に金銭負担が発生するものを有償ストックオプション、発行時に金銭負担が発生しないものを無償ストックオプションといいます。

また、無償ストックオプションはさらに2つに分類され、適格要件と呼ばれるものを満たしたものを税制適格ストックオプション、適格要件を満たしていないものを税制非適格ストックオプションといいます。

税制適格ストックオプションと税制非適格ストックオプションの違い

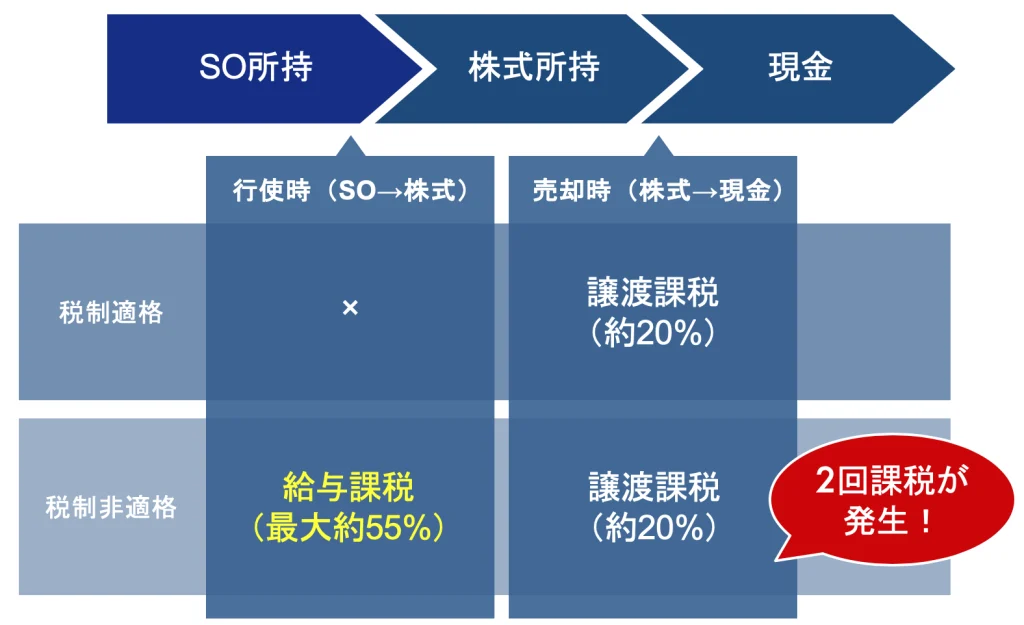

税制適格ストックオプションと税制非適格ストックオプションの最大の違いは、税金が発生するタイミングです。

税制非適格ストックオプションは、まず権利行使時に給与所得などとして課税されます。さらに、権利行使後の当該株式売却時には譲渡所得として課税され、合計で2回のタイミングで課税が発生します。

一方で、税制適格ストックオプションは、権利行使時の課税がなく、権利行使後の当該株式売却時の譲渡課税のみ課税が行われます。

税制非適格ストックオプションのデメリット

税制非適格ストックオプションは税制適格ストックオプションと比べて、

・税金が2回発生する

・税率が高い

というデメリットがあります。

これらのメリットについて詳しく解説を行っていきます。

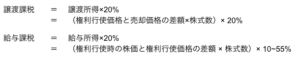

※各税の計算は以下の計算式の通り

税金が2回発生する

税制非適格ストックオプションの最大のデメリットは、権利を行使して株式に変える際に給与所得に対する10〜55%が課税されることです。

給与所得とは、「権利行使時の株価と権利行使価格の差額 × 株式数」で計算されます。そのため、実際には現金を得ていなくても、給与所得が課税されることになります。

また、権利行使時の給与所得課税に加えて、株式売却時の譲渡課税もあるため、税制非適格の場合、税金が2回発生することになります。

ストックオプションの運用中に適格要件から不本意に外れてしまい、高額の給与課税を課されたという例もあるので、ここはかなり注意が必要になってきます。

一方で、税制適格ストックオプションの受け手は、権利行使時には課税されずに、株式譲渡の際に譲渡所得税として約20%課税されます。

| 税制非適格ストックオプション | 有償ストックオプション | |

|---|---|---|

| ストックオプション権利行使時 | 税金発生 | 税金発生 |

| ストックオプション権利譲渡時 | 課税無し | 税金発生 |

税率が高い

税制非適格ストックオプションのデメリットとして、税金が2回発生することだけではなく、税率が高いこともあげられます。

税制適格ストックオプションの税率は、株式によらず、売却時に一律20%で設定されています。一方で、税制非適格ストックオプションの場合の税率は、購入した場合に最大55%、また、売却時には20%となっています。したがって、税制非適格ストックオプションでは、株式を購入した価格の半分以上が税金で持っていかれてしまいます。

ストックオプションの権利行使時と譲渡時で税率が違う理由は、行使時と譲渡時で所得の性格が違うからになります。税制非適格ストックオプションの行使時の所得の税金は給料と同じものとして計算されます。したがって、税率は最大55%となっています。一方、売却時は、給料など他の所得とは別に計算されるため、税率も一律20%になっています。

ストックオプションと税金についてはこちらの記事もご参照ください。

⇒【ストックオプションに係る税金】確定申告や計算方法・税金対策について徹底解説!

税制非適格ストックオプションのメリット

税制非適格ストックオプションのデメリットとして、税金が2回発生し、税率が高いということを解説しました。

一方で、税制非適格ストックオプションにはメリットもあります。

税制適格ストックオプションとして認められるためには、租税特別措置法第29条の2で規定されている要件を全て満たさなければならないという厳しい条件があります。税制適格の要件は具体的には以下の7つになります。

1.発行価額

2.付与対象者

3.権利行使期間

4.権利行使価額

5.譲渡禁止規定

6.権利行使限度額

7.保管委託

これらの7つの要件の詳細については以下の記事で詳しく解説を行っていますので、合わせてご覧ください。

⇒税制適格ストックオプションとは?有償ストックオプションとの違い・7つの要件について解説

税制非適格ストックオプションはこの7つの要件を満たす必要がありません。

このことから、税制非適格ストックオプションは次のようなメリットがあります。

・権利行使期間の制限が無い

・他人への譲渡が可能

・権利行使限度額が無い

これらのメリットについて詳しく解説を行っていきます。

権利行使期間の制限が無い

税制非適格ストックオプションは権利行使期間に制限が無いというメリットがあります。

税制適格ストックオプションは租税特別措置法 第29条の2第1項1号において、権利行使期間が定められており、ストックオプションの付与決議から2年後〜10年後の8年間のみ行使可能と規定されています。

これは、新株予約権の付与が決定されてから10年以内に権利を行使せねばならないと同時に新株予約権を取得後すぐに権利を行使できるわけではないということです。したがって、税制適格ストックオプションの場合、外部環境の変化などで株価が下がってしまう可能性も視野に入れる必要があります。

一方で、税制非適格ストックオプションは権利行使期間の制限が特に無いため、上記のようなことを意識する必要がありません。

ストックオプションの行使期間についてはこちらの記事もご参照ください。

⇒ストックオプションの行使タイミングはいつ?行使期間や手続き方法まで詳しく解説!

他人への譲渡が可能

税制適格ストックオプションは第三者への譲渡が禁止されています。(租税特別措置法 第29条の2第1項)そのため、税制適格ストックオプションは親族や配偶者であっても譲渡することが出来ないということに注意する必要があります。(なお、取締役会による承認を経て、譲渡制限を解除した場合は、その時点で税制非適格ストックオプションとなります。)

しかし、税制非適格ストックオプションは、基本的には他人へ譲渡することができるというメリットがあります。ストックオプションを売買するのではなく、親族や配偶者に対して一般的な株式と同様の規則で譲渡することが可能となっています。

権利行使限度額が無い

税制非適格ストックオプションには権利行使限度額の制限が無いというメリットがあります。

税制適格ストックオプションでは、年間権利行使価額の合計が1200万円以下に制限されています。(租税特別措置法 第29条の2第1項第2号)そのため、権利行使価額が1,200万円を超えた場合、超過分が要件から外れるのではなく、権利行使価額全てが課税対象となります。

たとえば、年間900万円を権利行使した状態で600万円の権利を行使するという状況を考えます。この場合、新たに行使した600万円のうち、1,200万円を超過している300万円だけでなく、600万円全てが適格要件を満たさないと判断されます。

さらに、一度でもこの条件から外れてしまうと、それ以降の年間行使価額がいくらであろうと、税制適格の対象ではなくなります。

IPOなどのキャピタルゲインが大きくなるインセンティブプランの場合、このストックオプションの年間権利行使価額の制限が障害となる場合があります。税制非適格ストックオプションの場合は、権利行使限度額の制限が無いため、上記のようなことを意識する必要がありません。

IPOについて、次の記事もご参照ください。

⇒ベンチャー企業がIPOする意義はあるのか?上場のメリット・デメリット

⇒IPOの準備スケジュール|直前前々期から申請期まで解説

⇒上場の条件とは?上場基準・上場までの流れ・上場のポイントを徹底解説!

⇒上場のために必要な売上基準とは?IPOのための業績について解説

⇒上場審査とは?審査基準・審査の流れ・審査通過のポイントを徹底解説!

⇒IPOの失敗を防ぐには?IPO失敗理由・失敗事例・失敗の回避方法を解説

⇒上場ゴールとは?上場ゴールに陥らないためのポイントを詳しく解説

税制非適格ストックオプションの課税関係の具体例

|

<状況> ストックオプションを税制非適格ストックオプションとする。 付与時株価および権利行使価格2,000円のストック・オプションを100株取得し、取得した2年後に、株価が3,000円になったタイミングで権利を行使し、2,000円で100株の株式を購入。その後、株価が4,000円になったとき株式を売却。 |

この時、取得者(個人)の課税関係は下記のとおりとなります

| ストック・オプション取得時 | 課税無し |

| 権利行使時 |

100,000円が給与所得として課税 (権利行使時株価3,000円-権利行使価格2,000円)×100株=100,000円 |

| 株式譲渡時 |

100,000円が譲渡所得として課税 (売却価格4,000円-権利行使時株価3,000円)×100株=100,000円 |

税制非適格ストックオプションを利用する場合に注意すべきポイントは権利行使時に課税されるということです。

権利行使時は100,000円の経済的利益が生まれているものの、このタイミングではキャッシュは発生しておらず、株式譲渡をして初めてキャッシュが発生します。しかし、税制非適格ストックオプションは実際にキャッシュが発生していないタイミングで課税が行われます。税制非適格ストック・オプションのこのような課税の仕組みは”キャッシュインなき課税”とよばれています。そのため、税制非適格ストックオプションの権利を行使する時は権利行使時の給与課税へのキャッシュの支払いが出来るかどうかを注意する必要があります。

まとめ

いかがだったでしょうか?

本記事では、税制非適格ストックオプションについて税制非適格ストックオプションのデメリット、税制適格ストックオプションとの要件の違いによるメリットを中心に解説していきました。

本記事がストックオプションを活用した従業員のモチベーションアップを考えているスタートアップ・ベンチャー企業の経営者・役員の方の参考になれば幸いです。

最後までお読みいただきありがとうございます。

<ストックオプション関連記事>

・ストックオプション制度を徹底解説!仕組み・種類・メリット/デメリットを完全体系化!

・【有償ストックオプションとは?】メリット・デメリットや発行価額と行使価額の違いを簡単に解説!

・【無償ストックオプションとは?】税制適格の要件やデメリットを解説!

・【経営者向け】話題の「信託型ストックオプション」を徹底解説

・【徹底比較】有償・無償ストックオプションの違いとは?会計処理・税制面などのメリット・デメリットは?

・ストックオプションの導入方法とは?導入に必要な手続きや注意点を徹底解説!

・M&Aでストックオプションは消える?税制非適格になる?消滅させずに、従業員の税負担を抑える方法をご紹介!

・ストックオプションで従業員は億万長者!?儲かる?ベンチャー体験談から平均相場でいくら儲かるか調査してみた

・ストックオプションのコンサルティングとは?依頼すべき理由や気になる相場を徹底解説!

<株式報酬制度関連記事>

・譲渡制限付株式とは!?株式報酬制度の仕組み・メリットを総まとめ!

・【経営者必読】株式交付信託(株式報酬信託、株式給付信託)とは何か?複雑な仕組みやメリット・デメリットをご紹介!

・【経営者必読】パフォーマンスシェア(業績連動型株式報酬制度)とは一体?仕組みやメリット・デメリットを徹底解説!

・【経営者必読】ファントムストック(ファントムオプション)とは?仕組み・メリット/デメリット・注意点を解説!

・【経営者必読】株式報酬型ストックオプション(1円ストックオプション )とは?仕組みやメリットを徹底解説!

また、ストックオプションのご導入を検討をするには、プロの専門家に聞くのが一番です。

そこでSOICOでは、ストックオプション個別の無料相談会を実施しております。

・他社はどのぐらいSOを付与している?

・実際にどうやって導入を進めたらいいの?

そんなお悩みを抱える経営者の方に、要望をしっかりヒアリングさせていただき、

適切な情報をお伝えさせていただきます。

ぜひ下のカレンダーから相談会の予約をしてみてくださいね!

この記事を書いた人

共同創業者&代表取締役CEO 茅原 淳一(かやはら じゅんいち)

慶應義塾大学卒業後、新日本有限責任監査法人にて監査業務に従事。 その後クレディスイス証券株式会社を経て2012年KLab株式会社入社。 KLabでは海外子会社の取締役等を歴任。2016年上場会社として初の信託を活用したストックオプションプランを実施。 2015年医療系ベンチャーの取締役財務責任者に就任。 2018年よりSOICO株式会社の代表取締役CEOに就任。公認会計士。