COLUMN

コラム

【経営者必見】ストックオプションの導入方法とは?導入に必要な手続きや注意点を徹底解説!

執筆者:土岐彩花(Ayaka Doki)

『資本政策の手引き』

企業価値を高めるための戦略について

徹底解説します!

※本記事は2023年5月29日に開催された国税庁及び経済産業省による、信託型ストックオプションの税制及び適格ストックオプションの税制に関する説明会で共有された内容に関して考慮されていない内容となっております。あらかじめご了承下さい。

こんにちは、SOICO株式会社の土岐です!

優秀な人材の確保や企業価値の向上、社員のモチベーションアップを目的として、企業から役員や従業員に付与するストックオプション。

IPOを目前とする企業などは特に、今後の企業成長を担う人材の獲得や維持のために、ストックオプションの導入を検討していることと思います。しかし、具体的にどのような方法でストックオプションを導入できるのか理解している方も多くないのではないでしょうか。

そこで今回の記事では、ストックオプションの導入方法や具体的な手続き、導入時に注意すべきポイントなどを簡潔に解説していきたいと思います!

今回の記事を読み進める前に、ストックオプションの基礎知識についておさらいしておきたい方は、以下の記事で詳しく解説しておりますので、まずはこちらをご覧ください。

⇒【経営者必読】ストックオプション制度を徹底解説!仕組み・種類・メリット/デメリットを完全体系化!

また、IPOについて、次の記事もご参照ください。

⇒ベンチャー企業がIPOする意義はあるのか?上場のメリット・デメリット

⇒IPOの準備スケジュール|直前前々期から申請期まで解説

⇒上場の条件とは?上場基準・上場までの流れ・上場のポイントを徹底解説!

⇒上場のために必要な売上基準とは?IPOのための業績について解説

⇒上場審査とは?審査基準・審査の流れ・審査通過のポイントを徹底解説!

⇒IPOの失敗を防ぐには?IPO失敗理由・失敗事例・失敗の回避方法を解説

⇒上場ゴールとは?上場ゴールに陥らないためのポイントを詳しく解説

目次

ストックオプションの定義とは?

ストックオプションとは株式取得の権利

ストックオプションとは、役員・従業員のインセンティブ制度として知られ、予め定められた価格で株式を取得できる権利を指します。

予め会社が定めた権利行使価格で自社株を取得できる権利を役員・従業員へ付与し、権利を与えられた付与対象者は将来株価が値上がりした際、権利を行使して利益(キャピタルゲイン)を得ることができます。

キャピタルゲインの仕組みに関しては次項で解説しますので、ここではストックオプションとは定められた価格で自社株式を購入できる権利と覚えておきましょう。

インセンティブ制度については、こちらの記事もご参照ください。

⇒インセンティブプランとは?種類とメリット・導入時の注意点を解説

ストックオプション制度の仕組み

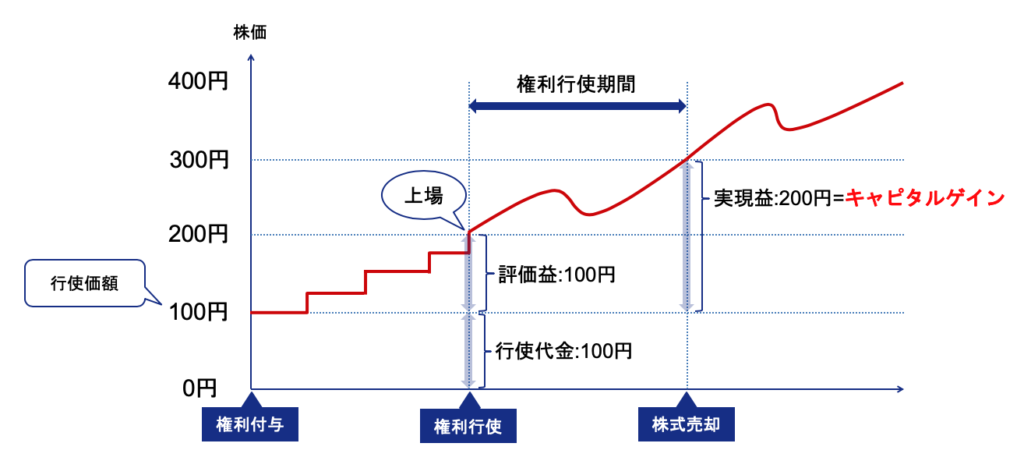

ストックオプションの仕組みを理解するにあたり、特に押さえておきたいポイントは、ストックオプションの権利付与・権利行使・株式売却の時期に関してです。

権利付与・権利行使・株式売却

権利付与・権利行使・株式売却

【権利付与時】

ストックオプションを発行・付与する際、

・ストックオプション1個分の価値を算定(有償の場合は発行価額の算定も実施)

・割当先の役職員及び割当比率の決定

を行います。

【権利行使時】

権利行使時は、予め定められた行使価額※を支払うことでストックオプションの権利を行使し、自社株式を取得することができます。

※行使価額:ストックオプションの権利を行使する時に支払う価格

【株式売却時】

自社の株価が上昇したタイミングで、所持していた株式を売却することで行使価額との差額をキャピタルゲインとして取得することができます。

この他、ストックオプションについて基礎的な知識をインプットしてから、次項以降を読み進めたい方は下記の記事を参考にしてください。

⇒【経営者必読】ストックオプション制度とは?仕組み・種類・メリット/デメリットを完全体系化!新株予約権との違いも解説!

補足:新株予約権との違い

新株予約権の種類

新株予約権の種類

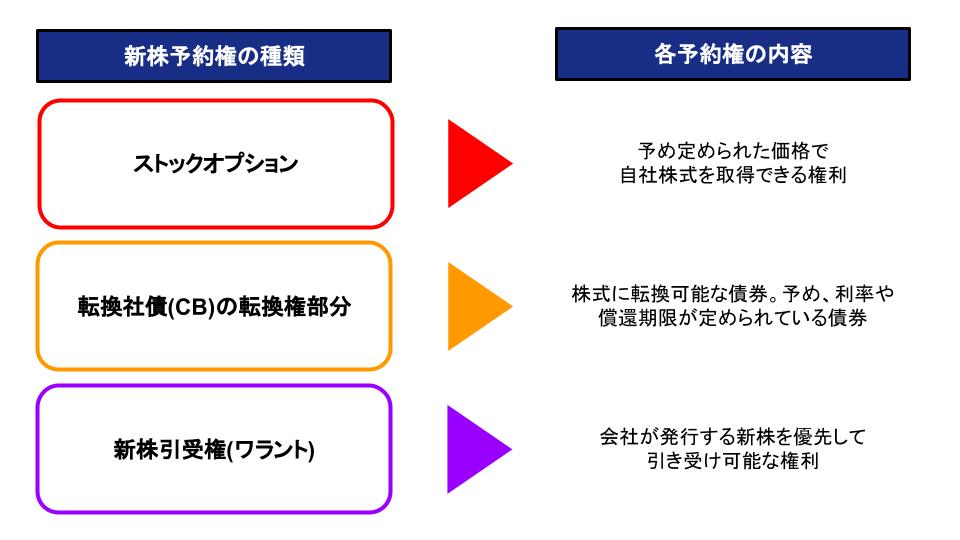

ストックオプション同様、よく使用される言葉に新株予約権があります。新株予約権は、会社法第2条第21号において「株式会社に対して行使することにより当該株式会社の株式の交付を受けることができる権利」と定義されています。

以上からストックオプションは、新株予約権の1つという位置付けになっていることが分かります。新株予約権には、ストックオプションの他

・転換社債(CB)の転換権部分

・新株引受権(ワラント)

などがあります。

どちらも以前までは多く発行されていましたが、近年では発行数が減少しており、ストックオプションが主流となっています。

※転換社債(CB):株式に転換可能な債券。予め、利率や償還期限が定められている他、株式に転換できる価格が設定されており、期間内であればその発行企業の株式に転換可能。

※新株引受権(ワラント):会社が発行する新株とよばれる株を優先して引き受けることが出来る権利。

また同じ新株予約権でも、

・ストックオプション:従業員のインセンティブ制度として付与

・転換社債(CB)や新株引受権(ワラント):資金調達目的で発行

と、それぞれ目的が異なることにも留意しておきましょう。

ストックオプションを導入する際の設計ポイントとは?

ストックオプションをインセンティブ制度として適切に機能させるためには、ただ導入すれば良いという訳ではなく事前に入念に設計することが肝要です。

本項では、ストックオプションの導入を進める前に必要な設計について解説いたします。

前提:ストックオプションの設計が肝

ストックオプションを導入する際、最初に着手すべきことはストックオプションの設計です。

ストックオプションの設計段階では、

・発行済株式総数に対する比率

・付与対象者

・権利行使価格(場合によっては発行価額も)

・権利行使可能になるまでの期間

などを具体的に決定しますが、この段階がストックオプションの導入にあたって非常に重要です。

これは、ストックオプションの設計に不備があった場合、インセンティブ制度として機能しなくなる上、将来的な会社の成長に悪影響を及ぼしかねないためです。

ストックオプションは、導入後の修正が難しいケースもあり得るため、導入前に資本政策や人員計画なども考慮しつつ、将来的なシミュレーションを実施しながら入念に設計すると良いでしょう。

以下では、ストックオプションを設計するにあたって重要な3つのポイントを解説いたします。

ポイント①:発行済株式総数に対する比率の目安

ストックオプションの設計で、まず最初に考慮すべきことは発行済株式総数に対する比率です。

上場を目指すスタートアップやベンチャー企業においては、一般的に上場までの累計で発行済株式数の10%以内を目安に設計するのが望ましいと言われています。

既に発行している株式数に対して、占めるストックオプションの比率が高すぎると、上場直後に大量のストックオプションが行使されることで、希薄化懸念があるため注意しましょう。

ポイント②:税制優遇措置を受けるための税制適格要件

続いて重要なポイントは、税制優遇措置を受けられる税制適格要件を満たすか否かで、これはストックオプションを受け取る側に大きな影響を及ぼす問題です。その理由は、個人が負担する税金の額が大きく変動する可能性があるためです。

※税制適格要件について詳しく知りたい方は、下記の記事を参考にしてください。

⇒【無償ストックオプションとは?】税制適格の要件やデメリットを解説!

税制適格ストックオプションとして認められるためには、厳格な要件をクリアする必要があります。この税制適格ストックオプションの要件は、租税特別措置法第29条の2と租税特別措置法施行令第19条の3で規定されていますが、非常に細かく難解です。

また、2019年7月16日に施行された「中小企業の事業活動の継続に資するための中小企業等経営強化法等の一部を改正する法律」により、社外の人材に関しても社内の人材同様に税制適格ストックオプションの適用対象となりましたが、誰にでも適用可能な訳ではありません。

設立10年未満の非上場企業であること、といった企業側の条件に加え、社外の人材の専門性と貢献内容の関連性に関する条件があり、求められる要件を満たさないと税制優遇措置を受けることはできません。

そのため、社内外問わず自社に不可欠な人材への税制適格ストックオプションを検討する場合は、非必要条件を満たすか否かを必ず確認しましょう。

税制適格ストックオプションについて、次の記事もご参照ください。

⇒【令和5年度税制改正大綱】税制適格ストックオプションの変更点|スタートアップ育成5か年計画を背景とした今後のロードマップも解説

⇒税制適格ストックオプションとは?有償ストックオプションとの違い・7つの要件について解説

⇒税制非適格ストックオプションとは?税制適格ストックオプションとの違い・メリット・デメリットについて解説

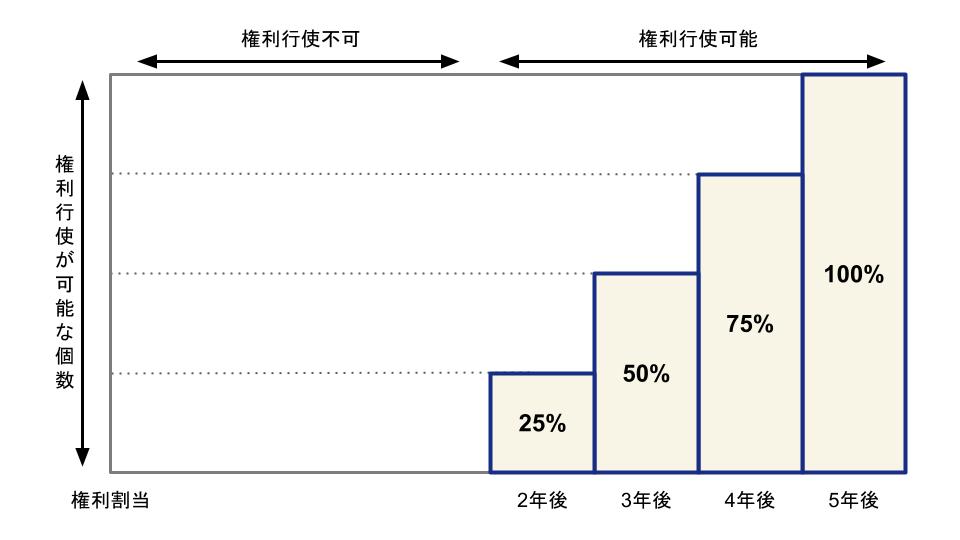

ポイント③:権利行使可能になるまでの期間設定

自社に優秀な人材を中長期的に留めておくために、ストックオプション付与後実際に権利を行使可能になるまでの期間を設定(べスティング)することができます。

ベスティング(権利行使までの期間)

ベスティング(権利行使までの期間)

上場を目指す企業は、べスティングを設定しない場合、優秀な人材が上場に合わせて株式を全て売却し、自社から離れていくケースもあります。

ストックオプションの設計は、会社の「ミッション・ビジョン・バリュー」に合わせてつくることが最も肝要です。ベスティングに関しても、ストックオプションを利用して「どういった課題を解決したいか」をあらかじめ整理した上で設計しましょう。

後で後悔しないためにも以下の3点を意識してストックオプションを設計しましょう。

・ストックオプションを活用して「解決したい課題」「達成したい目的」を整理

・将来を見据えた「適切な付与量とタイミング」を検討

・継続的かつ適正な運用を図るために「運用方法や実務」について事前に理解を深める

ベスティングについては、こちらの記事もご参照ください。

⇒ベスティング条項とは?なぜ人材の離脱防止と 従業員のモチベーション向上につながるのか

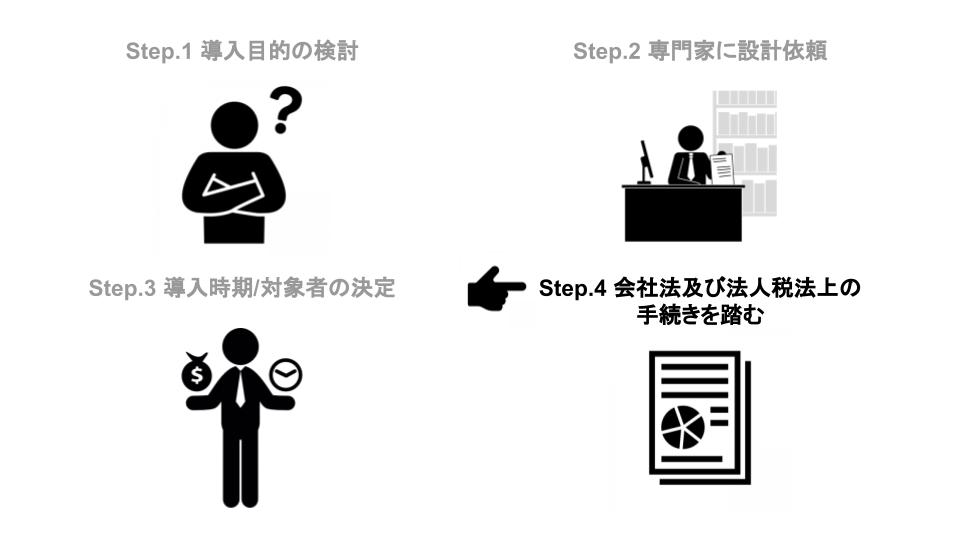

ストックオプションの導入方法とは?

ストックオプションを導入する際、諸手続きを進める前にいくつか手順を踏む必要があります。本項では、具体的な手続きについて解説する前に、具体的な導入方法を解説いたします。

1.導入目的を検討する

ストックオプションがインセンティブ制度である以上、主な目的は社員の士気を高めることです。

自分が所属する会社の株式を手に入れた後、その株式価値が自らの貢献度合いによって上昇した場合、得られる富は自分のものになりますので、社員の目線から見ると将来の目標と得られる成果が明確になります。

しかし会社によっては、

・人材の流出防止や獲得

・従業員への還元

・企業経営への参加意欲向上

などを目的にストックオプションの導入を検討するケースもあります。

ストックオプションをどういった意図で導入するかに応じて、採用すべきストックオプションの種類が異なりますので、導入前に目的の検討を早く進めると良いでしょう。

2.専門家に設計を依頼する

数あるインセンティブ制度の中でも、ストックオプションは求められる知識レベルが高く、諸手続きも複雑なため、導入に際して制度設計はコンサル会社や専門家の意見が必須と考えて良いでしょう。

ここで注意すべき点は、仮に自社の顧問弁護士や顧問税理士に設計を依頼した場合において、必ずしも希望通りの成果が期待できるとは限らないことです。

一口にストックオプションといっても、導入目的に応じて複数種類存在し、当然それぞれで得られるメリットが異なります。そのため、ストックオプションの導入経験のある経営者様やストックオプション導入のコンサルティングサービスを展開する会社に相談してみるとが良いでしょう。

3.導入時期、対象者など具体的な内容を決める

実際にストックオプションを導入する場合、

・企業の成長段階や現状の株価を意識した発行時期の設定

・誰に付与するのか、付与対象者の決定

・付与対象者に対する、ストックオプションの仕組みの説明と付与の方法

・増資、IPOなどを考慮した株主構成

の4点に注意して具体的な内容を決定していきます。

ストックオプションの留意事項は、上記内容につき、国内の税務・会計制度を横断的に把握できていなければデメリットの方が大きくなるケースもありますので、初めての導入の際はコンサル会社や専門家の力を借りることをお勧めします。

4.会社法及び法人税法上の手続きを踏む

制度上、ストックオプションの導入には会社法及び法人税法上の手続きを踏む必要があります。

何をすべきなのか事前に理解して、滞りなく手続きを済ませなければなりませんが、本業の傍ら同時並行で進めることは困難でしょう。 少しでも手続きに不安があれば、コンサル会社や経験者を介して手続きを進めることが無難です。

次項以降、具体的な導入手続きを解説していきますので、ぜひ参考にしてみてください。

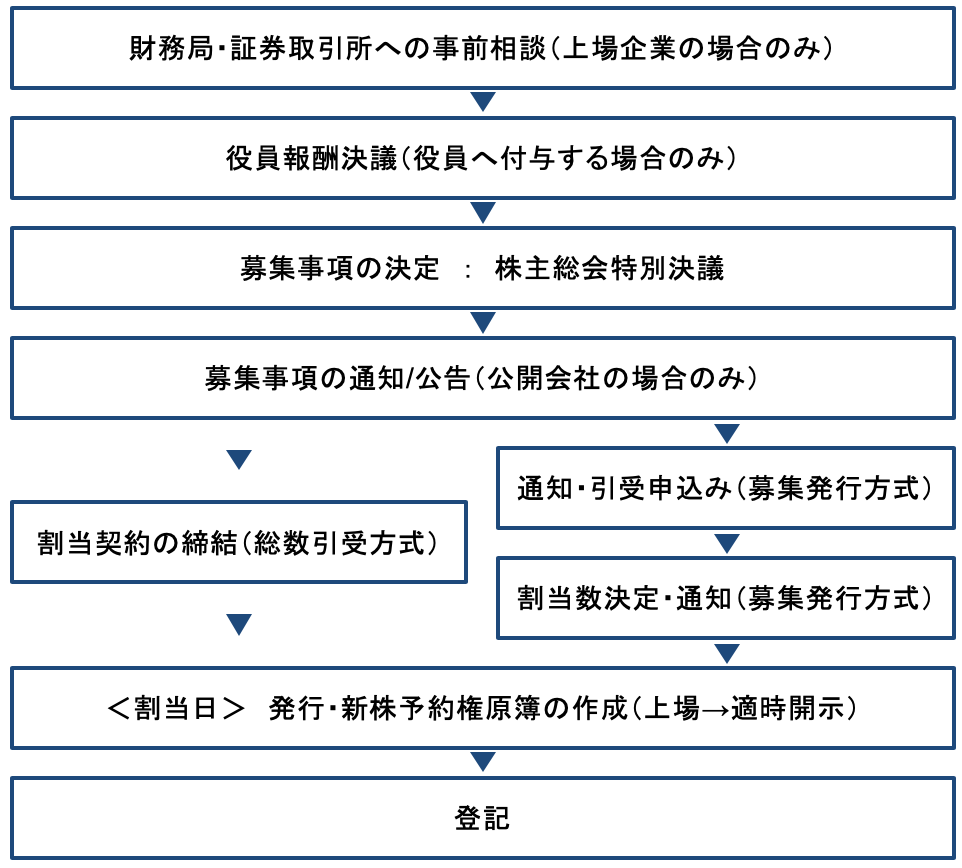

ストックオプションの導入手続きとは?

実際にストックオプションを導入する際、会社としてどのような導入手続きを進める必要があるのでしょうか。

手続き全体の流れは、下図の通りとなっています。

※新株予約権の発行に関しては「会社法>第2編 株式会社>第3章 新株予約権>第2節 新株予約権の発行」に記載されています。

ストックオプションの導入のプロセス

ストックオプションの導入のプロセス

①財務局・証券取引所への事前相談(上場企業のみ)

上場企業によるストックオプションの発行の場合、財務局や証券取引所の事前確認を行わなければいけない場合があり、併せて日程表などの書類準備といった作業も発生します。

②役員報酬決議(役員へ付与する場合のみ)

会社法第361条に従い、役員に対してストックオプションを付与する場合、株主総会にて以下の内容を決定します。

①報酬等のうち額が確定しているものについては、その額

②報酬等のうち額が確定していないものについては、その具体的な算定方法

③報酬等のうち金銭でないものについては、その具体的な内容

③募集事項の決定:株主総会特別決議

次に取り組むべきことは、募集事項を設定することです。検討項目としては、

・ストックオプションの権利行使価格

・権利行使期間

・ストックオプションの数量

・ストックオプションの割当日

などが挙げられます。

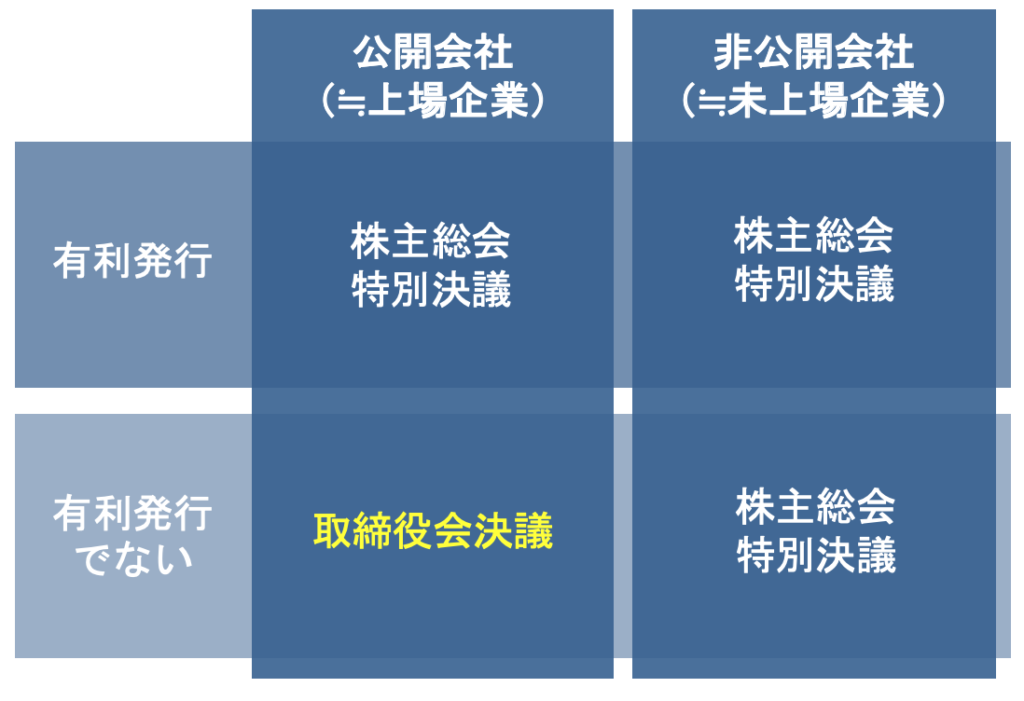

以下の表の通り、募集事項の決定は株主総会もしくは取締役会にて決議をとります。

公開/非公開会社の募集事項の決定方法

特に、IPOをしていない非公開会社(未上場企業)においては、注意点が2つあります。

・公正発行(※1)及び有利発行(※2)どちらの場合においても、募集事項決定に関しては株主総会の特別議決が必要になる

・有利発行の場合、株主総会で取締役が有利発行で募集する必要性について説明する義務がある

非公開企業は、この2点に注意してストックオプションの導入を進めるようにしましょう。

※1:公正発行とは、株式もしくは新株予約権を公正な価額で発行することを指す。

※2:有利発行とは、特定の株主もしくは第三者に対して、発行価額と比較して特に低い価額で株式もしくは新株予約権を発行することを指す。

またこの時、上場企業の場合は、有価証券届出書提出や適時開示を行う必要がある場合もあります。

④募集事項の通知/公告(公開会社の場合のみ)

募集事項の決定後、割当日の2週間前までに株主に対して募集事項を通知、もしくは公告をしなくてはいけません(会社法240条)。

ただし、この通知・公告は、割当日の2週間前までに有価証券届出書といった金融商品取引法で規定される届出を提出している場合は不要となります(会社法201条)。

⑤総数引受方式/募集発行方式

続いて、会社と引受者の間で、今回発行する新株予約権を引き受ける割当契約を締結します。

割当契約書には、

・引受者が会社の発行する新株予約権を引き受ける旨

・割当する新株予約権の数やその内容

・1株の払込金額

などを記載する必要があります。

上記のように、ストックオプションの割当を決める方式を総数引受方式と言い、設計段階で引受者と付与する数も決まっているため、未公開企業は基本的にこの方式を採用します。

総数引受方式でない場合は、会社側から申し込みをしようとする者へ募集事項等の通知し、その内容を見てストックオプションを引き受けたい従業員が申し込みをする、募集発行方式と呼ばれる進め方もあります。

⑥発行・新株予約権原簿の作成(上場→適時開示)

ストックオプションを割り当てられた者は、割当日に新株予約権者となります。

その際、会社はストックオプションを発行した日以後遅滞なく新株予約権原簿を作成し、会社法249条に定める事項を記載しなければいけません。また、上場企業の場合はストックオプション発行に関する適時開示を行う必要があります。

⑦登記

ここまでのステップが完了した後は、新株予約権は登記事項であるため、登記に取り組む必要があります(会社法第911条3項12号)。

上場企業・非上場企業のどちらの場合においても差異なく必要なステップで、ストックオプション発行後、企業は割当日の当日から2週間以内を期限にストックオプションに関する登記を行う必要があります。

以上の通り、ストックオプションの導入に必要な手続きは、作業を進めるのに時間を要するだけでなく、公開会社か否かによって異なるため非常に複雑です。そのため、実際に導入を検討する際には、専門家に相談すると良いでしょう。

ストックオプション導入に向いている企業とは?

ストックオプションの導入に向いている企業の条件は、意外にも中小企業が満たしていることの方が多いです。

具体的には、これからIPOを目指す企業や先端技術及びビジネスモデルを採用するスタートアップが挙げられます。以下で、それぞれの業態が導入に向いている理由を解説していきます。

1.IPO前の企業

IPOを目指している企業は、新規株式上場を経て資金調達することを想定しています。

ストックオプションを導入していることで、仮に行使する段階で会社がIPOを果たし、株価が権利行使価格よりも高くなると取得価格との差益が利益となります。

また、会社の業績が伸びるほど株価が上昇していくため、付与対象者のモチベーションを高め、優秀な人材の維持に繋げることができます。

ストックオプションの行使・株価については、こちらの記事もご参照ください。

⇒ストックオプションの行使タイミングはいつ?行使期間や手続き方法まで詳しく解説!

⇒非上場企業における株価算定方法とは?活用場面・方法・費用・流れについて徹底解説!

⇒【未上場企業】”株価算定”と”ストックオプションの行使価額”の関係を徹底解説

2.スタートアップ企業

スタートアップ企業は、先行き不透明ではありますが、将来的に株価が急上昇する可能性を秘めています。

現状、IPOを視野に入れていない段階であっても、人気商品やサービス次第で将来は上場も視野に入れることになるでしょう。

特にスタートアップ企業は、

・ストックオプションを活用することで従業員への給料を抑え(キャッシュアウトを防ぎ)、優秀な人材の獲得を実現できる

・(想定以上に株式を発行してしまった場合、)ストックオプションを持っていることで安かった頃の株価で持ち株比率を回復させるのに応用できる

といったメリットも期待できですので、ストックオプションの導入がおすすめです。

ストックオプション導入時の注意点とは?

ここまで、ストックオプションの導入に必要な手続きを解説してきました。本項では、実際に導入に当たってどういったポイントに注意すべきか解説していきます。

具体的には、下記2つのような注意点が挙げられます。

1.導入のメリット・デメリットを理解する

2.トラブルやリスクについて先回りして検討する

それでは、順を追って解説していきます。

1.導入のメリット・デメリットを理解する

ストックオプションの導入に向けて準備を進める際、会社の立場に立って導入することのメリット・デメリットを事前に把握しておきましょう。

分かりやすいメリットの1つは、経営者や従業員の企業価値を向上させる意識を高めるのに役立つ点です。経営者も含め株主の将来的な利益を想像することや、企業価値を高めるためにはどうすべきか考える機会を増やし、対外的な魅力を高めることに繋がります。

しかし、ストックオプションの付与基準に該当しない社員が不満を訴えることや、市場環境の変化や新型コロナウイルスなどの外部要因により、業績が悪化し利益が出ないケースも起こり得ますので、100%の効果を補償するものではないことを認識しておくと良いでしょう。

2.トラブルやリスクについて先回りして検討する

ストックオプションを導入することで、役員や従業員などの付与対象者が利益を得ようが得られまいが、それぞれの状況でどういったトラブルが起こりうるか想定しておくと良いでしょう。

会社がIPOを果たして、多額の金銭的利益を得た社員の中には、利益を受け取ってから退職を検討する社員もいると考えられます。 また、IPOに失敗したことで社員が利益を得られなかった場合、社員のモチベーションが削がれる可能性もあります。

ストックオプションは、将来を見据えたインセンティブ制度であることを認識し、社員にはできる限り丁寧に割当数の根拠を説明しておくと良いでしょう。

ストックオプションの導入事例

今や、東京証券取引所に上場している企業の31.7%がストックオプションを導入するほど、インセンティブ制度として浸透しているストックオプション。

旧市場区分別ストックオプションの実施状況

| ストックオプション実施比率 | |

|---|---|

| 全社 | 31.7% |

| 市場第一部 | 28.6% |

| 市場第二部 | 18.3% |

| マザーズ | 85.0% |

| JASDAQ | 25.8% |

出典:株式会社日本取引所グループ「東証上場会社 コーポレート・ガバナンス白書2021」

本項では、実際にストックオプションを導入した企業の事例を取り上げますので、導入する際の参考にしてください。

事例①:コインスペース株式会社

コインスペース株式会社は、会員登録不要で時間料金制のワーキングスペース「coin space(コインスペース)」を開発・運営する企業です。

現在は、関東4都県と大阪府を中心に事業展開しており、テクノロジーを活用した新たな空間創造を通じて、生活者の時間的価値向上への貢献を目指しています。

同社は、入社時期に関わらず従業員に対して公平にインセンティブを付与したい、といった課題感を抱いていたため、信託型ストックオプションを導入しました。

※信託型ストックオプションについて詳しく知りたい方は、下記の記事を参考にしてください。

⇒【経営者向け】話題の「信託型ストックオプション」を徹底解説

このストックオプションの導入により、同社は下記のような効果が期待できるようになったといいます。

・会社に貢献してくれていて、かつ、一緒に働き続けてほしい方が前向きに仕事をするためのインセンティブ制度

・中長期的な採用力の強化

コインスペース株式会社の導入事例について、より詳細に知って参考にしたい方は、こちらの記事を参考にしてください。

⇒信託型ストック・オプションで、社員と一緒に “これからのコインスペース” を創る

事例②:株式会社土屋

株式会社土屋は、「社会に必要不可欠なケアサービスを可能な限り行き渡らせ、介護難民問題を解決する」というビジョンのもと設立されました。

株式会社土屋は、「社会に必要不可欠なケアサービスを可能な限り行き渡らせ、介護難民問題を解決する」というビジョンのもと設立されました。

北海道から沖縄までの43都道府県にて、約600名のクライアントの在宅生活を24時間365日支え続けています。また、低賃金が常態化している介護業界に対し、新たな変革をもたらしている企業として今注目を集めている企業です。

そんな同社は、「経営理念に則り、地域の福祉を守っていく従業員に何らかの形で恩返しがしたい」という想いを持っており、信託型ストックオプションの導入に踏み切りました。

この導入により、同社は以下のようなことが期待できるようになったといいます。

・一人一人の貢献度やMVVを反映させたオンリーワンのインセンティブ制度の導入

・パーパス経営の堅持、普及拡大

株式会社土屋の導入事例について、より詳細に知って参考にしたい方は、こちらの記事を参考にしてください。

⇒身を賭して地域福祉を守る従業員に報いるための信託型ストックオプション

SOICOでは、入社年度に関係なくフェアにインセンティブを支給できる信託型ストックオプションを、専属のコンサルタントがオーダーメイドで設計いたします。

自社のニーズにマッチした種類のストックオプションを導入したい経営者様や優秀な人材の獲得及びリテンションに頭を抱えている経営者様がいましたら、下記よりお気軽にご相談ください。

まとめ

いかがでしたでしょうか。今回は、ストックオプションの導入を検討している方向けに、ストックオプションの導入方法や具体的な手続き、導入時の注意点などを幅広くまとめてみました。

ストックオプションは、会社の状況や目的に合わせて導入することで、役員・従業員のモチベーションを向上、ひいては優秀な人材の獲得に繋げることができ、企業価値を高めることができる仕組みです。

しかし、ストックオプションは導入にあたって手続きが多い上、知識が不十分な中で制度設計することは難易度が高く、ただでさえ本業で忙しい経営者が取り組むのは少々骨が折れるのが実情です。

SOICOでは、ストックオプションや株式報酬制度といったインセンティブ制度の設計・導入に関するコンサルティングを提供しております。ストックオプションの種類や設計方法についてもっと詳しく知りたいという方や、導入を検討しているという方は、下記のフォームよりお気軽にご相談ください。

また、今回の記事で取り扱った、ストックオプションや株式報酬制度に関する基礎知識を更に深ぼって身につけたい方は、下記の記事をご参照ください。

<ストックオプション関連記事>

・ストックオプション制度を徹底解説!仕組み・種類・メリット/デメリットを完全体系化!

・【有償ストックオプションとは?】メリット・デメリットや発行価額と行使価額の違いを簡単に解説!

・【無償ストックオプションとは?】税制適格の要件やデメリットを解説!

・【経営者向け】話題の「信託型ストックオプション」を徹底解説

<株式報酬制度関連記事>

・譲渡制限付株式とは!?株式報酬制度の仕組み・メリットを総まとめ!

・【経営者必読】株式交付信託(株式報酬信託、株式給付信託)とは何か?複雑な仕組みやメリット・デメリットをご紹介!

・【経営者必読】パフォーマンスシェア(業績連動型株式報酬制度)とは一体?仕組みやメリット・デメリットを徹底解説!

・【経営者必読】ファントムストック(ファントムオプション)とは?仕組み・メリット/デメリット・注意点を解説!

・【経営者必読】株式報酬型ストックオプション(1円ストックオプション )とは?仕組みやメリットを徹底解説!

<セミナーのご案内>

SOICOでは、ストックオプション勉強会を毎月定期的に開催しています。専門家による無料個別診断も付いていますので、ぜひ一度ご参加ください。

最後までお読みいただきありがとうございます!

また、ストックオプションのご導入を検討をするには、プロの専門家に聞くのが一番です。

そこでSOICOでは、ストックオプション個別の無料相談会を実施しております。

・他社はどのぐらいSOを付与している?

・実際にどうやって導入を進めたらいいの?

そんなお悩みを抱える経営者の方に、要望をしっかりヒアリングさせていただき、

適切な情報をお伝えさせていただきます。

ぜひ下のカレンダーから相談会の予約をしてみてくださいね!

この記事を書いた人

共同創業者&取締役COO 土岐 彩花(どきあやか)

慶應義塾大学在学中に19歳で起業し、2社のベンチャー創業を経験。大学在学中に米国UCバークレー校(Haas School of Business, University of California, Berkeley)に留学し、経営学、マーケティング、会計、コンピュータ・サイエンスを履修。新卒でゴールドマン・サックス証券の投資銀行本部に就職し、IPO含む事業会社の資金調達アドバイザリー業務・引受業務に従事。2018年よりSOICO株式会社の取締役COOに就任。