COLUMN

コラム

シード期とは?定義や資金調達方法、事業成功のため行うべきことを徹底解説!

執筆者:茅原淳一(Junichi Kayahara)

『資金調達の手引き』

調達ノウハウを徹底解説

資金調達を進めたい経営者の方の

よくある疑問を解決します!

「シード期」とは、起業前もしくは起業後間もない段階にある企業の成長ステージを指す言葉です。

起業前もしくは起業後間もない方で、事業の準備をする一方、資金調達についてはどうすればいいのかわからない方もいらっしゃると思います。

今回の記事では、

・シード期とは?

・シード期の資金調達額の目安

・シード期の資金調達方法

・投資家やVCからの出資で気をつけるべきこと

・金融機関からの融資で気をつけるべきこと

・シード期に行うべきこと

などについて解説していきます。

この記事がこれから起業する方や起業をして資金調達を考えている方の参考になれば幸いです。

目次

シード期とは?

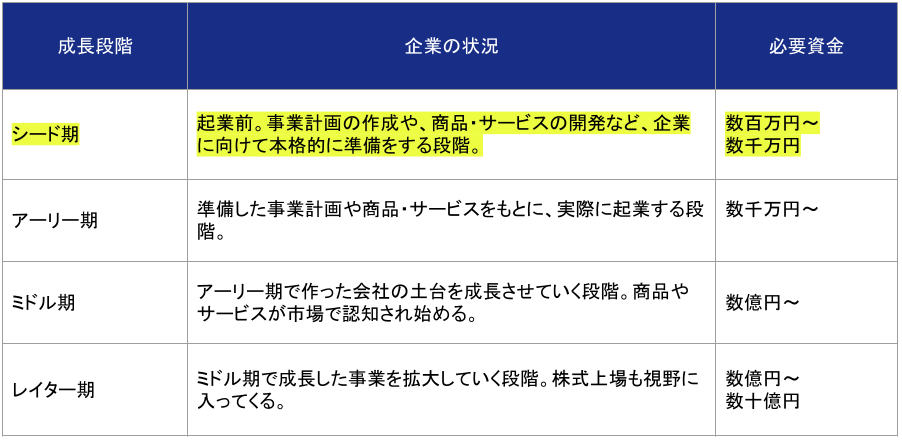

スタートアップ企業には成長ステージがあります。

スタートアップ企業には成長ステージがあります。

成長ステージとは、スタートアップ企業の創業から、事業成長し軌道に乗るまでの段階のことを指し、

「シード期」→「アーリー期」→「ミドル期」→「レイター期」の4段階に区分されます。

その中でも今回解説するシード期は、起業前に、商品やサービスのアイデアや仕組みを考えている段階、もしくはある程度事業の形づくりができている段階を表します。

ビジネスアイデアを事業計画に落とし込むための市場調査や分析、商品開発などを行うため、 ・調査費 ・商品開発費 ・人件費 ・オフィス費 など、様々なコストが必要になるフェーズです。

しかし、まだ事業が軌道に乗っていないため収益は上がっておらず、バーンレートが膨らみます。

シード期の後であるシリーズAやアーリーステージなどについて詳しく知りたい人は以下の記事も参照ください

⇒(アーリー期)アーリーステージとは?調達方法の選択肢や調達額目安、調達時のポイントを徹底解説!

⇒(シリーズA)シリーズAとは? 定義・資金調達額・各資金調達方法のメリット/デメリットを徹底解説!

⇒(シリーズB)シリーズBとは?定義・資金調達額・各資金調達方法のメリット/デメリットを解説!

⇒(シリーズC)シリーズCとは?定義・資金調達額・資金調達方法ごとの特徴/注意点を徹底解説!

⇒(シリーズD)シリーズDとは?定義・資金調達額・資金調達方法・イグジットについて徹底解説!

シード期の資金調達額の目安

前述の通り、シード期は諸々の出費が増えるため、事業運営のための資金を調達する必要があります。

とはいえ、シード期ではまだ事業にニーズがあるかわからず、構想段階の製品・サービスを少しずつ市場に投入し、※PMF(プロダクトマーケットフィット)を目指す時期であるため、いきなり数億円単位のお金が必要になるケースは少ないです。

※PMF:プロダクト・マーケット・フィット。サービスや商品が、顧客の課題を解決できる適切な市場で受け入れられている状態

また、金融機関から融資を受けたくても、この段階では事業の実績がないため、大きな金額を借り入れる(融資を受ける)ことは難しいことが想定されます。

したがって、シード期の資金調達額は数百万円から大きくても数千万円となります。

シード期の資金調達方法

シード期はまだ事業の準備段階で実績と社会的信用に乏しいため、資金調達方法の手段は限られます。

具体的には、次のような調達方法が考えられます。

・自分の貯金

・家族,友人から借りる

・国や自治体の補助金・助成金を活用する

・日本政策金融公庫からの融資を活用する

・エンジェル投資家から投資を受ける

・VCから投資を受ける

自分の貯金

まずは、事業の資金を自分の貯金で用意する方法があります。

自己資金であれば他の資金調達方法で生じるリスクを考える必要がありません。

シード期の資金調達金額は数百万円程度のケースが多いので、自己資金でも準備することが不可能ではありません。

実績と社会的信用がなく金融機関からの融資は難しくても、自己資金であれば事業の準備を進めることができます。

ただし、事業に失敗した場合は、自己資金を失うことになるので、覚悟が必要です。

家族・友人から借りる

家族・友人から資金を借りるのも資金調達方法の一つです。

ただし、事業は必ずしも成功するとは限らず、借入した資金を必ず返済できるという保証はないため、近い間柄でも、お金を借りる側・貸す側として条件を曖昧にするのは避けましょう。

将来的なトラブルを避けるために、借りる前には丁寧に説明をし、例えば返済条件を文書化するなど、借入に関する明確な取り決めをすることが必要です。

国や自治体の補助金・助成金を活用する

国や自治体が実施している補助金・助成金を活用することも資金調達方法の一つです。

特定の目的や費用について申請すると、給付が受けられます。

補助金や助成金についての詳細については以下の記事もご参照ください。

⇒【2022年最新版】まだ間に合う?申請しやすい補助金・助成金!新設枠の解説も!

補助金・助成金は基本的に返済の必要がありませんが、受けるにあたっては以下2つの注意点があります。

①申請の審査がある

まず、受給要件に基づいて申請の審査があるため、確実に受け取れるとは限らないことに注意する必要があります。

②基本的に事後給付になる

補助金・助成金は大抵、事業実施後に資金が交付されるため、交付されるまでは、自己資金や銀行からの借入などによる資金調達で一旦賄う必要があります。

日本政策金融公庫からの融資を活用する

日本政策金融公庫は、新たに事業を考えている方や創業段階の方への支援を積極的に行っており、創業時支援の一環として、創業したてのスタートアップ企業が利用できる融資制度が用意されています。

創業時支援で用意されている融資制度は主に以下の3つです。

・ 新規開業資金

・ 生活衛生新企業育成資金

・ 資本性ローン

また創業計画書作成の支援も行っているため、これから創業する方は活用してみると良いでしょう。

日本政策金融公庫のページのリンクを載せておきますので、詳しい内容については、こちらを参照ください。

詳細:創業時支援

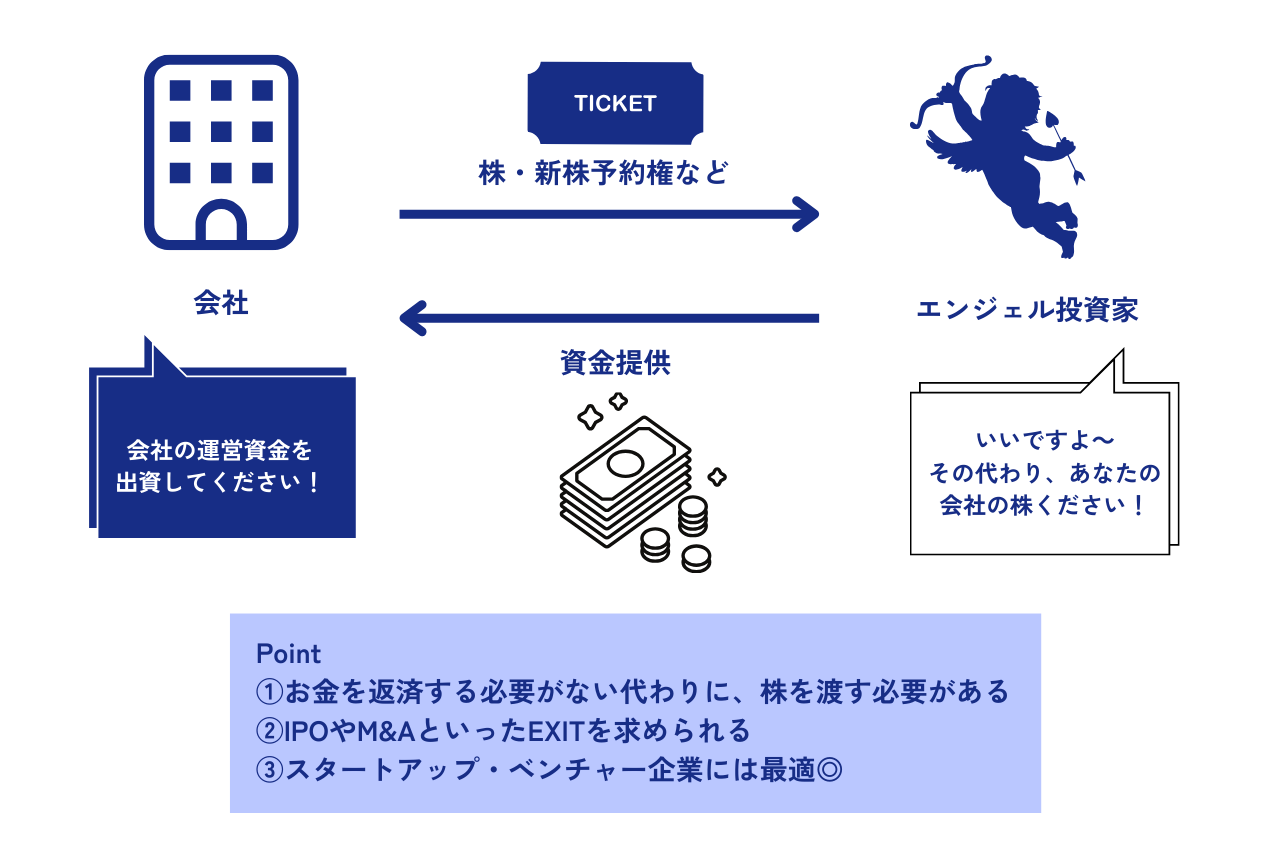

エンジェル投資家から投資を受ける

エンジェル投資家とは、創業間もない企業に出資を行う投資家のことを指します。

エンジェル投資家は、出資した企業の成長に伴い、配当を受けることで収益を得ます。

ただし実態は、エンジェル投資では基本的には無配当になることがほとんどです。

エンジェル投資家が投資する企業は、スタートアップ・ベンチャー企業ですが、スタートアップ企業は利益を出した上で、その利益剰余金を株主に還元するほどの体力があることが少ないです。

仮に利益剰余金が発生した場合でも、事業拡大のために再投資することが一般的なため、配当金はないことがほとんどです。

また、エンジェル投資家からの資金調達は、「出資」であり「借入」ではないため基本的には返済義務がないことがメリットです。

エンジェル投資家の出資条件は、公庫や銀行など金融機関のように明確な基準があるわけではなく、投資家個人の基準によって決まることが多いです。

例えば、

・事業の将来性や成長性の大きさを重視

・短期的に黒字転換することを重視

・事業やビジネスモデルよりも、起業家自身の熱意や人柄を重視

など、投資基準はその投資家によって様々です。

また、投資家自身で出資するか否かを決定するため、公庫融資などよりも入金が早い傾向もあります。

さらに、エンジェル投資家の中には、元経営者や事業売却経験者も多く、

・経営へのアドバイス

・クライアントの紹介

などの機会を得られる可能性もあるなど、エンジェル投資を受けると様々なメリットを享受できます。

一方で、エンジェル投資を受けるということ=株式を渡すことであるため、経営の自由度が下がるリスクもあります。

また、中には厳しい出資条件を提示されることも少なくないため、自社と相性の良い投資家を探す必要があります。

エンジェル投資家について、より詳しく知りたい方はこちらの記事も参照ください

⇒ エンジェル投資家とは?投資を受けるメリットや投資家の探し方を紹介!

VCから投資を受ける

VC(ベンチャーキャピタル)とは、主に成長が見込まれる企業に対し「出資」という形で投資を行う会社のことを指します。

シード期にある企業は、主に「インキュベーター」や「アクセラレーター」と呼ばれるVCから資金調達を行います。

インキュベーターとは、設立直後の企業に対して、インキュベーション(起業および事業の創出をサポートするサービス・活動)を提供する組織のことを指します。

アクセラレーターとは、未上場企業の成長を急速に進めることを目的に、3か月〜半年程度の期限つきプログラムを提供する組織のことを指します。

インキュベーターとアクセラレーターの違いは、インキュベーターが創業支援を目的にしているのに対し、アクセラレーターは企業の成長支援を目的としている点にあります。

VCからの出資に関わるエクイティファイナンスについては以下の記事もご参照ください。

⇒【経営者必読!】エクイティファイナンスとは?種類/メリット・デメリット/事例について解説!

ベンチャーキャピタルとして実際に出資を行っている企業についてご紹介していきます。

Abies Ventures

日本とアメリカを中心に高い志を持つ事業家とユニークな技術を持つディープテックスタートアップを探り当て、世界レベルの課題を解決する企業の育成のサポートを行うABIES VENTURESは、シリコンバレーのVCやユニコーン起業家の経験値や知見とグローバルなネットワークに強みを持っていいます。

日本とアメリカを中心に高い志を持つ事業家とユニークな技術を持つディープテックスタートアップを探り当て、世界レベルの課題を解決する企業の育成のサポートを行うABIES VENTURESは、シリコンバレーのVCやユニコーン起業家の経験値や知見とグローバルなネットワークに強みを持っていいます。

Reality Accelerator

スタートアップ企業の中に入り、共に課題を解決することでゼロからイチを作り出すことに強みがあるREALITY ACCELERATORは、SaaSやAIを中心にしたテック企業に積極的に出資しています。毎週のメンタリングや営業資料の作成から営業先の開拓のためのイベント開催などの実務的支援までのサポートに特徴があります。

DIMENSION

多面的な経営支援と事業伴走という価値を提供するDIMENSIONは、主にシード期・アーリー期・IPO前のグロース段階の企業を対象に、インターネットサービスをはじめに、DX(デジタルトランスメーション)やディープテック領域に積極的な投資をしています。

エンジェル投資家やVCからの出資で気をつけるべきこと

出資には様々なメリットがありますが、一方で気をつけなければならないポイントもいくつかあります。

株式放出割合をよく考える

投資家やVCからの出資による資金調達は、

・経営に関するノウハウが得られる

・投資家の人脈から自社にプラスになる人を紹介して守られる

など、得られるメリットも大きいですが、一方で相応のデメリットもあります。

中でも、注意すべきとしては、投資家やVCから出資を受ける際は、出資額に応じて株式を放出することへの意識です。

そして株式を放出しすぎると経営権に影響が及び、最悪の場合は経営権自体を丸々握られてしまうという事態も発生し得ることを必ず知っておきましょう。

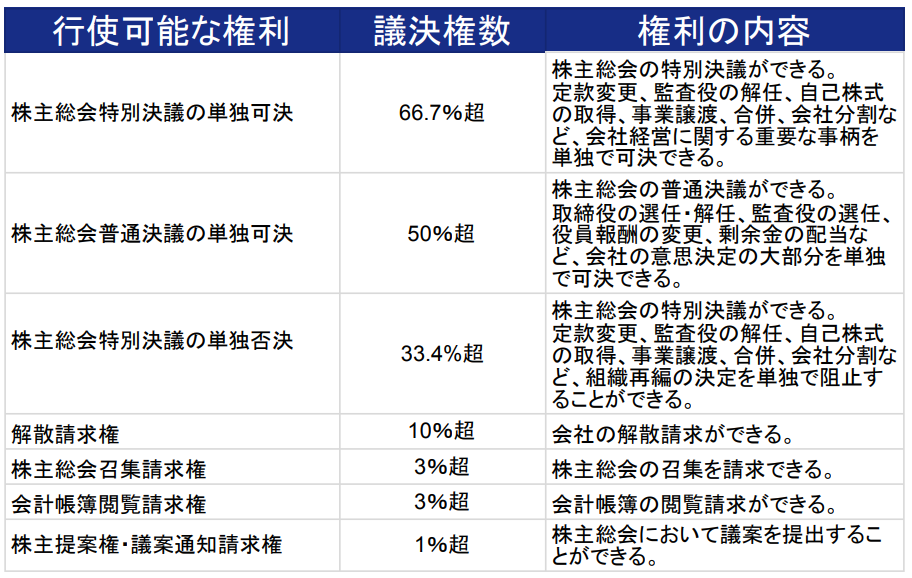

株式の保有割合と行使可能な権利については下の図をご参照ください。

出資(投資)契約書をよく確認する

出資(投資)契約書とは、出資者による出資を受ける際に、出資者に割り当てる

・株式の種類

・株式数

・株式の価格

・払込みの期日

などを定める契約書のことを言います。

この契約書の内容が、出資者側の利益に偏っており、逆に株式を発行する会社側にとって厳しい条件になっていて、後のトラブルに発展するケースがあります。

例えば、以下のようなトラブルは時折見られます。

・上場が叶わなかった際に株式の買取を求められ、一気に資金繰りに困ってしまう

・VCから取締役が派遣できる内容が盛り込まれている

そのため、投資家やVCから資金調達をする際は、出資(投資)契約書の内容をしっかりと理解し、顧問弁護士にも相談することをおすすめします。

条件をよく理解した上で、出資を受けるか否かを検討、交渉することが重要です。

複数の投資家・VCを当たる

複数のエンジェル投資家・VCにあたり、条件などを比較検討することが重要です。

出資先が一社のみの場合、投資サイドに競争原理が働かず、出資を受ける側にとって不利な条件になりがちです。

出資を受ける際は、複数の投資家・VCにアプローチし、納得のいく条件を提示してくれる投資家・VCから出資を受けるようにしましょう。

もちろん、出資を受ける基準は条件だけでなく相性も重要になるので、その点も意識しておきましょう。

投資家の強みを理解して出資を受ける

出資のメリットは、資金をスピーディに調達できることに加えて、投資家やVCが持つ経営ノウハウや人脈を得られる点があります。

自分がアプローチしたい方面への人脈を持っていたり、参入を狙っている事業領域のノウハウ・知見があるエンジェル投資家やVCからの出資を受けることができれば、会社にとって大きくプラスに働くことでしょう。

資金調達額や出資条件だけでなく、経営ノウハウや人脈も意識して投資家やVCを探してみるとよいでしょう。

金融機関の融資で気をつけるべきこと

融資による資金調達を考えている経営者の方も多いかと思います。

出資と異なり、融資は経営の自由度を下げずに資金調達できるのはメリットですが、気をつけるべきポイントもありますので、解説していきます。

金融機関からの融資に関するデットファイナンスについては以下の記事もご参照ください。

⇒【経営者必読!】デットファイナンスとは?種類/メリット・デメリット/事例について解説!

信用に傷があると落ちやすい

創業時に金融機関から融資を受ける場合、代表個人の信用情報がチェックされます。

過去に代表者が個人的にクレジットカードの利用代金や税金の支払いの滞納があり、信用に傷がある場合、審査に落ちてしまう可能性が高いです。

その場合は、融資以外の資金調達方法を検討しましょう。

元本の返済+利息が発生する

金融機関から融資を受ける際には、元本の返済に加えて利息の返済義務が生じる点をあらかじめ把握しておきましょう。

他の資金調達方法とは異なり、融資は金利を含めた返済が前提となります。

場合によっては、毎月の返済が資金繰りに影響し、経営状況の悪化にもつながる恐れがあります。

そのため、金融機関から融資を受ける場合は、綿密で無理のない返済計画をもとに資金調達を実行する必要があります。

返済期限がある

元本の返済+利息が発生することは前述の通りで、さらに融資には返済期限があります。

そのため、融資を受ける際の事業計画と返済計画に無理があると、後々資金繰りが上手くいかなくなる可能性があります。

金融機関からの融資を検討する場合は、元本+利息を合わせた返済額だけでなく、返済期限についても考慮しておきましょう。

シード期に行うべきこと

シード期に気に行うべきことは資金調達だけはありません。

具体的には、以下のような事項に取り組む必要があります。

・創業メンバーの確保

・事業計画を立てる

・起業家,経営者のメンターを見つける

・経費はなるべく削減できるよう工夫する

・投資家などお金のサポートなどをしてくれる方を見つける

創業メンバーの確保

一人で起業・経営していくのも選択肢としてはありますが、スピード感を持って事業を成長させていくためには、創業メンバーを確保することが重要です。

シード期に必要なメンバーは、大きく分けて

①ビジョンに共感してジョインしてくれるコアメンバー

②特定領域への専門スキルを持つスペシャリストメンバー

がおり、①②が両方確保できれば創業者にとって心強いです。

しかし、共感性の高い「コアメンバー」と専門性を持つ「スペシャリストメンバー」の両方を一気に採用するのは難しいのが実情です。

ここで、よく陥ってしまうのが採用優先度の見誤りです。

これは筆者の個人的な見解ですが、シード期の企業における採用優先度は①コアメンバー>②スペシャリストメンバーで、企業のカルチャーとビジョンを固めることの方が重要です。

スキルがある「だけ」で、自社のビジョンに共感してくれないような人材を採用すると、

・後々思わぬトラブルに発展する

・本来のパフォーマンスが出ない

・早期退職に繋がる

など、大いに後悔することが多々あります。

創業メンバーを集める際は、その人の人柄や、自社の企業理念に共感してくれるかどうかをよく見てから採用するようにしましょう。

事業計画を立てる

起業するにあたって、会社がそれぞれの成長段階でどのような状態になっているかについて、あらかじめ事業計画を考えながら明確にしておくと良いでしょう。

事業計画があれば、創業メンバーを集める際に理念を共有しやすいですし、各メンバーへの役割・期待値も決めやすいです。

また、金融機関から融資を受ける場合にも事業計画は必要になるので、先に事業計画を立てておくと融資を受ける際にスムーズです。

起業家・経営者のメンターを見つける

初めての起業の場合、アイデアはあっても、具体的に何をどのようにして事業運営を行えば良いのかわからない人もいるかと思います。

その場合、起業前後の段階で適切なアドバイスをしてくれるメンターを見つけることが重要です。

ただし、メンターにもスタートアップやビジネスについて理解の浅い人や、私利私欲のために取り入ってくるような起業家に悪影響を及ぼすような人もいるので、誰のアドバイスを聞くか取捨選択することも重要です。

経費はなるべく削減できるよう工夫する

創業後、会社の事業が安定するまでは、経費はなるべく削減できるように工夫する必要があります。

例えば、メンバーを集める際に、正社員として雇用するだけでなく、業務委託で仕事を分担できるかどうかを考えたり、オフィスも必要なスペース・機能だけ確保し余分なコストがかからないようにするなどの工夫をするといいでしょう。

特に、人件費、地代家賃などの「固定費」をあげてしまうと後々経営を圧迫しやすいので、固定費はなるべく下げる努力をしましょう。

投資家などお金のサポートなどをしてくれる方を見つける

シード期など起業まもないフェーズでは、大抵の場合資金が不足していることが多いので、資金面のサポートをしてくれる存在がいると心強いと思います。

資金調達したい場合にも、出資をしてくれる投資家やVCのツテがなかったり、資金を貸してくれる友人・家族もいない場合があると思います。

このような場合は、ファイナンスの知見を持った、社外CFOのような存在がいると心強いでしょう。

シード期の資金調達に困ったらシェアリングCFO

起業したばかり、もしくはこれから起業する人にとっては、事業の準備をしつつ、資金調達を行うことは困難だと推測されます。

起業したばかり、もしくはこれから起業する人にとっては、事業の準備をしつつ、資金調達を行うことは困難だと推測されます。

また、創業メンバーを集める際も、ファイナンスに精通した人を見つけるのに苦労するといったこともあると思います。

そんな問題を解決するために、SOICOでは「シェアリングCFO®︎」というCFOプロ人材と企業のマッチングサービスを提供しています。

シェアリングCFO®︎では、経験豊富なCFOのプロ人材に週1日から必要な分だけ業務を依頼することが可能です。

例えば、ベンチャー企業にて資金調達の経験を持つCFOに、スポットで業務を委託することもできます。

シェアリングCFO®︎の活用事例について詳しく知りたい方は、下記の記事を参照してください。

専門的かつ対応工数のかかるファイナンス業務はプロ人材に任せて、経営者は事業成長にコミットできるような環境作りをお手伝いします。

最後までお読みいただきありがとうございます。

スタートアップ・ベンチャーの経営をされている方にとって、事業に取り組みつつ資金調達や資本政策、IPO準備も進めることは困難ではないでしょうか。

財務戦略の策定から実行まで担えるような人材をを採用したくても、実績・経験がある人を見つけるのには非常に苦労するといったこともあるでしょう。

このような問題を解決するために、SOICOでは「シェアリングCFO®︎」というCFOプロ人材と企業のマッチングサービスを提供しています。

シェアリングCFO®︎では、経験豊富なCFOのプロ人材に週1日から必要な分だけ業務を依頼することが可能です。

例えば、ベンチャー企業にて資金調達の経験を持つCFOに、スポットで業務を委託することもできます。

専門的で対応工数のかかるファイナンス業務はプロの人材に任せることで、経営者の方が事業の成長に集中できるようになります。

「シェアリングCFO®︎」について無料相談を実施しているので、ご興味をお持ちの方はぜひ下のカレンダーから相談会の予約をしてみてくださいね!

この記事を書いた人

共同創業者&代表取締役CEO 茅原 淳一(かやはら じゅんいち)

慶應義塾大学卒業後、新日本有限責任監査法人にて監査業務に従事。 その後クレディスイス証券株式会社を経て2012年KLab株式会社入社。 KLabでは海外子会社の取締役等を歴任。2016年上場会社として初の信託を活用したストックオプションプランを実施。 2015年医療系ベンチャーの取締役財務責任者に就任。 2018年よりSOICO株式会社の代表取締役CEOに就任。公認会計士。