COLUMN

コラム

エクイティファイナンスとは?種類/メリット・デメリット/事例について解説!

執筆者:茅原淳一(Junichi Kayahara)

『資金調達の手引き』

調達ノウハウを徹底解説

資金調達を進めたい経営者の方の

よくある疑問を解決します!

商品やサービスにニーズがあることがわかり、事業をさらに伸ばすために必要となるのは「資金」です。

資金を得る方法には様々な方法がありますが、その中の一つに投資家に新規に株式を発行する代わりに資金調達をする方法があります。

この資金調達方法を「エクイティファイナンス(=出資)」と呼びます。今回の記事では、エクイティファイナンスについて詳細に解説していきます。

目次

エクイティファイナンスとは

エクイティファイナンスとは、企業が新しく株式を発行することで事業に必要な資金を調達する方法のことを指します。

エクイティとは「株式資本」のことで、株式等によって調達された資金のことです。

エクイティ(株主資本)を増やす資金調達方法であることから、「エクイティファイナンス」と呼ばれるようになりました。

特徴としては、エクイティファイナンスを実行すると、株主資本が増えるため、企業の「資本金」が増えることになります。

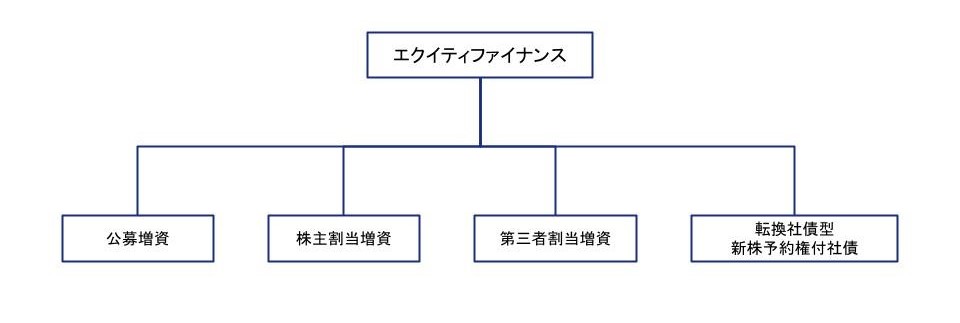

エクイティファイナンスの種類

エクイティファイナンスには主に、「公募」「株主割当増資」「第三者割当増資」「転換社債型新株予約権付社債」の4つの種類があります。

公募増資

時価に近い価格で新しく株を発行することで、資金調達をする方法です。

広く一般的な投資家から、株価に比例した資金調達ができるために株主を増やすことにもつながります。

また、その性質から時価発行増資という呼ばれ方もします。

株主割当増資

新しく株を発行するときに、既存の株主が持つ株数に応じて、新株の割当を受ける権利を与える方法です。

既存の株主には、割り当てられた新株の申し込みをする権利があるだけなので、申し込み・払い込みをする義務があるわけではありません。

既存株主からの申し込みがないと、新株の割り当てを受ける権利は失われます。

特徴として、株主構成に大きな変化がないことが挙げられます。ここから、株主割当増資を行う企業の方針として安定した経営姿勢も伺えることになります。

また、株主に損失を与えるリスクを回避するために、時価よりも大きな価格にて、新株が割り当てられます。

第三者割当増資

株主割当ではない方法で新しく発行した株の割り当てを受ける権利を与える方法です。

ここで挙げられる第三者は、

・取引先

・会社の役職に就いている個人

・VC(ベンチャーキャピタル)

などがあります。

株主か否かに関わらず、特定の関係を持つ第三者に割り当てを受ける権利を与える方法という点で、株主割当増資とは異なります。

また、この方法は業務提携先や取引先との関係性を安定させることにつながります。

また、株価の低下によって他の増資の選択肢がない時に行われます。

第三者割当増資についてはこちらの記事もご参照ください。

⇒第三者割当増資とは?目的・メリット・デメリット・事例について解説

転換社債型新株予約権付社債

新株予約の権利が与えられた社債のことを指し、株式に転換することができる社債を発行することで資金調達をする方法です。

これは、一定の価格で発行される企業の株式に転換できるので、普通の社債と比較して、利回りが低くなるという特徴があります。

また、株式へ転換しなければ一年ごとに一定の利払いがあり、満期になると額面金額が償還されます。

新株予約権付社債は、新株予約権を行使もしくは社債として保持する選択ができることから、リスクの回避がしやすいというメリットがあります。

新株予約権付社債についてはこちらの記事もご参照ください。

⇒新株予約権付社債とは?会社と投資家双方のメリットと注意点を詳しく解説

エクイティファイナンスとデッドファイナンスの違い

・デッドファイナンス(銀行などの金融機関から資金を融資)

・エクイティファイナンス(投資家による出資)

の違いについて説明していきます。

BS(バランスシート)上の扱い

デッドファイナンスは、普通社債や銀行借入による資金調達で、新株の発行は行わないため、株主資本が増加することもありません。

つまり、会社の財政状況がわかるバランスシート(貸借対照表)上において、エクイティファイナンスは「純資産」として扱われ、デッドファイナンスは「負債」として扱われます。

返済義務・利子の有無

また、デッドファイナンスは期限(融資期間)までに利子をつけて返済する必要性がありますが、エクイティファイナンスは基本的には返済の義務がありません。

上記の内容をまとめると以下の表のようになります。

| エクイティファイナンス | デットファイナンス | |

|---|---|---|

| 返済義務 | 無し | 有り |

| 利子 | 無し | 有り |

| バランスシート | 資産 | 負債 |

デットファイナンスについてはこちらの記事もご参照ください。

⇒デットファイナンスとは?種類/メリット・デメリット/事例について解説!

エクイティファイナンスのメリット

エクイティファイナンスには、以下のようなメリットがあります。

・返済義務/利子が必要ない

・自己資本を増加できる

・経営に必要なノウハウや人脈を得ることができる

・赤字でも調達可能性がある

返済義務/利子が必要ない

企業が株式を新しく発行することで資金調達するエクイティファイナンスでは、銀行などの金融機関からの借入とは異なり、返済義務や利子の支払いがありません。

しかし、返済義務がないと聞くとノーリスクにも聞こえますが、実際にはそうではありません。

例えば、M&AやIPOを実現できなかったときには投資家から株式の買取を求められてしまい、一気に資金的に行き詰まることもあります。

上記のようなリスクを避けるために、「出資契約書」には必ず目を通し、エクイティファイナンスのリスクを細かく把握した上で投資を実行してもらうようにしましょう。

自己資本を増加できる

株主と資本を同時に増やすことができることから、自己資本の増加とそれによる企業の財務体質の強化をすることにもつながっていきます。

結果として、財務体質を判断基準とした企業の信用も強化することにもなります。

合わせて、企業の信用度を高める方策として、社会的信頼性の高い企業や有名なVC(ベンチャーキャピタル)に株主になってもらうことを対外的に発信していくことも挙げられます。

経営に必要なノウハウや人脈を得ることができる

VCやエンジェル投資家は、これまでのスタートアップ企業への出資経験から、事業運営に必要なノウハウを持っています、

さらに、ノウハウだけでなく、VCの持つ豊富な人脈も心強い味方でしょう。

・VCからの紹介で取引先(クライアント)が増えた

・顧客獲得に強い広告代理店を紹介してもらえた

・有益な情報提供をしてくれるコンサルタントに出会えた

など、人脈がもたらすメリットは非常に大きいです。

エンジェル投資家については次の記事もご参照ください。

⇒エンジェル投資家とは?投資を受けるメリットや投資家の探し方を紹介!

赤字でも調達可能性がある

また、意外かもしれませんが、企業の業績が赤字の場合でも資金調達ができる可能性があります。

デッドファイナンスにおいては、企業の財務状況などによっては融資を受けられない場合もありますが、エクイティファイナンスにおいては、「企業の将来性・成長性」を1つの基準として投資判断がなされるので、その時に財務状況的に赤字であっても資金調達ができる可能性があります。

エクイティファイナンスのデメリット

エクイティファイナンスには、以下のようなデメリットがあります。

・企業の経営権を株主に握られてしまう恐れがある

・既存株主の信頼を失ってしまう可能性がある

・配当の支払いが必要な場合もある

企業の経営権を株主に握られてしまう恐れがある

エクイティファイナンスの最大のデメリットは、株主に企業の経営権を握られてしまう可能性があることです。

株主は企業の経営に関する事案について「議決権」を持ちます。この議決権は、持ち株比率に応じて大きくなるので、エクイティファイナンスの際に新株が発行されることで、経営陣や既存株主とは違った新しい第三者が経営権を握るリスクもあります。

株式を付与しすぎると上記のような事態が起きるので、持株比率に常に留意しながら資金調達することが必須です。

既存株主の信頼を失ってしまう可能性がある

エクイティファイナンスでは企業が新しく株式を発行するので発行済株式総数が増加します。

それによって、既存株主の持つ株式保有比率が変化し、1株あたりの価値が下がります。

つまり既存の株主の株式価値が下がってしまうので、場合によっては企業への信頼感を失う可能性もあります。

したがって、企業は、既存株主に対して、新しくエクイティファイナンスを実行すべき合理的な理由を説明をすることで、株主の理解を得る必要があります。

短期的には既存株主の株式価値を下げてしまうものの、資金調達することで中長期で見て事業成長し、株主に還元できる利益は増えることを説明しましょう。

配当金の支払いが必要な場合もある

通常、企業経営によって利益が出た場合、出資している株主に配当金を支払いことで利益の還元します。

一般的に「株主にとって投資は融資よりリスクが高い」と考えられるため、金融機関の借入に対する支払い利息よりも、高い還元率(リターン)が求められます。また、その支払いは税務上の経費とはならず、損金算入できないので注意が必要です。

また、株価の下落や配当金の減少を理由に、発言権の強い株主は会社経営に対して意見を述べる場合もあります。

ただし、ベンチャー投資では、一般的な株式とは異なり、基本的には無配当になります。

配当金は、企業が利益を出した場合に利益の一部を株主に還元する仕組みですが、利益をあげつつ利益剰余金を配分する余力が無ければ、配当が行われません。

エンジェル投資家やVCは、配当による小さな利益よりもEXIT(M&AやIPO)によって得られる大きな利益を期待して投資をするため、基本的には無配当になります。

もちろん、絶対に無配当というわけではないため、配当についての仕組みも理解しておくべきでしょう。

イグジットについては次の記事もご参照ください。

⇒EXITにおけるIPOとM&Aについて〜相違点・メリット・デメリットについて解説〜

エクイティファイナンスに向いている企業

エクイティファイナンスが向いている企業の特徴として、以下の点が挙げられます。

・事業に対して高い成長性が見込める

・新規マーケットの創出を目指している

・上場(IPO)を目指している

事業に対して高い成長性・リターンが見込める

投資家は、企業の将来性や事業の成長性など、現状ではなく「未来の姿」に期待をして投資を決定します。

事業が成長することで、企業価値や株価が上昇して、その株の配当金の増加や大きな売却益につながる可能性があるからです。

新規市場を築こうとしている

既存サービスの模倣ではなく新規市場の開拓を目指すサービスには、投資家からの期待も寄せられやすいです。

現在の市場に無いが、ニーズの大きいサービスやプロダクトを新規開発することで、新市場を築きあげることができれば、その分野で大きな収益を上げることが期待できるからです。

上場(IPO)を目指している

企業のエグジット(EXIT)※には、①M&A(バイアウト)と②IPO(上場)の2つがあります。

※エグジット(EXIT):株式を売却し、投資資金の回収および利益の獲得を行うこと

特に②のIPO(上場)を行う場合、株価は高騰するため、出資者はIPOのタイミングに合わせて株式を売却することで、投資額のを回収及び大きな利益確保が見込めます。

キャピタルゲインの額が大きくなりやすいため、IPOを目指す企業は投資家から見ても魅力的に映りやすいのです。

一方、IPOの難易度は高く、一般的にはM&Aよりも成功率は下がります。M&Aの道は断ち、イグジット方法をIPOに絞る場合は、投資家もリスクが大きいので投資に慎重になる場合も多く、注意が必要です。

IPOを目指すには相応の事業成長が必須になり、事業成長のためには資金が必要です。

本気でIPOを狙うのであれば、基本的にはエクイティによる資金調達を行うことが多いので、ぜひ視野に入れながら資本政策を練るようにしましょう。

上場(IPO)・イグジットについてはこちらの記事もご参照ください。

⇒上場審査とは?審査基準・審査の流れ・審査通過のポイントを徹底解説!

⇒IPOのメリット・デメリットとは?企業・株主・従業員の観点で解説

⇒上場の条件とは?上場基準・上場までの流れ・上場のポイントを徹底解説!

⇒イグジットとは?現状と種類、成功と注意するポイントについて解説!

エクイティファイナンスによる資金調達の事例

株式会社トレタ

飲食店向けの予約・顧客台帳サービスの開発・販売をしている株式会社トレタは、2022年2月に第三者割当増資と融資によって20.3億円の資金調達を行いました。

この資金調達を通じて、飲食店向けの店内モバイルオーダーシステム「トレタO/X」、飲食店の公式サイトから流入する予約を最大化させる「トレタB/X」などのプロダクト開発と人材の採用を強化しました。

株式会社ミツモア

オンライン見積もり比較・受発注サービス「ミツモア」と現場に人材を派遣するフィールドサービス事業者向けの業務支援SaaSを提供する株式会社ミツモアは、2022年8月に第三者割当増資等によって23億円の資金調達を行いました。

この資金調達を通じて、事業拡大のための人材強化とマーケティング活動の促進をしました。この資金調達の発表のタイミングと同時に、マーケティング・顧客対応・現場・バックオフィスといった全業務フローを一元管理し、自動化することで生産性を上げるSaaS「MeetsOne」の発表をしました。

まとめ

今回は、エクイティファイナンスについての基本的な説明と、メリット・デメリットを中心にまとめてみました。

エクイティファイナンスは、企業側から考えると、原則として返済期限のない資金調達方法であるため、バランスシート(貸借対照表)の資本を増加させ、財務体質を強化・改善することにつながります。

一方、株式の保有比率が変化することで、第三者に企業の経営権を握られてしまうリスクもあります。

また同時に、既存株主側の視点から考えると、新株の発行により1株あたりの価値が下がってしまうため、信頼を失うことにもつながりかねません。

したがって、自社の現状と今後の展望などを鑑みた上で、エクイティファイナンスを行うのか、デットファイナンスで資金調達するのかを慎重に検討することが重要になります。

株式による資金調達(エクイティファイナンス)は専門性が高く、かつ対応に労力を要するので、「社長が本業の傍らで対応するのは困難」と言う声も聞きます。

一方、常勤CFOを採用するとコストが高いという問題があります。そんな問題を解決するため、SOICOでは「シェアリングCFO®︎」というCFOプロ人材と企業のマッチングサービスを提供しています。

シェアリング CFO®︎では、経験豊富なCFO経験のあるプロ人材に、週1日から必要な分だけ業務を依頼でき、例えばベンチャー企業にて資金調達の経験のあるCFOに、スポットでエクイティでの資金調達サポート業務を委託することもできます。

専門的かつ対応工数のかかるファイナンス業務はプロに任せて、経営者は事業成長にコミットできるような環境づくりをお手伝いします。

シェアリングCFOの活用事例についてはこちらの記事もご参照ください。

⇒シェアリングCFO®︎の活用事例ご紹介①

<ストックオプション関連記事>

・ストックオプション制度を徹底解説!仕組み・種類・メリット/デメリットを完全体系化!

・【有償ストックオプションとは?】メリット・デメリットや発行価額と行使価額の違いを簡単に解説!

・【無償ストックオプションとは?】税制適格の要件やデメリットを解説!

・【経営者向け】話題の「信託型ストックオプション」を徹底解説

<株式報酬制度関連記事>

・譲渡制限付株式とは!?株式報酬制度の仕組み・メリットを総まとめ!

・【経営者必読】株式交付信託(株式報酬信託、株式給付信託)とは何か?複雑な仕組みやメリット・デメリットをご紹介!

・【経営者必読】パフォーマンスシェア(業績連動型株式報酬制度)とは一体?仕組みやメリット・デメリットを徹底解説!

・【経営者必読】ファントムストック(ファントムオプション)とは?仕組み・メリット/デメリット・注意点を解説!

・【経営者必読】株式報酬型ストックオプション(1円ストックオプション )とは?仕組みやメリットを徹底解説!

スタートアップ・ベンチャーの経営をされている方にとって、事業に取り組みつつ資金調達や資本政策、IPO準備も進めることは困難ではないでしょうか。

財務戦略の策定から実行まで担えるような人材をを採用したくても、実績・経験がある人を見つけるのには非常に苦労するといったこともあるでしょう。

このような問題を解決するために、SOICOでは「シェアリングCFO®︎」というCFOプロ人材と企業のマッチングサービスを提供しています。

シェアリングCFO®︎では、経験豊富なCFOのプロ人材に週1日から必要な分だけ業務を依頼することが可能です。

例えば、ベンチャー企業にて資金調達の経験を持つCFOに、スポットで業務を委託することもできます。

専門的で対応工数のかかるファイナンス業務はプロの人材に任せることで、経営者の方が事業の成長に集中できるようになります。

「シェアリングCFO®︎」について無料相談を実施しているので、ご興味をお持ちの方はぜひ下のカレンダーから相談会の予約をしてみてくださいね!

この記事を書いた人

共同創業者&代表取締役CEO 茅原 淳一(かやはら じゅんいち)

慶應義塾大学卒業後、新日本有限責任監査法人にて監査業務に従事。 その後クレディスイス証券株式会社を経て2012年KLab株式会社入社。 KLabでは海外子会社の取締役等を歴任。2016年上場会社として初の信託を活用したストックオプションプランを実施。 2015年医療系ベンチャーの取締役財務責任者に就任。 2018年よりSOICO株式会社の代表取締役CEOに就任。公認会計士。