COLUMN

コラム

【書き起こし】COO 土岐が語る「シード・アーリー期に考えたいストックオプション」【基礎編】

執筆者:土岐彩花(Ayaka Doki)

『資本政策の手引き』

企業価値を高めるための戦略について

徹底解説します!

この記事は、2019年9月18日、11月13日にdock-Kamiyachoにて開催された『ベンチャー企業のSO(ストックオプション)設計どうする??~シード・アーリー期の経営者が考えたい報酬スキームについて〜』の書き起こし記事です。1本目となる本編では、ストックオプションについての基礎的な解説を行います。

※本記事は2023年5月29日に開催された国税庁及び経済産業省による、信託型ストックオプションの税制及び適格ストックオプションの税制に関する説明会で共有された内容に関して考慮されていない内容となっております。あらかじめご了承下さい。

・続きを読みたい方はこちら

2.【書き起こし】COO 土岐が語る「シード・アーリー期に考えたいストックオプション」【信託SO編】

3.【書き起こし】COO 土岐が語る「シード・アーリー期に考えたいストックオプション」【活用編】

※1~3までの書き起こし記事を読む時間がない方は、以下記事にてストックオプションの要点のみを解説していますのでご覧ください。

▶参照:【経営者必読】ストックオプション制度を徹底解説!仕組み・種類・メリット/デメリットを完全体系化!

目次

冒頭挨拶

今日はお集まり頂き、誠にありがとうございます。本日は投資家の方、ベンチャー企業にお勤めの方、起業準備中の方など様々な方々がいらっしゃるようですので、どなたでも分かるように話していきたいと思います。よろしくお願いします。

登壇者紹介

まずこの人(土岐)は誰だ?と思われるところはあると思うので、自己紹介をさせて頂ければと思います。土岐彩花(どきあやか)と申しまして、(スライドに)4つくらいにまとめています。

一番最初に入った会社がゴールドマン・サックス証券の投資銀行本部というところで、M&AやIPOなどそういったことを担当する部署でした。

お客様は事業会社で、大きな上場企業ばかりだったので、ベンチャーファイナンスとはかけ離れたところにいました。

ただ、元々シリコンバレーに学生時代、留学をしたりとか、そういったことがきっかけで、起業しましたが、あまり上手くいきませんでした。

資本政策などで失敗しまして、どうしようかと思っているときに、SOICOの創業メンバーに出会いまして、一緒に会社を立ち上げようということになりました。

今は取締役COOという形で通算では2社目、学生時代の起業も入れると3社目か4社目くらいの起業という状況になっています。

SOICO株式会社のサービスとミッション

まず、立ち上げたSOICOという会社が何をしているかというところをご説明させて頂きますと、3つのサービスをやっています。

(スライドの)一番左にあるタイムカプセルSOという、最近流行ってきている、信託を活用したSOに特化したコンサルティングをやっています。

信託型SOって聞いたことあるよ、という方どれくらいいらっしゃいますか?

(会場、挙手)

なんと、意外と少ないですね。SOと昔ながらの「信託」というものを組み合わせたらどうなるか、というニッチ×ニッチで何か良いものができた、というものなので、後でご紹介できればと思います。

これの専門コンサルが1つと、コンサルティングだけだと労働集約で面白くないので、残りの2つを始めました。

1つが「SOICOクラウド」というSOにまつわる簡易クラウドツールのようなものです。

もう1つが「シェアリングCFO」というCFOに特化したプロ人材マッチング、副業マッチングをやっています。

プロ人材マッチングというと「シューマツワーカー」さんなどのサービスがありますが、CFOはやはりとても給料が高いので、アーリーステージのスタートアップだと中々採用できません。

また毎日(フルタイム)のニーズでは無いことが多いので、週1回から、単価を低くCFOをレンタルできるように、この事業を始めました。

当社のメンバーについては、私も含めてUBS、クレディスイスなどの証券会社出身、かつベンチャーでもCFO経験がある、ファイナンスサイドと事業サイド両方が分かっているメンバーでやっております。

代表の茅原は公認会計士、監査役の清水は税理士資格を有しています。また、KLab株式会社(東証一部上場企業)の元社長(現会長)の真田哲弥という方にエンジェル出資をして頂いておりまして、彼が会長のような形で入っています。

今見て頂いたように、資本政策関連のビジネスが多いですが、そういった

「資本政策の問題を解決することで日本のスタートアップが発展しやすいエコシステムを作りたい」

というビジョンでやっている会社です。

参照:【経営者向け】話題の「信託型ストックオプション」を徹底解説

参照:シェアリングCFO®︎の活用事例ご紹介①

本日の進行

さて、ここから本編に入らせて頂きたいと思います。

松竹梅のように、すごく基礎から信託型SOをご紹介して、SOの活用・応用編と進めていきましょう。

一般的なストックオプションの採用ケースとは?

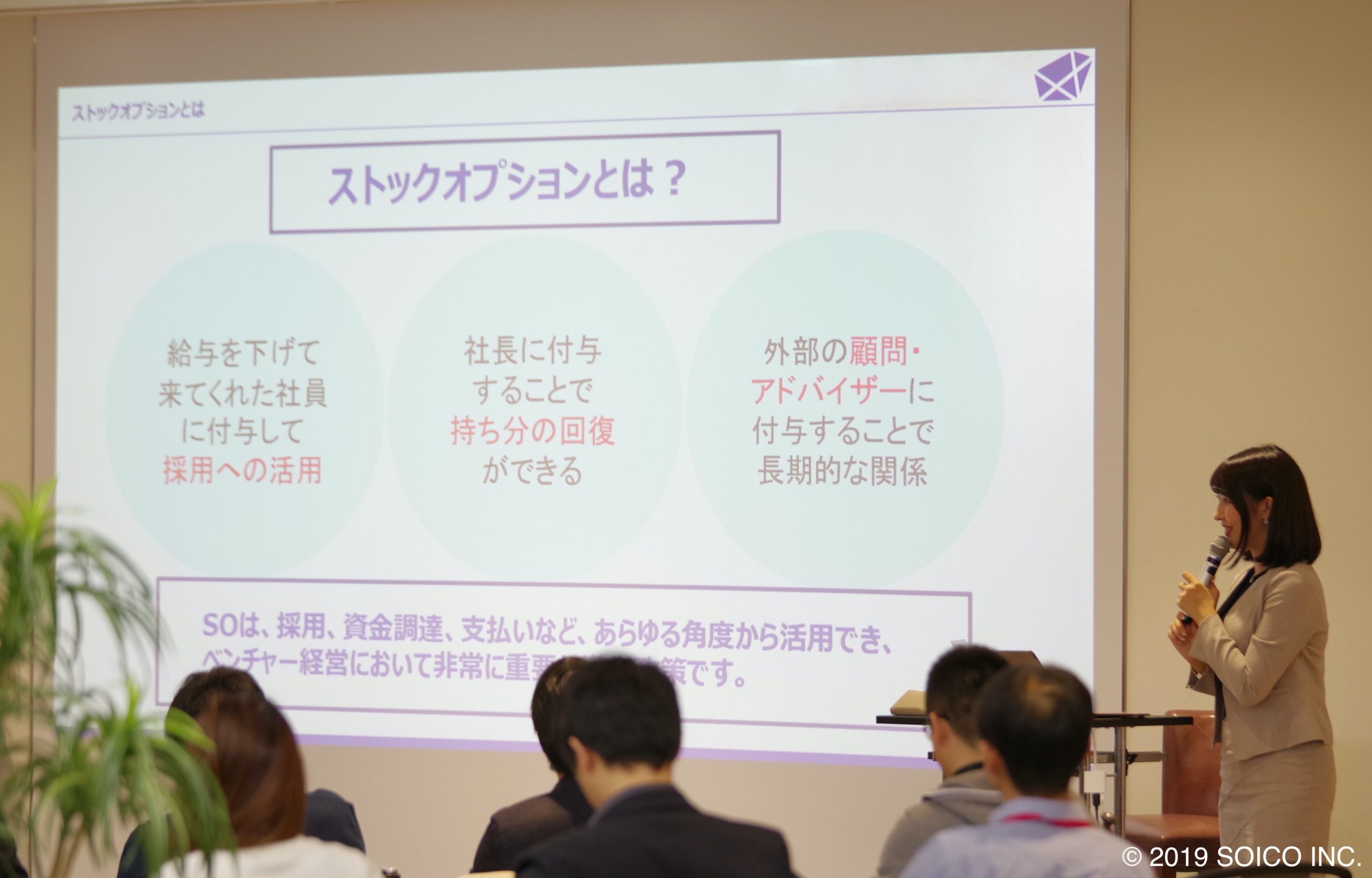

では、基礎編から始めて行きたいと思います。まずは、SOがよく使われる3つのケースから見ていきましょう。

1つ目が、給与を下げてまで来てくれた社員に対してSOを付与することで、採用に活用するケースです。

2つ目は、株式の比率が下がっている経営陣に付与して、早めに行使することで、持分を回復してから上場に臨む、という裏技的な資本政策に使われるケースです。

3つ目に、外部の顧問やアドバイザーに付与することで、長期的な関係を築いていく、といった形で使われていることがあります。

参照:資本政策とは?必要性や考慮すべき点、失敗事例まで徹底解説!

参照:【経営者必読】IPOに向けた成功する資本政策|上場後の資金調達の仕組みも解説

そもそもストックオプション(SO)とは何か?

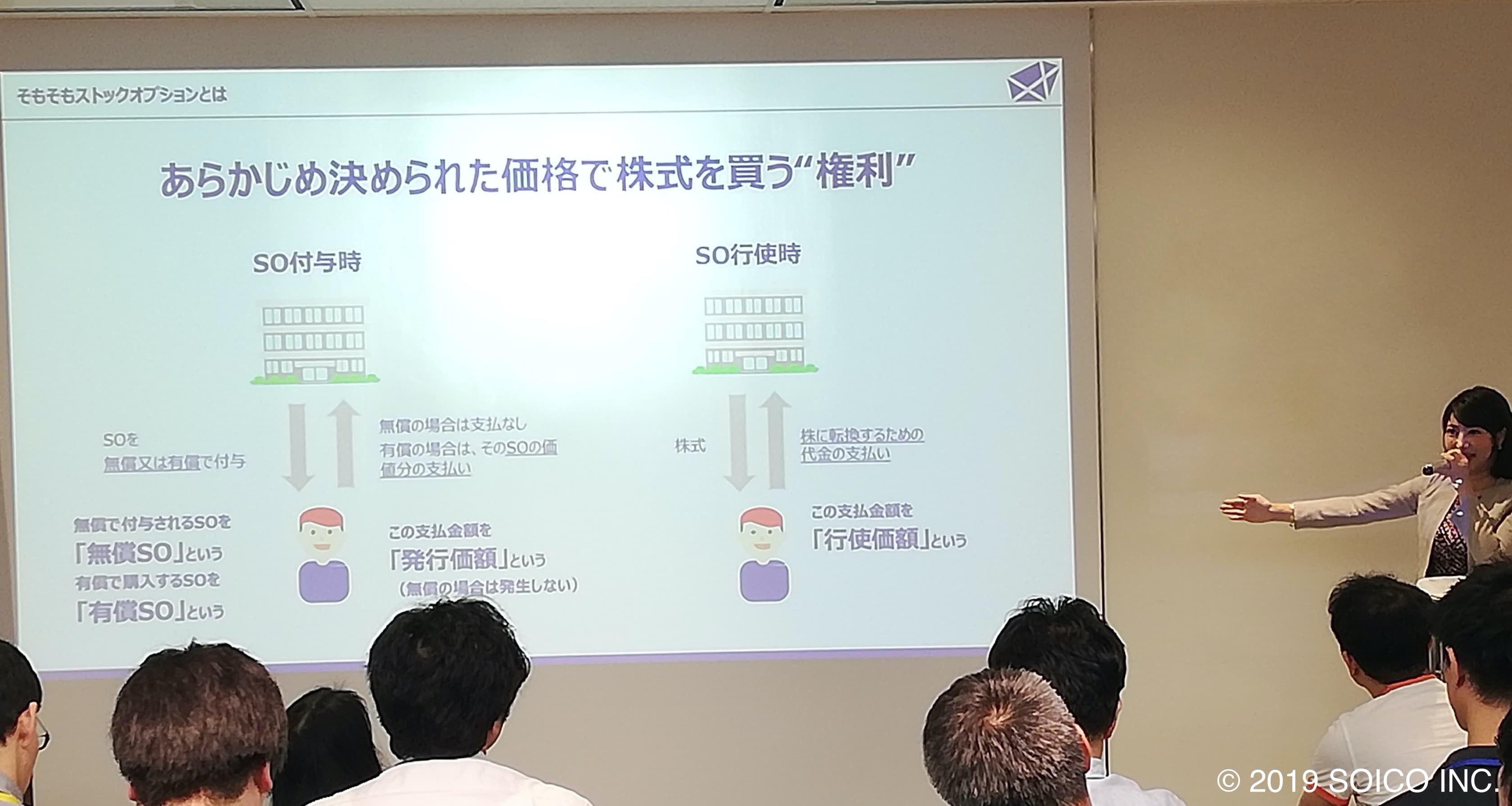

さて、そもそもSOとは何かという話なのですが、これは予め決められた価格で株式を買うことができる権利のことを言います。

SOを扱う上で重要なタイミングは2つありまして、それはSOを付与される時と行使する時です。

付与される時は、無償SOか有償SOか、この2つのSOの種類によって若干実務が変わります。

無償SOの場合はその名の通り、無料で貰えるSOなので、普通に契約を結ぶだけで付与が可能という形になります。

一方で有償SOの場合、その名の通り、有料のSOになるので購入する必要があります。割り当てられる従業員、社員、役員は、会社にお金を払って、その対価として有償SOを受け取るという実務が必要になります。

参照:【徹底比較】有償・無償ストックオプションの違いとは?会計処理・税制面などのメリット・デメリットは?

参照:【無償ストックオプションとは?】税制適格の要件やデメリットを解説!

参照:【有償ストックオプションとは?】メリット・デメリットや発行価額と行使価額の違いを簡単に解説!

混同しやすい「発行価額」と「行使価額」

この有償SOを発行するときの払い込み金額のことを、「発行価額」と言います。

発行価額は有償SOの時にだけ発生して、無償SOの時は無料になるので、この価額は関係ないという形になるのが通例です。

この発行価額というのが、日本語のネーミングセンスではすごく分かりにくくて、間違えやすいです。

なぜかというと、将来SOを行使する時にも似たような単語が出てくるからです。これが「行使価額」、発行価額と行使価額は2文字違うだけですが、全然違います。

会計士の方や弁護士の方、VCの方でもこれを混同して話している方が多いので、皆さんこれを完璧にご理解頂ければ、明日から経営者仲間に自慢できるかな、と思います。

それではこの行使価額とは何なのでしょうか。これは皆さんが何となくイメージされているように、将来会社が成長して、SOを行使しようとなった時に払い込む価額になります。

その価額が低ければ低いほど、会社のバリュエーションとの差分が儲け分になりますので、低ければ低いほど自分に入ってくるキャピタルゲインが大きくなるというものですね。

発行価額は発行時に購入する代金、行使価額は将来、行使する時に払い込む価額と覚えて頂ければと思います。

「行使価額」について理解する

(スライドに図表示)図解してみますと、まずここが付与時(座標:権利付与)ですね。

このタイミングで、権利行使価格というものが設定されます。これは大体付与されたタイミングの時価です。

例えば、SOの発行が早ければ早いほどこの権利行使価格は低く設定できます。

このケースだと例えば1株あたり100円で行使できる=購入できる、というように仮置きしています。

会社の時価総額は未上場企業の場合、(図のように)アップラウンドしてダウンラウンドして、ではなく階段式に上がっていくものなのですが、これ(図)を参照するとこの会社はここら辺(座標:権利行使)で上場しているという感じですね。

上場したので行使しましょう、となった時に時価総額が200円、2倍になっていました。となると、100円を払って200円の株を買うという感じになります。この100円が見込みキャピタルゲインです。

ただ、これは見込みなので、そのままキャピタルゲインになるわけではありません。なぜなら、このタイミング(座標:権利行使)ではまだ株を保有しています。つまり、「SOという権利を株に変える」ということを行使しただけなので、これを売らないと儲けにはなりません。

売るというタイミングがここ(座標:株式売却)になっています。

このケースはすごく良いケースで、行使した時には株価200円だったものが、売る時には300円になっていたので、100円見込みだと思ったものが、実際には200円のキャピタルゲインになったケースです。

行使代金はここ(座標:権利行使)に入り込んでいます。もしこの人が売却するタイミングが違って、例えばここら辺(座標:権利行使と株式売却の中間)だと150円くらいしか儲けることにならないので、この人はいい感じで売り抜けたのかと思います。

このように、行使したタイミングと売却したタイミングでズレが起きる、というのが要注意ポイントになっています。

参照:ストックオプションの行使タイミングはいつ?行使期間や手続き方法まで詳しく解説!

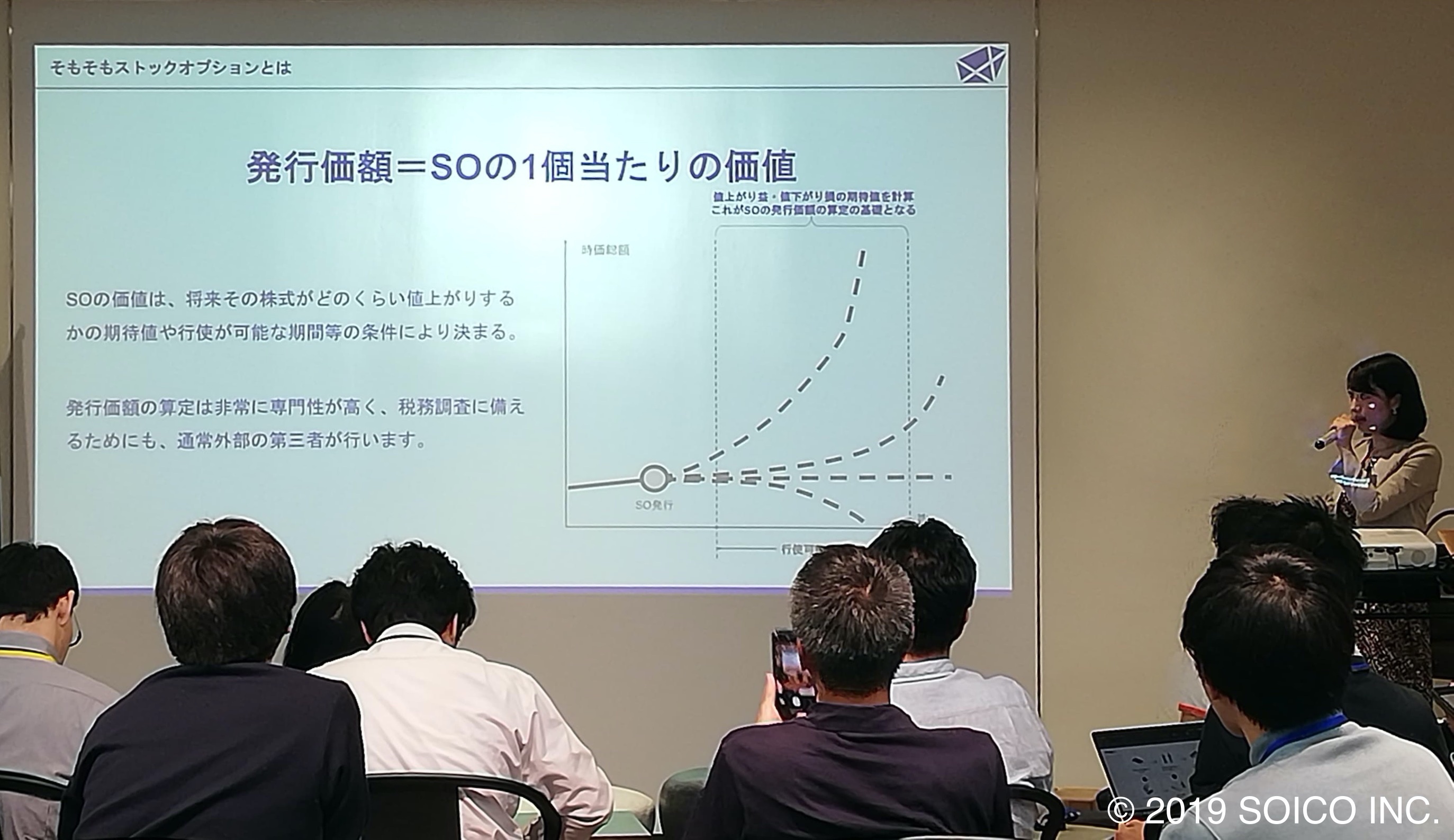

「発行価額」について 理解する

発行価額とは?というところ詳しく見ていきますと、先ほどの繰り返しになりますが、有償SOを受け取る時に払い込む代金のことです。

この発行価額について、「SOを購入する時にいくら払い込まないといけないのか?」という質問をよく受けるのですが、それは「SO自体の時価」になります。

SOの時価とは何かと言いますと、株価とはまた別の計算が必要になります。

なぜかというと、株は現時点で価値があるものなのですが、SOはあくまでも将来株を購入できる権利なので、会社が解散したら価値が完全にゼロになってしまいます。

そこで発行価額は、そういった期待値を全部織り込んだ価額になります。将来の事業計画が上下することまで加味して算出されるのがSOの発行価額なのです。

ここで質問なのですが、株とSOの価額、同じタイミングで計算したらどちらの方が低くなると思いますか?株の時価とSOの時価、もう今までにヒントは全部出ていると思います。

そうですね、SOの方が低くなります。実際には、様々な数理計算を駆使することでSOの公正価値を算定しています。

参照:非上場企業における株価算定方法とは?活用場面・方法・費用・流れについて徹底解説!

参照:【未上場企業】”株価算定”と”ストックオプションの行使価額”の関係を徹底解説

参照:【上場企業】ストックオプションの発行で株価は下落する⁉︎SOの株価への影響を徹底解説!

発行価額の相場とは?

実際どのような計算になるのかというと、SOの公正価値は大体、会計理論的には株価の約40%〜60%となります。

更に業績に関する行使条件などをつけて、合理的な範囲でSOの公正価値を圧縮するという方法があります。業績に関する行使条件を付けた場合にどの程度の評価額になるのかは、業績や条件として設定する業績条件により会社によって大きく異なるので、気になる方は一度ご相談頂ければと思います。

ここまでが一旦、SOの概要と発行価額、行使価額の用語説明になります。

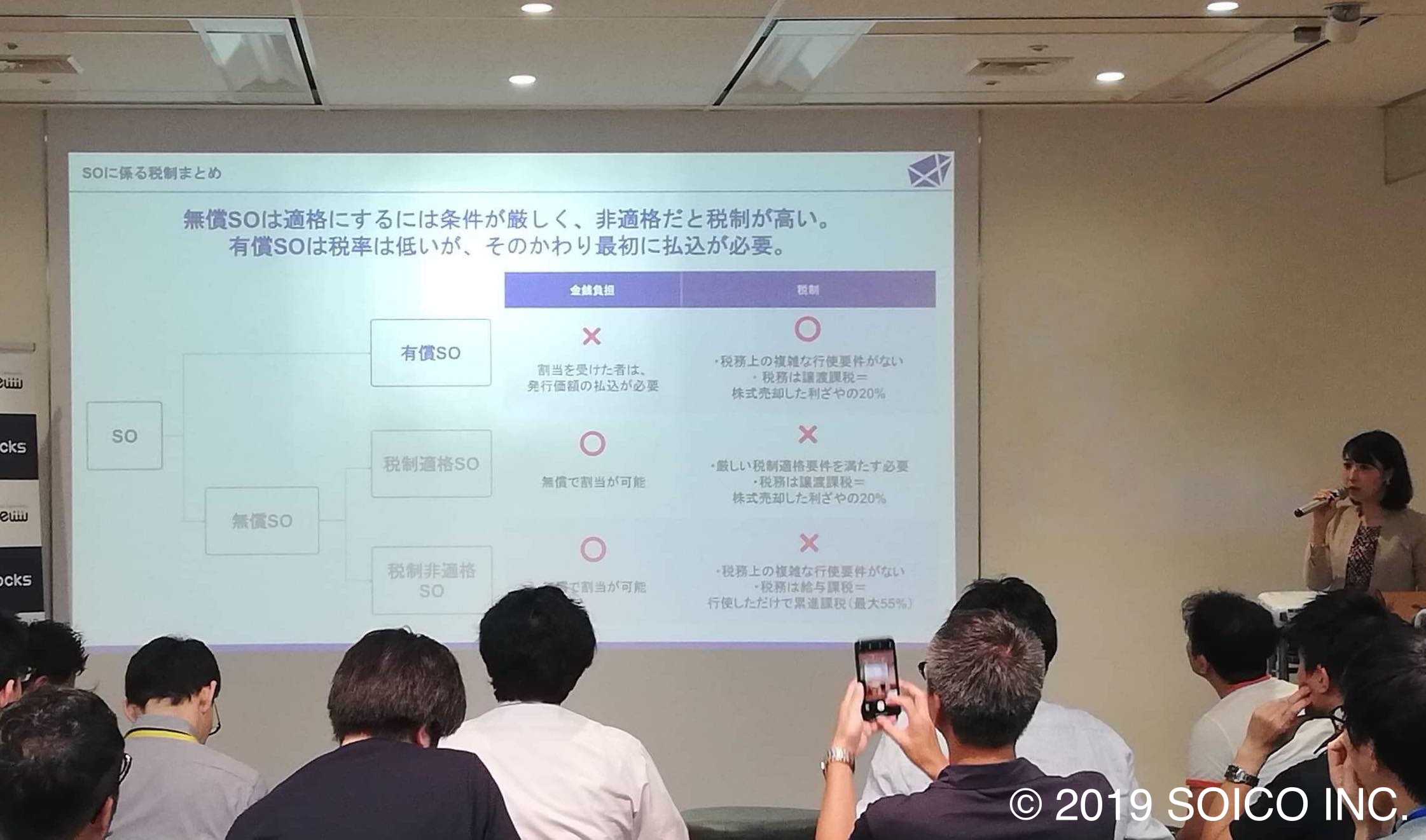

3種類のストックオプションと税制

SOの種類は、大きく分けて3つあります。

先ほど皆さんにご説明した、無償SO、有償SOというものがありましたが、無償SOは更に2つに分かれていて、「税制適格SO」と「税制非適格SO」があります。

それぞれの違いを見ていきますと、先ほど言ったように「金銭負担」のところで、有償はその名の通り発行価額の払い込みが必要、無償の方は無料で割り当てが可能、という違いがあります。

ここまで聞くと従業員的には無償の方が良い、と思われると思います。ただし、税制に関しては有償の方にメリットがあります。

参照:【有償ストックオプションとは?】メリット・デメリットや発行価額と行使価額の違いを簡単に解説!

参照:【無償ストックオプションとは?】税制適格の要件やデメリットを解説!

参照:税制適格ストックオプションとは?有償ストックオプションとの違い・7つの要件について解説

参照:税制非適格ストックオプションとは?税制適格ストックオプションとの違い・メリット・デメリットについて解説

有償ストックオプションの税制

税制はちょっと難しいので見ていきますと、有償の方は税務上の複雑な行使要件がなく、そのまま金融商品のような扱いで捉えられます。お金を払って購入しているという形になるので、金融商品と同じ、譲渡所得に対する課税という扱いになります。

更に、株式を売却したキャピタルゲインに20%が課税されるので、普通に株を売買する時のようなイメージで考えて頂ければと思います。儲け分の20%なので特に懐は痛まないかと思います。

税制適格ストックオプションの税制

ただ無償の方は税制面のデメリットがありまして、まず税制適格SOの方は、後でご紹介する厳しい税制適格要件があります。

適格要件を満たして発行しているSOのことを税制適格SOと言いまして、要件を満たしていれば、こちら(有償SO)と同じ譲渡所得に関する課税で、儲け分の20%で済むという感じです。

税制非適格ストックオプションの税制

一方で、後でご紹介する厳しい要件を満たさなかったら非適格となって、こちら(税制非適格SO)になります。こちらの税制は、皆さんが払っているような給与課税と同じ課税になるので、最大55%になります。累進課税方式なので、差額(キャピタルゲイン)が大きければ大きいほど55%に近づいていく、非常に高い課税になってしまいます。

この給与課税、というのは無償であるという側面を鑑みてみると分かりやすいのですが、会社から無料で受け取るものなので、税制上は給与と同じ側面として扱われます。

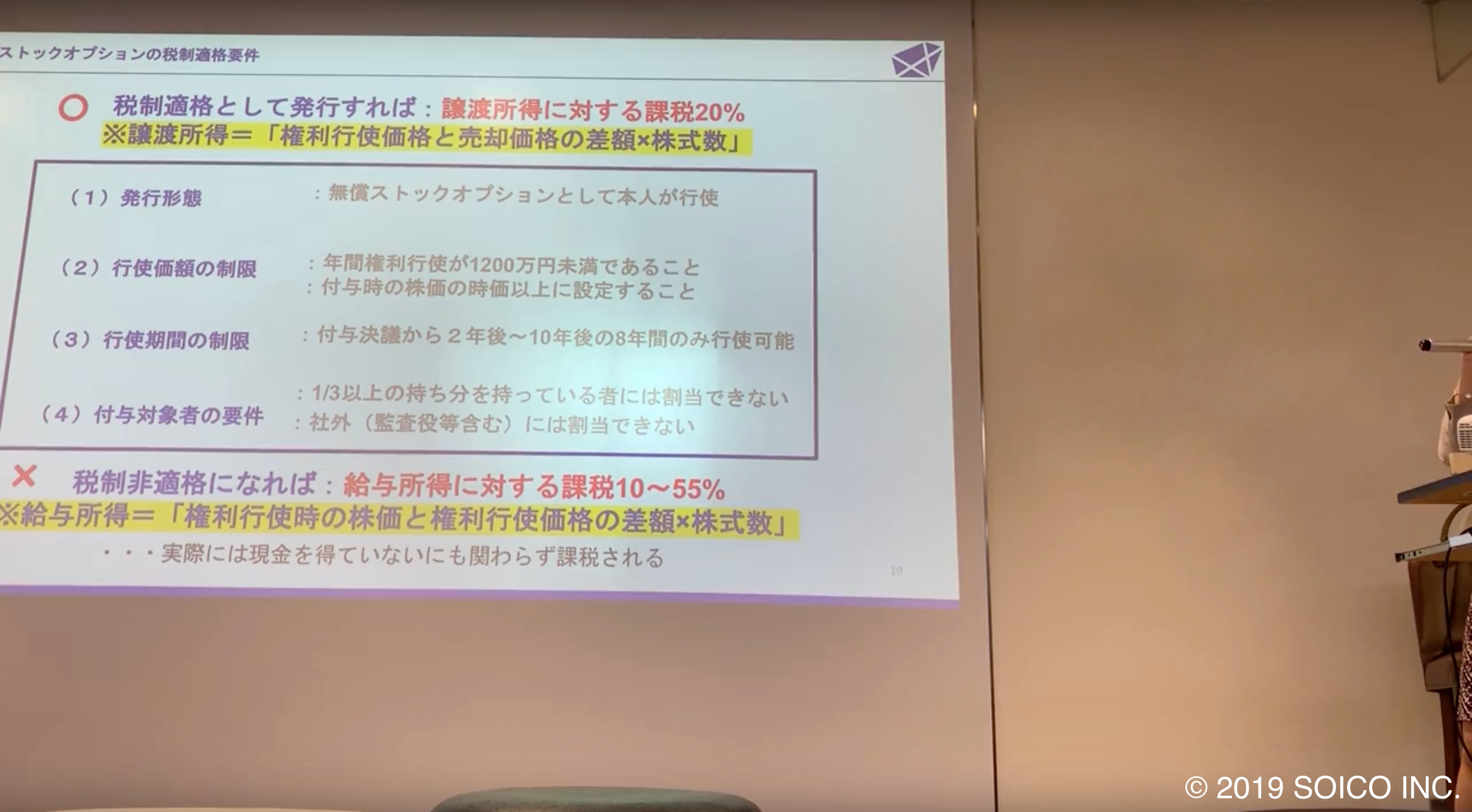

税制適格ストックオプションの適格要件とは?

無償SOは、厳しい適格要件を満たさないと税制メリットが取れません。

ここで注目して頂きたいのが、付与対象者の要件で、ここがすごく厳しいです。例えば1/3以上の持分を持っている方には割り当てられないので、ほとんどのベンチャー企業の創業社長には割り当てられません。

また、社外に割り当てられないという点も大きな問題があり、監査役を含む社外の方、例えばアルバイト、フリーランスのエンジニア、デザイナー、インフルエンサーなど、そう言った方には割り当てられないという形になっています。

ところが最近経産省が方針を変えて、この要件を少し緩くしました。その緩くなっている点が、ここ(社外(監査役等含む)には割り当てできない)の部分です。今までは問答無用で割り当てが出来ませんでしたが、事業計画上、企業成長に必要だと証明出来る方にのみ割り当て可能、という形に変わりました。

・本編の続きはこちらからご覧いただけます。以下の記事では近年流行りつつある信託型ストックオプションについてご紹介しております。

2.【書き起こし】COO 土岐が語る「シード・アーリー期に考えたいストックオプション」【信託SO編】

基礎編Q&A

Q1. 有償SOを発行価額1円で発行しても特に問題ないということなのでしょうか?

客観的な評価手法によって算定された結果発行価額1円となるのであれば問題はないと考えられます。

何の根拠もなく1円で出すことは当然できません。先ほどの計算(公正価値の算定)を元に、SOの価格が1円、という証明書を取る必要があります。それは自分で計算するのではなく、第三者の評価会社に依頼して「このSOのオプションバリューは1円」という証明書を貰えれば、1円で発行しても問題ありません。

また、間違えやすいところは、行使価額をその時点の普通株の時価以上に設定しないと、費用計上が必要となります。監査法人はそこを厳しく見てきますので、行使価額は絶対にその時の普通株の時価以上で行使する、ということがマストになっています。

Q2. 公正価値の選定にはどのくらいの費用がかかりますか?

評価会社や案件によって価格帯はまちまちですが、100万~200万という料金が最も多くなっています。弊社の案件については、連携先の評価会社に対応してもらっているケースが多く、この会社の場合30万~50万円程度で対応しております。ご依頼いただければご紹介することが可能です。上場会社の新株予約権の公正価値評価業務も行っている会社であり、サービスの品質も信頼を置ける会社です。

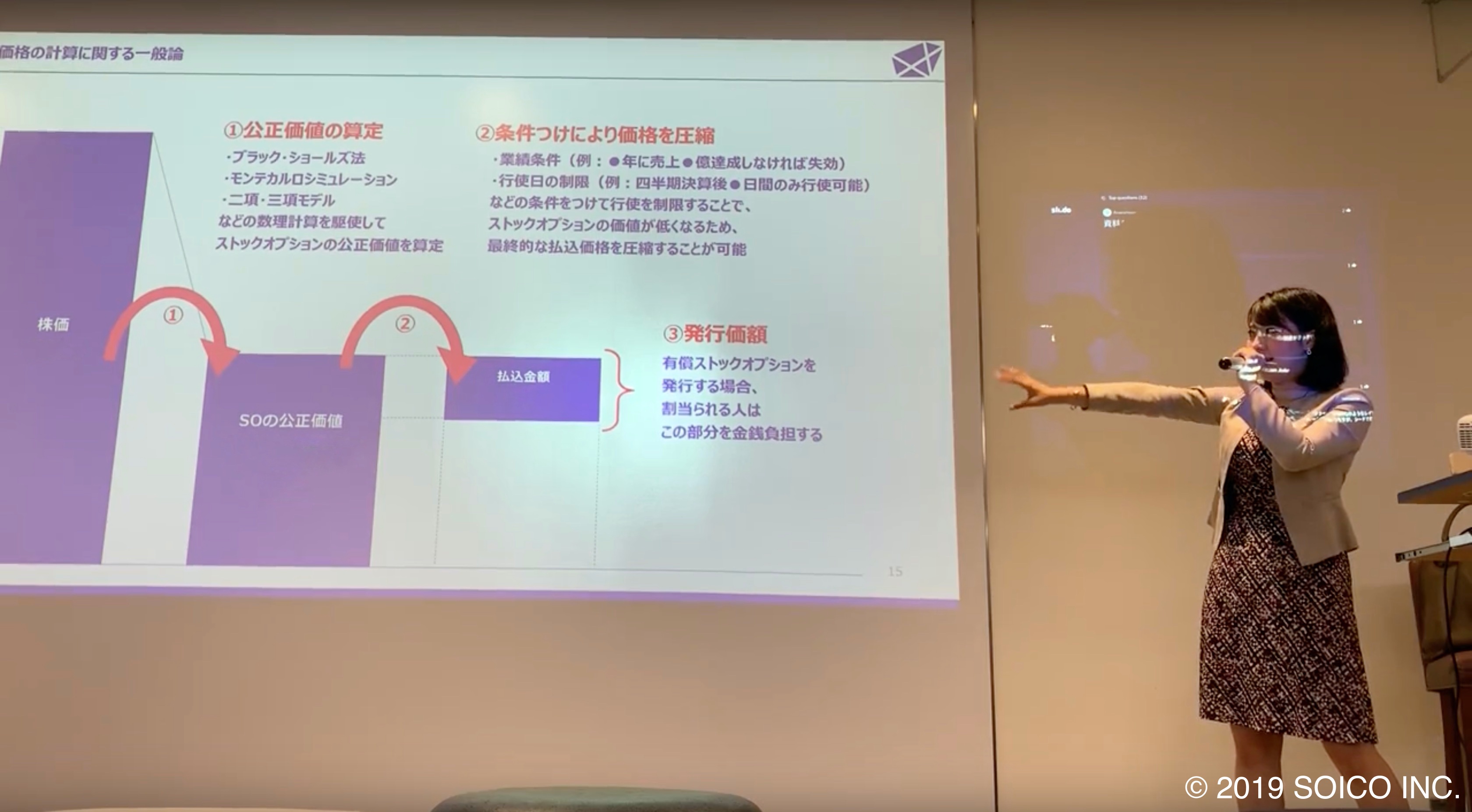

Q3. 発行価額の条件付けについて詳しく教えてください。

まず発行価額の算出は2段階になっていまして、1段階目は、普通にオプションバリューを計算するというフェーズです。

計算した時に出てくるものは公正価値と呼ばれています。例えば、その公正価値だと高かった場合、従業員にSOを渡したいのに、1千万円払わないといけない、となると従業員も払えないので、もっと発行価額を合理的な水準まで下げたい、という時に合理的な範囲で下げる方法があります。

2段階目は、業績等にかかる行使条件付けにより価格を圧縮することです。条件は様々ありますが、最も一般的なものは業績条件です。

例えば来期売上○億円達成していないと失効、といった形です。その○億という目標を達成しなければ失効してしまう=全部無駄になってしまう、というリスクを孕んでいるからこそ、価値を下げることが出来るというコンセプトになっています。

Q4. 既存株主の反対をクリアしてから話が進むのでしょうか?

SOの発行は株主総会決議になりますので、既存の株主の同意を取って発行するという形になります。大体投資契約でSOが合計10%になるようにしてください、15%にしてくださいというキャップを付けられていることが多いので、上限10%〜15%を意識して発行する形になるかと思います。

Q5. 報酬を下げて来てくれた従業員に対して、SOを出すことが多いと思いますが、どのくらいの基準で出すのでしょうか?

会社によって様々です。例えば、入社時に等級をつけておき、Aランクの人にはいくら分のSOを、Bランクの人にはいくら分のSOを、という形で全部マニュアル化していて、システマティックに渡しているという実例があります。

例えば、年収3000万円の方が1000万円で来てくれた場合、2000万円はSOで保証します、という形で渡すことが多いです。この2000万円の計算は、例えば行使価額が1円だとして、将来時価総額が100億円になるとします。その100億円になる時の差益から2000万円分のパーセンテージ(個数)を割り出して、その個数を来てくれた方に渡すという形です。

しかし100億円になるという保証はできないので、例えば3ケースほど用意して、ネガティブケースだと50億円にしかならない、普通に行けば100億円、もっと行けば500億円として、ミニマムでも2000万円は保証、という形にします。本当に50億円行けるのか否かは誰も保証出来ないので、信頼関係で目指すということになるかと思います。

Q6. 行使価額の算定基準はありますか?

行使価額=時価になります。その時価を何と見るかというと2〜3種類ありまして、一番優先される基準は、目測1年以内に普通株での売買取引実例があった場合、その普通株の価格を時価とみなす、という形式です。

例えば、半年前にVCから普通株1000円で増資をした場合、1000円がそのまま行使価額になると考えられます。半年前にVCから普通株1000円で調達し、その3ヶ月後に優先株2000円で調達した時は、一旦2000円は無視して、1000円を採用し、1000円を普通株の時価とみなしてそのまま行使価額にします。

ただ、すごく保守的なベンチャーですと、優先株に2000円の値が付いているから、無視していいと書いてあるけど、加味しようかということで2000円に設定するというパターンもあります。

もし、普通株での資金調達なしに上手くグロース出来たので、最後に普通株で簿価が付いた時期が3年前である場合、3年前の普通株の時価を使うことは流石に危険です。改めて評価会社に依頼して、現在の普通株の価値を算定して貰うという形になります。

一番簡単なのは、純資産を発行済み株数で割って、一株あたりの純資産を出してそれを時価とする、という方法で、それが採用されることもあります。

・本編の続きはこちらからご覧いただけます。以下の記事では近年流行りつつある信託型ストックオプションについてご紹介しております。

2.【書き起こし】COO 土岐が語る「シード・アーリー期に考えたいストックオプション」【信託SO編】

また、ストックオプションのご導入を検討をするには、プロの専門家に聞くのが一番です。

そこでSOICOでは、ストックオプション個別の無料相談会を実施しております。

・他社はどのぐらいSOを付与している?

・実際にどうやって導入を進めたらいいの?

そんなお悩みを抱える経営者の方に、要望をしっかりヒアリングさせていただき、

適切な情報をお伝えさせていただきます。

ぜひ下のカレンダーから相談会の予約をしてみてくださいね!

この記事を書いた人

共同創業者&取締役COO 土岐 彩花(どきあやか)

慶應義塾大学在学中に19歳で起業し、2社のベンチャー創業を経験。大学在学中に米国UCバークレー校(Haas School of Business, University of California, Berkeley)に留学し、経営学、マーケティング、会計、コンピュータ・サイエンスを履修。新卒でゴールドマン・サックス証券の投資銀行本部に就職し、IPO含む事業会社の資金調達アドバイザリー業務・引受業務に従事。2018年よりSOICO株式会社の取締役COOに就任。