COLUMN

コラム

エクイティストーリーとは?成功のポイント・事例・注意点について解説

執筆者:茅原淳一(Junichi Kayahara)

『資金調達の手引き』

調達ノウハウを徹底解説

資金調達を進めたい経営者の方の

よくある疑問を解決します!

企業が新株の発行などによって資金調達をする際に、経営者は投資家や株主に向けて自社のこれからの成長戦略や資金調達後の資金の使い方や事業戦略などについて説明することが一般的です。この時の説明で使われる資料をエクイティストーリーといいます。

既存の投資家以外に、広く一般の投資家に対して企業の価値を伝えることは大きな資金調達をする上で極めて重要です。

本記事では、資金調達の成功に向けたエクイティストーリーについて事例や作成方法などを解説していきます。

資金調達については、こちらの記事もご参照ください。

⇒エンジェル投資家とは?投資を受けるメリットや投資家の探し方を紹介!

⇒資金調達の手段・方法には何がある?それぞれのメリット・デメリットも徹底解説!

⇒ベンチャー・スタートアップの資金調達方法とは?投資ラウンド別・調達事例を含めて徹底解説!

⇒返済不要な資金調達とは?メリットやデメリット、調達時の注意点を徹底解説!

⇒資金調達コンサルティングサービスとは?選び方や注意点まで徹底解説!

目次

エクイティストーリーとは

エクイティストーリーとは、投資家に向けて自社のビジネスモデル、市場環境、成長戦略などの道筋をわかりやすく説明するストーリーのことをいいます。エクイティストーリーを見た投資家は、それを判断材料の1つにして、これから新しく発行される株式(エクイティファイナンス)を購入するかを検討します。

エクイティストーリーを構築した企業は広く投資家に、この情報を発信することで自社の魅力を伝え、企業価値向上の実現に向けて邁進していきます。

エクイティファイナンスについてはこちらの記事もご参照ください。

⇒エクイティファイナンスとは?種類/メリット・デメリット/事例について解説!

エクイティストーリーの重要性

エクイティストーリーは、エクイティファイナンスによる資金調達を行うために極めて重要です。エクイティファイナンスは、新株発行による資金調達になりますが数億円から数百億円などを事業を拡大する目的で使われます。

とくに、株主にとって企業価値を向上させることは重要であり、企業価値が高い企業やこれから企業価値が上昇することを見込んで投資家は株式を購入します。エクイティファイナンスは、既存の株式ではなく、これから新しく発行される株式なので、自社の株式を持たない新規の株主候補となる投資家に向けて、自社の魅力を説明せねばなりません。

事業の拡大から企業価値の向上を目指すには、このエクイティファイナンスによる資金調達は手段の1つとして有効です。エクイティファイナンスによる資金調達を成功させるためには、魅力的なエクイティストーリーを投資家に伝えなければなりません。

エクイティストーリーが必要なタイミング

IPO前の資金調達においてエクイティストーリーが必要なタイミングは、企業によって異なりますが、スタートアップ企業の場合だとシード期・アーリー期・シリーズAなどの成長ステージであることが多いでしょう。

また、IPOが視野に入ると直前々期(n-2期)あたりでエクイティストーリーが必要になります。

シード期・アーリー期・シリーズA・IPOのスケジュールについては、こちらの記事もご参照ください。

⇒シード期とは?定義や資金調達方法、事業成功のため行うべきことを徹底解説!

⇒アーリーステージとは?調達方法の選択肢や調達額目安、調達時のポイントを徹底解説!

⇒シリーズAとは? 定義・資金調達額・各資金調達方法のメリット/デメリットを徹底解説!

⇒IPOの準備スケジュール〜直前前々期から申請期まで解説〜

エクイティストーリーに記載する項目

経済産業省によると、東京証券取引所のグロース市場では「事業計画及び成長可能性に関する事項の開示」において次の項目を開示することが求められます。

| 項目 | 主な記載内容 | 概要 |

|---|---|---|

| ビジネスモデル | 事業の内容 | 製商品・サービスの内容・特徴、事業ごとの寄与度、今後必要となる許認可等の内容やプロセス |

| 収益構造 | 収益・費用構造、キャッシュフロー獲得の流れ、収益構造に重要な影響与える条件が定められている契約内容 | |

| 市場環境 | 市場構造 | 具体的な市場(顧客の種別、地域等)の内容及び規模 |

| 競合環境 | 競合の内容、自社のポジショニング、シェア等 | |

| 競争力の源泉 | 競争優位性 | 成長ドライバーとなる技術・知的財産、ビジネスモデル、ノウハウ、ブランド、人材等 |

| 事業計画 | 成長戦略 | 経営方針・成長戦略、それを実現するための具体的な施策(研究開発、設備投資、マーケティング、人員、 資金計画等) |

| 経営指標 | 経営上重視する指標(指標として採用する理由、実績値、具体的な目標値など) | |

| 利益計画/前提条件 | (中期利益計画を公表している場合)その内容及び前提条件 | |

| 進捗状況 | 前回記載事項の達成状況、前回記載した事項からの更新内容、次に開示を行うことを予定している時期 | |

| リスク情報 | 認識するリスク及び対応策 | 成長の実現や事業計画の遂行に重要な影響を与えうる主要なリスク及びその対応策 |

参照:グロース市場「事業計画及び成長可能性に関する事項」で開示が求められる項目(経済産業省)

グロース市場については、こちらの記事もご参照ください。

⇒グロース市場とは?市場区分の再編による変化を徹底解説!

成功のためのエクイティストーリーの作り方

実際に資金調達に成功したエクイティストーリーを読んでみると、納得感の非常に強いものであることがわかります。

近年、上場する機会をよく目にするSaaS企業を例にすると、自社プロダクトを成長する市場で展開し、調達した資金をプロダクトの拡大や認知度の向上のための宣伝に使ったりしていることが伺えます。

急に市場を変えることは難しいですが、これから事業を始める方や新規事業を検討している方はこれから参入する市場を検討することでエクイティファイナンスの成功に近づけることでしょう。また、プロダクトやサービスの魅力や事業の推進力など総合的な力が求められます。

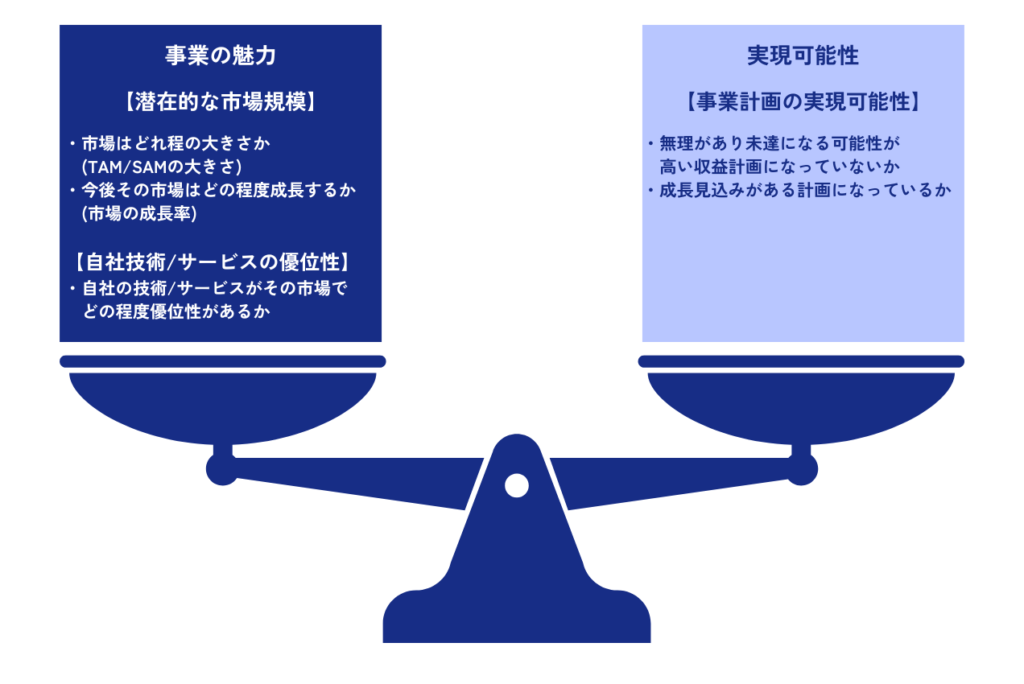

改めて、資金調達を成功させるためのエクイティストーリーを構築するのに重要な要素をまとめると以下のようになります。

・市場の成長性

・魅力的なプロダクト(サービス)

・事業推進力

それぞれについて説明していきます。

市場の成長性

縮小する市場では、今後事業が展開していくかどうかは難しい場合が多いでしょう。しかし、全体の市場規模が大きく、その中で獲得できる可能性がある市場規模がある程度望めると投資家の期待も高まります。

近年上場が多いSaaS型サービスを展開する企業を見てみると、全事業者にニーズのあるバックオフィスに特化したものが多いことや、コロナ禍でテレワークや自宅での食事の機会が増えたことからD2Cでの食事パッケージの提供など全体の市場規模が大きいところでシェアを獲得していることがわかります。

魅力的なプロダクト(サービス)

魅力的なエクイティストーリーには、魅力的なプロダクトやサービスがわかりやすく説明されています。紙媒体の管理で時間がかかり、今まで面倒だった費用精算や経費申請など会計に関する処理が、クラウド上で行えるようになったことは革新的な出来事でした。

また、これらSaas型のプロダクトは1回での買い切りではなく毎月か年間で利用料を支払うモデルなので契約が続く限り永続的に売上が入ってきます。安定した収益につながることも投資家から見たプロダクトの魅力であると言えるでしょう。

事業推進力

成長する市場で魅力的な自社プロダクトやサービスを展開していくには、組織の力が絶対に必要です。SaaSサービスの場合は、開発するチームが優秀であることに加えて、これらチームをマネジメントする経営チームが優秀であることが必要条件となってきます。

投資家の中には、これから資金調達を行おうとする経営層の中や開発チームに、どのようなキャリアを歩んだ人がどのようなポジションで何をしているのかまで見る人もいます。

エクイティストーリー作成の注意点

エクイティストーリーの注意点として、1番注意を払うべきところは伝える内容に「実現可能性があり、その実現のための根拠があること」が含まれていることが挙げられます。

企業価値を上げる目的を掲げ自社の良さを伝える中で、勢い余って自社リソースで実現できない目標を主張してしまうと投資家は疑いの念を抱きます。

同様なことを日本取引所自主規制法人も発信しており、要約すると次のようになります。

・具体的なエクイティストーリーがなければ、株主・投資家から調達した資金が有効活用されることなく、企業価値が損なわれる

・「企業価値の向上に資する」観点からエクイティストーリーが十分検討されていたのか、疑わしい場合もある

・合理的なエクイティ・ファイナンスの場合、上場廃止を避けることや中期・長期視点での企業価値の向上につながることもありうる

・このような場合、実現可能性の高いエクイティストーリーが必要

・エクイティストーリーの検討が不十分な場合、企業価値の低下にまで至る恐れがある

このように、実現可能性の高いエクイティストーリーと投資家に向けた説得力のある説明をすることができれば、エクイティファイナンスによる資金調達の可能性があることを示唆しています。

参考:エクイティ・ファイナンスのプリンシプル-事例と解説-(日本取引所自主規制法人)

エクイティストーリーの事例

ここまでエクイティストーリーの説明をしてきましたが、次に実際の企業のエクイティストーリーがつづられている、それぞれの「事業計画及び成長可能性に関する説明資料」について概観していきます。

freee株式会社

freee株式会社は、中小企業および個人事業主向けにクラウド会計サービスを中心としたバックオフィスの効率化のためのSaaSを開発・運営するフィンテック企業です。

freee株式会社の「事業計画及び成長可能性に関する説明資料」はこちらでご覧になれます。

Sansan株式会社

Sansan株式会社は、個人・法人向けの名刺管理サービス「Sansan」を中心にオンライン名刺サービス、契約データベースサービス、請求書業務に関わるインボイス管理サービスなど営業・バックオフィスに関するサービスを開発・運営するテック企業です。

Sansan株式会社の「成長可能性に関する説明資料」はこちらでご覧になれます。

株式会社ラクス

株式会社ラクスは、「楽々精算」「楽々明細」「楽々販売」など営業・営業事務・バックオフィス、マーケティングに関連するクラウド事業を展開するテック企業です。

株式会社ラクスの「成長可能性に関する説明資料」はこちらでご覧になれます。

株式会社ユーザベース

株式会社ユーザベースは、経済メディア「NewsPicks」、経済情報サービス「SPEEDA」、スタートアップ情報プラットフォーム「INITIAL」を提供する情報通信企業です。

株式会社ユーザベースの「長期経営戦略説明資料」はこちらでご覧になれます。

株式会社マネーフォワード

株式会社マネーフォワードは、個人の資産管理に関わるPFM(Personal Financial Management)サービスや個人事業主・法人向けに「クラウド会計」「クラウド請求書」「クラウド給与」「クラウド勤怠」「クラウド経費」といったバックオフィスに関わるSaaS型サービスプラットフォームを開発・運営しているテック企業です。

株式会社マネーフォワードの「成長可能性に関する説明資料」はこちらでご覧になれます。

まとめ

いかがだったでしょうか。

本記事では、資金調達の成功に向けたエクイティストーリーについて事例や作成方法などを解説をしました。

本記事が上場を目指し、大きな資金調達を検討しているスタートアップ・ベンチャー企業の経営者の方の参考になれば幸いです。

最後までお読みいただきありがとうございます。

スタートアップ・ベンチャーの経営をされている方にとって、事業に取り組みつつ資金調達や資本政策、IPO準備も進めることは困難ではないでしょうか。

財務戦略の策定から実行まで担えるような人材をを採用したくても、実績・経験がある人を見つけるのには非常に苦労するといったこともあるでしょう。

このような問題を解決するために、SOICOでは「シェアリングCFO®︎」というCFOプロ人材と企業のマッチングサービスを提供しています。

シェアリングCFO®︎では、経験豊富なCFOのプロ人材に週1日から必要な分だけ業務を依頼することが可能です。

例えば、ベンチャー企業にて資金調達の経験を持つCFOに、スポットで業務を委託することもできます。

専門的で対応工数のかかるファイナンス業務はプロの人材に任せることで、経営者の方が事業の成長に集中できるようになります。

「シェアリングCFO®︎」について無料相談を実施しているので、ご興味をお持ちの方はぜひ下のカレンダーから相談会の予約をしてみてくださいね!

この記事を書いた人

共同創業者&代表取締役CEO 茅原 淳一(かやはら じゅんいち)

慶應義塾大学卒業後、新日本有限責任監査法人にて監査業務に従事。 その後クレディスイス証券株式会社を経て2012年KLab株式会社入社。 KLabでは海外子会社の取締役等を歴任。2016年上場会社として初の信託を活用したストックオプションプランを実施。 2015年医療系ベンチャーの取締役財務責任者に就任。 2018年よりSOICO株式会社の代表取締役CEOに就任。公認会計士。