COLUMN

コラム

【オーナー経営者向け】資産管理会社とは?設立タイミングとメリット・デメリットについて解説

執筆者:茅原淳一(Junichi Kayahara)

『資金調達の手引き』

調達ノウハウを徹底解説

資金調達を進めたい経営者の方の

よくある疑問を解決します!

ベンチャー企業・スタートアップ企業のゴールの1つとして、IPOという選択肢があります。IPOを行うと創業者(オーナー)だけでなく従業員や既存株主などさまざまな人に恩恵を与えます。

しかし、多額の株式をオーナーが保有していると相続の際に多くの相続税がかかってしまうなどの懸念も考えられ、IPOを目指す経営者は資産管理会社を検討する方も多いです。

そこで、本記事ではIPOを目指す企業が資産管理会社を設立し、活用する意義とメリット・デメリット、そして市場再編の影響についてまとめていきます。

IPOについては、こちらの記事もご参照ください。

⇒ベンチャー企業がIPOする意義はあるのか?上場のメリット・デメリット

⇒IPOの準備スケジュール|直前前々期から申請期まで解説

⇒上場の条件とは?上場基準・上場までの流れ・上場のポイントを徹底解説!

⇒上場のために必要な売上基準とは?IPOのための業績について解説

⇒上場審査とは?審査基準・審査の流れ・審査通過のポイントを徹底解説!

目次

資産管理会社とは?

資産管理会社に、資産を管理するために設立された会社のことをいいます。(※明確な定義がないとする説もあります。)

具体的な事業内容は、ある個人の保有する有価証券や不動産のような資産・財産を管理することになります。また、資産管理会社の主な収入は不動産賃貸による賃料収入や株式による配当金です。

IPO前に資産管理会社を設立することで、節税対策をする企業も最近は増えています。ここ数年では、IPOした企業のうち40%から45%が資産管理会社を保有しているという事実からも、多くの上場準備企業が活用しようとしていることが推察されます。

株式報酬と税金については、こちらの記事もご参照ください。

⇒株式報酬にかかる所得税とは?源泉徴収や確定申告は必須?税金について詳しく解説!

資産管理会社の目的

IPOを目指す企業の多くが資産管理会社を設立する目的は、自社の財務安定化です。財務安定化の中には、株主比率の希薄化を防いだり、相続税を節税することが挙げられます。また、株式の配当金も節税することができるので大きなメリットがあります。

相続税に関することはだいぶ先のような話に聞こえますが、万が一、企業の創業者(オーナー)が亡くなってしまった場合、所有株式に莫大な相続税がかかってしまいます。しかもその相続税は、亡くなってから10ヶ月以内に現金で納付する必要があるので、相続人は大きな負担を強いられます。

そこで、相続人は株式を売却することで現金を用意しようとします。そうすると多くの株式が市場に出回ってしまうことになり、流通株式が増加します。その後、株価が低下し、財務基盤が揺らいでしまうことにまでつながる可能性があります。

資産管理会社は将来発生しうる企業が負担する相続税を節税することで、企業の財務安定化のセーフティーネットのような働きをします。

IPOに向けた資産管理会社の活用方法

IPOを目指す企業が資産管理会社を活用する方策は、株主安定化が主たる目的です。資産管理会社が一定数の自社株を保有することで、流通株式比率をコントロールすることができます。

上場前に自社株所有率が希薄化して第三者に議決権を奪われることの無いように、資本政策に注意を払う必要があります。また、IPOを目指す段階に入ってからは流通株式比率が上場する市場の基準を満たすことを考えながら、資産管理会社を活用した株式に関する意思決定をすることが重要です。

資本政策については、こちらの記事もご参照ください。

⇒資本政策とは?必要性や考慮すべき点、失敗事例まで徹底解説!

⇒IPOに向けた成功する資本政策|上場後の資金調達の仕組みも解説

資産管理会社の設立タイミング

資産管理会社の設立タイミングは、年数や時期などではなく、課税所得が700万円から900万円あたりになる場合だと言われています。これは、個人への所得税と法人税の金額が800万円付近で逆転するので、税金対策を検討する経営者の方が専門家に相談し、資産管理会社を設立することを選択肢に入れることであると推察されます。

資産管理会社による株式売却のスキーム

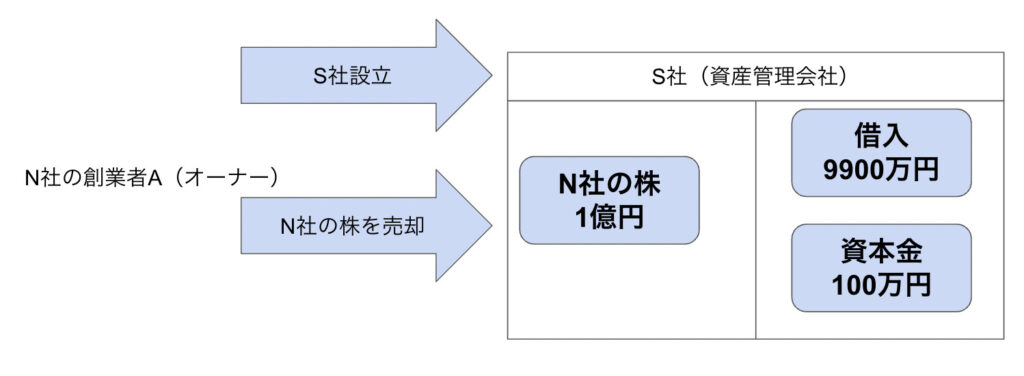

資産管理会社の設立と株式売却のスキームについて、上場を目指すN社と創業者のA氏、そして資産管理会社のS社のケースで考えてみます。

まず、N社が上場する前にAが新しく資産管理会社S社を設立します。法人設立コストを下げるために資本金は100万円にします。

次に、A氏が所有するN社の株式をS社に1億円で売却します。株式の売却の際に、A氏に税金が発生する場合は、売却の翌年の確定申告にて納税手続きを行います。

ここまで、仕込みが終われば、N社の上場を待ちます。以上が資産管理会社設立のスキームになります。

資産管理会社を活用するメリット

IPOを目指す企業が資産管理会社を活用するメリットには以下のようなものがあります。

・相続税を節税できる

・配当金を節税でき

・株式分散によってリスク回避できる

それぞれ説明していきます。

相続税を節税できる

IPOを目指す企業が自社の株式を資産管理会社に売却した後に、上場して株価が数十倍から数百倍になる場合を考えていきましょう。

創業者(オーナー)が仮に亡くなってしまった場合、相続税の支払いにおいて数十億円から数百億円の節税をすることができます。節税効果の大きさの背景には、相続税の算出法にあります。

創業者(オーナー)が保有する株式には、企業が保有する資産価値に対して相続税が算出されます。相続税の考え方は、次のような流れです。

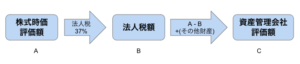

A:保有している株式を時価で評価します。

B:Aに法人税率37%をかけると、株式を売却した場合に課税される法人税(法人税等相当額)が導き出されます。

C:AからBを引き、その他の財産を足し合せた値を評価額とします

本来であればAを評価額として相続税を算出しますが、資産管理会社を立てていた場合、Cを評価額として相続税を計算するため、その分だけ支払いを抑えることができるという訳です。

配当金を節税できる

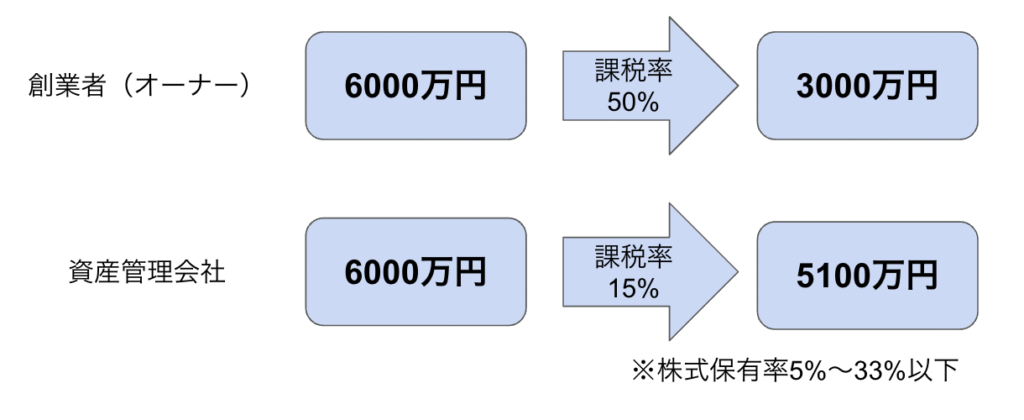

株式から得られる配当金についても節税することができます。一般的に、上場企業の創業者(オーナー)が受け取る配当金に対して約50%課税されます。これに対して、資産管理会社が法人として得られる配当金に対しての税率は、約15%のみです。(※資産管理会社の株式保有割合が5%〜33%以下の場合)

以下、創業者(オーナー)と資産管理会社のそれぞれで5000万円の配当金に対して、課税された後に残る金額について考えます。

資産管理会社によって、課税される割合が35%も節税できるので現金で残る金額も変わってきます。企業によって違いはありますが、毎年1回もしくは2回の配当金を受け取ることができるので、メリットはかなり大きいと言えるでしょう。

株式分散によってリスク回避できる

相続が発生する場合に、莫大な税金が課せられます。これを支払うことが難しくなり、相続人は株式を売却することで、相続税を支払うための現金を得ようとします。ここで、株式が市場に出回ることで、流通株式は増加します。その後、株価が下がり、企業の財務基盤に負の影響を与えてしまいます。

このような事態に陥らないようにするために、事前に資産管理会社を設立し、株式を分散し、節税をすることでリスクを回避します。

資産管理会社を活用するデメリット

IPOを目指す企業が資産管理会社を活用するデメリットには以下のようなものがあります。

・株式移動の制限がかかる

・税負担が大きくなる場合がある

・事業承継税制の特例措置が対象外

それぞれ説明していきます。

株式移動の制限がかかる

IPOを検討しているタイミングで必ずしも資産管理会社に株式を移せるとは限りません。株式には、継続保有期間があり、株式の保有数によって数年間は売却できないよう決められています。企業によって株式数と保有期間が決められているので確認する必要があります。

税負担が大きくなる場合がある

株式の譲渡の際に生じる利益への課税率は、個人の場合だと約20%ですが、法人の場合だと約30%です。そこに加えて、オーナーへの配当に対して所得税が課税されます。オーナーが個人として株式を売却するよりも、資産管理会社を介して譲渡したほうが手取額が減ってしまうというデメリットが起きてしまいます。したがって、資産管理会社が節税対策のために購入した株式を売却すると不利になります。

節税対策を目的に設立した資産管理会社に譲渡する株式は、売却する予定がないものである必要があります。

事業承継税制の特例措置が対象外

資産管理会社の性質上、基本的に事業実態はありません。したがって、事業承継税制の特例措置を適用することができません。

事業承継税制とは、後継者である受贈者・相続人等が、円滑化法の認定を受けている非上場会社の株式等を贈与又は相続等により取得した場合において、その非上場株式等に係る贈与税・相続税について、一定の要件のもと、その納税を猶予し、後継者の死亡等により、納税が猶予されている贈与税・相続税の納付が免除される制度です。

平成30年度税制改正では、法人版事業承継税制について、これまでの措置に加え、10年間の措置として、納税猶予の対象となる非上場株式等の制限(総株式数の3分の2まで)の撤廃や、納税猶予割合の引上げ(80%から100%)等がされた特例措置が創設されました。

参照:法人版事業承継税制(国税庁)

創業者(オーナー)は後継者に株式を非課税で移転して、贈与税および相続税の納税猶予と納税免除を放棄してしまうことになるので、今後どのように事業承継をするのかを念頭において、意思決定することが大切です。

市場再編の影響

2020年4月に東証(東京証券取引所)は市場再編されて、上場基準が見直されました。今までのJASDAQ市場は流通株式基準がありませんでしたが、プライム市場・スタンダード市場・グロース市場においては25%以上の流通株式比率が基準として設けられました。(※プライム市場のみ35%以上)

この流通株式には、役員以外の特別利害関係者が所有する株式数が含まれません。また、国内の普通銀行、保険会社、事業法人等が所有する株式もこの流通株式から除かれることから、資産管理会社の所有する株式も流通株式には含まれません。

したがって、IPOを目指す企業の創業者(オーナー)は、この新しい上場基準を踏まえて資産管理会社へ譲渡する株式数を検討することが必要です。流通株式の基準をクリアするために、資産管理会社が株式を売却する状況が生まれてしまい、その結果として税務上のデメリットを享受してしまう可能性も起こりえます。

グロース市場・東京プロマーケットについては、こちらの記事もご参照ください。

⇒グロース市場とは?市場区分の再編による変化を徹底解説!

⇒東京プロマーケットとは?上場企業一覧・上場市場の選び方・メリット・デメリットについて解説

まとめ

いかがだったでしょうか。

本記事では、IPOを目指す企業が節税を目的として資産管理会社を設立するメリットとデメリット、そして市場再編が管理会社に与える影響について解説をしました。

本記事が上場を目指しているスタートアップ・ベンチャー企業の経営者の方の参考になれば幸いです。

最後までお読みいただきありがとうございます。

スタートアップ・ベンチャーの経営をされている方にとって、事業に取り組みつつ資金調達や資本政策、IPO準備も進めることは困難ではないでしょうか。

財務戦略の策定から実行まで担えるような人材をを採用したくても、実績・経験がある人を見つけるのには非常に苦労するといったこともあるでしょう。

このような問題を解決するために、SOICOでは「シェアリングCFO®︎」というCFOプロ人材と企業のマッチングサービスを提供しています。

シェアリングCFO®︎では、経験豊富なCFOのプロ人材に週1日から必要な分だけ業務を依頼することが可能です。

例えば、ベンチャー企業にて資金調達の経験を持つCFOに、スポットで業務を委託することもできます。

専門的で対応工数のかかるファイナンス業務はプロの人材に任せることで、経営者の方が事業の成長に集中できるようになります。

「シェアリングCFO®︎」について無料相談を実施しているので、ご興味をお持ちの方はぜひ下のカレンダーから相談会の予約をしてみてくださいね!

この記事を書いた人

共同創業者&代表取締役CEO 茅原 淳一(かやはら じゅんいち)

慶應義塾大学卒業後、新日本有限責任監査法人にて監査業務に従事。 その後クレディスイス証券株式会社を経て2012年KLab株式会社入社。 KLabでは海外子会社の取締役等を歴任。2016年上場会社として初の信託を活用したストックオプションプランを実施。 2015年医療系ベンチャーの取締役財務責任者に就任。 2018年よりSOICO株式会社の代表取締役CEOに就任。公認会計士。