COLUMN

コラム

M&Aでストックオプションは消える?税制非適格になる?消滅させずに、従業員の税負担を抑える方法をご紹介!

執筆者:土岐彩花(Ayaka Doki)

『資本政策の手引き』

企業価値を高めるための戦略について

徹底解説します!

※本記事は2023年5月29日に開催された国税庁及び経済産業省による、信託型ストックオプションの税制及び適格ストックオプションの税制に関する説明会で共有された内容に関して考慮されていない内容となっております。あらかじめご了承下さい。

日本では、ベンチャー企業のイグジット(=創業者やオーナーが株式を売却すること)としてのIPO(=株式公開のことで、株式市場に上場すること)とM&A(=企業買収や合併の総称)の件数の比率が1:4になります。既にM&Aによるイグジットがメジャーになっており、今後はM&Aイグジットの比率がさらに増加することが予想されています。

出典:平成30年度産業経済研究委託事業(経済産業政策・ 第四次産業革命関係調査事業費)(大企業とベンチャ ー企業の経営統合の在り方に係る調査研究)

しかし、M&Aによるイグジットでは、「発行したSOが行使できずに償却される」ことなどにより、「十分に従業員に利益還元されていないケースが多い」と言われています。

その結果、一緒に会社を大きくしてきた優秀な社員のモチベーションが低下し、「離職」や「組織内の不和」ということになれば、会社経営にとって痛手になると考えられます。やはり、これまでの貢献やコミットメントに見合った報酬・キャピタルゲインを、M&Aの場合でも得られる設計にしておくことが、今後のベンチャー企業には求められていると言えます。

そこで今回は、

1. M&Aでも失われない、ストックオプション設計方法

2.従業員の税負担を最も抑えるストックオプション設計方法

について解説いたします。

目次

現状多くの場合で、M&Aイグジット時にSOは消滅している!

まず現状では、残念ながら会社が買収されると同時に、SOを償却しているケースが多いです。そのため、従業員がM&Aイグジットの恩恵を享受できずにいることも多くなっています。

一部の企業では、M&Aによりオーナーが手に入れた資金から、従業員に対して賞与を支払い、これまでの功績を労わっているケースもあります。しかし、賞与での還元はキャッシュアウトを伴うため、ベンチャー企業ではストックオプションと同程度の還元をすることは難しくなっています。

なぜ、M&A直前にSOを行使することができないのか?

一般的に、SOの行使可能期間は、「発行会社が上場した後」と設計されていることが多いためです。

そもそも、行使可能期間を「上場後」に制限している企業が多い理由は、いつでも権利行使ができてしまうと、以下の2点の問題が発生すると考えられるからです。

1 .個人の少数株主が増え、上場準備時の審査が長期化する恐れ

2. 従業員が株式を保有したまま退職すると会社の管理下にない株主が増加し、上場審査時に管理が煩雑になる可能性

そのため、IPO直前に上記のような事態を避けるために、発行要項上で行使可能期間を上場後に制限しているのです。

発行要項の変更をしようにも、M&Aの手続きと同時に煩雑な要項変更の手続きを行うのは非常に負担が大きく、要項変更の手続きを買収完了前に行わなければならないという時間的な制約がある上に、株主や買い手企業の同意を得られるとは限らないため、現実的には一度決めた要項の変更は難しいです。

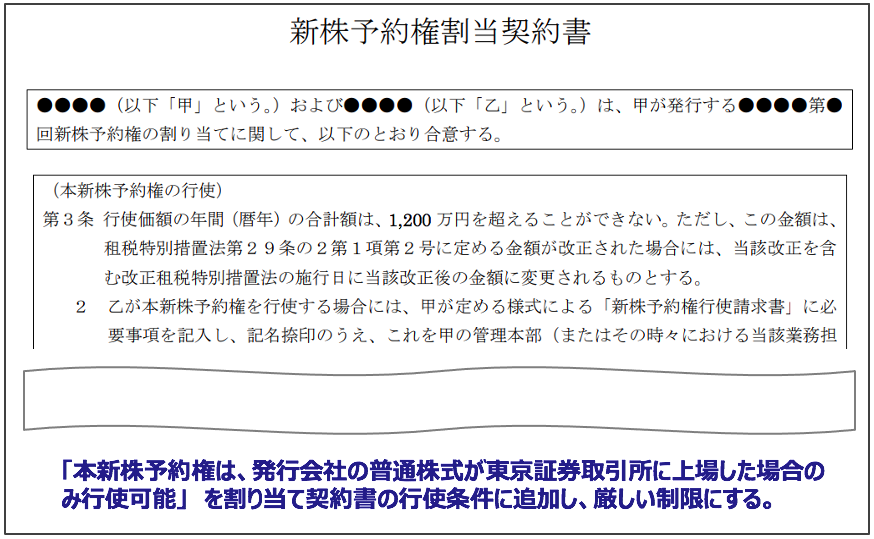

M&AイグジットでもSOを消滅させない方法

そこで、「発行要項(=株主総会で決議され、登記の際に必要となる、SOの要件が記載された要項)」上の行使可能期間の制限は柔軟にし、「割当契約書(=付与対象者と発行会社との間で締結する契約書)」上では厳しい制限にすることで、会社の状況に応じて柔軟に変更できるようになります。

なぜなら、発行要項の変更には株主総会決議が必要であるのに対して、契約書の変更であれば、双方の合意がなされれば変更可能であるため、このような方法を取ることで後々変更が発生した際に対応できる可能性が高まります。

【参考資料】「税制適格ストックオプション割当契約書・発行要項」のテンプレートを無料公開! より無料でテンプレートをダウンロードしてご活用ください。

【注意】M&Aで、無償SOは税制「非」適格になります。

M&Aイグジットの際のSOの扱いについて、さらに論点になるのが、税務です。ストックオプションは、種類によって係る税率が異なるため、発行するSOの種類は、状況に応じて慎重に検討する必要があります。

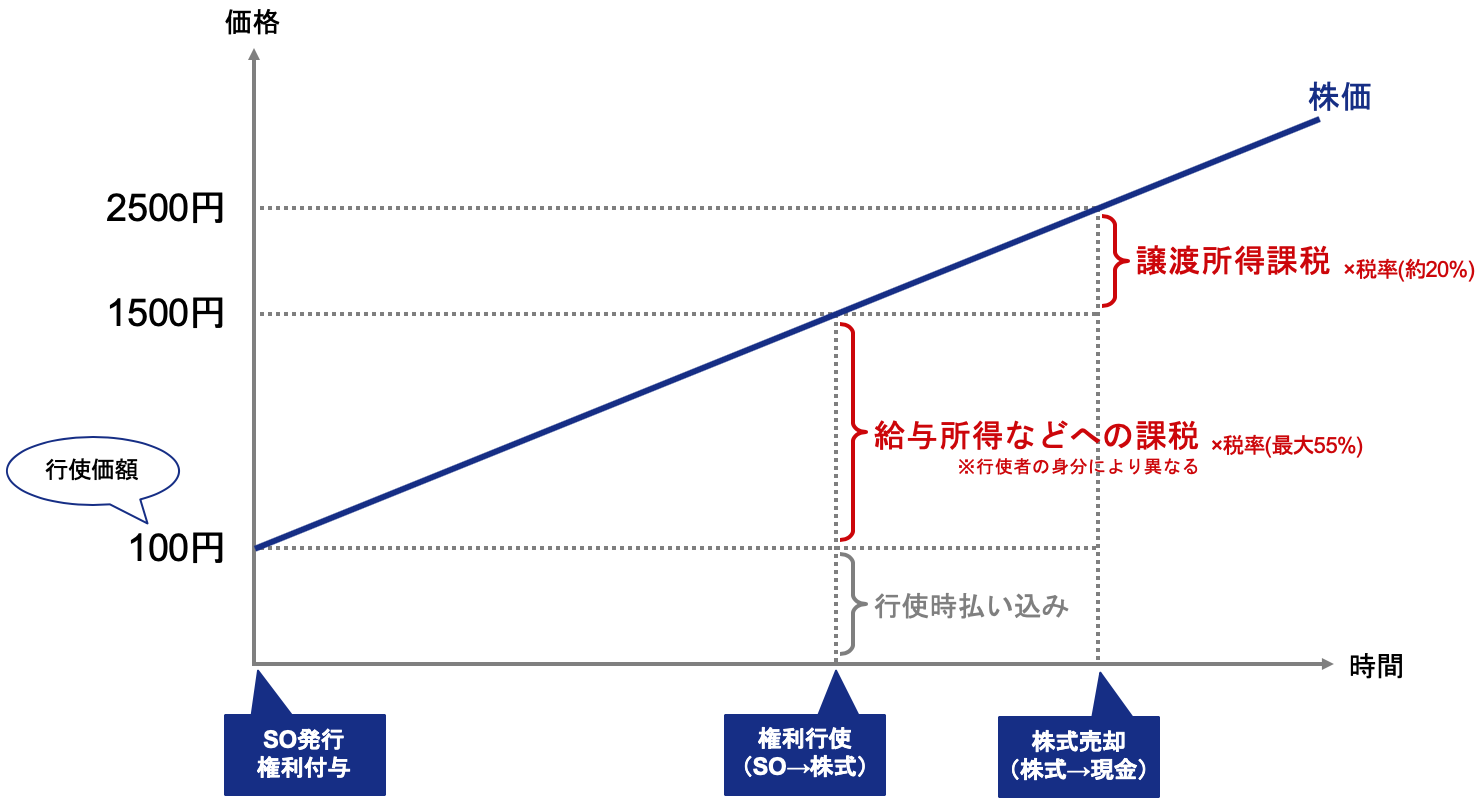

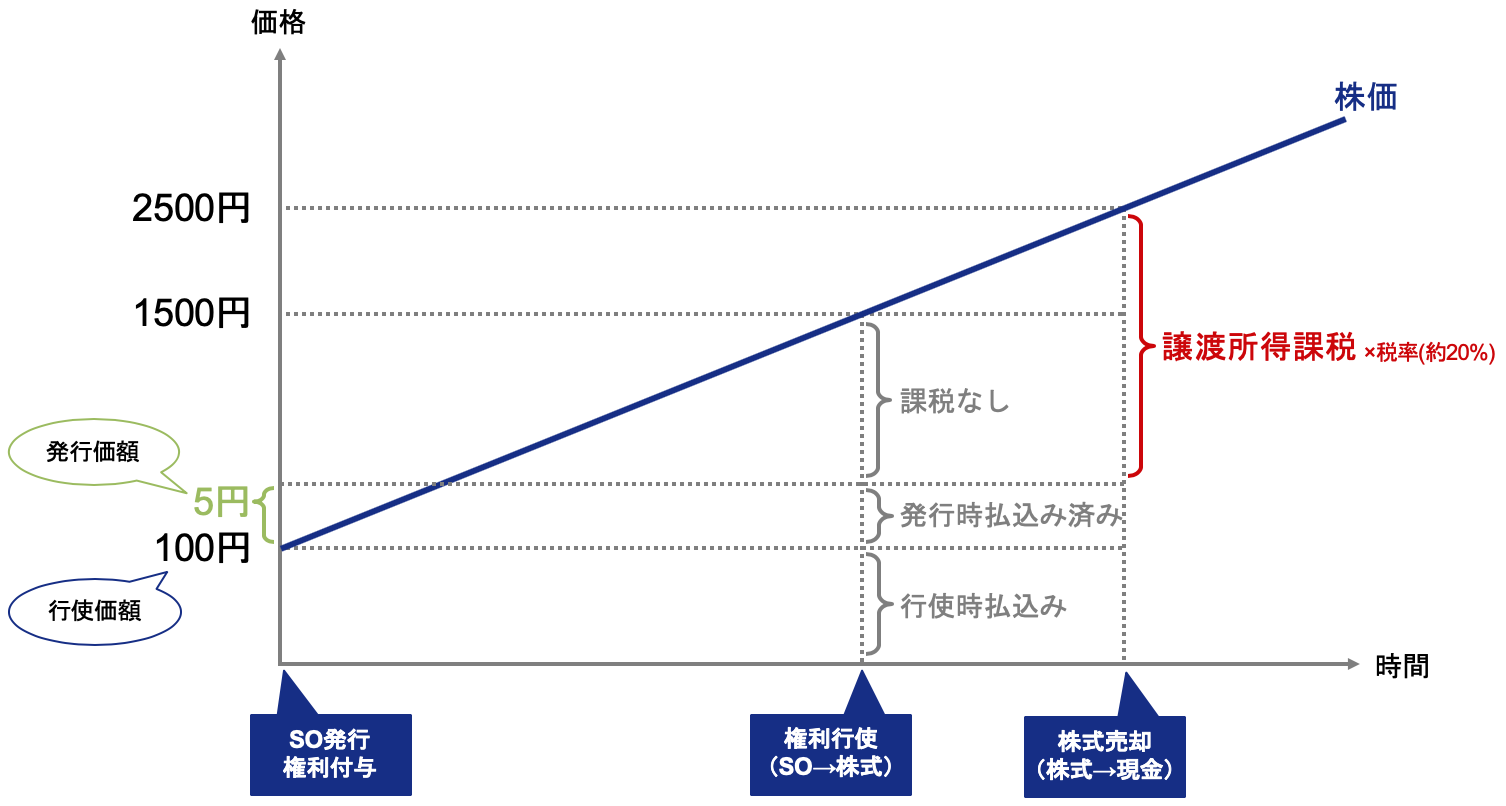

図1:無償税制非適格SOの場合

よくあるケースとして、元々IPOを目指しており、無償税制適格SOを想定してSOを発行したものの、結果的にはM&Aによるイグジットとなり、税制適格性を満たさずSOが無償税制非適格SOとなってしまうことがあります。そうなると、係る税金は給与課税となり、税率が最大約55%となります。しかも、無償税制非適格SOの課税タイミングは「行使時」と「売却時」の2回となります。

しかし、以下の方法でSOを発行すれば、税率を「20.315%」に抑えることができ、さらに課税されるタイミングは1度のみとなるため、ぜひご参考ください。

解決方法1「有償SO」:社外の人にもSOを付与できる+税負担が軽い

メリット1:譲渡所得として、扱われる

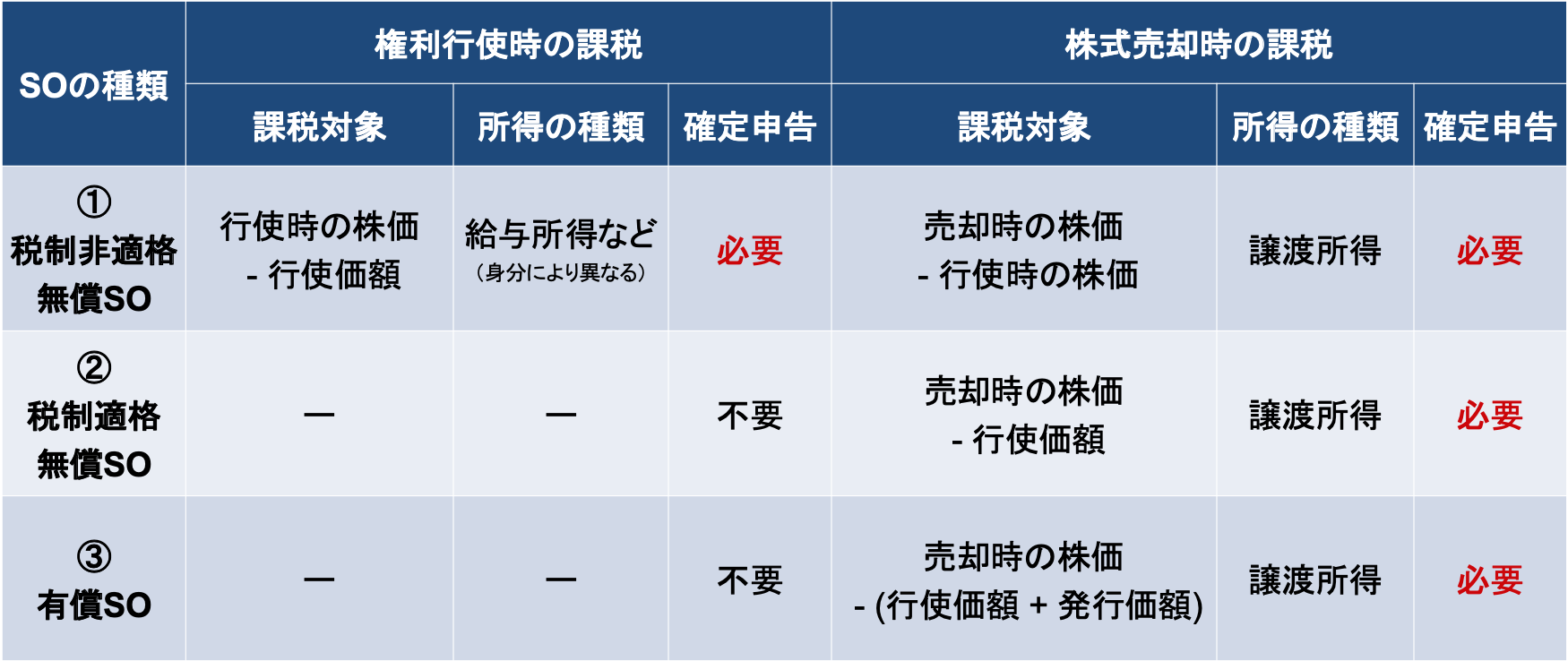

図2:有償SO・税制適格無償SOの場合

(※無償SOの場合は発行価格はありません。)

有償SO(無償税制適格SO)は、無償税制非適格SOと異なり、発行価額を払い込んで受け取る有償のSOであるため、原則譲渡所得として扱われます。そのため、M&Aエグジットであっても税制適格性を考慮する必要がなく、税制適格要件を満たさずとも税制が優遇されます。M&Aエグジットでも対応できるよう、有償SOにて発行する企業も珍しくありません。

税制に関しては、【ストックオプションに係る税金】確定申告や計算方法・税金対策について徹底解説!の記事で詳しく解説しているため是非ご覧ください。

また、なぜ有償SOは譲渡所得なのか?については、【有償ストックオプションとは?】メリット・デメリットや発行価額と行使価額の違いを簡単に解説! の記事で詳しく解説していますので、ご参照ください。

もともと税法では、会社から無償で与えられたものを給与所得として考えています。SOは将来的に株式に転換することのできる権利であるため、価値が存在します。したがって、無償で得ることのできる無償SOは給与所得であり、適正な時価で権利を購入する有償SOは譲渡所得になります。

税制適格SOとは、ストックオプション税制の定める要件を守って発行した場合に限り、無償SOでも特例として譲渡所得の扱いにすると定められたものになります。しかしその適格要件は厳しく、M&Aイグジットの場合適格要件を外れてしまうため、上述の失敗ケースにつながることが多くなっています。

メリット2:社外の人への付与が可能

無償税制適格SOでは、税制適格要件で「①付与対象者は、発行会社・その子会社の取締役・執行役・使用人・権利承継相続人であること」と定められているため、社外の人や監査役への付与ができないよう制限されて発行されるケースが多いです。

(2019年度より、「社外高度人材に対するストックオプション税制の適用拡大」により、無償SOでも社外高度人材への付与も可能になっていますが、実際の対象は限定的となっています。)

そのため、税制適格要件に縛られず、外部の協力者にも自由に付与できるのが有償SOの強みです。芸能人やインフルエンサー、顧問、業務提携先、フリーランスなど、あらゆるプロフェッショナルの力を借りて事業を推進するベンチャー企業にとっては、有償SOは非常にフレキシブルな設計となります。

デメリット:付与対象者側は、まとまった額の払い込みが必要となる

有償SOは、SOが付与されるタイミングで金銭の払込が必要です。したがって、まとまった額の払込ができなければ十分な量の有償SOを得ることができません。そのため、払込のできる一部の人に限定されてしまう可能性もあります。

しかし、行使可能条件や業績条件などを工夫することで払い込み金額を十分な水準まで低くできるため、SOの設計によってはこのデメリットは解消することができます。また、給与などから天引きして渡すことで負担を軽減することもできます。(行使可能条件の設計に関しては、ぜひご相談ください。)

解決方法2「M&A対応型SO」:発行価額の払込が不要でM&Aにも対応している

メリット:無償SOなのにM&Aでも税制適格要件を維持できる

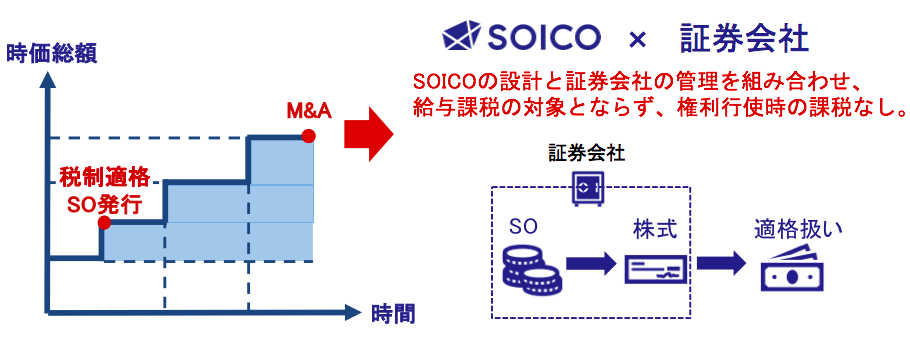

M&A対応型SOは、無償税制適格SOに分類されますが、従来の無償税制適格SOと異なり、M&Aによるイグジット時でも税制適格要件をキープすることができます。そのため、給与所得ではなく、譲渡所得として扱うことが可能となり、付与される従業員の税負担を抑えることができます。

IPOでもM&Aでも行使が可能な設計にしているため、当初からM&Aによる売却を前提としている方だけでなく、IPOを目指していながら、M&Aの可能性も検討している企業にも適しています。また、M&A対応型SOの発行費用はさほどかからないため、イグジットの方針変更に備えて、あらかじめM&A対応型SOで発行しておくというベンチャー企業が増えてきています。

なぜ、税制適格要件を守れるのか?

税制適格要件の一つに、「証券会社との間で管理契約を締結し、一定の保管の委託等がなされていること」という保管委託要件が存在します。M&A対応型SOは、これまで数少なかった未上場企業のSOの引受を行う証券会社に委託することで、この税制適格要件を満たすことができます。

より詳しく知りたい方は【未上場企業向け】SOICOとアイザワ証券は「M&A対応型ストックオプション利用契約」を共同開発のプレスリリースを是非ご参照ください。

デメリット:有償SOと比較して柔軟性に欠ける

M&A対応型SOは、M&Aによるイグジットを行ったとしても「保管委託要件」を満たすことができるという点で非常に優れた設計となります。しかし、もちろん税制適格性を保つためには、他の税制適格要件も全て満たす必要があります。

そのため、M&A対応型SOは、複数ある税制適格要件の全てを満たして発行・運用する必要がある点で、税制適格要件を満たす必要のない有償SOよりも柔軟性に欠けます。例えば、社外の人には付与できない、年間行使可能金額の上限が1200万円を超えてはいけないなどの要件も存在します。

より柔軟な設計を求める場合は、若干の費用負担が発生したとしても、有償SOの選択肢を取ることも有効だといえます。

他にも様々な適格要件がございます。詳しく知りたい方は、【無償ストックオプションとは?】税制適格の要件やデメリットを解説!で解説していますので、ご参照ください。

まとめ

行使可能期限に関しては、「発行要項」での制限を緩くし、「割当契約書」で厳しく制限することでガバナンス力と機動力を並存させることができます。

また、通常の無償SOでは、M&Aにより税制適格要件を外れてしまうケースが多いです。しかし、「有償SO」や「M&A対応型SO」を利用することで、譲渡課税にできるため、従業員の税負担を抑えることができます。

「有償SO」と「M&A対応型SO」には、それぞれのメリット・デメリットがあります。会社の状況や考え方に合わせた最適な制度を導入することが企業価値向上への近道ですので、この記事が意思決定の手助けになれば幸いです。

SOICOでは、「有償SO」と「M&A対応型SO」の発行をサポートしています。発行要項や割当契約書の作成も行っています。

SO関連の勉強会の定期開催や個別相談も受け付けていますので、お気軽に下記よりご相談ください。

また、ストックオプションのご導入を検討をするには、プロの専門家に聞くのが一番です。

そこでSOICOでは、ストックオプション個別の無料相談会を実施しております。

・他社はどのぐらいSOを付与している?

・実際にどうやって導入を進めたらいいの?

そんなお悩みを抱える経営者の方に、要望をしっかりヒアリングさせていただき、

適切な情報をお伝えさせていただきます。

ぜひ下のカレンダーから相談会の予約をしてみてくださいね!

この記事を書いた人

共同創業者&取締役COO 土岐 彩花(どきあやか)

慶應義塾大学在学中に19歳で起業し、2社のベンチャー創業を経験。大学在学中に米国UCバークレー校(Haas School of Business, University of California, Berkeley)に留学し、経営学、マーケティング、会計、コンピュータ・サイエンスを履修。新卒でゴールドマン・サックス証券の投資銀行本部に就職し、IPO含む事業会社の資金調達アドバイザリー業務・引受業務に従事。2018年よりSOICO株式会社の取締役COOに就任。