新NISAにロールオーバーできない理由|旧NISAの対処法を解説

楽天証券で新NISA つみたて投資枠を始めたいけれど、どの銘柄を選べばいいか迷っていませんか。

投資信託は279本(2026年1月時点)もあり、組み合わせ方も無数にあるため、初心者の方ほど「何を基準に選べばいいのか分からない」と悩むものです。

この記事では、楽天証券で新NISA つみたて投資枠を始める方に向けて、おすすめの銘柄10選と、リスク許容度や年齢に応じた組み合わせ方を具体的に解説します。

楽天ポイント還元率を最大化する設定方法や、実際の投資シミュレーションも紹介するので、楽天経済圏をフル活用しながら資産形成を進められます。

銘柄選びの判断基準から失敗しないための注意点まで、この記事を読めば楽天証券での新NISA つみたて投資枠の始め方が明確になります。

目次

2024年1月から新しいNISA制度が開始されました。新NISAには「つみたて投資枠」と「成長投資枠」の2つの枠があり、両方を併用できます。

楽天証券の新NISA つみたて投資枠でおすすめの銘柄10選

楽天証券の新NISA つみたて投資枠では279本(2026年1月時点)の投資信託から選べますが、初心者の方におすすめなのは信託報酬が低く、純資産総額が大きいインデックスファンドです。

ここでは全世界株式型・米国株式型・バランス型の3つのカテゴリーから、特におすすめの10銘柄を紹介します。

全世界株式型は、日本を含む世界中の株式に分散投資できるファンドです。

1本で約50カ国・数千社に投資できるため、最も手軽に分散投資を実現できます。

eMAXIS Slim 全世界株式(オール・カントリー)の特徴

eMAXIS Slim 全世界株式(オール・カントリー)は、先進国から新興国まで幅広くカバーしており、「これ1本で世界中に投資できる」というシンプルさが魅力です。

楽天・オールカントリー株式インデックス・ファンドの特徴

楽天・オールカントリー株式インデックス・ファンドは、楽天投信投資顧問が運用する全世界株式ファンドで、楽天経済圏をフル活用したい方に最適です。

SBI・全世界株式インデックス・ファンド(雪だるま(全世界株式))は、信託報酬0.1102%で、FTSEグローバル・オールキャップ・インデックスに連動します。

小型株も含めた幅広い銘柄に投資できる点が特徴です。

米国株式型は、世界最大の経済大国である米国の株式市場に集中投資するファンドです。

GAFAMなどの成長企業に投資でき、過去の実績では全世界株式を上回るリターンを出してきました。

eMAXIS Slim 米国株式(S&P500)の特徴

eMAXIS Slim 米国株式(S&P500)は、アップル、マイクロソフト、アマゾンなど米国を代表する企業に分散投資できます。

楽天・S&P500インデックス・ファンドの特徴

SBI・V・S&P500インデックス・ファンドは、信託報酬0.0938%で、バンガード社のETFを通じてS&P500に投資します。

SBI証券だけでなく楽天証券でも購入でき、低コストで米国株式に投資したい方におすすめです。

iFreeNEXT NASDAQ100インデックスは、米国のハイテク株が中心のNASDAQ100指数に連動するファンドで、信託報酬は年率0.495%です。アップル、マイクロソフト、エヌビディアなどの成長企業に集中投資できますが、その分リスクも高くなります。

バランス型は、株式と債券を組み合わせたファンドで、株式100%よりもリスクを抑えた運用ができます。

値動きが比較的穏やかなため、リスクを抑えたい方や50代以上の方に適しています。

eMAXIS Slim バランス(8資産均等型)の特徴

楽天・インデックス・バランス・ファンド(株式重視型)は、株式70%・債券30%の配分で運用されるバランスファンドで、信託報酬は年率0.21175%です。

株式の比率が高いため、バランス型の中では比較的高いリターンを狙えます。

ニッセイ・インデックスバランスファンド(4資産均等型)は、国内株式・先進国株式・国内債券・先進国債券の4資産に均等投資するファンドで、信託報酬は年率0.154%です。

シンプルな構成で分かりやすく、バランス型の入門として適しています。

新NISA つみたて投資枠の銘柄を選ぶ3つのポイント

新NISA つみたて投資枠の銘柄選びでは、信託報酬の低さ、純資産総額の大きさ、投資対象の分散度の3つを確認することが重要です。

これらの基準を理解すれば、自分に合った銘柄を選べるようになります。

信託報酬とは、投資信託を保有している間にかかる運用管理費用のことで、毎日少しずつ差し引かれています。

年率0.1%と0.5%では小さな差に見えますが、長期投資では大きな差になります。

例えば、100万円を年率5%で20年間運用した場合、信託報酬が0.1%なら最終的に約252万円になりますが、信託報酬が0.5%だと約238万円になり、14万円もの差が生まれます。

新NISA つみたて投資枠は長期投資が前提のため、信託報酬は0.2%以下のインデックスファンドを選ぶのが基本です。

インデックスファンドは市場平均に連動する運用を目指すファンドで、アクティブファンド(ファンドマネージャーが銘柄を選ぶファンド)よりも信託報酬が低い傾向があります。

金融庁の新NISA対象商品は、信託報酬が一定水準以下に抑えられているため、安心して選べます。

純資産総額とは、そのファンドに集まっている資金の総額のことです。

純資産総額が大きいファンドは多くの投資家から支持されている証拠であり、運用が安定しやすく、繰上償還(ファンドが途中で終了すること)のリスクも低くなります。

目安としては純資産総額100億円以上、できれば1,000億円以上のファンドを選ぶと安心です。また、純資産総額が増え続けているかも確認しましょう。

楽天証券の投資信託ページでは、各ファンドの純資産総額と資金流出入の状況をグラフで確認できます。

人気のあるeMAXIS Slimシリーズや楽天・オールカントリー株式インデックス・ファンドは、純資産総額が数千億円から数兆円規模に達しており、安定した運用が期待できます。

投資の基本は「分散」です。

一つの国や地域、業種に集中投資すると、その地域で経済危機や政治的混乱が起きた時に大きな損失を被る可能性があります。

全世界株式型は約50カ国・数千社に分散投資できるため、最も分散効果が高いと言えます。米国株式型は米国市場に集中していますが、米国内では約500社(S&P500の場合)に分散されているため、一定の分散効果はあります。

一方、特定の業種(テクノロジー、ヘルスケアなど)や特定の国(中国、インドなど)に集中投資するファンドは、高いリターンが期待できる反面、リスクも大きくなります。

初心者の方は、まず全世界株式型や米国株式型で幅広く分散投資することをおすすめします。

リスク許容度別|銘柄の組み合わせ方3パターン

新NISA つみたて投資枠では、自分のリスク許容度に合わせて銘柄を組み合わせることが大切です。

ここでは保守的・バランス型・積極的の3つのパターンを紹介します。自分の年齢、資産状況、投資経験に応じて選んでください。

リスクを抑えたい方には、バランス型ファンドを中心にした組み合わせがおすすめです。

株式と債券を組み合わせることで、株式市場が下落した時でも債券がクッションとなり、資産全体の値動きを穏やかにできます。

保守的な組み合わせ例

1本に絞るのもシンプルで分かりやすい方法です。

もう少し株式の比率を高めたい場合は、パターン2のように組み合わせることで、安定性を保ちながらも株式のリターンも取り込めます。

リスクとリターンのバランスを取りたい方には、全世界株式型を中心に、一部を米国株式型やバランス型と組み合わせる方法がおすすめです。

バランス型の組み合わせ例

全世界株式で幅広く分散しつつ、米国株式で成長性を取り込み、バランス型で値動きを抑える効果が期待できます。

この組み合わせは、30代〜40代の方に適しており、長期的な資産形成とリスク管理の両立を目指せます。

パターン2のように楽天シリーズで統一する方法もあります。楽天証券でのポイント還元を最大化しながら、バランスの取れた運用ができます。

高いリターンを狙いたい方には、米国株式型を中心にした組み合わせがおすすめです。

米国市場は過去数十年にわたり世界をリードする成長を遂げてきたため、今後も成長が期待できます。

積極的な組み合わせ例

ただし、米国市場に集中投資するため、米国経済が不調になった時のリスクは高くなります。また、NASDAQ100はハイテク企業中心のため、値動きが激しくなる傾向があります。

このパターンは20代〜30代の若い世代で、長期間の投資期間を確保できる方に適しています。

パターン2のように、米国に重点を置きつつ、全世界株式で分散効果も確保する組み合わせもあります。

1銘柄だけでいい?複数銘柄を組み合わせるべき?

新NISA つみたて投資枠では「1銘柄だけでいいのか、複数銘柄を組み合わせるべきか」という疑問を持つ方が多くいます。

結論から言えば、全世界株式型1本でも十分に分散投資はできますが、複数銘柄を組み合わせることで自分好みのリスク・リターンに調整できます。

eMAXIS Slim 全世界株式(オール・カントリー)や楽天・オールカントリー株式インデックス・ファンドは、1本で約50カ国・数千社に分散投資できます。

先進国から新興国まで、大型株から中小型株まで幅広くカバーしているため、これ1本で十分な分散効果が得られます。

金融庁も、長期・積立・分散投資の重要性を推奨しており、全世界株式型のインデックスファンドは分散投資の理想的な形と言えます。

実際、投資の世界では「シンプル・イズ・ベスト」という考え方があり、複雑な組み合わせよりも1本に絞った方が管理しやすく、続けやすいというメリットがあります。

また、1銘柄に絞ることで、リバランス(資産配分の調整)の手間がかからず、積立設定も簡単です。

初心者の方や、投資に時間をかけたくない方には、全世界株式1本での運用がおすすめです。

複数銘柄を組み合わせるメリットは、自分の投資方針に合わせてリスク・リターンを調整できることです。

例えば「米国株式に重点を置きたい」「債券も含めて安定性を高めたい」という場合は、複数銘柄を組み合わせることで実現できます。

また、「米国市場の成長を取り込みたいが、全世界株式でリスク分散もしたい」という場合は、米国株式50% + 全世界株式50%という組み合わせで、両方のメリットを享受できます。

自分の価値観や投資戦略に合わせたカスタマイズができるのが、複数銘柄組み合わせの魅力です。

一方、デメリットは管理が複雑になることです。複数銘柄を保有すると、定期的にリバランスが必要になる場合があります。例えば、米国株式が大きく値上がりして当初の配分比率が崩れた場合、売却や積立配分の変更を検討する必要があります。

結論としては、投資初心者や管理の手間を減らしたい方は全世界株式1本、自分なりの投資戦略を持ちたい方や米国株式に重点を置きたい方は複数銘柄の組み合わせを検討するのがよいでしょう。

年齢・ライフステージ別のおすすめ組み合わせ

年齢やライフステージによって、最適な銘柄の組み合わせは変わります。

若い世代ほどリスクを取れる一方、50代以上は安定性を重視すべきです。ここでは年齢別のおすすめ組み合わせを紹介します。

20代〜30代のおすすめ組み合わせ

この年代は、仮に一時的に資産が半減するような暴落があっても、その後の回復期間を十分に確保できます。

過去のデータでは、15年以上の長期投資では元本割れのリスクが大幅に低減されることが分かっています。

若いうちからコツコツと積立を続けることで、複利効果を最大限に活用できます。

40代のおすすめ組み合わせ

株式の比率を60%〜70%に抑えつつ、債券を含むバランス型ファンドで安定性を確保します。

この組み合わせなら、株式市場が大きく下落しても、債券がクッションとなり資産全体の値動きを穏やかにできます。

40代はまだ15年〜25年の投資期間があるため、株式中心の運用を続けながらも、リスク管理を意識した配分が適しています。

50代以上のおすすめ組み合わせ

債券の比率を高めることで、株式市場の暴落時にも資産全体の下落幅を抑えられます。

ただし、債券だけでは資産の成長が見込めないため、一部は株式を含めることで、インフレに対応した資産形成を続けることが大切です。

また、50代後半〜60代の方は、新NISA つみたて投資枠だけでなく、iDeCo(個人型確定拠出年金)や特定口座での運用も併用し、資産全体のバランスを考えることをおすすめします。

楽天証券で新NISA つみたて投資枠を始める5つのメリット

楽天証券は、新NISA つみたて投資枠を始めるのに最適な証券会社の一つです。

楽天経済圏を活用することで、他社にはないポイント還元や金利優遇を受けられます。ここでは楽天証券の5つのメリットを詳しく解説します。

楽天証券では、楽天カードのクレジット決済で投資信託を購入すると、購入金額の0.5%〜1.0%の楽天ポイントが還元されます。

新NISA つみたて投資枠でも楽天カード決済が利用でき、月10万円まで決済可能です。

楽天カード決済(月10万円)と楽天キャッシュ決済(月5万円)を併用することで、合計月15万円までキャッシュレスで積立が可能です。これにより年間投資枠120万円を効率的に使い切れます。

例えば、月10万円を楽天カードで積み立てると、年間で6,000円〜12,000円分のポイントが貯まります。長期間続ければさらに大きなメリットになります。

貯まったポイントは楽天市場での買い物や、投資信託の購入にも使えます。

楽天証券では、楽天市場や楽天カードで貯めた楽天ポイントを使って投資信託を購入できます。

ポイント投資を利用すれば、現金を使わずに投資を始められるため、「投資は怖い」と感じている方でも気軽に始められます。

また、楽天ポイントでの投資信託購入でも楽天市場でのポイント還元率がアップする「SPU(スーパーポイントアッププログラム)」の対象になります。楽天経済圏をフル活用している方にとっては、ポイントの好循環を生み出せる仕組みです。

楽天証券と楽天銀行を連携させる「マネーブリッジ」を設定すると、楽天銀行の普通預金金利が年0.28%(税引前)にアップします。

メガバンクの普通預金金利が0.001%程度であることを考えると、100倍以上の金利です。

楽天銀行マネーブリッジの優遇金利は、2026年1月時点で年0.28%(1,000万円以下)です。2026年2月1日からは年0.38%(1,000万円以下)に引き上げられる予定です。

また、マネーブリッジを設定すると、楽天証券での投資信託購入時に楽天銀行の口座から自動的に資金が引き落とされる「自動入出金(スイープ)」機能も利用できます。資金移動の手間が省けるため、投資初心者にも使いやすい仕組みです。

楽天証券では、投資信託の保有残高に応じて楽天ポイントが貯まる「投信残高ポイントプログラム」があります。

保有残高が一定額を超えると、毎月ポイントが付与される仕組みです。

ポイント還元率はファンドによって異なりますが、楽天・オールカントリー株式インデックス・ファンドなど楽天投信投資顧問のファンドでは還元率が高く設定されています。

長期保有すればするほどポイントが貯まるため、長期投資を前提とする新NISA つみたて投資枠と相性が良い制度です。

楽天証券の新NISA つみたて投資枠対象ファンドは279本(2026年1月時点)あり、主要ネット証券の中でもトップクラスの品揃えです。

全世界株式型、米国株式型、バランス型など、主要なインデックスファンドはすべて取り扱っており、選択肢が豊富です。

また、楽天証券独自の投資信託も充実しており、楽天・オールカントリー株式インデックス・ファンドや楽天・S&P500インデックス・ファンドなど、低コストで人気の高いファンドが揃っています。

楽天ポイント還元率を最大化する設定方法

楽天証券で新NISA つみたて投資枠を始めるなら、楽天ポイント還元率を最大化する設定を行うことで、さらにお得に資産形成ができます。

ここでは、楽天カードクレジット決済、楽天銀行マネーブリッジ、楽天キャッシュ決済の3つの設定方法を詳しく解説します。

楽天カードクレジット決済を設定すると、月10万円までの投資信託購入で0.5%〜1.0%の楽天ポイントが還元されます。

ポイント還元率は、楽天カードの種類によって異なります。

通常の楽天カードは0.5%、楽天ゴールドカードは0.75%、楽天プレミアムカードは1.0%です。

年会費無料の楽天カードでも0.5%還元されるため、まだ楽天カードを持っていない方は、この機会に作成することをおすすめします。

楽天銀行マネーブリッジを設定すると、楽天銀行の普通預金金利が年0.28%にアップし、楽天証券での投資信託購入時に自動的に資金が引き落とされる「自動入出金(スイープ)」機能も利用できます。

マネーブリッジを設定すると、楽天証券での買付余力が不足した時に、楽天銀行の普通預金から自動的に資金が移動します。

手動で資金移動する手間が省けるため、投資初心者にも使いやすい仕組みです。

さらに、マネーブリッジを設定した状態で楽天銀行のハッピープログラムにエントリーすると、楽天証券での取引に応じて楽天ポイントが貯まります。投資信託の購入や保有でもポイントが貯まるため、楽天経済圏のメリットを最大限に享受できます。

楽天キャッシュ決済は、楽天カードでチャージした楽天キャッシュ(電子マネー)を使って投資信託を購入する方法です。

楽天カードクレジット決済の月10万円の上限とは別に、楽天キャッシュ決済でも月5万円まで積立できるため、合計で月15万円まで積立が可能になります。

楽天キャッシュへのチャージでは0.5%のポイント還元があり、楽天キャッシュでの投資信託購入でも0.5%のポイント還元があるため、合計で1.0%のポイント還元を受けられます(ただし、キャッシュ決済のポイント還元率は変更される可能性があります)。

楽天カードクレジット決済と楽天キャッシュ決済を併用すれば、新NISA つみたて投資枠の年間投資枠120万円(月10万円)を効率的に埋めながら、ポイント還元も最大化できます。ただし、投資は無理のない範囲で行うことが大切です。

新NISAでは、つみたて投資枠(年間120万円)とは別に、成長投資枠(年間240万円)も利用できます。

成長投資枠では、投資信託だけでなく個別株式も購入でき、積立だけでなくスポット購入も可能です。

両方の枠を併用することで、年間最大360万円まで投資できます。

実際にいくらになる?投資シミュレーション3パターン

新NISA つみたて投資枠で積立投資を続けると、実際にどのくらいの資産になるのでしょうか。

以下のシミュレーションは、年率5%のリターンを想定した参考例です。実際の運用成績は市場環境により変動し、元本割れのリスクもあります。

ここでは、月1万円、月3万円、月10万円の3パターンで、20年間積み立てた場合のシミュレーションを紹介します。

月1万円を20年間積み立てると、元本は240万円になります。

年率5%で運用できた場合、20年後の資産は約411万円になります。元本に対して約171万円の利益が出る計算です。

新NISA つみたて投資枠では運用益が非課税になるため、通常の課税口座なら約35万円の税金がかかるところ、まるまる利益として受け取れます。月1万円という少額からでも、長期間続けることで大きな資産を築けることが分かります。

このパターンは、投資初心者や収入が少ない若い世代に適しています。

無理のない金額から始めて、収入が増えたら積立額を増やしていくという方法もおすすめです。

月3万円を20年間積み立てると、元本は720万円になります。

年率5%で運用できた場合、20年後の資産は約1,233万円になります。元本に対して約513万円の利益が出る計算です。

新NISA つみたて投資枠の非課税メリットにより、約104万円の税金が免除されます。月3万円の積立は、会社員の方にとって現実的な金額であり、老後資金の準備として十分な効果が期待できます。

このパターンは、30代〜40代で安定した収入がある方に適しています。

住宅ローンや教育費の支出とバランスを取りながら、無理なく続けられる金額です。

月10万円を20年間積み立てると、元本は2,400万円になります。

年率5%で運用できた場合、20年後の資産は約4,110万円になります。元本に対して約1,710万円の利益が出る計算です。

新NISA つみたて投資枠の非課税メリットにより、約348万円の税金が免除されます。月10万円の積立は、新NISA つみたて投資枠の年間投資枠120万円をフルに活用できる金額であり、最も効率的な資産形成が可能です。

このパターンは、40代〜50代で収入に余裕がある方や、共働き世帯に適しています。

老後資金2,000万円問題に対する有効な解決策の一つと言えるでしょう。ただし、生活費や緊急資金を確保した上で、無理のない範囲で積立を続けることが大切です。

新NISA つみたて投資枠で気をつけたい5つのこと

新NISA つみたて投資枠は長期投資に適した制度ですが、いくつか注意すべきポイントがあります。

ここでは、初心者が陥りやすい失敗パターンと、それを避けるための5つの注意点を解説します。

投資信託の基準価額は毎日変動します。

特に株式型のファンドは、数日で数%の値動きがあることも珍しくありません。しかし、短期的な価格変動に一喜一憂して売買を繰り返すと、長期投資のメリットを失ってしまいます。

新NISA つみたて投資枠は長期投資を前提とした制度です。短期的には価格が下がることもありますが、過去のデータでは15年以上の長期投資では元本割れのリスクが大幅に低減されることが分かっています。

一時的な下落は「安く買えるチャンス」と捉え、積立を継続することが大切です。

投資信託は元本保証ではなく、価格変動リスクがあります。特に株式型のファンドは、リーマンショックやコロナショックのような大きな経済危機が起きると、一時的に資産が半減することもあります。

ただし、長期的には経済は成長し、株式市場も回復してきた歴史があります。

短期的な元本割れを恐れて投資を避けるのではなく、リスクを理解した上で、自分のリスク許容度に合った銘柄を選ぶことが重要です。

リスクを抑えたい方は、バランス型ファンドを選ぶとよいでしょう。

信託報酬は、投資信託を保有している間にかかる運用管理費用で、毎日少しずつ基準価額から差し引かれています。

目に見えにくいコストですが、長期投資では大きな差になります。

例えば、信託報酬が年率0.1%のファンドと0.5%のファンドでは、20年間で数十万円の差が生まれることもあります。新NISA つみたて投資枠では信託報酬が低いインデックスファンドを選ぶことが基本です。

購入時手数料が無料(ノーロード)のファンドを選ぶことも忘れないでください。

新NISAでは、保有商品を売却すると、売却した翌年に売却時の簿価(取得金額)と同額だけ非課税投資枠が自動的に復活します。ただし、売却した年の翌年にしか枠が戻らないため、短期的な売買には向いていません。

なお、旧NISA(つみたてNISA・一般NISA)で保有していた商品を売却しても、新NISAの非課税枠は復活しません。

新NISA つみたて投資枠は長期保有を前提とした制度のため、短期的な売買には向いていません。生活費や緊急資金は別に確保した上で、長期間使わない余裕資金で投資を行うことが大切です。

リバランスとは、資産配分が当初の目標から大きくずれた時に、売却や購入で配分を調整することです。

例えば、米国株式50% + 全世界株式50%という配分で始めたのに、米国株式が大きく値上がりして70%になった場合、一部を売却して50%に戻すのがリバランスです。

新NISAでは非課税枠が翌年に復活しますが、頻繁にリバランスを行うのは効率的ではありません。また、売却や購入の手間もかかります。

リバランスは年に1回程度、大きくずれた時だけ行うか、積立配分の変更で調整する方法がおすすめです。

全世界株式1本で運用している場合は、ファンド内で自動的にリバランスが行われるため、自分でリバランスする必要はありません。

シンプルな運用を心がけることで、手間とコストを抑えられます。

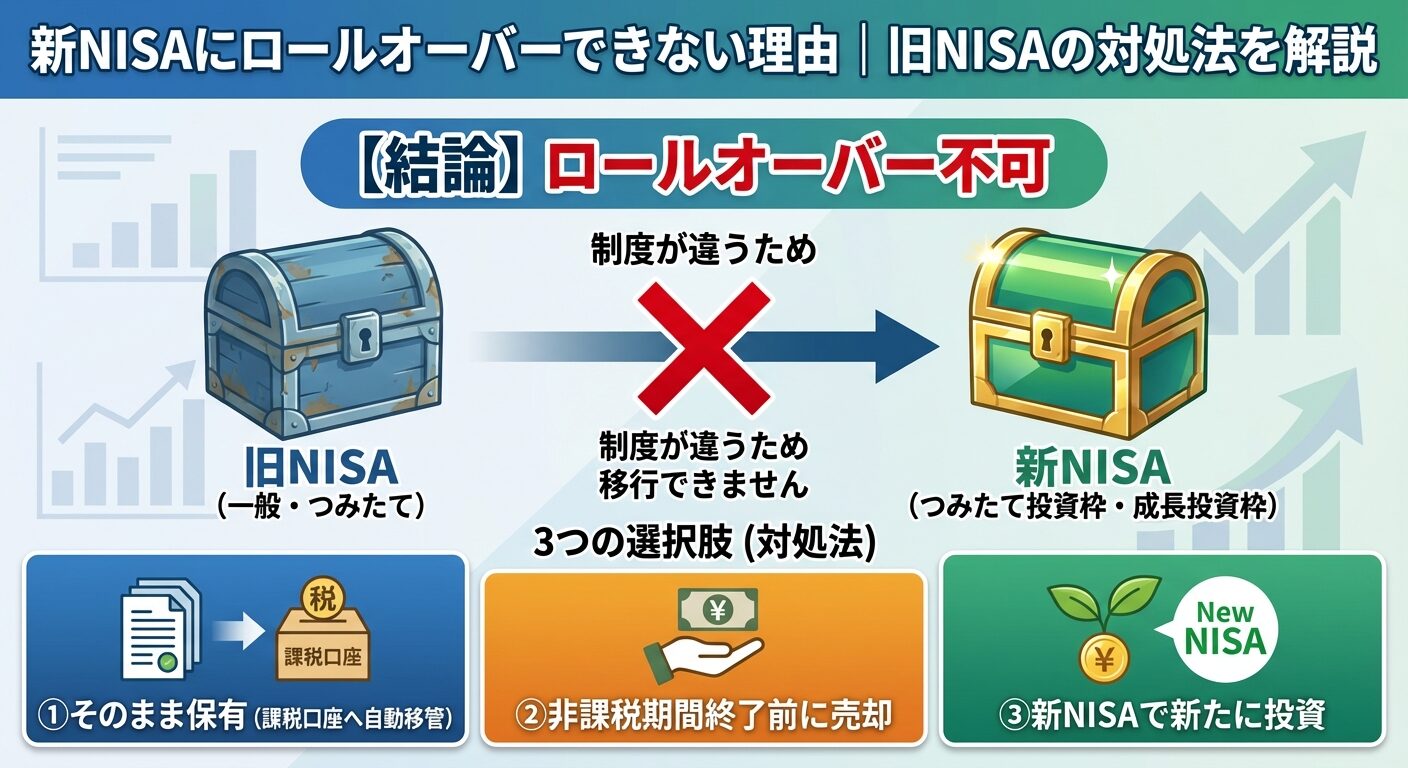

2023年までに旧NISA(つみたてNISA・一般NISA)で購入した商品は、新NISAの枠とは別で管理されます。

旧NISAから新NISAへのロールオーバー(移管)はできませんが、旧NISAで購入した商品は非課税期間終了まで保有を続けられます。

楽天証券は、楽天カード決済でのポイント還元や楽天銀行との連携など、楽天経済圏を活用している方にとって大きなメリットがあります。楽天市場や楽天カードを日常的に使っている方なら、楽天証券で新NISA つみたて投資枠を始めるのがおすすめです。

新NISA つみたて投資枠では、積立中の銘柄を途中で変更することは可能です。例えば、最初は全世界株式を積み立てていたが、途中から米国株式に変更したい場合、積立設定を変更すれば次回の積立から新しい銘柄が購入されます。

全世界株式と米国株式のどちらを選ぶかは、リスク許容度と投資方針によります。全世界株式は約50カ国に分散投資できるため、リスク分散効果が高く、初心者におすすめです。一方、米国株式は過去数十年にわたり世界をリードする成長を遂げてきたため、高いリターンを狙いたい方に適しています。

楽天証券の新NISA つみたて投資枠は、月100円から始められます。ただし、資産形成の効果を考えると、最低でも月1万円以上の積立をおすすめします。月100円では20年間積み立てても元本は2万4,000円にしかならず、資産形成の効果は限定的です。

楽天証券では、楽天ポイントだけで投資信託を購入することも可能です。楽天市場や楽天カードで貯めたポイントを使えば、現金を使わずに投資を始められます。ただし、新NISA つみたて投資枠の年間投資枠120万円をポイントだけで埋めるのは現実的ではありません。

新NISA つみたて投資枠で得た利益は非課税のため、確定申告は不要です。通常の課税口座では、株式や投資信託の売却益・配当金に対して20.315%の税金がかかり、確定申告が必要な場合もありますが、新NISA つみたて投資枠ではその手間がかかりません。

本記事は2026年1月時点の情報に基づいています。NISA制度や楽天証券のサービス内容は変更される場合がありますので、最新の情報は以下の公式サイトでご確認ください。

楽天証券の新NISA つみたて投資枠では、全世界株式型・米国株式型・バランス型の3つのカテゴリーから、自分のリスク許容度に合った銘柄を選ぶことが大切です。

初心者の方は、eMAXIS Slim 全世界株式(オール・カントリー)や楽天・オールカントリー株式インデックス・ファンドを1本選ぶだけでも、十分に分散投資ができます。

銘柄選びでは、信託報酬が低く、純資産総額が大きく、投資対象が広く分散されているインデックスファンドを選ぶのが基本です。

楽天カード決済や楽天銀行マネーブリッジを活用すれば、ポイント還元や金利優遇を受けながら、効率的に資産形成を進められます。

リスク許容度や年齢に応じて、保守的・バランス型・積極的の3つのパターンから組み合わせを選び、長期・積立・分散投資を続けることが、資産形成の成功につながります。

短期的な価格変動に一喜一憂せず、長期間コツコツと積立を継続することが何より重要です。

なお、投資には元本割れのリスクがあります。ご自身の投資目的やリスク許容度に合わせて、慎重にご検討ください。最新の情報は楽天証券公式サイトでご確認ください。

| 順位 | 証券会社 | 特徴 | 手数料 | 口座開設 |

|---|---|---|---|---|

| 1 | SBI証券 おすすめ |

|

0円 | 口座開設 |

| 2 | 楽天証券 |

|

0円 | 詳細を見る |

| 3 | moomoo証券 |

|

0円 | 詳細を見る |

PR | 情報は2026年2月時点

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!