一般NISAと新NISAの違いとは?資産移行の方法を解説【2026年】

「旧NISAの資産を新NISAに移せないの?」と疑問に思っている方は多いのではないでしょうか。

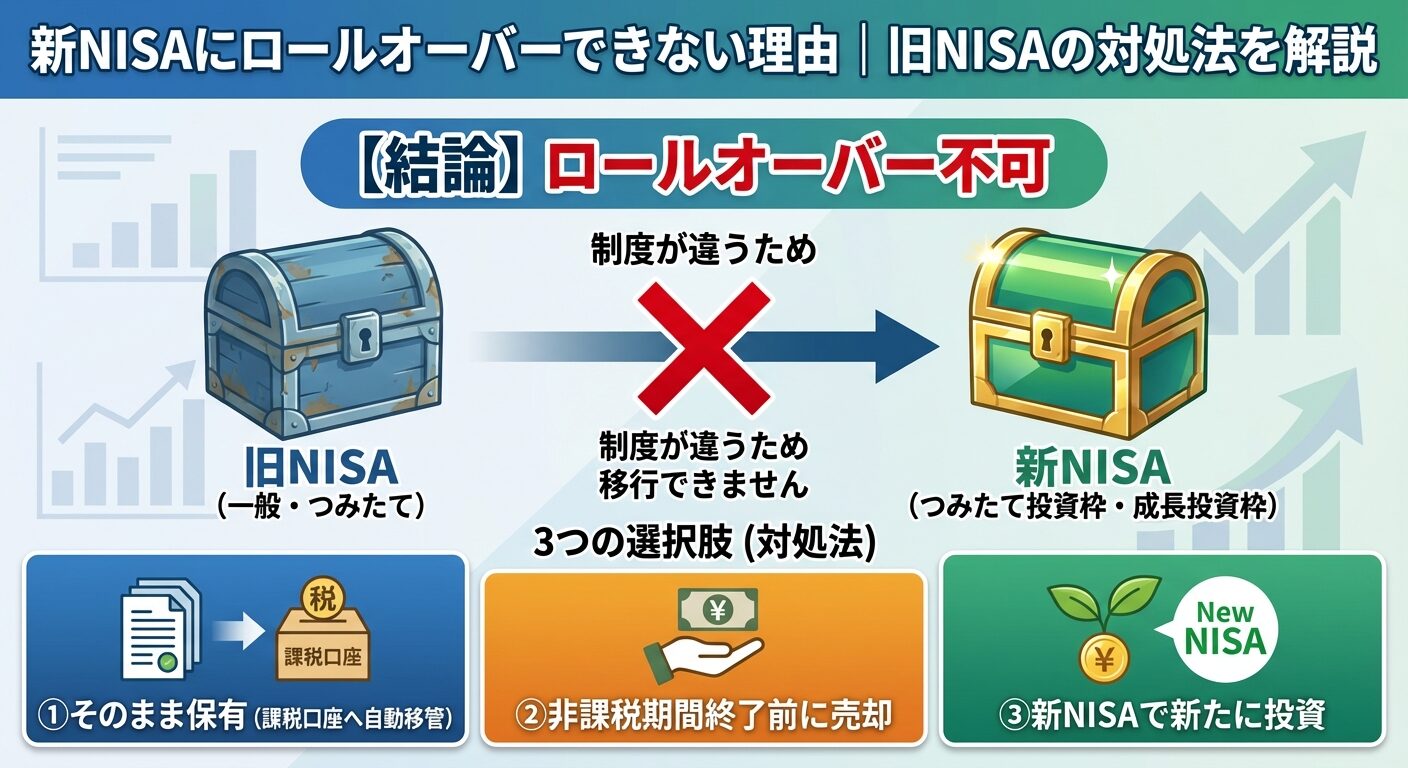

結論から言うと、旧NISA(一般NISA・つみたてNISA)の資産を新NISAにロールオーバー(移管)することはできません。

2024年から始まった新NISA制度では、非課税期間が無期限になったため、ロールオーバーの仕組み自体が廃止されました。

この記事では、新NISAでロールオーバーができない理由と、旧NISAの資産をどう扱うべきかを詳しく解説します。

非課税期間終了後の選択肢や、状況別の最適な対処法もご紹介しますので、ぜひ参考にしてください。

目次

2024年から始まった新NISA制度では、旧NISA(一般NISA・つみたてNISA)からのロールオーバーはできません。

旧NISAと新NISAは完全に別の制度として設計されており、資産の移管や引き継ぎは一切認められていないんです。

新NISAでは非課税保有期間が無期限になったため、ロールオーバーの必要性そのものがなくなりました。

一般NISAでは、非課税期間終了時に翌年の非課税投資枠へ資産を移す「ロールオーバー」という仕組みがありました。

しかし新NISAでは、非課税保有期間が無期限になったため、ロールオーバーの必要性そのものがなくなりました。

旧NISAで保有している資産は、非課税期間が終了するまでそのまま非課税で運用できます。

ただし期間終了後は、自動的に課税口座(特定口座または一般口座)に移管されるか、事前に売却するかを選ぶ必要があります。

新NISAと旧NISAは併用できますが、資産の移動はできないという点を理解しておきましょう。旧NISAの非課税期間終了を迎える方は、早めに対処法を検討することをおすすめします。

ロールオーバーとは?旧NISA制度の仕組み

ロールオーバーとは、NISA口座の非課税期間終了時に、保有している資産を翌年の非課税投資枠に移す手続きのことです。

旧NISA制度では、この仕組みによって非課税期間を延長できました。

一般NISAでは、非課税期間が5年間と定められていました。

5年後に非課税期間が終了する際、保有資産を翌年の一般NISA口座にロールオーバーすることで、さらに5年間非課税で運用を続けられたんです。

ロールオーバーできる金額に上限はなく、時価が120万円(年間投資枠)を超えていても、全額を移管できました。

例えば、100万円で購入した株式が150万円に値上がりしていた場合、150万円全額をロールオーバーできました。

ただしロールオーバーを利用すると、翌年の新規投資枠が減少または使えなくなる点には注意が必要でした。150万円をロールオーバーした場合、翌年は新規投資ができなくなります。

つみたてNISAには、もともとロールオーバーの仕組みがありませんでした。

非課税期間は20年間と長期に設定されており、期間終了後は自動的に課税口座に払い出される仕組みだったんです。

つみたてNISAは長期・積立・分散投資を前提とした制度設計のため、短期的な売買やロールオーバーは想定されていませんでした。

20年間の非課税期間で、じっくりと資産形成を行うことが推奨されていたんですね。

新NISAでは、つみたてNISAの「長期保有」の考え方が引き継がれ、非課税期間が無期限になりました。

これにより、一般NISAのようなロールオーバーの必要性がなくなったわけです。

新NISAでロールオーバーができない3つの理由

新NISAでロールオーバーができないのには、明確な理由があります。

制度設計の根本的な変更により、ロールオーバーという仕組み自体が不要になったんです。

新NISA最大の特徴は、非課税保有期間が無期限になったことです。

旧NISAでは一般NISAが5年、つみたてNISAが20年と期限が定められていましたが、新NISAでは期限がありません。

無期限で非課税保有できるため、「期間終了時に資産を移す」というロールオーバーの必要性そのものがなくなりました。

一度新NISA口座で購入した資産は、売却するまでずっと非課税で保有し続けられるんです。

この変更により、投資家は非課税期間を気にせず、本当に必要なタイミングまで資産を保有できるようになりました。長期投資がしやすくなった点は、大きなメリットと言えるでしょう。

旧NISAと新NISAは、法律上も実務上も完全に別の制度として扱われます。

2024年以降、旧NISA口座での新規投資はできなくなり、新規投資はすべて新NISA口座で行う形になりました。

制度が別であるため、旧NISA口座から新NISA口座への資産移管(ロールオーバー)は認められていません。

これは税制上の区分が異なるためで、資産を移すことで税務処理が複雑になることを避ける目的もあります。

ただし旧NISAと新NISAは併用できるため、旧NISA資産は非課税期間終了まで保有し続け、同時に新NISAで新規投資を行うことは可能です。それぞれ独立した制度として活用していく形になります。

2024年以降は、旧NISA制度内でのロールオーバーもできなくなりました。

一般NISAの新規投資受付が2023年で終了したため、2024年以降にロールオーバー先となる新たな一般NISA口座が存在しないからです。

例えば2019年に一般NISAで投資した資産は、2023年末に5年間の非課税期間が終了します。

以前であれば2024年の一般NISA枠にロールオーバーできましたが、2024年からは一般NISA自体が新規受付を終了しているため、ロールオーバーできません。

このため、2024年以降に非課税期間が終了する旧NISA資産は、課税口座への移管か売却のいずれかを選ぶことになります。新NISAへの移管という選択肢はないため、注意が必要です。

旧NISAと新NISAの違いを比較

旧NISAと新NISAの制度内容を比較することで、なぜロールオーバーができないのか、より理解が深まります。

主な違いを見ていきましょう。

新NISAでは、年間投資枠と非課税保有限度額が大幅に拡大されました。

つみたて投資枠と成長投資枠を併用することで、年間最大360万円まで投資できるようになったんです。

| 項目 | 旧NISA(一般) | 旧NISA(つみたて) | 新NISA |

| 年間投資枠 | 120万円 | 40万円 | 360万円(つみたて120万円+成長240万円) |

| 非課税保有限度額 | 600万円(5年×120万円) | 800万円(20年×40万円) | 1,800万円(うち成長投資枠1,200万円) |

| 投資枠の併用 | 不可(どちらか選択) | 不可(どちらか選択) | 可能(両方同時利用) |

非課税保有限度額は、旧一般NISAの3倍、旧つみたてNISAの2.25倍に拡大されました。

しかも売却すると翌年に投資枠が復活する「枠の再利用」も可能になり、生涯で1,800万円以上投資することもできます。

この大幅な拡充により、より多くの資産を非課税で運用できるようになりました。旧NISAの資産を無理に新NISAに移さなくても、新NISAの大きな枠を活用すれば十分な資産形成が可能です。

非課税期間と口座開設期間の違いも、制度の大きな変更点です。

新NISAでは恒久的な制度として設計されています。

| 項目 | 旧NISA(一般) | 旧NISA(つみたて) | 新NISA |

| 非課税期間 | 5年間 | 20年間 | 無期限 |

| 口座開設期間 | 2014年~2023年 | 2018年~2023年 | 2024年~恒久化 |

| ロールオーバー | 可能(2023年まで) | 不可 | 不可(無期限のため不要) |

| 投資対象商品 | 上場株式・投資信託等 | 長期積立向け投資信託 | 両方の商品を投資可能 |

旧NISAは期間限定の制度でしたが、新NISAは恒久的な制度として継続されます。

いつ始めても同じ条件で利用できるため、「今年で終わり」といった焦りを感じる必要がありません。

非課税期間の無期限化により、本当に必要なタイミングまで資産を保有できるようになった点が、新NISA最大のメリットです。ロールオーバーという複雑な手続きがなくなり、シンプルで使いやすい制度になりました。

非課税期間終了後の3つの選択肢

旧NISAの非課税期間が終了する際、保有資産をどう扱うかは重要な判断です。

主に3つの選択肢があり、それぞれメリット・デメリットがあります。

最も一般的な選択肢は、何も手続きをせずに課税口座へ自動移管する方法です。

非課税期間終了時に、保有資産が自動的に特定口座または一般口座に移されます。

課税口座に移管された後も、引き続き同じ資産を保有できます。

ただし移管後に発生した売却益や配当金には、通常どおり20.315%の税金がかかるようになります。

この選択肢が向いている人

長期的に保有を続けたい銘柄を持っている場合

値上がりが期待できる成長株や安定配当株を保有している方

デメリットは、移管後の利益に課税される点と、含み益がある状態で移管すると将来の税負担が増える可能性がある点です。移管時の取得価格が高くなるため、その後の値上がり幅は小さく計算されますが、大きく値上がりした場合は税負担も大きくなります。

非課税期間が終了する前に、保有資産を売却して利益を確定する方法もあります。

NISA口座内で売却すれば、売却益に税金はかかりません。

この選択肢が適しているのは、すでに十分な含み益が出ている場合や、今後の値下がりリスクを避けたい場合です。

非課税のメリットを最大限活用しつつ、利益を確定できます。

売却で得た資金は、新NISAでの新規投資に回すこともできます。

旧NISAの利益を確定させて、新NISAで新たな投資先に資金を振り向けるという戦略も有効でしょう。

ただし、将来さらに値上がりする可能性がある銘柄を売却してしまうと、機会損失になる恐れがあります。また売却後に再度同じ銘柄を買い直すと、新NISAの投資枠を消費することになる点も考慮が必要です。

旧NISAの資産はそのまま保有または売却し、新NISAの投資枠を使って新たに投資する方法もあります。

旧NISAと新NISAは併用できるため、両方を活用した資産形成が可能です。

新NISAでは年間360万円まで投資できるため、旧NISAの資産を気にせず新規投資を進められます。

つみたて投資枠で積立投資を継続しつつ、成長投資枠で個別株やアクティブファンドに投資するといった使い分けもできます。

この方法のメリットは、旧NISAの資産を維持しながら、新NISAの大きな非課税枠を活用できる点です。資産全体の非課税保有額を最大化できます。

旧NISAの資産をどうするかと、新NISAでの投資戦略は分けて考えることが大切です。それぞれの制度の特性を理解して、自分に合った活用法を見つけましょう。

【状況別】あなたに最適な対処法の選び方

旧NISA資産の対処法は、現在の含み損益や非課税期間終了までの時間によって変わります。

自分の状況に合った判断をするためのポイントを解説します。

保有資産に含み益(評価益)がある場合、非課税期間終了前に売却すれば、利益に税金がかからず受け取れます。

これはNISA口座の大きなメリットですね。

ただし、今後さらに値上がりする可能性がある銘柄なら、課税口座に移管して保有を続ける選択肢も検討すべきです。

移管後の値上がり分には課税されますが、長期的な成長が見込めるなら保有継続の価値があります。

配当目的で保有している高配当株なら、課税口座でも配当を受け取り続けられるため、保有継続も合理的な選択でしょう。

また売却して得た資金を、新NISAで別の有望な投資先に振り向ける戦略も有効です。

新NISAなら非課税期間が無期限なので、長期的な資産形成に適しています。

保有資産に含み損(評価損)がある場合、対処法の選択は慎重に行う必要があります。

非課税期間終了前に売却すると、損失が確定してしまうからです。

NISA口座内の損失は、他の利益と損益通算できません。つまり、NISA口座で損失を出しても税制上のメリットは一切ないんです。このため、含み損がある状態での売却は基本的に避けたほうがよいでしょう。

課税口座に移管すれば、将来値上がりして含み損が解消される可能性があります。

移管時の時価が新たな取得価格になるため、移管後に値上がりすれば、その分に対して課税されますが、損失を確定させるよりは良い選択です。

ただし、今後も値下がりが続くと予想される銘柄なら、損失覚悟で売却して、新NISAで別の投資先に資金を振り向けるのも一つの方法です。

「損切り」は投資において重要な判断であり、含み損を抱えたまま保有し続けることが必ずしも正解とは限りません。銘柄の将来性を冷静に見極めることが大切です。

非課税期間終了まで2年以上ある場合は、慌てて判断する必要はありません。

市場環境や保有銘柄の状況を見ながら、最適なタイミングを見計らうことができます。

この期間を活用して、保有銘柄の見直しやポートフォリオの再構築を検討しましょう。

業績が悪化している企業の株式や、今後の成長が見込めない投資信託は、早めに売却して新NISAで有望な投資先に乗り換えるのも有効です。

また、新NISAでの投資戦略を立てる時間的余裕もあります。

つみたて投資枠と成長投資枠をどう使い分けるか、どの商品に投資するかをじっくり検討できますね。

ただし、非課税期間終了が近づいてから慌てないよう、少なくとも終了の1年前には方針を決めておくことをおすすめします。証券会社からも通知が届くはずですが、自分で期限を把握しておくことが重要です。

課税口座に移管されるとどうなる?税金の仕組み

旧NISAの非課税期間終了後、課税口座に移管される際の税金の仕組みを理解しておくことは重要です。

特に取得価格の変更ルールは、将来の税負担に大きく影響します。

課税口座に移管される際、取得価格は「移管時の時価」に変更されます。

これは、当初の購入価格ではなく、非課税期間終了時の株価が新たな取得価格になるということです。

例えば、100万円で購入した株式が150万円に値上がりしていた場合、課税口座での取得価格は150万円として記録されます。

その後200万円で売却すれば、課税対象となる利益は50万円(200万円-150万円)です。

このルールにより、NISA口座内で得た50万円分の値上がり益(100万円→150万円)は非課税のまま確定し、移管後の値上がり分のみが課税対象となります。NISA制度の非課税メリットは、移管後も一部維持されるわけですね。

具体的な数値例で、値上がりしていた場合の税金計算を見てみましょう。

より理解が深まるはずです。

【例】2019年に一般NISAで100万円分の投資信託を購入し、2023年末(5年後)に150万円に値上がりしていた場合

2024年1月に課税口座へ自動移管されます。このとき、課税口座での取得価格は150万円です。

その後、2026年に200万円で売却したとします。

このように、NISA口座で得た50万円の利益は非課税のまま確定し、移管後の50万円の利益のみに課税されます。

トータルで100万円の利益のうち、半分は非課税の恩恵を受けられたことになりますね。

逆に、値下がりしていた場合の税金計算も確認しておきましょう。

この場合は注意が必要です。

【例】2019年に一般NISAで100万円分の株式を購入し、2023年末(5年後)に80万円に値下がりしていた場合

2024年1月に課税口座へ自動移管されます。課税口座での取得価格は80万円です。

その後、2026年に120万円で売却したとします。

実質的には、当初の購入価格100万円から見ると20万円しか利益が出ていないのに、40万円分の利益に対して課税されてしまいます。

NISA口座内での損失は考慮されないため、不利な状況になるんです。

含み損がある状態で課税口座に移管すると、その後値上がりしても税負担が大きくなる可能性があります。このため、含み損がある場合は、非課税期間内に値上がりするまで待つか、損切りして新NISAで新たに投資するかを慎重に判断する必要があります。

非課税期間終了年別のスケジュールと対応期限

旧NISAの非課税期間終了時期は、投資を始めた年によって異なります。

自分の資産がいつ終了を迎えるのか、正確に把握しておきましょう。

2024年・2025年に非課税期間が終了する方は、早急に対応を検討する必要があります。

特に2024年終了分は、すでに課税口座への移管が始まっている可能性があります。

| 投資開始年 | NISA種類 | 非課税期間終了時期 | 対応期限 |

| 2019年 | 一般NISA | 2023年12月末 | すでに移管済み(2024年1月) |

| 2020年 | 一般NISA | 2024年12月末 | 2024年12月末までに売却判断 |

| 2021年 | 一般NISA | 2025年12月末 | 2025年12月末までに売却判断 |

2019年に一般NISAで投資した資産は、2023年末で非課税期間が終了し、2024年1月に自動的に課税口座へ移管されています。

何も手続きをしていない場合、すでに特定口座または一般口座で保有している状態です。

2020年・2021年投資分は、それぞれ2024年末・2025年末に非課税期間が終了します。売却を希望する場合は、それぞれの年末までに手続きを行う必要があります。証券会社によっては、年末最終営業日の数日前が締切になる場合もあるため、早めの対応をおすすめします。

2026年以降に非課税期間が終了する方は、まだ時間的余裕があります。

ただし、早めに方針を決めておくことで、より良い判断ができるでしょう。

| 投資開始年 | NISA種類 | 非課税期間終了時期 | 対応期限 |

| 2022年 | 一般NISA | 2026年12月末 | 2026年12月末までに売却判断 |

| 2023年 | 一般NISA | 2027年12月末 | 2027年12月末までに売却判断 |

| 2018年 | つみたてNISA | 2037年12月末 | 2037年12月末までに売却判断 |

| 2019年 | つみたてNISA | 2038年12月末 | 2038年12月末までに売却判断 |

つみたてNISAは非課税期間が20年間のため、2018年に始めた方でも2037年末まで非課税で保有できます。

まだ10年以上先のため、じっくりと運用戦略を練ることができますね。

ただし、証券会社から非課税期間終了の通知が届くのは、通常終了の数ヶ月前です。通知を待つのではなく、自分で投資開始時期を記録しておき、計画的に対応することをおすすめします。非課税期間終了の1年前には、保有資産の見直しと対応方針の検討を始めましょう。

旧NISAと新NISAを併用する方法

旧NISAと新NISAは同時に保有・運用できます。

それぞれの特性を活かした併用戦略を立てることで、資産形成を効率的に進められます。

旧NISA資産は、非課税期間が終了するまでそのまま保有し続けることができます。

売却する必要はなく、非課税のメリットを最後まで享受できるんです。

特に、含み益が出ている銘柄や安定した配当が得られる銘柄は、非課税期間終了まで保有する価値があります。

配当金も非課税で受け取れるため、高配当株を保有している方にとっては大きなメリットですね。

また、つみたてNISAで積み立てた投資信託も、20年間の非課税期間をフル活用することをおすすめします。

長期の複利効果を非課税で享受できるため、途中で売却するのはもったいないでしょう。

旧NISA資産の保有を続けながら、新NISAで新規投資を行うことで、非課税で保有する資産総額を最大化できます。旧NISAの資産を無理に動かす必要はないということを覚えておきましょう。

旧NISA資産を保有しつつ、新NISAの大きな投資枠を活用して新規投資を進めることができます。

新NISAでは年間360万円まで投資できるため、積極的な資産形成が可能です。

新NISAの活用方法としては、つみたて投資枠で投資信託の積立を継続し、成長投資枠で個別株やアクティブファンドに投資する使い分けが効果的です。

つみたて投資枠は長期・分散投資に適しており、成長投資枠は機動的な投資に向いています。

また、旧NISAで保有している銘柄とは異なる投資先を選ぶことで、ポートフォリオ全体の分散を図ることもできます。

例えば、旧NISAで国内株式を保有しているなら、新NISAでは米国株式や全世界株式のインデックスファンドに投資するといった戦略です。

旧NISAと新NISAを合わせると、数千万円規模の資産を非課税で保有できる可能性があります。それぞれの制度の特性を理解して、長期的な資産形成計画を立てることが重要です。両方の制度を最大限活用して、効率的な資産運用を目指しましょう。

ジュニアNISAの継続管理勘定について

ジュニアNISAは2023年末で新規投資の受付を終了しましたが、すでに投資した資産は引き続き非課税で保有できます。

継続管理勘定という仕組みを理解しておきましょう。

ジュニアNISAで投資した資産は、非課税期間(5年間)終了後、自動的に「継続管理勘定」に移管されます。

継続管理勘定では、18歳になるまで非課税で保有を続けられるんです。

2023年までにジュニアNISAで投資した資産は、新規投資はできませんが、18歳になるまで非課税で保有できます。

また、2024年以降はいつでも非課税で払い出し(引き出し)ができるようになりました。

以前は18歳まで引き出し制限がありましたが、この制限が撤廃されたんです。継続管理勘定では新規投資はできないため、追加で資金を入れることはできません。すでに投資した資産を非課税で保有し続けるための仕組みと理解しておきましょう。

子どもが18歳になると、新NISA口座を開設できるようになります。

ジュニアNISAの資産と新NISAを併用することで、より大きな資産形成が可能です。

ジュニアNISAの資産は、18歳になるまで継続管理勘定で非課税保有を続け、18歳以降は新NISAで新たな投資を始めるという流れが基本です。

ジュニアNISAから新NISAへの資産移管はできませんが、それぞれ独立して活用できます。

また、子どもの教育資金や将来の資産形成のために、親が新NISA口座で投資を続けることもできます。

親の新NISA口座と子どものジュニアNISA・新NISA口座を組み合わせることで、家族全体での資産形成を効率的に進められますね。

ジュニアNISAは制度終了しましたが、すでに投資した資産は引き続き非課税のメリットを享受できます。継続管理勘定の仕組みを理解して、子どもの将来のために有効活用しましょう。

いいえ、旧NISAの資産を新NISAに移すことはできません。旧NISAと新NISAは別の制度であり、資産の移管やロールオーバーは認められていないんです。旧NISAの資産は非課税期間終了まで保有を続けるか、売却するかのいずれかを選ぶことになります。

何も手続きをしなければ、非課税期間終了時に自動的に課税口座(特定口座または一般口座)に移管されます。移管後も引き続き同じ資産を保有できますが、その後の売却益や配当金には通常どおり税金がかかるようになります。移管時の時価が新たな取得価格として記録されます。

課税口座への移管時点では税金はかかりません。税金が発生するのは、移管後に資産を売却して利益が出たときや、配当金を受け取ったときです。移管時の時価が取得価格となり、その後の値上がり分に対して20.315%の税金がかかります。

はい、つみたてNISAにはもともとロールオーバーの仕組みがありませんでした。非課税期間は20年間で、期間終了後は自動的に課税口座に払い出される仕組みです。新NISAへのロールオーバーもできません。

はい、旧NISAと新NISAは同時に保有・運用できます。旧NISA資産は非課税期間終了まで保有を続けながら、新NISAで新規投資を行うことが可能です。それぞれ独立した制度として併用できるため、資産形成の幅が広がります。

売却のタイミングは、保有資産の含み損益や今後の見通しによって異なります。含み益がある場合は非課税期間内に売却すれば税金がかからないため、利益確定のタイミングとしては有効です。含み損がある場合は、値上がりを待つか損切りするかを慎重に判断する必要があります。市場環境や保有銘柄の将来性を考慮して決定しましょう。

NISA口座は1人1口座しか開設できないため、複数の証券会社で同時にNISA口座を持つことはできません。ただし、過去に証券会社を変更している場合は、それぞれの証券会社に旧NISA資産が残っている可能性があります。各証券会社で個別に非課税期間終了時期を確認し、それぞれ対応する必要があります。

新NISAでは、旧NISA資産のロールオーバー(移管)はできません。

これは、新NISAで非課税期間が無期限になったことで、ロールオーバーの必要性そのものがなくなったためです。

旧NISAと新NISAは別の制度として扱われ、資産の引き継ぎは認められていません。

旧NISAの非課税期間終了後は、「課税口座へ自動移管」「非課税期間内に売却」「新NISAで新規投資」の3つの選択肢があります。

含み益がある場合は非課税で売却するメリットがあり、含み損がある場合は損失確定を避けるため保有継続も検討すべきでしょう。

自分の状況に応じて、最適な対処法を選ぶことが重要です。

旧NISAと新NISAは併用できるため、旧NISA資産を保有しながら新NISAで新規投資を進めることが可能です。

新NISAでは年間360万円、生涯1,800万円まで非課税で投資できるため、長期的な資産形成に大きなメリットがあります。

それぞれの制度の特性を理解して、効率的に活用していきましょう。

なお、投資には元本割れのリスクがあります。最終的な投資判断はご自身の責任で行ってください。詳しい手続きや個別の状況については、各証券会社や金融機関にご確認いただくことをおすすめします。

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!