借り換えローンのおすすめはどこ?金利12.5%〜で利息を減らすコツ【2026年】

債務整理中にお金が必要になり、借入を検討している方へ。

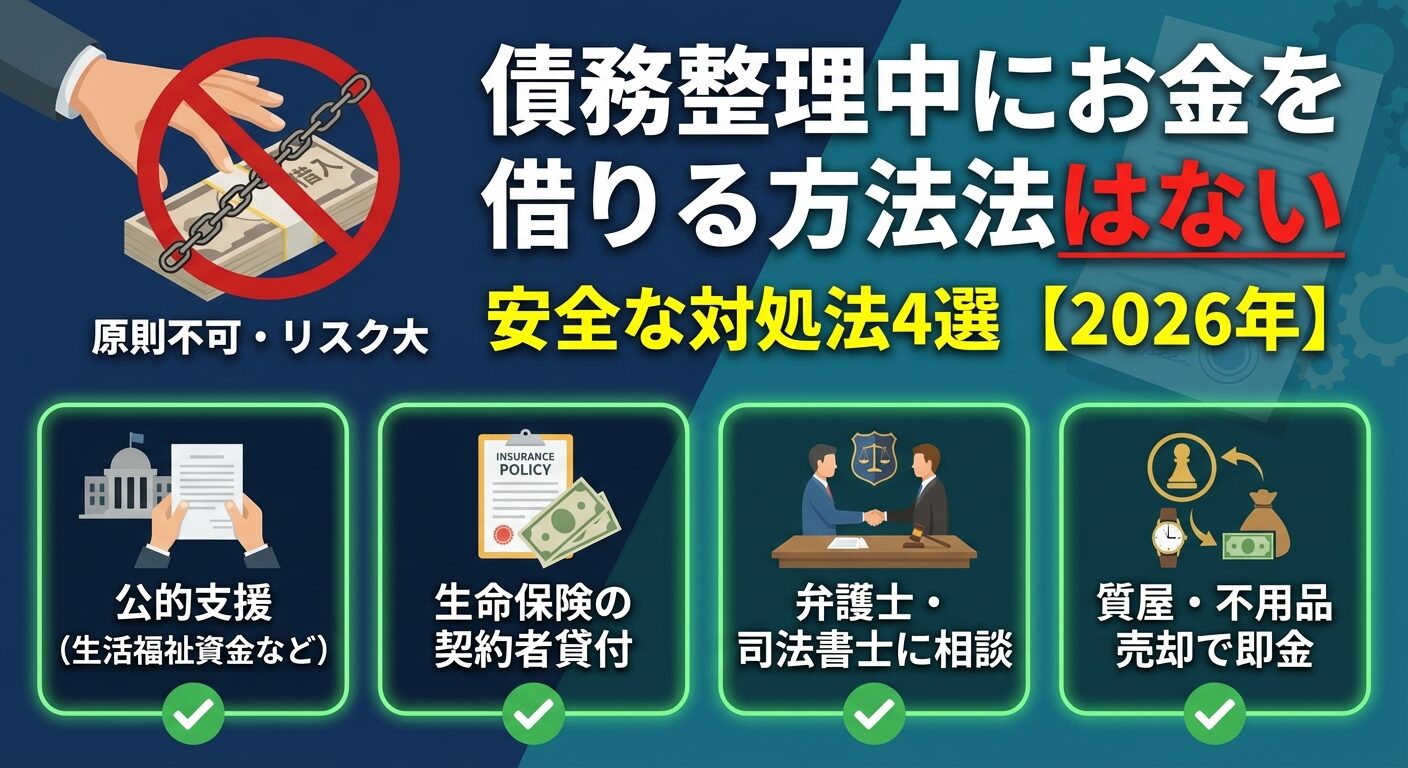

結論から申し上げると、債務整理中の借入は原則不可能であり、仮に借りられたとしても重大なリスクを伴います。

債務整理中は信用情報機関に事故情報が登録されているため、正規の金融機関による審査通過は極めて困難です。

新たな借入で手続き自体が失敗する危険性

また、債務整理手続き中に新たな借入をすると、弁護士・司法書士に辞任される可能性があります。

本記事では、債務整理中に借入ができない理由、借入した場合のリスク、そして借入以外の安全な資金調達方法を詳しく解説します。

違法業者への警告や公的支援制度の具体的な申請方法もご紹介しますので、ぜひ最後までお読みください。

目次

債務整理中にお金を借りることはできる?

債務整理中の借入は原則として不可能

これは債務整理を行うと信用情報機関に事故情報が登録され、いわゆる「ブラックリスト」状態になるためです。正規の金融機関は審査時に必ず信用情報を照会するため、事故情報がある状態では審査通過は極めて困難になります。

債務整理には任意整理・個人再生・自己破産の3種類がありますが、いずれの手続きでも信用情報への登録は避けられません。また、債務整理の依頼を受けた弁護士・司法書士は、手続き中の新たな借入を禁止するのが一般的です。これは債務整理の目的が生活再建であり、新たな借入はその目的に反するためです。

債務整理を開始すると、信用情報機関(CIC・JICC・KSC)に事故情報が登録されます。これは「異動」という記録として残り、金融機関が審査時に必ず確認する情報です。

事故情報が登録されると、カードローンやクレジットカードの新規申込、住宅ローンの審査などがほぼ通らなくなります。

「ブラックリスト」という名簿が実在するわけではありません。信用情報機関に事故情報が登録されている状態を指す俗称です。

具体的には、61日以上または3ヶ月以上の延滞、債務整理、代位弁済、強制解約などの情報が「異動」として記録されている状態を指します。

新規借入やクレジットカード発行が困難に

ブラックリスト状態になると、分割払いでの商品購入なども難しくなります。これは金融機関にとって、過去に返済トラブルがあった人への融資はリスクが高いと判断されるためです。正規の金融機関は法令遵守を徹底しているため、事故情報がある状態での融資は原則行いません。

債務整理中に借入するとどうなる?

債務整理中の借入は深刻なリスクが発生

最も重大なのは、弁護士・司法書士に辞任されてしまう可能性です。また、債務整理手続き自体が失敗に終わり、免責が認められなくなるケースもあります。さらに、新たな借入により多重債務が悪化し、生活再建がより困難になる危険性があります。

これらのリスクは、債務整理の目的である生活再建を根本から損なうものです。一時的な資金需要のために借入を選択することは、長期的には状況を悪化させる結果につながります。以下、それぞれのリスクについて詳しく解説します。

債務整理を依頼した弁護士・司法書士は、依頼者との委任契約に基づいて業務を行っています。契約には「手続き中は新たな借入をしない」という条項が含まれるのが一般的です。

借入が発覚すると委任契約を解除される

もし手続き中に借入が発覚すると、弁護士・司法書士は辞任する可能性があります。

弁護士・司法書士に辞任されると、債務整理手続きは中断されます。新たに別の専門家を探して依頼し直す必要があり、その間に債権者からの督促が再開される可能性もあります。また、一度辞任された事実は次の専門家にも伝わるため、再依頼が困難になるケースもあります。辞任は依頼者にとって非常に不利な状況を生み出すため、絶対に避けるべきです。

手続き中の借入は免責不許可事由に該当

債務整理手続き中の借入は、手続き自体の失敗につながります。特に自己破産の場合、手続き中の借入は「免責不許可事由」に該当する可能性があります。

免責不許可事由とは、自己破産しても借金の返済義務が免除されない理由のことで、手続き中の借入はこれに該当します。

個人再生の場合も、手続き中の借入は再生計画案の認可に悪影響を及ぼします。裁判所は再生計画案を審査する際、申立人の誠実性や返済意思を重視します。手続き中に新たな借入をすることは、返済計画を守る意思がないと判断される材料となり、計画案が不認可になる可能性があります。任意整理の場合も、債権者との和解交渉が決裂し、手続きが頓挫するリスクがあります。

多重債務状態がさらに悪化します

債務整理中に新たな借入をすると、多重債務状態がさらに悪化します。債務整理は既存の借金を整理して生活を立て直すための手続きですが、新たな借入はこの目的に反します。

特に、債務整理中に借りられる業者は違法業者である可能性が高く、法外な利息を請求されるリスクがあります。

また、一時的に資金を得られたとしても、返済能力を超えた借入は結局返済できなくなり、状況をさらに悪化させます。債務整理後の生活再建には、借入に頼らない家計管理が不可欠です。新たな借入は一時しのぎにしかならず、長期的には生活再建を遠ざける結果となります。どうしても資金が必要な場合は、借入以外の方法を検討することが重要です。

「借りられた」という情報の裏側

「借りられた」情報の多くは違法業者による融資

インターネット上には「債務整理中でも借りられた」という情報が散見されますが、これらの多くは違法業者による融資です。正規の貸金業者は債務整理中の方への融資は原則行いません。もし審査なしで借りられる業者があれば、それは闇金や違法業者である可能性が極めて高いと考えるべきです。

違法業者は法外な利息を請求し、暴力的な取り立てを行うケースがあります。一度関わってしまうと、元金が減らないばかりか、個人情報が流出して他の違法業者からも勧誘される危険性があります。以下、違法業者の見分け方と注意すべきポイントを解説します。

闇金とは、貸金業登録をせずに違法な高金利で貸付を行う業者のことです。

年365%や年1095%といった法外な金利設定

出資法の上限金利(年20%)を大幅に超える利息を請求し、10日で1割(年365%)や10日で3割(年1095%)といった法外な金利設定が一般的です。また、「審査なし」「ブラックOK」「誰でも借りられる」といった甘い言葉で勧誘するのが特徴です。

闇金の手口には、090金融(携帯電話番号のみで営業)、押し貸し(勝手に口座に振り込んで高額な利息を請求)、ソフト闇金(表面上は優しいが実態は闇金)などがあります。最近ではSNSを利用した個人間融資を装った闇金も増えています。これらの業者は貸金業登録番号を持たず、固定電話や事務所所在地も明示していないことが多いため、注意が必要です。

正規の貸金業者かどうかを確認するには、金融庁の「登録貸金業者情報検索サービス」を利用します。このサービスでは、貸金業登録番号や会社名から正規の登録業者かどうかを検索できます。

正規の業者は必ず「○○財務局長(△)第□□□□□号」または「○○県知事(△)第□□□□□号」という登録番号を持っています。

登録番号が本物かどうかを必ず確認

広告やウェブサイトに登録番号が記載されていても、その番号が本物かどうかを確認することが重要です。違法業者の中には、実在する他社の登録番号を無断で使用しているケースもあります。また、固定電話番号や事務所所在地が明記されているか、会社概要が詳細に記載されているかも確認ポイントです。少しでも怪しいと感じたら、借入を避けるべきです。

中小消費者金融(街金)は、地域密着型で営業する正規の貸金業者です。貸金業登録を受けており、法令を遵守しています。一方、闇金は無登録で違法な高金利を請求する業者です。

両者の見分け方は、登録番号の有無と金利設定です。

正規の中小消費者金融は、利息制限法に基づく上限金利(年20%以内)を守っています。また、貸金業法に基づく総量規制(年収の3分の1ルール)も遵守しています。一方、闇金は法外な金利を設定し、総量規制も無視します。中小消費者金融であっても、債務整理中の方への融資は慎重に判断されるため、「審査なし」「誰でもOK」といった表現をしている業者は闇金の可能性が高いと考えるべきです。

SNS融資の多くは闇金の可能性が高い

SNS融資や個人間融資は、TwitterやInstagramなどのSNSで「お金貸します」「即日融資」といった投稿をして勧誘する手口です。個人を装っていますが、実態は闇金であるケースがほとんどです。

これらの業者は、融資の条件として個人情報や裸の写真を要求し、返済できなくなると脅迫や恐喝を行うことがあります。

個人間融資は貸金業法の規制対象外に見えますが、反復継続して貸付を行う場合は貸金業登録が必要です。SNS融資の多くは無登録営業であり、違法です。また、提供した個人情報が闇金業者間で共有され、他の違法業者からも勧誘される危険性があります。金融庁や警察庁も繰り返し注意喚起を行っており、絶対に利用すべきではありません。

債務整理には任意整理・個人再生・自己破産の3種類があり、それぞれ手続き中に借入が発覚した場合の影響が異なります。任意整理は比較的影響が軽微ですが、個人再生や自己破産では手続き自体が失敗するリスクが高まります。以下、各手続きにおける借入の影響を詳しく解説します。

任意整理は、債権者と直接交渉して返済条件を見直す手続きです。裁判所を通さないため、手続き中の借入が法的に問題となることは少ないですが、弁護士・司法書士との信頼関係が損なわれます。

新たな借入は委任契約違反と見なされる

弁護士・司法書士は依頼者の生活再建を目的として業務を行っているため、辞任される可能性があります。

また、任意整理中に借入をすると、債権者との和解交渉が決裂するリスクもあります。債権者は依頼者の返済意思や誠実性を重視するため、手続き中の借入が判明すると「返済する気がない」と判断され、和解に応じなくなる可能性があります。和解が成立しなければ、債権者は訴訟を起こして給与差し押さえなどの強制執行に移行する可能性もあります。

個人再生は、裁判所を通じて借金を大幅に減額し、3~5年で返済する手続きです。

再生計画案が不認可になるリスクが高まる

手続き中に新たな借入をすると、再生計画案が不認可になる可能性があります。裁判所は再生計画案を審査する際、申立人の誠実性や返済意思を重視します。手続き中の借入は、返済計画を守る意思がないと判断される材料となります。

また、個人再生では財産目録や家計収支表を裁判所に提出する必要があります。手続き中の借入が発覚すると、これらの書類に虚偽記載があったと見なされ、手続きが廃止される可能性もあります。個人再生が廃止されると、借金は元の金額に戻り、債権者からの督促も再開されます。住宅ローン特則を利用している場合、自宅を失うリスクも高まります。

自己破産は、裁判所を通じて借金の返済義務を免除してもらう手続きです。

免責不許可事由に該当し免責が認められない

手続き中に新たな借入をすると、免責不許可事由に該当し、免責が認められなくなる可能性があります。免責不許可事由とは、自己破産しても借金の返済義務が免除されない理由のことで、破産法第252条に規定されています。

手続き中の借入は「破産手続開始の申立てがあった日の1年前の日から破産手続開始の決定があった日までの間に、破産手続開始の原因となる事実があることを知りながら、その事実がないと信じさせるため、詐術を用いて信用取引により財産を取得したこと」に該当する可能性があります。免責が不許可になると、借金の返済義務が残り、自己破産の目的が達成できません。裁量免責が認められる可能性もありますが、手続き中の借入は絶対に避けるべきです。

どうしてもお金が必要なときの対処法

借入以外の安全な資金調達方法を検討

債務整理中にどうしてもお金が必要になった場合、借入以外の方法を検討することが重要です。借入は一時的な解決にしかならず、長期的には状況を悪化させる可能性があります。以下、借入以外の安全な資金調達方法を4つご紹介します。これらの方法は信用情報に影響せず、債務整理手続きにも悪影響を与えません。

生命保険の契約者貸付制度は、加入している生命保険の解約返戻金を担保にお金を借りる制度です。この制度は保険会社から借りる形になるため、信用情報機関への照会がなく、債務整理中でも利用できます。

借入限度額は解約返戻金の70~90%程度

金利は年2~6%程度と低めに設定されています。

契約者貸付制度のメリットは、審査がなく、最短即日で借入できる点です。また、返済期限が設定されていないため、余裕のあるときに返済できます。ただし、返済しないまま放置すると、借入金と利息の合計が解約返戻金を超えた時点で保険契約が失効するため注意が必要です。利用する際は、保険証券を確認して解約返戻金額を把握し、保険会社に問い合わせることをおすすめします。

生活福祉資金貸付制度は、低所得世帯・障害者世帯・高齢者世帯を対象に、都道府県社会福祉協議会が実施する公的な貸付制度です。

連帯保証人がいる場合は無利子で借入可能

生活費や一時的な資金需要に対応する「総合支援資金」や「福祉資金」があり、いない場合でも年1.5%の低金利で借入できます。

この制度は債務整理中でも利用可能で、信用情報機関への照会は行われません。ただし、審査には1ヶ月程度かかるため、即日融資は期待できません。また、世帯収入や資産状況によっては利用できない場合もあります。申請には住民票や収入証明書などの書類が必要です。お住まいの地域の社会福祉協議会に相談することで、詳細な利用条件や申請方法を確認できます。

その他の公的支援制度として、生活困窮者自立支援制度や住居確保給付金、緊急小口資金などがあります。これらの制度は、生活再建を目的としており、返済不要の給付金や低利の貸付を受けられる場合があります。市区町村の福祉課や社会福祉協議会に相談することで、自分に適した制度を案内してもらえます。

債務整理中にお金が必要になった場合、まず担当の弁護士・司法書士に相談することが最も重要です。

返済計画の見直しや手続き変更を提案

弁護士・司法書士は依頼者の生活再建をサポートする立場にあり、返済計画の見直しや債務整理方法の変更を提案してくれる場合があります。例えば、任意整理から個人再生への変更や、返済期間の延長などが考えられます。

また、弁護士・司法書士は公的支援制度や社会資源に関する知識も持っているため、適切な支援制度を紹介してもらえる可能性があります。自己判断で借入を選択する前に、必ず専門家に相談することをおすすめします。相談は無料で受け付けている事務所も多く、法テラスを利用すれば無料法律相談も可能です。

質屋は、品物を担保にお金を借りる仕組みです。ブランド品や貴金属、家電製品などを質に入れることで、その品物の査定額の7~8割程度を借入できます。

信用情報機関への照会を行わない

質屋は債務整理中でも利用できます。返済期限は通常3ヶ月程度で、期限内に返済すれば品物を取り戻せます。

リサイクルショップでの買取は、品物を売却して現金を得る方法です。質屋と異なり、品物は戻ってきませんが、即日現金化できる点がメリットです。不要な家電製品や衣類、ブランド品などを売却することで、一時的な資金を調達できます。ただし、これらの方法は一時的な解決にしかならないため、根本的な生活再建には公的支援制度の活用や家計の見直しが必要です。

公的支援制度の申請方法

公的支援制度は存在を知っていても、申請方法が分からず利用できていない方が多いのが現状です。ここでは、生活福祉資金貸付制度を中心に、具体的な申請フローと必要書類、審査期間について解説します。公的支援制度は債務整理中でも利用可能で、低金利または無利子で借入できるため、借入以外の資金調達方法として有効です。

生活福祉資金貸付制度の申請は、お住まいの地域の社会福祉協議会(社協)で行います。まず、市区町村の社協に電話または訪問して相談予約を取ります。相談時には、現在の生活状況や資金需要の理由、世帯収入などを説明します。社協の担当者が制度の利用条件を満たしているか確認し、適切な貸付種類を案内してくれます。

相談後、申請書類を作成します。申請書には世帯状況や収入、資金使途などを記載します。必要書類を揃えて社協に提出すると、社協が都道府県社協に書類を送付し、審査が開始されます。審査では、世帯収入が基準以下であること、他の公的給付や貸付を受けていないこと、返済能力があることなどが確認されます。審査に通過すると、貸付決定通知が届き、指定口座に資金が振り込まれます。

必要書類は、住民票、世帯全員の収入証明書、本人確認書類、印鑑登録証明書などです。連帯保証人を立てる場合は、保証人の収入証明書や印鑑登録証明書も必要になります。資金使途によっては、見積書や請求書の提出を求められる場合もあります。

審査期間は通常1ヶ月程度かかります

緊急小口資金の場合は最短5営業日程度で貸付が実行されることもありますが、総合支援資金や福祉資金は審査に時間がかかります。即日融資は期待できないため、早めに相談・申請することが重要です。審査結果は書面で通知され、不承認の場合は理由が記載されます。不承認の場合でも、他の公的支援制度を案内してもらえる場合があります。

社会福祉協議会は全国の市区町村に設置されています。お住まいの地域の社協を探すには、全国社会福祉協議会のウェブサイトで検索するか、市区町村の役所に問い合わせる方法があります。また、インターネットで「○○市 社会福祉協議会」と検索すれば、連絡先や所在地を確認できます。

相談は無料で、秘密も厳守されます

社協では生活福祉資金貸付制度以外にも、生活困窮者自立支援制度や各種相談支援を行っています。債務整理中で生活に困っている場合、社協に相談することで適切な支援制度を案内してもらえます。電話相談も可能ですが、詳細な相談は窓口訪問が推奨されます。

債務整理完了後はいつから借入できる?

事故情報が削除されても、すぐに審査に通るとは限りません

債務整理をした金融機関には社内データとして記録が残るため、同じ会社への申込は避けた方が無難です。また、事故情報削除後も、クレジットヒストリー(利用履歴)がない状態のため、少額の借入やクレジットカードから利用実績を積み上げることが推奨されます。

CRINやFINEという仕組みで延滞情報や債務整理情報を相互に共有しているため、どの機関に事故情報が残っていても、金融機関は把握できます。最も保有期間が長いKSCの基準(自己破産7年)を目安に考えると良いでしょう。ただし、2022年11月にKSCの官報情報保有期間が10年から7年に短縮されたため、以前より早く事故情報が削除されるようになりました。

開示請求には本人確認書類(運転免許証やマイナンバーカード)が必要です。開示報告書には、契約内容、支払状況、異動情報(事故情報)などが記載されています。「異動」という記載がある場合、ブラックリスト状態であることを意味します。債務整理完了後、事故情報が削除されたかどうかを確認するために、定期的に開示請求することをおすすめします。

すぐに高額の借入に申し込むのは避けるべきです

事故情報が削除されても、クレジットヒストリー(利用履歴)がない状態のため、金融機関は審査に慎重になります。まずは、携帯電話の分割払いや少額のクレジットカードから利用実績を積み上げることが推奨されます。

複数の金融機関に同時に申し込むのも避けるべきです

短期間に複数の申込情報が信用情報機関に記録されると、「申込ブラック」と呼ばれる状態になり、審査に不利になります。申込は1社ずつ行い、審査結果を確認してから次の申込を検討しましょう。債務整理をした金融機関には社内データが残っているため、別の会社に申し込む方が審査に通りやすい傾向があります。

家族名義で借入することは法的に問題ありませんが、家族に返済能力がない場合や、実質的に自分が返済する意図がある場合は問題となります。また、家族に内緒で名義を使うことは詐欺に該当する可能性があります。家族に相談し、家族の同意のもとで家族自身が借入・返済する形であれば可能です。ただし、家族に返済負担をかけることになるため、慎重に検討すべきです。

債務整理中に借入をすると、高い確率で弁護士・司法書士に発覚します。弁護士・司法書士は債権者とのやり取りや裁判所への報告を行う中で、信用情報を確認したり、家計収支表の変化に気づいたりするためです。また、新たな債権者から連絡が来ることで発覚するケースもあります。発覚した場合、委任契約を解除され、辞任される可能性があります。

債務整理を開始すると、既存のクレジットカードは利用停止になるのが一般的です。債務整理の対象にクレジットカード会社が含まれる場合、カードは強制解約されます。対象外の会社でも、定期的な途上与信(利用状況の確認)で債務整理が判明すると、利用停止や強制解約となります。したがって、債務整理中にクレジットカードのキャッシング枠を使うことは現実的に困難です。

配偶者や親に相談できない場合でも、公的な相談窓口を利用できます。法テラス(日本司法支援センター)では、無料で法律相談を受け付けており、秘密も厳守されます。また、市区町村の福祉課や社会福祉協議会、消費生活センターでも生活相談を受け付けています。これらの窓口では、債務整理や公的支援制度について専門的なアドバイスを受けられます。一人で抱え込まず、まず相談することが重要です。

闇金被害に遭った場合は、すぐに警察(生活安全課または#9110)に相談してください。また、弁護士会や司法書士会の闇金相談窓口、消費生活センター(188)でも相談を受け付けています。闇金は違法業者であり、契約自体が無効です。法外な利息を支払う必要はなく、元金も返済義務がない場合があります。専門家に相談することで、適切な対処法を案内してもらえます。

債務整理の種類は、状況に応じて変更可能です。例えば、任意整理で返済が困難になった場合、個人再生や自己破産に切り替えることができます。逆に、個人再生の返済が順調であれば、途中で完済することも可能です。ただし、変更には担当の弁護士・司法書士との相談が必要で、追加費用が発生する場合もあります。状況が変化した場合は、早めに専門家に相談することが重要です。

正規の金融機関で審査なしで借りられる方法はありません。貸金業法では、貸金業者は借入希望者の返済能力を調査することが義務付けられています。「審査なし」「誰でも借りられる」と謳う業者は、闇金や違法業者である可能性が極めて高いため、絶対に利用すべきではありません。審査なしで資金を得る方法としては、生命保険の契約者貸付制度や質屋の利用が考えられます。

債務整理中の借入や資金調達に関して、よくある質問とその回答をまとめました。これらの情報は、金融庁や法テラス、弁護士会などの公式情報に基づいています。

債務整理中にお金を借りることは原則不可能

仮に借りられたとしても重大なリスクを伴います。信用情報機関に事故情報が登録されているため、正規の金融機関による審査通過は極めて困難です。また、債務整理手続き中に新たな借入をすると、弁護士・司法書士に辞任される可能性があり、手続き自体が失敗に終わる危険性があります。

「債務整理中でも借りられた」情報の多くは闇金や違法業者

これらの業者は法外な利息を請求し、暴力的な取り立てを行うケースがあります。金融庁の登録貸金業者情報検索サービスで正規の業者かどうかを確認し、少しでも怪しいと感じたら絶対に利用すべきではありません。

借入以外の方法を検討することが重要です

生命保険の契約者貸付制度や生活福祉資金貸付制度など、信用情報に影響しない資金調達方法があります。また、担当の弁護士・司法書士に返済計画の見直しを相談することで、状況を改善できる可能性もあります。

債務整理は生活再建のための手続きです

新たな借入は一時的な解決にしかならず、長期的には状況を悪化させる可能性があります。公的支援制度の活用や専門家への相談を通じて、借入に頼らない生活再建を目指すことが重要です。なお、借入れは計画的にご利用ください。返済能力を超えた借入れは避け、詳しくは弁護士・司法書士にご相談ください。

| 順位 | カードローン | 金利 | 限度額 | 審査時間 | 申し込み |

|---|---|---|---|---|---|

| 1 | アイフル | 3.0%~18.0% | 1万円~800万円 | 最短18分 | 申し込む |

| 2 | プロミス | 2.5%~18.0% | 1万円~800万円 | 最短3分 | 詳細を見る |

| 3 | アコム | 2.4%~17.9% | 1万円~800万円 | 最短20分 | 詳細を見る |

PR | 情報は2026年2月時点

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!