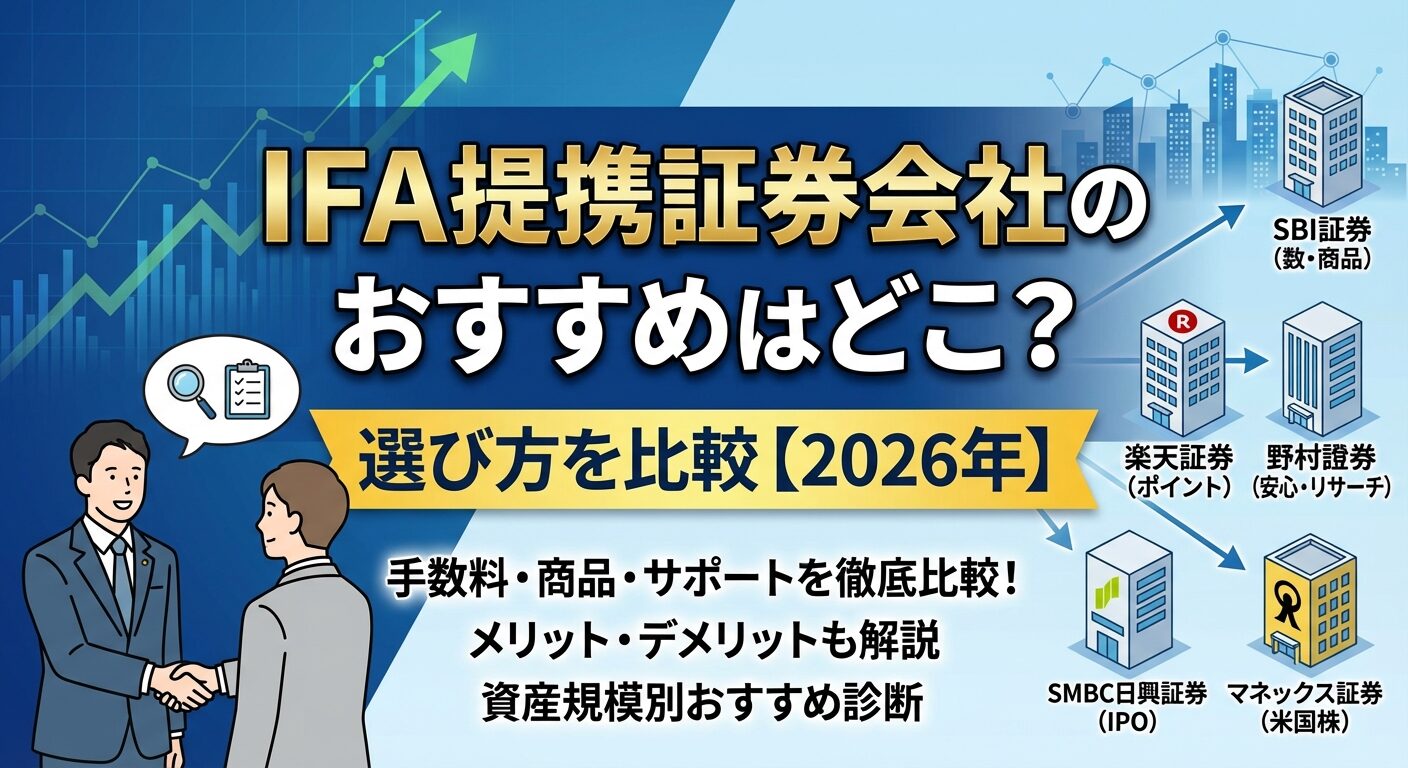

高配当ETFとは?おすすめ銘柄の選び方を解説【2026年】

資産運用を始めたいけれど、証券会社の営業担当者が転勤してしまい、また一から関係を築くのが面倒だと感じたことはありませんか。

IFA(独立系ファイナンシャルアドバイザー)なら、転勤がなく長期的に同じ担当者と付き合えるため、ライフプラン全体を見据えた資産運用の相談ができます。

しかし、IFAを利用するには証券会社との提携が必要で、どの証券会社を選ぶかによって取扱商品や手数料体系が大きく変わります。

この記事では、IFA提携証券会社の選び方から、おすすめのランキング、利用時のメリット・デメリットまで、初心者にも分かりやすく解説します。

自分に合ったIFAと証券会社の組み合わせを見つけて、安心して資産運用を始めましょう。

目次

IFAとは?証券会社の営業担当との違い

IFA(Independent Financial Advisor:独立系ファイナンシャルアドバイザー)は、特定の金融機関に所属せず、独立した立場で資産運用のアドバイスを行う専門家です。証券会社や銀行の営業担当者とは異なり、中立的な視点から顧客に最適な金融商品を提案できる点が大きな特徴です。

日本では2004年の証券取引法改正により、金融商品仲介業としてIFAの活動が認められるようになりました。金融庁に登録されたIFA法人に所属し、外務員資格を持つ専門家が顧客の資産運用をサポートします。

IFAの最大の特徴は、特定の金融機関に属さない独立性です。証券会社や銀行の営業担当者は自社商品を優先的に販売する傾向がありますが、IFAは複数の証券会社と提携しているため、顧客のニーズに合わせて幅広い選択肢から商品を提案できます。

また、転勤や異動がないため、長期的に同じ担当者と関係を築けるのも大きなメリットです。ライフステージの変化に応じて、結婚・出産・住宅購入・子どもの教育・退職後の生活設計など、人生全体を見据えた資産運用の相談ができます。

さらに、IFAは顧客との信頼関係を重視するため、頻繁な売買を勧めることは少なく、長期的な視点での資産形成をサポートしてくれます。短期的な手数料収入よりも、顧客の資産を着実に増やすことが自身の評価につながるためです。

IFAは独立した立場から中立的なアドバイスを提供し、長期的な関係を築きながら資産運用をサポートする専門家です。

IFAと証券会社の営業担当者には、主に3つの大きな違いがあります。まず1つ目は、所属組織の違いです。証券会社の営業担当者は特定の証券会社に所属し、基本的に自社の商品を販売します。一方、IFAは独立したIFA法人に所属し、複数の証券会社と提携しているため、顧客に最適な商品を幅広い選択肢から提案できます。

2つ目は、転勤の有無です。証券会社の営業担当者は定期的に異動や転勤があり、担当者が変わるたびに顧客は新しい担当者と関係を築き直す必要があります。IFAには転勤がないため、何年・何十年と同じ担当者と付き合い続けることができ、ライフプラン全体を一貫してサポートしてもらえます。

3つ目は、報酬体系の違いです。証券会社の営業担当者は給与制が基本で、販売実績に応じたインセンティブが加わります。そのため、手数料の高い商品を勧める傾向があります。IFAの報酬は、取引手数料の一部を受け取るコミッション型や、資産残高に応じた固定報酬を受け取るフィー型があり、顧客の資産を長期的に増やすことが自身の利益につながる仕組みです。

これらの違いにより、IFAは顧客の利益を優先した中立的なアドバイスを提供しやすい立場にあると言えます。

近年、IFAが注目される理由は、個人投資家の資産運用ニーズが多様化・高度化していることにあります。従来の銀行預金や定期預金だけでは資産を増やすことが難しくなり、株式・投資信託・債券・外国株など、幅広い金融商品を活用した資産形成が求められています。

しかし、金融商品の種類が増えるほど、どれを選べばよいか分からないという悩みも増えています。証券会社の営業担当者に相談しても、自社商品を中心に提案されるため、本当に自分に合った商品なのか不安を感じる人も少なくありません。

そこで注目されているのがIFAです。複数の証券会社と提携しているため、顧客の状況に応じて最適な商品を幅広い選択肢から提案できます。また、長期的な関係を築けるため、ライフステージの変化に応じた柔軟なアドバイスを受けられる点も魅力です。

さらに、金融庁が「顧客本位の業務運営」を推進していることも、IFAの普及を後押ししています。顧客の利益を最優先にした金融サービスの提供が求められる中、独立性と中立性を持つIFAの存在感が高まっているのです。

IFA提携証券会社おすすめランキングTOP5

IFAを利用するには、IFAと提携している証券会社で口座を開設する必要があります。証券会社によって取扱商品・手数料・IFA検索機能が異なるため、自分に合った証券会社を選ぶことが重要です。ここでは、IFA提携証券会社の中でも特におすすめの5社をランキング形式で紹介します。

| 項目 | 内容 |

|---|---|

| 口座数 | 約15,000,000口座 ※2025年11月25日時点(SBIネオモバイル証券など含む) |

| 取引手数料 | 【スタンダードプラン(1注文ごと)】 取引金額に関係なく0円【アクティブプラン(1日定額制)】 1日100万円以下の取引:0円※現物取引・信用取引・単元未満株(S株)もすべて対象です。 |

| NISA対応 | 〇※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 〇(259銘柄)※2025年3月3日時点※現物取引のみ |

| 成長投資枠対象商品 | 国内株 / 外国株 / 投資信託(約1,329銘柄 ※2025年3月3日時点)※現物取引のみ |

| 投資信託 | 約2,550本 ※2025年3月3日時点 |

| 外国株 | 8カ国/米国株式(5,000銘柄)※現物取引のみ |

| 取引ツール(PC) | HYPER SBI 2 / HYPER SBI / SBI CFDトレーダー |

| スマホアプリ | SBI証券 株アプリ / 米国株アプリ / かんたん積立 / HYPER FX / HYPER 先物 / HYPER CFD |

| 提携銀行口座 | SBI新生銀行 / 住信SBIネット銀行 |

| ポイント投資・付与 | Pontaポイント / dポイント / Vポイント(クレカ積立)※現物取引のみ |

| 口座開設スピード | 最短 翌営業日 |

SBI証券の特徴

国内最大級のネット証券で、IFA提携数・取扱商品数が充実

約1,500万口座を超える圧倒的な口座数

投資信託約2,600本、外国株9カ国、IPO年間78銘柄(2024年実績)

複数のポイントサービスに対応(Vポイント・Pontaポイント・dポイント・JALポイント・PayPayポイント)

SBI証券は、国内最大級のネット証券で、IFA提携数・取扱商品数が充実しています。約1,500万口座を超える圧倒的な口座数を誇り、投資信託約2,600本、外国株9カ国、IPO年間78銘柄(2024年実績)と、幅広い商品ラインナップが魅力です。

IFA検索機能も充実しており、地域・専門分野・得意な投資スタイルなどから自分に合ったIFAを探すことができます。また、Vポイント・Pontaポイント・dポイント・JALポイント・PayPayポイントなど、複数のポイントサービスに対応している点も便利です。

手数料は現物・信用取引が原則無料(一部ETF/REIT信用取引は有料)で、コストを抑えて投資を始められます。NISA・iDeCoにも対応しており、税制優遇制度を活用した長期的な資産形成が可能です。

| 項目 | 内容 |

|---|---|

| 口座数 | 約13,000,000口座 ※2025年11月時点 |

| 取引手数料 | 【ゼロコース】 国内株式(現物・信用):0円 かぶミニ®(単元未満株):0円 投資信託:0円 ※ゼロコース選択時。 ※一部、スプレッドや信託財産留保額が発生する場合があります。 |

| NISA対応 | 〇(新NISA対応)※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 251銘柄 ※2025年2月28日時点 ※現物取引のみ |

| 成長投資枠対象商品 | 国内株式 / 外国株式 / 投資信託(約1,345銘柄)※現物取引のみ |

| 投資信託 | 約2,550本 ※2025年4月24日時点 |

| 外国株 | 6カ国/米国株式(約4,500銘柄)※現物取引のみ |

| 取引ツール(PC) | マーケットスピード / マーケットスピード II / 楽天MT4 |

| スマホアプリ | iSPEED / iSPEED for iPad / iSPEED FX / iSPEED 先物 |

| 提携銀行口座 | 楽天銀行(マネーブリッジ) |

| ポイント投資・付与 | 楽天ポイント(投資信託 / 国内株式 / 米国株式<円貨決済>)※現物取引のみ |

| 口座開設スピード | 最短 翌営業日 |

楽天証券の特徴

楽天ポイントが貯まる・使える

投資信託約2,550本、外国株6カ国、IPO年間54銘柄(2024年実績)

楽天銀行との連携でマネーブリッジが利用可能

操作性の高い楽天証券アプリ「iSPEED」

楽天証券は、楽天グループのネット証券で、楽天ポイントが貯まる・使えるのが大きな特徴です。投資信託の保有残高に応じてポイントが貯まり、貯まったポイントで投資信託を購入することもできます。楽天経済圏を活用している人には特におすすめです。

取扱商品も豊富で、投資信託約2,550本、外国株6カ国、IPO年間54銘柄(2024年実績)と、SBI証券に次ぐ充実したラインナップです。IFA検索機能も使いやすく、地域・専門分野から簡単にIFAを探せます。

手数料は現物取引が原則無料、信用取引は0円~1,385円(税込)で、コストパフォーマンスに優れています。また、NISA・iDeCoにも対応しており、つみたて投資枠では約200本の投資信託から選べます。

楽天証券アプリ「iSPEED」は操作性が高く、初心者でも直感的に使えると評判です。楽天銀行と連携すれば、普通預金金利が優遇されるマネーブリッジも利用できます。

| 項目 | 内容 |

|---|---|

| 口座数 | 約550万口座 |

| 取引手数料 | 現物取引:152円~78,571円 信用取引:1注文あたり524円 |

| 投資信託 | 約900本 |

| ミニ株(単元未満株) | 対応(まめ株) ※詳細不明 |

| NISA対応 | 対応(つみたて投資枠・成長投資枠)※現物取引のみ |

| 外国株 | 4カ国 米国株:約850銘柄※現物取引のみ |

| IPO取扱実績 | 年間46銘柄(2024年実績) |

| IPO主幹事件数 | 年間16社(2024年実績) |

| ポイントサービス | 野村ポイント※現物取引のみ |

| 口座開設スピード | 最短5営業日 |

| 取引ツール(PC) | Webアプリ |

| スマホアプリ | Webアプリ |

野村證券の特徴

国内最大手の証券会社で約550万口座

独自のリサーチ力と充実した情報提供

IPO主幹事実績が年間16社(2024年実績)

富裕層向けのサービスに強み

野村證券は、国内最大手の証券会社で、長い歴史と実績に裏打ちされた信頼性が魅力です。約550万口座を持ち、特に富裕層向けのサービスに強みがあります。IFAも高い専門性を持つアドバイザーが多く、資産規模の大きい顧客に適しています。

野村證券の強みは、独自のリサーチ力です。国内外の市場分析・企業分析が充実しており、IFAもこれらの情報を活用して質の高いアドバイスを提供できます。IPOの主幹事実績も年間16社(2024年実績)と多く、新規公開株への投資機会が豊富です。

手数料は現物取引152円~78,571円、信用取引1注文あたり524円と、ネット証券に比べるとやや高めですが、対面サポートや充実したリサーチ情報を考えれば妥当な水準です。NISA・iDeCoにも対応しており、つみたて投資枠では約20本の厳選された投資信託から選べます。

大手証券会社ならではの安心感と、高度な情報提供を求める人に適した証券会社です。

| 項目 | 内容 |

|---|---|

| 口座数 | 約400万口座 |

| 取引手数料 | ダイレクトコース:137円~27,500円 総合コース:1,925円〜192,500円 |

| 投資信託 | 約1,000本 |

| ミニ株(単元未満株) | 非対応 |

| NISA対応 | 対応(つみたて投資枠・成長投資枠)※現物取引のみ |

| 外国株 | 2カ国以上 米国株:約2,200銘柄※現物取引のみ |

| IPO取扱実績 | 年間52銘柄(2024年実績) |

| IPO主幹事件数 | 年間22社(2024年実績) |

| ポイントサービス | Vポイント / dポイント※現物取引のみ |

| 口座開設スピード | 最短即日 |

| 取引ツール(PC) | パワートレーダー / BRiSK |

| スマホアプリ | SMBC日興証券アプリ |

SMBC日興証券の特徴

IPO取扱実績が充実(年間52銘柄、主幹事22社・2024年実績)

三井住友フィナンシャルグループの安心感

Vポイント・dポイントが貯まる・使える

口座開設は最短即日で完了

SMBC日興証券は、三井住友フィナンシャルグループの証券会社で、IPO(新規公開株)の取扱実績が豊富です。年間52銘柄のIPOを取り扱い、主幹事実績も年間22社(2024年実績)と充実しています。IPO投資に興味がある人には特におすすめです。

取扱商品は投資信託約1,000本、外国株2カ国、つみたて投資枠約160本と、主要な商品は一通り揃っています。IFA検索機能も使いやすく、専門分野や得意な投資スタイルから自分に合ったIFAを探せます。

手数料はダイレクトコース137円~27,500円、総合コース1,925円~192,500円で、ダイレクトコースを選べばネット証券並みのコストで取引できます。Vポイント(旧Tポイント)・dポイントが貯まる・使えるのも便利です。

口座開設は最短即日で完了し、すぐに取引を始められます。IPO投資を重視する人や、大手金融グループの安心感を求める人に適した証券会社です。

| 項目 | 内容 |

|---|---|

| 口座数 | 約2,700,000口座 ※2025年2月時点 |

| 取引手数料 | 【取引毎手数料コース】

|

| NISA対応 | 〇(日本株・米国株・中国株・投資信託の売買手数料が無料)※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 〇(銘柄数は公式サイトで確認)※現物取引のみ |

| 成長投資枠対象商品 | 国内株 / 米国株 / 中国株 / 投資信託(約1,750本以上)※現物取引のみ |

| 投資信託 | 約1,800本(購入時手数料すべて無料) |

| 外国株 | 2カ国/米国株:約5,000銘柄以上(2025年1月27日時点)※現物取引のみ |

| 取引ツール(PC) | マネックストレーダー / 銘柄スカウター |

| スマホアプリ | マネックス証券アプリ / 米国株アプリ / 投信アプリ |

| 提携銀行口座 | マネックス証券専用銀行口座(詳細は公式サイトで確認) |

| ポイント投資・付与 | マネックスポイント / dポイント(投資信託の積立に利用可能)※現物取引のみ |

| 口座開設スピード | オンライン申込で最短翌営業日 |

マネックス証券の特徴

米国株の取扱が充実(約5,000銘柄)

米国株専用アプリ「トレードステーション」を提供

投資信託約1,800本、IPO年間54銘柄(2024年実績)

マネックスポイント・dポイントが貯まる

マネックス証券は、米国株の取扱に強みを持つネット証券です。約5,000銘柄の米国株を取り扱い、米国株専用アプリ「トレードステーション」も提供しています。米国株への投資を考えている人には特におすすめです。

取扱商品は投資信託約1,800本、IPO年間54銘柄(2024年実績)と、主要な商品は充実しています。IFA検索機能も使いやすく、地域・専門分野から簡単にIFAを探せます。約270万口座を持ち、個人投資家からの信頼も厚い証券会社です。

手数料は現物取引55円~1,070円(税込)、信用取引99円~385円(税込)で、ネット証券の中では標準的な水準です。マネックスポイント・dポイントが貯まり、貯まったポイントで投資信託を購入することもできます。

口座開設は最短2営業日で完了し、NISA・iDeCoにも対応しています。つみたて投資枠では約217本の投資信託から選べ、長期的な資産形成にも適しています。米国株投資を重視する人や、多様な投資商品を活用したい人におすすめです。

IFA提携証券会社の選び方

IFA提携証券会社を選ぶ際は、手数料・取扱商品・IFA検索機能・オンラインツール・サポート体制の5つのポイントを確認することが重要です。それぞれのポイントを詳しく見ていきましょう。

証券会社の手数料体系は、投資のコストに直結するため必ず確認しましょう。主な手数料には、株式売買手数料・投資信託の購入時手数料・信託報酬・口座管理手数料などがあります。特に頻繁に売買する場合は、売買手数料の安さが重要です。

最近では、SBI証券や楽天証券など主要ネット証券が現物取引の手数料を原則無料にしており、コストを大幅に抑えられます。ただし、IFA経由で取引する場合は、IFA報酬が別途かかることがあるため、事前に確認が必要です。IFA報酬には、取引手数料の一部を受け取るコミッション型と、資産残高に応じた固定報酬を受け取るフィー型があります。

投資信託の場合は、購入時手数料(ノーロード商品なら無料)と信託報酬(年率0.1%~2%程度)を確認しましょう。長期投資では信託報酬が運用成績に大きく影響するため、できるだけ低コストの商品を選ぶことが大切です。

証券会社によって取扱商品が異なるため、自分が投資したい商品を扱っているか確認しましょう。主な投資商品には、国内株式・外国株式・投資信託・債券・IPO・ETF・REIT・先物・オプションなどがあります。

特に投資信託は、証券会社によって取扱本数が大きく異なります。SBI証券は約2,600本、楽天証券は約2,550本と豊富ですが、野村證券は約900本、みずほ証券は約100本と少なめです。つみたてNISAで投資する場合は、つみたて投資枠対象商品の取扱数も確認しましょう。

外国株投資を考えている人は、取扱国数と銘柄数を確認してください。SBI証券は9カ国約5,000銘柄、楽天証券は6カ国約4,500銘柄と充実していますが、証券会社によっては米国株のみの場合もあります。IPO投資に興味がある人は、IPO取扱実績と主幹事実績もチェックしましょう。

証券会社のウェブサイトにあるIFA検索機能の使いやすさも重要なポイントです。地域・専門分野・得意な投資スタイル・資産規模などの条件で絞り込めると、自分に合ったIFAを効率的に探せます。

SBI証券や楽天証券は、IFA検索機能が充実しており、詳細な条件で絞り込めます。IFAのプロフィール・保有資格・得意分野・実績なども確認できるため、初回面談前にある程度の情報を得られます。一方、証券会社によってはIFA検索機能が簡易的で、電話やメールでの問い合わせが必要な場合もあります。

また、IFA法人のウェブサイトも確認しましょう。所属IFAの情報・サービス内容・報酬体系・顧客の声などが掲載されていれば、より詳しい情報を得られます。複数のIFAを比較検討してから初回面談を申し込むことをおすすめします。

証券会社が提供するオンラインツール(取引アプリ・情報提供ツール・分析ツール)の充実度も確認しましょう。IFAに相談しながらも、自分で情報を確認したり、一部の取引を自分で行ったりする場合に便利です。

SBI証券の「HYPER SBI 2」、楽天証券の「MARKET SPEED II」、マネックス証券の「マネックストレーダー」など、主要ネット証券は高機能な取引ツールを提供しています。リアルタイムの株価情報・チャート分析・ニュース配信・銘柄スクリーニングなど、多彩な機能が利用できます。

スマホアプリの使いやすさも重要です。外出先でも気軽に株価をチェックしたり、急な相場変動に対応したりできます。楽天証券の「iSPEED」、SBI証券の「SBI証券アプリ」、マネックス証券の「マネックス証券アプリ」は、操作性が高く初心者にも使いやすいと評判です。

証券会社のサポート体制と信頼性も重要な選択基準です。IFAに相談できるとはいえ、証券会社自体のサポートが充実していると安心です。電話・メール・チャットなど、複数の問い合わせ方法があるか、営業時間は十分か、対応の質は高いかを確認しましょう。

また、証券会社の信頼性も確認してください。金融庁に登録されているか、日本投資者保護基金に加入しているか(万が一の場合、1,000万円まで補償)、口座開設数や預り資産残高はどれくらいか、などが判断材料になります。

大手証券会社(野村證券・SMBC日興証券・みずほ証券など)は、長い歴史と実績があり信頼性が高いですが、手数料はやや高めです。主要ネット証券(SBI証券・楽天証券・マネックス証券など)は、手数料が安く取扱商品も豊富ですが、対面サポートは限定的です。自分の優先順位に応じて選びましょう。

IFAを利用するメリット

IFAを利用する最大のメリットは、転勤がなく長期的に同じ担当者と関係を築ける点です。ライフステージの変化に応じて一貫したアドバイスを受けられるため、安心して資産運用を続けられます。ここでは、IFA利用の具体的なメリットを4つ紹介します。

証券会社や銀行の営業担当者は、2~3年ごとに転勤や異動があるのが一般的です。せっかく信頼関係を築いても、担当者が変わるたびに新しい担当者に自分の状況を説明し直す必要があり、ストレスを感じる人も少なくありません。

IFAには転勤がないため、何年・何十年と同じ担当者と付き合い続けることができます。結婚・出産・住宅購入・子どもの教育・退職・相続など、ライフステージの変化に応じて一貫したアドバイスを受けられるため、長期的な資産形成に適しています。

また、長い付き合いの中で、IFAは顧客の性格・価値観・リスク許容度を深く理解できるため、より的確なアドバイスが可能になります。顧客側も、信頼できる担当者がいることで安心して相談でき、投資の不安を軽減できます。

IFAは特定の金融機関に所属していないため、中立的な立場からアドバイスを提供できます。証券会社の営業担当者は自社商品を優先的に販売する傾向がありますが、IFAは複数の証券会社と提携しているため、顧客のニーズに合わせて幅広い選択肢から最適な商品を提案できます。

例えば、A証券会社の投資信託とB証券会社の投資信託を比較して、手数料や運用実績が優れている方を提案することができます。また、株式・投資信託・債券・外国株など、複数の資産クラスを組み合わせた分散投資の提案も可能です。

金融庁が推進する「顧客本位の業務運営」の観点からも、IFAの中立性は重要です。顧客の利益を最優先にした提案を受けられるため、不要な商品を勧められるリスクが低くなります。

IFAは、投資だけでなくライフプラン全体を見据えた相談ができるのも大きなメリットです。住宅購入・教育資金・老後資金・相続対策など、人生の各段階で必要な資金計画を一緒に考えてくれます。

例えば、30代で住宅購入を考えている人には、頭金の準備方法や住宅ローンの返済計画、住宅購入後の資産運用方法をアドバイスできます。40代で子どもの教育資金が必要な人には、教育費の積立方法や奨学金の活用、NISAやiDeCoを使った税制優遇制度の活用方法を提案できます。

また、IFAによっては税理士・弁護士・保険代理店と連携しており、税金対策・相続対策・保険の見直しなど、総合的なアドバイスを受けられる場合もあります。資産運用だけでなく、人生全体のお金の悩みを相談できるパートナーとして活用できます。

IFAは複数の証券会社と提携しているため、各社の商品を比較して最適なものを選べます。例えば、投資信託の場合、A証券会社とB証券会社で同じファンドを扱っていても、購入時手数料や最低購入金額が異なることがあります。IFAはこれらの違いを把握しており、顧客にとって有利な条件で購入できる証券会社を提案できます。

また、IPO(新規公開株)の取扱も証券会社によって異なります。SBI証券は年間78銘柄、楽天証券は年間54銘柄、SMBC日興証券は年間52銘柄(2024年実績)と、取扱数に差があります。IFAは複数の証券会社の口座を活用して、より多くのIPO抽選に参加する方法をアドバイスできます。

外国株投資でも、SBI証券は9カ国、楽天証券は6カ国、マネックス証券は2カ国と取扱国数が異なります。投資したい国や銘柄に応じて、最適な証券会社を選ぶことができます。このように、複数の証券会社の商品を比較・活用できるのは、IFA利用の大きなメリットです。

IFAを利用するデメリット

IFAにはメリットが多い一方で、デメリットや注意点もあります。利用を検討する際は、これらのデメリットも理解した上で判断することが大切です。ここでは、IFA利用で気をつけたい3つのポイントを解説します。

IFA経由で取引する場合、証券会社の手数料に加えてIFA報酬が発生することがあります。IFA報酬の体系は主に2種類あり、取引手数料の一部を受け取るコミッション型と、資産残高に応じた固定報酬を受け取るフィー型があります。

コミッション型の場合、売買のたびにIFA報酬が発生するため、頻繁に売買すると手数料負担が大きくなります。一方、フィー型の場合、資産残高の0.5%~1.5%程度が年間の報酬となるため、資産規模が大きいほど報酬額も増えます。

自分で証券会社に直接口座を開設し、オンラインで取引すれば手数料を大幅に抑えられます。SBI証券や楽天証券は現物取引の手数料が原則無料なので、IFA報酬分だけコストが高くなります。投資の知識がある程度あり、自分で判断できる人は、IFAを利用しない方がコストを抑えられる場合もあります。

ただし、IFAのアドバイスによって適切な資産配分ができたり、不要な売買を避けられたりすれば、手数料以上の価値があると言えます。手数料とサービス内容のバランスを考えて判断しましょう。

IFAの質には大きなばらつきがあります。高い専門性と豊富な経験を持つ優秀なIFAもいれば、知識や経験が不足しているIFAもいます。IFAになるには外務員資格が必要ですが、この資格は基本的な知識を問うものであり、実務能力や提案力を保証するものではありません。

また、IFAの報酬体系によっては、手数料の高い商品を優先的に勧める可能性もあります。コミッション型の報酬体系の場合、売買を繰り返すほどIFAの収入が増えるため、顧客の利益よりも自身の利益を優先するIFAもゼロではありません。

初回面談で、投資方針・リスク管理・報酬体系について明確に説明してくれるかどうかも重要なチェックポイントです。複数のIFAと面談して比較検討することをおすすめします。

IFAは複数の証券会社と提携していますが、すべての金融商品を扱えるわけではありません。IFAが所属するIFA法人が提携している証券会社の商品しか取り扱えないため、投資したい商品がある場合は、事前に取扱可能か確認する必要があります。

例えば、特定の投資信託やETF、外国株の個別銘柄、先物・オプション取引など、証券会社によって取扱商品が異なります。IFAが提携していない証券会社の商品は購入できないため、投資の選択肢が限られる場合があります。

また、IFAは主に株式・投資信託・債券などの金融商品を扱いますが、不動産投資・暗号資産・商品先物など、一部の投資商品は扱えない場合があります。幅広い投資商品を活用したい人は、IFAが取り扱える商品の範囲を事前に確認しましょう。

どうしても特定の商品に投資したい場合は、IFA経由の口座とは別に、自分で証券会社の口座を開設して直接取引する方法もあります。IFAには長期的な資産運用を相談し、一部の商品は自分で取引するという使い分けも有効です。

IFAを利用する際、最も重要なのは自分に合ったIFAを見つけることです。IFAの質や専門性には大きな差があるため、慎重に選ぶ必要があります。ここでは、IFAの探し方と選び方のポイントを詳しく解説します。

IFAを探す最も一般的な方法は、証券会社のウェブサイトにあるIFA検索サービスを活用することです。SBI証券・楽天証券・マネックス証券などの主要ネット証券は、IFA検索機能を提供しており、地域・専門分野・得意な投資スタイルなどの条件で絞り込めます。

検索結果には、IFAのプロフィール・保有資格・得意分野・実績などが表示されるため、初回面談前にある程度の情報を得られます。複数のIFAを比較して、自分の投資目的や資産規模に合ったIFAを選びましょう。

また、IFA法人のウェブサイトも確認してください。所属IFAの詳細情報・サービス内容・報酬体系・顧客の声などが掲載されていれば、より詳しい情報を得られます。IFA法人によっては、オンライン相談や初回無料相談を実施している場合もあるので、気軽に問い合わせてみましょう。

IFAとの初回面談では、以下の5つのポイントを必ず確認しましょう。これらを確認することで、自分に合ったIFAかどうかを判断できます。

これらの質問に対して、明確かつ分かりやすく説明してくれるIFAは信頼できます。逆に、曖昧な回答をしたり、質問をはぐらかしたりするIFAは避けた方が無難です。初回面談は、IFAの人柄や相性を確認する重要な機会でもあります。話しやすく、信頼できると感じるかどうかも判断材料にしましょう。

IFAの報酬体系は、利用コストに直結するため必ず事前に確認しましょう。主な報酬体系には、コミッション型とフィー型の2種類があります。コミッション型は取引手数料の一部をIFAが受け取る仕組みで、売買のたびに報酬が発生します。頻繁に売買する場合は手数料負担が大きくなるため注意が必要です。

フィー型は資産残高に応じた固定報酬(年率0.5%~1.5%程度)を支払う仕組みで、売買の頻度に関係なく一定の報酬を支払います。資産規模が大きい人や、長期投資を重視する人に適しています。また、フィー型の方が、不要な売買を勧められるリスクが低いと言われています。

報酬体系に加えて、初回相談料・継続相談料・資産管理手数料なども確認しましょう。IFAによっては、初回相談を無料にしている場合や、資産規模に応じて報酬を割引する場合もあります。複数のIFAの報酬体系を比較して、自分に合ったIFAを選びましょう。

IFAによって、対応できる資産規模や得意な顧客層が異なります。資産規模が小さい人(500万円未満)は、少額から相談できるIFAを選びましょう。大手IFA法人の中には、最低投資金額を1,000万円以上に設定している場合もあるため、事前に確認が必要です。

資産規模が中程度の人(500万円~2,000万円)は、幅広い商品を扱えるIFAを選ぶとよいでしょう。株式・投資信託・債券・外国株など、複数の資産クラスを組み合わせた分散投資の提案を受けられます。NISA・iDeCoなどの税制優遇制度の活用方法もアドバイスしてもらえます。

資産規模が大きい人(2,000万円以上)は、高度な専門性を持つIFAを選びましょう。相続対策・事業承継・不動産投資・オルタナティブ投資など、複雑なニーズに対応できるIFAが適しています。税理士・弁護士と連携しているIFAなら、税金対策や法的手続きも含めた総合的なアドバイスを受けられます。

IFAと証券会社の最適な組み合わせは、資産規模によって異なります。ここでは、資産規模を3つに分けて、それぞれに適したIFAと証券会社の選び方を解説します。

資産500万円未満の初心者は、少額から相談できるIFAと、手数料が安く取扱商品が豊富なネット証券の組み合わせがおすすめです。SBI証券や楽天証券は、現物取引の手数料が原則無料で、投資信託も2,500本以上と豊富です。つみたてNISAにも対応しており、少額から長期的な資産形成を始められます。

IFAは、初心者向けのサポートが充実している法人を選びましょう。投資の基礎知識から丁寧に教えてくれるIFAや、オンライン相談に対応しているIFAが便利です。初回相談を無料にしているIFA法人もあるので、気軽に相談してみましょう。

また、ポイント投資ができる証券会社もおすすめです。楽天証券は楽天ポイントで投資信託を購入でき、SBI証券はVポイント・Pontaポイント・dポイントなど複数のポイントに対応しています。ポイントを活用すれば、現金を使わずに投資を始められるため、初心者でも気軽に始められます。

投資の基本は長期・積立・分散投資です。IFAのアドバイスを受けながら、少額から積立投資を始めて、徐々に投資額を増やしていきましょう。

資産500万~2,000万円の中級者は、幅広い商品を扱えるIFAと、取扱商品が充実した証券会社の組み合わせがおすすめです。SBI証券・楽天証券・マネックス証券は、国内株式・外国株式・投資信託・債券・IPOなど、多様な商品を取り扱っています。

IFAは、資産配分(アセットアロケーション)の提案が得意な法人を選びましょう。株式・債券・不動産(REIT)・外国株など、複数の資産クラスを組み合わせた分散投資の提案を受けられます。また、NISA・iDeCoなどの税制優遇制度を最大限活用する方法もアドバイスしてもらえます。

この資産規模になると、IPO投資や外国株投資にも挑戦できます。SMBC日興証券はIPOの取扱実績が豊富で、マネックス証券は米国株の取扱が充実しています。IFAと相談しながら、投資の幅を広げていきましょう。

また、定期的なポートフォリオの見直しも重要です。市場環境やライフステージの変化に応じて、資産配分を調整することで、リスクを抑えながら安定したリターンを目指せます。IFAと定期面談(年1~2回)を実施し、運用状況を確認しましょう。

資産2,000万円以上の富裕層は、高度な専門性を持つIFAと、サポート体制が充実した証券会社の組み合わせがおすすめです。野村證券・SMBC日興証券・三菱UFJモルガン・スタンレー証券などの大手証券会社は、富裕層向けのサービスが充実しており、独自のリサーチ情報や専門的なアドバイスを受けられます。

IFAは、相続対策・事業承継・不動産投資・オルタナティブ投資など、複雑なニーズに対応できる法人を選びましょう。税理士・弁護士と連携しているIFAなら、税金対策や法的手続きも含めた総合的なアドバイスを受けられます。CFP・証券アナリスト・相続診断士などの資格を持つIFAが望ましいです。

この資産規模では、資産の保全と効率的な運用のバランスが重要です。株式・債券・不動産・ヘッジファンド・プライベートエクイティなど、多様な資産クラスを組み合わせたポートフォリオを構築しましょう。また、相続税対策として、生前贈与や信託の活用も検討する必要があります。

IFAとは年2~4回の定期面談を実施し、運用状況の詳細な報告を受けましょう。市場環境の変化や税制改正に応じて、機動的にポートフォリオを調整することが大切です。長期的な視点で資産を守りながら増やしていくことを目指しましょう。

IFA利用の流れ

IFAを利用して資産運用を始めるには、いくつかのステップを踏む必要があります。ここでは、口座開設から運用開始までの具体的な流れを4つのステップで解説します。

まず、IFAが提携している証券会社で口座を開設します。口座開設はオンラインで完結する場合が多く、本人確認書類(運転免許証・マイナンバーカードなど)とマイナンバーを準備すれば、最短即日~数営業日で開設できます。

口座開設時には、特定口座(源泉徴収あり・なし)・一般口座・NISA口座のいずれかを選択します。投資初心者は、確定申告が不要な特定口座(源泉徴収あり)がおすすめです。NISA口座を開設すれば、投資で得た利益が非課税になるため、長期的な資産形成に有利です。

口座開設後、証券会社から口座番号とログイン情報が送られてきます。これらの情報をIFAに伝えると、IFAが口座を確認し、取引の準備が整います。入金方法は、銀行振込・即時入金サービス・自動引き落としなどがあります。

証券会社のウェブサイトにあるIFA検索サービスを活用して、自分に合ったIFAを探します。地域・専門分野・得意な投資スタイル・資産規模などの条件で絞り込み、複数のIFAを比較しましょう。IFAのプロフィール・保有資格・実績などを確認し、初回面談を申し込みます。

初回面談では、投資目的・リスク許容度・資産規模・投資経験などを伝え、IFAからサービス内容・投資方針・報酬体系の説明を受けます。複数のIFAと面談して、自分に合ったIFAを選びましょう。信頼できると感じたIFAが見つかったら、正式に契約を結びます。

契約時には、金融商品仲介業務に関する契約書・個人情報の取扱に関する同意書などにサインします。報酬体系や契約期間、解約条件なども確認しておきましょう。不明な点があれば、遠慮せずに質問することが大切です。

IFAとの初回面談では、詳細なヒアリングを受けます。現在の資産状況・収入・支出・家族構成・ライフプラン・投資目的・リスク許容度などを伝えましょう。これらの情報をもとに、IFAが最適な資産配分や投資商品を提案してくれます。

提案内容には、推奨する資産配分(株式・債券・不動産など)、具体的な投資商品(投資信託・個別株・ETFなど)、投資金額、積立プラン、リスク管理の方法などが含まれます。提案内容に納得できたら、運用方針を決定し、実際の投資を開始します。

初回面談では、今後のフォロー体制についても確認しましょう。定期面談の頻度(年1~4回)、レポートの提供方法、緊急時の連絡方法などを事前に決めておくと安心です。また、IFAとのコミュニケーション方法(対面・オンライン・電話・メール)も確認しておきましょう。

運用方針が決まったら、IFAのアドバイスに従って投資を開始します。投資信託の積立設定や、個別株の購入など、具体的な取引を行います。IFAが代理で注文を出すこともあれば、顧客自身が注文を出す場合もあります。取引方法は事前に確認しておきましょう。

運用開始後は、定期的にIFAとフォロー面談を実施します。運用状況の報告を受け、市場環境の変化やライフステージの変化に応じてポートフォリオを調整します。相場が大きく変動した場合や、まとまった資金が必要になった場合は、IFAに相談して適切な対応を取りましょう。

また、年1回は詳細なレポートを受け取り、運用成績を確認しましょう。目標とするリターンが達成できているか、リスクは許容範囲内か、資産配分は適切かなどを検証します。必要に応じて投資方針を見直し、長期的な資産形成を続けていきましょう。

投資は長期的な視点が重要です。短期的な相場変動に一喜一憂せず、IFAと二人三脚で着実に資産を増やしていきましょう。

IFAの初回相談は無料の場合が多いですが、IFA法人によって異なります。初回相談を無料にして、契約後に報酬が発生する仕組みが一般的です。初回相談では、投資目的やリスク許容度のヒアリング、サービス内容の説明、報酬体系の説明などが行われます。

契約後の報酬体系は、コミッション型(取引手数料の一部を受け取る)とフィー型(資産残高に応じた固定報酬)の2種類があります。報酬額はIFAによって異なるため、初回相談時に必ず確認しましょう。複数のIFAと面談して、報酬体系とサービス内容を比較することをおすすめします。

IFAを変更することは可能です。契約内容によっては解約手数料が発生する場合もありますが、基本的に自由に変更できます。IFAとの相性が合わない、提案内容に納得できない、報酬が高すぎるなどの理由で変更を検討する場合は、まずIFAに相談してみましょう。

IFAを変更する際は、現在保有している金融商品をどうするか決める必要があります。そのまま保有し続けることもできますし、売却して新しいIFAの提案する商品に乗り換えることもできます。売却する場合は、譲渡益に対して税金がかかる可能性があるため、税金面も考慮して判断しましょう。

IFAと独立系FP(ファイナンシャルプランナー)は、どちらも独立した立場でアドバイスを提供しますが、業務内容が異なります。IFAは金融商品仲介業として金融庁に登録されており、証券会社と提携して金融商品の売買を仲介できます。投資信託・株式・債券などの具体的な商品を提案し、取引をサポートします。

一方、独立系FPは、ライフプラン全般のアドバイスを提供しますが、金融商品の売買を仲介することはできません。家計の見直し・保険の選び方・住宅ローンの相談・教育資金の準備・老後資金の計画など、お金全般の相談に乗ります。報酬は相談料(1時間5,000円~1万円程度)として受け取ります。

投資商品の具体的な提案を受けたい場合はIFA、ライフプラン全般の相談をしたい場合は独立系FPが適しています。両方のサービスを提供しているアドバイザーもいるので、自分のニーズに合わせて選びましょう。

IFAへの相談に必要な最低資産額は、IFA法人によって異なります。少額から相談できるIFA法人もあれば、最低1,000万円以上の資産を持つ顧客を対象にしているIFA法人もあります。初回相談時に、自分の資産規模で対応可能か確認しましょう。

資産500万円未満の初心者でも相談できるIFA法人は増えています。特に、つみたてNISAやiDeCoを活用した長期的な資産形成をサポートするIFA法人は、少額から相談を受け付けています。まずは気軽に初回相談を申し込んでみましょう。

また、証券会社によっては、IFAを紹介するサービスを提供している場合もあります。SBI証券や楽天証券のIFA検索機能を活用すれば、資産規模に応じたIFAを見つけやすくなります。

IFA経由でNISAやiDeCoを利用することは可能です。IFAが提携している証券会社でNISA口座やiDeCo口座を開設すれば、IFAのアドバイスを受けながら税制優遇制度を活用できます。つみたてNISAの商品選びや、iDeCoの掛金配分など、専門的なアドバイスを受けられるのがメリットです。

NISAは2024年から新制度が始まり、つみたて投資枠(年間120万円)と成長投資枠(年間240万円)の2つの枠があります。非課税保有限度額は1,800万円で、長期的な資産形成に最適です。IFAは、これらの制度を最大限活用する方法をアドバイスしてくれます。

iDeCoは掛金が全額所得控除の対象となり、運用益も非課税で受け取れる私的年金制度です。60歳まで引き出せないため、老後資金の準備に適しています。IFAは、自分の職業や年収に応じた最適な掛金額や商品選びをサポートしてくれます。

IFAの報酬は、取引手数料に含まれる形で支払うのが一般的です。コミッション型の場合、証券会社に支払う取引手数料の一部がIFAに支払われます。顧客が別途IFAに報酬を支払う必要はありません。フィー型の場合、資産残高に応じた報酬が定期的に口座から引き落とされます。

報酬額は、IFA法人や契約内容によって異なります。コミッション型の場合、取引ごとに手数料が発生するため、頻繁に売買すると報酬額が増えます。フィー型の場合、資産残高の0.5%~1.5%程度が年間の報酬となります。どちらの報酬体系が自分に合っているか、初回相談時に確認しましょう。

また、一部のIFA法人では、相談料として別途費用を請求する場合もあります。初回相談時に、報酬体系と支払方法を明確に確認し、納得した上で契約することが大切です。

IFAは転勤がなく長期的な関係を築ける独立系アドバイザーで、中立的な立場から資産運用のアドバイスを提供してくれます。証券会社の営業担当者とは異なり、複数の証券会社と提携しているため、顧客のニーズに合わせて幅広い選択肢から最適な商品を提案できます。

IFA提携証券会社を選ぶ際は、手数料体系・取扱商品・IFA検索機能・オンラインツール・サポート体制の5つのポイントを確認しましょう。SBI証券・楽天証券・野村證券・SMBC日興証券・マネックス証券は、それぞれ特徴が異なるため、自分の投資目的や資産規模に合った証券会社を選ぶことが重要です。

IFAを利用するメリットは、長期的な関係を築ける・中立的なアドバイスが受けられる・ライフプラン全体を相談できる・複数の証券会社の商品を比較できることです。一方、手数料が高い場合がある・IFAの質にばらつきがある・すべての商品を扱えるわけではないというデメリットもあります。

IFAを選ぶ際は、証券会社のIFA検索サービスを活用し、初回面談で保有資格・得意分野・投資方針・報酬体系・提携証券会社を確認しましょう。資産規模に合ったIFAを選ぶことも重要です。資産500万円未満の初心者は少額から相談できるIFAを、資産2,000万円以上の富裕層は高度な専門性を持つIFAを選びましょう。

IFA利用の流れは、証券会社の口座開設→IFAの検索・選定→初回面談で方針決定→運用開始と定期的なフォローの4ステップです。長期的な視点で、IFAと二人三脚で着実に資産を増やしていきましょう。

なお、投資には元本割れのリスクがあります。ご自身の投資目的やリスク許容度に合わせて、慎重にご検討ください。最終的な投資判断はご自身の責任で行っていただき、詳しくは各証券会社・IFA法人にご確認ください。

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!