IPO初値予想の見方とは?当選確率を上げるコツを解説【2026年】

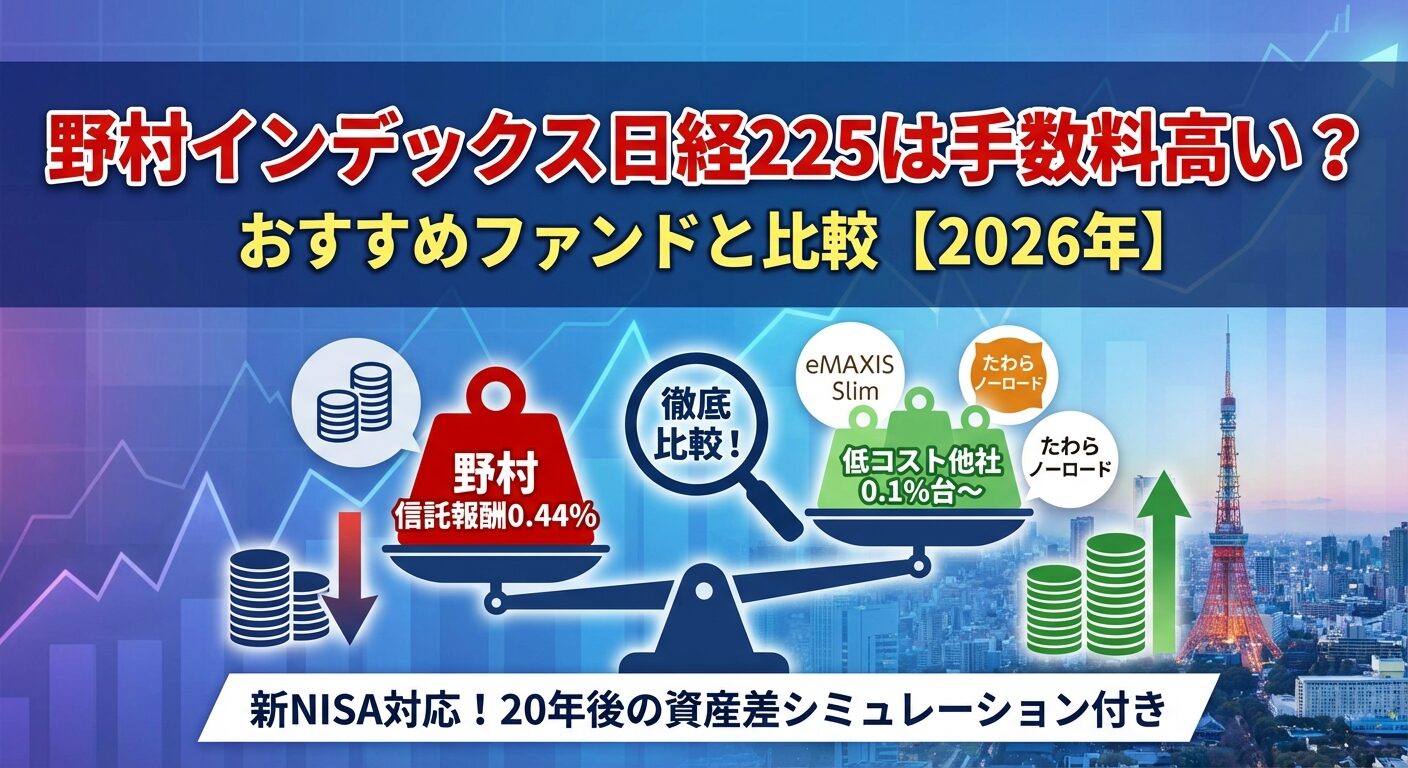

「野村インデックスファンド・日経225を買おうと思っているけど、信託報酬0.44%って高いのかな?」と疑問に思っていませんか。

実は、同じ日経225に連動するインデックスファンドの中には、信託報酬が0.143%のファンドが複数存在します。

この差が20年後にどれだけ響くのか、野村ブランドを選ぶべき理由はあるのか、具体的な数字で比較して判断材料を提供します。

この記事では、野村インデックスファンド・日経225の手数料の妥当性、運用実績、他ファンドとの比較を徹底解説します。新NISAで日本株への投資を検討している方は、ぜひ最後までお読みください。

証券口座を開設するならSBI証券がおすすめ

※最短5分で申込完了 ※口座開設・維持費無料

目次

野村インデックスファンド・日経225とは

野村インデックスファンド・日経225は、野村アセットマネジメントが運用する日本株のインデックスファンドです。日経平均株価(日経225)の配当込み指数に連動する投資成果を目指しています。

まずは、このファンドの基本的なスペックと特徴を確認しましょう。投資判断の第一歩として、正確な情報を把握することが大切です。

野村インデックスファンド・日経225の基本情報は以下のとおりです。愛称は「Funds-i 日経225」で、野村のインデックスファンドシリーズの一つとして位置づけられています。

ファンドの基本情報

設定日は2010年11月26日で、すでに10年以上の運用実績があるファンドです。純資産総額は約993億円(2025年12月時点)と、一定の規模を保っています。

ベンチマークは日経平均トータルリターン・インデックス(配当込み)で、日経225採用銘柄のうち原則200銘柄以上に分散投資を行います。決算は年1回(12月末)で、信託財産留保額はかかりません。

野村インデックスファンド・日経225は、新NISAの両方の枠で購入できます。つみたて投資枠と成長投資枠の両方に対応しているため、非課税メリットを最大限活用できます。

つみたて投資枠では、金融庁の基準をクリアした長期・積立・分散投資に適した投資信託として認定されています。

成長投資枠では、スポット購入や定期購入が可能です。主要ネット証券(SBI証券、楽天証券、マネックス証券、松井証券など)で取り扱いがあり、100円から積立投資を始められます。

このファンドは、日本の代表的な企業225社に分散投資したい方に向いています。日経平均株価は日本経済の動向を示す指標として広く認識されているため、値動きが分かりやすいのが特徴です。

野村アセットマネジメントという国内最大級の運用会社のブランドに安心感を求める方や、すでに野村證券で取引をしていて同じ運用会社のファンドで統一したい方にも適しています。

ただし、手数料の面では後述する低コストファンドに劣るため、コスト重視の方は慎重に検討する必要があります。

野村インデックスファンド・日経225の手数料は高い?

投資信託を選ぶ上で、手数料は最も重要な判断材料の一つです。なぜなら、手数料は確実に発生するコストであり、長期投資では複利で大きな差になるからです。

野村インデックスファンド・日経225の信託報酬0.44%が、他の日経225連動ファンドと比較してどの程度の水準なのか、具体的に見ていきましょう。

結論から言うと、信託報酬0.44%は同種のインデックスファンドと比較して明らかに高い水準です。現在、日経225に連動するインデックスファンドの最安水準は0.143%で、これは野村の約3倍のコストになります。

インデックスファンドは市場平均に連動することを目指すため、どのファンドを選んでもパフォーマンスはほぼ同じになります。そのため、コストの差がそのまま運用成績の差につながります。

0.3%の差は小さく見えますが、長期投資では無視できない金額差を生みます。野村インデックスファンドが設定された2010年当時は、この信託報酬水準は標準的でした。しかし、その後の低コスト競争により、2017年以降に設定されたファンドは大幅に低い信託報酬を実現しています。

主要な日経225連動インデックスファンドの手数料を比較してみましょう。信託報酬だけでなく、実質コスト(総経費率)も確認することが重要です。

| ファンド名 | 信託報酬(年率・税込) | 実質コスト(年率・税込) | 純資産総額 |

| 野村インデックスファンド・日経225 | 0.44% | 約0.44% | 約993億円 |

| eMAXIS Slim 国内株式(日経平均) | 0.143% | 約0.154% | 約1,831億円 |

| たわらノーロード 日経225 | 0.143% | 約0.152% | 約2,276億円 |

| ニッセイ日経平均インデックスファンド | 0.143% | 約0.150% | 約5,035億円 |

| SBI・iシェアーズ・日経225インデックス・ファンド | 0.1133% | 約0.30% | 約50億円 |

この表から分かるように、野村インデックスファンドの信託報酬は他ファンドの3倍以上です。純資産総額も十分な規模があるため、コスト削減の余地は十分にあると考えられます。

出典:各ファンドの交付目論見書および運用報告書より

信託報酬だけでなく、実質コストにも注目しましょう。実質コストとは、信託報酬に加えて、売買委託手数料や監査報酬などの「その他費用」を含めた総コストのことです。

野村インデックスファンド・日経225の実質コストは約0.44%で、信託報酬とほぼ同じ水準です。これは売買頻度が低く、効率的な運用が行われていることを示しています。一方、低コストファンドの実質コストは0.15%前後で、こちらも信託報酬に近い水準を維持しています。

注意すべきは、SBI・iシェアーズのように信託報酬は最安でも実質コストが高いファンドもある点です。信託報酬と実質コストの両方を確認して、真のコストを把握することが大切です。

野村インデックスファンドの信託報酬が高い理由は、主に設定時期の違いにあります。2010年設定の当ファンドは、当時の業界標準に基づいて信託報酬が設定されました。

その後、2017年頃から始まった低コスト競争に野村アセットマネジメントは積極的に参加せず、信託報酬の引き下げを行っていません。これは、既存の投資家への影響や、販売会社との関係、運用会社としての収益構造などを総合的に判断した結果と考えられます。

野村ブランドの信頼性や、長年の運用実績を評価する投資家もいますが、インデックスファンドにおいてはブランドよりもコストが重要です。運用の質は各社ほぼ同等で、ベンチマークとの乖離(トラッキングエラー)も大きな差はありません。

手数料の差が20年後にどれだけ響く?

「0.3%の差なんて大したことない」と思うかもしれません。しかし、長期投資では複利の効果により、わずかな手数料の差が驚くほど大きな金額差を生みます。

実際に数字で確認してみましょう。月3万円を20年間積み立てた場合、手数料の差がどれだけの影響を与えるか、具体的にシミュレーションします。

毎月3万円を20年間(240ヶ月)積み立てると、元本は720万円になります。ここで、年率5%のリターンを想定し、信託報酬の差による最終資産額を比較してみましょう。

その差は約55万円。これは元本の約7.6%に相当する金額です。同じ日経225に投資しているにもかかわらず、手数料の差だけでこれだけの違いが生まれます。

信託報酬0.3%の差は、年間では投資額の0.3%に過ぎません。しかし、これが20年間複利で積み重なると、最終的な資産額に大きな影響を与えます。

具体的には、100万円を投資した場合、1年後の差はわずか3,000円程度です。しかし20年後には、この差が約6万円にまで拡大します。積立投資の場合は、毎月新たに投資する資金にも手数料がかかるため、差はさらに大きくなります。

この55万円という金額は、海外旅行に行けたり、子どもの教育費の一部になったり、老後の生活費を豊かにしたりできる、決して無視できない金額です。インデックスファンドでは運用の質にほとんど差がないため、コストの差がそのまま手取りの差になります。

結論から言うと、インデックスファンドにおいて手数料差を運用の工夫で取り戻すことは極めて困難です。なぜなら、どのファンドも同じ指数に連動することを目指しているため、運用成績に大きな差が出ないからです。

アクティブファンドであれば、優れた運用によって高い手数料を上回るリターンを得られる可能性があります。しかし、インデックスファンドは市場平均に連動することが目的なので、運用の巧拙による差はほとんど生まれません。

野村インデックスファンドを選ぶ合理的な理由があるとすれば、すでに野村證券で大きな資産を運用していて、担当者との関係を重視する場合や、野村ブランドへの強い信頼感がある場合などに限られます。純粋に資産を増やすことを目的とするなら、低コストファンドを選ぶべきです。

野村インデックスファンド・日経225の運用実績

手数料だけでなく、実際の運用成績も確認しましょう。インデックスファンドの質は、ベンチマークとの乖離の小ささで判断します。

野村インデックスファンド・日経225が、日経平均株価にどれだけ忠実に連動しているか、過去の実績データを見ていきます。

野村インデックスファンド・日経225の過去のリターン実績を確認しましょう。ただし、過去の実績は将来の成果を保証するものではない点にご注意ください。

2025年12月時点のデータでは、過去1年のリターンは日経平均株価の動きにほぼ連動しています。日経平均株価は2024年に大きく上昇し、4万円台を記録する場面もありました。ファンドの基準価額も同様の動きを示しています。

3年・5年のリターンについても、ベンチマークである日経平均トータルリターン・インデックスとほぼ同じ水準を維持しています。これは、野村アセットマネジメントの運用技術が確かであることを示しています。ただし、手数料分だけベンチマークを下回るのは避けられません。

インデックスファンドの品質を測る重要な指標が、トラッキングエラー(ベンチマークとの乖離)です。野村インデックスファンド・日経225のトラッキングエラーは年率0.1%前後と、良好な水準を維持しています。

これは、原則200銘柄以上に分散投資することで、日経225の動きを効率的に捉えていることを示しています。全225銘柄を保有するのではなく、最適化された銘柄選択により、売買コストを抑えながらベンチマークに連動する運用を実現しています。

トラッキングエラーが小さいことは評価できますが、信託報酬が高い分、投資家の手取りリターンは低コストファンドに劣ります。

同じ日経225に連動するファンド間で、運用成績に大きな差は出ません。なぜなら、すべてのファンドが同じベンチマークを追いかけているからです。

eMAXIS Slim、たわらノーロード、ニッセイなどの低コストファンドも、野村インデックスファンドと同様に良好なトラッキングエラーを実現しています。運用の質はほぼ同等で、差が出るのは信託報酬の部分だけです。

したがって、運用成績で選ぶのではなく、コストで選ぶのがインデックスファンドの鉄則です。どのファンドを選んでも日経225の動きに連動する以上、手数料が安いファンドを選ぶのが合理的な判断になります。

出典:各ファンドの運用報告書より

日経225という指数の特徴

ここで、日経225という指数そのものの特徴を理解しておきましょう。同じ日本株の指数でも、TOPIXとは計算方法や性格が大きく異なります。

指数の構造を知ることで、自分のポートフォリオに日経225が適しているかどうか判断できます。

日経平均株価は、東京証券取引所プライム市場に上場する代表的な225銘柄の株価を平均して算出される指数です。ただし、単純平均ではなく「株価平均型」という特殊な計算方法を使っています。

株価平均型では、株価が高い銘柄(値嵩株)の影響が大きくなります。例えば、株価1万円の銘柄が10%上昇すると1,000円の変動ですが、株価1,000円の銘柄が10%上昇しても100円の変動にしかなりません。日経平均株価は株価の絶対額で計算するため、前者の影響が10倍大きくなります。

日経225の構成銘柄のうち、上位10銘柄で指数全体の約40%を占めています。特にファーストリテイリングは、単独で約10%の影響力を持つ時期もありました。

これは、225銘柄に分散投資しているようで、実際には一部の値嵩株に集中投資している状態に近いことを意味します。ファーストリテイリングの業績や株価が大きく変動すると、日経平均全体が大きく動きます。

この特性を理解した上で、日経225への投資を検討する必要があります。特定の企業への集中リスクを避けたい場合は、時価総額加重平均型のTOPIXの方が適しているかもしれません。

日経225とTOPIXの最大の違いは、計算方法と対象銘柄数です。比較表で確認しましょう。

| 項目 | 日経225 | TOPIX |

| 対象銘柄数 | 225銘柄 | 約2,100銘柄(プライム市場全体) |

| 計算方法 | 株価平均型 | 時価総額加重平均型 |

| 影響度 | 株価が高い銘柄の影響大 | 時価総額が大きい銘柄の影響大 |

| 上位10銘柄の比率 | 約40% | 約20% |

| 特徴 | 値嵩株の影響を受けやすい | 市場全体の動きを反映 |

日経225は「日本を代表する企業」を選定した指数で、知名度が高く値動きが分かりやすいメリットがあります。一方、TOPIXは市場全体をカバーするため、より分散が効いた投資ができます。

どちらを選ぶかは、投資目的や好みによります。日本経済全体に幅広く投資したいならTOPIX、日本の代表企業に集中したいなら日経225が適しています。

野村インデックスファンド・日経225は、「配当込み指数」をベンチマークにしています。これは、配当金を再投資したと仮定した指数のことです。

一般的にニュースで報じられる日経平均株価は「配当なし指数」で、配当金の効果は含まれていません。配当込み指数は、配当なし指数よりも年間1〜2%程度高い水準で推移します。これは、日本株の平均配当利回りに相当する差です。

投資信託では配当金が自動的にファンド内で再投資されるため、配当込み指数をベンチマークとするのが適切です。ファンドを選ぶ際は、配当込み指数をベンチマークにしているか確認しましょう。

野村を選ぶべき人・選ぶべきでない人

ここまで見てきたように、野村インデックスファンド・日経225は手数料が高いという明確なデメリットがあります。しかし、すべての人にとって悪い選択肢とは限りません。

状況に応じた判断基準を整理して、あなたにとって最適な選択ができるようにしましょう。

野村アセットマネジメントは、日本最大級の運用会社として長い歴史と実績を持っています。運用資産残高は数十兆円規模で、投資信託業界のリーディングカンパニーです。

野村インデックスファンド・日経225も、2010年の設定以来、安定した運用を続けており、トラッキングエラーも良好な水準を維持しています。運用の質という点では、信頼に足るファンドと言えます。

また、野村證券で資産運用をしている方にとっては、同じグループの運用会社のファンドを選ぶことで、資産管理が一元化できるメリットもあります。担当者との相談もしやすくなるでしょう。

以下のような状況に当てはまる方は、野村インデックスファンド・日経225を選んでも問題ないかもしれません。

ただし、これらのケースでも、長期的には低コストファンドの方が有利になる可能性が高いことは理解しておくべきです。

以下に当てはまる方は、低コストファンドへの乗り換えを真剣に検討すべきです。

特に、これから投資を始める方や、投資を始めて間もない方は、最初から低コストファンドを選ぶことを強くおすすめします。後から乗り換えるよりも、最初から最適な選択をする方が簡単です。

日経225に投資するおすすめファンド5本

野村インデックスファンド・日経225の代替となる、低コストの日経225連動ファンドを5本紹介します。いずれも信頼できる運用会社が提供する優良ファンドです。

それぞれの特徴を理解して、自分に合ったファンドを選びましょう。

三菱UFJアセットマネジメントが運用する、業界最低水準のコストを目指すファンドです。信託報酬は0.143%(税込)で、野村インデックスファンドの約3分の1です。

eMAXIS Slimの特徴

eMAXIS Slimシリーズは、他社が信託報酬を引き下げると追随する姿勢を明確にしています。純資産総額も約1,831億円と十分な規模があり、安心して投資できます。

主要ネット証券すべてで取り扱いがあり、総合的に最もおすすめできるファンドの一つです。

アセットマネジメントOneが運用する低コストインデックスファンドです。信託報酬は0.143%(税込)で、eMAXIS Slimと同水準です。

「たわらノーロード」シリーズは、購入時手数料無料(ノーロード)と低信託報酬を特徴としています。純資産総額は約2,276億円と、日経225連動ファンドの中でも大きな規模を誇ります。実質コストも約0.152%と低く、長期投資に適しています。

運用会社のアセットマネジメントOneは、みずほフィナンシャルグループと第一生命グループが出資する大手運用会社で、信頼性も十分です。

ニッセイアセットマネジメントが運用する、日経225連動ファンドの中で最大の純資産総額を誇るファンドです。正式名称は「<購入・換金手数料なし>ニッセイ日経平均インデックスファンド」です。

信託報酬は0.143%(税込)で、実質コストは約0.150%と非常に低い水準です。純資産総額は約5,035億円と圧倒的な規模を持ち、繰上償還のリスクはほぼゼロと言えます。

設定が古く運用実績が長いため、長期的なトラッキングエラーのデータも豊富です。安定した運用を求める方に適しています。

| 項目 | 内容 |

|---|---|

| 口座数 | 約15,000,000口座 ※2025年11月25日時点(SBIネオモバイル証券など含む) |

| 取引手数料 | 【スタンダードプラン(1注文ごと)】 取引金額に関係なく0円【アクティブプラン(1日定額制)】 1日100万円以下の取引:0円※現物取引・信用取引・単元未満株(S株)もすべて対象です。 |

| NISA対応 | 〇※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 〇(259銘柄)※2025年3月3日時点※現物取引のみ |

| 成長投資枠対象商品 | 国内株 / 外国株 / 投資信託(約1,329銘柄 ※2025年3月3日時点)※現物取引のみ |

| 投資信託 | 約2,550本 ※2025年3月3日時点 |

| 外国株 | 9カ国/米国株式(5,000超銘柄)※現物取引のみ |

| 取引ツール(PC) | HYPER SBI 2 / HYPER SBI / SBI CFDトレーダー |

| スマホアプリ | SBI証券 株アプリ / 米国株アプリ / かんたん積立 / HYPER FX / HYPER 先物 / HYPER CFD |

| 提携銀行口座 | SBI新生銀行 / 住信SBIネット銀行 |

| ポイント投資・付与 | Pontaポイント / dポイント / Vポイント(クレカ積立)※現物取引のみ |

| 口座開設スピード | 最短 翌営業日 |

SBIアセットマネジメントが運用する、信託報酬最安のファンドです。信託報酬は0.1133%(税込)と、他のファンドよりもさらに低い水準を実現しています。

ただし、実質コストは約0.30%とやや高めで、信託報酬の安さを実質コストの高さが相殺している状況です。これは、設定が新しく純資産総額が小さいため、売買コストが相対的に高くなっているためと考えられます。

今後、純資産総額が増えれば実質コストも下がる可能性がありますが、現時点では他の低コストファンドと比較して優位性は限定的です。

紹介した5本のファンドを一覧表で比較します。総合的に判断する際の参考にしてください。

| ファンド名 | 信託報酬 | 実質コスト | 純資産総額 | 総合評価 |

| 野村インデックスファンド・日経225 | 0.44% | 約0.44% | 約993億円 | コスト高 |

| eMAXIS Slim 国内株式(日経平均) | 0.143% | 約0.154% | 約1,831億円 | ◎おすすめ |

| たわらノーロード 日経225 | 0.143% | 約0.152% | 約2,276億円 | ◎おすすめ |

| ニッセイ日経平均インデックスファンド | 0.143% | 約0.150% | 約5,035億円 | ◎おすすめ |

| SBI・iシェアーズ・日経225 | 0.1133% | 約0.30% | 約50億円 | ○今後に期待 |

eMAXIS Slim、たわらノーロード、ニッセイの3本は、信託報酬・実質コスト・純資産総額のいずれも優れており、どれを選んでも間違いありません。好みや取引証券会社の取扱状況で選べば良いでしょう。

保有中のファンドから乗り換えるべき?

すでに野村インデックスファンド・日経225を保有している方は、低コストファンドへの乗り換えを検討すべきでしょうか。乗り換えには税金がかかるため、慎重な判断が必要です。

具体的な計算方法と判断基準を解説します。

投資信託を売却すると、含み益に対して20.315%の税金がかかります。例えば、100万円で購入したファンドが120万円になっている場合、含み益は20万円です。

この20万円に対して20.315%の税金がかかるため、約4万円の税金を支払う必要があります。売却代金120万円から税金4万円を引いた116万円が、実際に手元に残る金額です。

NISA口座で保有している場合は、売却時の税金はかかりません。ただし、新NISAの非課税枠を一度使うと、その年の枠は復活しないため、乗り換えによって非課税枠を消費することになります。

乗り換えるべきかどうかは、「支払う税金」と「今後の手数料削減効果」を比較して判断します。具体例で見てみましょう。

保有額100万円、含み益20万円、残りの投資期間10年と仮定します。乗り換えにかかる税金は約4万円です。一方、信託報酬の差0.3%による10年間の削減効果は、単純計算で約30万円(100万円×0.3%×10年)になります。

この場合、税金4万円を支払っても、10年間で約26万円の節約になるため、乗り換えた方が有利です。ただし、含み益が大きい場合や、残りの投資期間が短い場合は、乗り換えメリットが小さくなります。

一般的には、投資期間が5年以上残っている場合は、乗り換えを検討する価値があります。詳しい試算は、証券会社の相談窓口やファイナンシャルプランナーに相談することをおすすめします。

乗り換えを判断する際の考え方を、ステップ形式で整理します。

乗り換えは一度きりの判断ではなく、定期的に見直すことも大切です。年に1回程度、自分のポートフォリオを見直す習慣をつけましょう。

日経225ファンドを買えるおすすめ証券会社5社

投資信託を購入するには、証券会社で口座を開設する必要があります。日経225連動ファンドは多くの証券会社で取り扱っていますが、手数料やサービスに違いがあります。

主要なネット証券5社の特徴を比較して、自分に合った証券会社を選びましょう。

| 項目 | 内容 |

|---|---|

| 口座数 | 約15,000,000口座 ※2025年11月25日時点(SBIネオモバイル証券など含む) |

| 取引手数料 | 【スタンダードプラン(1注文ごと)】 取引金額に関係なく0円【アクティブプラン(1日定額制)】 1日100万円以下の取引:0円※現物取引・信用取引・単元未満株(S株)もすべて対象です。 |

| NISA対応 | 〇※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 〇(259銘柄)※2025年3月3日時点※現物取引のみ |

| 成長投資枠対象商品 | 国内株 / 外国株 / 投資信託(約1,329銘柄 ※2025年3月3日時点)※現物取引のみ |

| 投資信託 | 約2,550本 ※2025年3月3日時点 |

| 外国株 | 9カ国/米国株式(5,000超銘柄)※現物取引のみ |

| 取引ツール(PC) | HYPER SBI 2 / HYPER SBI / SBI CFDトレーダー |

| スマホアプリ | SBI証券 株アプリ / 米国株アプリ / かんたん積立 / HYPER FX / HYPER 先物 / HYPER CFD |

| 提携銀行口座 | SBI新生銀行 / 住信SBIネット銀行 |

| ポイント投資・付与 | Pontaポイント / dポイント / Vポイント(クレカ積立)※現物取引のみ |

| 口座開設スピード | 最短 翌営業日 |

SBI証券は、口座数約1,500万と国内最大級のネット証券です。投資信託の取扱本数は約2,600本で、日経225連動ファンドもすべて取り扱っています。

投資信託の購入時手数料は原則無料で、新NISAにも完全対応しています。クレカ積立を利用すれば、三井住友カードでVポイントが貯まり、ポイント還元率は最大5%です。

取引ツールも充実しており、初心者から上級者まで幅広く対応しています。口座開設は最短翌営業日で、オンラインで完結します。

| 項目 | 内容 |

|---|---|

| 口座数 | 約13,000,000口座 ※2025年11月時点 |

| 取引手数料 | 【ゼロコース】 国内株式(現物・信用):0円 かぶミニ®(単元未満株):0円 投資信託:0円 ※ゼロコース選択時。 ※一部、スプレッドや信託財産留保額が発生する場合があります。 |

| NISA対応 | 〇(新NISA対応)※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 251銘柄 ※2025年2月28日時点 ※現物取引のみ |

| 成長投資枠対象商品 | 国内株式 / 外国株式 / 投資信託(約1,345銘柄)※現物取引のみ |

| 投資信託 | 約2,550本 ※2025年4月24日時点 |

| 外国株 | 6カ国/米国株式(約4,500銘柄)※現物取引のみ |

| 取引ツール(PC) | マーケットスピード / マーケットスピード II / 楽天MT4 |

| スマホアプリ | iSPEED / iSPEED for iPad / iSPEED FX / iSPEED 先物 |

| 提携銀行口座 | 楽天銀行(マネーブリッジ) |

| ポイント投資・付与 | 楽天ポイント(投資信託 / 国内株式 / 米国株式<円貨決済>)※現物取引のみ |

| 口座開設スピード | 最短 翌営業日 |

楽天証券は、口座数約1,200万のネット証券大手です。投資信託の取扱本数は約2,550本で、日経225連動ファンドも主要なものはすべて取り扱っています。

楽天経済圏を活用している方に特におすすめで、クレカ積立で楽天ポイントが貯まります。貯まったポイントは投資信託の購入にも使えるため、ポイント投資が可能です。

取引画面が見やすく、初心者にも使いやすいと評判です。スマホアプリ「iSPEED」も人気で、外出先でも手軽に取引できます。

| 項目 | 内容 |

|---|---|

| 口座数 | 約2,700,000口座 ※2025年2月時点 |

| 取引手数料 | 【取引毎手数料コース】

|

| NISA対応 | 〇(日本株・米国株・中国株・投資信託の売買手数料が無料)※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 〇(銘柄数は公式サイトで確認)※現物取引のみ |

| 成長投資枠対象商品 | 国内株 / 米国株 / 中国株 / 投資信託(約1,750本以上)※現物取引のみ |

| 投資信託 | 約1,800本(購入時手数料すべて無料) |

| 外国株 | 2カ国/米国株:約5,000銘柄以上(2025年1月27日時点)※現物取引のみ |

| 取引ツール(PC) | マネックストレーダー / 銘柄スカウター |

| スマホアプリ | マネックス証券アプリ / 米国株アプリ / 投信アプリ |

| 提携銀行口座 | マネックス証券専用銀行口座(詳細は公式サイトで確認) |

| ポイント投資・付与 | マネックスポイント / dポイント(投資信託の積立に利用可能)※現物取引のみ |

| 口座開設スピード | オンライン申込で最短翌営業日 |

マネックス証券は、口座数約270万のネット証券です。投資信託の取扱本数は約1,800本で、主要な日経225連動ファンドを取り扱っています。

米国株の取扱銘柄数が多く、米国株投資に強みがあります。投資信託では、クレカ積立でマネックスポイントやdポイントが貯まります。

| 項目 | 内容 |

|---|---|

| 口座数 | 約1,670,000口座 ※2025年3月時点 |

| 取引手数料 | 【ボックスレート(1日定額制)】 1日の約定代金合計50万円まで:0円 50万円超:1,000円(税込1,100円)~※25歳以下なら約定代金に関わらず手数料無料 |

| NISA対応 | 〇(日本株、米国株、投資信託すべて売買手数料無料)※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 〇(銘柄数は公式サイトで確認)※現物取引のみ |

| 成長投資枠対象商品 | 国内株 / 米国株 / 投資信託(約1,800本以上)※現物取引のみ |

| 投資信託 | 約1,900本以上(購入時手数料すべて無料) |

| 外国株 | 米国株:約4,900銘柄(2025年4月23日時点)※現物取引のみ |

| 取引ツール(PC) | ネットストック・ハイスピード(無料) |

| スマホアプリ | 日本株アプリ / 投信アプリ / 米国株アプリ(すべて無料) |

| 提携銀行口座 | MATSUI Bank(松井証券専用銀行) |

| ポイント投資・付与 | 松井証券ポイント(投資信託の積立に利用可能)※現物取引のみ |

| 口座開設スピード | 最短即日(スマートフォンによるオンライン申込) |

松井証券は、創業100年以上の歴史を持つネット証券です。口座数は約160万で、投資信託の取扱本数は約1,900本です。

25歳以下は株式取引手数料が無料で、若年層の投資家を応援しています。投資信託も50万円/日までの取引は手数料無料です。

サポート体制が充実しており、電話やチャットでの問い合わせに丁寧に対応してくれます。初めて投資をする方で、サポートを重視する方におすすめです。

| 項目 | 内容 |

|---|---|

| 口座数 | 約1,800,000口座 ※2025年2月時点 |

| 取引手数料 | 【ワンショット手数料コース】 約定代金5万円以下:55円(税込) 約定代金50万円超:1,070円(税込)【一日定額手数料コース】 1日100万円まで:0円 1日300万円まで:2,750円(税込) 以降300万円ごとに:2,750円(税込)加算 |

| NISA対応 | 〇(日本株・米国株・投資信託の売買手数料が無料)※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 251銘柄(2025年4月時点)※現物取引のみ |

| 成長投資枠対象商品 | 国内株 / 米国株 / 投資信託(1,155銘柄)※現物取引のみ |

| 投資信託 | 約1,853本(購入時手数料すべて無料) |

| 外国株 | 米国株:約1,050銘柄(2025年4月時点)※現物取引のみ |

| 取引ツール(PC) | kabuステーション / 銘柄スカウター |

| スマホアプリ | 三菱UFJ eスマート証券アプリ / 米国株アプリ / 投信アプリ |

| 提携銀行口座 | 三菱UFJ銀行 / auじぶん銀行 |

| ポイント投資・付与 | Pontaポイント(投資信託の積立に利用可能)※現物取引のみ |

| 口座開設スピード | 最短翌営業日(スマートフォンによるオンライン申込) |

三菱UFJeスマート証券(旧auカブコム証券)は、三菱UFJフィナンシャル・グループのネット証券です。口座数は約40万で、投資信託の取扱本数は約1,800本です。

三菱UFJグループの信頼性と、auの通信サービスとの連携が特徴です。au PAYとの連携でポイントが貯まり、ポイント投資も可能です。

プチ株(単元未満株取引)にも対応しており、少額から株式投資を始められます。三菱UFJ銀行の口座を持っている方は、資金移動がスムーズです。

| 順位 | 証券会社 | 特徴 | 手数料 | 口座開設 |

|---|---|---|---|---|

| 1 | SBI証券 おすすめ |

|

0円 | 口座開設 |

| 2 | 楽天証券 |

|

0円 | 詳細を見る |

| 3 | マネックス証券 |

|

0円 | 詳細を見る |

PR | 情報は2026年3月時点

はい、野村インデックスファンド・日経225は新NISAで購入できます。つみたて投資枠と成長投資枠の両方に対応しています。

主要ネット証券では、100円から購入できます。SBI証券、楽天証券、マネックス証券、松井証券などでは、月100円からの積立投資が可能です。

野村インデックスファンド・日経225は、分配金を出さない方針のファンドです。決算は年1回(12月末)ですが、原則として分配金は支払われません。

野村インデックスファンド・日経225のトラッキングエラーは、年率0.1%前後です。これは、ベンチマークである日経平均トータルリターン・インデックスとの乖離が小さく、良好な運用が行われていることを示しています。

投資信託は、運用会社が破綻しても投資家の資産は保全される仕組みになっています。これを「分別管理」といい、法律で義務付けられています。

過去の暴落局面では、日経平均株価と連動して大きく下落しました。2020年3月のコロナショックでは、日経平均株価は約30%下落し、野村インデックスファンド・日経225も同様に下落しました。

一般的には、積立投資の方がリスクを抑えられるためおすすめです。毎月一定額を積み立てることで、価格が高いときには少なく、安いときには多く購入でき、平均購入単価を平準化できます。

野村インデックスファンド・日経225は、野村アセットマネジメントが運用する日経225連動のインデックスファンドです。運用の質は高く、トラッキングエラーも良好な水準を維持しています。

しかし、信託報酬0.44%は同種のインデックスファンドと比較して約3倍高く、20年間の積立投資では数十万円規模の差になる可能性があります。eMAXIS Slim、たわらノーロード、ニッセイなど、信託報酬0.143%の優良な代替ファンドが複数存在します。

野村ブランドへの信頼や、野村證券との関係を重視する場合を除き、純粋に資産を増やすことを目的とするなら、低コストファンドを選ぶことをおすすめします。特に、これから投資を始める方や、長期投資を予定している方は、最初から低コストファンドを選ぶべきです。

すでに野村インデックスファンドを保有している方は、残りの投資期間と含み益の状況を確認して、乗り換えを検討しましょう。投資期間が5年以上残っていて、含み益が小さい場合は、乗り換えメリットが大きくなります。

なお、投資には元本割れのリスクがあります。ご自身の投資目的やリスク許容度に合わせて、慎重にご検討ください。最終的な投資判断は、ご自身の責任で行っていただきますようお願いいたします。詳しくは、各証券会社や運用会社の公式サイトでご確認ください。

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!