5G投資信託とは何?おすすめファンドの選び方を解説【2026年】

金価格の上昇や経済の不安定さから、金投資への関心が高まっています。

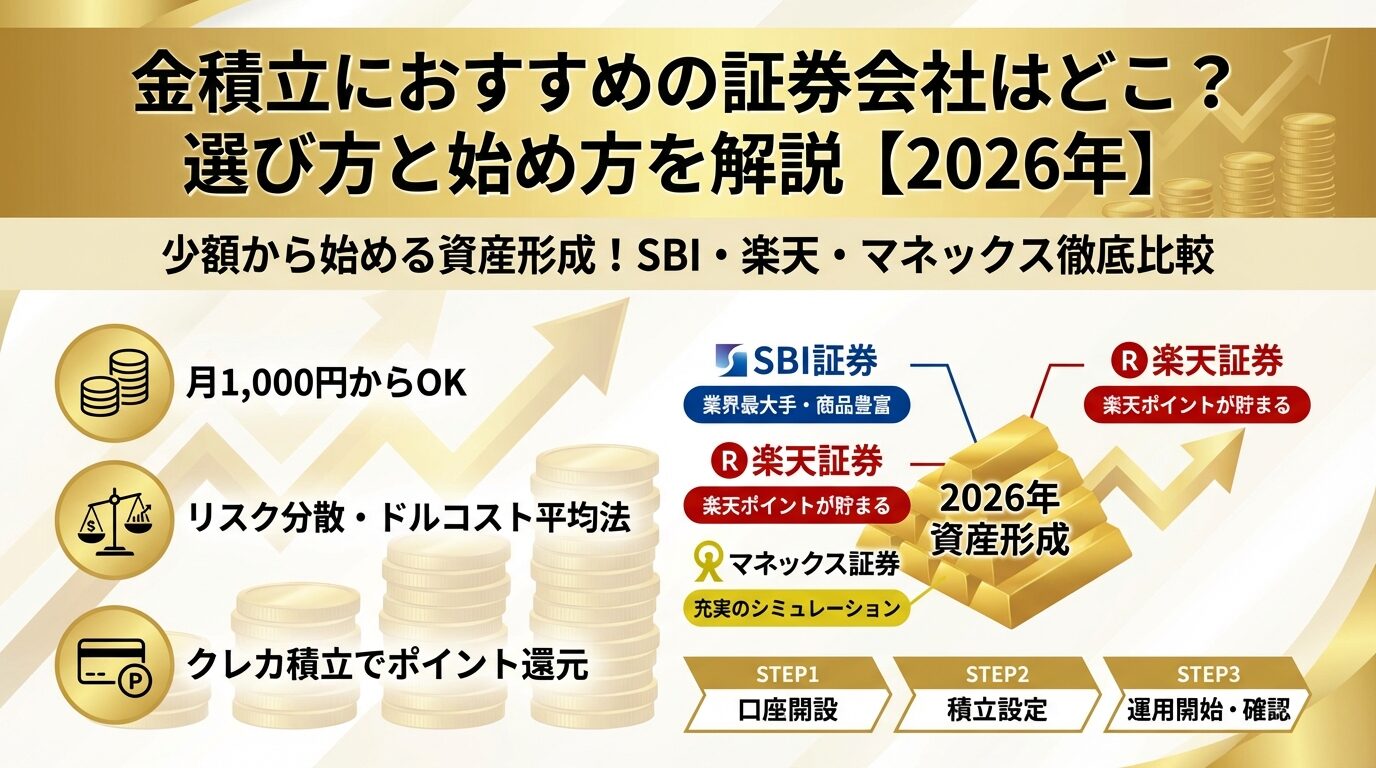

純金積立なら、月1,000円程度の少額から金投資を始められます。

この記事では、純金積立におすすめの証券会社3社と、証券会社の選び方を詳しく解説します。

純金積立のメリット・デメリット、始め方、他の金投資との比較も紹介するので、自分に合った方法で金投資を始められます。

金投資が初めての方でも、この記事を読めば純金積立の全体像が理解できます。

| 順位 | 証券会社 | 特徴 | 手数料 | 口座開設 |

|---|---|---|---|---|

| 1 | SBI証券 おすすめ |

|

0円 | 口座開設 |

| 2 | 楽天証券 |

|

0円 | 詳細を見る |

| 3 | moomoo証券 |

|

0円 | 詳細を見る |

PR | 情報は2026年2月時点

証券口座を開設するならSBI証券がおすすめ

※最短5分で申込完了 ※口座開設・維持費無料

目次

純金積立とは

純金積立は、毎月一定額または一定量の金を自動的に購入していく投資方法です。証券会社や貴金属商社を通じて、少額から金投資を始められる仕組みとして人気があります。

金は株式や債券とは異なる値動きをする実物資産です。インフレや経済危機の際に価値が上がりやすい特性があり、資産の分散先として注目されています。

まとまった資金がなくても、純金積立なら月1,000円程度から金投資を始められます。

純金積立では、購入した金は証券会社や貴金属商社が保管します。一定量まで積み立てると、金地金やコインとして現物を受け取ることも可能です。

売却時には時価で現金化できるため、換金性も高い投資方法といえます。

純金積立には、定額購入方式と定量購入方式の2つの購入方法があります。それぞれの特徴を理解して、自分に合った方法を選びましょう。

定額購入方式は、毎月一定の金額で金を購入する方法です。例えば月5,000円と決めた場合、金価格が高い月は少なく、安い月は多く購入できます。

価格が変動しても購入金額は一定なので、予算管理がしやすいのが特徴です。多くの証券会社では、この定額購入方式を採用しています。

定量購入方式は、毎月一定のグラム数で金を購入する方法です。例えば月1グラムと決めた場合、金価格に関係なく毎月同じ量を購入します。

確実に金の保有量を増やしたい方に向いていますが、金価格が高騰すると購入金額も増えるため、予算管理が難しくなる可能性があります。

初心者の方には、予算管理がしやすく、ドルコスト平均法の効果も期待できる定額購入方式がおすすめです。

ドルコスト平均法は、定期的に一定額を投資することで、購入単価を平準化する投資手法です。純金積立で定額購入方式を選ぶと、自動的にこの手法を活用できます。

金価格は日々変動します。安い時にまとめて買えれば理想的ですが、価格の底を予測するのは困難です。

ドルコスト平均法なら、価格が高い時は少なく、安い時は多く購入できるため、長期的には平均購入単価を抑えられます。一度に大金を投資する必要もないため、投資初心者でも始めやすい方法です。

例えば、毎月5,000円ずつ金を購入する場合を考えてみましょう。1グラム10,000円の月は0.5グラム、8,000円の月は0.625グラム購入できます。

価格変動があっても購入を続けることで、高値掴みのリスクを減らせます。

ドルコスト平均法は価格変動リスクを完全になくすものではありません。長期的に金価格が下落し続ければ、損失が発生する可能性もあります。

それでも、一括投資と比べてリスクを分散できるため、純金積立の大きなメリットといえます。

金積立におすすめの証券会社3社

純金積立を始めるなら、手数料の安さや使いやすさ、サービスの充実度で証券会社を選ぶことが大切です。ここでは、純金積立におすすめの証券会社3社を詳しく紹介します。

証券会社によって、最低購入金額や手数料体系、現物受取サービスの有無などが異なります。自分の投資スタイルや予算に合った証券会社を選びましょう。

| 項目 | 内容 |

|---|---|

| 口座数 | 約15,000,000口座 ※2025年11月25日時点(SBIネオモバイル証券など含む) |

| 取引手数料 | 【スタンダードプラン(1注文ごと)】 取引金額に関係なく0円【アクティブプラン(1日定額制)】 1日100万円以下の取引:0円※現物取引・信用取引・単元未満株(S株)もすべて対象です。 |

| NISA対応 | 〇※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 〇(259銘柄)※2025年3月3日時点※現物取引のみ |

| 成長投資枠対象商品 | 国内株 / 外国株 / 投資信託(約1,329銘柄 ※2025年3月3日時点)※現物取引のみ |

| 投資信託 | 約2,550本 ※2025年3月3日時点 |

| 外国株 | 8カ国/米国株式(5,000銘柄)※現物取引のみ |

| 取引ツール(PC) | HYPER SBI 2 / HYPER SBI / SBI CFDトレーダー |

| スマホアプリ | SBI証券 株アプリ / 米国株アプリ / かんたん積立 / HYPER FX / HYPER 先物 / HYPER CFD |

| 提携銀行口座 | SBI新生銀行 / 住信SBIネット銀行 |

| ポイント投資・付与 | Pontaポイント / dポイント / Vポイント(クレカ積立)※現物取引のみ |

| 口座開設スピード | 最短 翌営業日 |

SBI証券は口座数約1,500万を誇る業界最大手のネット証券です。純金積立だけでなく、プラチナ積立や銀積立も取り扱っており、貴金属投資の選択肢が豊富です。

SBI証券の特徴

年会費や口座管理費は無料なので、少額投資でもコストを抑えられます。

SBI証券の純金積立では、積み立てた金を一定量以上保有すると、金地金やコインとして現物受取ができます。現物受取には手数料がかかりますが、実物の金を手元に置きたい方には魅力的なサービスです。

また、Vポイント、Pontaポイント、dポイント、JALマイル、PayPayポイントなど、複数のポイントプログラムに対応しているのも特徴です。

SBI証券は株式投資や投資信託など、他の投資商品も充実しています。純金積立と併せて資産運用の幅を広げたい方に適した証券会社といえます。

| 項目 | 内容 |

|---|---|

| 口座数 | 約13,000,000口座 ※2025年11月時点 |

| 取引手数料 | 【ゼロコース】 国内株式(現物・信用):0円 かぶミニ®(単元未満株):0円 投資信託:0円 ※ゼロコース選択時。 ※一部、スプレッドや信託財産留保額が発生する場合があります。 |

| NISA対応 | 〇(新NISA対応)※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 251銘柄 ※2025年2月28日時点 ※現物取引のみ |

| 成長投資枠対象商品 | 国内株式 / 外国株式 / 投資信託(約1,345銘柄)※現物取引のみ |

| 投資信託 | 約2,550本 ※2025年4月24日時点 |

| 外国株 | 6カ国/米国株式(約4,500銘柄)※現物取引のみ |

| 取引ツール(PC) | マーケットスピード / マーケットスピード II / 楽天MT4 |

| スマホアプリ | iSPEED / iSPEED for iPad / iSPEED FX / iSPEED 先物 |

| 提携銀行口座 | 楽天銀行(マネーブリッジ) |

| ポイント投資・付与 | 楽天ポイント(投資信託 / 国内株式 / 米国株式<円貨決済>)※現物取引のみ |

| 口座開設スピード | 最短 翌営業日 |

楽天証券は、楽天カードでの積立決済に対応しており、ポイント還元を受けられるのが最大の特徴です。純金積立の支払いを楽天カードで行うと、カード利用分の楽天ポイントが貯まります。

楽天証券の特徴

他社と比べると手数料はやや高めですが、楽天ポイントでの還元を考慮すれば、実質的なコストは抑えられます。

貯まった楽天ポイントは、楽天市場での買い物や投資信託の購入にも使えるため、楽天経済圏を活用している方には特におすすめです。

楽天証券では、金だけでなくプラチナ積立も取り扱っています。現物受取サービスにも対応しており、一定量以上積み立てると金地金として受け取ることも可能です。

楽天証券の口座数は約1,200万口座で、業界2位の規模です。サポート体制も充実しているため、初めて純金積立を始める方でも安心して利用できます。

| 項目 | 内容 |

|---|---|

| 口座数 | 約2,700,000口座 ※2025年2月時点 |

| 取引手数料 | 【取引毎手数料コース】

|

| NISA対応 | 〇(日本株・米国株・中国株・投資信託の売買手数料が無料)※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 〇(銘柄数は公式サイトで確認)※現物取引のみ |

| 成長投資枠対象商品 | 国内株 / 米国株 / 中国株 / 投資信託(約1,750本以上)※現物取引のみ |

| 投資信託 | 約1,800本(購入時手数料すべて無料) |

| 外国株 | 2カ国/米国株:約5,000銘柄以上(2025年1月27日時点)※現物取引のみ |

| 取引ツール(PC) | マネックストレーダー / 銘柄スカウター |

| スマホアプリ | マネックス証券アプリ / 米国株アプリ / 投信アプリ |

| 提携銀行口座 | マネックス証券専用銀行口座(詳細は公式サイトで確認) |

| ポイント投資・付与 | マネックスポイント / dポイント(投資信託の積立に利用可能)※現物取引のみ |

| 口座開設スピード | オンライン申込で最短翌営業日 |

マネックス証券は、純金積立のシミュレーション機能が充実しており、投資計画を立てやすいのが特徴です。月々の積立額や期間を入力すると、将来の保有量や必要資金の目安を確認できます。

マネックス証券の特徴

年会費や口座管理費は無料で、少額投資でもコストを気にせず続けられます。

現物受取サービスも充実しており、金地金やコインでの受取が可能です。受取手数料は発生しますが、実物資産として保有したい方には魅力的です。

また、マネックスポイントやdポイントが貯まるポイントプログラムもあり、投資を続けるモチベーションになります。

マネックス証券は米国株投資にも強みがあり、約5,000銘柄の米国株を取り扱っています。純金積立と併せて国際分散投資を考えている方にも適した証券会社です。

| 順位 | 証券会社 | 特徴 | 手数料 | 口座開設 |

|---|---|---|---|---|

| 1 | SBI証券 おすすめ |

|

0円 | 口座開設 |

| 2 | 楽天証券 |

|

0円 | 詳細を見る |

| 3 | moomoo証券 |

|

0円 | 詳細を見る |

PR | 情報は2026年2月時点

純金積立の証券会社を選ぶ3つのポイント

純金積立を始める証券会社を選ぶ際は、手数料や最低購入金額、サービス内容をしっかり比較することが大切です。ここでは、証券会社選びで特に重要な3つのポイントを解説します。

純金積立の手数料は、主に買付手数料、売却手数料、年会費の3種類があります。証券会社によって手数料体系が異なるため、事前に確認しておきましょう。

買付手数料は、金を購入する際にかかる手数料です。多くの証券会社では、購入金額の1.5%〜2.5%程度が目安です。

例えば月10,000円積み立てる場合、手数料が2%なら200円が毎月かかります。長期的に積み立てるほど手数料の影響は大きくなるため、できるだけ低い証券会社を選ぶのがおすすめです。

売却手数料は、保有している金を売却する際にかかる手数料です。証券会社によっては無料の場合もあれば、売却金額の一定割合がかかる場合もあります。

また、現物受取を希望する場合は、別途手数料が発生することが一般的です。金地金やコインでの受取には、加工費や配送費がかかるため、事前に確認しておきましょう。

年会費や口座管理費は、多くのネット証券では無料です。ただし、一部の貴金属商社では年会費が発生する場合もあるため、注意が必要です。

純金積立の最低購入金額は、証券会社によって月1,000円〜3,000円程度と幅があります。少額から始めたい方は、最低購入金額が低い証券会社を選びましょう。

月1,000円から始められる証券会社なら、投資初心者でも気軽にスタートできます。まずは少額で純金積立の仕組みや値動きを体験し、慣れてきたら積立額を増やすという方法もおすすめです。

一方、最低購入金額が月3,000円以上の証券会社もあるため、予算に合わせて選ぶことが大切です。

また、積立額の変更がどの程度柔軟にできるかも確認しておきましょう。証券会社によっては、毎月の積立額を自由に変更できたり、一時的に積立を停止できたりします。

収入や支出の変動に合わせて調整できる証券会社なら、無理なく続けられます。

純金積立で貯めた金を、金地金やコインとして現物で受け取れるかどうかも重要なポイントです。実物の金を手元に置きたい方は、現物受取サービスがある証券会社を選びましょう。

現物受取サービスでは、一定量以上の金を積み立てると、金地金やコインとして受け取れます。受取可能な最低グラム数は証券会社によって異なり、一般的には100グラム以上から対応している場合が多いです。

金地金は資産として保有する実感が得られるため、長期的な資産形成を考えている方に人気があります。

現物受取には手数料がかかります。金地金への加工費や配送費、保険料などが発生するため、受取時のコストも考慮しておきましょう。また、受け取った金地金を自宅で保管する場合は、盗難や紛失のリスクもあります。

現物受取を予定していない方は、このサービスの有無を重視する必要はありません。売却時に現金化できれば十分という場合は、手数料の安さや使いやすさを優先して証券会社を選びましょう。

純金積立のメリット5つ

純金積立には、少額から始められることや価格変動リスクを分散できることなど、多くのメリットがあります。ここでは、純金積立の主なメリットを5つ紹介します。

純金積立の最大のメリットは、月1,000円程度の少額から金投資を始められることです。金地金を購入する場合、数十万円以上のまとまった資金が必要ですが、純金積立なら少額から無理なく始められます。

投資初心者の方や、まとまった資金がない方でも気軽にスタートできます。毎月の積立額は自分で設定できるため、家計の状況に合わせて無理のない範囲で投資を続けられます。

少額から始めて、慣れてきたら徐々に積立額を増やすという方法もおすすめです。

少額投資なら失敗した場合のダメージも小さく抑えられます。金投資が初めての方でも、リスクを抑えながら経験を積めるのは大きなメリットです。

純金積立では、ドルコスト平均法により価格変動リスクを分散できます。毎月一定額を投資することで、金価格が高い時は少なく、安い時は多く購入できるため、平均購入単価を抑えられます。

金価格は日々変動するため、購入タイミングを見極めるのは困難です。一括で大量に購入した場合、その後に価格が下落すると大きな損失を抱える可能性があります。

純金積立なら、購入タイミングを分散できるため、高値掴みのリスクを減らせます。

長期的に積み立てを続けることで、価格変動の影響を平準化できます。短期的な価格変動に一喜一憂せず、じっくりと資産を増やしたい方に向いている投資方法です。

金は実物資産であり、株式や債券とは異なり発行体の信用リスクがありません。企業が倒産しても、金そのものの価値はなくなりません。この特性が、金投資の大きな魅力です。

株式は企業の業績に、債券は発行体の信用力に価値が左右されます。一方、金は物理的に存在する資産であり、世界中で価値が認められています。

経済危機や金融不安が起きた際にも、金の価値は比較的安定しているため、資産の分散先として有効です。

また、金は数千年にわたって価値を保ってきた歴史があります。長期的な資産保全を考える際に、金は有力な選択肢の一つといえます。

金はインフレや経済危機の際に価格が上昇しやすい特性があります。通貨の価値が下がるインフレ時には、実物資産である金の価値が相対的に高まるためです。

インフレが進むと、現金や預金の実質的な価値は目減りします。一方、金は実物資産として価値を保ちやすく、インフレヘッジの手段として活用できます。

歴史的にも、インフレ率が高い時期には金価格が上昇する傾向が見られます。

また、戦争や金融危機などの有事の際には、安全資産として金が買われる傾向があります。株式市場が不安定な時期でも、金価格は比較的安定していることが多く、リスク分散の効果が期待できます。

純金積立では、一定量以上積み立てると金地金やコインとして現物を受け取れます。実物の金を手元に置きたい方や、将来的に相続を考えている方には魅力的なサービスです。

金地金は資産として保有する実感が得られ、長期的な資産形成のモチベーションになります。また、金は世界中で換金できるため、海外でも価値を認められる資産として保有できます。

相続の際にも、金地金として引き継ぐことが可能です。

現物受取には手数料がかかることや、自宅保管のリスクがあることも理解しておきましょう。現物受取を希望する場合は、保管方法や保険についても事前に検討しておくことが大切です。

純金積立で気をつけたい4つのこと

純金積立にはメリットがある一方で、注意すべき点もあります。投資を始める前に、デメリットやリスクをしっかり理解しておきましょう。

純金積立では、買付手数料や売却手数料、現物受取手数料などのコストがかかります。手数料は証券会社によって異なりますが、一般的に買付手数料は購入金額の1.5%〜2.5%程度です。

例えば、月10,000円を積み立てる場合、手数料が2%なら毎月200円がコストとして差し引かれます。年間では2,400円、10年間では24,000円になるため、長期的には無視できない金額です。

手数料が高い証券会社を選ぶと、利益が手数料に圧迫される可能性があります。

現物受取を希望する場合は、加工費や配送費などの追加手数料が発生します。金地金への加工には数千円〜数万円のコストがかかるため、現物受取を頻繁に行うと手数料負担が大きくなります。

純金積立を始める際は、手数料体系を事前に確認し、できるだけコストを抑えられる証券会社を選びましょう。

純金積立は元本保証の商品ではなく、金価格の変動により元本割れのリスクがあります。金価格は需給や為替、経済情勢などの影響を受けて日々変動します。

購入時よりも金価格が下落した場合、売却時に損失が発生する可能性があります。特に短期間で売却する場合は、価格変動の影響を受けやすくなります。

ドルコスト平均法により価格変動リスクは分散できますが、長期的に金価格が下落し続ければ、損失を抱える可能性もあります。

金価格は円建てで表示されるため、為替の影響も受けます。金価格が上昇しても、円高が進めば円建ての価格は下がることもあります。

逆に、金価格が横ばいでも円安が進めば円建ての価格は上がります。為替の動きも考慮して、長期的な視点で投資を続けることが大切です。

金投資は、株式投資のような短期的な大きなリターンは期待しにくい投資です。金は価値を保つ資産として優れていますが、配当や利息は発生しません。

株式投資では、企業の成長により株価が大きく上昇したり、配当金を受け取ったりできます。一方、金は保有しているだけでは利益を生みません。

価格上昇による値上がり益のみが収益源となるため、短期間で大きく儲けるのは難しいといえます。

純金積立は、長期的な資産保全や分散投資の手段として活用するのが基本です。短期的な利益を求めるのではなく、10年、20年といった長期的な視点で資産を形成していくことが重要です。

資産全体のポートフォリオの一部として、5%〜10%程度を金投資に配分するのが一般的な考え方です。

純金積立で購入した金は、証券会社や貴金属商社が保管する消費寄託という方法が一般的です。消費寄託では、預けた金と同量・同品質の金を返してもらう権利を持ちますが、特定の金地金を保管してもらうわけではありません。

消費寄託の場合、証券会社が倒産すると預けた金の一部しか戻ってこない可能性があります。多くの証券会社では分別管理を行っていますが、完全に保護されるわけではないため、リスクがあることを理解しておきましょう。

一方、特定保管という方法を選べば、特定の金地金を保管してもらえるため、倒産リスクは低くなりますが、保管手数料が高くなる傾向があります。

現物受取をして自宅で保管する場合は、盗難や紛失のリスクがあります。金地金は高価なため、保管場所や保険についても慎重に検討する必要があります。金庫を購入したり、銀行の貸金庫を利用したりすることも選択肢の一つです。

純金積立の始め方

純金積立を始めるには、証券会社で口座を開設し、積立設定を行う必要があります。ここでは、口座開設から実際に積立を始めるまでの流れを解説します。

純金積立を始めるには、まず証券会社で口座を開設する必要があります。口座開設はインターネットから申し込めるため、自宅にいながら手続きができます。

証券会社の公式サイトから口座開設申込フォームにアクセスし、必要事項を入力します。本人確認書類はスマートフォンで撮影してアップロードするか、郵送で提出します。

申込後、証券会社で審査が行われます。審査に通過すると、口座開設完了の通知が届きます。口座開設にかかる日数は最短で翌営業日、通常は数日〜1週間程度です。

マイナンバーカードを使ったオンライン本人確認を利用すると、より早く口座を開設できる場合もあります。

口座開設や口座維持に費用はかからないため、まずは口座を開設してみるのもおすすめです。

口座開設が完了したら、純金積立の設定を行います。証券会社のサイトやアプリにログインし、純金積立のメニューから設定を進めましょう。

まず、毎月の積立額を決めます。月1,000円から始められる証券会社が多いため、無理のない金額から始めるのがおすすめです。

積立額は後から変更できるため、まずは少額でスタートして、慣れてきたら増額するという方法もあります。

次に、積立日を設定します。毎月の給料日直後など、入金しやすい日を選ぶと良いでしょう。証券会社によっては、複数の日付から選べる場合もあります。

設定が完了すると、指定した日に自動的に金が購入されます。購入後は、保有残高や時価評価額を証券会社のサイトやアプリで確認できます。

純金積立を始めたら、定期的に運用状況を確認することが大切です。証券会社のサイトやアプリにログインすれば、保有グラム数や時価評価額、損益状況を確認できます。

月に1回程度、積立状況をチェックする習慣をつけましょう。金価格の推移や保有グラム数の増加を確認することで、投資のモチベーションを維持できます。

ただし、短期的な価格変動に一喜一憂する必要はありません。純金積立は長期投資が基本なので、じっくりと資産を増やしていく姿勢が大切です。

また、家計の状況に応じて積立額を見直すことも重要です。収入が増えたら積立額を増やす、支出が増えたら一時的に積立を停止するなど、柔軟に調整しましょう。

証券会社によっては、積立額の変更や積立の停止・再開が簡単にできるため、無理なく続けられます。長期的に積立を続けることが、純金積立で資産を増やす秘訣です。

金投資には、純金積立以外にも金地金投資、金ETF、金投資信託などの方法があります。それぞれの特徴を理解して、自分に合った投資方法を選びましょう。

金地金投資は、金の延べ棒(インゴット)を直接購入する投資方法です。純金積立と比べると、まとまった資金が必要になりますが、実物資産を手元に置けるメリットがあります。

金地金は、貴金属商社や金融機関で購入できます。一般的には100グラム以上から購入可能ですが、金価格が1グラム10,000円の場合、100グラムで100万円以上の資金が必要です。

購入時には手数料がかかり、小口になるほど手数料率が高くなる傾向があります。

金地金を購入すると、実物の金を手元に保管できます。資産として保有する実感が得られ、相続の際にも引き継ぎやすいメリットがあります。

自宅保管のリスクや保管場所の確保、保険の加入などを考慮する必要があります。また、売却時には貴金属商社に持ち込む手間がかかります。

純金積立は少額から始められ、保管の手間もかかりません。まとまった資金がない方や、投資初心者には純金積立が適しています。

金ETF(上場投資信託)は、金価格に連動する投資信託を証券取引所で売買する投資方法です。株式と同じように、リアルタイムで取引できるのが特徴です。

金ETFは、証券口座があれば簡単に購入できます。売買手数料は株式取引と同様で、証券会社によっては無料の場合もあります。

また、信託報酬(運用管理費用)が年率0.4%程度かかりますが、純金積立の買付手数料と比べると低コストで投資できる場合が多いです。

金ETFは流動性が高く、いつでも市場で売買できます。急に現金が必要になった場合でも、すぐに売却して換金できるのがメリットです。

また、NISAの成長投資枠を利用すれば、金ETFの値上がり益を非課税にできる場合もあります。

金ETFは現物の金を受け取ることはできません。あくまで金価格に連動する金融商品であり、実物資産を保有したい方には向いていません。

少額から始めたい方や、ドルコスト平均法を活用したい方には純金積立が適しています。一方、低コストで柔軟に売買したい方や、NISAを活用したい方には金ETFがおすすめです。

金投資信託は、金価格に連動する投資信託を購入する投資方法です。金ETFと似ていますが、証券取引所には上場しておらず、証券会社や銀行で購入します。

金投資信託は、1日1回算出される基準価額で売買されます。注文した当日の価格ではなく、翌営業日の基準価額で約定するため、リアルタイムでの売買はできません。

購入時に販売手数料がかかる場合があり、信託報酬も年率0.5%〜1%程度と金ETFより高めです。

金投資信託のメリットは、NISAのつみたて投資枠で購入できる商品がある点です。つみたて投資枠を利用すれば、年間120万円まで非課税で積立投資ができます。

また、証券会社によっては100円から購入できるため、少額投資にも向いています。

金投資信託も現物の金を受け取ることはできません。また、販売手数料や信託報酬が高い商品もあるため、コスト面では純金積立や金ETFと比較して慎重に選ぶ必要があります。

純金積立の税金と確定申告の基礎知識

純金積立で利益が出た場合、税金がかかります。売却時の税金の仕組みや確定申告の必要性を理解しておきましょう。

純金積立で得た利益は、譲渡所得として課税されます。売却価格から取得価格と売却費用を差し引いた金額が譲渡所得となり、他の所得と合算して所得税が課税されます。

譲渡所得の計算式は、「売却価格 − (取得価格 + 売却費用) − 特別控除50万円」です。

特別控除50万円があるため、年間の譲渡所得が50万円以下であれば課税されません。また、保有期間が5年を超える場合は長期譲渡所得となり、課税対象額が2分の1になる優遇措置があります。

例えば、取得価格100万円の金を150万円で売却した場合、譲渡所得は50万円です。特別控除50万円を差し引くと課税対象額は0円となり、税金はかかりません。

一方、取得価格100万円の金を200万円で売却した場合、譲渡所得は100万円です。特別控除50万円を差し引くと課税対象額は50万円となり、この金額が他の所得と合算されて所得税が課税されます。

純金積立の場合、複数回に分けて購入しているため、取得価格の計算が複雑になります。一般的には、総購入金額を総購入グラム数で割った平均取得単価を使用します。

証券会社から発行される取引報告書を保管しておくと、確定申告の際に役立ちます。

純金積立で利益が出た場合、確定申告が必要になるケースがあります。年間の譲渡所得が特別控除50万円を超える場合や、給与所得者で給与以外の所得が20万円を超える場合は、確定申告が必要です。

給与所得者の場合、給与以外の所得(譲渡所得を含む)が年間20万円以下であれば、確定申告は不要です。

この特例は所得税のみに適用されるため、住民税の申告は別途必要になる場合があります。詳しくは、お住まいの市区町村の税務窓口に確認しましょう。

確定申告を行う際は、売却時の取引報告書や購入時の記録が必要です。証券会社から発行される年間取引報告書を保管しておくと、スムーズに申告できます。

また、売却費用(手数料など)も経費として計上できるため、領収書や明細も保管しておきましょう。

確定申告の期間は、毎年2月16日から3月15日までです。e-Taxを利用すれば、自宅からインターネットで申告できます。

税金の計算や申告手続きが複雑な場合は、税理士に相談するのもおすすめです。

純金積立は、月1,000円程度の少額から金投資を始められる方法です。ドルコスト平均法により価格変動リスクを分散でき、長期的な資産形成に適しています。

証券会社を選ぶ際は、手数料の安さ、最低購入金額、現物受取サービスの有無を比較しましょう。SBI証券、楽天証券、マネックス証券の3社は、手数料や使いやすさの面でおすすめです。

楽天証券ならクレジットカード決済でポイント還元も受けられます。

純金積立には、少額から始められることや実物資産として価値を保てることなどのメリットがあります。一方、手数料がかかることや価格変動による元本割れのリスクがあることも理解しておきましょう。

短期的な大きなリターンは期待しにくいため、長期的な視点で資産を形成していくことが大切です。

金投資には、純金積立以外にも金地金投資、金ETF、金投資信託などの方法があります。現物の金を手元に置きたい方は金地金投資、低コストで柔軟に売買したい方は金ETF、NISAを活用したい方は金投資信託を検討しましょう。

自分の投資目的や予算に合わせて、最適な方法を選ぶことが重要です。

なお、投資には元本割れのリスクがあります。最終的な投資判断はご自身の責任で行ってください。詳しくは各証券会社にご確認ください。

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!