米国株のおすすめ銘柄はどれ?初心者向け選び方を解説【2026年】

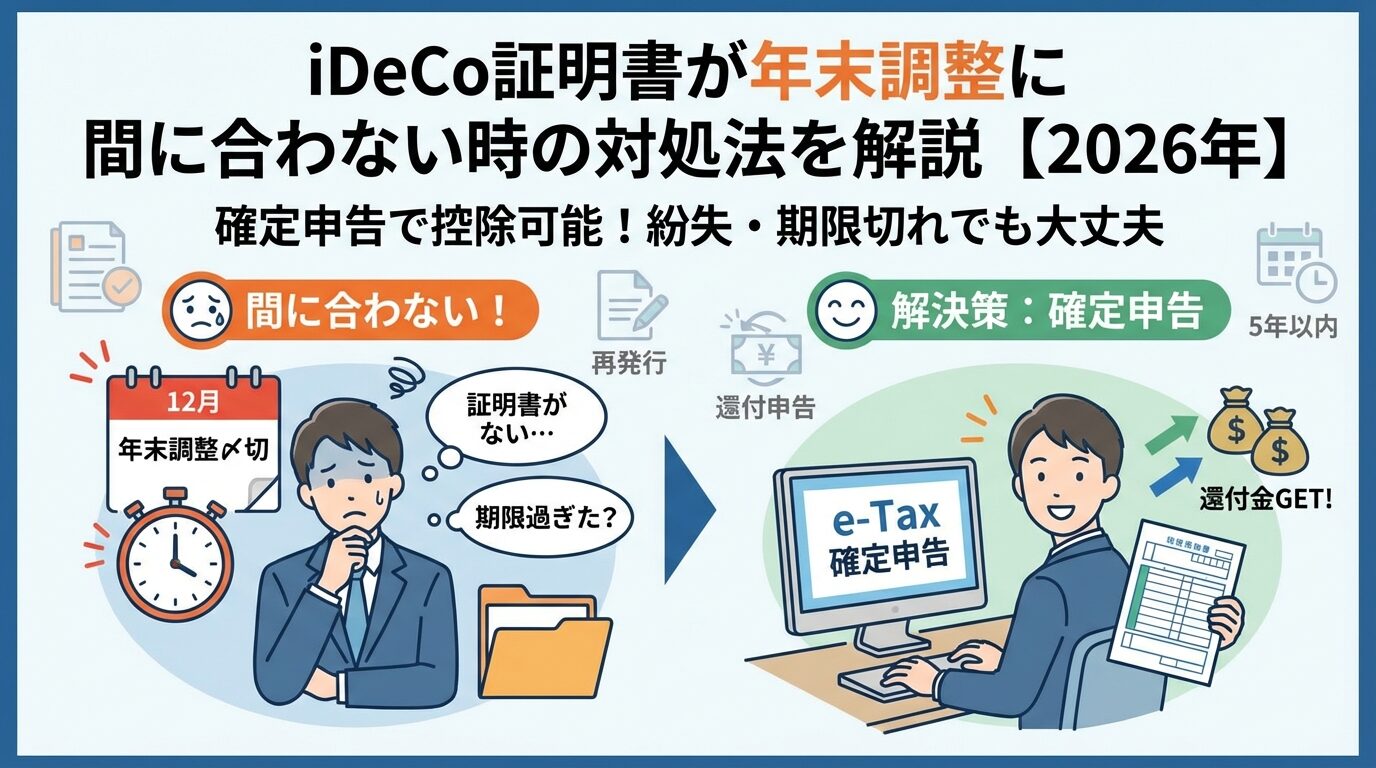

iDeCoの小規模企業共済等掛金払込証明書が年末調整に間に合わなくて困っていませんか。

証明書が届かない、紛失してしまった、会社の締切に間に合わなかったなど、理由はさまざまです。

でも安心してください。年末調整に間に合わなくても、確定申告で控除を受けられます。

この記事では、iDeCo証明書が年末調整に間に合わない場合の対処法を詳しく解説します。

確定申告の具体的な手順から、証明書の再発行方法、今後同じ問題を起こさないための対策まで、実践的な情報をお届けします。

目次

iDeCoの小規模企業共済等掛金払込証明書が年末調整に間に合わなかった場合、確定申告で控除を受けることができます。年末調整を逃したからといって、控除を受ける権利がなくなるわけではありません。

確定申告は翌年の2月16日から3月15日までの期間に行います。

この期間内に確定申告書を提出すれば、iDeCoの掛金全額が所得控除の対象となり、払い過ぎた税金が還付されます。

さらに、還付申告であれば5年以内ならいつでも申告可能です。

過去の年末調整で申告し忘れた分も、遡って控除を受けられます。

会社の年末調整に間に合わなくても焦る必要はありません。確定申告という選択肢があることを覚えておきましょう。

確定申告は難しそうに感じるかもしれませんが、国税庁の「確定申告書等作成コーナー」を使えば、画面の指示に従って入力するだけで申告書を作成できます。

e-Taxを利用すれば、自宅からオンラインで提出も可能です。

小規模企業共済等掛金払込証明書とは?

小規模企業共済等掛金払込証明書は、iDeCoの掛金を所得控除として申告するために必要な公式書類です。

この証明書がないと、年末調整や確定申告でiDeCoの控除を受けることができません。

証明書は国民年金基金連合会から送付されます。

iDeCoに加入している方全員に、毎年自動的に発送される仕組みです。

この証明書には、その年の1月から12月までに拠出したiDeCo掛金の合計額が記載されています。

具体的には、「払込済掛金額」と「払込予定額」の2つの金額が記載されます。

証明書の記載内容

年末調整や確定申告では、この払込予定額を使用します。

証明書には加入者の氏名、住所、基礎年金番号なども記載されており、本人確認の役割も果たします。

税務署や会社の経理担当者が、確実にあなたのiDeCo掛金であることを確認できる公式書類なんです。

この証明書は再発行も可能ですが、手続きに時間がかかる場合があるため、届いたら大切に保管しておくことをおすすめします。

小規模企業共済等掛金払込証明書の発送時期は、iDeCoへの加入時期によって異なります。

10月までに初回掛金を拠出した方には10月下旬に発送され、11月以降に初回拠出した方には翌年1月下旬に発送されます。

10月下旬に発送される証明書には、10月分までの払込済額と、11月・12月の払込予定額が記載されています。

この証明書を使えば、年末調整に間に合わせることができます。

一方、11月や12月にiDeCoに加入した方の証明書は、翌年1月下旬の発送となります。

これでは年末調整の締切に間に合いません。

11月・12月加入の場合は、最初から確定申告で控除を受ける前提で準備しましょう。

また、転居などで住所が変わった場合、証明書が届かないことがあります。

iDeCoの運営機関に住所変更の届出をしていないと、旧住所に送られてしまいます。

引っ越しをしたら、必ず住所変更の手続きを行ってください。

年末調整に間に合わない3つのケース

iDeCo証明書が年末調整に間に合わない理由は、主に3つのパターンに分けられます。

自分がどのケースに当てはまるかを確認して、適切な対処法を選びましょう。

11月や12月にiDeCoに加入した方は、証明書の発送が翌年1月下旬になるため、年末調整には物理的に間に合いません。

これは制度上の仕組みなので、どうしようもない部分です。

このケースでは、最初から確定申告で控除を受ける予定で準備しましょう。証明書は1月下旬に届くので、それを受け取ってから2月16日以降の確定申告期間に申告すれば問題ありません。

11月や12月の掛金も、しっかり所得控除の対象になります。

年末調整に間に合わなかったからといって、控除額が減るわけではないので安心してください。

10月下旬に送られてきた証明書を紛失してしまうケースも少なくありません。

重要書類だと分かっていても、年末調整の時期までに見失ってしまうことがあります。

証明書を紛失した場合は、iDeCoの運営機関(金融機関)に連絡すれば再発行してもらえます。

ただし、再発行には1~2週間程度かかることが多く、会社の年末調整締切に間に合わない可能性があります。

再発行が間に合わない場合は、確定申告で対応しましょう。

再発行された証明書を使って、翌年の確定申告期間に申告すれば控除を受けられます。

証明書は手元にあったのに、会社の年末調整書類の提出締切に間に合わなかったというケースもあります。

忙しくて提出を忘れていた、締切日を勘違いしていたなど、理由はさまざまです。

会社によっては年末調整の締切が11月中旬から12月上旬と早めに設定されていることがあります。

証明書が届くのが10月下旬なので、提出期限まで1ヶ月もない場合もあるんです。

このケースでも、確定申告で対応できます。会社の年末調整に間に合わなかったことを経理担当者に伝える必要はありません。自分で確定申告を行えば、同じように控除を受けられます。

確定申告で控除を受ける方法

年末調整に間に合わなかった場合の確定申告について、具体的な手順を解説します。

初めて確定申告をする方でも、この手順に従えば迷わず申告できます。

確定申告の期間は、毎年2月16日から3月15日までです。

この期間内に、前年1月から12月までの所得と控除を申告します。

例えば、2024年分のiDeCo控除を申告する場合は、2025年2月16日から3月15日までに申告します。

ただし、還付申告(払い過ぎた税金を返してもらう申告)の場合は、翌年1月1日から5年間いつでも申告できます。

iDeCoの控除は還付申告に該当するため、急いで2月16日を待つ必要はありません。

早めに申告すれば、還付金も早く振り込まれます。証明書が1月下旬に届いたら、2月上旬には申告を済ませるのがおすすめです。

確定申告には、以下の書類が必要です。

事前に準備しておきましょう。

源泉徴収票は、会社から12月の給与明細と一緒に渡されることが多いです。

紛失した場合は、会社の経理担当者に再発行を依頼しましょう。

e-Taxで申告する場合は、マイナンバーカードとICカードリーダー(またはマイナンバーカード読み取り対応のスマートフォン)があると便利です。

マイナポータル連携を使えば、源泉徴収票のデータを自動で取り込むこともできます。

確定申告書の作成は、国税庁の「確定申告書等作成コーナー」を使うのが最も簡単です。

画面の指示に従って入力していけば、自動的に計算してくれます。

初めての確定申告でも、画面の指示に従えば30分程度で完了します。

分からないことがあれば、税務署の電話相談センターに問い合わせることもできます。

e-Taxを使えば、自宅からオンラインで確定申告を完結できます。

税務署に行く必要がなく、24時間いつでも申告できるのが大きなメリットです。

e-Taxで申告するには、マイナンバーカードとICカードリーダー(またはマイナンバーカード読み取り対応スマートフォン)が必要です。

マイナンバーカードを持っていない方は、税務署でID・パスワードを発行してもらう方法もあります。

マイナポータル連携のメリット

e-Taxで申告すると、還付金の振込も早くなります。

通常、申告から3週間程度で還付金が振り込まれます。

郵送の場合は1~2ヶ月かかることもあるので、e-Taxの方が断然おすすめです。

還付申告は、払い過ぎた税金を返してもらうための申告です。

iDeCoの控除を年末調整で申告し忘れた場合、還付申告を行えば過去の分も取り戻せます。

還付申告の期限は、その年の翌年1月1日から5年間です。

例えば、2024年分のiDeCo控除を申告し忘れた場合、2029年12月31日まで還付申告ができます。

通常の確定申告は2月16日から3月15日までですが、還付申告はこの期間に縛られません。

1月から申告できますし、3月15日を過ぎても5年以内なら受け付けてもらえます。

過去にiDeCoの控除を申告し忘れていた方は、今からでも遅くありません。過去の源泉徴収票とiDeCoの証明書を用意して、還付申告を行いましょう。

複数年分の申告漏れがある場合、それぞれの年度ごとに申告書を作成する必要があります。

2022年分、2023年分、2024年分と、それぞれ別々の申告書を提出します。

国税庁の確定申告書等作成コーナーでは、過去の年度の申告書も作成できます。

画面で申告する年度を選択して、その年の源泉徴収票とiDeCo証明書の情報を入力していきます。

複数年分をまとめて申告する場合は、それぞれの年度の証明書が必要です。紛失している場合は、iDeCoの運営機関に連絡して過去の証明書を再発行してもらいましょう。過去の分でも再発行は可能です。

還付金は、申告書を提出してから通常1~2ヶ月程度で指定した銀行口座に振り込まれます。

e-Taxで申告した場合は、3週間程度と早めに振り込まれることが多いです。

還付金の金額は、所得税率によって異なります。

iDeCoの掛金額に所得税率を掛けた金額が還付されます。

還付金の計算例

還付金の振込状況は、e-Taxの「メッセージボックス」で確認できます。

また、税務署に電話で問い合わせることも可能です。

振込予定日を過ぎても入金がない場合は、税務署に確認してみましょう。

証明書紛失時の再発行方法と注意点

小規模企業共済等掛金払込証明書を紛失してしまった場合でも、再発行が可能です。

焦らずに適切な手続きを行いましょう。

証明書の再発行は、iDeCoの運営機関(金融機関)に連絡して依頼します。

具体的な手続き方法は運営機関によって異なりますが、多くの場合は以下の流れになります。

年末調整の時期(11月~12月)は申請が集中するため、3週間以上かかることもあります。会社の年末調整に間に合わせたい場合は、証明書を紛失したことに気づいたらすぐに再発行を依頼しましょう。

間に合わない場合は、確定申告で対応する前提で準備してください。

最近では、紙の証明書ではなく電子データで受け取れるサービスを提供している運営機関も増えています。

電子データなら紛失の心配がなく、必要なときにいつでもダウンロードできます。

電子データでの受取を希望する場合は、iDeCoの運営機関のウェブサイトにログインして、設定を変更します。

多くの場合、「各種設定」や「電子交付サービス」といったメニューから変更できます。

電子データに切り替えると、翌年度からは紙の証明書が送られてこなくなります。必要なときにログインしてダウンロードする形になるので、IDとパスワードをしっかり管理しておきましょう。

電子データの証明書も、年末調整や確定申告で使用できます。

印刷して提出するか、e-Taxで申告する場合はPDFデータをそのまま添付できます。

年末調整に間に合わせるための対策

今後、同じ問題を起こさないために、年末調整に間に合わせるための対策を紹介します。

事前の準備と管理が重要です。

iDeCoに加入する時期によって、証明書の発送時期が変わることを理解しておきましょう。

10月までに初回掛金を拠出すれば、10月下旬に証明書が届き、年末調整に間に合います。

11月や12月に加入する場合は、証明書が翌年1月下旬になることを最初から認識しておけば、焦らずに確定申告の準備ができます。

加入時に運営機関から送られてくる案内資料にも、証明書の発送時期が記載されているので確認しましょう。

また、会社の年末調整の締切日も早めに確認しておくことが大切です。会社によっては11月中旬が締切のこともあるため、証明書が届いたらすぐに提出できるよう準備しておきましょう。

証明書が届いたら、すぐに分かる場所に保管することが重要です。

おすすめの保管方法をいくつか紹介します。

会社の年末調整の締切日は、会社によって異なります。

早い会社では11月中旬、遅い会社でも12月中旬が一般的です。

自分の会社の締切日を早めに確認しておきましょう。

締切日が早い場合は、証明書が届いたらすぐに提出する必要があります。

10月下旬に証明書が届いたら、その週のうちに年末調整書類と一緒に提出してしまうのがおすすめです。

締切日を過ぎてしまった場合は、無理に会社に頼まず、自分で確定申告をする方がスムーズです。会社の経理担当者に追加の手間をかけることもなく、自分のペースで申告できます。

よくある質問(Q&A)

いいえ、年末調整に間に合わなくても、確定申告で控除を受けられます。

確定申告の期間は翌年2月16日から3月15日までです。

この期間内に申告すれば、iDeCoの掛金全額が所得控除の対象となり、払い過ぎた税金が還付されます。

年末調整を逃したからといって、控除を受ける権利がなくなることはありません。

iDeCoの控除は還付申告に該当するため、5年以内ならいつでも申告できます。

3月15日の確定申告期限を過ぎても、5年間は還付を受ける権利があります。

過去の申告漏れに気づいたら、今からでも還付申告を行いましょう。

ただし、還付金の振込は遅くなるため、早めに申告するのがおすすめです。

理論的には可能ですが、会社の経理担当者に大きな負担をかけることになります。

年末調整のやり直しは、会社が税務署に提出した書類を訂正する必要があり、かなりの手間がかかります。

会社によっては対応してくれない場合もあるため、自分で確定申告をする方が現実的です。

確定申告なら、会社に迷惑をかけることなく控除を受けられます。

証明書が届かない場合は、iDeCoの運営機関(金融機関)に問い合わせましょう。

各運営機関のコールセンターの電話番号は、加入時に送られてきた資料や、運営機関のウェブサイトに記載されています。

住所変更の届出をしていない場合、旧住所に送られている可能性があります。

引っ越しをした場合は、必ず住所変更の手続きを行ってください。

はい、確定申告書類は郵送でも提出できます。

国税庁の確定申告書等作成コーナーで作成した申告書を印刷し、必要書類(源泉徴収票、iDeCoの証明書など)を添付して、管轄の税務署に郵送します。

郵送の場合は、控えも一緒に印刷して保管しておきましょう。

e-Taxでの提出に比べると還付金の振込は遅くなりますが、税務署に行く必要がないため便利です。

還付される金額は、所得税率とiDeCoの掛金額によって異なります。

基本的には、掛金額に所得税率を掛けた金額が還付されます。

還付金の例

具体的な金額は、確定申告書等作成コーナーで入力すると自動計算されます。

iDeCoの小規模企業共済等掛金払込証明書が年末調整に間に合わなくても、確定申告で控除を受けることができます。

確定申告の期間は翌年2月16日から3月15日まで、還付申告なら5年以内いつでも申告可能です。

証明書が届く時期は加入時期によって異なり、10月までに初回拠出した方は10月下旬、11月以降の方は翌年1月下旬に発送されます。

証明書を紛失した場合は、運営機関に連絡すれば再発行してもらえますが、1~2週間程度かかるため早めに依頼しましょう。

確定申告は国税庁の「確定申告書等作成コーナー」を使えば、画面の指示に従って簡単に作成できます。

e-Taxを利用すれば、自宅からオンラインで提出でき、還付金も早く振り込まれます。

マイナポータル連携を使えば、源泉徴収票のデータを自動取り込みできて便利です。

過去の年末調整でiDeCoの控除を申告し忘れていた方も、5年以内なら還付申告で取り戻せます。

複数年分をまとめて申告することも可能なので、過去の分も忘れずに申告しましょう。

今後、年末調整に間に合わせるためには、証明書が届いたらすぐに分かる場所に保管する、会社の年末調整締切日を早めに確認する、電子データでの受取に切り替えるなどの対策が有効です。

なお、投資には元本割れのリスクがあります。最終的な投資判断や税務手続きはご自身の責任で行ってください。詳しい手続きについては、お住まいの地域の税務署やiDeCoの運営機関にご確認ください。

| 順位 | 証券会社 | 特徴 | 手数料 | 口座開設 |

|---|---|---|---|---|

| 1 | SBI証券 おすすめ |

|

0円 | 口座開設 |

| 2 | 楽天証券 |

|

0円 | 詳細を見る |

| 3 | moomoo証券 |

|

0円 | 詳細を見る |

PR | 情報は2026年2月時点

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!