SBI証券のクレカ積立はどれがお得?対象カードと還元率を比較【2026年】

楽天証券でNISA投資を始めたものの、急な出費や資金が必要になり、引き出し方法が分からず困っていませんか。

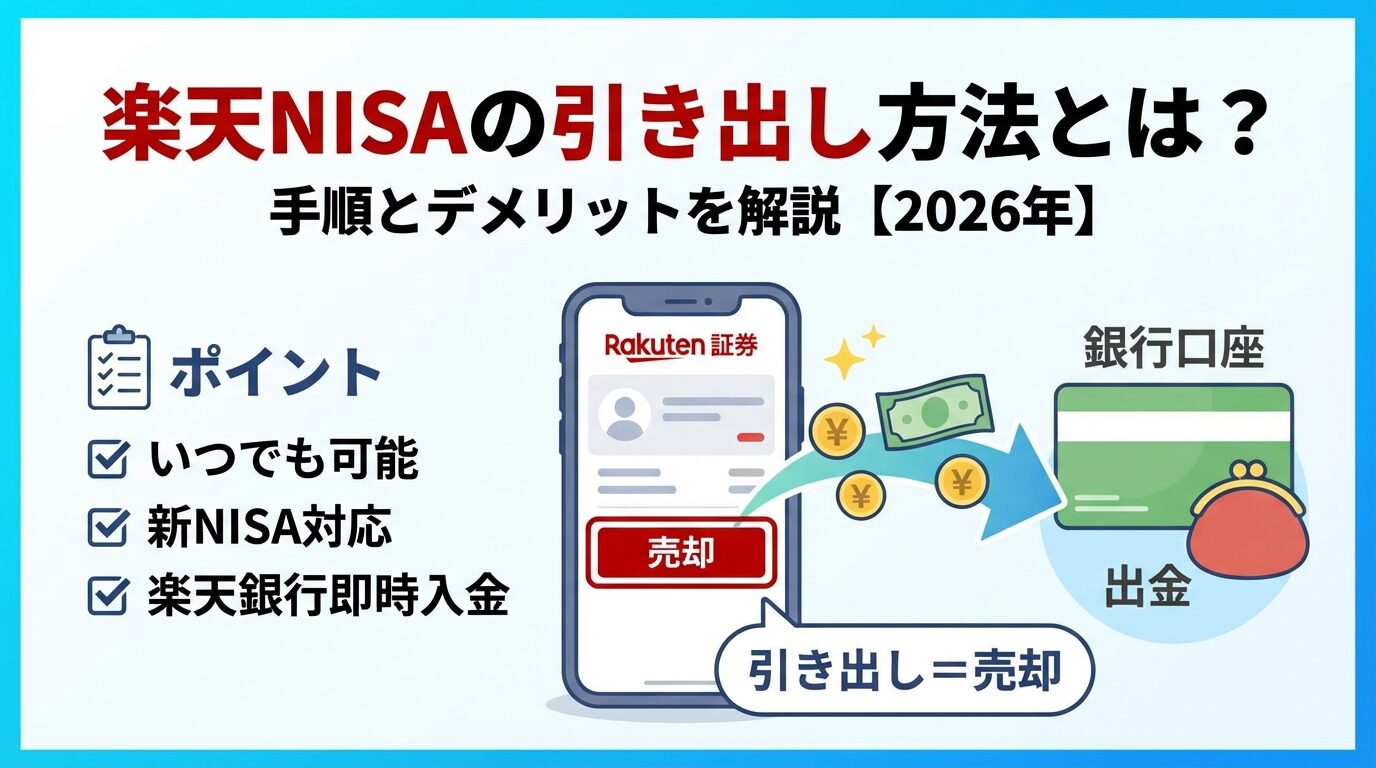

NISAの引き出しは、実は「売却」と「出金」の2つのステップで行います。

この記事では、楽天証券でNISA資産を現金化する具体的な手順を、画面イメージを交えて分かりやすく解説します。途中で引き出すことのデメリットや、新NISAの非課税枠の再利用の仕組みについても正しくお伝えします。

楽天銀行との連携を活用した即時入金の方法や、引き出しに最適なタイミングの判断基準も紹介しています。この記事を読めば、安心して楽天証券のNISA資産を引き出せるようになります。

目次

楽天NISAの引き出しとは?基本を理解しよう

楽天証券のNISA口座から資金を引き出す際には、まず基本的な仕組みを理解することが大切です。

NISAは「引き出し」という専用の機能があるわけではなく、保有している投資信託や株式を「売却」してから「出金」する流れになります。

NISAの引き出しとは、保有している投資信託や株式を売却して現金化することを指します。

楽天証券では、NISA口座で保有している商品を売却すると、その代金が証券口座に入金されます。この時点ではまだ銀行口座には入金されておらず、証券口座内の預り金という状態です。

売却した資金を実際に使うには、証券口座から銀行口座へ出金する手続きが別途必要になります。つまり、「売却」と「出金」の2つのステップで初めて引き出しが完了するんですね。

NISA口座の商品はいつでも売却できるため、必要な時に現金化できる柔軟性があります。

「引き出し」と「解約」は似ているようで、実は異なる概念です。

引き出しは保有商品の一部または全部を売却することで、NISA口座自体は継続して使えます。一方、解約はNISA口座そのものを閉鎖する手続きを指します。

楽天証券では、NISA口座で保有している商品を全て売却しても、口座は自動的に解約されません。口座を維持したまま、また新たに投資を始めることができます。

ただし、他の金融機関にNISA口座を移したい場合は、楽天証券のNISA口座を廃止する手続きが必要になります。引き出しだけなら口座はそのまま維持できるので、将来また投資を再開したい方は解約する必要はありません。

NISAの大きな魅力は、iDeCoと異なり、いつでも自由に引き出せる点です。

iDeCoは原則60歳まで引き出しができませんが、NISAは年齢や保有期間に関係なく、必要な時に売却して現金化できます。急な出費や予期せぬライフイベントにも対応できる柔軟性があります。

2024年から始まった新NISAでは、非課税保有期間が無期限になったため、長期保有を前提としながらも、必要に応じて引き出せる自由度が高まりました。

ただし、売却した商品の非課税枠は翌年以降に復活するものの、年内には再利用できません。また、頻繁な売買は複利効果を失うなどのデメリットもあるため、長期的な資産形成を考えるなら、本当に必要な時だけ引き出すことをおすすめします。この「いつでも引き出せる安心感」と「非課税メリット」のバランスが、NISAの魅力と言えるでしょう。

楽天証券でNISA資産を引き出す4つの手順

楽天証券でNISA資産を現金化するには、具体的な手順を理解しておくとスムーズです。

ここでは、売却から銀行口座への出金までの流れを、4つのステップに分けて詳しく解説します。

まず、楽天証券のウェブサイトまたはスマートフォンアプリにログインします。

ログイン後、「保有商品一覧」または「ポートフォリオ」のページにアクセスすると、NISA口座で保有している投資信託や株式が一覧で表示されます。

売却したい商品を見つけたら、その商品名をクリックまたはタップします。商品詳細ページに移動すると、現在の基準価額や評価額、損益状況などが確認できます。

この時点で、本当にその商品を売却するか、もう一度考えることが大切です。売却すると年内は非課税枠が復活しないため、慎重に判断しましょう。

複数の商品を保有している場合は、どの商品を売却するかも重要なポイントです。含み益が出ている商品と含み損がある商品では、売却のタイミングや優先順位が変わってきます。

商品詳細ページから「売却」ボタンをクリックすると、売却注文の入力画面に進みます。

ここで、売却する口数または金額を指定します。投資信託の場合は、「口数指定」または「金額指定」のどちらかを選べることが多いです。

全額を売却したい場合は「全部売却」ボタンを選択すると、保有している全口数が自動的に入力されます。一部だけ売却したい場合は、必要な口数や金額を手入力します。

例えば、100万円分だけ現金化したい場合は、金額指定で「1,000,000円」と入力すればOKです。

この時点では、まだ売却は確定していません。入力内容を確認する画面が表示されるので、売却口数や予想される受取金額を必ずチェックしましょう。

投資信託の場合、基準価額は翌営業日に確定するため、実際の受取金額は注文時点では確定しない点に注意が必要です。

売却内容を確認したら、取引パスワードを入力して「注文する」ボタンをクリックします。

これで売却注文が正式に受け付けられます。注文受付後は、注文照会ページで注文状況を確認できます。

投資信託の場合、注文を出した当日の15時までに受け付けられた注文は、その日の基準価額で売却されます。15時以降の注文は翌営業日の基準価額が適用されます。

株式の場合は、市場が開いている時間帯(9時~15時)であれば、リアルタイムで売却が成立します。

売却注文は、約定(売買が成立すること)するまでは取り消しが可能です。ただし、投資信託の場合は当日15時までに取り消す必要があります。

売却代金が証券口座に入金されたら、最後に銀行口座への出金手続きを行います。

楽天証券のウェブサイトまたはアプリから「出金」メニューを選択し、出金先の銀行口座と出金金額を指定します。

楽天証券では、事前に登録した銀行口座にのみ出金できます。出金先の銀行口座を登録していない場合は、先に口座登録を済ませておく必要があります。

出金手数料は、楽天銀行への出金であれば無料ですが、他の銀行への出金には手数料がかかる場合があります。

出金指示を出すと、通常は翌営業日または翌々営業日に銀行口座へ入金されます。ただし、楽天銀行の「らくらく出金」を利用している場合は、即時に入金されるため、すぐに資金を使いたい方には便利です。

楽天証券のNISA口座では、投資信託と株式の両方を保有できますが、売却方法には違いがあります。

それぞれの特徴を理解しておくと、スムーズに引き出しができます。

投資信託を売却する場合、基準価額が確定するタイミングに注意が必要です。

投資信託の基準価額は1日1回、その日の市場終了後に算出されます。そのため、売却注文を出した時点では、正確な売却価格が分かりません。

楽天証券では、投資信託の売却注文を当日15時までに出すと、その日の基準価額で売却されます。15時以降の注文は翌営業日の基準価額が適用されます。

売却代金が証券口座に入金されるのは、通常、約定日から2~5営業日後です。この期間を「受渡日」と呼びます。

急いで現金が必要な場合は、この受渡日を考慮して早めに売却注文を出すことが大切です。

投資信託によっては「信託財産留保額」という手数料がかかる場合があります。これは、売却時に基準価額の0.1~0.5%程度が差し引かれる費用で、商品によって異なります。

株式の売却は、投資信託とは異なり、市場が開いている時間帯(平日9時~11時30分、12時30分~15時、昼休みを除く)にリアルタイムで行われます。

売却注文を出すと、市場で買い手が見つかり次第、すぐに約定します。そのため、売却価格も注文時点でほぼ確定しています。

株式の売却には「成行注文」と「指値注文」の2種類があります。成行注文は、価格を指定せずに売却する方法で、すぐに約定しやすいメリットがあります。

一方、指値注文は、希望する価格を指定して売却する方法で、その価格に達しないと約定しません。急いで現金化したい場合は成行注文、少しでも高く売りたい場合は指値注文を選ぶと良いでしょう。

株式の受渡日は、約定日から2営業日後です。例えば、月曜日に株式を売却して約定した場合、水曜日に証券口座に代金が入金されます。

投資信託よりも受渡日が早いため、比較的早く現金化できます。

売却から入金までにかかる日数と受渡日

NISA資産を引き出す際、売却してから実際に銀行口座に入金されるまでには一定の日数がかかります。

この仕組みを理解しておくと、資金計画が立てやすくなります。

受渡日とは、売買が成立した後、実際に代金の受け渡しが行われる日のことです。

株式や投資信託を売却しても、その日のうちに現金が証券口座に入金されるわけではありません。受渡日まで待つ必要があります。

この仕組みは、証券取引の決済システムによるものです。売買が成立した後、証券会社や証券保管振替機構(ほふり)などの機関を通じて、正確に代金と証券の受け渡しを行うために、一定の期間が必要になります。

受渡日は商品の種類によって異なるため、売却する商品に応じて入金タイミングを把握しておくことが重要です。

受渡日は「営業日」で計算されます。土日祝日は含まれないため、週末を挟む場合は入金までの日数が長くなります。

投資信託と株式では、受渡日が異なります。

投資信託の場合、約定日から通常2~5営業日後が受渡日となりますが、具体的な日数はファンドによって異なります。国内株式に投資するファンドは比較的早く、海外に投資するファンドは時差や為替の関係で時間がかかることがあります。例えば、月曜日に投資信託を売却して約定した場合、早ければ水曜日、遅い場合は翌週月曜日頃に証券口座に入金されます。

株式の場合は、約定日から2営業日後が受渡日です。月曜日に株式を売却して約定した場合、水曜日に証券口座に入金されます。

| 商品種類 | 受渡日 | 例(月曜売却・約定の場合) |

| 投資信託 | 約定日から2~5営業日後(ファンドにより異なる) | 水曜日~翌週月曜日 |

| 株式 | 約定日から2営業日後 | 水曜日 |

株式の方が投資信託よりも受渡日が早いため、早く現金化したい場合は株式の方が有利です。

受渡日に証券口座に入金された後、さらに銀行口座への出金手続きが必要です。出金には通常1~2営業日かかるため、売却から銀行口座への入金まで、合計で4~6営業日程度かかることを想定しておきましょう。

楽天証券と楽天銀行を連携させている場合、「らくらく出金」という便利な機能が使えます。

らくらく出金を設定すると、証券口座の預り金が自動的に楽天銀行の口座に移動し、即時に入金されます。

この機能を使えば、受渡日に証券口座に入金された後、すぐに楽天銀行で資金を使えるようになります。通常の出金手続きでは1~2営業日かかるところ、らくらく出金なら待ち時間がありません。

急いで現金が必要な場合や、すぐにクレジットカードの支払いに充てたい場合に非常に便利です。

らくらく出金を利用するには、楽天証券と楽天銀行の口座を連携させる「マネーブリッジ」の設定が必要です。マネーブリッジを設定すると、らくらく出金だけでなく、楽天銀行の普通預金金利が優遇されるなどのメリットもあります。

引き出しで気をつけたい5つのデメリット

NISAの途中引き出しは自由にできますが、いくつかのデメリットがあります。

引き出す前に、これらのリスクを理解しておくことが大切です。

NISAの最大の魅力は、投資で得た利益が非課税になることです。

通常、株式や投資信託の売却益には20.315%の税金がかかりますが、NISA口座で保有している間は、この税金が一切かかりません。

しかし、途中で売却してしまうと、その商品の非課税メリットを十分に活用できなくなります。

特に、長期保有することで複利効果が働き、資産が大きく成長する可能性がある場合、早期に売却すると将来の非課税メリットを逃すことになります。例えば、10年後に大きな利益が出る可能性がある商品を、数年で売却してしまうと、本来得られたはずの非課税メリットを享受できません。

新NISAでは、商品を売却すると翌年以降に非課税枠が復活して再利用できます。ただし、いくつかの注意点があります。

年間投資枠の制約

年間の投資枠(つみたて投資枠120万円、成長投資枠240万円)は、その年のうちに復活しません。例えば、1月につみたて投資枠で100万円分の投資信託を購入し、6月に全て売却したとしても、その年の残りのつみたて投資枠は20万円のままです。売却した100万円分の枠が同年内に再利用できるわけではありません。

翌年以降の枠の復活

しかし、新NISAの重要な特徴として、売却した商品の簿価(取得時の金額)分は、翌年以降に非課税保有限度額(生涯1,800万円)の枠として復活します。これにより、長期的には柔軟な資産運用が可能です。

例えば、生涯投資枠1,800万円を使い切った後でも、一部を売却すれば、その簿価分だけ翌年以降に再度投資できるようになります。

注意点

この仕組みを理解した上で、本当に必要な時だけ売却し、できるだけ長期保有することが、資産形成には有効です。

投資の世界では、「複利効果」が資産形成の鍵を握ります。

複利効果とは、投資で得た利益を再投資することで、利益がさらに利益を生む仕組みです。長期間保有すればするほど、この複利効果が大きく働き、資産が雪だるま式に増えていきます。

しかし、途中で売却してしまうと、この複利効果が途切れてしまいます。例えば、年率5%で運用できる投資信託を10年間保有すれば、複利効果により約1.63倍に成長します。

しかし、5年目で売却してしまうと、残りの5年間の複利効果を得られなくなります。

特に、つみたてNISAのように毎月積立投資を行っている場合、途中で売却すると、積み立ててきた資産の複利効果が失われます。長期的な視点で資産形成を考えるなら、できるだけ売却せずに保有し続けることが理想的です。

つみたてNISAでは、毎月一定額を積み立てることで、投資タイミングを分散させる「ドルコスト平均法」の効果が得られます。

これは、価格が高い時には少なく、価格が安い時には多く購入することで、平均購入単価を抑える手法です。

しかし、途中で売却してしまうと、この投資タイミングの分散効果が十分に発揮されません。例えば、積立開始から3年で売却した場合、本来10年間積み立てることで得られる分散効果を享受できなくなります。

市場の短期的な変動に左右されず、長期的に安定したリターンを得るには、継続的な積立が重要です。

特に、暴落時に慌てて売却してしまうと、安い価格で売却することになり、損失を確定させてしまいます。長期的には市場は回復する傾向があるため、一時的な下落で売却するのは避けるべきです。

投資信託を売却する場合、基準価額が確定するまでに時間がかかるため、売却価格が予想と異なる場合があります。

基準価額は1日1回、市場終了後に算出されるため、売却注文を出した時点では正確な価格が分かりません。

例えば、午前中に売却注文を出した後、午後に市場が大きく下落した場合、予想よりも低い価格で売却されることがあります。逆に、市場が上昇すれば予想よりも高い価格で売却できることもあります。

この価格の不確実性は、投資信託特有のデメリットと言えます。

株式の場合は、リアルタイムで価格が分かるため、このようなリスクは少ないですが、投資信託の場合は基準価額の確定タイミングを理解しておく必要があります。

新NISAの大きな特徴の一つは、非課税枠の再利用が可能になったことです。この仕組みを理解しておくと、より柔軟な資産運用ができます。

NISA口座で保有している商品を売却すると、その商品の簿価(購入時の金額)分だけ、翌年以降に非課税保有限度額が復活します。

例えば、100万円で購入した投資信託を120万円に値上がりしたタイミングで売却した場合、翌年以降に復活する枠は購入時の100万円です。売却時の金額(120万円)ではない点に注意しましょう。

逆に、100万円で購入した投資信託が80万円に値下がりして売却した場合も、翌年以降に復活する枠は購入時の100万円です。

復活した枠を使って再投資する際も、年間投資枠(つみたて投資枠120万円、成長投資枠240万円、合計360万円)の範囲内でしか投資できません。

例えば、5年間で1,800万円の生涯投資枠を使い切った後、6年目に500万円分を売却した場合:

この仕組みにより、以下のような柔軟な運用が可能になります:

ケース1:ライフイベントでの一時的な引き出し

住宅購入などで一時的に資金が必要になった場合、NISA資産を売却しても、翌年以降にまた非課税枠を使って投資を再開できます。

ケース2:ポートフォリオの見直し

市場環境の変化に応じて、保有商品を売却し、別の商品に入れ替えることも、翌年以降の枠を活用すれば可能です。

ケース3:定期的な取り崩し

退職後に定期的に資産を取り崩す場合も、枠が復活するため、状況に応じて再投資することができます。

枠の再利用が可能だからといって、頻繁な売買が推奨されるわけではありません。以下の点に注意が必要です:

新NISAの柔軟性を理解した上で、長期的な視点での資産形成を心がけましょう。

金融庁「新しいNISA」

楽天証券「NISA(成長投資枠・つみたて投資枠)では非課税枠を再利用できるというのはどういうことですか?」

引き出しにかかる手数料はいくら?

NISA資産を引き出す際には、いくつかの手数料がかかる場合があります。

手数料の仕組みを理解して、無駄なコストを抑えましょう。

投資信託を売却する際、「信託財産留保額」という手数料がかかる場合があります。

これは、売却時に基準価額から一定の割合が差し引かれる費用で、通常0.1~0.5%程度です。信託財産留保額は、投資信託ごとに設定されており、商品によってはかからない場合もあります。

信託財産留保額は、投資信託を売却する投資家から徴収し、残りの投資家の資産を守るための費用です。頻繁に売買が行われると、投資信託の運用に支障が出るため、売却時に一定の費用を徴収する仕組みになっています。

| 投資信託の種類 | 信託財産留保額の目安 |

| インデックスファンド | 0~0.1% |

| アクティブファンド | 0.3~0.5% |

| バランスファンド | 0.1~0.3% |

株式の売却には、楽天証券の場合、現物取引の手数料が原則無料です。ただし、一部のETFやREITの信用取引では手数料がかかる場合があります。

証券口座から銀行口座へ出金する際の手数料は、出金先の銀行によって異なります。

楽天証券では、楽天銀行への出金は無料ですが、他の銀行への出金には手数料がかかる場合があります。

楽天銀行以外の銀行への出金手数料は、通常、1回あたり数百円程度です。ただし、マネーブリッジを設定している場合や、一定の条件を満たしている場合は、出金手数料が無料になることもあります。

出金手数料を節約したい場合は、楽天銀行の口座を開設し、マネーブリッジを設定することをおすすめします。

また、出金回数が多いと手数料がかさむため、まとめて出金する方が効率的です。例えば、毎月小額ずつ出金するよりも、必要な金額を一度にまとめて出金する方が、手数料を抑えられます。

引き出すべきタイミングはいつ?

NISAの引き出しは自由にできますが、タイミングを誤ると損をする可能性があります。

引き出すべき適切なタイミングを理解しておきましょう。

住宅購入、子どもの教育費、結婚資金など、大きなライフイベントが発生した時は、NISA資産を引き出す適切なタイミングです。

これらの出費は避けられないため、必要に応じてNISA資産を現金化することは合理的な判断と言えます。

ただし、ライフイベントが予定されている場合は、事前に計画を立てておくことが大切です。例えば、3年後に住宅購入を予定しているなら、その時期に合わせて徐々に売却していくなど、計画的に資金を準備することで、市場の短期的な変動リスクを軽減できます。

また、ライフイベントの資金をNISA以外の貯蓄で賄える場合は、できるだけNISA資産を残しておく方が、長期的な資産形成に有利です。緊急予備資金として、生活費の3~6ヶ月分を普通預金に確保しておくと、NISA資産を守りやすくなります。

投資を始める際に設定した目標金額に達した場合も、引き出しを検討する良いタイミングです。

例えば、「1,000万円貯まったら住宅購入の頭金にする」といった明確な目標がある場合、目標達成時に売却することで、利益を確定できます。

目標金額に達した後も保有し続けると、市場の変動により資産が減少するリスクがあります。特に、目標達成後に大きな暴落が起きると、せっかく貯めた資産が目減りしてしまう可能性があります。

目標を達成したら、一部または全部を売却して利益を確定させることも一つの戦略です。

ただし、目標金額に達した後も、さらに資産を増やしたい場合は、保有を継続する選択肢もあります。自分のライフプランやリスク許容度に応じて、柔軟に判断することが重要です。

退職後や収入が減少した時期に、定期的な生活費を補うためにNISA資産を引き出すことも考えられます。

この場合、全額を一度に売却するのではなく、必要な金額だけを定期的に売却する「定期売却」という方法があります。

楽天証券では、投資信託の定期売却サービスを提供しており、毎月一定額または一定口数を自動的に売却できます。この方法を使えば、計画的に資産を取り崩しながら、残りの資産は引き続き運用できるため、長期的に資産を維持しやすくなります。

定期的な収入が必要な場合は、NISA資産だけでなく、年金や他の収入源とのバランスを考えて、引き出し計画を立てることが大切です。

市場が大きく下落した時、多くの投資家が「今すぐ売却すべきか、それとも保有し続けるべきか」と悩みます。

結論から言うと、暴落時に慌てて売却するのは避けるべきです。暴落時に売却すると、損失を確定させることになり、その後の回復局面で利益を得る機会を逃してしまいます。

歴史的に見ても、株式市場は短期的には大きく変動しますが、長期的には上昇する傾向があります。暴落は一時的な現象であり、時間とともに回復することが多いため、長期投資を前提としているなら、保有を継続する方が賢明です。

ただし、どうしても資金が必要な場合や、精神的に耐えられない場合は、一部だけ売却するなど、柔軟に対応することも考えられます。

楽天証券ユーザーだけの便利な引き出し方法

楽天証券を利用している方には、楽天経済圏ならではの便利な引き出し方法があります。

これらを活用することで、より効率的に資金を管理できます。

楽天証券と楽天銀行を連携させる「マネーブリッジ」を設定すると、「らくらく出金」という機能が使えます。

らくらく出金を設定すると、証券口座の預り金が自動的に楽天銀行の口座に移動し、即時に入金されます。

通常の出金手続きでは、出金指示を出してから銀行口座に入金されるまで1~2営業日かかりますが、らくらく出金なら待ち時間がありません。受渡日に証券口座に入金された瞬間、楽天銀行で資金が使えるようになります。

急いで現金が必要な場合や、すぐにクレジットカードの支払いに充てたい場合に非常に便利です。

らくらく出金は、設定しておけば自動的に機能するため、毎回出金手続きをする手間が省けます。楽天証券と楽天銀行の両方を利用している方には、ぜひ活用してほしい機能です。

マネーブリッジは便利な機能ですが、いくつか注意点があります。

まず、らくらく出金を設定すると、証券口座の預り金が自動的に楽天銀行に移動するため、証券口座に資金を残しておくことができません。株式の購入など、すぐに投資に使いたい資金がある場合は、らくらく出金を一時的に停止する必要があります。

また、マネーブリッジを設定すると、楽天銀行の普通預金金利が優遇されますが、この優遇金利には上限があります。2026年1月時点では、1,000万円までが最大優遇金利(年0.28%、税引後年0.223%)の対象となっており、1,000万円を超える部分は年0.22%(税引後年0.175%)の金利が適用されます。

なお、2026年2月1日からは優遇金利が改定され、1,000万円以下の部分は年0.38%(税引後年0.302%)となる予定です。

大きな資金を楽天銀行に預ける場合は、この上限を考慮して資金配分を検討しましょう。

さらに、マネーブリッジの設定を解除すると、らくらく出金も使えなくなります。マネーブリッジを解除する前に、らくらく出金の設定も確認しておくことが大切です。

楽天証券では、楽天ポイントを使って投資信託を購入できる「ポイント投資」が利用できます。

ポイントで購入した投資信託を売却した場合、売却代金は通常の現金と同じように証券口座に入金されます。つまり、ポイントで購入した分も、売却すれば現金として引き出せます。

ただし、ポイント投資で購入した投資信託も、売却すると非課税枠を消費します。ポイントで購入したからといって、非課税枠が復活するわけではないため、注意が必要です。

また、ポイント投資で得た利益も、NISA口座で保有している限り非課税ですが、売却後に再投資する場合は、新たに非課税枠を使うことになります。

新NISAと旧NISAで、引き出し方法に大きな違いはありません。どちらも、保有している投資信託や株式を売却し、その後証券口座から銀行口座へ出金する流れは同じです。ただし、新NISAでは非課税保有期間が無期限になったため、旧NISAのように「非課税期間が終了するから売却しなければならない」という制約がなくなりました。

NISA口座で保有している投資信託や株式を売却しても、利益に対して税金はかかりません。これがNISAの最大のメリットです。通常の特定口座や一般口座で売却すると、利益に対して20.315%の税金がかかりますが、NISA口座なら非課税です。ただし、売却後に銀行口座へ出金する際の手数料はかかる場合があります。

売却注文を出した後、約定する前であれば取り消しが可能です。投資信託の場合、当日15時までに取り消し手続きを行えば、注文を取り消せます。株式の場合は、約定するまでの間であれば取り消しができます。ただし、一度約定してしまうと取り消しはできません。

はい、保有している投資信託や株式の一部だけを売却することができます。全額を売却する必要はなく、必要な金額だけを売却して、残りは引き続き保有できます。例えば、100万円分の投資信託を保有している場合、30万円分だけ売却して、残りの70万円分は保有し続けることが可能です。

はい、NISA口座で保有していた商品を全て売却しても、NISA口座は継続して使えます。売却後、再度積立投資を始めることができます。新NISAでは、売却した商品の簿価分の非課税枠が翌年以降に復活するため、長期的には柔軟に投資を継続できます。

iDeCoとNISAの最大の違いは、引き出しの自由度です。NISAはいつでも自由に引き出せますが、iDeCoは原則60歳まで引き出しができません。iDeCoは老後資金の形成を目的とした制度のため、途中で引き出すことができない仕組みになっています。

楽天証券のNISA資産を引き出すには、保有している投資信託や株式を売却し、その後証券口座から銀行口座へ出金する2つのステップが必要です。

売却から入金までには、投資信託で2~5営業日、株式で2営業日程度の受渡日がかかるため、資金計画を立てる際はこの期間を考慮しましょう。

途中で引き出すことは自由にできますが、年内は非課税枠が復活しない、複利効果を失う、投資タイミングの分散が不十分になるなどのデメリットがあります。ただし、新NISAでは翌年以降に枠が復活するため、長期的には柔軟な資産運用が可能です。本当に必要な時だけ引き出し、できるだけ長期保有することで、NISAの非課税メリットを最大限に活用できます。

楽天証券ユーザーは、楽天銀行との連携により「らくらく出金」を活用すれば、即時入金が可能です。マネーブリッジを設定することで、出金手続きの手間が省け、より便利に資金を管理できます。

引き出しのタイミングは、ライフイベントの発生時や目標金額達成時など、明確な理由がある時に限定することをおすすめします。

なお、投資には元本割れのリスクがあります。最終的な投資判断はご自身の責任で行ってください。詳しい手続きや最新の情報については、楽天証券の公式サイトでご確認ください。

**免責事項**

本記事の情報は2026年1月時点のものです。NISA制度や各金融機関のサービス内容は今後変更される可能性があります。最新の情報については、金融庁の公式サイトや楽天証券の公式サイトでご確認ください。投資に関する最終的な判断は、ご自身の責任で行ってください。

最終更新日:2026年1月

| 順位 | 証券会社 | 特徴 | 手数料 | 口座開設 |

|---|---|---|---|---|

| 1 | SBI証券 おすすめ |

|

0円 | 口座開設 |

| 2 | 楽天証券 |

|

0円 | 詳細を見る |

| 3 | moomoo証券 |

|

0円 | 詳細を見る |

PR | 情報は2026年2月時点

この記事のキーワード

キーワードがありません。

この記事を見た方はこんな記事も見ています

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!