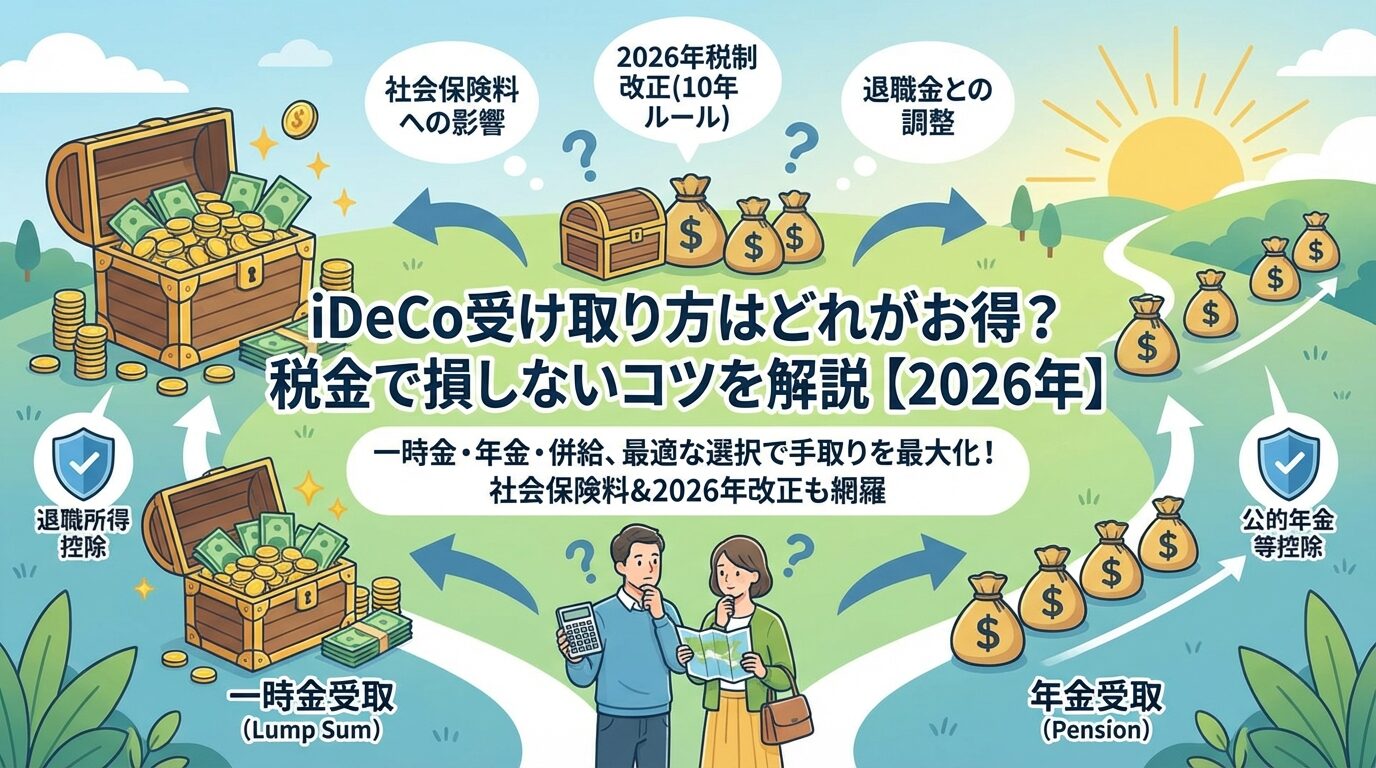

iDeCoの受け取り方はどれがお得?税金で損しないコツを解説【2026年】

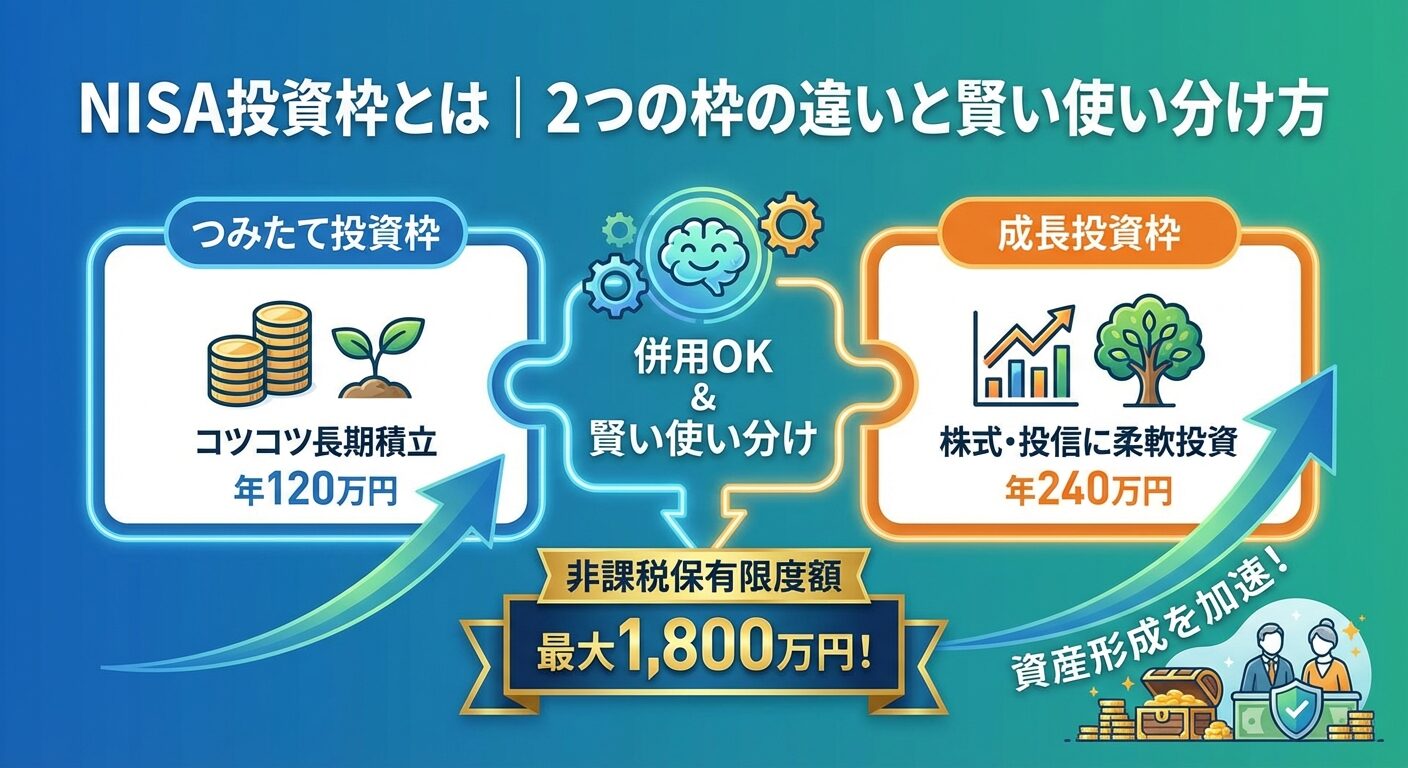

NISAを始めたいけれど、「つみたて投資枠」と「成長投資枠」の違いが分からず、どちらを使えばいいか迷っていませんか。

2024年から始まった新NISAでは、2つの投資枠が併用できるようになり、年間最大360万円まで非課税で投資できます。

しかし、それぞれの枠には年間投資枠や対象商品に違いがあり、自分に合った使い方を知らないと非課税メリットを最大限に活かせません。

この記事では、NISA投資枠の基本的な仕組みから、投資可能額別・目的別の賢い使い分け方まで、初心者にも分かりやすく解説します。

記事を読めば、自分に最適な投資枠の活用方法が見つかり、安心してNISAを始められるようになります。

目次

NISA投資枠とは

NISA(少額投資非課税制度)は、投資で得た利益が非課税になる制度です。2024年から始まった新NISAでは、「つみたて投資枠」と「成長投資枠」という2つの投資枠が用意され、それぞれ異なる特徴を持っています。

2024年からのNISAには、つみたて投資枠と成長投資枠という2つの投資枠があります。つみたて投資枠は、長期・積立・分散投資に適した投資信託に限定され、年間120万円まで投資できる枠です。一方、成長投資枠は、投資信託だけでなく個別株式にも投資でき、年間240万円まで利用できます。

NISA投資枠の特徴

つみたて投資枠:長期・積立・分散投資に適した投資信託のみ、年間120万円まで

成長投資枠:投資信託・個別株式など幅広い商品、年間240万円まで

非課税保有期間:どちらも無期限

つみたて投資枠の対象商品は、金融庁が定める基準を満たした投資信託のみで、購入方法は積立投資に限られます。これに対し、成長投資枠では幅広い商品に投資でき、積立投資だけでなく一括投資も可能です。ただし、整理・監理銘柄や信託期間20年未満の投資信託、毎月分配型の投資信託など、長期保有に適さない一部の商品は除外されています。

どちらの投資枠も、投資で得た利益(売却益や配当金)は非課税になり、非課税保有期間は無期限です。自分の投資スタイルや目的に合わせて、どちらか一方を使うことも、両方を併用することもできます。

NISA投資枠には、「年間投資枠」と「非課税保有限度額」という2つの上限があります。年間投資枠とは、1月から12月までの1年間に投資できる金額の上限で、つみたて投資枠が120万円、成長投資枠が240万円です。両方を合わせると、年間最大360万円まで投資できます。

一方、非課税保有限度額は、生涯を通じて非課税で保有できる金額の総枠で、1,800万円が上限です。このうち、成長投資枠で使えるのは1,200万円までで、残りの600万円はつみたて投資枠専用となります。つまり、つみたて投資枠だけで1,800万円の枠をすべて使うこともできますが、成長投資枠だけで1,800万円を使い切ることはできません。

年間投資枠は毎年リセットされますが、非課税保有限度額は簿価(取得金額)ベースで管理されるため、商品を売却すると翌年以降に枠が復活し、再利用できるようになります。

この仕組みにより、長期的な視点で柔軟に投資戦略を組み立てることが可能です。

2024年からの新NISAでは、つみたて投資枠と成長投資枠を同時に利用できるようになりました。旧NISA制度では、つみたてNISAと一般NISAのどちらか一方しか選べませんでしたが、新制度ではこの制限が撤廃されています。

併用することで、それぞれの枠のメリットを活かした投資が可能になります。例えば、つみたて投資枠で毎月コツコツと投資信託を積み立てながら、ボーナスが入ったタイミングで成長投資枠を使って個別株式に一括投資する、といった使い方ができます。また、つみたて投資枠で長期的な資産形成の土台を作りつつ、成長投資枠で気になる企業の株式に投資するなど、投資目的に応じた柔軟な運用が実現します。

併用する場合でも年間投資枠の上限(合計360万円)は変わりません。つみたて投資枠で120万円、成長投資枠で240万円を使い切ると、その年はそれ以上投資できなくなります。

また、非課税保有限度額の1,800万円も、両方の枠を合わせた総額での上限となるため、計画的に活用することが大切です。

つみたて投資枠と成長投資枠を比較

つみたて投資枠と成長投資枠には、年間投資枠、対象商品、購入方法、非課税保有限度額、投資スタイルという5つの主な違いがあります。それぞれの特徴を理解することで、自分に合った投資枠を選べるようになります。

| 項目 | つみたて投資枠 | 成長投資枠 |

| 年間投資枠 | 120万円 | 240万円 |

| 対象商品 | 金融庁届出の投資信託のみ | 投資信託・株式など幅広い商品 |

| 購入方法 | 積立のみ | 積立・一括どちらも可 |

| 非課税保有限度額 | 1,800万円(全額利用可) | 1,200万円まで |

| 投資スタイル | 長期・積立・分散投資向け | 柔軟な投資戦略向け |

つみたて投資枠の年間投資枠は120万円で、月に換算すると10万円が上限です。成長投資枠の年間投資枠は240万円で、つみたて投資枠の2倍の金額を投資できます。両方を最大限活用すれば、年間360万円まで非課税で投資できる計算になります。

つみたて投資枠で購入できるのは、金融庁が定める基準を満たした投資信託のみです。これらは長期・積立・分散投資に適した商品として選定されており、購入時手数料が無料、信託報酬が一定水準以下などの条件を満たしています。一方、成長投資枠では、投資信託に加えて国内株式や外国株式、ETF(上場投資信託)、REIT(不動産投資信託)など、幅広い商品に投資できます。

つみたて投資枠では、定期的に一定金額を積み立てる「積立投資」のみが認められています。毎月や毎週など、決まったタイミングで自動的に買い付けが行われる仕組みです。これに対し、成長投資枠では、積立投資だけでなく、好きなタイミングで好きな金額を投資する「一括投資」も可能です。まとまった資金がある場合や、株価が下がったタイミングで買い増したい場合などに、柔軟に対応できます。

非課税保有限度額の総枠は1,800万円ですが、成長投資枠で使えるのは1,200万円までという制限があります。つまり、成長投資枠だけを使う場合は1,200万円が上限となり、残りの600万円分はつみたて投資枠でしか使えません。一方、つみたて投資枠には個別の上限がないため、1,800万円すべてをつみたて投資枠で使うこともできます。この仕組みにより、長期・積立・分散投資を重視する制度設計になっています。

つみたて投資枠は、長期・積立・分散投資を基本とした資産形成に適しています。対象商品が厳選されており、購入方法も積立に限定されているため、投資初心者でも迷わずに始められます。一方、成長投資枠は、個別株式への投資や一括投資ができるため、より柔軟な投資戦略を組み立てたい人に向いています。投資経験がある人や、特定の企業に投資したい人、まとまった資金を一度に投資したい人などに適した枠と言えます。

NISA投資枠の上限額

NISA投資枠には、年間の投資上限額と生涯の非課税保有限度額という2つの上限が設定されています。これらの仕組みを正しく理解することで、計画的に非課税メリットを最大限活用できます。

NISA投資枠では、1年間(1月から12月まで)に投資できる金額に上限があります。つみたて投資枠が120万円、成長投資枠が240万円で、両方を合わせると年間最大360万円まで投資できます。ただし、この360万円という金額は、両方の枠を最大限使った場合の合計額であり、どちらか一方の枠だけを使う場合は、それぞれの上限額までしか投資できません。

年間投資枠は、毎年1月1日にリセットされます。使わなかった分を翌年に繰り越すことはできません。

一方で、毎年新たに360万円の投資枠が与えられるため、非課税保有限度額の1,800万円に達するまでは、毎年継続して投資できます。月々の投資額に換算すると、つみたて投資枠で月10万円、成長投資枠で月20万円、合計で月30万円が上限の目安となります。

なお、年間投資枠は、実際に投資した金額(簿価)で計算されます。例えば、投資信託を100万円で購入し、その後120万円に値上がりしても、年間投資枠の消費額は購入時の100万円として計算されます。

非課税保有限度額とは、生涯を通じて非課税で保有できる金額の総枠で、1,800万円が上限です。この金額は、「簿価」つまり購入時の金額で計算されます。例えば、投資信託を100万円で購入した場合、その後値上がりして150万円になっても、非課税保有限度額の消費額は購入時の100万円として計算されます。

簿価ベースで管理されることで、運用益がどれだけ増えても、非課税保有限度額の消費額は変わりません。1,800万円分の投資信託が3,000万円に値上がりした場合でも、すべてが非課税で保有できます。

非課税保有限度額のうち、成長投資枠で使えるのは1,200万円までという制限があります。残りの600万円はつみたて投資枠でしか使えません。ただし、つみたて投資枠には個別の上限がないため、1,800万円すべてをつみたて投資枠で使うことも可能です。この仕組みにより、長期・積立・分散投資を重視した制度設計になっています。

国税庁が利用者ごとに非課税保有限度額を一括管理しているため、複数の金融機関でNISA口座を持つことはできません。また、金融機関を変更した場合でも、変更前の金融機関で保有している商品の簿価は、非課税保有限度額に引き続き計上されます。

2024年からの新NISAでは、保有している商品を売却すると、売却した商品の簿価分だけ非課税保有限度額が復活し、翌年以降に再利用できるようになりました。これは旧NISA制度にはなかった大きな特徴です。

例えば、100万円で購入した投資信託を120万円で売却した場合、翌年以降に復活する枠は購入時の簿価である100万円です。売却時の金額や利益額は関係ありません。同様に、100万円で購入した商品が80万円に値下がりして売却した場合でも、復活する枠は100万円です。つまり、売却時の損益に関わらず、常に簿価ベースで枠が復活します。

この仕組みを活用すれば、ライフステージの変化に応じて柔軟に投資戦略を変更できます。教育資金や住宅購入資金が必要になった際に一部を売却し、その後資金に余裕ができたら再びNISA枠を使って投資を再開することが可能です。

ただし、枠が復活するのは翌年以降であり、売却した年の年間投資枠が増えるわけではありません。また、復活した枠を使って再投資する場合でも、年間投資枠の上限(360万円)を超えることはできません。

年間360万円をフルに投資できる人は限られています。多くの人は、月々の収入や生活費を考慮しながら、無理のない範囲で投資を続けることが大切です。ここでは、投資可能額別に、つみたて投資枠と成長投資枠の効果的な使い分け方を紹介します。

月々1〜3万円の投資が可能な場合は、まずつみたて投資枠を優先して活用しましょう。月3万円であれば年間36万円となり、つみたて投資枠の年間上限120万円の3分の1程度です。この金額帯では、無理に成長投資枠を使う必要はありません。

月1〜3万円の投資戦略

つみたて投資枠で全世界株式や全米株式のインデックス型投資信託を選ぶ

毎月自動積立で投資経験を積む

ドルコスト平均法により価格変動リスクを抑える

つみたて投資枠の対象商品は、金融庁が定める基準を満たした投資信託に限定されており、購入時手数料が無料、信託報酬が低水準など、長期投資に適した商品が揃っています。投資初心者でも安心して始められる環境が整っているため、まずはつみたて投資枠で投資の経験を積むことをおすすめです。

月1〜3万円の積立を20年間続ければ、複利効果により大きな資産を築くことができます。

月々5〜10万円の投資が可能な場合は、つみたて投資枠の年間上限120万円を目指して積み立てることを検討しましょう。月10万円であれば、年間120万円となり、つみたて投資枠をちょうど使い切ることができます。

この金額帯では、つみたて投資枠を中心に据えつつ、余裕があれば成長投資枠の活用も視野に入れられます。例えば、毎月10万円をつみたて投資枠で積み立て、ボーナス月に成長投資枠を使って個別株式やREITに投資する、といった使い分けが可能です。

つみたて投資枠で投資信託を積み立てることで、長期的な資産形成の土台を作りながら、成長投資枠で配当利回りの高い個別株式に投資すれば、定期的な配当収入も得られます。ただし、個別株式への投資はリスクが高まるため、まずはつみたて投資枠で基盤を固めてから、余裕資金で成長投資枠を活用するのが賢明です。

月々10〜20万円の投資が可能な場合は、つみたて投資枠と成長投資枠を併用する戦略が効果的です。月20万円であれば年間240万円となり、つみたて投資枠の120万円を満額使い、残りの120万円を成長投資枠で活用できます。

この金額帯になると、投資の選択肢が大きく広がります。つみたて投資枠で安定的な資産形成を行いながら、成長投資枠で個別株式の値上がり益や配当収入を狙うなど、リスクとリターンのバランスを取った投資戦略が組み立てられます。ただし、個別株式への投資は企業分析や市場動向の把握が必要になるため、投資経験を積みながら徐々に配分を調整していくとよいでしょう。

月々30万円の投資が可能な場合は、年間投資枠の上限360万円をフルに活用できます。つみたて投資枠で月10万円(年間120万円)、成長投資枠で月20万円(年間240万円)という配分が基本となります。

この金額帯では、非課税保有限度額の1,800万円に最短5年で到達できる計算になります。

ただし、成長投資枠には1,200万円という個別の上限があるため、5年間で成長投資枠を1,200万円(年間240万円×5年)使い切った後は、つみたて投資枠のみで残りの600万円を埋めることになります。

具体的な戦略としては、つみたて投資枠で毎月10万円を投資信託に積み立て、成長投資枠で個別株式やETF、REITなど多様な資産に投資する方法が考えられます。成長投資枠では、国内株式だけでなく米国株式や新興国株式など、地域分散も意識した投資が可能です。また、一括投資ができる成長投資枠を活用して、市場が下落したタイミングで買い増しを行うなど、機動的な投資判断もできます。

年間360万円という金額は決して小さくありません。投資に回す資金は、生活費や緊急予備資金を確保した上での余裕資金であることが前提です。

NISA投資枠を選ぶ際は、自分の投資目的を明確にすることが大切です。老後資金の準備、教育資金の積立、配当収入の確保など、目的によって最適な投資枠は異なります。ここでは、代表的な投資目的別に、どちらの枠を選ぶべきか解説します。

老後資金の準備や子どもの教育資金など、10年以上先を見据えた長期的な資産形成が目的の場合は、つみたて投資枠が適しています。つみたて投資枠の対象商品は、金融庁が長期・積立・分散投資に適していると認めた投資信託に限定されており、購入時手数料が無料、信託報酬が低水準など、長期保有に適した条件が整っています。

長期投資では、複利効果が大きな力を発揮します。月3万円を年利5%で20年間積み立てた場合、元本720万円に対して運用益が約500万円となり、総額約1,220万円になる計算です。

また、つみたて投資枠では積立投資のみが認められているため、ドルコスト平均法の効果も期待できます。価格が高いときには少なく、安いときには多く購入できるため、価格変動のリスクを抑えながら平均購入単価を下げることができます。投資初心者や、日々の価格変動に一喜一憂したくない人にも向いている投資方法と言えます。

特定の企業を応援したい、配当利回りの高い株式に投資したい、株主優待を受け取りたいなど、個別株式への投資に興味がある場合は、成長投資枠を活用しましょう。成長投資枠では、投資信託だけでなく国内株式や外国株式、ETF、REITなど、幅広い商品に投資できます。

個別株式投資のメリット

配当利回り3〜5%の高配当株で定期的な配当収入

株主優待制度がある企業で商品券や自社製品を受け取り

成長が期待できる企業で大きな値上がり益を狙う

個別株式への投資は、投資信託と比べてリスクが高くなります。企業の業績悪化や倒産リスクがあるため、投資先企業の財務状況や事業内容を分析する必要があります。

1つの企業に集中投資するのではなく、複数の企業や業種に分散投資することでリスクを軽減できます。投資経験を積みながら、徐々に個別株式への投資比率を高めていくのが賢明です。

つみたて投資枠と成長投資枠を併用することで、それぞれのメリットを活かした投資戦略を組み立てられます。例えば、つみたて投資枠で長期的な資産形成の土台を作りながら、成長投資枠で個別株式への投資や一括投資を行う方法が考えられます。

具体的な併用戦略としては、つみたて投資枠で毎月一定額を投資信託に積み立て、ボーナス月や株価が下落したタイミングで成長投資枠を使って一括投資する方法があります。つみたて投資枠では全世界株式や全米株式などのインデックス型投資信託を選び、分散投資によるリスク軽減を図ります。一方、成長投資枠では、気になる企業の株式や高配当株、REITなど、より個性的な投資を行います。

ライフプランに合わせた柔軟な運用が実現します。

旧NISAからの移行

2023年までに旧NISA(つみたてNISAまたは一般NISA)を利用していた人は、2024年から新NISAに移行しています。旧NISAで保有している資産と新NISAの投資枠の関係について、正しく理解しておくことが大切です。

2023年までに旧NISAで購入した資産は、2024年以降も引き続き非課税で保有できます。ただし、旧NISAの資産と新NISAの資産は別々に管理され、旧NISAの資産は新NISAの非課税保有限度額1,800万円には含まれません。つまり、旧NISAで300万円分の資産を保有している場合でも、新NISAでは1,800万円まで新たに投資できます。

旧NISAで保有している資産の非課税期間は、つみたてNISAが20年間、一般NISAが5年間です。この非課税期間は新NISAの開始後も継続されます。

2024年から新NISA口座は、旧NISA口座を開設していた金融機関で自動的に開設されます。特別な手続きは不要ですが、別の金融機関で新NISA口座を開設したい場合は、金融機関変更の手続きが必要です。ただし、旧NISA口座の資産は元の金融機関で引き続き管理されるため、複数の金融機関に口座を持つことになります。

旧NISA制度では、一般NISAの非課税期間5年間が終了した際に、保有資産を翌年の非課税投資枠に移管する「ロールオーバー」という仕組みがありました。しかし、旧NISAから新NISAへのロールオーバーはできません。旧NISAと新NISAは完全に別の制度として扱われるためです。

一般NISAで2019年に購入した資産は、2023年末で非課税期間5年間が終了します。この場合、2024年の新NISAにロールオーバーすることはできず、自動的に課税口座(特定口座または一般口座)に払い出されます。

非課税期間終了が近づいたら、売却するか課税口座に移すかを判断する必要があります。含み益が大きい場合は、非課税期間中に売却して利益を確定させる選択肢もあります。一方、長期保有を続けたい場合は、課税口座に移した後も保有を継続できます。ただし、課税口座に移した後は、その時点の時価が新たな取得価格となるため、その後の値上がり分には約20%の税金がかかる点に注意が必要です。

旧NISAの非課税期間が終了する際には、主に3つの選択肢があります。

売却から再投資までの間に市場が変動するリスクがあるため、タイミングには注意が必要です。

NISA投資枠で気をつけたい5つのこと

NISA投資枠を活用する際には、いくつかの注意点があります。これらを理解しておかないと、非課税メリットを十分に活かせなかったり、想定外の損失を被ったりする可能性があります。ここでは、特に重要な5つの注意点を解説します。

つみたて投資枠と成長投資枠では、対象商品や購入方法が異なります。例えば、個別株式を購入したい場合は成長投資枠を使う必要がありますが、誤ってつみたて投資枠で購入しようとしても、対象商品ではないため購入できません。また、つみたて投資枠では積立投資のみが認められているため、一括投資をしたい場合は成長投資枠を使う必要があります。

投資枠を選択する際は、自分が購入したい商品がどちらの枠の対象商品なのか、購入方法は積立か一括かを事前に確認しましょう。多くの証券会社では、商品検索画面でNISA対象商品かどうか、どちらの投資枠で購入できるかが表示されます。

年間投資枠は毎年リセットされ、使わなかった分を翌年に繰り越すことはできません。例えば、2024年に120万円しか投資しなかった場合、残りの240万円は消滅してしまいます。非課税メリットを最大限活かすためには、年間投資枠を計画的に使い切ることが理想です。

無理に投資枠を使い切ろうとして、生活費や緊急予備資金を削ってまで投資するのは避けるべきです。投資に回すのは、あくまで余裕資金であることが前提です。

まずは毎月の収支を把握し、無理なく投資できる金額を設定しましょう。その上で、ボーナス月に追加投資をするなど、年間を通じて計画的に投資枠を活用することをおすすめです。

NISA口座で保有している商品を売却すると、売却した商品の簿価分だけ非課税保有限度額が復活しますが、復活するのは翌年以降です。売却した年の年間投資枠が増えるわけではないため、売却のタイミングには注意が必要です。例えば、12月に売却した場合、復活した枠を使えるのは翌年1月以降になります。

売却によって復活する枠は、売却時の金額ではなく購入時の簿価です。100万円で購入した商品が120万円に値上がりして売却した場合、復活する枠は100万円です。一方、80万円に値下がりして売却した場合でも、復活する枠は100万円となります。

NISA口座は、1人につき1つの金融機関でしか開設できません。複数の証券会社でNISA口座を開設することはできないため、どの金融機関でNISA口座を開設するかは慎重に選ぶ必要があります。金融機関によって、取扱商品の種類や数、手数料、ポイント還元率、取引ツールの使いやすさなどが異なるため、自分の投資スタイルに合った金融機関を選びましょう。

NISA口座の金融機関は、年単位で変更することができます。ただし、その年にすでにNISA口座で買付けを行っている場合は、その年の変更はできません。また、金融機関を変更しても、変更前の金融機関で保有している資産は移管できないため、引き続き元の金融機関で管理されます。そのため、複数の金融機関に資産が分散することになり、管理が煩雑になる可能性があります。

NISA口座で保有している商品を売却して損失が出た場合、その損失を他の課税口座の利益と相殺する「損益通算」ができません。また、損失を翌年以降に繰り越す「繰越控除」もできません。これは、NISA口座の利益が非課税である代わりに、損失も税務上ないものとして扱われるためです。

例えば、NISA口座で100万円の損失が出て、課税口座で100万円の利益が出た場合、課税口座の利益100万円に対して約20万円の税金がかかります。通常の課税口座同士であれば、損失と利益を相殺して税金をゼロにできますが、NISA口座の損失は相殺に使えません。

NISA投資枠におすすめの証券会社5社

NISA投資枠を活用するには、証券会社でNISA口座を開設する必要があります。証券会社によって取扱商品の種類や数、手数料、ポイント還元率などが異なるため、自分の投資スタイルに合った証券会社を選ぶことが大切です。ここでは、NISA投資枠の活用におすすめの証券会社5社を紹介します。

| 項目 | 内容 |

|---|---|

| 口座数 | 約15,000,000口座 ※2025年11月25日時点(SBIネオモバイル証券など含む) |

| 取引手数料 | 【スタンダードプラン(1注文ごと)】 取引金額に関係なく0円【アクティブプラン(1日定額制)】 1日100万円以下の取引:0円※現物取引・信用取引・単元未満株(S株)もすべて対象です。 |

| NISA対応 | 〇※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 〇(259銘柄)※2025年3月3日時点※現物取引のみ |

| 成長投資枠対象商品 | 国内株 / 外国株 / 投資信託(約1,329銘柄 ※2025年3月3日時点)※現物取引のみ |

| 投資信託 | 約2,550本 ※2025年3月3日時点 |

| 外国株 | 8カ国/米国株式(5,000銘柄)※現物取引のみ |

| 取引ツール(PC) | HYPER SBI 2 / HYPER SBI / SBI CFDトレーダー |

| スマホアプリ | SBI証券 株アプリ / 米国株アプリ / かんたん積立 / HYPER FX / HYPER 先物 / HYPER CFD |

| 提携銀行口座 | SBI新生銀行 / 住信SBIネット銀行 |

| ポイント投資・付与 | Pontaポイント / dポイント / Vポイント(クレカ積立)※現物取引のみ |

| 口座開設スピード | 最短 翌営業日 |

SBI証券は、国内最大級のネット証券で、NISA口座数は約1,500万口座を誇ります。最大の特徴は、投資信託の取扱本数が約2,600本と業界トップクラスである点です。つみたて投資枠の対象商品も約271本と豊富で、自分に合った投資信託を選びやすい環境が整っています。

SBI証券の特徴

NISA口座での株式売買手数料は原則無料

5種類のポイントから選んで貯められる(Vポイント、Pontaポイント、dポイント、JALポイント、PayPayポイント)

IPO取扱銘柄数が年間78銘柄(2024年実績)と多い

貯まったポイントで投資信託を購入することもできます。IPO(新規公開株)の取扱銘柄数も多く、成長投資枠でIPO株に投資したい人にも適しています。

| 項目 | 内容 |

|---|---|

| 口座数 | 約13,000,000口座 ※2025年11月時点 |

| 取引手数料 | 【ゼロコース】 国内株式(現物・信用):0円 かぶミニ®(単元未満株):0円 投資信託:0円 ※ゼロコース選択時。 ※一部、スプレッドや信託財産留保額が発生する場合があります。 |

| NISA対応 | 〇(新NISA対応)※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 251銘柄 ※2025年2月28日時点 ※現物取引のみ |

| 成長投資枠対象商品 | 国内株式 / 外国株式 / 投資信託(約1,345銘柄)※現物取引のみ |

| 投資信託 | 約2,550本 ※2025年4月24日時点 |

| 外国株 | 6カ国/米国株式(約4,500銘柄)※現物取引のみ |

| 取引ツール(PC) | マーケットスピード / マーケットスピード II / 楽天MT4 |

| スマホアプリ | iSPEED / iSPEED for iPad / iSPEED FX / iSPEED 先物 |

| 提携銀行口座 | 楽天銀行(マネーブリッジ) |

| ポイント投資・付与 | 楽天ポイント(投資信託 / 国内株式 / 米国株式<円貨決済>)※現物取引のみ |

| 口座開設スピード | 最短 翌営業日 |

楽天証券は、楽天グループのネット証券で、NISA口座数は約1,200万口座です。最大の特徴は、楽天ポイントを使って投資信託や株式を購入できる点です。楽天カードでの積立投資では、積立額に応じて楽天ポイントが貯まり、貯まったポイントで再投資することもできます。楽天経済圏を活用している人には特におすすめです。

投資信託の取扱本数は約2,550本、つみたて投資枠の対象商品は約200本と豊富です。NISA口座での株式売買手数料は原則無料で、米国株式の取扱銘柄数も約4,500銘柄と充実しています。取引ツール「MARKET SPEED Ⅱ」は高機能で使いやすく、投資経験者からも高い評価を得ています。

| 項目 | 内容 |

|---|---|

| 口座数 | 約2,700,000口座 ※2025年2月時点 |

| 取引手数料 | 【取引毎手数料コース】

|

| NISA対応 | 〇(日本株・米国株・中国株・投資信託の売買手数料が無料)※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 〇(銘柄数は公式サイトで確認)※現物取引のみ |

| 成長投資枠対象商品 | 国内株 / 米国株 / 中国株 / 投資信託(約1,750本以上)※現物取引のみ |

| 投資信託 | 約1,800本(購入時手数料すべて無料) |

| 外国株 | 2カ国/米国株:約5,000銘柄以上(2025年1月27日時点)※現物取引のみ |

| 取引ツール(PC) | マネックストレーダー / 銘柄スカウター |

| スマホアプリ | マネックス証券アプリ / 米国株アプリ / 投信アプリ |

| 提携銀行口座 | マネックス証券専用銀行口座(詳細は公式サイトで確認) |

| ポイント投資・付与 | マネックスポイント / dポイント(投資信託の積立に利用可能)※現物取引のみ |

| 口座開設スピード | オンライン申込で最短翌営業日 |

マネックス証券は、米国株投資に強みを持つネット証券で、NISA口座数は約270万口座です。米国株式の取扱銘柄数は約5,000銘柄と業界トップクラスで、成長投資枠で米国株に投資したい人に適しています。NISA口座での米国株式の買付手数料は実質無料(キャッシュバック)です。

投資信託の取扱本数は約1,800本、つみたて投資枠の対象商品は約217本です。マネックスポイントまたはdポイントを貯められ、貯まったポイントは投資信託の購入に使えます。IPOの取扱銘柄数は年間54銘柄(2024年実績)で、完全平等抽選を採用しているため、資金量に関わらず当選チャンスがあります。

| 項目 | 内容 |

|---|---|

| 口座数 | 約1,670,000口座 ※2025年3月時点 |

| 取引手数料 | 【ボックスレート(1日定額制)】 1日の約定代金合計50万円まで:0円 50万円超:1,000円(税込1,100円)~※25歳以下なら約定代金に関わらず手数料無料 |

| NISA対応 | 〇(日本株、米国株、投資信託すべて売買手数料無料)※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 〇(銘柄数は公式サイトで確認)※現物取引のみ |

| 成長投資枠対象商品 | 国内株 / 米国株 / 投資信託(約1,800本以上)※現物取引のみ |

| 投資信託 | 約1,900本以上(購入時手数料すべて無料) |

| 外国株 | 米国株:約4,900銘柄(2025年4月23日時点)※現物取引のみ |

| 取引ツール(PC) | ネットストック・ハイスピード(無料) |

| スマホアプリ | 日本株アプリ / 投信アプリ / 米国株アプリ(すべて無料) |

| 提携銀行口座 | MATSUI Bank(松井証券専用銀行) |

| ポイント投資・付与 | 松井証券ポイント(投資信託の積立に利用可能)※現物取引のみ |

| 口座開設スピード | 最短即日(スマートフォンによるオンライン申込) |

松井証券は、創業100年以上の歴史を持つネット証券で、NISA口座数は約160万口座です。最大の特徴は、25歳以下の人は株式売買手数料が完全無料である点です。若年層の資産形成を応援する姿勢が明確で、投資初心者にも優しい証券会社と言えます。

投資信託の取扱本数は約1,900本、つみたて投資枠の対象商品は約250本です。50万円までの1日の約定代金であれば、年齢に関わらず株式売買手数料が無料となるため、少額投資から始めたい人にも適しています。米国株式の取扱銘柄数は約4,900銘柄で、NISA口座での米国株式の売買手数料も無料です。

| 項目 | 内容 |

|---|---|

| 口座数(残あり口座) | 約105.3万口座 ※2025年3月末時点 |

| 取引手数料 | 【国内株式】 約定代金 × 最大1.265%(税込) ※最低手数料2,750円(税込) 【米国株式】 約定代金 × 0.495%(税込) ※最低手数料22米ドル(税込) ※手数料は取引チャネルや銘柄により異なります。 |

| NISA対応 | 〇(新NISA:つみたて投資枠・成長投資枠ともに対応)※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 29銘柄 ※2025年時点 ※現物取引のみ |

| 成長投資枠対象商品 | 国内株式(約4,000銘柄) / 米国株式 / 投資信託(約285本)※現物取引のみ |

| 投資信託 | 約4,054本 ※2025年7月時点 |

| 外国株 | 米国株:約4,500銘柄 その他外国株:取扱限定的 ※現物取引のみ |

| 取引ツール(PC) | オンライントレード(WEB) 専用取引アプリ(PC版) |

| スマホアプリ | 三菱UFJモルガン・スタンレー証券アプリ(iOS / Android対応) |

| 提携銀行口座 | 三菱UFJ銀行(即時入出金サービス対応) |

| ポイント投資・付与 | なし(ポイント投資制度は未対応) |

| 口座開設スピード | 通常2〜3営業日 ※オンライン申込後、書類提出状況により変動 |

三菱UFJモルガン・スタンレー証券は、三菱UFJフィナンシャル・グループの総合証券で、NISA口座数は約1,800万口座です。最大の特徴は、全国の店舗で対面サポートを受けられる点です。オンライン取引だけでなく、担当者に直接相談しながら投資を進めたい人に適しています。

投資信託の取扱本数は約750本、つみたて投資枠の対象商品は約30本です。外国株式は14カ国の銘柄を取り扱っており、米国株式は約650銘柄です。IPOの取扱銘柄数は年間21銘柄(2024年実績)で、主幹事実績も年間9社(2024年実績)と豊富です。Pontaポイントを貯められ、貯まったポイントは投資信託の購入に使えます。

NISA投資枠は、つみたて投資枠と成長投資枠の2種類があり、それぞれ年間投資枠、対象商品、購入方法に違いがあります。年間投資枠は最大360万円、非課税保有限度額は1,800万円で、商品を売却すると翌年以降に枠が復活する仕組みです。

投資可能額や投資目的に応じて、2つの枠を使い分けることが大切です。月1〜3万円の少額投資ならつみたて投資枠を優先し、月10万円以上投資できるなら成長投資枠も併用するとよいでしょう。長期的な資産形成が目的ならつみたて投資枠、個別株式にも投資したいなら成長投資枠を活用します。

旧NISAの資産は新NISAとは別枠で管理され、ロールオーバーはできません。投資枠の選択ミスや売却のタイミング、損益通算ができない点など、注意すべきポイントもあります。証券会社選びでは、取扱商品の種類や手数料、ポイント還元率などを比較し、自分に合ったところを選びましょう。

NISA投資枠を上手に活用すれば、非課税メリットを最大限享受しながら、効率的な資産形成が可能です。自分の投資可能額や目的に合わせて、最適な投資枠の使い分け方を見つけてください。なお、投資には元本割れのリスクがあります。最終的な投資判断はご自身の責任で行い、不明な点は証券会社や専門家にご相談ください。

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!