SBI証券の新NISAでおすすめ銘柄はどれ?選び方を解説【2026年】

NISAで投資を始めたいけれど、どんな商品をどんな割合で買えばいいのか迷っていませんか。

ポートフォリオとは、複数の投資商品を組み合わせた資産の配分のことで、リスクを抑えながら効率的に資産を増やすために欠かせない考え方です。

この記事では、NISAのポートフォリオの基本から、年代別・リスク別の具体的な組み方、おすすめの投資信託、リバランスの方法まで詳しく解説します。

自分に合ったポートフォリオを作ることで、長期的に安定した資産形成ができるようになります。

初心者の方でも実践できるように、具体的な手順と注意点をわかりやすくまとめました。

目次

NISAのポートフォリオとは?

NISAで資産形成を始めるとき、どの投資信託を選ぶかと同じくらい大切なのが「ポートフォリオ」の考え方です。

ポートフォリオを適切に組むことで、リスクを抑えながら効率的に資産を増やすことができます。

ポートフォリオとは、複数の投資商品を組み合わせた資産の配分のことを指します。

元々は「紙ばさみ」や「書類入れ」を意味する言葉で、投資の世界では「保有する資産の組み合わせ」という意味で使われています。

たとえば、「日本株式40%、米国株式30%、債券30%」といった具合に、複数の資産クラスを一定の割合で保有することをポートフォリオを組むと言います。

1つの投資信託だけに投資するのではなく、性質の異なる複数の商品を組み合わせることで、資産全体のバランスを取ることが目的です。

NISAでは年間の投資枠が決まっているため、限られた枠内でどのような資産配分にするかを考えることが、効率的な資産形成につながります。

ポートフォリオの基本となるのが「分散投資」の考え方です。

分散投資とは、投資先を複数に分けることでリスクを軽減する投資手法のことです。

「卵を1つのカゴに盛るな」という有名な投資の格言があります。すべての卵を1つのカゴに入れていると、そのカゴを落としたときにすべての卵が割れてしまいます。

しかし、複数のカゴに分けて入れておけば、1つのカゴを落としても他の卵は無事です。

投資も同じで、1つの商品だけに集中投資すると、その商品の価格が大きく下がったときに資産全体が大きく減ってしまいます。

分散投資には主に3つの種類があります

金融庁も、長期・積立・分散投資の重要性を推奨しています。

特にNISAのつみたて投資枠は、時間の分散を自動的に実現できる仕組みになっているため、初心者でも分散投資を実践しやすいんです。

異なる値動きをする資産を組み合わせることで、1つの資産が下落しても他の資産が上昇することで全体の損失を抑えられます。

このように、ポートフォリオを組むことは、安定した資産形成を実現するための基本的な戦略なのです。

ポートフォリオを組む3つのメリット

ポートフォリオを組むことには、単に複数の商品を買うこと以上の意味があります。

ここでは、ポートフォリオを組むことで得られる具体的なメリットを3つ紹介します。

ポートフォリオを組む最大のメリットは、リスクを抑えながら資産を運用できることです。

投資におけるリスクとは、価格の変動幅のことを指します。

たとえば、株式だけに投資していると、株式市場が大きく下落したときに資産全体が大きく減ってしまいます。

しかし、株式と債券を組み合わせたポートフォリオにしておけば、株式が下落しても債券は比較的安定しているため、資産全体の下落幅を抑えることができます。

これは「相関係数」という考え方に基づいています。相関係数とは、2つの資産の値動きがどれだけ連動しているかを示す指標です。株式と債券は値動きの相関が低いため、組み合わせることでリスクを分散できるのです。

実際に、株式100%のポートフォリオと、株式60%・債券40%のポートフォリオを比較すると、後者の方が価格変動が小さくなる傾向があります。

ポートフォリオを組むことで、自分のリスク許容度や投資目的に合わせた運用ができます。

リスク許容度とは、どれだけの損失なら受け入れられるかという個人の許容範囲のことです。

このように、ポートフォリオの資産配分を調整することで、自分のライフステージや目的に合った投資スタイルを実現できます。

画一的な投資ではなく、自分だけの最適な組み合わせを作ることができるのです。

適切に分散されたポートフォリオは、市場の急激な変動に対して強い耐性を持ちます。

株式市場が暴落したときでも、ポートフォリオ全体で見れば損失を限定的にできるからです。

2020年のコロナショックや2022年の世界的な株価下落など、市場は定期的に大きな変動を経験します。このようなときに、株式だけに投資していた人は大きな含み損を抱えてパニックになり、損失が出ている状態で売却してしまうことがあります。これを「狼狽売り」と言います。

しかし、株式と債券をバランスよく組み合わせたポートフォリオを持っていれば、株式が下落しても債券部分が安定しているため、冷静に対応できます。

心理的な余裕が生まれることで、長期投資を継続しやすくなるのです。

市場の変動に一喜一憂せず、着実に資産形成を進められることは、ポートフォリオを組む大きなメリットと言えます。

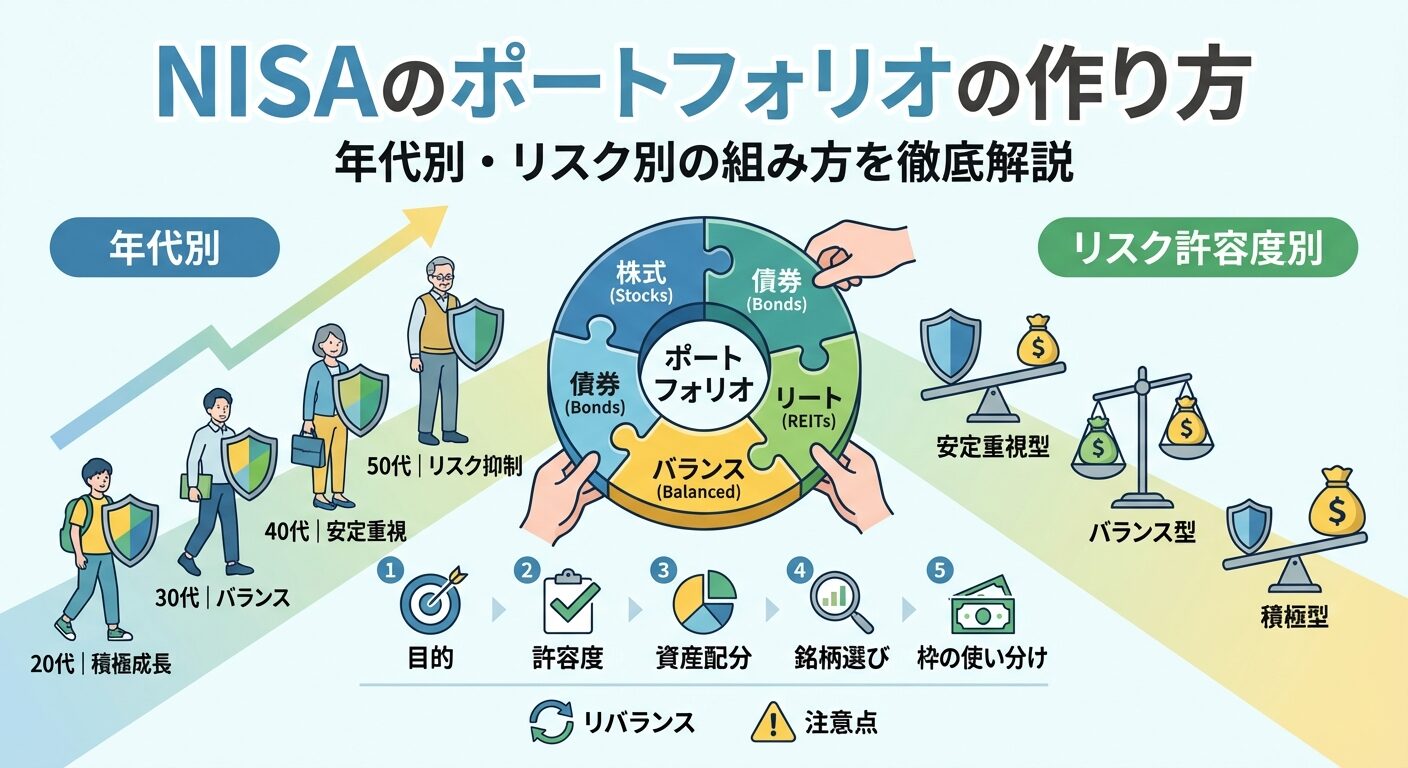

NISAのポートフォリオを作る5つのステップ

実際にNISAでポートフォリオを組むには、どのような手順で進めればよいのでしょうか。

ここでは、初心者でも実践できる5つのステップを順番に解説します。

まず最初に、何のために投資をするのか、目的を明確にしましょう。

目的によって適切なポートフォリオの内容が変わってくるからです。

具体的な目標例

目的が明確になると、いつまでにいくら必要なのかが見えてきて、どれくらいのリターンを目指すべきかが分かります。

短期的な目標であればリスクを抑えた運用が適していますし、長期的な目標であれば多少のリスクを取って高いリターンを狙うこともできます。

次に、自分がどれだけのリスクを取れるかを確認します。

リスク許容度は、年齢・収入・資産状況・性格などによって人それぞれ異なります。

具体的には、「投資した資産が一時的に20%下落しても冷静でいられるか」「元本割れの期間が数年続いても投資を続けられるか」といった質問に答えてみましょう。

若くて安定した収入がある人は、多少の損失が出ても回復を待つ余裕があるため、リスク許容度は高めです。

一方、退職が近い人や収入が不安定な人は、大きな損失を避けるべきなので、リスク許容度は低めになります。

多くの証券会社では、リスク許容度を診断できる簡単な質問票を用意しています。これを活用して、自分がどのタイプに当てはまるかを確認してみましょう。

投資の目的とリスク許容度が分かったら、具体的な資産配分の比率を決めます。

これがポートフォリオの核となる部分です。

基本的な考え方として、株式の比率が高いほどリターンが大きくなる可能性がありますが、同時にリスクも高くなります。債券の比率が高いほど安定性が増しますが、リターンは控えめになります。

一般的な目安として、「100-年齢=株式の比率」という考え方があります。

たとえば30歳なら株式70%・債券30%、50歳なら株式50%・債券50%といった具合です。

ただし、これはあくまで目安です。リスクを取りたくない人は株式の比率を下げ、積極的に運用したい人は株式の比率を上げるなど、自分の状況に合わせて調整しましょう。

また、株式の中でも「日本株式30%、米国株式30%、新興国株式10%」のように、さらに細かく地域分散することも効果的です。

資産配分が決まったら、その配分を実現するための具体的な投資信託を選びます。

NISAのつみたて投資枠で購入できる投資信託は、金融庁の基準をクリアした低コストで長期投資に適した商品が揃っています。

投資信託を選ぶ際のポイント

株式部分には、全世界株式インデックスファンドや米国株式インデックスファンドが人気です。

これらは1本で数千社に分散投資できるため、手軽に地域分散ができます。債券部分には、国内債券ファンドや先進国債券ファンドを選ぶとよいでしょう。

特に信託報酬は、長期投資では大きな差になるため、できるだけ低いものを選びましょう。

eMAXIS Slimシリーズや楽天・バンガードシリーズなど、低コストで人気の高いシリーズから選ぶのがおすすめです。

新NISAには、つみたて投資枠(年間120万円)と成長投資枠(年間240万円)の2つがあります。

この2つを上手に使い分けることで、より効果的なポートフォリオを組むことができます。

つみたて投資枠の使い方

たとえば、全世界株式インデックスファンドやバランスファンドなど、ポートフォリオの基盤となる商品を選びます。

成長投資枠の使い方

たとえば、高配当株式や特定のテーマに投資するファンドなどです。

ただし、成長投資枠を使う場合も、ポートフォリオ全体のバランスを崩さないよう注意が必要です。

年代別のおすすめポートフォリオ4パターン

年代によって投資に使える期間や収入状況が異なるため、適切なポートフォリオも変わってきます。

ここでは、20代から50代までの年代別におすすめのポートフォリオを紹介します。

20代は投資期間が長く取れるため、多少のリスクを取っても積極的に成長を狙えるのが特徴です。

一時的に価格が下落しても、回復を待つ時間が十分にあります。

20代は収入がまだ多くない時期ですが、つみたて投資枠で月1万円から始めるだけでも、30年後には大きな資産になります。

複利効果を最大限に活かせる年代なので、できるだけ早く投資を始めることが大切です。

ただし、生活防衛資金(生活費の3-6ヶ月分)は別途確保しておきましょう。

30代は結婚や住宅購入など、ライフイベントが増える時期です。

まだ投資期間は長いですが、20代よりは少し安定性を意識したポートフォリオが適しています。

30代は収入も増えてくる時期なので、つみたて投資枠の年間120万円を使い切ることを目指しましょう。

月10万円の積立が可能であれば、つみたて投資枠を満額活用できます。余裕があれば成長投資枠も併用して、年間投資額を増やすことで、より早く資産形成が進みます。

40代は子どもの教育費がかかる時期であり、同時に老後資金の準備も本格化する年代です。

リスクを取りすぎず、安定性を重視したポートフォリオが求められます。

40代は収入がピークに近づく時期なので、つみたて投資枠に加えて成長投資枠も活用し、年間360万円の投資枠を最大限に使うことを検討しましょう。

ただし、教育費や住宅ローンなど、他の支出とのバランスも考慮する必要があります。無理のない範囲で投資を続けることが大切です。

50代は退職が視野に入ってくる年代です。

老後資金の準備が最優先となり、大きな損失を避けることが重要になります。

50代は収入が最も高い時期なので、可能であれば投資額を増やして、老後資金の準備を加速させましょう。

ただし、退職までの期間が短いため、大きなリスクを取ることは避けるべきです。安定性を最優先に考え、着実に資産を積み上げていくことが大切です。また、この年代からは出口戦略(取り崩し方法)も考え始める必要があります。

リスク許容度別のポートフォリオ3パターン

年代だけでなく、個人のリスク許容度によっても適切なポートフォリオは変わります。

ここでは、リスク許容度別に3つのパターンを紹介します。

安定重視型は、価格変動を最小限に抑えたい人に適したポートフォリオです。

元本割れのリスクをできるだけ避けたい、退職が近い、投資経験が少ないといった人におすすめです。

安定重視型の資産配分

このポートフォリオは、市場が大きく下落しても損失が限定的になるため、心理的な負担が少ないのが特徴です。

ただし、リターンも控えめになるため、インフレに負けないよう、一定の株式は組み入れておくことが大切です。また、バランスファンドの中でも「安定型」や「保守型」と呼ばれる商品を1本選ぶのも、手軽で効果的な方法です。

バランス型は、リスクとリターンのバランスを重視する、最も標準的なポートフォリオです。

適度な成長を目指しつつ、大きな損失は避けたいという人に適しています。

バランス型の資産配分

このポートフォリオは、多くの投資家に適した万能型と言えます。

市場が好調なときは一定の利益を得られ、市場が不調なときも損失を限定的にできます。長期投資に向いており、定期的なリバランスを行うことで、安定した資産形成が期待できます。

積極型は、高いリターンを目指し、そのために一定のリスクを受け入れられる人に適したポートフォリオです。

投資期間が長く取れる、収入が安定している、投資経験がある人におすすめです。

積極型の資産配分

このポートフォリオは、市場が好調なときは大きな利益が期待できますが、市場が不調なときは大きな損失を被る可能性もあります。一時的に資産が30-40%減少することもあるため、それに耐えられる精神的な強さが必要です。

ただし、長期的に見れば株式の成長性は高いため、20年以上の投資期間があれば、このポートフォリオは有効な選択肢となります。

具体的な投資信託の選び方

ポートフォリオの資産配分が決まったら、次は具体的な投資信託を選びます。

ここでは、NISAで人気の高い投資信託を資産クラス別に紹介します。

全世界株式インデックスファンドは、1本で世界中の株式に分散投資できる投資信託です。

日本を含む先進国から新興国まで、幅広い地域の数千社に投資できるため、地域分散が手軽に実現できます。

代表的な商品

これらの商品は、MSCI オール・カントリー・ワールド・インデックス(ACWI)という指数に連動することを目指しています。

信託報酬は年0.05-0.10%程度と非常に低く、長期投資に適しています。

「これ1本で世界中に投資できる」という手軽さから、初心者にも人気が高い商品です。ポートフォリオの株式部分の中核として活用できます。

米国株式インデックスファンドは、米国の株式市場に投資する投資信託です。

米国は世界最大の経済大国であり、AppleやMicrosoft、Amazonなど世界的な企業が多数上場しています。

代表的な商品

これらの商品は、S&P500という米国の代表的な500社で構成される指数に連動します。

米国株式は過去の長期リターンが高く、多くの投資家に支持されています。信託報酬も年0.09%前後と低コストです。

ただし、米国市場に集中投資することになるため、地域分散の観点では全世界株式よりも偏りがあります。米国経済の成長性を重視する人に適した商品です。

バランスファンドは、株式と債券を一定の割合で組み合わせた投資信託です。

1本で資産配分が完成するため、初心者でも手軽にポートフォリオを組めるのが特徴です。

代表的な商品

これらの商品は、株式と債券、国内と海外、REITなど複数の資産クラスに分散投資します。

バランスファンドには、株式と債券の比率によって「安定型(債券多め)」「バランス型(半々)」「成長型(株式多め)」などのタイプがあります。

自分のリスク許容度に合わせて選びましょう。信託報酬は年0.15%前後で、自分で複数の商品を組み合わせるよりも管理が簡単です。

債券ファンドは、国債や社債などの債券に投資する投資信託です。

株式に比べて価格変動が小さく、安定性を重視したい人に適しています。

代表的な商品

国内債券ファンドは日本の国債や社債に投資し、先進国債券ファンドは米国や欧州などの債券に投資します。

債券ファンドは、株式が下落したときの安定材料として機能します。

ただし、リターンは株式よりも低いため、債券だけで大きく資産を増やすことは難しいです。ポートフォリオの安定性を高めるための補完的な役割として組み入れるのが一般的です。信託報酬は年0.10-0.20%程度です。

ポートフォリオのリバランス

ポートフォリオは一度組んだら終わりではありません。

市場の変動によって資産配分が崩れてくるため、定期的に見直して元の配分に戻す「リバランス」が必要です。

リバランスとは、時間の経過とともに変化した資産配分を、当初の目標配分に戻す作業のことです。

たとえば、当初「株式60%・債券40%」で始めたポートフォリオが、株式の値上がりによって「株式70%・債券30%」になったとします。

このとき、株式を一部売却して債券を買い増すことで、元の「60:40」に戻すのがリバランスです。

リバランスの目的は、リスクをコントロールすることです。放置すると、値上がりした資産の比率が高くなりすぎて、想定以上のリスクを取ることになります。また、「高く買って安く売る」という投資の失敗パターンを避け、「高く売って安く買う」という合理的な投資行動を自動的に実現できるメリットもあります。

リバランスを行うタイミングには、主に2つの方法があります。

リバランスの方法

初心者には、年1回の定期的なリバランスがおすすめです。

毎年同じ時期(たとえば年末や誕生月など)に見直すことで、習慣化しやすくなります。

頻繁にリバランスしすぎると、売買コストがかかったり、短期的な変動に振り回されたりするため、年1-2回程度が適切です。ただし、市場が大きく変動したときは、臨時でリバランスを検討してもよいでしょう。

リバランスの具体的な手順は以下の通りです。

証券会社のマイページで、保有している投資信託の評価額を確認し、それぞれの比率を計算します。

当初設定した「株式60%・債券40%」などの目標配分と、現在の配分を比べて、どれだけずれているかを確認します。

NISAの場合、売却すると非課税枠が復活しないため、できるだけ売却は避けたいところです。そこで、新規の積立投資で配分を調整する方法がおすすめです。株式が増えすぎているなら、しばらく株式の積立を止めて債券だけを買い増すことで、徐々に配分を元に戻せます。この方法なら、売却せずにリバランスできます。

結婚・出産・住宅購入・転職・退職など、ライフイベントが発生したときは、ポートフォリオを見直す良い機会です。

ライフステージが変わると、リスク許容度や投資目的も変わるからです。

ライフイベント別の調整例

ライフイベントごとにポートフォリオを見直すことで、常に自分の状況に合った投資ができます。

人生の節目には、改めて投資の目的とリスク許容度を確認しましょう。

ポートフォリオ作成で気をつけたい5つのこと

ポートフォリオを組むときには、いくつか注意すべきポイントがあります。

よくある失敗を避けるために、以下の5つのポイントを押さえておきましょう。

分散投資が大切だからといって、投資信託を何本も買いすぎるのは逆効果です。

商品が多すぎると管理が複雑になり、リバランスも面倒になります。

投資信託は3-5本程度に絞るのが適切です。たとえば、全世界株式インデックスファンド1本と債券ファンド1本の2本だけでも、十分に分散されたポートフォリオになります。あるいは、バランスファンド1本だけでも完結します。

商品を増やしすぎると、似たような投資信託を重複して買ってしまったり、資産配分の管理が難しくなったりします。

シンプルなポートフォリオの方が、長期的に継続しやすいのです。

投資信託には、運用管理費用として「信託報酬」がかかります。

これは保有している間ずっとかかるコストなので、長期投資では大きな差になります。

インデックスファンドなら信託報酬は年0.1%以下、高くても0.2%以下の商品を選びましょう。たとえば、信託報酬が年0.1%の商品と年1.0%の商品を比較すると、30年間で数百万円の差になることもあります。

特に、アクティブファンド(運用者が銘柄を選ぶファンド)は信託報酬が年1-2%と高いことが多いです。長期的にはインデックスファンドの方が良い成績を残すことが多いため、初心者は低コストのインデックスファンドから始めるのがおすすめです。

複数の投資信託を買っているつもりでも、実は同じ資産クラスに偏っていることがあります。

たとえば、「eMAXIS Slim 米国株式」と「楽天・S&P500」は、どちらも米国株式に投資する商品なので、2本買っても分散効果はほとんどありません。

投資信託を選ぶときは、それぞれが異なる資産クラスや地域に投資しているかを確認しましょう。

たとえば、「全世界株式」「国内債券」「REIT」のように、異なる資産クラスを組み合わせることで、真の分散投資が実現できます。

投資を始めると、毎日の価格変動が気になるものです。

しかし、短期的な値動きに一喜一憂していると、冷静な判断ができなくなり、不要な売買をしてしまいがちです。

長期投資では、短期的な価格変動は気にしないことが大切です。株式市場は短期的には上下を繰り返しますが、長期的には成長する傾向があります。一時的に価格が下がっても、それは安く買えるチャンスと捉えましょう。

毎日証券口座をチェックするのではなく、月1回や四半期に1回程度の確認で十分です。

頻繁に見すぎると、無駄な心配が増えて、長期投資の継続が難しくなります。

ポートフォリオは一度組んだら放置するのではなく、定期的に見直す習慣をつけましょう。

市場の変動だけでなく、自分のライフステージの変化にも対応する必要があるからです。

年1回の見直しで確認すること

定期的な見直しを習慣化することで、常に自分に合ったポートフォリオを維持でき、長期的な資産形成の成功率が高まります。

バランスファンド1本 vs 自分で組む

ポートフォリオを組む方法には、バランスファンド1本で完結させる方法と、複数の投資信託を自分で組み合わせる方法があります。

それぞれのメリット・デメリットを理解して、自分に合った方法を選びましょう。

バランスファンドは、1本で株式・債券・REITなど複数の資産クラスに分散投資できる投資信託です。

運用会社が自動的にリバランスしてくれるため、手間がかからないのが最大の魅力です。

| メリット | デメリット |

| 管理が簡単で初心者でも始めやすい 自動的にリバランスされる 少額から分散投資ができる |

資産配分を自由に調整できない 信託報酬が若干高め(年0.15-0.30%程度) |

バランスファンド1本は、投資初心者や、手間をかけずにシンプルに運用したい人におすすめです。

自分で複数の投資信託を組み合わせる方法は、より柔軟なポートフォリオを作れるのが特徴です。

自分のリスク許容度や投資目的に合わせて、細かく資産配分を調整できます。

| メリット | デメリット |

| 資産配分を自由に設定できる 信託報酬を低く抑えられる リバランスのタイミングを自分で決められる |

管理の手間がかかる リバランスを自分で行う必要がある ある程度の投資知識が必要 |

自分で組む方法は、投資に慣れてきた人や、細かく調整したい人、コストを最小限に抑えたい人におすすめです。

投資信託は3-5本程度が適切です。あまり多すぎると管理が複雑になり、リバランスも面倒になります。シンプルなポートフォリオの方が、長期的に継続しやすいです。初心者であれば、全世界株式インデックスファンド1本、またはバランスファンド1本から始めるのもよいでしょう。

必ずしも分ける必要はありません。つみたて投資枠で購入できる商品は成長投資枠でも購入できるため、つみたて投資枠だけでポートフォリオを完成させることも可能です。成長投資枠は、つみたて投資枠では買えない個別株やアクティブファンドを追加したいときに活用するとよいでしょう。ただし、ポートフォリオ全体のバランスを崩さないよう注意が必要です。

市場が暴落したときは、慌てて売却せず、そのまま積立を継続することが大切です。暴落時は株価が安くなっているため、同じ金額でより多くの口数を買えるチャンスでもあります。長期投資では、暴落後に市場が回復することで利益が得られます。むしろ、暴落時に売却してしまうと、損失を確定させることになり、その後の回復の恩恵を受けられません。冷静に積立を続けましょう。

年1回程度の見直しが適切です。頻繁に見直しすぎると、短期的な変動に振り回されてしまいます。毎年決まった時期(年末や誕生月など)に、資産配分が目標からずれていないか、ライフステージに変化がないかを確認しましょう。ただし、市場が大きく変動したときや、結婚・退職などのライフイベントが発生したときは、臨時で見直すことも検討してください。

iDeCoとNISAは、それぞれ別の制度ですが、ポートフォリオは全体で考えるのが基本です。たとえば、NISA全体とiDeCo全体を合わせて「株式60%・債券40%」になるように配分します。iDeCoは60歳まで引き出せないため、より長期的な視点で株式の比率を高めにし、NISAは比較的流動性が高いため、債券やバランスファンドを中心にするという使い分けも有効です。ただし、資産全体のバランスを常に意識しましょう。

NISAのポートフォリオは、複数の資産を組み合わせてリスクを分散し、効率的に資産形成を進めるための基本的な戦略です。

ポートフォリオを組むことで、リスクを抑えながら運用でき、自分に合った投資スタイルを作れ、市場の変動に強くなるというメリットがあります。

ポートフォリオを作る手順は、投資の目的を決める、リスク許容度を確認する、資産配分の比率を決める、具体的な投資信託を選ぶ、つみたて投資枠と成長投資枠を使い分ける、という5つのステップです。

年代別では、20代は株式80-90%、30代は株式60-70%、40代は株式50-60%、50代は株式30-40%が目安となります。

リスク許容度別では、安定重視型は株式20-30%、バランス型は株式50-60%、積極型は株式80-90%が適しています。

具体的な投資信託としては、全世界株式インデックスファンド、米国株式インデックスファンド、バランスファンド、債券ファンドなどが人気です。

低コストで分散されたインデックスファンドを中心に選ぶのがおすすめです。

ポートフォリオは一度組んだら終わりではなく、年1回程度のリバランスで資産配分を維持することが大切です。

ポートフォリオ作成では、商品を増やしすぎない、信託報酬の高い商品は避ける、同じ資産クラスに偏らない、短期的な値動きに一喜一憂しない、定期的に見直す習慣をつける、という5つのポイントに注意しましょう。

バランスファンド1本で完結させるか、自分で複数の投資信託を組み合わせるかは、自分の知識や手間のかけ方に応じて選択してください。

なお、投資には元本割れのリスクがあります。市場の変動により、投資した資産の価値が下がる可能性があることを理解した上で、ご自身の投資目的やリスク許容度に合わせて、慎重にご検討ください。最終的な投資判断はご自身の責任で行っていただき、不明な点がある場合は、証券会社や金融の専門家にご相談ください。

| 順位 | 証券会社 | 特徴 | 手数料 | 口座開設 |

|---|---|---|---|---|

| 1 | SBI証券 おすすめ |

|

0円 | 口座開設 |

| 2 | 楽天証券 |

|

0円 | 詳細を見る |

| 3 | moomoo証券 |

|

0円 | 詳細を見る |

PR | 情報は2026年2月時点

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!