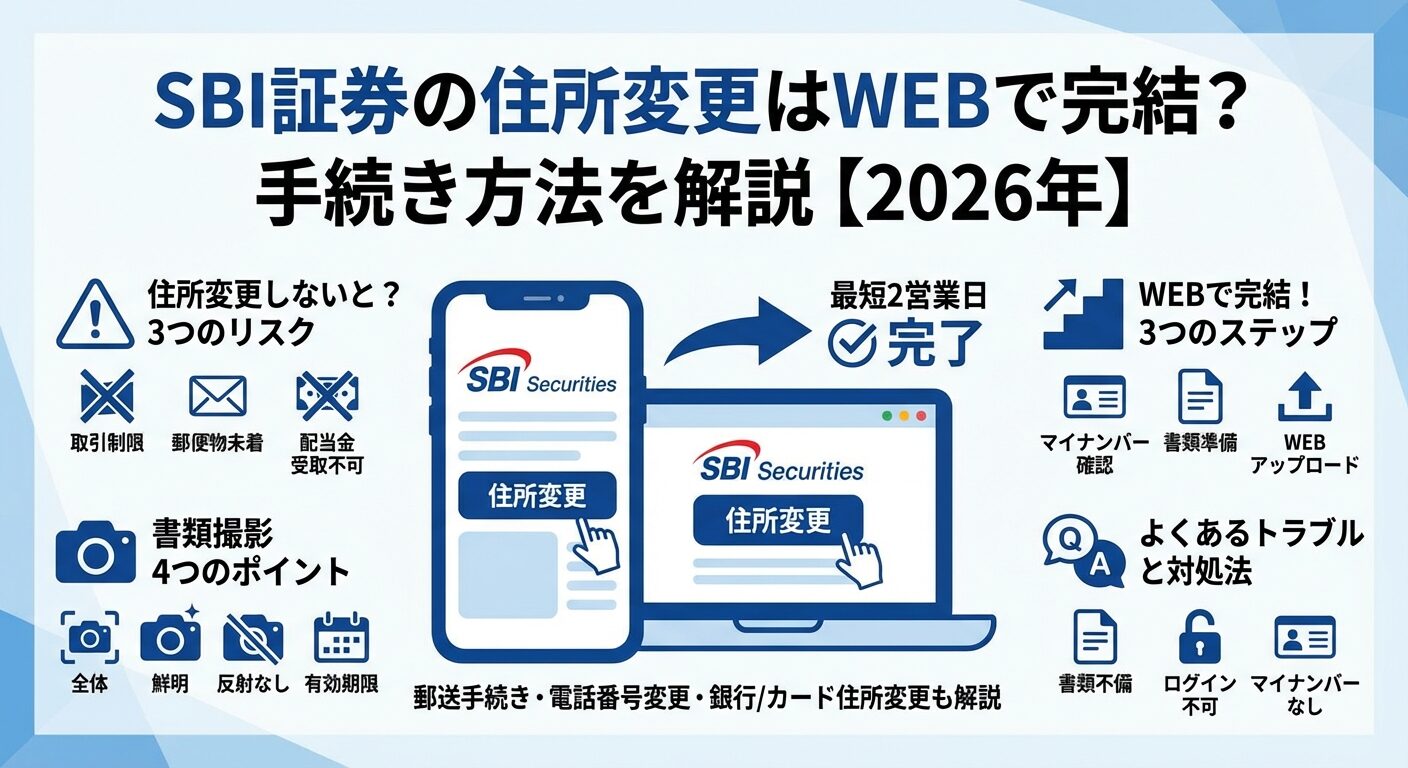

SBI証券の住所変更はWEBで完結?手続き方法を解説【2026年】

新NISAを始めたいけれど、つみたて投資枠と成長投資枠の違いが分からず迷っていませんか。

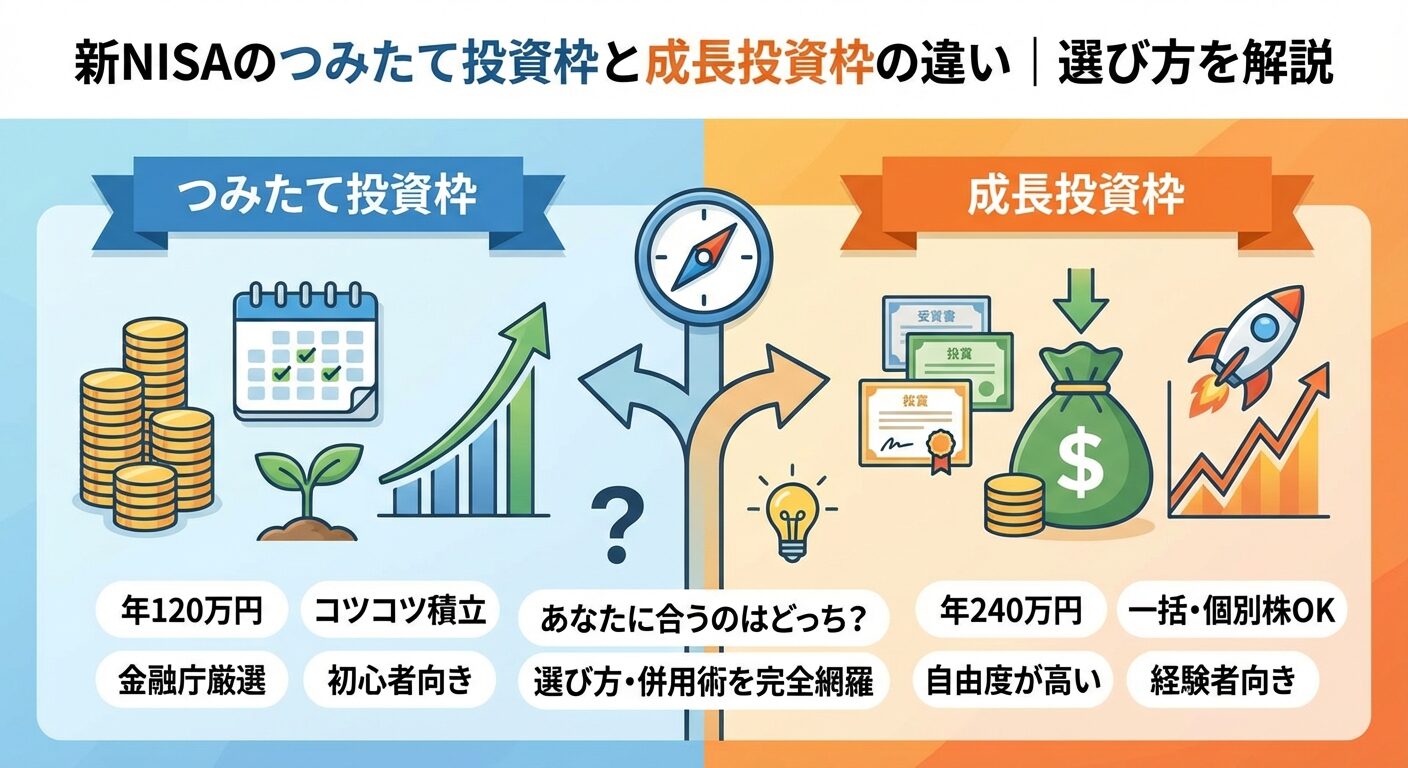

2024年から始まった新NISAには、つみたて投資枠と成長投資枠の2つの投資枠があり、それぞれ年間投資枠や投資対象商品が異なります。

この記事では、2つの投資枠の違いを分かりやすく解説し、あなたに合った選び方をお伝えします。投資初心者の方でも理解できるよう、具体例を交えながら説明していきます。

この記事を読めば、自分に合った投資枠を選び、新NISAを効果的に活用できるようになります。

目次

新NISAには、つみたて投資枠と成長投資枠という2つの投資枠があります。それぞれの投資枠には異なる特徴があり、投資目的や資金状況に応じて使い分けることができます。

つみたて投資枠は、長期・積立・分散投資を支援するための投資枠です。金融庁が定めた基準を満たす投資信託のみが対象となり、年間120万円まで投資できます。毎月コツコツと積み立てていくスタイルで、投資初心者の方に適しています。

一方、成長投資枠は、より幅広い商品に投資できる投資枠です。投資信託だけでなく、個別株式やETF、REITなども投資対象となり、年間240万円まで投資できます。一括購入も可能なため、まとまった資金を投資したい方や、個別株式に投資したい方に向いています。

2つの投資枠は併用することができ、合計で年間360万円までの非課税投資が可能です。非課税保有限度額は総額1,800万円で、そのうち成長投資枠は1,200万円までとなっています。

新NISAでは、非課税保有期間が無期限となり、長期的な資産形成がしやすくなりました。また、売却した分の非課税枠は翌年以降に再利用できるため、ライフステージの変化に応じて柔軟に運用できます。

つみたて投資枠と成長投資枠は、それぞれの特徴を理解して自分に合った方法で活用することが大切です。

つみたて投資枠と成長投資枠の3つの違い

つみたて投資枠と成長投資枠には、主に3つの大きな違いがあります。年間投資枠の金額、投資できる商品の種類、購入方法の3点です。これらの違いを理解することで、自分に合った投資枠を選べるようになります。

つみたて投資枠の年間投資枠は120万円、成長投資枠の年間投資枠は240万円です。この違いは、1年間に非課税で投資できる金額の上限を示しています。

つみたて投資枠の年間120万円を月額に換算すると、月10万円まで投資できる計算になります。毎月3万円を積み立てる場合、年間36万円となり、つみたて投資枠の範囲内で十分に活用できます。

成長投資枠の年間240万円は、つみたて投資枠の2倍の金額です。月20万円まで積み立てることができ、さらに一括購入も可能なため、ボーナスや退職金などのまとまった資金を投資したい場合に適しています。

2つの投資枠は併用できるため、年間最大360万円まで非課税投資が可能です。ただし、非課税保有限度額は総額1,800万円で、そのうち成長投資枠は1,200万円までという制限があります。

年間投資枠をフル活用する場合、つみたて投資枠は15年、成長投資枠は7.5年で非課税保有限度額に達します。両方を併用して年間360万円を投資すれば、5年で非課税保有限度額の1,800万円を埋めることができます。

つみたて投資枠と成長投資枠では、投資できる商品の種類が大きく異なります。つみたて投資枠は金融庁が定めた基準を満たす投資信託のみが対象ですが、成長投資枠はより幅広い商品に投資できます。

つみたて投資枠の対象商品は、長期・積立・分散投資に適した投資信託に限定されています。具体的には、販売手数料が無料(ノーロード)で、信託報酬が一定水準以下、信託契約期間が無期限または20年以上といった厳しい基準をクリアした投資信託のみです。2024年12月時点で、約270本の投資信託が対象となっています。

成長投資枠では、投資信託に加えて、個別株式、ETF(上場投資信託)、REIT(不動産投資信託)などに投資できます。ただし、整理・監理銘柄や信託期間20年未満の投資信託など、一部の商品は除外されています。個別株式では、東京証券取引所に上場している約3,900銘柄が投資対象となります。

つみたて投資枠と成長投資枠の商品の違い

投資信託を選ぶ際は、インデックスファンドとアクティブファンドの違いも理解しておきましょう。インデックスファンドは市場平均に連動することを目指し、信託報酬が低い傾向にあります。アクティブファンドは市場平均を上回る運用を目指しますが、信託報酬が高めです。

つみたて投資枠と成長投資枠では、商品の購入方法にも違いがあります。つみたて投資枠は積立購入のみですが、成長投資枠は積立購入と一括購入の両方が可能です。

つみたて投資枠では、毎月一定額を自動的に購入する積立購入のみが認められています。購入頻度は毎月、毎週、毎日などから選べますが、基本的には定期的に継続して購入する方法です。一括でまとめて購入することはできません。

成長投資枠では、積立購入と一括購入の両方が選択できます。積立購入では、つみたて投資枠と同様に定期的に購入できます。一括購入では、好きなタイミングで好きな金額を投資できるため、株価が下がったタイミングで購入したり、ボーナスなどのまとまった資金を投資したりすることが可能です。

| 項目 | つみたて投資枠 | 成長投資枠 |

| 年間投資枠 | 120万円 | 240万円 |

| 非課税保有限度額 | 1,800万円(成長投資枠と合算) | 1,200万円(総額1,800万円のうち) |

| 投資対象商品 | 金融庁基準の投資信託約270本 | 投資信託・個別株式・ETF・REIT |

| 購入方法 | 積立のみ | 積立・一括の両方可 |

| 非課税期間 | 無期限 | 無期限 |

積立購入のメリットは、価格変動のリスクを平準化できることです。ドルコスト平均法により、価格が高い時は少なく、安い時は多く購入できるため、平均購入単価を抑えられます。一括購入のメリットは、タイミングを選んで投資できることや、まとまった資金を一度に投資できることです。

つみたて投資枠のメリット・デメリット

つみたて投資枠には、投資初心者でも安心して始められる多くのメリットがある一方で、いくつかのデメリットも存在します。メリットとデメリットの両方を理解した上で、自分に合っているかを判断することが大切です。

つみたて投資枠には、長期的な資産形成を支援するための仕組みが整っています。特に投資初心者の方にとって、安心して投資を始められる環境が用意されています。

つみたて投資枠の対象商品は、金融庁が定めた厳しい基準をクリアした投資信託のみです。販売手数料が無料で、信託報酬が低水準、信託契約期間が長期といった条件を満たす商品に限定されています。

金融庁の基準により、高コストな商品や短期運用を前提とした商品は除外されています。そのため、投資初心者でも安心して商品を選べる環境が整っています。約270本の対象商品の中から、自分の投資目的に合ったものを選ぶことができます。

つみたて投資枠は、月100円から積立投資を始められます。証券会社によっては月100円から設定できるため、投資が初めての方でも気軽に始められます。

積立設定をすれば、毎月自動的に購入されるため、購入のタイミングを考える必要がありません。一度設定すれば、あとは自動的に積み立てられるため、忙しい方でも無理なく続けられます。給与天引きのように、自動的に投資に回せる仕組みは、資産形成を継続する上で大きなメリットです。

つみたて投資枠は、長期・積立・分散投資という投資の基本原則に沿った仕組みになっています。毎月一定額を積み立てることで、価格変動のリスクを平準化できます。

ドルコスト平均法により、価格が高い時は少なく、安い時は多く購入できるため、平均購入単価を抑えられます。長期的に継続することで、短期的な価格変動の影響を受けにくくなり、安定した資産形成が期待できます。

投資信託は複数の銘柄に分散投資しているため、個別株式に比べてリスクが分散されています。特に、全世界株式や米国株式のインデックスファンドは、数百から数千の銘柄に分散投資できるため、リスク管理の観点からも優れています。

つみたて投資枠には多くのメリットがある一方で、投資の自由度が制限されるというデメリットもあります。自分の投資スタイルに合っているかを確認しましょう。

つみたて投資枠では、個別株式に投資することができません。投資対象は金融庁が定めた基準を満たす投資信託のみに限定されています。

個別株式に投資したい場合は、成長投資枠を利用する必要があります。特定の企業の株式を保有したい方や、株主優待を受け取りたい方には、つみたて投資枠だけでは物足りないかもしれません。

ただし、投資信託を通じて間接的に個別株式に投資することは可能です。例えば、日経平均株価に連動するインデックスファンドを購入すれば、日経平均を構成する225銘柄に分散投資できます。

つみたて投資枠では、積立購入のみが認められており、一括購入はできません。まとまった資金を一度に投資したい場合は、成長投資枠を利用する必要があります。

ボーナスや退職金などのまとまった資金を投資したい場合、つみたて投資枠だけでは対応できません。また、株価が大きく下がったタイミングで一括購入したいと考えても、つみたて投資枠では実行できません。

ただし、積立購入には価格変動リスクを平準化できるというメリットがあります。一括購入は、購入タイミングによって結果が大きく変わるため、投資初心者には積立購入の方が適している場合が多いです。

成長投資枠のメリット・デメリット

成長投資枠は、つみたて投資枠よりも自由度が高く、幅広い投資が可能です。しかし、その分リスクも高くなるため、メリットとデメリットをしっかり理解することが重要です。

成長投資枠は、投資の選択肢が広がり、より柔軟な資産運用が可能になります。投資経験がある方や、積極的に運用したい方に適しています。

成長投資枠では、投資信託だけでなく、個別株式やETF、REITにも投資できます。東京証券取引所に上場している約3,900銘柄の株式が投資対象となります。

個別株式に投資することで、特定の企業の成長に直接投資できます。また、株主優待を受け取ることもできるため、配当金と株主優待の両方を楽しみたい方に適しています。ETFは、投資信託と同様に分散投資ができる上、市場でリアルタイムに売買できるメリットがあります。

成長投資枠では、積立購入だけでなく一括購入も可能です。好きなタイミングで好きな金額を投資できるため、投資戦略の幅が広がります。

株価が大きく下がったタイミングで一括購入したり、ボーナスや退職金などのまとまった資金を投資したりすることができます。相場の状況を見ながら、タイミングを選んで投資できるため、投資経験がある方には有利です。

成長投資枠の年間投資枠は240万円と、つみたて投資枠の2倍の金額です。より多くの資金を非課税で運用できるため、資産形成のスピードを上げられます。

月20万円まで積み立てることができ、さらに一括購入も可能です。つみたて投資枠と併用すれば、年間360万円まで非課税投資ができるため、高収入の方や、まとまった資金を運用したい方に適しています。

非課税保有限度額の1,800万円のうち、成長投資枠は1,200万円まで利用できます。残りの600万円はつみたて投資枠専用となるため、バランスを考えて活用することが大切です。

成長投資枠は自由度が高い分、投資判断の難しさやリスクも高まります。デメリットを理解した上で、慎重に投資することが重要です。

成長投資枠では、投資信託だけでなく個別株式にも投資できるため、銘柄選びが難しくなります。約3,900銘柄の中から、将来性のある企業を選ぶには、企業分析や業界動向の理解が必要です。

個別株式は、投資信託に比べて価格変動が大きく、企業固有のリスクもあります。業績悪化や不祥事により、株価が大きく下落する可能性もあります。投資初心者の方が個別株式に投資する場合は、十分な情報収集と慎重な判断が求められます。

一括購入のタイミングを判断するのも難しい点です。株価が下がったタイミングで購入したつもりが、さらに下がり続けることもあります。投資経験が少ない方は、まずはつみたて投資枠から始めることをおすすめします。

成長投資枠は幅広い商品に投資できますが、すべての商品が対象というわけではありません。整理・監理銘柄や、信託期間20年未満の投資信託などは対象外となります。

毎月分配型の投資信託や、レバレッジ型・インバース型のETFなども対象外です。これらの商品は、長期投資に適さないと判断されているためです。投資したい商品が成長投資枠の対象かどうかは、証券会社のウェブサイトで確認できます。

つみたて投資枠は、特に投資初心者や、長期的にコツコツと資産形成をしたい方に適しています。以下のチェックリストに当てはまる項目が多い方は、つみたて投資枠から始めることをおすすめします。

つみたて投資枠が向いている人のチェックリスト:

投資初心者の方は、まずつみたて投資枠から始めることをおすすめします。金融庁が定めた基準をクリアした投資信託のみが対象なので、商品選びで失敗するリスクが低くなります。販売手数料が無料で、信託報酬も低水準の商品が揃っているため、コストを抑えて運用できます。

毎月の収入から一定額を投資に回したい会社員や公務員の方にも、つみたて投資枠は適しています。給与天引きのように自動的に積み立てられるため、無理なく続けられます。月3万円を20年間積み立てると、元本だけで720万円になります。年率5%で運用できれば、約1,230万円まで増える計算です。

20代や30代の若い世代は、時間を味方につけられるため、つみたて投資枠のメリットを最大限に活かせます。長期投資により複利効果が働き、時間をかけるほど資産が増える可能性が高まります。早く始めるほど、少額の積立でも大きな資産を築けます。

投資に時間をかけたくない方や、投資の知識を深める時間がない方にも、つみたて投資枠は向いています。一度設定すれば、あとは自動的に積み立てられるため、日々の相場を気にする必要がありません。

つみたて投資枠は、年間120万円まで投資できるため、月10万円以下の積立を考えている方には十分な投資枠です。まずはつみたて投資枠で投資に慣れてから、必要に応じて成長投資枠を併用する方法もあります。

成長投資枠は、投資経験がある方や、より積極的に資産運用をしたい方に適しています。以下のチェックリストに当てはまる項目が多い方は、成長投資枠の活用を検討してみましょう。

成長投資枠が向いている人のチェックリスト:

投資経験がある方や、投資の勉強を続けている方は、成長投資枠を活用することで投資の幅が広がります。個別株式に投資することで、特定の企業の成長に直接投資でき、大きなリターンを狙える可能性があります。

年収が高く、月10万円以上を投資に回せる方は、つみたて投資枠だけでは投資枠が足りません。成長投資枠を併用することで、年間360万円まで非課税投資ができます。高収入の方ほど、非課税メリットを最大限に活かせます。

株主優待に興味がある方は、成長投資枠で個別株式に投資する必要があります。株主優待は、企業が株主に対して自社製品やサービスを提供する制度です。配当金と株主優待の両方を受け取ることで、投資の楽しみが増えます。

ボーナスや退職金などのまとまった資金を投資したい方も、成長投資枠が適しています。一括購入ができるため、タイミングを選んで投資できます。ただし、一括購入は価格変動リスクが大きいため、分散投資を心がけることが大切です。

40代や50代で、老後資金の準備を本格的に始めたい方は、成長投資枠を活用して資産形成のスピードを上げることができます。年間240万円の投資枠を活用すれば、7.5年で成長投資枠の非課税保有限度額1,200万円に達します。

ただし、成長投資枠は投資の自由度が高い分、リスクも高まります。個別株式に投資する場合は、企業分析や業界動向の理解が必要です。投資判断に自信がない場合は、まずはつみたて投資枠から始めることをおすすめします。

2つの投資枠を併用する方法

つみたて投資枠と成長投資枠は併用できるため、それぞれの特徴を活かして効果的に使い分けることができます。ここでは、投資経験や資金状況に応じた3つの併用パターンを紹介します。

投資初心者の方は、まずつみたて投資枠を中心に始めて、徐々に成長投資枠を活用していく方法がおすすめです。いきなり大きな金額を投資するのではなく、少額から始めて投資に慣れていきましょう。

最初は、つみたて投資枠で月3万円~5万円程度を積み立てます。全世界株式や米国株式のインデックスファンドを選べば、幅広く分散投資ができます。半年から1年ほど続けて、投資の感覚をつかみましょう。

投資に慣れてきたら、成長投資枠を少しずつ活用します。まずは投資信託から始めて、個別株式は後回しにするのが安全です。成長投資枠でも、つみたて投資枠と同じインデックスファンドを積み立てることができます。

例えば、つみたて投資枠で月5万円、成長投資枠で月3万円を積み立てれば、年間96万円の投資になります。2つの投資枠を併用することで、より多くの資金を非課税で運用できます。

投資に十分慣れてから、成長投資枠で個別株式に挑戦しましょう。最初は、知名度の高い大企業や、株主優待が魅力的な企業から始めるのがおすすめです。個別株式は、投資金額を少額に抑えて、リスクを管理することが大切です。

会社員の方で、毎月の積立に加えてボーナスも投資に回したい場合は、つみたて投資枠で毎月積み立て、成長投資枠でボーナスを一括投資する方法が効果的です。

例えば、つみたて投資枠で月5万円を積み立てると、年間60万円になります。これに加えて、夏と冬のボーナスから各50万円ずつ、成長投資枠で一括投資すれば、年間160万円の投資が可能です。

ボーナスを一括投資する場合は、投資信託を選ぶのが無難です。個別株式に一括投資すると、価格変動リスクが大きくなるため、投資経験が浅い方にはおすすめしません。全世界株式や米国株式のインデックスファンドなら、ボーナスを一括投資しても分散投資の効果が得られます。

ボーナスの金額が大きい場合は、一度に全額を投資するのではなく、数回に分けて投資する方法もあります。例えば、夏のボーナス50万円を、6月・7月・8月の3回に分けて投資すれば、価格変動リスクを軽減できます。

つみたて投資枠とボーナスの一括投資を組み合わせることで、毎月の負担を抑えながら、年間の投資額を増やせます。ボーナスの金額が安定している会社員の方に適した方法です。

年間360万円の非課税投資枠をフル活用したい方は、つみたて投資枠と成長投資枠を計画的に併用する必要があります。高収入の方や、まとまった資金を運用したい方に適した方法です。

年間360万円をフル活用する場合の具体的な方法は、以下の3つのステップで進めます。

月30万円の積立は、手取り年収が600万円以上の方が目安になります。生活費や緊急資金を確保した上で、余裕資金を投資に回すことが大切です。無理な投資は避け、生活に支障が出ない範囲で行いましょう。

年間360万円を5年間継続すれば、非課税保有限度額の1,800万円に達します。ただし、成長投資枠の上限は1,200万円なので、つみたて投資枠と成長投資枠のバランスを考える必要があります。

非課税保有限度額を効率的に埋めるには、最初の3年間は成長投資枠を優先的に使い、残りの2年間はつみたて投資枠を中心に使う方法があります。成長投資枠で年間240万円×5年=1,200万円、つみたて投資枠で年間120万円×5年=600万円となり、合計1,800万円に達します。

年間360万円をフル活用する場合は、投資信託を中心に運用することをおすすめします。個別株式の比率が高すぎると、リスクが大きくなるため、全体の20%程度に抑えるのが安全です。

2024年から始まった新NISAは、旧NISAから大きく制度が変わりました。非課税保有期間の無期限化や、投資枠の拡大など、投資家にとって有利な変更が多く行われています。旧NISAを利用していた方も、新NISAの変更点を理解して、より効果的に活用しましょう。

| 項目 | 旧NISA(つみたてNISA) | 旧NISA(一般NISA) | 新NISA |

| 年間投資枠 | 40万円 | 120万円 | つみたて120万円+成長240万円=360万円 |

| 非課税保有期間 | 20年 | 5年 | 無期限 |

| 非課税保有限度額 | 800万円 | 600万円 | 1,800万円(成長投資枠1,200万円) |

| 投資対象商品 | 金融庁基準の投資信託 | 投資信託・個別株式・ETF | つみたて:投資信託、成長:投資信託・個別株式・ETF |

| 購入方法 | 積立のみ | 積立・一括 | つみたて:積立のみ、成長:積立・一括 |

| 併用 | 不可 | 不可 | 可能 |

| 非課税枠の再利用 | 不可 | 不可 | 可能 |

新NISAの最大の変更点は、非課税保有期間が無期限になったことです。旧NISAでは、つみたてNISAが20年、一般NISAが5年という期限がありましたが、新NISAでは期限がなくなりました。これにより、長期的な資産形成がしやすくなりました。

年間投資枠も大幅に拡大しました。旧NISAでは、つみたてNISAが年間40万円、一般NISAが年間120万円でしたが、新NISAでは合計360万円まで投資できます。つみたて投資枠と成長投資枠を併用できるため、投資の自由度が高まりました。

非課税保有限度額は、旧NISAのつみたてNISAが800万円、一般NISAが600万円でしたが、新NISAでは1,800万円に拡大しました。より多くの資産を非課税で運用できるようになり、長期的な資産形成に有利です。

新NISAでは、売却した分の非課税枠を翌年以降に再利用できるようになりました。旧NISAでは、一度使った非課税枠は戻ってきませんでしたが、新NISAでは売却すれば翌年以降に枠が復活します。ライフイベントで資金が必要になった場合でも、柔軟に対応できます。

旧NISAと新NISAは別の制度として扱われるため、旧NISAで保有している資産は、そのまま非課税で保有し続けられます。旧つみたてNISAは最長20年、旧一般NISAは最長5年の非課税期間が適用されます。旧NISAの資産を新NISAに移すことはできませんが、新たに新NISAで投資を始めることができます。

新NISAで気をつけたい5つのこと

新NISAは非課税で投資できる魅力的な制度ですが、注意すべきポイントもあります。これらを理解せずに投資を始めると、思わぬ失敗につながる可能性があります。投資を始める前に、以下の5つのポイントを確認しましょう。

新NISAは非課税制度ですが、元本保証ではありません。投資信託も個別株式も、価格が変動するため、元本割れのリスクがあります。投資した金額よりも評価額が下回ることもあるため、リスクを理解した上で投資することが大切です。

特に、投資を始めたばかりの時期は、含み損を抱えることも珍しくありません。短期的な価格変動に一喜一憂せず、長期的な視点で投資を継続することが重要です。価格が下がった時に慌てて売却すると、損失が確定してしまいます。

リスクを抑えるには、分散投資が効果的です。全世界株式や米国株式のインデックスファンドは、数百から数千の銘柄に分散投資しているため、個別株式に比べてリスクが低くなります。また、積立投資により、価格変動リスクを平準化できます。

新NISAは、長期的な資産形成を目的とした制度です。短期的な売買を繰り返すと、非課税メリットを十分に活かせません。また、売買手数料がかかる場合は、利益が削られてしまいます。

投資信託の中には、短期間で売却すると信託財産留保額がかかるものもあります。購入から数ヶ月以内に売却すると、評価額の0.1%~0.5%程度が差し引かれます。頻繁に売買すると、これらのコストが積み重なります。

新NISAの非課税メリットを最大限に活かすには、少なくとも5年以上、できれば10年以上の長期保有を前提に投資することをおすすめします。長期保有により、複利効果が働き、資産が増える可能性が高まります。

新NISA口座は、1人1口座しか開設できません。金融機関を変更することは可能ですが、手続きに時間がかかります。そのため、最初から自分に合った金融機関を選ぶことが大切です。

金融機関を選ぶ際は、取扱商品数、手数料、ポイント還元、使いやすさなどを比較しましょう。特に、投資信託の取扱本数は重要です。ネット証券では2,000本以上の投資信託を取り扱っていますが、銀行では数百本程度のことが多いです。

手数料も重要なポイントです。多くのネット証券では、国内株式の売買手数料が無料になっています。一方、店舗型の証券会社では、手数料が高めに設定されていることがあります。長期的に見ると、手数料の差が運用成績に大きく影響します。

新NISAでは、売却した分の非課税枠を翌年以降に再利用できます。ただし、売却した年の非課税枠がすぐに復活するわけではありません。売却した年の翌年から、売却した分の簿価(購入時の金額)が非課税保有限度額に戻ります。

例えば、100万円で購入した投資信託が150万円に値上がりして売却した場合、翌年以降に復活する非課税枠は100万円です。売却時の金額(150万円)ではなく、購入時の金額(100万円)が基準になります。

非課税枠の再利用は、ライフイベントで資金が必要になった場合に便利です。教育資金や住宅購入資金として一部を売却しても、翌年以降に再び投資を始められます。ただし、頻繁に売買すると、手間がかかる上に、長期投資のメリットが薄れます。

新NISAで資産形成を成功させるには、長期的な視点で投資を継続することが最も重要です。短期的な価格変動に惑わされず、コツコツと積み立てを続けることが、資産を増やす近道です。

投資を継続するためのポイントは以下の通りです。

投資を始めた当初は、含み損を抱えることもあります。しかし、長期的に見れば、株式市場は成長を続けてきました。過去のデータを見ると、20年以上の長期投資では、元本割れのリスクが大幅に低下します。

投資を継続するには、モチベーションの維持も大切です。定期的に運用状況を確認し、資産が増えていく様子を実感することで、投資を続ける意欲が湧いてきます。ただし、毎日価格をチェックすると、短期的な変動に一喜一憂してしまうため、月1回程度の確認で十分です。

新NISAのつみたて投資枠と成長投資枠について、よくある質問をまとめました。疑問や不安を解消して、安心して投資を始めましょう。

Q1. つみたて投資枠と成長投資枠は、どちらか一方しか使えないのですか?

A. いいえ、つみたて投資枠と成長投資枠は併用できます。両方を同時に使うことができ、合計で年間360万円まで非課税投資が可能です。自分の投資スタイルや資金状況に応じて、自由に組み合わせられます。

Q2. 途中で投資枠を変更することはできますか?

A. はい、できます。例えば、最初はつみたて投資枠だけを使っていて、後から成長投資枠も使い始めることができます。逆に、成長投資枠を使っていたけれど、つみたて投資枠に切り替えることも可能です。年間投資枠の範囲内であれば、自由に調整できます。

Q3. 旧NISAで投資していた資産は、新NISAに移せますか?

A. いいえ、旧NISAの資産を新NISAに移すことはできません。旧NISAと新NISAは別の制度として扱われます。ただし、旧NISAで保有している資産は、そのまま非課税で保有し続けられます。旧つみたてNISAは最長20年、旧一般NISAは最長5年の非課税期間が適用されます。

Q4. 成長投資枠で投資信託を積立購入することはできますか?

A. はい、できます。成長投資枠では、積立購入と一括購入の両方が可能です。つみたて投資枠と同じように、投資信託を毎月積み立てることができます。つみたて投資枠の対象商品以外の投資信託も選べるため、選択肢が広がります。

Q5. 年間投資枠を使い切らなかった場合、翌年に繰り越せますか?

A. いいえ、年間投資枠は翌年に繰り越せません。例えば、つみたて投資枠で年間60万円しか投資しなかった場合、残りの60万円は翌年に持ち越せません。ただし、非課税保有限度額(1,800万円)に達するまでは、毎年新たに投資枠が与えられます。

Q6. 非課税保有限度額の1,800万円に達したら、もう投資できないのですか?

A. 新たな投資はできませんが、保有している資産を売却すれば、翌年以降に非課税枠が復活します。売却した分の簿価(購入時の金額)が非課税保有限度額に戻るため、再び投資を始められます。

Q7. 複数の証券会社で新NISA口座を開設できますか?

A. いいえ、新NISA口座は1人1口座しか開設できません。複数の証券会社に分けて口座を開設することはできません。ただし、年に1回、金融機関を変更することは可能です。変更手続きには時間がかかるため、最初から慎重に選ぶことをおすすめします。

Q8. 未成年でも新NISAを利用できますか?

A. はい、18歳以上であれば新NISAを利用できます。18歳未満の方は、ジュニアNISAの後継制度が検討されていますが、2024年時点では新NISAは利用できません。

新NISAのつみたて投資枠と成長投資枠は、それぞれ異なる特徴を持つ投資枠です。つみたて投資枠は年間120万円まで、金融庁が厳選した投資信託を積立購入できます。成長投資枠は年間240万円まで、投資信託だけでなく個別株式やETFにも投資でき、一括購入も可能です。

投資初心者の方は、まずつみたて投資枠から始めることをおすすめします。金融庁の基準をクリアした商品のみが対象なので、安心して投資を始められます。投資に慣れてきたら、成長投資枠を併用して、投資の幅を広げていきましょう。

2つの投資枠は併用でき、年間最大360万円の非課税投資が可能です。自分の投資目的や資金状況に応じて、つみたて投資枠と成長投資枠を効果的に使い分けることで、効率的な資産形成ができます。

新NISAは非課税保有期間が無期限になり、長期的な資産形成がしやすくなりました。売却した分の非課税枠は翌年以降に再利用できるため、ライフステージの変化にも柔軟に対応できます。

投資を成功させるには、長期的な視点で継続することが最も重要です。短期的な価格変動に惑わされず、コツコツと積み立てを続けましょう。無理のない金額で投資を始め、徐々に投資額を増やしていくことが、資産形成の近道です。

なお、投資には元本割れのリスクがあります。最終的な投資判断はご自身の責任で行ってください。ご自身の投資目的やリスク許容度に合わせて、慎重にご検討ください。詳しくは各証券会社の公式サイトでご確認ください。

| 順位 | 証券会社 | 特徴 | 手数料 | 口座開設 |

|---|---|---|---|---|

| 1 | SBI証券 おすすめ |

|

0円 | 口座開設 |

| 2 | 楽天証券 |

|

0円 | 詳細を見る |

| 3 | moomoo証券 |

|

0円 | 詳細を見る |

PR | 情報は2026年2月時点

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!