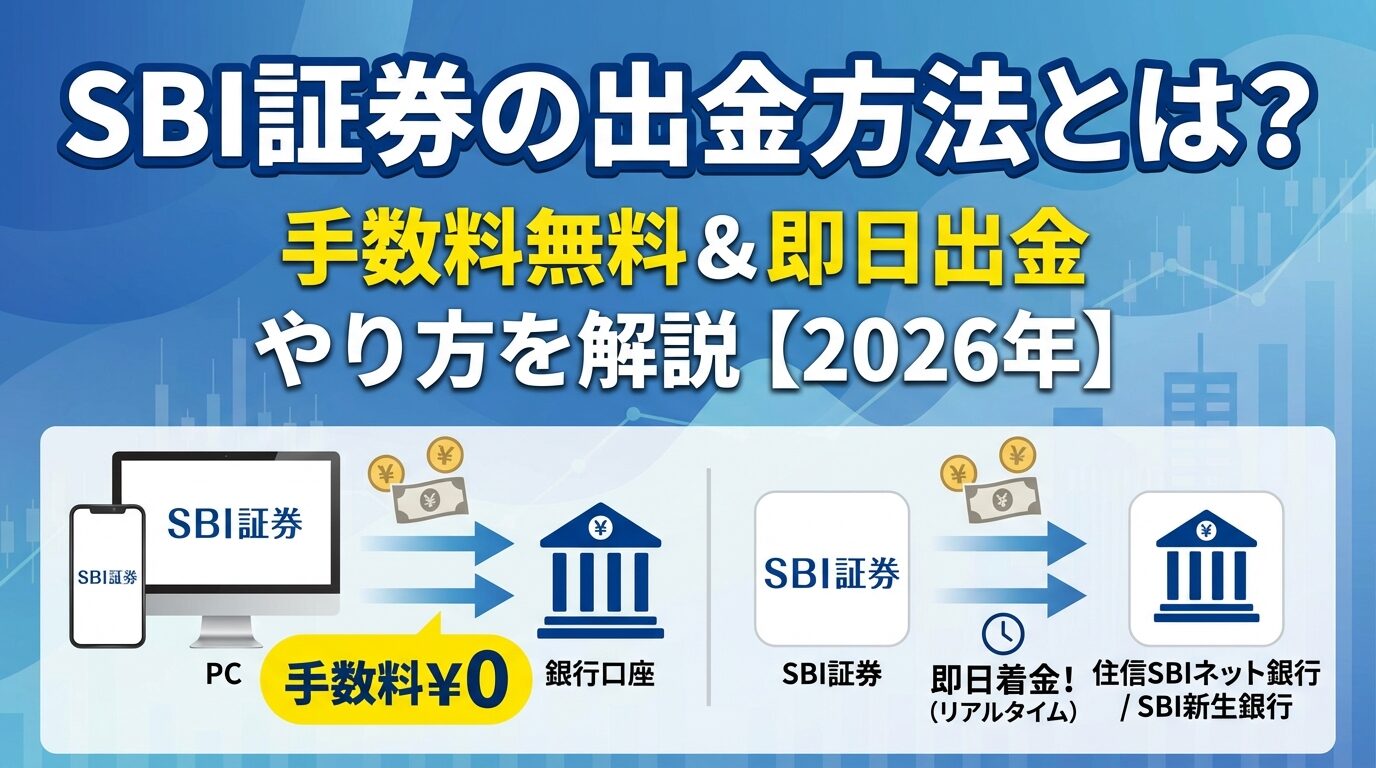

SBI証券の出金方法とは?手数料や即日出金のやり方を解説【2026年】

NISAで投資を始めたいけれど、将来どれくらいの資産になるのか不安に感じていませんか。

シミュレーションを使えば、月々の積立額や運用期間に応じた将来の資産額を具体的に確認できます。

この記事では、主要なシミュレーションツールの使い方から、積立金額別・利回り別の具体的な結果まで詳しく解説します。

年齢やライフステージに合わせた事例も紹介するので、自分に合った投資計画を立てられるようになります。

シミュレーション結果を正しく理解して、着実な資産形成を始めましょう。

目次

NISAシミュレーションとは?

NISAシミュレーションは、積立投資を続けた場合の将来の資産額を計算できるツールです。月々の積立額、運用期間、想定利回りを入力すると、将来どれくらいの資産になるかを数値で確認できます。

投資を始める前にシミュレーションを活用することで、無理のない投資計画を立てられます。老後資金や教育資金など、目標金額から逆算して必要な積立額を知ることも可能です。

シミュレーションでは、積立総額と運用益の内訳を確認できます。例えば月3万円を20年間積立て、年利5%で運用した場合、積立総額は720万円ですが、運用益を含めた最終資産は約1,233万円になります。

非課税効果の大きさも数値で把握できます。通常の課税口座では運用益に約20%の税金がかかりますが、NISAなら全額非課税です。20年間で数十万円から数百万円の税金を節約できる計算になります。

複数のパターンを比較することで、積立額を増やした場合の効果や、運用期間を延ばすメリットも一目で分かります。

シミュレーションを使わずに投資を始めると、目標までの道のりが見えず途中で挫折しやすくなります。具体的な数値目標があれば、モチベーションを維持しながら投資を継続できます。

無理な投資計画を避けるためにも重要です。生活費を圧迫するような高額な積立設定をしてしまうと、途中で積立を停止せざるを得なくなります。シミュレーションで現実的な金額を確認してから始めることで、長期投資を実現できます。

市場の変動に動揺しないためにも役立ちます。事前にシミュレーションで長期的な資産推移を確認しておけば、短期的な値下がりに一喜一憂せず、冷静に投資を続けられます。

シミュレーションは将来の運用成果を保証するものではありません。実際の運用では、市場の変動により利回りは毎年変わります。

設定した利回りはあくまで平均的な想定値として考える必要があります。

手数料や税金を考慮しないシンプルなシミュレーションが多い点にも注意が必要です。投資信託の信託報酬は運用益から差し引かれるため、実際の資産額は若干少なくなります。ただしNISAでは運用益が非課税なので、税金の心配はありません。

インフレ率も考慮すべき要素です。物価上昇率が年2%なら、30年後の1,000万円の実質的な価値は現在の約550万円程度になります。目標金額を設定する際は、インフレも念頭に置くとより現実的な計画になります。

主要シミュレーションツール5つを比較

NISAのシミュレーションツールは、金融庁や各証券会社が提供しています。それぞれ特徴や機能が異なるため、自分に合ったツールを選ぶことが大切です。

ここでは、代表的な5つのシミュレーションツールの特徴と使い方を詳しく紹介します。

金融庁が提供する公式シミュレーターは、信頼性が最も高いツールです。積立額、運用期間、想定利回りの3つを入力するだけで、将来の資産額を簡単に計算できます。

グラフで資産の推移を視覚的に確認できる点が便利です。積立元本と運用益が色分けされているため、複利効果の大きさを実感できます。複数のパターンを並べて比較する機能はありませんが、シンプルで使いやすいのが特徴です。

SBI証券のシミュレーターは、つみたて投資枠と成長投資枠を分けて計算できる点が特徴です。年間投資枠の上限(つみたて120万円、成長240万円)を意識した計画を立てられます。

一括投資と積立投資を組み合わせたシミュレーションも可能です。ボーナス時の追加投資を想定した計算ができるため、より現実的な資産計画を立てられます。会員登録なしで利用できる点も手軽です。

楽天証券のツールは、楽天ポイントを使った投資のシミュレーションができる点が独自の機能です。ポイント投資を考えている人には特に便利なツールといえます。

目標金額から逆算して必要な積立額を計算する機能も充実しています。「老後資金2,000万円を貯めるには月々いくら必要か」といった使い方ができます。スマホアプリでも利用できるため、外出先でも手軽にシミュレーションできます。

マネックス証券のツールは、詳細な条件設定ができる点が特徴です。積立額の変更時期や、ボーナス月の追加投資など、より細かい設定が可能になっています。

米国株投資のシミュレーションにも対応しており、為替の影響を考慮した計算ができます。成長投資枠で米国株への投資を検討している人には特に役立つツールです。過去の実績データに基づいた利回り設定の目安も表示されるため、現実的なシミュレーションができます。

初めてシミュレーションを使う人には、金融庁の公式ツールがおすすめです。シンプルな操作で基本的な計算ができ、信頼性も高いためです。

より詳細な計画を立てたい人は、証券会社のツールを活用しましょう。特にSBI証券と楽天証券のツールは機能が充実しており、様々なパターンを試せます。

| ツール名 | 特徴 | おすすめの人 |

| 金融庁公式 | シンプルで使いやすい、信頼性が高い | 初心者、基本的な計算をしたい人 |

| SBI証券 | 投資枠別の計算、一括投資にも対応 | 詳細な計画を立てたい人 |

| 楽天証券 | ポイント投資対応、目標金額から逆算 | 楽天ポイントを活用したい人 |

| マネックス証券 | 米国株対応、詳細な条件設定 | 米国株投資を検討している人 |

複数のツールを試して結果を比較することで、より確実な投資計画を立てられます。どのツールも無料で利用できるため、気軽に試してみましょう。

シミュレーションツールの使い方

シミュレーションツールの使い方は難しくありません。基本的な入力項目を理解すれば、誰でも簡単に将来の資産額を計算できます。

ここでは、実際の操作手順に沿って、各項目の設定方法を詳しく解説します。

ほとんどのシミュレーションツールでは、3つの基本項目を入力します。毎月の積立額、運用期間(投資年数)、想定利回り(年率)の3つです。

毎月の積立額は、無理なく継続できる金額を設定しましょう。生活費を圧迫しない範囲で、長期的に続けられる金額が理想です。最初は少額から始めて、収入が増えたら積立額を増やすという方法もあります。

運用期間は、目標達成までの年数を入力します。老後資金なら定年までの年数、教育資金なら子どもが大学に入学するまでの年数を設定するとよいでしょう。一般的に運用期間が長いほど、複利効果で資産が大きく増えます。

想定利回りは、年間の平均運用利回りを設定します。過去の市場データを参考に、現実的な数値を入力することが重要です。設定方法については次のセクションで詳しく説明します。

積立金額を決める際は、まず月々の収支を確認しましょう。収入から生活費や貯蓄を差し引いた余裕資金の範囲内で設定することが大切です。

一般的な目安として、手取り収入の10〜20%を投資に回すのが理想とされています。例えば手取り30万円なら、月3万円〜6万円程度が目安になります。ただし、家族構成や生活スタイルによって適切な金額は変わるため、無理のない範囲で決めましょう。

最初は少額から始めて、徐々に増やす方法もおすすめです。月3,000円や5,000円から始めて、投資に慣れてきたら1万円、3万円と増やしていけば、リスクを抑えながら投資を続けられます。

ボーナスでの追加投資も検討しましょう。毎月の積立に加えて、年に1〜2回ボーナスから追加投資することで、資産形成のスピードを上げられます。ただし、ボーナスは変動する可能性があるため、毎月の積立を優先し、余裕があれば追加するという考え方が安全です。

運用利回りの設定は、シミュレーションで最も重要なポイントです。過度に楽観的な利回りを設定すると、現実とのギャップが大きくなり、計画が破綻する可能性があります。

一般的な株式インデックスファンドの場合、年3〜7%程度が現実的な想定利回りとされています。過去の市場データを見ると、米国株式市場(S&P500)の長期平均リターンは年7%程度、全世界株式では年5〜6%程度です。

保守的に見積もるなら年3%、標準的には年5%、やや楽観的に見るなら年7%程度で設定するとよいでしょう。複数のパターンでシミュレーションして、最悪のケース・標準的なケース・最良のケースを想定しておくと、より現実的な計画になります。

年10%以上の高利回りを想定するのは避けましょう。長期的に年10%以上のリターンを継続することは極めて難しく、そのような想定は非現実的です。

保守的な利回り設定で計画を立て、実際の運用成績が上回れば嬉しい誤算になります。

投資期間は、目標達成までの年数を基準に設定します。老後資金を準備する場合は、現在の年齢から定年までの年数が目安になります。30歳から60歳まで投資するなら、30年間の設定です。

投資期間が長いほど、複利効果が大きくなります。例えば月3万円を年5%で運用した場合、10年後は約467万円ですが、20年後は約1,233万円、30年後は約2,497万円になります。期間が倍になっても資産は倍以上に増えるのが複利の力です。

短期的な目標の場合は、リスクを抑えた運用を検討しましょう。5年以内に使う予定の資金をNISAで運用する場合、株式の比率を下げて債券やバランス型ファンドを選ぶなど、値動きの小さい商品を選ぶことが重要です。

途中で積立額を変更する可能性も考慮しましょう。収入の変化や家族構成の変化に応じて、積立額を増減できる柔軟な計画を立てることが、長期投資を成功させるコツです。

積立金額別シミュレーション結果

実際にどれくらいの資産が築けるのか、積立金額別の具体的なシミュレーション結果を紹介します。ここでは年利5%で運用した場合の試算を示します。

自分の予算に近い金額を参考にして、現実的な目標を立ててみましょう。

月3,000円は投資初心者が始めやすい金額です。少額でも長期間続けることで、まとまった資産になります。

10年間積み立てた場合、積立総額は36万円、運用益を含めた最終資産は約47万円になります。20年間なら積立総額72万円に対して最終資産は約123万円、30年間なら積立総額108万円に対して最終資産は約250万円です。

| 期間 | 積立総額 | 運用益 | 最終資産 |

| 10年 | 36万円 | 約11万円 | 約47万円 |

| 20年 | 72万円 | 約51万円 | 約123万円 |

| 30年 | 108万円 | 約142万円 | 約250万円 |

月3,000円でも30年間続ければ、運用益が積立総額を上回ります。少額からでも始める価値は十分にあります。

月1万円は多くの人が無理なく続けられる金額です。10年間で積立総額120万円、最終資産は約155万円になります。

20年間なら積立総額240万円に対して最終資産は約411万円、30年間なら積立総額360万円に対して最終資産は約832万円です。30年間で積立総額の2倍以上の資産になる計算です。

| 期間 | 積立総額 | 運用益 | 最終資産 |

| 10年 | 120万円 | 約35万円 | 約155万円 |

| 20年 | 240万円 | 約171万円 | 約411万円 |

| 30年 | 360万円 | 約472万円 | 約832万円 |

月1万円を30年間続ければ、老後資金の一部として十分な金額を準備できます。

月3万円は本格的な資産形成を目指す人に適した金額です。10年間で積立総額360万円、最終資産は約467万円になります。

20年間なら積立総額720万円に対して最終資産は約1,233万円、30年間なら積立総額1,080万円に対して最終資産は約2,497万円です。30年間で老後資金2,000万円を大きく上回る資産を築けます。

| 期間 | 積立総額 | 運用益 | 最終資産 |

| 10年 | 360万円 | 約107万円 | 約467万円 |

| 20年 | 720万円 | 約513万円 | 約1,233万円 |

| 30年 | 1,080万円 | 約1,417万円 | 約2,497万円 |

月3万円を20年以上続けられれば、老後資金の大部分をNISAで準備できる計算になります。

月5万円を30年間積み立てた場合、積立総額1,800万円、最終資産は約4,161万円になります。新NISAの非課税保有限度額1,800万円を最大限活用できる金額です。

月10万円なら20年間で積立総額2,400万円、最終資産は約4,110万円です。ただし新NISAの年間投資枠は最大360万円(つみたて投資枠120万円+成長投資枠240万円)のため、月10万円(年120万円)までしかNISAでは積み立てられません。

| 月額 | 期間 | 積立総額 | 最終資産(年利5%) |

| 5万円 | 30年 | 1,800万円 | 約4,161万円 |

| 10万円 | 20年 | 2,400万円 | 約4,110万円 |

高額な積立ができる人は、NISA以外の投資手段も併用することで、さらに大きな資産形成が可能になります。

運用利回り別シミュレーション

運用利回りが異なると、最終的な資産額は大きく変わります。ここでは月3万円を20年間積み立てた場合で、利回りによる違いを比較します。

現実的な利回り設定の参考にしてください。

年3%は保守的な想定利回りです。債券を多く含むバランス型ファンドや、比較的安定した運用を目指す場合の目安になります。

月3万円を20年間、年3%で運用した場合、積立総額720万円に対して最終資産は約985万円になります。運用益は約265万円で、積立総額の約37%です。

控えめな想定ですが、それでも複利効果により資産は確実に増えます。リスクを抑えた運用を重視する人や、短期〜中期の目標がある人に適した利回り設定です。

年5%は標準的な想定利回りとして広く使われています。全世界株式インデックスファンドの長期平均リターンに近い数値です。

月3万円を20年間、年5%で運用した場合、積立総額720万円に対して最終資産は約1,233万円になります。運用益は約513万円で、積立総額の約71%です。

年3%と比較すると、最終資産で約250万円の差が生まれます。利回りの違いが長期的に大きな差を生むことが分かります。

年7%はやや楽観的な想定利回りです。米国株式インデックスファンド(S&P500)の長期平均リターンに近い数値ですが、必ずしも達成できるとは限りません。

月3万円を20年間、年7%で運用した場合、積立総額720万円に対して最終資産は約1,565万円になります。運用益は約845万円で、積立総額の約117%です。

年5%と比較すると、最終資産で約330万円の差が生まれます。ただし、高いリターンを狙うほどリスクも高くなる点に注意が必要です。

| 年利 | 積立総額 | 運用益 | 最終資産 |

| 3% | 720万円 | 約265万円 | 約985万円 |

| 5% | 720万円 | 約513万円 | 約1,233万円 |

| 7% | 720万円 | 約845万円 | 約1,565万円 |

シミュレーションでは、複数の利回りパターンを試すことをおすすめします。年3%・5%・7%の3パターンで計算し、最悪のケース・標準的なケース・最良のケースを想定しておきましょう。

投資する商品によって想定利回りは変わります。国内株式なら年4〜6%、全世界株式なら年5〜6%、米国株式なら年6〜7%程度が過去の実績に基づく目安です。債券を含むバランス型なら年3〜4%程度になります。

計画を立てる際は、やや保守的な利回りで設定するのが安全です。年5%程度で計画を立て、実際の運用成績がそれを上回れば良い結果になります。過度に楽観的な想定で計画を立てると、期待外れになったときの精神的ダメージが大きくなります。

目標金額から逆算する

目標金額が決まっている場合は、逆算して必要な月々の積立額を計算できます。ここでは老後資金2,000万円を目標とした場合のシミュレーション結果を紹介します。

年齢や残された期間に応じて、必要な積立額を確認しましょう。

年5%で運用する場合、30年間で2,000万円を達成するには月約2.4万円の積立が必要です。20年間なら月約4.9万円、10年間なら月約13万円が必要になります。

期間が短いほど、必要な積立額は大きくなります。早く始めるほど、月々の負担を軽くできることが分かります。

| 期間 | 必要な月額(年利5%) | 積立総額 | 運用益 |

| 30年 | 約2.4万円 | 約864万円 | 約1,136万円 |

| 20年 | 約4.9万円 | 約1,176万円 | 約824万円 |

| 10年 | 約13万円 | 約1,560万円 | 約440万円 |

30歳から始めれば月2.4万円、40歳から始めれば月4.9万円で2,000万円を達成できる計算です。早期スタートの重要性が明確に分かります。

目標を1,000万円に設定する場合、30年間なら月約1.2万円、20年間なら月約2.4万円、10年間なら月約6.4万円の積立が必要です。

1,000万円は教育資金や住宅購入の頭金など、中期的な目標に適した金額です。比較的無理のない積立額で達成できます。

| 期間 | 必要な月額(年利5%) | 積立総額 | 運用益 |

| 30年 | 約1.2万円 | 約432万円 | 約568万円 |

| 20年 | 約2.4万円 | 約576万円 | 約424万円 |

| 10年 | 約6.4万円 | 約768万円 | 約232万円 |

目標を500万円に設定する場合、30年間なら月約6,000円、20年間なら月約1.2万円、10年間なら月約3.2万円の積立が必要です。

500万円は投資初心者が最初に目指す金額として適しています。月6,000円〜1.2万円なら、多くの人が無理なく続けられる金額です。

| 期間 | 必要な月額(年利5%) | 積立総額 | 運用益 |

| 30年 | 約6,000円 | 約216万円 | 約284万円 |

| 20年 | 約1.2万円 | 約288万円 | 約212万円 |

| 10年 | 約3.2万円 | 約384万円 | 約116万円 |

年齢・ライフステージ別シミュレーション事例5パターン

具体的な事例を通して、自分に近い状況でのシミュレーション結果を確認しましょう。年齢やライフステージに応じた現実的な投資計画を紹介します。

25歳の会社員Aさんは、手取り月収25万円で一人暮らしをしています。毎月5万円を貯蓄に回せる余裕があり、そのうち2万円をNISAで積立投資することにしました。

月2万円を35年間(60歳まで)、年5%で運用した場合、積立総額840万円に対して最終資産は約2,278万円になります。老後資金2,000万円を十分に達成できる計算です。

Aさんは全世界株式インデックスファンドを選び、つみたて投資枠で毎月自動積立を設定しました。長期投資を前提にしているため、短期的な値動きは気にせず、淡々と積立を続ける方針です。

20代は投資期間が長く取れるため、月1〜2万円の少額でも大きな資産を築けます。早く始めることが最大の武器です。

35歳の会社員Bさん夫婦は、3歳の子どもがいます。世帯収入は月50万円、住宅ローンや教育費で支出が多いですが、夫婦それぞれ月1.5万円ずつ、合計月3万円をNISAで積立投資することにしました。

月3万円を25年間(60歳まで)、年5%で運用した場合、積立総額900万円に対して最終資産は約1,786万円になります。老後資金の大部分をカバーできる金額です。

Bさん夫婦は、夫が全世界株式、妻が米国株式インデックスファンドを選び、分散投資を意識しています。子どもの教育費が増える時期には積立額を減らす可能性も考慮し、無理のない金額に設定しています。

30代は支出が多い時期ですが、まだ20年以上の投資期間があります。無理のない範囲で継続することが大切です。

45歳の会社員Cさんは、これまで投資をしてきませんでしたが、老後資金の不安から新NISAを始めることにしました。子どもの教育費がピークを過ぎ、月5万円を投資に回せる余裕ができました。

月5万円を15年間(60歳まで)、年5%で運用した場合、積立総額900万円に対して最終資産は約1,340万円になります。老後資金2,000万円には届きませんが、退職金や年金と合わせれば十分な金額です。

Cさんは成長投資枠も活用し、つみたて投資枠で月3万円、成長投資枠で月2万円を積立投資しています。つみたて投資枠は全世界株式、成長投資枠は国内高配当株に投資し、分散を図っています。

40代からでも遅くありません。投資期間は短くなりますが、積立額を増やすことで十分な資産形成が可能です。

55歳の会社員Dさんは、60歳の定年まで5年間で老後資金を準備したいと考えています。毎月の積立に加えて、退職金の一部を一括投資することも検討しています。

月10万円を5年間、年5%で運用した場合、積立総額600万円に対して最終資産は約679万円になります。さらに退職金から500万円を一括投資すれば、5年後には約638万円(年5%運用)になり、合計で約1,317万円の資産を築けます。

Dさんは積立投資と一括投資を組み合わせる戦略を取っています。積立投資は毎月の給与から、一括投資は退職金の一部を使う計画です。投資期間が短いため、リスクを抑えたバランス型ファンドも組み入れています。

50代は投資期間が短いため、積立額を増やすか一括投資を組み合わせる必要があります。退職金の活用も視野に入れましょう。

相続や退職金でまとまった資金がある場合、一括投資と積立投資を併用する方法があります。例えば、500万円を一括投資し、さらに月3万円を積立投資する場合を考えてみましょう。

500万円を年5%で20年間運用すると約1,327万円になります。これに加えて月3万円を20年間積立投資すると約1,233万円になり、合計で約2,560万円の資産を築けます。

一括投資は市場のタイミングに左右されやすいため、全額を一度に投資するのではなく、数回に分けて投資する方法もあります。例えば500万円を4回に分けて、3ヶ月ごとに125万円ずつ投資すれば、時間分散の効果を得られます。

積立投資だけでは目標金額に届かない場合、ボーナスや臨時収入を追加投資に回すことで、資産形成を加速できます。

シミュレーションで気をつけたい5つのこと

シミュレーションは便利なツールですが、使い方を間違えると非現実的な期待を持ってしまいます。ここでは、シミュレーションを使う際の注意点を5つ紹介します。

シミュレーション結果は将来の運用成果を保証するものではありません。実際の市場では、毎年利回りが変動します。

ある年は10%のリターンがあっても、別の年はマイナス20%になることもあります。

シミュレーションは平均的な利回りで計算しているため、実際の資産推移は上下に大きく振れます。短期的な値動きに一喜一憂せず、長期的な視点で投資を続けることが大切です。

定期的にシミュレーションを見直し、実際の運用成績と比較しましょう。大きなズレがある場合は、想定利回りや積立額を調整する必要があります。

年10%以上の高利回りを想定するのは危険です。過去に一時的に高いリターンを記録した年があっても、長期的に維持することは極めて困難です。

過度に楽観的な利回り設定でシミュレーションすると、実際の運用成績との乖離が大きくなり、失望や挫折につながります。保守的に年3〜5%程度で計画を立て、実績が上回れば嬉しい誤算と考えましょう。

高利回りを謳う商品には注意が必要です。年10%以上の利回りを保証するような商品は、詐欺の可能性があります。金融庁の登録業者かどうかを必ず確認しましょう。

シミュレーションツールの多くは、手数料を考慮していません。投資信託には信託報酬(年0.1〜2%程度)がかかり、運用益から差し引かれます。信託報酬が年1%なら、想定利回り5%の場合、実質的な利回りは4%程度になります。

NISAは運用益が非課税ですが、通常の課税口座では運用益に約20%の税金がかかります。シミュレーション結果と実際の手取り額には差が出る点を理解しておきましょう。

低コストのインデックスファンド(信託報酬0.1%前後)を選ぶことで、手数料の影響を最小限に抑えられます。長期投資では、わずかな手数料の差が大きな違いを生みます。

シミュレーションで計算される金額は名目上の金額です。物価上昇(インフレ)を考慮すると、将来の1,000万円の価値は現在の1,000万円より低くなります。

日本のインフレ率が年2%の場合、30年後の1,000万円の実質的な価値は現在の約550万円程度になります。目標金額を設定する際は、インフレも考慮して高めに設定するとよいでしょう。

株式投資は長期的にインフレ率を上回るリターンを期待できるため、インフレ対策としても有効です。現金だけで資産を持つよりも、投資を通じて資産の実質価値を守ることができます。

市場は常に変動しており、時には大きく下落することもあります。リーマンショックやコロナショックのような暴落時には、資産が一時的に30〜50%減少することもあります。

シミュレーションは順調に資産が増える前提ですが、実際には上下を繰り返しながら増えていきます。途中で含み損を抱えることもありますが、長期投資を続けることで回復する可能性が高まります。

暴落時に慌てて売却すると、損失が確定してしまいます。シミュレーション結果を信じて、市場が回復するまで投資を続ける覚悟が必要です。積立投資なら、下落時に安く買える機会が増え、長期的にはプラスに働きます。

シミュレーション後の具体的な行動プラン

シミュレーションで目標が明確になったら、次は実際に投資を始める準備をしましょう。ここでは、シミュレーション後に取るべき具体的なステップを紹介します。

シミュレーションで想定した利回りを実現するには、適切な投資信託を選ぶことが重要です。初心者には、全世界株式インデックスファンドや米国株式インデックスファンドがおすすめです。

全世界株式インデックスファンドは、世界中の株式に分散投資できるため、地域リスクを抑えられます。代表的な商品には「eMAXIS Slim 全世界株式(オール・カントリー)」や「楽天・全世界株式インデックス・ファンド」があります。

米国株式インデックスファンドは、成長性の高い米国市場に投資できます。「eMAXIS Slim 米国株式(S&P500)」や「SBI・V・S&P500インデックス・ファンド」が人気です。過去の実績では年7%程度のリターンを記録しています。

信託報酬が低い商品を選ぶことも重要です。年0.1%前後の低コストファンドを選べば、長期的に大きな差が生まれます。同じ指数に連動するファンドなら、信託報酬が最も低い商品を選びましょう。

NISA口座を開設する証券会社選びも重要です。手数料の安さ、取扱商品の豊富さ、使いやすさの3つの観点で選びましょう。

SBI証券は、取扱商品数が最も多く、投資信託の本数も約2,600本と充実しています。Vポイント、Pontaポイント、dポイントなど複数のポイントが貯まる点も魅力です。

楽天証券は、楽天ポイントを投資に使える点が特徴です。楽天経済圏を活用している人には特におすすめです。取扱商品数も約2,550本と豊富で、初心者向けの情報も充実しています。

どの証券会社も口座開設・維持費は無料です。複数の証券会社で口座を開設して、用途に応じて使い分けることもできます。

| 順位 | 証券会社 | 特徴 | 手数料 | 口座開設 |

|---|---|---|---|---|

| 1 | SBI証券 おすすめ |

|

0円 | 口座開設 |

| 2 | 楽天証券 |

|

0円 | 詳細を見る |

| 3 | moomoo証券 |

|

0円 | 詳細を見る |

PR | 情報は2026年2月時点

証券会社で口座開設が完了したら、積立設定を行います。NISA口座の開設には、通常の証券口座開設に加えて税務署の審査があるため、2〜3週間かかります。

積立設定では、投資する商品、毎月の積立額、積立日を指定します。積立日は給料日直後に設定すると、確実に積立を続けられます。クレジットカード決済を選べば、ポイントも貯まってお得です。

つみたて投資枠は年間120万円(月10万円)まで、成長投資枠は年間240万円まで投資できます。まずはつみたて投資枠から始めて、余裕があれば成長投資枠も活用しましょう。

積立設定が完了したら、基本的に放置するだけです。毎月自動的に買付が行われるため、手間はかかりません。短期的な値動きは気にせず、長期的な視点で投資を続けましょう。

投資を始めたら、年に1〜2回は運用状況を確認しましょう。シミュレーション結果と実際の資産額を比較し、大きなズレがないか確認します。

ライフステージの変化に応じて、積立額を調整することも必要です。昇給や子どもの独立で余裕資金が増えたら積立額を増やし、教育費や住宅ローンで支出が増えたら一時的に積立額を減らすことも検討しましょう。

市場が大きく変動した場合も、冷静に対応することが大切です。暴落時に慌てて売却せず、むしろ積立を続けることで、安く買える機会を活かせます。逆に大きく上昇した場合も、利益確定を急がず、長期的な視点を保ちましょう。

目標金額に到達したら、リスクを下げる調整も検討します。株式の比率を減らして債券やバランス型ファンドに移すことで、資産を守りながら運用を続けられます。

NISAシミュレーションは、将来の資産額を具体的に予測できる便利なツールです。金融庁や主要証券会社が提供するツールを使えば、誰でも簡単に試算できます。

月3,000円からでも長期投資を続けることで、複利効果により大きな資産を築けます。運用利回りは年3〜5%程度が現実的な想定で、過度に楽観的な設定は避けましょう。

シミュレーション結果を参考に、自分に合った投資計画を立てることが大切です。年齢やライフステージに応じて、無理のない積立額を設定しましょう。目標金額から逆算して必要な月々の積立額を計算することもできます。

シミュレーションは将来を保証するものではなく、市場変動や手数料、インフレ率も考慮する必要があります。定期的に見直しを行い、実際の運用状況に応じて計画を調整しましょう。

シミュレーション後は、適切な投資信託と証券会社を選び、積立設定を行います。設定が完了したら、短期的な値動きに惑わされず、長期的な視点で投資を続けることが成功の鍵です。

なお、投資には元本割れのリスクがあります。シミュレーション結果を過信せず、ご自身の投資目的やリスク許容度に合わせて、慎重にご検討ください。詳しくは各証券会社や専門家にご相談いただくことをおすすめします。

| 順位 | 証券会社 | 特徴 | 手数料 | 口座開設 |

|---|---|---|---|---|

| 1 | SBI証券 おすすめ |

|

0円 | 口座開設 |

| 2 | 楽天証券 |

|

0円 | 詳細を見る |

| 3 | moomoo証券 |

|

0円 | 詳細を見る |

PR | 情報は2026年2月時点

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!