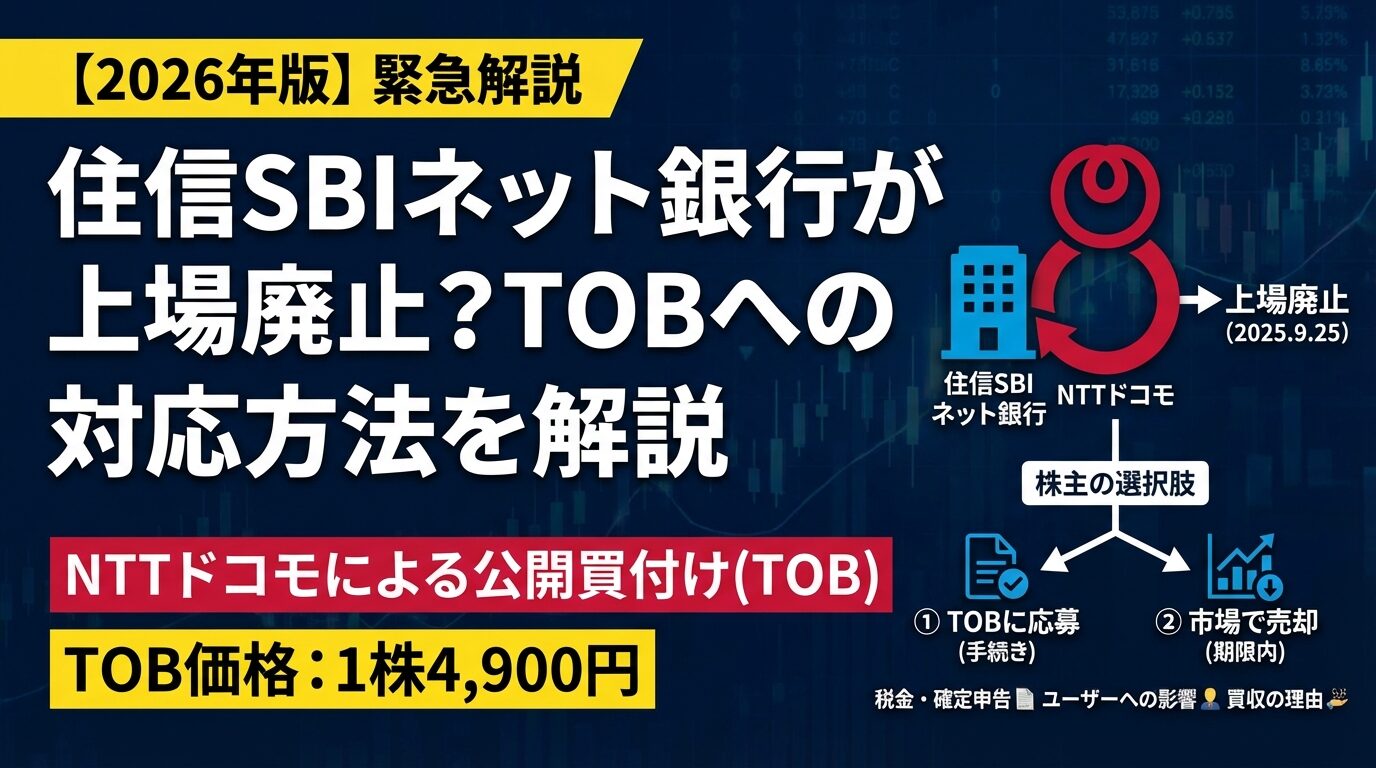

住信SBIネット銀行が上場廃止?TOBへの対応方法を解説【2026年】

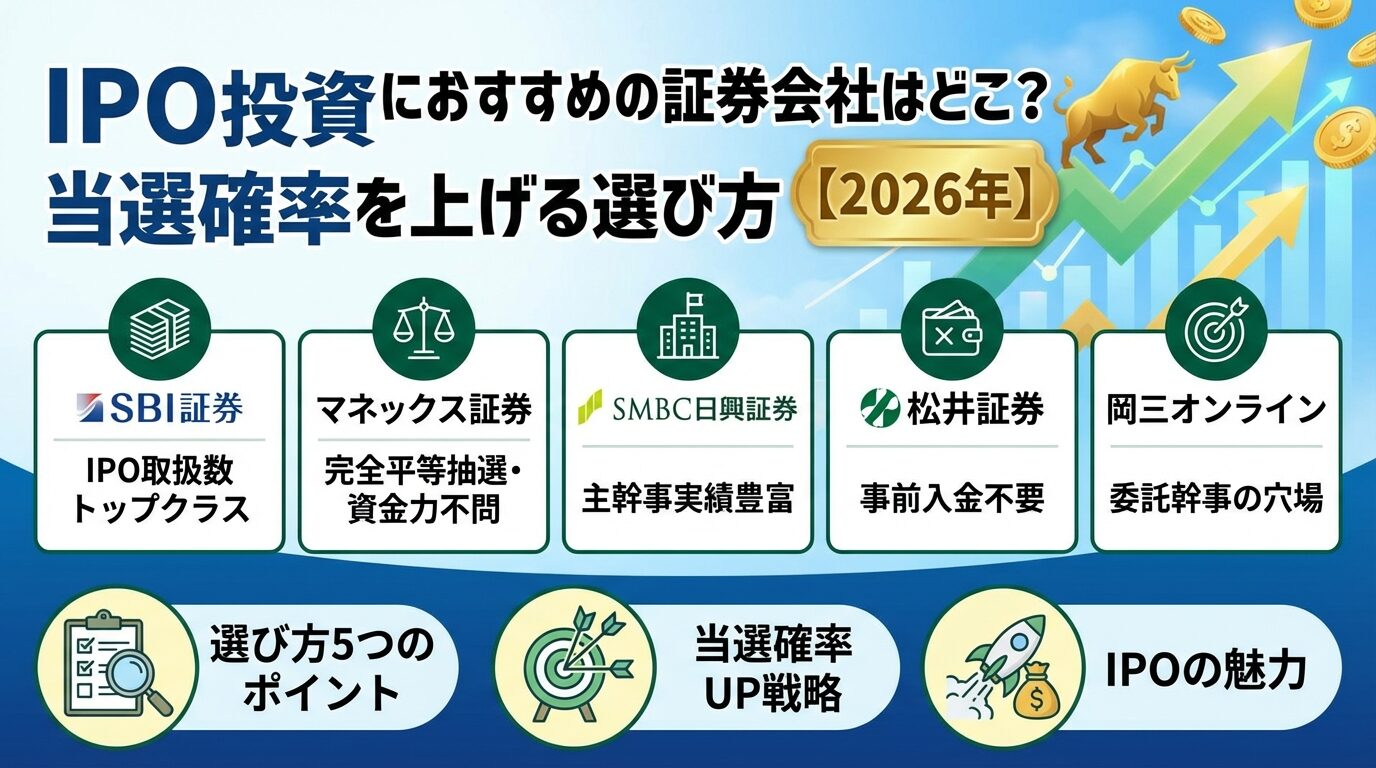

IPO投資で当選確率を上げるには、証券会社選びが最も重要です。

IPO取扱数が多い証券会社、主幹事実績が豊富な証券会社、完全平等抽選を採用している証券会社など、それぞれに特徴があります。

この記事では、IPO投資におすすめの証券会社5社を比較し、当選確率を上げるための選び方と戦略を解説します。

複数の証券会社を使い分けることで、当選チャンスを最大化できます。

初心者の方でも実践できる具体的な方法をご紹介しますので、ぜひ参考にしてください。

目次

IPO投資におすすめの証券会社5社

IPO投資で当選確率を上げるには、複数の証券会社に口座を開設することが基本戦略です。

ここでは、IPO取扱実績や抽選方式の特徴から、特におすすめの証券会社5社をご紹介します。

| 項目 | 内容 |

|---|---|

| 口座数 | 約15,000,000口座 ※2025年11月25日時点(SBIネオモバイル証券など含む) |

| 取引手数料 | 【スタンダードプラン(1注文ごと)】 取引金額に関係なく0円【アクティブプラン(1日定額制)】 1日100万円以下の取引:0円※現物取引・信用取引・単元未満株(S株)もすべて対象です。 |

| NISA対応 | 〇※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 〇(259銘柄)※2025年3月3日時点※現物取引のみ |

| 成長投資枠対象商品 | 国内株 / 外国株 / 投資信託(約1,329銘柄 ※2025年3月3日時点)※現物取引のみ |

| 投資信託 | 約2,550本 ※2025年3月3日時点 |

| 外国株 | 8カ国/米国株式(5,000銘柄)※現物取引のみ |

| 取引ツール(PC) | HYPER SBI 2 / HYPER SBI / SBI CFDトレーダー |

| スマホアプリ | SBI証券 株アプリ / 米国株アプリ / かんたん積立 / HYPER FX / HYPER 先物 / HYPER CFD |

| 提携銀行口座 | SBI新生銀行 / 住信SBIネット銀行 |

| ポイント投資・付与 | Pontaポイント / dポイント / Vポイント(クレカ積立)※現物取引のみ |

| 口座開設スピード | 最短 翌営業日 |

SBI証券の特徴

IPO取扱数が多く申込機会が豊富

IPOチャレンジポイント制度で当選確率アップ

主幹事実績も豊富で割当株数が多い

SBI証券は2024年に76銘柄のIPOを取り扱い、ネット証券の中で取扱数が多い実績を誇ります。

主幹事実績も年間11社と豊富で、割当株数が多い案件に申し込めるチャンスが多いのが特徴です。

抽選方式は70%が完全平等抽選、22%がIPOチャレンジポイント枠となっています。

IPOチャレンジポイントは、落選するたびにポイントが貯まり、ポイントを使って申し込むことで当選確率を上げられる独自の制度です。

口座数が約1,500万口座と多いため競争率は高めですが、取扱数の多さでカバーできます。IPO投資を始めるなら、まず開設しておきたい証券会社です。

| 項目 | 内容 |

|---|---|

| 口座数 | 約2,700,000口座 ※2025年2月時点 |

| 取引手数料 | 【取引毎手数料コース】

|

| NISA対応 | 〇(日本株・米国株・中国株・投資信託の売買手数料が無料)※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 〇(銘柄数は公式サイトで確認)※現物取引のみ |

| 成長投資枠対象商品 | 国内株 / 米国株 / 中国株 / 投資信託(約1,750本以上)※現物取引のみ |

| 投資信託 | 約1,800本(購入時手数料すべて無料) |

| 外国株 | 2カ国/米国株:約5,000銘柄以上(2025年1月27日時点)※現物取引のみ |

| 取引ツール(PC) | マネックストレーダー / 銘柄スカウター |

| スマホアプリ | マネックス証券アプリ / 米国株アプリ / 投信アプリ |

| 提携銀行口座 | マネックス証券専用銀行口座(詳細は公式サイトで確認) |

| ポイント投資・付与 | マネックスポイント / dポイント(投資信託の積立に利用可能)※現物取引のみ |

| 口座開設スピード | オンライン申込で最短翌営業日 |

マネックス証券の特徴

100%完全平等抽選で公平性が高い

資金力に関係なく当選チャンスが平等

IPO取扱数も豊富で申込機会が多い

マネックス証券の最大の特徴は、100%完全平等抽選を採用している点です。

資金の多寡に関係なく、1口座につき1票の抽選権が与えられるため、少額投資家でも大口投資家と同じ当選確率になります。

2024年のIPO取扱数は54銘柄で、SBI証券に次ぐ水準です。

事前入金も必要なため、申込時に購入資金を用意する必要がありますが、その分本気度の高い投資家が集まり、公平な抽選が行われます。

資金力に自信がない方、完全に公平な抽選を希望する方には特におすすめの証券会社です。

| 項目 | 内容 |

|---|---|

| 口座数 | 約400万口座 |

| 取引手数料 | ダイレクトコース:137円~27,500円 総合コース:1,925円〜192,500円 |

| 投資信託 | 約1,000本 |

| ミニ株(単元未満株) | 非対応 |

| NISA対応 | 対応(つみたて投資枠・成長投資枠)※現物取引のみ |

| 外国株 | 2カ国以上 米国株:約2,200銘柄※現物取引のみ |

| IPO取扱実績 | 年間52銘柄(2024年実績) |

| IPO主幹事件数 | 年間22社(2024年実績) |

| ポイントサービス | Vポイント / dポイント※現物取引のみ |

| 口座開設スピード | 最短即日 |

| 取引ツール(PC) | パワートレーダー / BRiSK |

| スマホアプリ | SMBC日興証券アプリ |

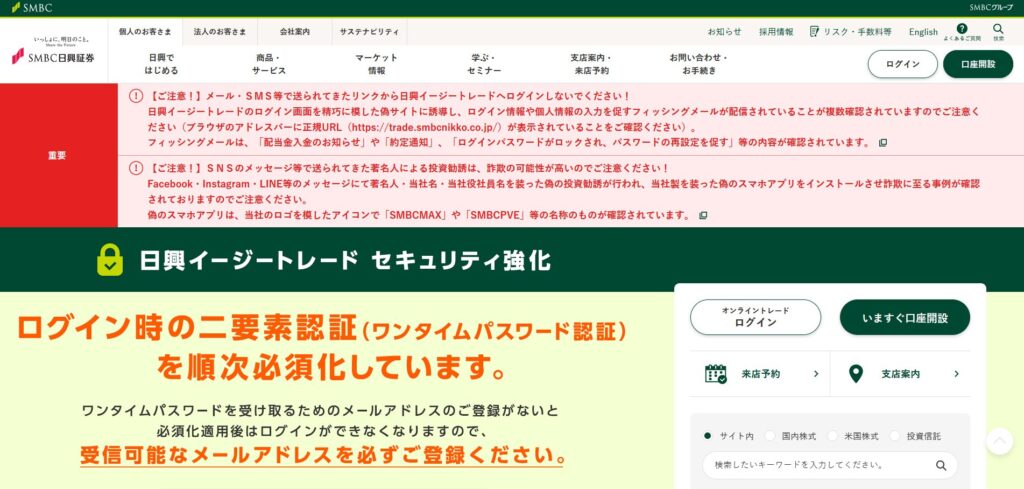

SMBC日興証券の特徴

主幹事実績が豊富で当選確率が高い

割当株数が多く申込価値が高い

ネット取引なら手数料も抑えられる

SMBC日興証券は2024年に22社の主幹事を務め、主幹事実績では業界トップクラスです。

主幹事証券は全体の80%以上の株式を割り当てられるため、当選確率が大幅に高くなります。

年間のIPO取扱数は52銘柄で、ネット証券と比較しても遜色ありません。

抽選方式は10%がネット完全平等抽選、残りは店頭配分やステージ別抽選となっています。

ダイレクトコース(ネット取引)なら手数料も抑えられ、主幹事案件を狙う上で非常に有利な証券会社です。

| 項目 | 内容 |

|---|---|

| 口座数 | 約1,670,000口座 ※2025年3月時点 |

| 取引手数料 | 【ボックスレート(1日定額制)】 1日の約定代金合計50万円まで:0円 50万円超:1,000円(税込1,100円)~※25歳以下なら約定代金に関わらず手数料無料 |

| NISA対応 | 〇(日本株、米国株、投資信託すべて売買手数料無料)※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 〇(銘柄数は公式サイトで確認)※現物取引のみ |

| 成長投資枠対象商品 | 国内株 / 米国株 / 投資信託(約1,800本以上)※現物取引のみ |

| 投資信託 | 約1,900本以上(購入時手数料すべて無料) |

| 外国株 | 米国株:約4,900銘柄(2025年4月23日時点)※現物取引のみ |

| 取引ツール(PC) | ネットストック・ハイスピード(無料) |

| スマホアプリ | 日本株アプリ / 投信アプリ / 米国株アプリ(すべて無料) |

| 提携銀行口座 | MATSUI Bank(松井証券専用銀行) |

| ポイント投資・付与 | 松井証券ポイント(投資信託の積立に利用可能)※現物取引のみ |

| 口座開設スピード | 最短即日(スマートフォンによるオンライン申込) |

松井証券の特徴

事前入金不要で資金拘束がない

完全平等抽選で公平性が高い

25歳以下は株式取引手数料が無料

松井証券の大きなメリットは、事前入金が不要な点です。

IPO抽選時に資金を拘束されないため、複数のIPOに同時申込ができ、資金効率が非常に良くなります。

2024年のIPO取扱数は54銘柄で、完全平等抽選を採用しています。

25歳以下は株式取引手数料が無料になる特典もあり、若い世代には特に使いやすい証券会社です。

限られた資金で多くのIPOに申し込みたい方、資金拘束を避けたい方におすすめです。

| 項目 | 内容 |

|---|---|

| 口座数 | 約480,000口座 ※2025年1月時点 |

| 取引手数料 | 【ワンショット手数料】 ~10万円:108円 ~20万円:220円 ~50万円:385円 ~100万円:660円 ~150万円:1,100円 ~300万円:1,650円 以降100万円ごと:330円加算【1日定額コース】 ~100万円:0円 ~200万円:1,430円 以降100万円ごと:550円加算 |

| NISA対応 | 〇(日本株・投資信託の売買手数料が無料)※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 非公開(公式サイトで要確認)※現物取引のみ |

| 成長投資枠対象商品 | 国内株 / 投資信託(約480本)※現物取引のみ |

| 投資信託 | 約480本(すべて購入時手数料無料) |

| 外国株 | なし |

| 取引ツール(PC) | 岡三ネットトレーダーWEB2 / 岡三ネットトレーダーライト / 岡三RSS |

| スマホアプリ | 岡三カブスマホ / 岡三ネットトレーダースマホ |

| 提携銀行口座 | 公式サイトで確認(明記なし) |

| ポイント投資・付与 | dポイント※現物取引のみ |

| 口座開設スピード | 最短即日(スマホで本人確認完了) |

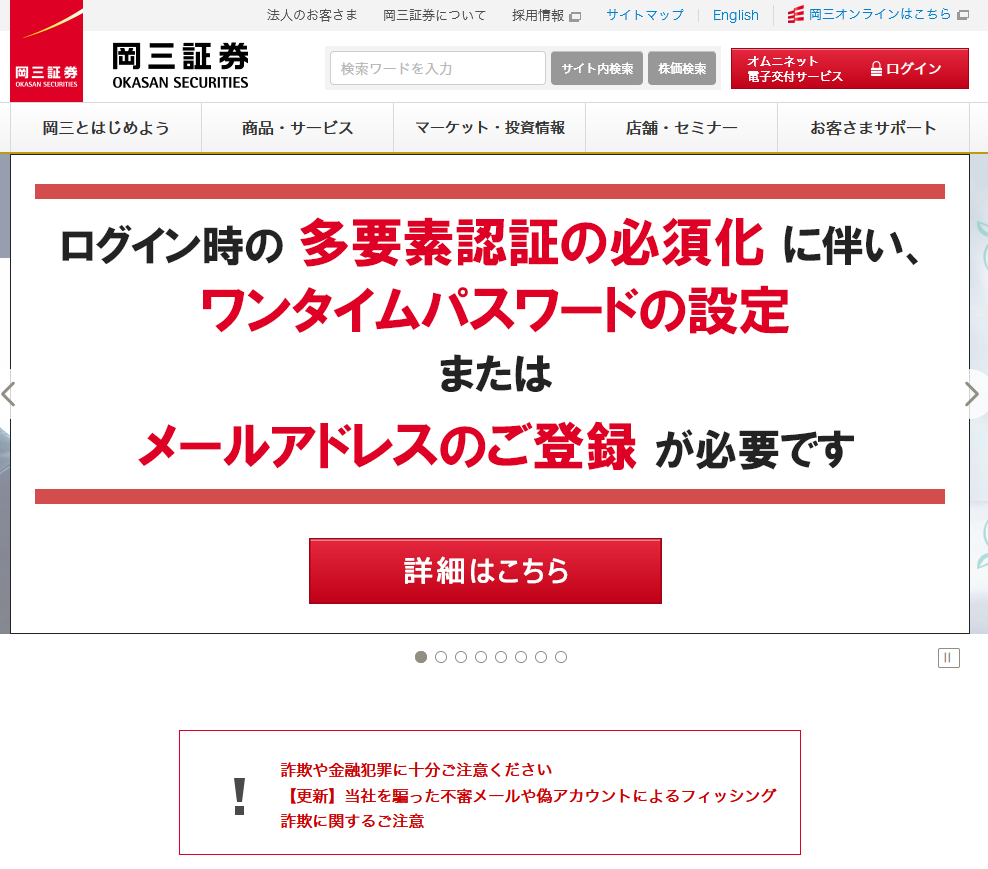

岡三オンラインの特徴

口座数が少なく競争率が低い

委託幹事として参加する案件が多い

穴場的な存在で当選しやすい

岡三オンラインは口座数が約68万口座と、大手ネット証券と比べて少ないため、競争率が低く当選しやすい穴場的な証券会社です。

2024年のIPO取扱数は32銘柄、主幹事実績は4社となっています。

委託幹事(裏幹事)として参加する案件も多く、大手証券会社で落選した銘柄でも当選するチャンスがあります。

事前入金は必要ですが、その分本気の投資家が少なく、穴場として狙い目です。

複数口座戦略の中で、競争率の低い証券会社を加えたい方におすすめです。

IPO投資は株式投資の中でも人気の高い投資手法ですが、仕組みをしっかり理解することが成功への第一歩です。

ここでは、IPOの基本から投資の流れまでを分かりやすく解説します。

IPOとは「Initial Public Offering」の略で、企業が初めて株式を証券取引所に上場し、一般投資家が株式を売買できるようにすることです。

日本語では「新規公開株」や「新規上場株式」と呼ばれます。

企業は上場することで、広く一般から資金を調達できるようになります。

投資家は上場前に公募価格で株式を購入し、上場日に市場で売却することで利益を狙います。

公募価格は企業の業績や成長性、市場環境などを考慮して決定され、通常は上場前に機関投資家や個人投資家向けに販売されます。

IPO投資の最大の魅力は、初値(上場日の最初の取引価格)が公募価格を上回る可能性が高い点です。

2024年のデータでは、上場した銘柄の約70%が初値で公募価格を上回りました。

初値が公募価格の2倍以上になる銘柄も珍しくなく、短期間で大きな利益を得られるチャンスがあります。

また、公募価格で購入できれば、購入時の手数料が無料になる証券会社が多いのもメリットです。

ただし、すべてのIPOが値上がりするわけではなく、初値が公募価格を下回る「公募割れ」のリスクもあります。企業の成長性や市場環境をしっかり見極めることが大切です。

IPO投資は以下の流れで進みます。

まず、証券会社が取り扱うIPO銘柄の情報が公開されたら、目論見書で企業の事業内容や財務状況を確認します。

次に、ブックビルディング(需要申告)期間中に、希望する購入価格と株数を申告します。

この時点では購入は確定せず、抽選に参加する意思表示となります。

抽選が行われ、当選すれば購入申込を行い、公募価格で株式を取得できます。

上場日に初値がつき、その後は通常の株式と同様に市場で売買できるようになります。

IPO証券会社の選び方

IPO投資で成功するには、証券会社選びが極めて重要です。

以下の5つのポイントを押さえて、自分に合った証券会社を選びましょう。

IPO取扱数が多い証券会社ほど、申込機会が増えて当選チャンスも広がります。

SBI証券は2024年に76銘柄、マネックス証券は54銘柄、松井証券も54銘柄を取り扱いました。

年間のIPO件数は約90〜100銘柄程度ですので、取扱数が50銘柄を超える証券会社であれば、ほとんどのIPOに申し込めることになります。

取扱数の多さは、証券会社選びの最も基本的な指標です。

主幹事証券は、IPO全体の80%以上の株式を割り当てられるため、当選確率が圧倒的に高くなります。

SMBC日興証券は2024年に22社、野村證券は13社、みずほ証券は14社の主幹事を務めました。

また、委託幹事(裏幹事)として参加する証券会社も狙い目です。

大手に比べて口座数が少なく、競争率が低いため、穴場として当選しやすい傾向があります。

抽選方式には大きく分けて「完全平等抽選」と「口数比例抽選」があります。

完全平等抽選は1口座につき1票の抽選権が与えられ、資金の多寡に関係なく当選確率が同じです。

マネックス証券は100%完全平等抽選、SBI証券は70%が完全平等抽選を採用しています。

資金力に自信がない方は、完全平等抽選を採用している証券会社を優先的に選ぶとよいでしょう。

事前入金が不要な証券会社では、抽選時に資金を拘束されないため、複数のIPOに同時申込ができます。

松井証券やSMBC日興証券(一部)が事前入金不要です。

資金が限られている場合、事前入金不要の証券会社を活用することで、資金効率を大幅に高められます。

ただし、当選後に入金できなければペナルティが課される場合があるため注意が必要です。

口座開設数が多い証券会社ほど、競争率が高くなります。

SBI証券は約1,500万口座、楽天証券は約1,200万口座と非常に多く、競争率は高めです。

一方、岡三オンラインは約68万口座、GMOクリック証券は約78万口座と少なく、競争率が低い傾向があります。

複数口座戦略では、大手と中小をバランスよく組み合わせることがポイントです。

IPO当選確率を上げる3つの戦略

IPOの当選確率は一般的に数%と低いですが、以下の3つの戦略を実践することで、当選チャンスを大幅に高められます。

IPO投資の基本戦略は、複数の証券会社に口座を開設し、同じIPO銘柄に複数の証券会社から申し込むことです。

1社だけでは当選確率が数%でも、5社から申し込めば単純計算で5倍の当選チャンスになります。

同一のIPOに複数の証券会社から申し込むことは問題ありません。

むしろ、IPO投資で成功している投資家のほとんどが、5社以上の証券会社を使い分けています。

ただし、口座管理が煩雑になるため、まずは3〜5社程度から始めて、慣れてきたら追加していくのがおすすめです。SBI証券、マネックス証券、SMBC日興証券の3社を軸に、松井証券や岡三オンラインを追加するのが効率的です。

主幹事証券だけでなく、そのグループ会社(委託幹事)も狙い目です。

主幹事証券が割り当てられた株式の一部を、グループ会社に委託することがあり、グループ会社の方が口座数が少なく当選しやすい場合があります。

例えば、SMBC日興証券が主幹事の場合、同じSMBCグループの証券会社も取り扱う可能性があります。

主幹事証券の情報をチェックし、グループ会社にも口座を開設しておくと、当選確率を高められます。

SBI証券のIPOチャレンジポイントは、落選するたびにポイントが貯まり、ポイントを使って申し込むことで当選確率を上げられる制度です。

ポイント数が多い順に当選が決まるため、ポイントを貯めれば確実に当選できます。

人気の高いIPO銘柄では300〜500ポイント程度が必要になることもありますが、コツコツとポイントを貯めることで、いずれは必ず当選できる仕組みです。

IPOチャレンジポイントは、落選してもポイントが貯まるため、長期的にIPO投資を続ける方にとって非常に有利な制度です。SBI証券の口座を持っているなら、積極的に活用しましょう。

主幹事証券とは

主幹事証券は、IPO投資で最も重要な存在です。

主幹事証券の仕組みと、どの証券会社が主幹事実績が多いのかを理解しましょう。

主幹事証券とは、企業のIPOを主導する証券会社のことで、上場準備から株式の販売まで中心的な役割を担います。

主幹事証券には、IPOで発行される株式の80%以上が割り当てられるのが一般的です。

例えば、100万株のIPOがある場合、主幹事証券には80万株以上が割り当てられ、残りの20万株弱が他の証券会社(委託幹事)に配分されます。

このため、主幹事証券から申し込む方が、圧倒的に当選確率が高くなります。

主幹事証券の情報は、各証券会社の公式サイトやIPO情報サイトで確認できます。

2024年の主幹事実績では、SMBC日興証券が22社で最多、みずほ証券が14社、野村證券が13社と続きました。

これらの大手証券会社は、毎年安定して主幹事を務めており、IPO投資では必ず押さえておきたい証券会社です。

ネット証券では、SBI証券が11社の主幹事実績を持ち、ネット証券の中では圧倒的なトップです。

ネット証券で手軽に取引しながら、主幹事案件にも申し込めるのはSBI証券の大きな強みです。

完全平等抽選とは

完全平等抽選は、資金力に関係なく公平に抽選が行われる仕組みです。

少額投資家にとって非常に有利な抽選方式です。

完全平等抽選では、1口座につき1票の抽選権が与えられ、申込株数や資金の多寡に関係なく、すべての投資家が同じ当選確率になります。

例えば、100株申し込んでも1,000株申し込んでも、当選確率は同じです。

これに対して、口数比例抽選では、申込株数が多いほど当選確率が高くなります。

資金力のある投資家が有利になるため、少額投資家には不利な仕組みです。

完全平等抽選を採用している証券会社では、少額投資家でも大口投資家と対等に当選のチャンスがあります。

マネックス証券は100%完全平等抽選を採用しており、資金力に関係なく公平に抽選が行われます。

SBI証券は70%が完全平等抽選、22%がIPOチャレンジポイント枠です。

松井証券も完全平等抽選を採用しており、事前入金も不要なため、少額投資家にとって非常に使いやすい証券会社です。

岡三オンラインやGMOクリック証券も完全平等抽選を採用しています。

複数口座戦略では、完全平等抽選を採用している証券会社を中心に組み合わせることで、資金が少なくても当選確率を高められます。

複数口座の使い分け方

限られた資金で効率よくIPO投資を行うには、複数口座の戦略的な使い分けが重要です。

資金別の戦略を具体的に解説します。

資金の大きさによって、開設すべき証券会社の組み合わせが変わります。

以下、資金別の推奨戦略をご紹介します。

事前入金不要の証券会社では、抽選時に資金を拘束されないため、同じ資金で複数のIPOに申し込めます。

例えば、50万円の資金があれば、事前入金が必要な証券会社では1つのIPOにしか申し込めませんが、事前入金不要なら複数のIPOに同時申込が可能です。

松井証券は事前入金不要で完全平等抽選を採用しているため、資金効率と当選確率の両面で優れています。

SMBC日興証券も一部のIPOで事前入金不要となる場合があります。

資金が限られている方は、事前入金不要の証券会社を最優先で開設し、資金効率を最大化しましょう。ただし、当選後に入金できない場合はペナルティが課される可能性があるため、申込は計画的に行うことが大切です。

IPO投資で気をつけたい3つのこと

IPO投資には魅力がある一方で、注意すべきリスクや落とし穴もあります。

以下の3つのポイントをしっかり理解しておきましょう。

IPOのすべてが値上がりするわけではなく、初値が公募価格を下回る「公募割れ」が発生することもあります。

2024年のデータでは、約22%のIPOが公募割れとなりました。

目論見書で企業の財務状況や事業内容をしっかり確認し、成長性が見込めるかを判断することが大切です。

また、上場直前の市場全体の動向もチェックしましょう。

株式市場が大きく下落している時期は、IPOも公募割れしやすい傾向があります。

IPOの当選確率は一般的に数%と非常に低く、人気銘柄では1%を下回ることも珍しくありません。

何度申し込んでも当選しないことは普通で、根気強く申し込み続けることが重要です。

SBI証券のIPOチャレンジポイントのように、落選してもポイントが貯まる仕組みを活用すれば、長期的には必ず当選できます。

当選確率が低いことを理解した上で、複数口座戦略やポイント制度を活用しましょう。また、当選を期待しすぎず、IPO投資以外の投資手法も並行して行うことで、資産形成のバランスを取ることが大切です。

事前入金が必要な証券会社では、抽選期間中に資金が拘束され、他の投資機会を逃す可能性があります。

例えば、魅力的な株式が急落した際に、資金が拘束されていて購入できないというケースです。

資金拘束の期間はIPOによって異なりますが、通常は1週間程度です。

複数のIPOに申し込むと、資金が長期間拘束されることになります。

IPO投資を始めるための具体的な手順を、ステップごとに解説します。

初心者の方でもスムーズに始められるよう、分かりやすく説明します。

まず、IPO投資を行う証券会社に口座を開設します。

口座開設はオンラインで完結し、最短で翌営業日から取引が可能です。

本人確認書類(運転免許証やマイナンバーカード)とマイナンバーを用意しましょう。

複数の証券会社に口座を開設する場合は、まずSBI証券、マネックス証券、松井証券の3社から始めるのがおすすめです。

口座開設は無料で、維持費もかかりません。

証券会社の公式サイトやIPO情報サイトで、取扱予定のIPO銘柄をチェックします。

企業名、事業内容、公募価格、ブックビルディング期間、上場日などの基本情報を確認しましょう。

目論見書(もくろみしょ)は、企業の詳細情報が記載された公式資料です。

財務状況、事業内容、リスク情報などが記載されており、投資判断の重要な材料になります。

すべて読む必要はありませんが、事業内容と財務状況は最低限確認しましょう。初値予想サイトも参考になりますが、あくまで予想であり、確実な情報ではないことを理解した上で活用しましょう。

ブックビルディング期間中に、証券会社のサイトから申込を行います。

希望する購入価格(通常は仮条件の上限価格)と株数を入力します。

この時点では購入は確定せず、抽選に参加する意思表示となります。

申込株数は、最低単元(通常100株)から指定できます。

完全平等抽選の証券会社では、申込株数が多くても当選確率は変わらないため、最低単元で申し込むのが一般的です。

ブックビルディング期間終了後、抽選が行われます。

抽選結果は証券会社のサイトやメールで通知されます。

当選した場合は、購入申込期間中に購入の意思表示を行います。

購入申込を行わなければ、当選は無効になります。

また、当選後に辞退することも可能ですが、証券会社によってはペナルティが課される場合があるため、事前に確認しましょう。

購入申込が完了すれば、上場日に株式が口座に入庫されます。

上場日以降は、通常の株式と同様に市場で売買できます。

はい、IPO投資は初心者でも始められます。株式投資の経験がなくても、証券口座を開設すればIPOに申し込めます。公募価格で購入できれば手数料も無料の場合が多く、初心者にも取り組みやすい投資手法です。ただし、目論見書で企業の情報を確認し、リスクを理解した上で申し込むことが大切です。

はい、複数の証券会社から同じIPOに申し込むことは問題ありません。むしろ、当選確率を高めるために推奨される戦略です。ただし、複数当選した場合はすべて購入する必要があるため、資金計画をしっかり立てておきましょう。購入を辞退するとペナルティが課される証券会社もあります。

いいえ、当選後に購入を辞退することも可能です。ただし、証券会社によっては辞退するとペナルティが課され、一定期間IPOに申し込めなくなる場合があります。SBI証券やマネックス証券などは辞退によるペナルティがありませんが、事前に各証券会社のルールを確認しておきましょう。

はい、NISA口座でIPO投資が可能です。NISA口座で購入すれば、売却益が非課税になるため、通常の口座よりも有利です。ただし、NISA口座でIPOに申し込む場合は、事前にNISA口座を開設し、IPO申込時にNISA口座を指定する必要があります。証券会社によって対応が異なるため、事前に確認しましょう。

IPOの当選確率は銘柄や証券会社によって異なりますが、一般的には数%程度です。人気の高い銘柄では1%を下回ることもあります。複数の証券会社から申し込むことで当選確率を高められますが、それでも当選は簡単ではありません。根気強く申し込み続けることが重要です。

はい、IPO投資で得た利益は株式の譲渡所得として課税されます。税率は20.315%(所得税15.315%、住民税5%)です。特定口座(源泉徴収あり)を利用すれば、証券会社が自動的に税金を計算・納付してくれるため、確定申告は不要です。NISA口座で購入すれば、利益が非課税になります。

公募割れした場合は、すぐに売却して損失を確定させるか、長期保有して株価の回復を待つかを判断します。企業の成長性が見込めるなら、長期保有も選択肢です。ただし、公募割れした銘柄は市場の評価が低い可能性があるため、慎重に判断しましょう。損切りのルールを事前に決めておくことも大切です。

IPO投資で当選確率を上げるには、複数の証券会社に口座を開設し、戦略的に申し込むことが基本です。

SBI証券はIPO取扱数が多く、IPOチャレンジポイント制度も魅力的です。

マネックス証券は100%完全平等抽選で、資金力に関係なく公平に当選チャンスがあります。

SMBC日興証券は主幹事実績が豊富で、割当株数が多い案件に申し込めます。

松井証券は事前入金不要で資金効率が良く、岡三オンラインは口座数が少なく競争率が低い穴場です。

これらの証券会社を組み合わせることで、当選確率を最大化できます。

主幹事証券は割当株数が多く当選確率が高いため、主幹事情報を必ずチェックしましょう。

完全平等抽選を採用している証券会社は、少額投資家にも有利です。

事前入金不要の証券会社を活用すれば、限られた資金で複数のIPOに申し込めます。

公募割れのリスクもあるため、目論見書で企業の成長性を確認し、慎重に判断することが大切です。

当選確率は低いですが、複数口座戦略とポイント制度を活用すれば、長期的には必ず当選できます。

IPO投資は根気が必要ですが、初値上昇による大きな利益を狙える魅力的な投資手法です。

なお、投資には元本割れのリスクがあります。IPO投資は必ず利益が出るわけではなく、公募割れの可能性もあります。最終的な投資判断はご自身の責任で行ってください。詳しくは各証券会社の公式サイトでご確認ください。

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!