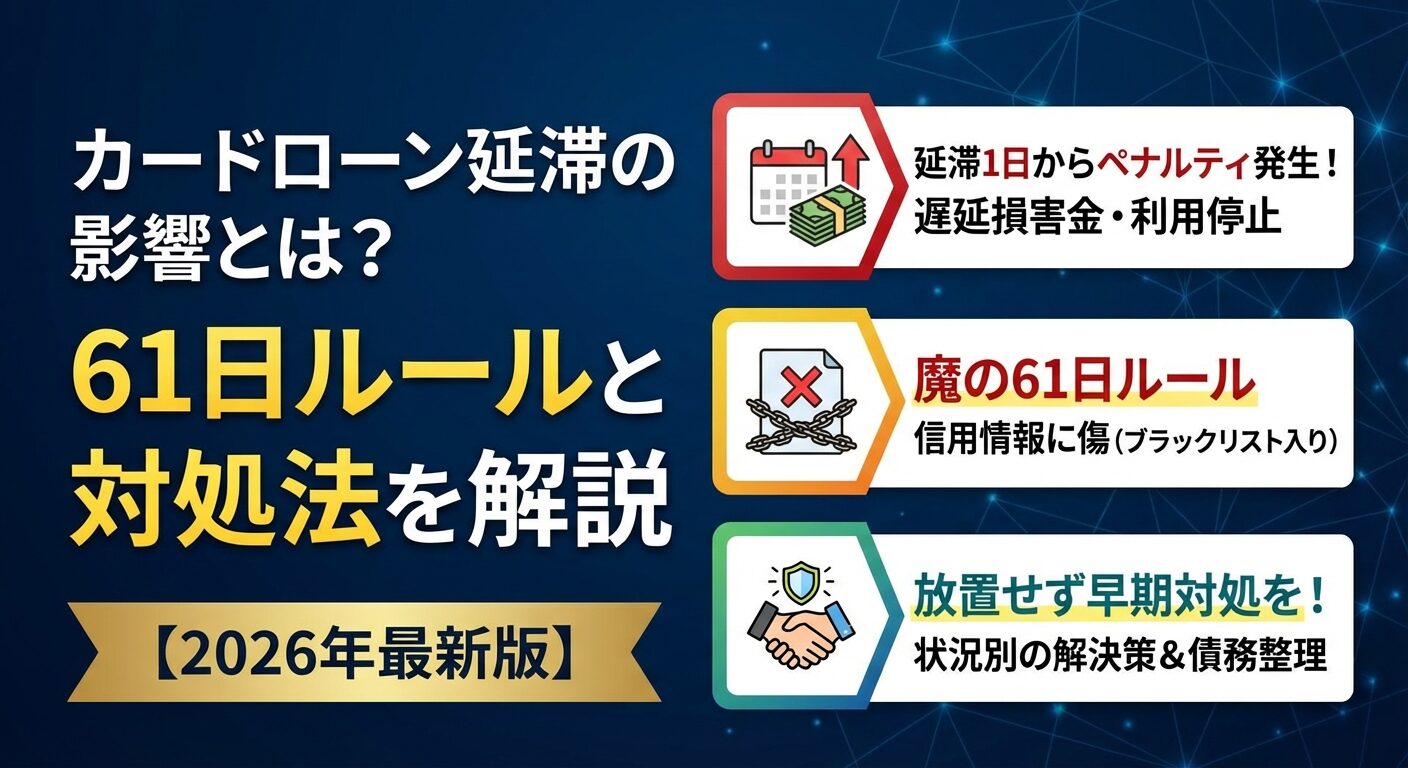

カードローン延滞の影響とは?61日ルールと対処法を解説【2026年】

学生でもアルバイト収入があれば、カードローンを利用できることをご存じでしょうか。

急な教科書代や就活費用、サークル合宿費など、学生生活には予期せぬ出費がつきものです。

本記事では、学生が安全に借りられるカードローン会社13社を厳選し、親に知られずに借りる方法や審査に通るコツを詳しく解説します。

大手消費者金融と学生ローン専門業者の違い、即日融資の条件、返済シミュレーションまで、学生が知っておくべき情報を網羅しました。

初めてカードローンを検討する方でも、安心して選べるよう分かりやすく説明していきます。

目次

学生が借りられるカードローンとは?基本の仕組み

学生がカードローンを利用する際の条件や仕組みについて、正確な情報をお伝えします。年齢制限、収入要件、総量規制など、知っておくべき基本ルールを解説します。

学生でも一定の条件を満たせばカードローンの申込が可能です。多くのカードローン会社では、申込条件に「学生可」と明記されており、大学生・専門学校生・短大生などが対象となります。

ただし、すべての学生が無条件で借りられるわけではありません。カードローン会社は貸金業法に基づき、返済能力のある人にのみ融資を行います。そのため、アルバイトなどで安定した収入があることが前提条件となります。学生という身分そのものが審査に不利になることはありませんが、収入がゼロの場合は審査対象となりません。

2022年4月の民法改正により、成年年齢が20歳から18歳に引き下げられました。これにより、18歳・19歳の学生でも親権者の同意なしでカードローン契約が可能になりました。

ただし、カードローン会社によっては申込年齢を「20歳以上」と設定している場合もあります。18歳から申込可能なカードローンとしては、プロミス(18歳〜74歳)などがあります。申込前に各社の年齢条件を必ず確認しましょう。

18歳・19歳でも高校生は申込対象外です

アルバイトやパートによる収入が審査の対象となります。月々数万円程度の収入でも、継続的に得ていれば審査対象になります。

重要なのは収入の「安定性」です。単発のアルバイトではなく、同じ職場で3ヶ月以上継続して働いている実績があると審査に有利です。また、申込時には勤務先情報(アルバイト先の名称・電話番号・勤続年数)を正確に記入する必要があります。

虚偽の申告は審査落ちの原因となります

貸金業法では「総量規制」という制度により、個人が貸金業者から借りられる金額は年収の3分の1までと定められています。これは多重債務を防ぐための法的規制です。

例えば、アルバイト収入が月5万円(年収60万円)の学生の場合、借入上限は20万円となります。月8万円(年収96万円)なら32万円が上限です。この規制は1社あたりではなく、すべての貸金業者からの借入合計額に適用されます。

他社借入がある場合も合計で年収の3分の1以内

なお、銀行カードローンは総量規制の対象外ですが、独自の審査基準で貸付上限を設定しています。

学生におすすめのカードローン会社13社

学生が利用しやすいカードローン会社を、大手消費者金融5社と学生ローン専門業者8社に分けて紹介します。各社の金利・審査スピード・無利息期間などの特徴を比較し、自分に合ったカードローンを選びましょう。

| プロミスの基本情報 | |

| 実質年率 | 2.5-18.0% |

| 限度額 | 1万円~800万円

※借入限度額は審査によって決定いたします。 |

| 融資スピード | 最短3分

※お申込時間や審査によりご希望に添えない場合がございます。 |

| 申込年齢 | 18-74歳

※主婦・学生でもアルバイト・パートなど安定した収入のある場合はお申込いただけます。ただし、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。また、収入が年金のみの方はお申込いただけません。 |

| 在籍確認 | 原則、電話での在籍確認なし ✓ |

| 郵送物 | 選択可(WEB完結で原則、郵送物なし) ✓

※手続きによって発生する場合もあり。 |

| 無利息期間 | 初回最大30日(初回利用翌日から)

※メールアドレス登録とWeb明細利用の登録が必要です。 |

| 借入方法 | 振込,ATM,アプリ |

📌 プロミスの特徴

✓ 最短3分融資

※お申込時間や審査によりご希望に添えない場合がございます。

✓ 無利息期間は初回利用翌日から起算(契約日ではない)

※メールアドレス登録とWeb明細利用の登録が必要です。

✓ 18歳から申込可能(高校生除く)

※主婦・学生でもアルバイト・パートなど安定した収入のある場合はお申込いただけます。ただし、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。また、収入が年金のみの方はお申込いただけません。

✓ 原則、電話での在籍確認なし

下限金利2.5%という競争力のある金利設定が特徴です。最短3分融資というスピーディーな審査に対応しており、急ぎの借入に適しています。※お申込み状況により異なります

無利息期間は借入日から起算される点が他社と異なる

無利息期間は初回利用翌日から30日間となっており、契約日ではなく借入日から起算されます。つまり、契約後すぐに借りなくても無利息期間が無駄になりません。18歳から申込可能(高校生除く)で、原則在籍確認なし、WEB完結で郵送物なしの契約も選択できます。※詳しくは公式サイトをご確認ください 借入限度額は1〜800万円です。※審査結果により異なる場合があります

PR:プロミス

| アイフルの基本情報 | |

| 実質年率 | 3.0-18.0% |

| 限度額 | 1~800万円 ※ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です。 |

| 融資スピード | 最短18分 ※お申込み時間や審査状況によりご希望にそえない場合があります。 |

| 申込年齢 | 20-69歳 |

| 在籍確認 | 原則、電話での在籍確認なし ✓ |

| 郵送物 | 原則なし ✓ ※「スマホでかんたん本人確認」又は「銀行口座で本人確認」をし、カード郵送希望無の場合郵送物は届きません。 |

| 無利息期間 | 初めての方なら最大30日間利息0円 ※お申込み時間や審査状況によりご希望にそえない場合があります。 |

| 借入方法 | お振込み、提携ATM、スマホアプリ |

📌 アイフルの特徴

✓ 最短18分で審査が完了し、スピーディーな融資が特徴

※お申込み時間や審査状況によりご希望にそえない場合があります。

✓ 原則、電話での在籍確認なし

✓ WEB完結で原則、郵送物なし

※「スマホでかんたん本人確認」又は「銀行口座で本人確認」をし、カード郵送希望無の場合郵送物は届きません。

✓ 契約翌日から初回最大30日間金利0円

※お申込み時間や審査状況によりご希望にそえない場合があります。

最短18分で審査完了というスピーディーな審査が強みです。※お申込み状況により異なります 2025年オリコン顧客満足度調査で初回利用1位を獲得しており、初めてカードローンを利用する学生にも支持されています。

同意なしでの電話連絡実施率はわずか0.9%

原則在籍確認なし、WEB完結で郵送物なしと、プライバシーに配慮したサービスが充実しています。※詳しくは公式サイトをご確認ください 実際、同意なしでの電話連絡実施率はわずか0.9%(2025年1月1日〜2月28日調査)というデータもあります。金利は年3.0〜18.0%、借入限度額は1〜800万円、契約翌日から30日間金利0円の無利息期間があります。※審査結果により異なる場合があります 対象年齢は20歳〜69歳です。

出典:オリコン「2025年 ノンバンクカードローンランキング」

出典:アイフル公式FAQ

PR:アイフル

| アコムの基本情報 | |

| 実質年率 | 2.4-17.9% |

| 限度額 | 1万円~800万円 |

| 融資スピード | 最短20分※a ※a:お申込時間や審査によりご希望に添えない場合がございます。アコムの当日契約の期限は21時までです。 |

| 申込年齢 | 20歳以上 ※安定した収入と返済能力を有する方で、当社基準を満たす方。 |

| 在籍確認 | 原則お勤め先へ電話なし(書面確認) ✓ |

| 郵送物 | 選択可(カードレスで原則、郵送物なし) ✓ |

| 無利息期間 | 初回最大30日間 ※適用条件:アコムでのご契約がはじめてのお客さま |

| 借入方法 | 振込,ATM,アプリ |

📌 アコムの特徴

✓ 2026年1月6日より金利引き下げ(年2.4%-17.9%)

✓ 1万円~800万円まで借入可能

✓ 最短20分のスピード審査

※ お申込時間や審査によりご希望に添えない場合がございます。

✓ 原則お勤め先へ電話での在籍確認なし(書面確認)

✓ 契約翌日から初回最大30日間金利0円

※適用条件:アコムでのご契約がはじめてのお客さま

2026年1月6日以降の契約から金利を年2.4〜17.9%に引き下げました。上限金利17.9%となっています。最短20分のスピード審査で即日融資に対応し、原則お勤め先への電話での在籍確認なし(書面確認となっています。※お申込み状況により異なります

PR:アコム

| レイクの基本情報 | |

| 実質年率 | 4.5-18.0% |

| 限度額 | 1〜500万円 |

| 融資スピード | 最短15分(Web融資) |

| 申込年齢 | 20歳〜70歳 |

| 在籍確認 | 原則電話なし(同意なしでは実施しない) ✓ |

| 郵送物 | - |

| 無利息期間 | 30日/60日/365日(条件により選択) |

| 借入方法 | 振込,ATM,アプリ |

📌 レイクの特徴

✓ 業界最長365日間無利息(Web申込・契約金額50万円以上・収入証明提出)

✓ 契約金額50万未満の場合60日間無利息(Web申込)

✓ 最短15秒で審査結果表示

✓ 原則電話での在籍確認なし

✓ 最短15分でWeb融資可能

最大365日間無利息サービスが特徴です。ただし、365日間無利息は初回利用・Web申込などの条件があります。※詳しくは公式サイトをご確認ください Web申込なら60日間無利息も選択でき、30日間無利息と合わせて3つのプランから選べます。

最短15秒で審査結果が表示される

最短15秒で審査結果が表示され、最短15分でWeb融資が可能です。※お申込み状況により異なります 原則電話での在籍確認はなく、同意なしでは実施されません。※お申込み状況により電話確認が必要な場合があります 金利は年4.5〜18.0%、借入限度額は1〜500万円、対象年齢は20歳〜70歳です。※審査結果により異なる場合があります 無利息期間を最大限活用したい学生におすすめです。

| SMBCモビットの基本情報 | |

| 実質年率 | 3.0-18.0% |

| 限度額 | 1万円~800万円

※借入限度額は審査によって決定いたします |

| 融資スピード | 最短15分

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。 |

| 申込年齢 | 20-74歳 |

| 在籍確認 | WEB完結で原則電話なし ✓ |

| 郵送物 | WEB完結で原則郵送物なし ✓ |

| 無利息期間 | なし |

| 借入方法 | 振込,ATM,アプリ |

📌 SMBCモビットの特徴

✓ WEB完結申込で原則、電話連絡・郵送物なし

✓ 三井住友銀行ATM手数料無料

✓ Vポイントが貯まる・使える

✓ SMBCグループの安心感

✓ 最大800万円まで借入可能

※借入限度額は審査によって決定いたします。

WEB完結申込を選択すれば電話連絡・郵送物が原則なしとなる点が特徴です。※詳しくは公式サイトをご確認ください 親やアルバイト先に知られたくない学生に適しています。

WEB完結には特定銀行の口座が必要です

ただし、WEB完結には三井住友銀行・三菱UFJ銀行・みずほ銀行・ゆうちょ銀行のいずれかの口座が必要です。三井住友銀行ATM手数料が無料で、Vポイントがたまる仕組みもあります。返済額のうち利息額に対して200円につき1ポイント付与され、返済にも1ポイント=1円で使えます。金利は年3.0〜18.0%、借入限度額は1〜800万円、対象年齢は20歳〜74歳です。※審査結果により異なる場合があります 無利息期間はありませんが、プライバシー重視の学生には最適です。

PR:SMBCモビット

金利は年15.5%と大手消費者金融より低く設定されており、長期返済を考える学生に適しています。学生ローン専門業者として50年以上の実績があります。

アルバイト先への在籍確認は原則ありません

学生証の提示で審査が行われ、アルバイト先への在籍確認は原則ありません。※お申込み状況により電話確認が必要な場合があります 来店不要でWeb申込が可能で、郵送物も配慮されています。※詳しくは公式サイトをご確認ください ただし、即日融資は平日14時までの申込が条件となります。※お申込み状況により異なります 対象は大学生・短大生・専門学校生で、高校生は利用できません。

学費目的の借入なら金利年15.0%という低金利が特徴です。通常の生活費目的でも年17.0%と、大手消費者金融より低い設定となっています。

返済方法は自由返済方式で利息のみ返済も可能

学生証と免許証(または保険証)があれば申込でき、親への連絡は原則ありません。※お申込み状況により電話確認が必要な場合があります 返済方法は自由返済方式で、利息のみの返済も可能です。ただし、営業時間は平日10時〜18時で、土日祝は休業のため、即日融資を希望する場合は平日の早い時間に申込む必要があります。※お申込み状況により異なります

卒業後も社会人として継続利用できる点が特徴です。学生時代に契約しても、就職後に改めて審査を受ける必要がありません。

金利は年14.4〜16.8%と低めです

金利は年14.4〜16.8%と学生ローン専門業者の中でも低めです。返済方式は借入金額スライドリボルビング方式で、月々の返済額は借入残高に応じて変動します。学生証の提示で申込でき、親への連絡は原則ありません。※お申込み状況により電話確認が必要な場合があります 営業時間は平日10時〜18時、土曜10時〜17時です。

来店不要でWeb申込・即日融資に対応している学生ローン専門業者です。平日15時までの申込・契約完了で即日振込が可能です。※お申込み状況により異なります

返済方式は元金自由返済方式で利息のみ返済も可

金利は年15.0〜17.0%で、学生証とアルバイト先情報があれば申込できます。在籍確認は原則なく、親への連絡もありません。※お申込み状況により電話確認が必要な場合があります 返済方式は元金自由返済方式で、利息のみの返済も認められています。ただし、営業時間は平日9時〜18時で、土日祝は休業です。

郵送物の配慮に力を入れている学生ローン専門業者です。契約書類は店舗受取または郵送時に社名を伏せるなど、親に知られない対策がされています。※詳しくは公式サイトをご確認ください

金利は年12.0〜16.8%と低めです

金利は年12.0〜16.8%と低めで、学生証と身分証明書があれば申込できます。在籍確認は原則なく、親への連絡もありません。※お申込み状況により電話確認が必要な場合があります 営業時間は平日10時〜18時、土曜10時〜15時です。即日融資は平日14時までの申込が条件となります。※お申込み状況により異なります

利息のみ返済プランがあり元金返済を猶予できる点が特徴です。アルバイト収入が不安定な学生でも、無理なく返済を続けられます。

金利は年15.0〜17.0%で、学生証の提示で申込できます。在籍確認は原則なく、親への連絡もありません。※お申込み状況により電話確認が必要な場合があります 営業時間は平日9時〜18時で、土日祝は休業です。即日融資は平日14時までの申込が条件となります。※お申込み状況により異なります

1万円からの少額融資に特化した学生ローン専門業者です。初めてカードローンを利用する学生や、少額だけ借りたい場合に適しています。

金利は年15.0〜17.0%で、学生証と身分証明書があれば申込できます。在籍確認は原則なく、親への連絡もありません。※お申込み状況により電話確認が必要な場合があります 営業時間は平日10時〜18時で、土日祝は休業です。即日融資は平日14時までの申込が条件となります。※お申込み状況により異なります

学生証の提示で審査が行われる学生ローン専門業者です。学生であることを考慮した審査が行われます。

金利は年14.4〜16.8%で、学生証とアルバイト先情報があれば申込できます。在籍確認は原則なく、親への連絡もありません。※お申込み状況により電話確認が必要な場合があります 営業時間は平日10時〜18時で、土日祝は休業です。即日融資は平日14時までの申込が条件となります。※お申込み状況により異なります

大手消費者金融と学生ローン専門業者の違い

大手消費者金融と学生ローン専門業者には、それぞれメリット・デメリットがあります。自分の借入目的や返済計画に合わせて、最適な選択肢を選びましょう。

即日融資のスピードと無利息期間が魅力

大手消費者金融のメリットは、即日融資のスピード、無利息期間の存在、Web完結の利便性です。プロミス・アイフル・アコムなどは最短18〜30分で審査が完了し、即日融資に対応しています。※お申込み状況により異なります 初回最大30日間無利息サービスがあるため、短期間で返済できる見込みがあれば利息負担をゼロにできます。

上限金利は年17.9〜18.0%と高めです

一方、デメリットは金利の高さです。上限金利は年17.9〜18.0%と、学生ローン専門業者より高めです。また、大手ならではの知名度から、親や友人に知られるリスクを心配する学生もいます。ただし、WEB完結・カードレス契約を選べば郵送物なしで利用でき、プライバシーは十分に守られます。※詳しくは公式サイトをご確認ください

金利の低さと学生への理解が魅力

学生ローン専門業者のメリットは、金利の低さと学生への理解です。金利は年14.4〜17.0%程度で、大手消費者金融より1〜3%低い設定となっています。学生証の提示で審査が行われ、アルバイト先への在籍確認は原則ありません。※お申込み状況により電話確認が必要な場合があります

営業時間が短く即日融資は難しい場合があります

デメリットは、営業時間の短さと即日融資の難しさです。多くの学生ローン専門業者は平日10時〜18時の営業で、土日祝は休業です。即日融資は平日14時までの申込が条件となるため、急ぎの借入には不向きです。※お申込み状況により異なります また、無利息期間がないため、短期返済のメリットは大手消費者金融より劣ります。

急な出費で今日中にお金が必要な場合は大手消費者金融を選びましょう。プロミス(最短3分)、アイフル(最短18分)、アコム(最短20分)は、申込から融資までのスピードが速いです。※お申込み状況により異なります

即日融資を受けるためには、平日14時までに申込・審査・契約を完了させる必要があります。本人確認書類(運転免許証・マイナンバーカード等)を事前に準備し、Web申込を利用すれば手続きがスムーズです。土日祝でも審査は行われますが、振込融資は銀行営業時間外となるため、アプリやATMでの借入となります。

金利を抑えて長期返済を考えるなら学生ローン専門業者が適しています。年14.4〜17.0%の金利は、大手消費者金融より1〜3%低く、返済総額を減らせます。

例えば、10万円を1年間で返済する場合、金利18.0%なら総利息10,016円ですが、金利15.0%なら総利息8,294円となり、約1,700円の差が出ます。長期返済を前提とするなら、この差は大きいです。また、利息のみ返済プランがある業者なら、アルバイト収入が不安定な月でも無理なく返済を続けられます。

学生がカードローン審査に通るためには、いくつかのコツがあります。以下の4つのポイントを押さえて、審査通過率を高めましょう。

カードローン審査で最も重視されるのは安定した収入です。月々数万円でも、同じ職場で3ヶ月以上継続して働いている実績があると審査に有利です。

単発のアルバイトや日雇いは評価されにくい

単発のアルバイトや日雇いではなく、定期的なシフトで働いている状態が理想です。申込時には勤務先情報(名称・電話番号・勤続年数・月収)を正確に記入しましょう。虚偽の申告は審査落ちの原因となります。また、勤続年数が長いほど信用度が上がるため、可能であれば半年以上の勤続実績を作ってから申込むと良いでしょう。

初回申込時の借入希望額は3〜10万円程度なら審査に通りやすいです。高額の希望額を申告すると、返済能力を疑われて審査落ちのリスクが高まります。

初回から上限いっぱいを借りるのは難しい

総量規制により、年収の3分の1までしか借りられないため、月収5万円(年収60万円)の学生なら上限は20万円です。ただし、初回から上限いっぱいを借りるのは難しいです。まずは少額で契約し、返済実績を積んでから増額申請する方が確実です。必要な金額を計画的にご利用ください。

すでに他社で借入がある場合審査に不利になります。複数社からの借入があると、多重債務のリスクがあると判断されるためです。可能であれば、既存の借入を完済してから新規申込をしましょう。

複数社への同時申込は信用情報に影響します

総量規制は全貸金業者からの借入合計額に適用されるため、他社借入があると新規借入可能額が減ります。例えば、年収60万円で他社借入が10万円ある場合、新規借入可能額は10万円までとなります。審査では他社借入件数も確認されるため、2社以上から借りている状態は避けるべきです。複数社への同時申込は信用情報に影響する可能性があります。

申込時に記入する情報はすべて正確に記入しましょう。年収・勤務先・勤続年数などを実際より多く申告すると、審査段階で虚偽が発覚し、審査落ちとなります。

虚偽申告はすぐに知られます

カードローン会社は信用情報機関(CIC・JICC・KSC)に照会し、過去の借入履歴や他社借入状況を確認します。虚偽申告はすぐに知られるため、正直に記入することが最も重要です。また、誤字脱字や記入漏れも審査遅延の原因となるため、送信前に必ず確認しましょう。

学生がカードローンを利用する際、親に知られたくないという悩みは多いです。郵送物なし・在籍確認なしのカードローンを選べば、プライバシーを守りながら借入できます。

WEB完結なら契約書類やカードの郵送なし

WEB完結に対応したカードローンなら、親に知られるリスクを減らせます。※詳しくは公式サイトをご確認ください プロミス・アイフル・アコム・レイク・SMBCモビットは、すべてWEB完結に対応しています。

WEB完結の手順は、Web申込→審査→契約→振込融資という流れです。本人確認書類もスマホで撮影してアップロードするだけで、来店や郵送は不要です。

返済遅延があると督促状が郵送されます

期日通りの返済を心がけましょう。

在籍確認とは、申込者が申告した勤務先で本当に働いているかを確認する手続きです。現在は原則電話なしの業者が増えています。※お申込み状況により電話確認が必要な場合があります

プロミスは98%、アイフルは99.1%が電話連絡なしで審査を完了しています。アコムも原則書面確認となっており、電話連絡は例外的です。SMBCモビットはWEB完結申込なら電話連絡が原則ありません。ただし、審査の過程で必要と判断された場合は電話がかかる可能性があるため、「原則なし」という表現が使われています。

出典:プロミス公式FAQ

カードレス契約ならローンカードの郵送なし

借入・返済はすべてアプリやWeb振込で完結します。※詳しくは公式サイトをご確認ください

プロミス・アイフル・アコム・レイク・SMBCモビットは、すべてカードレス契約に対応しています。スマホアプリでセブン銀行ATM・ローソン銀行ATMから借入・返済ができるため、カードがなくても不便はありません。カードが欲しい場合は、後から発行申請もできます。

申込時に「電話連絡を避けたい」旨を相談すれば、書類提出で代替対応してくれます。※お申込み状況により異なります

代替書類としては、給与明細書・雇用契約書・在籍証明書などが認められます。アルバイト先で在籍証明書を発行してもらえる場合は、それが最も確実です。ただし、書類提出で代替できるかは審査状況により異なるため、必ず事前に相談しましょう。

学生がカードローンを利用する際の注意点

カードローンは便利な反面、リスクも伴います

安全に利用するための注意点を理解し、トラブルを避けましょう。

借入前に必ず返済計画を立て、月々いくら返済できるか具体的にシミュレーションすることが重要です。

アルバイト収入が月5万円なら、返済に充てられるのは1万円程度が現実的です。生活費や学費を優先し、無理のない返済額を設定しましょう。返済シミュレーションは各カードローン会社の公式サイトで利用できます。借入前に必ず確認し、返済総額や利息額を把握してから契約しましょう。ご利用は計画的に。

「異動」が登録されると5年間ローン契約不可

卒業後の住宅ローンや自動車ローンにも影響するため、絶対に避けるべきです。返済が難しい場合は、早めにカードローン会社に相談し、返済計画の見直しを依頼しましょう。

複数社から借入をすると多重債務に陥ります

借入は1社に絞り、返済を優先することが重要です。

自転車操業は絶対に避けましょう

返済が苦しくなったからといって、新たに別のカードローンで借りて返済に充てる行為は利息が膨らみ、返済不能に陥ります。返済が難しい場合は、大学の学生支援窓口や消費生活センター、法テラスに相談しましょう。早期相談が解決の鍵です。返済にお困りの方は、消費生活センターや法テラスにご相談ください。

貸金業を営むには、財務局長または都道府県知事の登録が必要です。無登録で営業する業者はヤミ金融であり、違法です。

金融庁の「登録貸金業者情報検索サービス」で、業者の登録番号を確認しましょう。

上限金利(年20%)を超える利息は違法です

被害にあった場合は、消費生活センター、警察(#9110)に相談しましょう。

実際に借りた場合の返済額をシミュレーションで確認しましょう。借入額別に、月々の返済額と総利息額を解説します。

| 順位 | カードローン | 金利 | 限度額 | 審査時間 | 申し込み |

|---|---|---|---|---|---|

| 1 | プロミス | 2.5%~18.0% | 1~800万円※ | 最短3分※ | 詳細はこちら |

| 2 | アイフル | 3.0%~18.0% | 1~800万円※ | 最短18分※ | 詳細はこちら |

| 3 | アコム | 2.4%~17.9% | 1~800万円 | 最短20分※ | 詳細はこちら |

PR | 情報は2026年2月時点

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!