20代向けカードローンのおすすめは?バレずに借りるコツを解説【2026年】

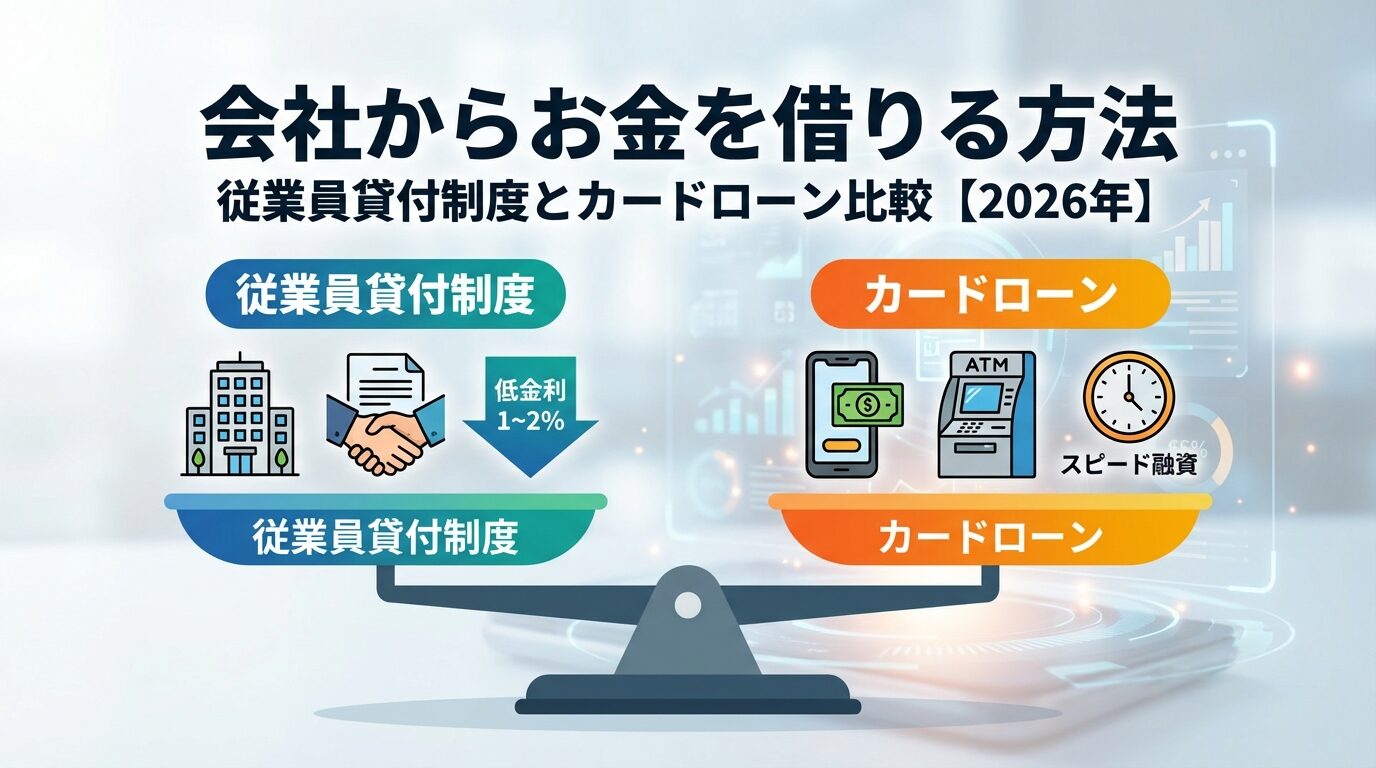

急な出費が必要になったとき、「会社からお金を借りられないか」と考える方は少なくありません。

実は、多くの企業には「従業員貸付制度」という福利厚生制度があり、低金利で従業員に融資を行っています。

しかし、制度の有無や利用条件は企業によって異なり、条件を満たす方がお申し込みいただけます。

この記事では、従業員貸付制度の基本的な仕組みから、メリット・デメリット、申込方法、そして制度が利用できない場合の代替手段まで、詳しく解説します。

自分に合った借入方法を選ぶための判断材料として、ぜひ参考にしてください。

目次

会社からお金を借りる「従業員貸付制度」とは?基本の仕組み

従業員貸付制度とは、企業が福利厚生の一環として従業員に対して資金を貸し付ける制度です。銀行や消費者金融からの借入とは異なり、勤務先の会社が直接貸し付けを行うため、低金利で利用できる点が大きな特徴となっています。

従業員貸付制度は、労働基準法に基づく福利厚生制度の一つです。企業が従業員の生活を支援する目的で設けられており、冠婚葬祭費や医療費、教育費など、やむを得ない理由で資金が必要になった従業員に対して融資を行います。

この制度は法律で義務付けられているものではなく、企業が任意で導入する制度です。そのため、すべての企業に制度があるわけではありません。大企業や公務員の場合は導入率が高い傾向にありますが、中小企業では制度自体がないケースも多く見られます。

福利厚生制度として位置づけられているため、金利は市中の金融機関より大幅に低く設定されており、従業員の経済的負担を軽減することを目的としています。

従業員貸付制度と混同されやすいのが「給料の前借り」ですが、両者は全く異なる制度です。給料の前借りは、労働基準法第25条で認められている「非常時払い」のことを指し、すでに働いた分の給料を給料日前に受け取る制度です。

一方、従業員貸付制度は、まだ働いていない将来の給料を先に受け取るのではなく、会社から別途お金を借りる制度です。返済は給料天引きで行われることが多く、利息が発生する点も前借りとは異なります。

給料の前借りは原則として利息がかかりませんが、従業員貸付制度では年1~2%程度の利息が設定されるのが一般的です。ただし、この金利は消費者金融の年18%と比較すると大幅に低く、利息負担を抑えられるメリットがあります。

自分の会社に従業員貸付制度があるかどうかを確認する方法はいくつかあります。最も確実なのは、就業規則や福利厚生規程を確認することです。多くの企業では、社内イントラネットや総務部で就業規則を閲覧できるようになっています。

就業規則の「福利厚生」や「貸付制度」の項目を確認すれば、制度の有無や利用条件が記載されています。人事部や総務部に直接問い合わせる方法もありますが、借金の必要性を知られたくない場合は、「福利厚生制度について教えてください」と一般的な質問として聞くとよいでしょう。

また、労働組合がある企業では、組合を通じて制度の有無を確認することも可能です。労働組合は従業員の福利厚生に関する情報を把握しているため、相談しやすい窓口となります。

従業員貸付制度の導入率は、企業規模や業種によって大きく異なります。従業員1,000人以上の大企業では導入率が高く、特に製造業や金融業では福利厚生の一環として制度を設けている企業が多い傾向にあります。

一方、従業員100人未満の中小企業では、制度を導入している企業は少数です。これは、制度の運用にかかる事務コストや、貸し倒れリスクを考慮した結果と考えられます。

公務員の場合は、共済組合による貸付制度が整備されており、民間企業の従業員貸付制度に相当する仕組みが利用できます。教職員や警察官、消防士なども同様に、共済組合を通じた貸付制度を利用できるケースが多いです。

従業員貸付制度を利用できる人の条件

従業員貸付制度は、条件を満たす方がお申し込みいただけます。企業ごとに定められた利用条件を満たす必要があります。ここでは、一般的な利用条件について詳しく解説します。

従業員貸付制度の対象者は、多くの企業で正社員に限定されています。これは、返済の確実性を担保するために、長期的な雇用関係が前提となるためです。

契約社員の場合、契約期間が1年以上あり、更新の見込みがある場合に限り利用できるケースもありますが、企業によって対応は異なります。派遣社員については、雇用主が派遣元企業となるため、派遣先企業の従業員貸付制度は利用できないのが一般的です。

パート・アルバイトについても、多くの企業では対象外としています。ただし、勤続年数が長く、正社員に近い働き方をしている場合は、個別に相談できる可能性もあります。

従業員貸付制度を利用するには、一定の勤続年数が必要です。一般的には、勤続1年以上が条件となっている企業が多く、中には勤続3年以上を求める企業もあります。

これは、勤続年数が短い従業員が借入後すぐに退職してしまうリスクを避けるためです。勤続年数が長いほど、企業への定着度が高く、返済の確実性が増すと判断されます。

試用期間中の従業員は原則として利用できません

試用期間終了後、正式に雇用契約が成立してから一定期間が経過した後に利用可能となるケースが多いです。

従業員貸付制度は、使途が限定されているのが一般的です。認められる借入理由としては、冠婚葬祭費、医療費、教育費、災害による損害の復旧費用、引越し費用などが挙げられます。

ギャンブルや投資目的での利用は認められません

生活費の補填、他社借入の返済なども、認められないケースがほとんどです。企業は、従業員の生活を支援する目的で制度を設けているため、やむを得ない事情による資金需要に限定しています。

借入申込時には、借入理由を証明する書類の提出を求められることもあります。例えば、医療費であれば診断書や領収書、冠婚葬祭費であれば招待状や訃報などが必要となる場合があります。

従業員貸付制度では、借入額や企業の方針によって連帯保証人が必要になる場合があります。一般的に、借入額が50万円を超える場合や、勤続年数が短い場合には連帯保証人を求められることが多いです。

連帯保証人は、配偶者や親、兄弟姉妹など、安定した収入のある人が対象となります。同僚を保証人にすることは、企業内の人間関係に配慮して避けられる傾向にあります。

一方、借入額が少額(10万円~30万円程度)で、勤続年数が長い場合は、連帯保証人不要で借りられるケースもあります。企業によって基準は異なるため、事前に確認することが重要です。

会社からお金を借りる4つのメリット

従業員貸付制度には、消費者金融やカードローンにはない独自のメリットがあります。ここでは、主な4つのメリットを詳しく解説します。

従業員貸付制度は年1.0%~2.0%の低金利

多くの企業では年1.0%~2.0%程度の金利を設定しており、消費者金融の年18.0%と比較すると利息負担が大幅に少なくなります。

例えば、30万円を2年間(24ヶ月)で返済する場合、従業員貸付制度(年1.5%)では月々の返済額が約12,697円、総返済額が約304,728円、総利息額が約4,728円となります。一方、消費者金融(年18.0%)で同じ条件で借りた場合、月々の返済額が約14,978円、総返済額が約359,472円、総利息額が約59,472円となり、利息だけで約54,744円もの差が生じます。

この金利の低さは、企業が営利目的ではなく福利厚生として制度を運営しているためです。国税庁の通達では、従業員貸付の金利が年0.9%(令和4年~令和7年中に貸付けを行ったもの)未満の場合、従業員に対する給与課税が発生する可能性があるため、多くの企業では年1.0%以上の金利を設定しています。

信用情報機関への照会が行われません

従業員貸付制度は、社内審査のみで完結するため、信用情報機関(CIC・JICC・KSC)への照会が行われません。そのため、過去にクレジットカードの延滞やカードローンの返済遅延があり、信用情報に傷がある場合でも、借入できる可能性があります。

消費者金融や銀行カードローンの審査では、必ず信用情報機関への照会が行われ、過去の延滞歴や債務整理の記録があると審査に通りにくくなります。一方、従業員貸付制度では、勤務態度や勤続年数、人事評価などが審査の主な基準となります。

社内評価に影響する可能性があります

他社からの借入が多い場合や、過去に社内規律違反があった場合は、審査に影響する可能性があります。また、従業員貸付制度の利用履歴は社内に記録されるため、社内評価に影響する可能性がある点には注意が必要です。

貸金業法では、消費者金融からの借入は年収の3分の1までに制限される「総量規制」が適用されます。しかし、従業員貸付制度は貸金業法の対象外となるため、総量規制の制限を受けません。

例えば、年収300万円の人が既に消費者金融から100万円借りている場合、総量規制により新たに消費者金融から借りることはできません。しかし、従業員貸付制度であれば、会社の審査に通れば追加で借入できる可能性があります。

企業ごとに借入限度額が設定されています

総量規制の対象外だからといって無制限に借りられるわけではありません。一般的には10万円~100万円程度の範囲内となります。

毎月の給料から自動的に返済額が差し引かれます

従業員貸付制度では、返済は給料天引きで行われるのが一般的です。そのため、返済を忘れる心配がありません。

カードローンの場合、口座引落日に残高不足で返済できないと延滞となり、遅延損害金が発生したり、信用情報に傷がついたりするリスクがあります。しかし、給料天引きであれば、給料が支払われる限り確実に返済が行われるため、延滞のリスクがほとんどありません。

また、返済手続きを自分で行う必要がないため、手間がかからない点もメリットです。ATMでの返済や振込手続きが不要なため、返済のために時間を割く必要がありません。

会社からお金を借りるデメリットと注意点

従業員貸付制度には多くのメリットがある一方で、見逃せないデメリットやリスクも存在します。借入を検討する際は、これらのリスクを十分に理解した上で判断することが重要です。

会社に借金の事実が必ず知られます

従業員貸付制度を利用する最大のデメリットは、会社に借金の事実が必ず知られることです。申込時には人事部や総務部を通じて手続きを行うため、少なくとも担当者には借入の事実が伝わります。

企業によっては、上司の承認が必要な場合もあり、直属の上司に借入理由を説明しなければならないケースもあります。また、給料天引きで返済が行われるため、給与明細を見れば返済中であることが分かってしまいます。

社内の噂として広まるリスクもあります

特に小規模な企業では、人事担当者から情報が漏れる可能性も考慮する必要があります。プライバシーを重視する方にとっては、大きなデメリットとなるでしょう。

申込から融資まで1~2週間程度かかります

従業員貸付制度は、申込から融資までに時間がかかる点もデメリットです。一般的に、申込から審査、承認、融資実行までに1~2週間程度かかるケースが多く、企業によっては1ヶ月以上かかることもあります。

これは、社内審査に複数の部署や役職者の承認が必要となるためです。大企業では稟議を通す必要があり、承認プロセスに時間がかかります。また、連帯保証人が必要な場合は、保証人の承諾書類を揃える時間も必要です。

急な出費で今日中にお金が必要という場合には、従業員貸付制度は適していません。消費者金融のカードローンであれば最短即日融資が可能なため、緊急性が高い場合は別の方法を検討する必要があります。

退職時に残債を一括返済しなければなりません

従業員貸付制度では、退職時に残債を一括返済しなければならないのが一般的です。これは、退職後は給料天引きでの返済ができなくなるためです。

例えば、50万円を借りて返済中に転職を決めた場合、退職時に残りの借入額を全額返済する必要があります。退職金から差し引かれるケースもありますが、退職金が借入残高より少ない場合は、自己資金で補填しなければなりません。

転職を1~2年以内に考えている方は、従業員貸付制度を利用すると転職の妨げになる可能性があります。この場合は、退職後も継続して返済できるカードローンや銀行ローンを選択する方が賢明です。

人事評価に影響する可能性があります

従業員貸付制度の利用履歴は社内に記録されるため、人事評価に影響する可能性があります。特に、管理職への昇進を控えている場合や、重要なプロジェクトへの配属を希望している場合は、慎重に判断する必要があります。

企業によっては、「金銭管理能力に問題がある」と見なされ、昇進の際にマイナス要因となるケースもあります。また、複数回にわたって借入を繰り返している場合は、計画性のなさを指摘される可能性もあります。

ただし、すべての企業で評価に影響するわけではなく、福利厚生制度として積極的に利用を推奨している企業もあります。自社の文化や雰囲気を考慮して判断することが重要です。

休職期間中も返済を求められる場合があります

給料天引きが原則の従業員貸付制度ですが、病気やケガで長期休職した場合、給料が支払われず天引きができなくなる可能性があります。この場合、企業によって対応は異なりますが、休職期間中も返済を続けるよう求められることがあります。

返済が滞ると、人事部から督促を受けることになり、社内での立場が悪くなる可能性があります。また、最悪の場合は法的措置を取られるリスクもあります。

退職を余儀なくされるケースもあります

返済遅延が続くと、退職を余儀なくされるケースもあります。退職後は一括返済を求められるため、経済的に追い込まれる可能性があります。借入前に、万が一返済できなくなった場合の対応について、企業の規定を確認しておくことが重要です。

従業員貸付制度の申込方法と流れ

従業員貸付制度を利用する際の具体的な手続きの流れを解説します。企業によって細かい手順は異なりますが、一般的な流れを把握しておくことで、スムーズに申込を進められます。

従業員貸付制度の申込から融資までは、以下の5つのステップで進みます。

ステップ1:制度の確認と相談

まず、自社に従業員貸付制度があるかを確認します。就業規則や福利厚生規程を確認するか、人事部・総務部に問い合わせます。制度がある場合は、利用条件や借入限度額、金利などの詳細を確認しましょう。

ステップ2:申込書類の準備

借入申込書、借入理由書、収入証明書、連帯保証人の承諾書(必要な場合)などの書類を準備します。借入理由を証明する書類(医療費の領収書、冠婚葬祭の案内状など)も必要になる場合があります。

ステップ3:申込と審査

必要書類を人事部または総務部に提出します。企業によっては、上司の承認が必要な場合もあります。審査では、勤続年数、勤務態度、人事評価、借入理由の妥当性などが確認されます。

ステップ4:審査結果の通知

審査結果は、通常1~2週間程度で通知されます。承認された場合は、借入条件(金利、返済期間、月々の返済額など)が提示されます。

ステップ5:契約と融資実行

借入条件に同意したら、金銭消費貸借契約書を締結します。契約後、指定した口座に融資金が振り込まれます。返済は翌月の給料から天引きが開始されます。

従業員貸付制度の申込に必要な書類は、企業によって異なりますが、一般的には以下のような書類が求められます。

借入申込書には、借入希望額、借入理由、返済期間、連帯保証人の情報などを記入します。借入理由書では、なぜお金が必要なのかを具体的に説明する必要があります。

収入証明書としては、源泉徴収票や給与明細書が必要になる場合があります。また、借入理由を証明する書類として、医療費であれば診断書や領収書、冠婚葬祭であれば招待状や訃報、教育費であれば学校からの納付書などが必要です。

連帯保証人が必要な場合は、保証人の印鑑証明書や収入証明書の提出を求められることもあります。保証人には、借入の詳細を説明し、承諾を得る必要があります。

従業員貸付制度の審査では、信用情報ではなく、社内での勤務実績が重視されます。主な審査基準としては、勤続年数、勤務態度、人事評価、過去の貸付利用履歴、借入理由の妥当性などが挙げられます。

勤続年数が長く、真面目に勤務している従業員は審査に通りやすい傾向があります。一方、遅刻や欠勤が多い、業務成績が悪い、過去に社内規律違反があったなどの場合は、審査に影響する可能性があります。

借入理由も重要な審査ポイントです。冠婚葬祭費や医療費など、やむを得ない事情であれば承認されやすいですが、生活費の補填やギャンブル目的などは認められません。

審査期間は企業規模や審査プロセスの複雑さによって異なります。中小企業では、社長や役員の承認のみで済むため、1週間程度で審査が完了するケースが多いです。

一方、大企業では、複数の部署や役職者の承認が必要となるため、2週間~1ヶ月程度かかることもあります。特に、借入額が大きい場合や、連帯保証人の確認が必要な場合は、さらに時間がかかる可能性があります。

公務員の共済組合貸付の場合は、申込から融資までに1ヶ月以上かかるケースもあります。急ぎの場合は、事前に人事部に相談し、審査期間の目安を確認しておくことをおすすめします。

従業員貸付制度で借りられる金額や金利は、企業によって異なります。ここでは、一般的な借入限度額と金利の相場、返済シミュレーションを紹介します。

従業員貸付制度の借入限度額は、多くの企業で10万円~100万円程度に設定されています。中小企業では上限が50万円程度のケースが多く、大企業では100万円以上借りられる場合もあります。

借入限度額は、勤続年数や役職、年収によっても変動します。勤続年数が長く、役職が上位の従業員ほど、高額の借入が認められやすい傾向があります。

また、過去に従業員貸付制度を利用したことがあり、完済実績がある場合は、2回目以降の借入で限度額が引き上げられることもあります。

従業員貸付制度の金利は、年1.0%~2.0%程度が一般的です。これは、国税庁の通達で、従業員貸付の金利が年0.9%(令和4年~令和7年中に貸付けを行ったもの)未満の場合、従業員に対する給与課税が発生する可能性があるためです。

多くの企業では、税務上の問題を避けるため、年1.0%~2.0%の範囲で金利を設定しています。公務員の共済組合貸付では、さらに低い年1.26%程度の金利が適用されるケースもあります。

消費者金融の金利が年18.0%、銀行カードローンが年14.5%程度であることを考えると、従業員貸付制度の金利は圧倒的に低く、利息負担を大幅に抑えられます。

返済期間は、借入額や企業の規定によって異なりますが、1年~5年の範囲で設定されることが多いです。借入額が少額(10万円~30万円程度)の場合は1~2年、高額(50万円以上)の場合は3~5年の返済期間が設定されます。

返済期間が長いほど総利息額は増加します

返済期間が長いほど月々の返済額は少なくなりますが、総利息額は増加します。逆に、返済期間が短いほど月々の返済額は多くなりますが、総利息額は減少します。

自分の収入と支出のバランスを考慮し、無理のない返済計画を立てることが重要です。また、企業によっては繰上返済やボーナス併用返済が認められる場合もあるため、制度の詳細を確認しましょう。

従業員貸付制度とカードローンの返済額を比較してみましょう。以下は、実際の返済シミュレーション結果です。

| 借入額 | 金利 | 返済期間 | 月々の返済額 | 総返済額 | 総利息額 |

| 30万円 | 年1.5%(従業員貸付) | 24ヶ月 | 12,697円 | 304,728円 | 4,728円 |

| 30万円 | 年18.0%(消費者金融) | 24ヶ月 | 14,978円 | 359,472円 | 59,472円 |

| 50万円 | 年2.0%(従業員貸付) | 36ヶ月 | 14,322円 | 515,592円 | 15,592円 |

| 50万円 | 年18.0%(消費者金融) | 36ヶ月 | 18,077円 | 650,772円 | 150,772円 |

| 100万円 | 年1.5%(従業員貸付) | 60ヶ月 | 17,310円 | 1,038,600円 | 38,600円 |

このシミュレーション結果からも分かるように、従業員貸付制度を利用することで、利息負担を大幅に減らすことができます。30万円を2年間借りた場合、消費者金融と比較して約54,744円も利息が少なくなります。

従業員貸付制度が利用できない場合の代替手段5つ

自社に従業員貸付制度がない場合や、利用条件を満たさない場合でも、低金利で借りられる代替手段があります。ここでは、5つの選択肢を紹介します。

労働金庫(ろうきん)は、労働組合や生協の組合員を対象とした金融機関です。営利を目的としないため、銀行や消費者金融よりも低金利でローンを利用できます。

ろうきんのカードローン「マイプラン」は、年3.875%~8.475%程度の金利で借入できます(金庫によって異なります)。労働組合の組合員であれば、さらに優遇金利が適用される場合もあります。

審査に1週間程度かかるため即日融資には非対応

ただし、ろうきんを利用するには、労働組合の組合員であるか、ろうきんの会員資格を持つ必要があります。

公務員や教職員の方は、共済組合の貸付制度を利用できます。共済組合貸付は、年1.26%程度の低金利で借入でき、従業員貸付制度と同様に給料天引きで返済が行われます。

貸付の種類には、普通貸付、住宅貸付、教育貸付、災害貸付などがあり、目的に応じて借入限度額や金利が異なります。普通貸付の場合、200万円程度まで借入できるケースが多いです。

申込から融資までに1ヶ月程度かかります

急ぎの資金需要には向いていませんが、低金利で確実に借りたい公務員の方には最適な選択肢です。

一部の自治体では、勤労者向けの融資制度を設けています。例えば、東京都の「勤労者生活資金融資制度」では、年2.0%程度の金利で生活資金や教育資金を借入できます。

所得制限があり年収が一定額以下の勤労者が対象

また、居住地や勤務地が自治体内にあることが条件となる場合もあります。自治体の融資制度は、申込窓口が限られており、手続きに時間がかかることが多いです。お住まいの自治体のホームページや窓口で、制度の有無を確認してみましょう。

生活福祉資金貸付制度は、低所得世帯や高齢者世帯、障害者世帯を対象とした公的な貸付制度です。社会福祉協議会が窓口となり、無利子または年1.5%程度の低金利で借入できます。

貸付の種類には、総合支援資金、福祉資金、教育支援資金、不動産担保型生活資金などがあり、生活費や教育費、住宅費など幅広い目的に利用できます。

所得制限が厳しく審査に時間がかかります

すぐに資金が必要な場合には向いていません。また、連帯保証人が必要になるケースもあります。

従業員貸付制度や公的融資制度は審査に時間がかかるため、急な出費で今日中にお金が必要な場合は、消費者金融のカードローンが選択肢となります。

最短18分~20分で審査完了、即日融資に対応

大手消費者金融では、最短18分~20分で審査が完了し、即日融資に対応しています。また、初回利用者向けに30日間無利息サービスを提供している会社も多く、短期間で返済できる場合は利息負担を抑えられます。

金利は年18.0%程度と高めです

長期間借りる場合は利息負担が大きくなります。また、総量規制の対象となるため、年収の3分の1を超える借入はできません。必要な金額を計画的にご利用ください。

従業員貸付制度 vs カードローン

従業員貸付制度とカードローンの違いを一目で理解できるよう、比較表を作成しました。自分の状況に合った選択をするための参考にしてください。

| 比較項目 | 従業員貸付制度 | 消費者金融カードローン | 銀行カードローン |

| 金利 | 年1.0%~2.0% | 年3.0%~18.0% | 年1.5%~14.5% |

| 審査スピード | 1~2週間 | 最短18分~20分 | 翌日以降 |

| 即日融資 | 不可 | 可能 | 不可 |

| 会社にバレる | 必ずバレる | 原則バレない | 原則バレない |

| 信用情報照会 | なし | あり | あり |

| 総量規制 | 対象外 | 対象(年収の1/3まで) | 対象外 |

| 退職時の扱い | 一括返済 | 継続返済可能 | 継続返済可能 |

| 返済方法 | 給料天引き | 口座引落・ATM・振込 | 口座引落・ATM |

| 無利息期間 | なし | 30日間(初回のみ) | なし(一部あり) |

従業員貸付制度が向いているのは、金利を最優先で抑えたい方です。年1~2%の低金利は、他のどの借入方法と比較しても圧倒的に有利です。長期間の返済を予定している場合、利息負担の差は非常に大きくなります。

信用情報に傷があっても借入できる可能性あり

次に、信用情報に傷があり、カードローンの審査に通りにくい方です。従業員貸付制度は信用情報機関への照会がないため、過去に延滞歴がある方でも借入できる可能性があります。

また、総量規制で消費者金融から借りられない方も、従業員貸付制度なら借入できる可能性があります。既に年収の3分の1まで借りている方は、検討する価値があります。

さらに、返済を自動化したい方にも向いています。給料天引きで確実に返済が行われるため、返済忘れの心配がありません。

最も重要なのは、即日融資が必要な方です。今日中にお金が必要な場合、従業員貸付制度では間に合いません。消費者金融のカードローンなら、最短18分で審査が完了し、即日融資が可能です。

会社に知られずにプライバシーを守れます

次に、会社に知られたくない方です。プライバシーを重視する方にとって、会社に借金の事実が知られることは大きなデメリットです。カードローンなら、在籍確認も原則電話なしで行われるため、会社にバレるリスクは低いです。

また、転職を1~2年以内に考えている方も、カードローンの方が適しています。従業員貸付制度は退職時に一括返済が必要ですが、カードローンなら転職後も継続して返済できます。

さらに、短期間で返済できる見込みがある方は、無利息期間を活用することで利息負担をゼロにできる可能性があります。消費者金融の多くは初回30日間無利息サービスを提供しているため、1ヶ月以内に完済できれば利息はかかりません。

即日融資が必要な方におすすめのカードローン会社5社

従業員貸付制度は審査に時間がかかるため、急な出費で今日中にお金が必要な場合は、即日融資に対応したカードローンが選択肢となります。ここでは、おすすめのカードローン会社5社を紹介します。

| アコムの基本情報 | |

| 実質年率 | 2.4-17.9% |

| 限度額 | 1万円~800万円 |

| 融資スピード | 最短20分※a ※a:お申込時間や審査によりご希望に添えない場合がございます。アコムの当日契約の期限は21時までです。 |

| 申込年齢 | 20歳以上 ※安定した収入と返済能力を有する方で、当社基準を満たす方。 |

| 在籍確認 | 原則お勤め先へ電話なし(書面確認) ✓ |

| 郵送物 | 選択可(カードレスで原則、郵送物なし) ✓ |

| 無利息期間 | 初回最大30日間 ※適用条件:アコムでのご契約がはじめてのお客さま |

| 借入方法 | 振込,ATM,アプリ |

📌 アコムの特徴

✓ 2026年1月6日より金利引き下げ(年2.4%-17.9%)

✓ 1万円~800万円まで借入可能

✓ 最短20分のスピード審査

※ お申込時間や審査によりご希望に添えない場合がございます。

✓ 原則お勤め先へ電話での在籍確認なし(書面確認)

✓ 契約翌日から初回最大30日間金利0円

※適用条件:アコムでのご契約がはじめてのお客さま

アコムは、2026年1月6日より金利を引き下げ、年2.4%~17.9%で借入できるようになりました。最大800万円まで借入可能で、最短20分のスピード審査に対応しています。

原則電話での在籍確認なしで会社にバレにくい

原則として電話での在籍確認は行わず、書面確認で対応しているため、会社にバレるリスクを抑えられます。契約翌日から30日間は金利0円で利用できるため、短期間で返済できる場合は利息負担を軽減できます。

カードレスでの利用も可能で、郵送物なしで契約できるため、家族にもバレにくい点が特徴です。振込、ATM、アプリでの借入に対応しており、利便性も高いです。

PR:アコム

| アイフルの基本情報 | |

| 実質年率 | 3.0-18.0% |

| 限度額 | 1~800万円 ※ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です。 |

| 融資スピード | 最短18分 ※お申込み時間や審査状況によりご希望にそえない場合があります。 |

| 申込年齢 | 20-69歳 |

| 在籍確認 | 原則、電話での在籍確認なし ✓ |

| 郵送物 | 原則なし ✓ ※「スマホでかんたん本人確認」又は「銀行口座で本人確認」をし、カード郵送希望無の場合郵送物は届きません。 |

| 無利息期間 | 初めての方なら最大30日間利息0円 ※お申込み時間や審査状況によりご希望にそえない場合があります。 |

| 借入方法 | お振込み、提携ATM、スマホアプリ |

📌 アイフルの特徴

✓ 最短18分で審査が完了し、スピーディーな融資が特徴

※お申込み時間や審査状況によりご希望にそえない場合があります。

✓ 原則、電話での在籍確認なし

✓ WEB完結で原則、郵送物なし

※「スマホでかんたん本人確認」又は「銀行口座で本人確認」をし、カード郵送希望無の場合郵送物は届きません。

✓ 契約翌日から初回最大30日間金利0円

※お申込み時間や審査状況によりご希望にそえない場合があります。

アイフルは、最短18分で審査が完了する業界最速クラスのスピードが魅力です。原則として在籍確認の電話がなく、WEB完結で郵送物もないため、プライバシーを重視する方に適しています。

2026年オリコン顧客満足度調査2年連続総合1位

2026年オリコン顧客満足度調査で2年連続総合1位を獲得しており、利用者からの評価も高いです。金利は年3.0%~18.0%、最大800万円まで借入可能です。20歳から69歳まで申込でき、振込、ATM、アプリでの借入に対応しています。

出典:アイフル公式FAQ「申込をしたら、勤務先に電話はかかってきますか?」

出典:株式会社oricon ME「2026年 『ノンバンクカードローン』ランキング」

PR:アイフル

| プロミスの基本情報 | |

| 実質年率 | 2.5-18.0% |

| 限度額 | 1万円~800万円

※借入限度額は審査によって決定いたします。 |

| 融資スピード | 最短3分

※お申込時間や審査によりご希望に添えない場合がございます。 |

| 申込年齢 | 18-74歳

※主婦・学生でもアルバイト・パートなど安定した収入のある場合はお申込いただけます。ただし、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。また、収入が年金のみの方はお申込いただけません。 |

| 在籍確認 | 原則、電話での在籍確認なし ✓ |

| 郵送物 | 選択可(WEB完結で原則、郵送物なし) ✓

※手続きによって発生する場合もあり。 |

| 無利息期間 | 初回最大30日(初回利用翌日から)

※メールアドレス登録とWeb明細利用の登録が必要です。 |

| 借入方法 | 振込,ATM,アプリ |

📌 プロミスの特徴

✓ 最短3分融資

※お申込時間や審査によりご希望に添えない場合がございます。

✓ 無利息期間は初回利用翌日から起算(契約日ではない)

※メールアドレス登録とWeb明細利用の登録が必要です。

✓ 18歳から申込可能(高校生除く)

※主婦・学生でもアルバイト・パートなど安定した収入のある場合はお申込いただけます。ただし、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。また、収入が年金のみの方はお申込いただけません。

✓ 原則、電話での在籍確認なし

プロミスは、下限金利2.5%が大手消費者金融の中で最低水準となっており、最短3分で融資が可能な業界最速のスピードが特徴です。

無利息期間は初回利用翌日から起算されます

無利息期間は初回利用翌日から起算されるため、契約だけして後日借入する場合でも無利息期間を無駄にしません。18歳から申込可能(高校生除く)で、原則として在籍確認の電話もありません。実際に98%の申込者が電話連絡なしで契約しています。

金利は年2.5%~18.0%、最大800万円まで借入可能です。WEB完結で郵送物なしでの契約も選択でき、振込、ATM、アプリでの借入に対応しています。

出典:プロミス公式FAQ「申込をしたら、勤務先に電話はかかってきますか?」

PR:プロミス

| レイクの基本情報 | |

| 実質年率 | 4.5-18.0% |

| 限度額 | 1〜500万円 |

| 融資スピード | 最短15分(Web融資) |

| 申込年齢 | 20歳〜70歳 |

| 在籍確認 | 原則電話なし(同意なしでは実施しない) ✓ |

| 郵送物 | - |

| 無利息期間 | 30日/60日/365日(条件により選択) |

| 借入方法 | 振込,ATM,アプリ |

📌 レイクの特徴

✓ 業界最長365日間無利息(Web申込・契約金額50万円以上・収入証明提出)

✓ 契約金額50万未満の場合60日間無利息(Web申込)

✓ 最短15秒で審査結果表示

✓ 原則電話での在籍確認なし

✓ 最短15分でWeb融資可能

レイクは、選べる無利息期間が特徴です。30日間無利息、Web申込で60日間無利息、または条件を満たせば最長365日間無利息(5万円まで)を選択できます。

最短15秒で審査結果が表示されます

最短15秒で審査結果が表示され、最短15分でWeb融資が可能です。原則として電話での在籍確認はなく、同意なしでは実施しません。金利は年4.5%~18.0%、最大500万円まで借入可能で、20歳から70歳まで申込できます。振込、ATM、アプリでの借入に対応しています。

| SMBCモビットの基本情報 | |

| 実質年率 | 3.0-18.0% |

| 限度額 | 1万円~800万円

※借入限度額は審査によって決定いたします |

| 融資スピード | 最短15分

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。 |

| 申込年齢 | 20-74歳 |

| 在籍確認 | WEB完結で原則電話なし ✓ |

| 郵送物 | WEB完結で原則郵送物なし ✓ |

| 無利息期間 | なし |

| 借入方法 | 振込,ATM,アプリ |

📌 SMBCモビットの特徴

✓ WEB完結申込で原則、電話連絡・郵送物なし

✓ 三井住友銀行ATM手数料無料

✓ Vポイントが貯まる・使える

✓ SMBCグループの安心感

✓ 最大800万円まで借入可能

※借入限度額は審査によって決定いたします。

SMBCモビットは、WEB完結申込を利用すれば電話連絡も郵送物もなしで契約できる点が最大の特徴です。会社や家族にバレたくない方に最適です。

三井住友銀行ATMの手数料が無料です

三井住友銀行ATMの手数料が無料で、Vポイントがたまる特典もあります。返済額のうち利息額に対して200円につき1ポイントがたまり、返済にVポイント1ポイント=1円で使えます。

無利息期間はありません

金利は年3.0%~18.0%、最大800万円まで借入可能です。20歳から74歳まで申込でき、振込、ATM、アプリでの借入に対応しています。

PR:SMBCモビット

社長や役員が会社からお金を借りる場合の注意点

経営者や役員が会社からお金を借りる場合、従業員貸付制度とは異なる取り扱いとなります。ここでは、役員貸付金の税務リスクについて解説します。

役員貸付金とは、会社が役員個人に対して資金を貸し付けることを指します。従業員貸付制度は福利厚生の一環として行われますが、役員貸付金は会社と役員の金銭消費貸借契約に基づく取引です。

役員貸付金は、会社の貸借対照表に「役員貸付金」として資産計上されます。一見すると会社の資産が増えたように見えますが、実際には現金が減少しているため、金融機関からの評価は低くなります。

適正な利息を設定しないと税務上の問題が発生

従業員貸付制度では低金利が認められますが、役員貸付金では適正な利息を設定しないと、税務上の問題が発生します。

役員貸付金が貸借対照表に計上されていると、金融機関からの融資審査で大きなマイナス要因となります。これは、会社の資金が役員個人の用途に流用されていると見なされるためです。

会社の資金管理が適切に行われていないと判断される

金融機関は、「会社の資金管理が適切に行われていない」「役員が会社を私物化している」と判断し、融資を断るケースがあります。また、融資を受けられたとしても、金利が高くなる可能性があります。

特に、役員貸付金の残高が大きい場合や、長期間にわたって返済されていない場合は、融資審査に大きく影響します。会社の資金繰りが悪化している際に、役員貸付金があると融資を受けられない可能性が高まります。

役員貸付金を返済できない場合、税務上は「債権放棄」として扱われ、役員個人に対して給与所得として課税される可能性があります。これを「認定利益」または「認定賞与」と呼びます。

最高税率45%の所得税が課税される可能性あり

例えば、500万円の役員貸付金を返済できず債権放棄された場合、役員個人は500万円の給与を受け取ったとみなされ、所得税・住民税が課税されます。所得税率が最高45%であることを考えると、非常に大きな税負担となります。

また、会社側でも、役員賞与として損金不算入となるため、法人税の負担が増加します。さらに、社会保険料の算定にも影響するため、総合的な税負担は非常に大きくなります。

安易な役員貸付金の利用は税務リスクが高い

役員が会社からお金を借りる場合は、適正な利息を設定し、確実に返済できる計画を立てることが重要です。安易に役員貸付金を利用すると、税務リスクや融資への悪影響が生じるため、慎重に判断する必要があります。

従業員貸付制度は、信用情報機関(CIC・JICC・KSC)に記録されません。これは、会社が貸金業者ではなく、貸金業法の対象外となるためです。そのため、従業員貸付制度を利用しても、将来的に住宅ローンやクレジットカードの審査に影響することはありません。ただし、社内には利用履歴が記録されるため、社内評価に影響する可能性はあります。

従業員貸付制度は、多くの企業で正社員を対象としており、パート・アルバイトは対象外となるケースが多いです。これは、雇用の安定性や返済の確実性を考慮した結果です。ただし、勤続年数が長く、正社員に近い働き方をしている場合は、個別に相談できる可能性もあります。まずは、自社の就業規則や人事部に確認してみましょう。

従業員貸付制度では、退職時に残債を一括返済する必要があります。退職金から差し引かれるケースもありますが、退職金が借入残高より少ない場合は、自己資金で補填しなければなりません。転職を1~2年以内に考えている方は、退職時の一括返済リスクを考慮し、カードローンなど転職後も継続返済できる方法を検討することをおすすめします。

連帯保証人が見つからない場合は、まず人事部に相談してみましょう。借入額が少額であれば、保証人不要で借りられる可能性もあります。また、保証人の代わりに担保を提供することで借入できるケースもあります。それでも難しい場合は、保証人不要のカードローンや、労働金庫のローンを検討するとよいでしょう。

会社が倒産した場合でも、借入金の返済義務は消滅しません。金銭消費貸借契約に基づく債務は、会社の倒産とは別に存在するためです。倒産後は、破産管財人や清算人から返済を求められる可能性があります。ただし、実際には回収が困難なケースも多く、債権放棄される場合もあります。この場合、債権放棄された金額は給与所得として課税される可能性があるため、注意が必要です。

従業員貸付制度とカードローンの併用は可能です。従業員貸付制度は貸金業法の総量規制の対象外なので、既にカードローンで年収の3分の1まで借りている場合でも、会社の審査に通れば利用できます。ただし、複数の借入があると返済負担が大きくなるため、無理のない返済計画を立てることが重要です。

従業員貸付制度では給料天引きで返済が行われるため、通常は返済遅延は発生しません。しかし、病気やケガで長期休職し給料が支払われない場合、返済が滞る可能性があります。この場合、人事部から督促を受け、社内での立場が悪くなる可能性があります。返済が続けられない場合は、早めに人事部に相談し、返済計画の見直しを依頼することが重要です。

借入理由が制度の対象外だった場合は、カードローンや銀行ローンを検討しましょう。カードローンは原則として使途自由なので、生活費の補填や趣味・娯楽目的でも借入できます。ただし、金利は年18.0%程度と高めなので、返済計画をしっかり立てることが重要です。また、労働金庫のローンも使途が比較的自由なので、労働組合の組合員であれば検討する価値があります。

従業員貸付制度は、年1~2%の低金利で会社から借りられる福利厚生制度です。消費者金融の年18%と比較すると利息負担が大幅に少なく、信用情報に傷がある方や総量規制で借りられない方でも利用できる可能性があります。給料天引きで返済が行われるため、返済忘れの心配もありません。

会社に必ずバレる、即日融資は難しい

一方で、会社に必ずバレる、即日融資は難しい、退職時に一括返済が必要といったデメリットもあります。特に、転職を1~2年以内に考えている方は、退職時の一括返済リスクを慎重に検討する必要があります。また、社内評価に影響する可能性もあるため、昇進を控えている方は注意が必要です。

自社に従業員貸付制度がない場合や、利用条件を満たさない場合は、労働金庫のローン、共済組合の貸付制度、自治体の勤労者向け融資制度などの代替手段があります。急な出費で即日融資が必要な場合は、消費者金融のカードローンを検討しましょう。

従業員貸付制度とカードローンのどちらを選ぶかは、金利、審査スピード、プライバシー、転職の予定などを総合的に考慮して判断することが重要です。金利を最優先で抑えたい方、信用情報に傷がある方は従業員貸付制度が向いています。一方、即日融資が必要な方、会社に知られたくない方、転職を考えている方はカードローンが適しています。

計画的にご利用ください

なお、ご利用は計画的に行ってください。返済シミュレーションを活用し、返済能力を超えた借入にご注意ください。返済にお困りの場合は、消費生活センターや法テラスなどの公的相談窓口にご相談ください。

| 順位 | カードローン | 金利 | 限度額 | 審査時間 | 申し込み |

|---|---|---|---|---|---|

| 1 | アイフル | 3.0%~18.0% | 1~800万円※ | 最短18分※ | 詳細はこちら |

| 2 | プロミス | 2.5%~18.0% | 1~800万円※ | 最短3分※ | 詳細はこちら |

| 3 | アコム | 2.4%~17.9% | 1~800万円 | 最短20分※ | 詳細はこちら |

PR | 情報は2026年2月時点

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!