郵便局と消費者金融の金利比較|どちらがお得?

専業主婦の方が急な出費でお金が必要になったとき、「収入がないから借りられない」と諦めていませんか。

実は、専業主婦でも合法的にお金を借りる方法があります。

配偶者貸付制度を利用すれば、配偶者の収入をもとに融資を受けることが可能です。

この記事では、専業主婦が利用できる3つの借入方法と、配偶者貸付に対応している金融機関を詳しく解説します。

配偶者への相談方法や審査のコツも紹介しますので、安心して手続きを進められます。

目次

専業主婦がお金を借りる方法は3つ

専業主婦がお金を借りる方法には、大きく分けて3つの選択肢があります。それぞれの特徴を理解して、自分の状況に合った方法を選びましょう。

配偶者貸付制度は、貸金業法の総量規制の例外として認められている仕組みです。配偶者の年収と合算した金額の3分の1まで借入ができます。

この制度を利用するには、配偶者の同意が必須

同意書・婚姻関係を証明する書類(住民票や戸籍謄本)・配偶者の収入証明書の3点を提出する必要があります。

配偶者に相談しやすい関係であれば、最も確実な借入方法といえます。ベルーナノーティスやセゾンファンデックスなどの消費者金融が対応しています。

銀行カードローンは貸金業法の総量規制対象外のため、専業主婦でも申込できる商品があります。イオン銀行やPayPay銀行などが専業主婦向けのカードローンを提供しています。

即日融資はできません

ただし、銀行独自の審査基準があり、配偶者の収入や信用情報が重視されます。また、警察庁データベースへの照会が義務付けられているため、審査には最短でも数日かかります。

金利は消費者金融より低めに設定されていることが多く、計画的に返済したい方に向いています。

すでにクレジットカードを持っている場合、キャッシング枠が設定されていれば、その範囲内で借入できます。新たな審査なしで利用できるため、最も手軽な方法です。

ただし、キャッシング枠が設定されていない場合は、新規に申請する必要があります。この場合も配偶者の同意や収入証明が求められることがあります。

キャッシング枠の金利は年15~18%程度と高め

短期間での返済を前提に利用しましょう。長期間借りると利息が膨らむため注意が必要です。

配偶者貸付制度とは?

配偶者貸付制度は、専業主婦がお金を借りるための重要な仕組みです。ここでは、制度の法的根拠から必要書類まで、詳しく説明します。

貸金業法では、年収の3分の1を超える借入を原則禁止する「総量規制」があります。収入のない専業主婦は、この規制により通常は消費者金融から借入できません。

しかし、配偶者貸付制度は総量規制の「例外」として法律で認められています。配偶者の年収と合算して計算するため、専業主婦本人に収入がなくても借入が可能になります。

配偶者の年収が600万円なら200万円まで借入可能

例えば、配偶者の年収が600万円の場合、その3分の1である200万円までが借入可能額の上限となります。ただし、配偶者が既に他社から借入している場合は、その金額も含めて計算されます。

配偶者貸付を利用するには、必ず配偶者の同意が必要です。これは、配偶者の返済能力を担保とするため、法律で義務付けられています。

同意なしで借入すると配偶者が知らないうちに返済義務を負う

配偶者が知らないうちに返済義務を負うことになり、トラブルの原因となります。金融機関も、同意書の提出がない場合は融資を行いません。

配偶者への相談は心理的なハードルが高いかもしれませんが、後々のトラブルを避けるためにも、必ず事前に話し合いましょう。誠実に状況を説明すれば、理解を得られる可能性は高いです。

配偶者貸付を利用する際には、3種類の書類が必要です。それぞれの書類について、詳しく見ていきましょう。

配偶者の同意書は、金融機関が用意した専用フォーマットに記入します。配偶者本人の署名または記名押印が必要です。

同意書には、借入金額・借入目的・返済方法などが記載されます。配偶者が内容を理解した上で署名することが重要です。

金融機関によっては配偶者本人への電話確認を行う場合もあります

事前に配偶者に伝えておくとスムーズです。

婚姻関係を証明するため、住民票(続柄記載あり)または戸籍謄本のいずれかを提出します。発行から3ヶ月以内のものが有効です。

住民票は市区町村の窓口やコンビニ交付で取得できます。マイナンバーカードがあれば、コンビニで簡単に発行できて便利です。

事実婚の場合は配偶者貸付は利用できません

この場合は銀行カードローンなど別の方法を検討しましょう。

配偶者の収入を証明するため、源泉徴収票・給与明細書・確定申告書のいずれかが必要です。給与明細書の場合は、直近2~3ヶ月分の提出を求められることが多いです。

源泉徴収票は年末調整後に会社から発行されます。配偶者の勤務先に「住宅ローンの審査で必要」などと伝えれば、再発行してもらえます。

個人事業主の配偶者の場合は、確定申告書の控え(税務署の受付印があるもの)を提出します。電子申告の場合は、受信通知も併せて提出しましょう。

配偶者貸付での借入可能額は、「配偶者の年収÷3-配偶者の既存借入額」で計算します。例えば、配偶者の年収が450万円で既存借入が50万円の場合、「450万円÷3-50万円=100万円」が借入可能額となります。

実際の融資額は金融機関の審査により決まります

ただし、これはあくまで上限額です。初回の借入では、30万円~50万円程度に設定されることが一般的です。

返済実績を積むことで、限度額の増額も可能です。ただし、増額時にも配偶者の同意書や収入証明書の再提出が必要になる場合があります。

配偶者に相談する方法

配偶者貸付を利用するには、配偶者への相談が避けられません。ここでは、スムーズに話を切り出すための具体的な方法を紹介します。

配偶者が落ち着いて話を聞ける時間帯を選びましょう。仕事で疲れている平日の夜や、忙しい朝の時間帯は避けた方が無難です。

休日の午後など、リラックスできる時間帯がおすすめ

子供が寝た後や、外出先でゆっくり話せる環境を作るのも良い方法です。

また、月末や給料日前など、家計が厳しい時期は避けましょう。配偶者も金銭的なストレスを感じている可能性が高く、冷静な話し合いが難しくなります。

話を切り出すときは、まず謝罪と感謝の気持ちを伝えましょう。「相談しにくいことなんだけど」と前置きしてから、借入が必要な理由を正直に説明します。

例えば、「子供の習い事の費用が予想より高くて、今月の生活費が足りなくなってしまった。一時的に借りて、来月のパート代で返済したい」というように、具体的な金額と返済計画を示すことが大切です。

「内緒で借りようと思ったけど、ちゃんと相談したい」と伝える

隠し事をしないという姿勢が、配偶者の信頼を得るポイントです。

配偶者が最も心配するのは、「返済できるのか」「自分の信用情報に影響しないか」という点です。これらの不安に対して、具体的な返済計画と制度の仕組みを説明しましょう。

「毎月1万円ずつ返済すれば、半年で完済できる」というように、無理のない返済プランを示します。家計簿アプリなどで収支を見せると、説得力が増します。

返済が遅れると配偶者の信用情報に影響する

また、この事実も正直に伝えましょう。その上で、「絶対に遅れないように管理する」と約束することが重要です。配偶者の不安を理解し、誠実に対応する姿勢が信頼につながります。

配偶者貸付に対応しているおすすめのカードローン会社3社

配偶者貸付制度を実際に利用できる金融機関は限られています。ここでは、専業主婦が利用しやすい3社を紹介します。

| ベルーナノーティスの基本情報 | |

| 実質年率 | 4.5-18.0% |

| 限度額 | 最大300万円 |

| 融資スピード | 最短30分 |

| 申込年齢 | 20-80歳 |

| 在籍確認 | 電話確認あり |

| 郵送物 | あり |

| 無利息期間 | 14日 |

| 借入方法 | 振込,ATM |

📌 ベルーナノーティスの特徴

✓ 14日間無利息(何度でも利用可)

✓ 80歳まで申込可能(業界最高齢)

✓ 配偶者貸付制度あり

✓ 月々2,000円から返済

✓ 女性や高齢者でも審査に通りやすい

14日間の無利息期間が何度でも利用できる

最大の特徴は、この無利息期間です。完済後に再度借入する場合も、14日間は利息がかかりません。短期間の借入を繰り返す方には大きなメリットです。

また、80歳まで申込可能という年齢制限の広さも特徴です。配偶者が高齢の場合でも利用できる可能性があります。月々2,000円からの返済も可能なので、無理なく返済計画を立てられます。

配偶者貸付を利用する場合は必要書類の準備に時間がかかるため、数日の余裕を見ておきましょう

審査は最短30分、即日融資にも対応しています。

【イオン銀行】画像準備中

※後ほど公式サイトのスクリーンショットを設定予定

| イオン銀行の基本情報 | |

| 実質年率 | 3.8-13.8% |

| 限度額 | 最大800万円 |

| 融資スピード | 最短5日 |

| 申込年齢 | 20-65歳 |

| 在籍確認 | 電話確認あり(イオン銀行名義) |

| 郵送物 | カード郵送あり |

| 無利息期間 | 30日 |

| 借入方法 | 振込,ATM |

📌 イオン銀行の特徴

✓ 上限金利13.8%は銀行系最低水準

✓ 新規申込で30日間利息0円

✓ イオンやコンビニATM手数料0円

✓ 専業主婦(夫)も50万円まで利用可能

✓ 毎月1,000円からの返済でOK

イオン銀行カードローンは、専業主婦でも最大50万円まで借入できる銀行系カードローンです。上限金利13.8%は銀行系の中でも最低水準で、長期返済を考えている方に適しています。

新規申込者には30日間の無利息期間があります

銀行カードローンとしては珍しいサービスです。イオンやコンビニのATM手数料が無料なので、返済時の手数料負担もありません。

毎月の返済額は1,000円からと低く設定されているため、家計への負担を最小限に抑えられます。

返済額が少ないと返済期間が長くなり、総利息額が増える

審査には最短5日程度かかります。銀行カードローンは警察庁データベースへの照会が義務付けられているため、即日融資はできません。余裕を持って申込みましょう。

| セゾンファンデックスの基本情報 | |

| 実質年率 | 6.5-17.8% |

| 限度額 | 最大100万円 |

| 融資スピード | 最短即日 |

| 申込年齢 | 20-80歳 |

| 在籍確認 | 電話確認あり |

| 郵送物 | あり |

| 無利息期間 | なし |

| 借入方法 | 振込,ATM |

📌 セゾンファンデックスの特徴

✓ セゾングループの安心感

✓ 80歳まで申込可能

✓ 平日12時まで申込で即日振込

✓ コンビニ・銀行ATM利用可能

✓ 2ヶ月に1回返済プランあり

セゾンファンデックスは、80歳まで申込可能という年齢制限の広さが最大の特徴です。配偶者が高齢の場合でも利用できます。

平日12時までに申込めば、即日振込に対応

急な出費にも対応しやすい点が魅力です。コンビニや銀行のATMで借入・返済ができるため、利便性も高いです。

通常は毎月返済ですが、2ヶ月に1回の返済プランも選択できます。収入が不安定な場合や、年金生活の配偶者がいる場合に便利です。

返済回数が減ると利息負担が増える

計画的に利用しましょう。

金利は年6.5~17.8%で、消費者金融としては標準的な水準です。限度額は100万円までと他社より少なめですが、専業主婦の借入としては十分な金額といえます。

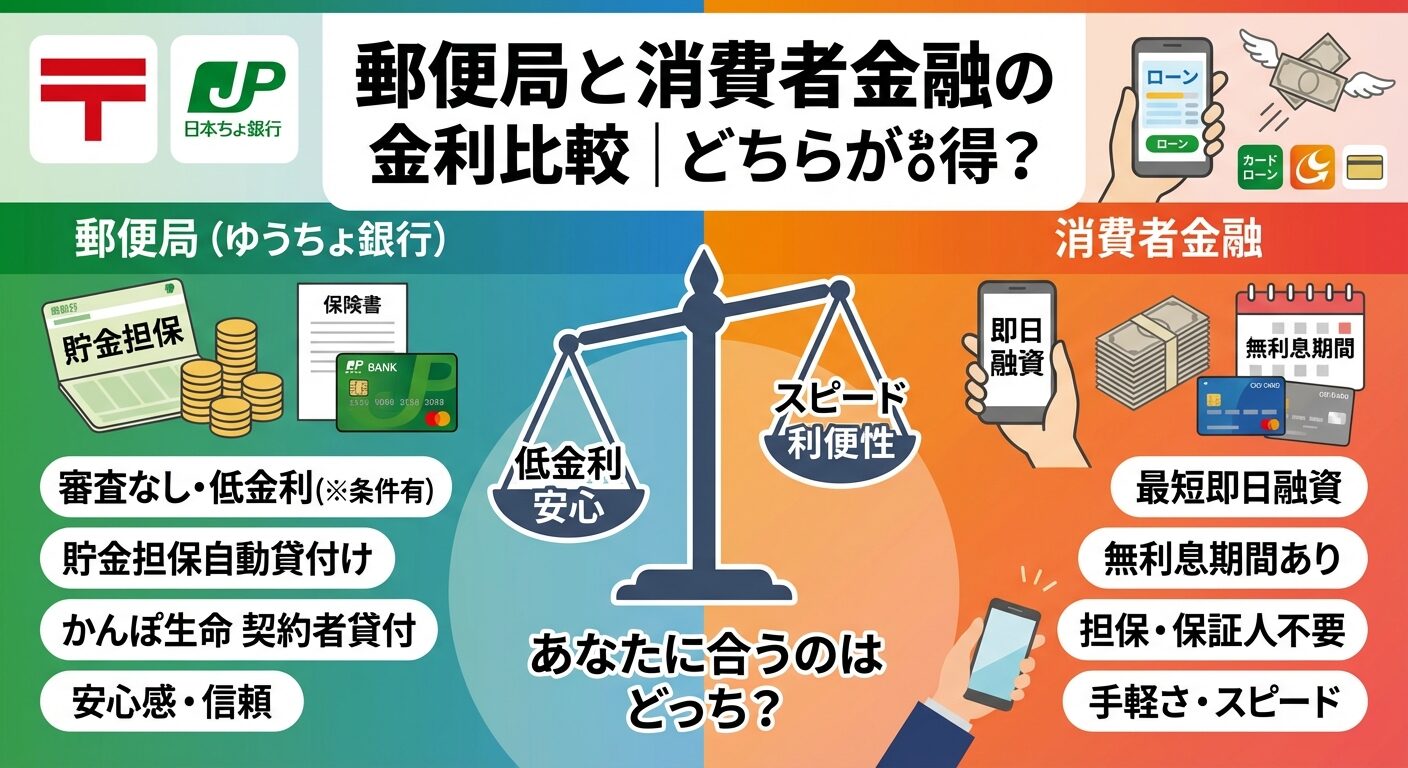

銀行カードローンと消費者金融の違い

専業主婦が借入を検討する際、銀行カードローンと消費者金融のどちらを選ぶべきか迷う方も多いでしょう。ここでは、両者の違いを比較して説明します。

銀行カードローンの金利は年1.5~15%程度、消費者金融は年3.0~18.0%程度が一般的です。上限金利で比較すると、銀行カードローンの方が3%程度低く設定されています。

例えば、50万円を1年間借りた場合、金利18%なら利息は約5万円、金利15%なら約4万円となります。長期間の借入では、この差が大きくなります。

銀行カードローンは審査が厳しい

配偶者の信用情報や収入が重視されます。審査に不安がある場合は、消費者金融の方が通りやすい可能性があります。

消費者金融は最短30分~1時間で審査結果が出て、即日融資も可能です。一方、銀行カードローンは警察庁データベースへの照会が義務付けられているため、最短でも翌営業日以降の融資となります。

急な出費で今日中にお金が必要なら消費者金融

ただし、配偶者貸付を利用する場合は、必要書類の準備に時間がかかるため、いずれの場合も数日の余裕を見ておきましょう。

計画的に借入する場合は、金利の低い銀行カードローンを選ぶ方が総返済額を抑えられます。緊急度と金利のバランスを考えて選択しましょう。

消費者金融は貸金業法の総量規制が適用されるため、配偶者の年収の3分の1までしか借りられません。一方、銀行カードローンは総量規制の対象外です。

ただし、銀行も過剰融資を防ぐため、自主規制として年収の2分の1や3分の1を上限とするケースが多いです。実質的には、消費者金融と大きな差はありません。

配偶者に既存の借入がある場合は総量規制の計算に含まれる

消費者金融で借りる場合は、配偶者の既存借入額を事前に確認しておきましょう。

銀行カードローンのメリットは金利が低く、ブランド力があるため安心感がある点です。デメリットは、審査に時間がかかり、配偶者の信用情報が厳しく審査される点です。

消費者金融のメリットは、審査が早く、柔軟な対応が期待できる点です。デメリットは、金利が高く、周囲に知られると抵抗を感じる方もいる点です。

少額で短期間なら消費者金融、高額で長期間なら銀行カードローンが適しています

どちらを選ぶかは、緊急度・借入額・返済期間によって判断しましょう。

審査に通るためのポイント

専業主婦が配偶者貸付を利用する際、審査に通るためのポイントを押さえておきましょう。事前準備が審査通過の鍵となります。

配偶者貸付では、配偶者の信用情報が審査の重要な判断材料となります。配偶者が過去に返済遅延や債務整理をしている場合、審査に通りにくくなります。

返済遅延が61日以上続くと「異動情報」として登録される

信用情報機関(CIC・JICC・KSC)には、クレジットカードやローンの利用履歴が記録されています。審査に大きく影響します。

配偶者の信用情報に不安がある場合は、事前に開示請求をして確認しましょう。各機関のウェブサイトから手続きできます。異動情報がある場合は、完済後5年間は記録が残るため、その期間は審査が厳しくなります。

配偶者貸付の審査では、提出書類に不備があると審査が長引いたり、否決されたりする原因となります。同意書・婚姻関係証明書・収入証明書の3点を、指定された形式で正確に準備しましょう。

同意書は配偶者本人の署名または記名押印が必要(代筆は認められません)

婚姻関係証明書は発行から3ヶ月以内のものを用意しましょう。古い書類は受け付けてもらえません。

収入証明書は、最新年度の源泉徴収票または直近2~3ヶ月分の給与明細書を提出します。コピーが不鮮明だと再提出を求められるため、きれいにスキャンまたは撮影しましょう。

初回の借入では、希望額を必要最小限に抑えることが審査通過のコツです。高額の借入を希望すると、返済能力への疑問が生じ、審査が厳しくなります。

実際に必要な金額が30万円なら、30万円で申込む

例えば、50万円や100万円を希望するのではなく、審査に通った後、返済実績を積めば増額申請も可能です。

複数の金融機関に同時に申込むと「申込ブラック」と判断される

また、複数の金融機関に同時に申込むのは避けましょう。申込情報は信用情報機関に6ヶ月間記録され、短期間に複数の申込があると審査に不利になります。

配偶者貸付では、配偶者の勤務先に在籍確認の電話がかかる場合があります。事前に金融機関に確認し、配偶者にも伝えておきましょう。

在籍確認は、金融機関名ではなく個人名でかかってくることが一般的です。「〇〇と申しますが、△△様はいらっしゃいますか」という形で、カードローンの件とは分からないように配慮されます。

在籍確認の電話を受けられない職場環境の場合は、書類での代替が可能か相談しましょう

社会保険証や給与明細書で在籍を証明できる場合もあります。

借りる前に検討したい代替手段

お金を借りる前に、借入せずに解決できる方法がないか検討しましょう。ここでは、公的支援制度や家計見直しなど、代替手段を紹介します。

生活資金に困っている場合、公的な貸付制度や給付金を利用できる可能性があります。金利が低く、返済条件も柔軟なため、まずはこちらを検討しましょう。

生活福祉資金貸付制度は、低所得世帯や高齢者世帯、障害者世帯を対象とした公的な貸付制度です。社会福祉協議会が窓口となり、生活資金や一時的な資金を貸し付けます。

連帯保証人がいれば無利子、いない場合でも年1.5%

据置期間もあるため、返済に余裕を持てます。

審査には1ヶ月程度かかります

申込には世帯の収入状況や資産状況の証明が必要です。急な出費には間に合いませんが、計画的に利用すれば大きな助けになります。

緊急小口資金は、緊急かつ一時的に生計の維持が困難になった場合に、少額の資金を貸し付ける制度で、最大10万円まで借りられます。

新型コロナウイルスの影響で収入が減少した世帯向けに、特例措置として貸付条件が緩和されていました。現在は通常の基準に戻っていますが、医療費や葬祭費などの緊急時には利用できます。

無利子で借りられるため、消費者金融よりも負担が少ない

据置期間は2ヶ月以内、返済期間は12ヶ月以内です。

総合支援資金は、生活再建までの間に必要な生活費用を貸し付ける制度です。単身世帯で月15万円以内、2人以上世帯で月20万円以内を原則3ヶ月間借りられます。

失業や収入減少により生活が困窮している世帯が対象です。貸付と同時に、社会福祉協議会の相談支援を受けられるため、生活再建の計画も立てやすくなります。

据置期間は最終貸付日から6ヶ月以内、返済期間は10年以内

長期的な支援が必要な場合に適しています。

借入する前に、まずは家計を見直して無駄な支出を削減できないか確認しましょう。固定費の見直しは、長期的な家計改善につながります。

通信費は、大手キャリアから格安SIMに変更するだけで月5,000円程度節約できます。保険も、必要以上の保障に入っていないか見直しましょう。生命保険や医療保険は、ライフステージに合わせて適正化することが大切です。

サブスクリプションサービスも、使っていないものは解約しましょう。動画配信・音楽配信・雑誌読み放題など、複数契約していると月数千円の支出になります。家計簿アプリを使って、毎月の支出を可視化すると、削減できる項目が見えてきます。

借入せずに済むなら、短期間で収入を得る方法を検討するのも一つの選択肢です。専業主婦でも、在宅ワークや単発のアルバイトで収入を得られます。

クラウドソーシングサイトでは、データ入力・文字起こし・アンケート回答など、スキマ時間にできる仕事があります。単価は低めですが、月数万円の収入にはなります。

不用品をフリマアプリで売るのも即金性が高い方法です。使わなくなった子供服・家電・ブランド品などを出品すれば、数万円の資金を作れる可能性があります。質屋に持ち込んで査定してもらうのも良いでしょう。

状況別の判断フローチャート

専業主婦がお金を借りる方法は複数ありますが、状況によって最適な選択肢は異なります。ここでは、緊急度や配偶者の同意可否に応じた判断基準を示します。

今週中にお金が必要な場合は、選択肢が限られます。配偶者の同意が得られるなら、消費者金融の配偶者貸付が最も早い方法です。ベルーナノーティスやセゾンファンデックスは最短即日融資に対応しています。

実際には書類準備に2~3日かかります

配偶者の同意書や収入証明書の準備に時間がかかるため、実際には2~3日かかると考えておきましょう。配偶者が出張中で書類が用意できない場合は、別の方法を検討する必要があります。

クレジットカードのキャッシング枠が既に設定されていれば、すぐに借入できます

ATMで現金を引き出すだけなので、最も手軽な方法です。ただし、金利が高いため、短期間で返済する計画を立てましょう。

1ヶ月程度の余裕がある場合は、金利の低い銀行カードローンを検討しましょう。イオン銀行なら専業主婦でも申込でき、上限金利13.8%と消費者金融より低めです。

審査には最短5日程度かかりますが、長期間の借入を考えているなら、金利の差が総返済額に大きく影響します。月々の返済額も1,000円からと低く設定できるため、家計への負担を抑えられます。

公的支援制度は無利子または年1.5%の低金利

公的支援制度も検討の価値があります。生活福祉資金貸付制度は審査に1ヶ月程度かかりますが、無利子または年1.5%の低金利で借りられます。社会福祉協議会に相談してみましょう。

配偶者貸付は同意が必須のため利用できません

配偶者に相談できない事情がある場合、選択肢は限られます。配偶者貸付は同意が必須のため利用できません。銀行カードローンも、配偶者の収入証明が必要になることが多いです。

この場合は、パートやアルバイトを始めて自分の収入を得ることを検討しましょう。月数万円の収入があれば、少額の借入が可能になります。在宅ワークやクラウドソーシングで収入を得る方法もあります。

金銭の貸し借りは借用書を作成しましょう

どうしても借入が必要なら、家族や友人に相談することも選択肢です。ただし、金銭の貸し借りは人間関係に影響する可能性があるため、借用書を作成するなど、きちんとした形で借りましょう。

無計画な借入は多重債務につながる危険があります

お金を借りたら、必ず返済計画を立てましょう。ここでは、家計と連動した返済計画の立て方を解説します。

返済計画を立てる第一歩は、毎月いくら返済できるかを正確に把握することです。家計簿をつけて、収入と支出を明確にしましょう。

配偶者の月収から、住居費・食費・光熱費・通信費・保険料などの固定費を引いた金額が、返済に回せる上限です。ただし、急な出費に備えて、余裕を持った金額に設定することが大切です。

余剰資金の7割程度を返済額に設定しましょう

例えば、月の余剰資金が3万円ある場合、返済額は2万円程度に抑えましょう。残り1万円は予備費として残しておくと、返済が滞るリスクを減らせます。

多くの金融機関は、公式サイトで返済シミュレーターを提供しています。借入額・金利・返済期間を入力すると、月々の返済額や総返済額が計算できます。

返済シミュレーションを活用することで、無理のない返済計画を立てられます。複数のパターンを試して、自分の家計に合った返済プランを見つけましょう。

家計簿アプリを使えば、借入と返済の状況を一元管理できます。マネーフォワードやZaimなどのアプリは、銀行口座やクレジットカードと連携して、自動で収支を記録してくれます。

返済日をアプリのカレンダーに登録しておけば、返済忘れを防げます。返済額を固定費として登録すると、毎月の予算管理もしやすくなります。

家族で家計簿アプリを共有すれば、配偶者も返済状況を把握できます。透明性を保つことで、信頼関係を維持しながら返済を進められます。

返済に不安がある場合は、パートやアルバイトを始めて収入を増やすことを検討しましょう。月数万円の収入があれば、返済に充てられるだけでなく、家計全体に余裕が生まれます。

子育て中の専業主婦なら、短時間のパートや在宅ワークがおすすめです。スーパーのレジや事務補助など、週2~3日の勤務でも月3~5万円の収入になります。

パート収入を得ることで、次回から配偶者貸付ではなく自分名義での借入も可能になります。経済的な自立につながる選択肢として、前向きに検討してみましょう。

配偶者貸付制度を利用する場合、配偶者の同意が法律で義務付けられているため、内緒で借りることはできません。同意書の提出が必須となります。

銀行カードローンも、専業主婦の場合は配偶者の収入証明書が必要になることが多いため、実質的に内緒で借りるのは難しいです。クレジットカードのキャッシング枠が既に設定されている場合のみ、内緒で借りられる可能性があります。

ただし、内緒で借入すると、返済が滞った場合に大きなトラブルになります。配偶者との信頼関係を守るためにも、正直に相談することをおすすめします。

配偶者貸付を利用する場合、配偶者の勤務先に在籍確認の電話がかかることがあります。ただし、金融機関名ではなく個人名でかかってくるため、カードローンの件とは分かりません。

在籍確認を避けたい場合は、申込時に金融機関に相談しましょう。社会保険証や給与明細書で在籍を証明できる場合、書類での代替が認められることもあります。

配偶者が在籍確認の電話を受けられない職場環境の場合は、事前に伝えておくことが大切です。金融機関も柔軟に対応してくれる場合があります。

「審査が甘い」カードローンは存在しません。すべての金融機関は、貸金業法や銀行法に基づいて適切な審査を行う義務があります。

ただし、審査基準は金融機関によって異なります。消費者金融は銀行カードローンに比べて柔軟な審査を行う傾向があり、専業主婦でも配偶者貸付を利用できる可能性があります。

審査に通りやすくするには、必要書類を正確に準備し、借入希望額を必要最小限にすることが重要です。配偶者の信用情報に問題がないことも審査通過の鍵となります。

配偶者貸付で返済が遅れると、配偶者の信用情報に延滞の記録が残ります。61日以上の延滞があると「異動情報」として登録され、今後のローン審査に大きく影響します。

異動情報が登録されると、住宅ローンや自動車ローンの審査に通りにくくなります。クレジットカードの新規発行も難しくなるため、配偶者の経済活動に支障をきたす可能性があります。

返済が難しくなった場合は、すぐに金融機関に相談しましょう。返済計画の見直しや、一時的な返済猶予に応じてくれる場合があります。放置すると状況が悪化するため、早めの相談が大切です。

配偶者貸付で借りたお金は、原則として借入名義人(専業主婦本人)に返済義務があります。離婚しても、借入契約は継続するため、返済を続ける必要があります。

ただし、配偶者が連帯保証人になっている場合は、離婚後も配偶者に返済義務が残ります。離婚前に、借入の返済方法について話し合っておくことが重要です。

離婚時に財産分与の一環として、借入を清算する方法もあります。弁護士や司法書士に相談して、適切な解決方法を検討しましょう。

専業主婦が複数社から借りている場合、おまとめローンの利用は難しいケースが多いです。おまとめローンは、借入者本人に安定した収入があることが前提となるためです。

ただし、配偶者の収入を基に審査するおまとめローンもあります。配偶者の同意が得られるなら、金融機関に相談してみる価値はあります。

おまとめローンが利用できない場合は、金利の低い借入から優先的に返済する「雪だるま式返済法」を検討しましょう。また、多重債務に陥っている場合は、日本貸金業協会や法テラスなどの相談窓口に相談することをおすすめします。

専業主婦がお金を借りる際によく寄せられる質問に回答します。

専業主婦がお金を借りる方法には、配偶者貸付制度・銀行カードローン・クレジットカードキャッシングの3つがあります。配偶者貸付は配偶者の同意が必須ですが、最も確実な借入方法です。

配偶者貸付を利用する際は、ベルーナノーティス・イオン銀行・セゾンファンデックスなどが対応しています。それぞれ金利や審査スピードが異なるため、自分の状況に合った金融機関を選びましょう。

借りずに解決できる方法がないか検討しましょう

借入前には、公的支援制度や家計の見直しなど、借りずに解決できる方法がないか検討することが大切です。どうしても借入が必要な場合は、返済計画をしっかり立て、家計簿アプリなどで管理しましょう。

配偶者への相談は心理的なハードルが高いかもしれませんが、誠実に状況を説明すれば理解を得られる可能性は高いです。内緒で借りると後々のトラブルにつながるため、必ず相談しましょう。

返済能力を超えた借入れは避けましょう

なお、借入れは計画的にご利用ください。返済能力を超えた借入れは避け、返済シミュレーションを活用して無理のない返済計画を立てましょう。返済が難しくなった場合は、早めに金融機関や相談窓口に連絡することが大切です。

| 順位 | カードローン | 金利 | 限度額 | 審査時間 | 申し込み |

|---|---|---|---|---|---|

| 1 | アイフル | 3.0%~18.0% | 800万円 | 最短18分 | 申し込む |

| 2 | プロミス | 2.5%~18.0% | 800万円 | 最短3分 | 詳細を見る |

| 3 | アコム | 2.4%~17.9% | 800万円 | 最短20分 | 詳細を見る |

PR | 情報は2026年1月時点

この記事のキーワード

キーワードがありません。

この記事を見た方はこんな記事も見ています

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!