カードローン金利はいくら?銀行と消費者金融を比較【2026年最新】

急な出費で今すぐお金が必要なとき、どのカードローンを選べばいいか迷っていませんか。

金利が低く審査が早い会社、家族や職場に知られずに借りられる方法を知りたい方も多いでしょう。

この記事では、初めて借入を検討する方に向けて、信頼できる大手カードローン会社5社を厳選して紹介します。

金利・審査スピード・プライバシー保護の観点から比較し、自分に合った借入先の選び方を解説します。

借入の基本知識から申込の流れ、返済計画の立て方まで、安心して利用するために必要な情報をすべてまとめました。

目次

借入とは、金融機関や貸金業者からお金を借りることです。カードローンやキャッシングと呼ばれるサービスを利用すれば、急な出費にも対応できます。

借りたお金には利息がかかります

計画的な返済が必要です。

借入を検討する前に、基本的な仕組みを理解しておきましょう。消費者金融と銀行カードローンの違い、総量規制という法的制限、金利の仕組みを知ることで、自分に合った借入先を選べるようになります。

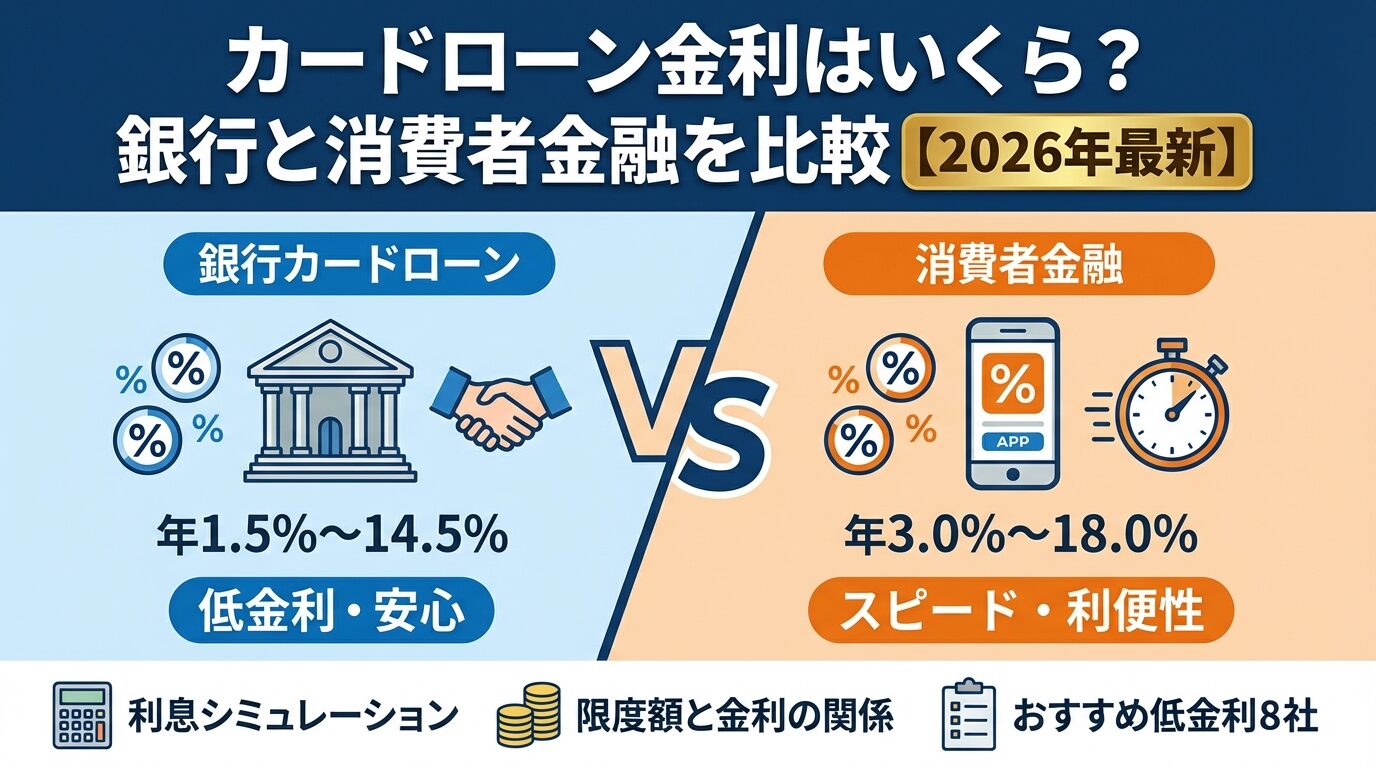

借入先には大きく分けて消費者金融と銀行カードローンの2種類があります。消費者金融はアコムやアイフルなどの貸金業者で、審査スピードが早く即日融資に対応しています。一方、銀行カードローンは審査に時間がかかり即日融資はできませんが、金利が低めに設定されている傾向があります。

消費者金融は貸金業法の規制を受け、年収の3分の1を超える借入ができない総量規制の対象です。銀行カードローンは銀行法が適用されるため総量規制の対象外ですが、自主規制により過剰な貸付を避ける仕組みがあります。審査では警察庁データベースへの照会が義務付けられており、最短でも翌営業日以降の融資となります。

どちらを選ぶかは、急ぎで借りたいか、少しでも金利を抑えたいかによって変わります。

即日融資を希望するなら消費者金融

時間に余裕があり低金利を優先するなら銀行カードローンが適しています。

総量規制とは、貸金業者からの借入残高が年収の3分の1を超える場合、新規貸付が原則禁止される制度です。これは貸金業法に基づく規制で、過剰な借入による多重債務を防ぐために設けられています。

たとえば年収300万円の人は、消費者金融から合計100万円までしか借りられません。複数の消費者金融から借りている場合、その合計額が年収の3分の1を超えると新たな借入ができなくなります。ただし、銀行カードローンや住宅ローン、自動車ローンは総量規制の「除外」対象です。また、おまとめローン(顧客に一方的に有利な借換え)は「例外」貸付けとして認められています。

総量規制があることで、自分の返済能力を超えた借入を防げます

借入を検討する際は、自分の年収と既存の借入額を確認し、総量規制の範囲内かどうかを把握しておきましょう。

カードローンの金利は利息制限法により上限が定められています。借入元本が10万円未満なら年20%、10万円以上100万円未満なら年18%、100万円以上なら年15%が上限となり、これを超える利息は無効です。

金利は「実質年率」で表記されます。これは1年間借りた場合の利息割合を示すもので、カードローン会社を比較する際の重要な指標です。たとえば「年2.4%~17.9%」と表記されている場合、初回契約では上限金利の17.9%が適用されることが多いです。

初めて借りる方は上限金利を比較しましょう

下限金利は高額借入や優良顧客に適用される金利なので、初回利用時の参考にはなりません。

出資法では上限金利が年20.0%と定められており、これを超えると刑事罰の対象となります。2010年の改正貸金業法完全施行によりグレーゾーン金利は撤廃され、現在はすべての貸金業者が利息制限法の範囲内で金利を設定しています。

初めての方におすすめのカードローン会社5社

初めてカードローンを利用する方に向けて、信頼できる大手カードローン会社5社を厳選しました。金利の低さ、審査スピード、プライバシー保護、無利息期間サービスなど、それぞれの特徴を比較して紹介します。

どの会社も金融庁に登録された正規の貸金業者

安心して利用できます。自分の状況や優先したいポイントに合わせて選んでください。

| プロミスの基本情報 | |

| 実質年率 | 2.5-18.0% |

| 限度額 | 1万円~800万円

※借入限度額は審査によって決定いたします。 |

| 融資スピード | 最短3分(※p)

※p:お申込時間や審査によりご希望に添えない場合がございます。 |

| 申込年齢 | 18-74歳

※主婦・学生でもアルバイト・パートなど安定した収入のある場合はお申込いただけます。ただし、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。また、収入が年金のみの方はお申込いただけません。 |

| 在籍確認 | 原則、電話での在籍確認なし ✓ |

| 郵送物 | 選択可(WEB完結で原則、郵送物なし) ✓

※手続きによって発生する場合もあり。 |

| 無利息期間 | 初回最大30日(初回利用翌日から)

※メールアドレス登録とWeb明細利用の登録が必要です。 |

| 借入方法 | 振込,ATM,アプリ |

📌 プロミスの特徴

✓ 最短3分融資

※お申込時間や審査によりご希望に添えない場合がございます。

✓ 無利息期間は初回利用翌日から起算(契約日ではない)

※メールアドレス登録とWeb明細利用の登録が必要です。

✓ 18歳から申込可能(高校生除く)

※主婦・学生でもアルバイト・パートなど安定した収入のある場合はお申込いただけます。ただし、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。また、収入が年金のみの方はお申込いただけません。

✓ 原則、電話での在籍確認なし

最短3分のスピード融資が可能

プロミスはSMBCグループの消費者金融で、最短3分のスピード融資が可能です。金利は年2.5%~18.0%と低めに設定されています。

無利息期間の起算日が「初回利用翌日」である点が他社と異なる特徴です。多くのカードローンは契約日から無利息期間が始まりますが、プロミスは実際に借入を開始した翌日からカウントされます。契約後すぐに借りない場合でも、無利息期間を無駄にせずに済みます。

借入限度額は最大800万円です。18歳から申込可能で、高校生を除く若年層も利用できます。原則として在籍確認の電話はなく、WEB完結を選べば原則ば郵送物もありません。

無利息期間を最大限活用したい方、契約後に借入タイミングを選びたい方にはプロミスがおすすめです。

PR:プロミス

| SMBCモビットの基本情報 | |

| 実質年率 | 3.0-18.0% |

| 限度額 | 1万円~800万円

※借入限度額は審査によって決定いたします |

| 融資スピード | 最短15分(※m)

※m:申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。 |

| 申込年齢 | 20-74歳 |

| 在籍確認 | WEB完結で原則電話なし ✓ |

| 郵送物 | WEB完結で原則郵送物なし ✓ |

| 無利息期間 | なし |

| 借入方法 | 振込,ATM,アプリ |

📌 SMBCモビットの特徴

✓ WEB完結申込で原則、電話連絡・郵送物なし

✓ 三井住友銀行ATM手数料無料

✓ Vポイントが貯まる・使える

✓ SMBCグループの安心感

✓ 最大800万円まで借入可能

※借入限度額は審査によって決定いたします。

WEB完結申込で電話連絡も郵送物も原則なし

SMBCモビットはSMBCグループの消費者金融で、プライバシー保護を最優先する方に適しています。WEB完結申込を利用すれば、電話連絡も郵送物も原則ありません。職場や家族に知られずに借入したい方には最適な選択肢です。

金利は年3.0%~18.0%、借入限度額は最大800万円です。審査は最短30分で完了し、即日融資にも対応しています。三井住友銀行ATMの手数料が無料で、Tポイントが貯まる・使えるという独自のメリットもあります。

無利息期間サービスはありません

しかし、プライバシー保護と利便性を重視するならSMBCモビットがおすすめです。SMBCグループという安心感も大きな魅力です。

PR:SMBCモビット

| アコムの基本情報 | |

| 実質年率 | 2.4-17.9% |

| 限度額 | 1万円~800万円 |

| 融資スピード | 最短20分(※a) ※a:お申込時間や審査によりご希望に添えない場合がございます。アコムの当日契約の期限は21時までです。 |

| 申込年齢 | 20歳以上 ※安定した収入と返済能力を有する方で、当社基準を満たす方。 |

| 在籍確認 | 原則お勤め先へ電話なし(書面確認) ✓ |

| 郵送物 | 選択可(カードレスで原則、郵送物なし) ✓ |

| 無利息期間 | 初回最大30日間 ※適用条件:アコムでのご契約がはじめてのお客さま |

| 借入方法 | 振込,ATM,アプリ |

📌 アコムの特徴

✓ 2026年1月6日より金利引き下げ(年2.4%-17.9%)

✓ 1万円~800万円まで借入可能

✓ 最短20分のスピード審査

※ お申込時間や審査によりご希望に添えない場合がございます。

✓ 原則お勤め先へ電話での在籍確認なし(書面確認)

✓ 契約翌日から初回最大30日間金利0円

※適用条件:アコムでのご契約がはじめてのお客さま

アコムは三菱UFJフィナンシャル・グループの消費者金融で、初めてカードローンを利用する方に人気があります。2026年1月に金利を引き下げ、年2.4%~17.9%と大手消費者金融の中でも低めの設定となりました。

最短20分で審査が完了し、即日融資に対応(※a)

原則として電話での在籍確認は行わず、書面での確認となるため、職場に電話がかかってくる心配がありません。契約翌日から初回最大30日間は金利0円で利用でき※適用条件:アコムでのご契約がはじめてのお客さま。 、短期間で返済できる見込みがあるなら利息を抑えられます。

借入限度額は最大800万円で、振込・ATM・アプリなど多様な借入方法に対応しています。カードレス契約を選べば郵送物もなく、家族に知られずに利用できます。

初めてカードローンを利用する方で、審査の早さと低金利を両立したいならアコムがおすすめです。

PR:アコム

| アイフルの基本情報 | |

| 実質年率 | 3.0-18.0% |

| 限度額 | 1~800万円※ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です。 |

| 融資スピード | 最短18分(※ai)※ai:お申込み時間や審査状況によりご希望にそえない場合があります。 |

| 申込年齢 | 20-69歳 |

| 在籍確認 | 原則、電話での在籍確認なし ✓ |

| 郵送物 | 原則なし ✓※「スマホでかんたん本人確認」又は「銀行口座で本人確認」をし、カード郵送希望無の場合郵送物は届きません。 |

| 無利息期間 | 初めての方なら最大30日間利息0円※お申込み時間や審査状況によりご希望にそえない場合があります。 |

| 借入方法 | お振込み、提携ATM、スマホアプリ |

📌 アイフルの特徴

✓ 最短18分で審査が完了

※お申込み時間や審査状況によりご希望にそえない場合があります。

✓ 原則、電話での在籍確認なし

✓ WEB完結で原則、郵送物なし

※「スマホでかんたん本人確認」又は「銀行口座で本人確認」をし、カード郵送希望無の場合郵送物は届きません。

✓ 契約翌日から初回最大30日間金利0円

※お申込み時間や審査状況によりご希望にそえない場合があります。

最短18分で審査が完了し、即日融資可能

アイフルは業界最速クラスの審査スピードが魅力です。申込から融資までをスピーディーに進められます。原則として在籍確認の電話はなく、WEB完結で郵送物もないため、プライバシーを重視する方に適しています。

金利は年3.0%~18.0%、借入限度額は最大800万円です。契約翌日から30日間は金利0円で利用でき、初回利用者の負担を軽減しています。2025年オリコン顧客満足度調査では初回利用部門で1位を獲得しており、利用者からの評価も高いです。

2025年11月期の成約率は32.4%と公表されており、審査基準は適正に運用されています。振込・ATM・アプリでの借入に対応し、利便性も高いです。

職場への電話連絡を避けたい方、とにかく早く借りたい方にはアイフルがおすすめです。

出典:オリコン顧客満足度調査「2025年ノンバンクカードローンランキング」

出典:アイフルマンスリーレポート 2025年11月期

PR:アイフル

| レイクの基本情報 | |

| 実質年率 | 4.5-18.0% |

| 限度額 | 1〜500万円 |

| 融資スピード | 最短15分(Web融資) |

| 申込年齢 | 20歳〜70歳 |

| 在籍確認 | 原則電話なし(同意なしでは実施しない) ✓ |

| 郵送物 | - |

| 無利息期間 | 30日/60日/365日(条件により選択) |

| 借入方法 | 振込,ATM,アプリ |

📌 レイクの特徴

✓ 業界最長365日間無利息(Web申込・契約金額50万円以上・収入証明提出)

✓ 契約金額50万未満の場合60日間無利息(Web申込)

✓ 最短15秒で審査結果表示

✓ 原則電話での在籍確認なし

✓ 最短15分でWeb融資可能

業界最長の無利息期間サービス

レイクはSBI新生銀行グループの消費者金融で、業界最長の無利息期間サービスが特徴です。Web申込で50万円以上の借入を希望し、収入証明書を提出すれば、最長365日間無利息で利用できます。

無利息期間は2つのプランが存在します。。60日間無利息(Web申込、契約金額50万以下)、365日間無利息(Web申込・契約金額50万円以上・収入証明提出)の中から、自分の借入額や返済計画に合わせて選択可能です。

金利は年4.5%~18.0%、借入限度額は最大500万円です。最短15秒で審査結果が表示され、最短15分でWeb融資が完了します。原則として電話での在籍確認は行わず、同意なしでは実施しないため、プライバシーに配慮されています。

長期間の無利息期間を活用したい方、少額から中額の借入を検討している方にはレイクがおすすめです。

借入先を選ぶ5つのポイント

カードローン会社を選ぶ際は、金利・審査スピード・無利息期間・プライバシー保護・返済方法の5つのポイントを確認しましょう。自分の状況や優先したい条件に合わせて比較することで、最適な借入先を見つけられます。

金利は借入コストに直結する重要な要素です。カードローンの金利は「年2.4%~17.9%」のように幅を持って表記されますが、初回契約では上限金利が適用されることがほとんどです。

初めて借りる方は上限金利を比較しましょう

下限金利は高額借入や優良顧客向けの金利なので、初回利用時の参考にはなりません。

大手消費者金融の上限金利は年17.9%~18.0%が一般的です。わずかな差に見えますが、借入額や返済期間によっては総返済額に数千円から数万円の差が生じます。長期間借りる予定があるなら、少しでも低い金利の会社を選ぶことが重要です。

急な出費に対応するには、審査スピードが重要です。大手消費者金融は最短18分~30分で審査が完了し、即日融資に対応しています。ただし、即日融資を実現するには条件があります。

平日14時までに申込を完了し、必要書類を提出することが一般的な条件です。運転免許証やマイナンバーカードなどの本人確認書類を事前に準備しておきましょう。借入希望額が50万円を超える場合や、他社借入との合計が100万円を超える場合は、収入証明書の提出も必要です。

銀行カードローンは即日融資できません

警察庁データベースへの照会が義務付けられており、最短でも翌営業日以降の融資となるため、急ぎの場合は消費者金融を選びましょう。

無利息期間サービスは、初回契約者向けの特典です。契約後一定期間は利息がかからず、元本のみの返済で済みます。短期間で返済できる見込みがあるなら、無利息期間を活用することで利息を大幅に抑えられます。

無利息期間の起算日に注意してください

多くのカードローンは「契約日」から無利息期間が始まりますが、プロミスは「初回利用翌日」から起算されます。契約後すぐに借りない場合、契約日起算だと無利息期間が無駄になる可能性があります。自分の借入タイミングに合わせて選びましょう。

レイクは無利息期間のプランが3つあり、借入額や返済計画に応じて選択できます。60日間・180日間・365日間の中から最適なプランを選べるのは大きなメリットです。

家族や職場に知られずに借入したい方は、在籍確認と郵送物への配慮が重要です。在籍確認とは、申込時に申告した勤務先に本当に在籍しているかを確認する手続きです。従来は電話で行われることが多かったのですが、現在は原則として電話連絡を行わない会社が増えています。

アコム・アイフル・プロミス・レイクは、原則として電話での在籍確認を行いません。書面や給与明細などで勤務先を確認するため、職場に電話がかかってくる心配がありません。

SMBCモビットはWEB完結で電話連絡も郵送物もなし

郵送物についても、カードレス契約を選べば自宅に書類が届くことはありません。WEB完結で契約し、アプリやインターネットで借入・返済を行えば、物理的な証拠を残さずに利用できます。

返済方法の選択肢が多いほど、自分の生活スタイルに合わせた返済ができます。口座振替・ATM・振込・インターネット返済など、複数の返済方法に対応している会社を選びましょう。

ATM返済を利用する場合、手数料を確認しましょう

コンビニATMは利便性が高いですが、手数料がかかる場合があります。SMBCモビットは三井住友銀行ATMの手数料が無料で、頻繁に利用する方には大きなメリットです。

返済日の柔軟性も重要です。給料日直後に返済日を設定できれば、資金繰りが楽になります。返済日を自由に選べる会社や、月に複数回返済できる会社を選ぶことで、計画的な返済がしやすくなります。

借入の申込から融資までの流れ

カードローンの申込から融資までの流れを5つのステップで解説します。初めて借入する方でも、手順を理解しておけばスムーズに手続きを進められます。

カードローンの申込方法は、Web・電話・店頭の3つがあります。最も便利なのはWeb申込で、24時間いつでもスマホやパソコンから申し込めます。自宅にいながら手続きが完結し、即日融資にも対応しています。

電話申込は、オペレーターと相談しながら手続きを進めたい方に適しています。申込内容や必要書類について質問できるため、初めての方でも安心です。店頭申込は、対面で説明を受けたい方や、その場でカードを受け取りたい方に向いています。

即日融資を希望するならWeb申込が最速

申込フォームに必要事項を入力し、本人確認書類をアップロードするだけで手続きが完了します。

申込に必要な書類は、本人確認書類と収入証明書の2種類です。本人確認書類は運転免許証・マイナンバーカード・パスポートなどが利用できます。スマホで撮影してアップロードするだけなので、事前に準備しておきましょう。

収入証明書は、借入希望額が50万円を超える場合や、他社借入との合計が100万円を超える場合に必要です。源泉徴収票・給与明細・確定申告書などが該当します。少額借入なら本人確認書類のみで申込できることが多いです。

書類の不備があると審査が遅れます

有効期限が切れていないか、画像が鮮明に撮れているかを確認してから提出しましょう。

申込が完了すると、カードローン会社による審査が始まります。審査では、申込内容の確認・信用情報の照会・在籍確認が行われます。信用情報機関に登録されている過去の借入状況や返済履歴が確認され、返済能力が判断されます。

在籍確認は、申告した勤務先に本当に在籍しているかを確認する手続きです。現在は原則として電話連絡を行わない会社が増えており、給与明細や雇用契約書などの書類で確認されることが多いです。どうしても電話連絡を避けたい場合は、申込時に相談しておきましょう。

審査結果は最短18分~30分で通知されます。メールや電話で連絡が来るため、申込後は連絡を待ちましょう。

審査に通過したら、契約手続きに進みます。Web契約なら、スマホやパソコンで契約内容を確認し、同意するだけで完了します。カードレス契約を選べば、郵送物なしで即日利用が可能です。

契約内容をよく確認しましょう

契約時には、借入限度額・金利・返済方法・返済日などが確定します。不明点があればカスタマーサポートに問い合わせましょう。無利息期間サービスの適用条件も確認しておくことが重要です。

契約が完了すると、会員専用のログインIDとパスワードが発行されます。アプリやWebサイトからログインして、借入・返済の手続きができるようになります。

契約後は、振込・ATM・アプリの3つの方法で借入ができます。振込融資は、指定した銀行口座に振り込んでもらう方法です。Web申込なら最短3分~15分で振込が完了し、すぐに現金を引き出せます。

ATM借入は、提携ATMでカードまたはアプリを使って現金を引き出す方法です。コンビニATMなら24時間利用でき、急な出費にも対応できます。手数料がかかる場合があるため、事前に確認しておきましょう。

アプリ借入は、スマホアプリから借入申請を行い、振込またはATMで受け取る方法です。カードレス契約でもアプリがあれば借入できるため、便利です。自分の生活スタイルに合わせて借入方法を選びましょう。

借入で気をつけたい5つのこと

カードローンは便利な反面、リスクやデメリットも存在します。多重債務・信用情報への影響・複数社申込のリスク・金利負担の長期化・ヤミ金融の見分け方について理解しておきましょう。

複数のカードローンから借入を重ねると多重債務に陥る可能性があります

返済のために新たな借入をする自転車操業状態になると、利息負担が膨らみ返済が困難になります。

総量規制により、消費者金融からの借入は年収の3分の1までに制限されています。この制限は過剰な借入を防ぐためのものですが、銀行カードローンは対象外のため注意が必要です。

自分の返済能力を超えた借入は避けてください

必要な金額を計画的にご利用ください。

借入前に返済シミュレーターを活用し、毎月の返済額と総返済額を確認することが重要です。無理のない返済計画を立てることで、多重債務のリスクを回避できます。

カードローンの契約情報は信用情報機関に登録されます。

返済が遅れると、延滞情報が記録されます

将来の借入やクレジットカード審査に影響します。61日以上または3ヶ月以上の延滞があると「異動」情報が登録され、いわゆるブラックリスト状態になります。

信用情報機関にはCIC・JICC・KSCの3つがあり、それぞれ契約情報を5年間保有します。異動情報が登録されると、完済後も5年間は記録が残ります。新規借入やローン審査が難しくなります。

返済が苦しくなったら、延滞する前にカードローン会社に相談しましょう

返済計画の見直しや一時的な返済猶予など、対応策を提案してもらえる場合があります。

複数のカードローンに同時申込すると「申込ブラック」になる可能性があります

申込情報は信用情報機関に6ヶ月間登録され、「申込ブラック」と呼ばれる状態になる可能性があります。

申込ブラックになると、「お金に困っている」「返済能力に問題がある」と判断され、審査に通りにくくなります。1社ずつ申し込み、審査結果を待ってから次の申込を検討しましょう。

審査に落ちた場合は、6ヶ月以上期間を空けてから次の申込をすることが推奨されます。その間に収入を増やす、他社借入を減らすなど、審査通過の可能性を高める努力をしましょう。

借入期間が長くなるほど、利息負担が増えます

カードローンは借入期間が長くなるほど、利息負担が増えます。毎月の返済額を少なくすると返済期間が延び、総返済額が増加します。返済計画を立てずに借入すると、想定以上の利息を支払うことになります。

たとえば年18.0%の金利で50万円を借り、毎月1万円ずつ返済すると、完済まで79ヶ月かかり、総返済額は約79万円になります。毎月2万円ずつ返済すれば、完済まで32ヶ月、総返済額は約64万円に抑えられます。

返済シミュレーターを活用し、自分の収入と支出に合わせた返済計画を立てましょう。繰上返済を活用することで、利息を減らし早期完済を目指せます。

貸金業を営むには、財務局長または都道府県知事の登録が必要です。

無登録で営業する業者はヤミ金融です

違法な高金利や悪質な取り立てを行います。出資法の上限金利(年20%)を超える貸付けは違法であり、刑事罰の対象です。

「審査なし」「ブラックOK」などの甘い言葉に注意

ヤミ金融は「審査なし」「ブラックOK」などの甘い言葉で勧誘してきます。SNSでの個人間融資、給与ファクタリング、後払い現金化なども実質的なヤミ金融として注意喚起されています。

正規の貸金業者かどうかは、金融庁の「登録貸金業者情報検索サービス」で確認できます。登録番号や会社名を入力すれば、登録状況を照会できます。

少しでも怪しいと感じたら、消費生活センターや弁護士会、警察に相談しましょう

借入を安全に利用するには、返済計画を立てることが不可欠です。返済シミュレーターの使い方、月々の返済額の決め方、繰上返済の活用法を理解しておきましょう。

借入額・金利・返済期間を入力すると、毎月の返済額と総返済額を計算してくれるツールです。ほとんどのカードローン会社の公式サイトに用意されており、無料で利用できます。

自分の返済能力に合った借入額を判断できます

たとえば50万円を年18.0%で借り、毎月1万円ずつ返済すると、完済まで79ヶ月かかり、利息総額は約29万円になります。毎月2万円ずつ返済すれば、完済まで32ヶ月、利息総額は約14万円に抑えられます。

複数の返済パターンをシミュレーションし、自分の収入と支出に合った返済計画を立てましょう。

無理のない返済額を設定することが重要です

返済額は手取り収入の20%以内に抑えることが推奨されます。家賃・光熱費・食費・通信費などの固定費を差し引いた残りから、無理なく返済できる金額を設定します。

手取り20万円なら、返済額は4万円以内が目安です。ただし、他にもローンがある場合は、合計返済額が手取りの20%を超えないように調整しましょう。

生活費を圧迫すると延滞のリスクが高まります

余裕を持った返済計画を立て、ボーナスや臨時収入があったときに繰上返済を活用するのが賢明です。

繰上返済を行うと、元本が減り利息負担が軽減されます。毎月の返済額とは別に追加で返済することで、早期完済を目指すことができます。

1日でも早く元本を減らすことが利息削減につながります

ボーナスや臨時収入があったときは、繰上返済に充てることで総返済額を大幅に減らせます。

手数料無料で繰上返済できる会社を選ぶと便利です

アプリやインターネットから簡単に繰上返済できる会社が便利です。

借入後に困ったときの対処法

返済が苦しくなったら一人で悩まず相談しましょう

公的機関や専門家の支援を受けることで、解決策が見つかります。

まずカードローン会社に相談しましょう。返済計画の見直しや一時的な返済猶予など、対応策を提案してもらえる場合があります。早めに相談することで、延滞を避けられる可能性が高まります。

公的な相談窓口としては、日本貸金業協会の貸金業相談・紛争解決センター、国民生活センター、消費生活センターがあります。無料で相談でき、専門の相談員がアドバイスをしてくれます。

法的な支援が必要な場合は、法テラス(日本司法支援センター)に相談しましょう。収入・資産が一定基準以下なら、無料法律相談や弁護士・司法書士費用の立替制度を利用できます。生活保護受給者は立替金の返済が猶予・免除される場合もあります。

多重債務に陥った場合、債務整理という法的手段があります

債務整理には任意整理・個人再生・自己破産の3種類があり、それぞれ特徴が異なります。

任意整理は弁護士や司法書士が債権者と交渉し、利息のカットや返済期間の延長を行う手続きです。裁判所を通さず、比較的短期間で解決できます。個人再生は、裁判所に申し立てて借金を大幅に減額し、3年~5年で分割返済する手続きです。住宅ローンがある場合、自宅を残せる可能性があります。

自己破産は、裁判所に申し立てて借金を免除してもらう手続きです。一定の財産は処分されますが、生活に必要な最低限の財産は残せます。

弁護士や司法書士に相談して最適な方法を選びましょう

複数の借入を1つにまとめて返済管理を楽にするサービスです。複数のカードローンから借入がある場合、おまとめローンで一本化する方法があります。

返済日が月1回になり管理が簡単になります

金利が低いおまとめローンに借り換えれば、利息負担を減らせる可能性もあります。おまとめローンは総量規制の「例外」貸付けに該当するため、年収の3分の1を超える借入でも審査に通る場合があります。

審査が厳しく、必ずしも借り換えできるとは限りません

借り換え後の金利や総返済額をシミュレーションし、本当にメリットがあるかを確認してから申し込みましょう。

安定した収入があること、他社借入が少ないこと、信用情報に問題がないことです。正社員でなくても、パート・アルバイト・派遣社員で安定収入があれば申込できます。他社借入が年収の3分の1に近い場合や、過去に延滞履歴がある場合は審査に通りにくくなります。

原則として電話での在籍確認を行わない会社が増えています。アコム・アイフル・プロミス・レイクは、書面や給与明細で勤務先を確認するため、職場に電話がかかってくる心配はありません。SMBCモビットはWEB完結申込を選べば、電話連絡も郵送物もありません。どうしても電話連絡を避けたい場合は、申込時に相談しておきましょう。

WEB完結・カードレス契約を選べば、郵送物なしで借入できます。原則電話連絡なしの会社を選べば、職場にバレる心配もありません。SMBCモビットのWEB完結申込なら、電話連絡も郵送物もなく、最もバレにくい方法です。ただし、延滞すると督促の連絡が来る可能性があるため、計画的に返済しましょう。

審査に落ちても、信用情報に「審査落ち」という記録は残りません。ただし、申込情報は6ヶ月間登録されます。複数社に同時申込すると「申込ブラック」と呼ばれる状態になり、審査に通りにくくなります。1社ずつ申し込み、審査結果を待ってから次の申込を検討しましょう。

パート・アルバイトでも、安定した収入があれば申込できます。多くのカードローン会社は「安定した収入」を条件としており、雇用形態は問いません。ただし、借入限度額は収入に応じて決まるため、正社員より少額になる可能性があります。総量規制により、年収の3分の1を超える借入はできません。

大手消費者金融なら、即日融資が可能です。ただし、平日14時までに申込を完了し、必要書類を提出することが条件です。銀行カードローンは警察庁データベースへの照会が義務付けられており、即日融資はできません。最短でも翌営業日以降の融資となります。急ぎの場合は消費者金融を選びましょう。

短期間で返済できる見込みがあるときに最も効果的です。30日以内に全額返済できれば、利息ゼロで借入できます。無利息期間の起算日が「契約日」か「初回利用翌日」かを確認し、自分の借入タイミングに合わせて選びましょう。プロミスは初回利用翌日から起算されるため、契約後すぐに借りない場合でも無利息期間を無駄にしません。

おまとめローンで一本化する方法があります。返済日が月1回になり管理が楽になり、金利が低いおまとめローンに借り換えれば利息負担を減らせる可能性があります。おまとめローンは総量規制の「例外」貸付けに該当するため、年収の3分の1を超える借入でも審査に通る場合があります。ただし、審査は厳しいため、事前にシミュレーションして本当にメリットがあるか確認しましょう。

返済が遅れると、遅延損害金が発生し、信用情報に延滞情報が登録されます。61日以上または3ヶ月以上の延滞があると「異動」情報が登録されます。将来の借入やクレジットカード審査に影響します。返済が苦しくなったら、延滞する前にカードローン会社に相談しましょう。返済計画の見直しや一時的な返済猶予など、対応策を提案してもらえる場合があります。

カードローンは急な出費に対応できる便利なサービスですが、金利や返済計画をしっかり理解してから利用することが重要です。この記事では、初めて借入を検討する方に向けて、おすすめのカードローン会社5社を紹介しました。

アコムは低金利と審査スピードのバランスが良く、アイフルは最短18分※お申込み時間や審査状況によりご希望にそえない場合があります。の審査で即日融資※アコムの当日契約の期限は21時までです。に対応しています。プロミスは無利息期間が初回利用翌日から起算され、レイクは最長365日間の無利息期間が選べます。SMBCモビットはWEB完結で原則、電話連絡・郵送物なしと、それぞれ特徴があります。

金利・審査スピード・無利息期間・プライバシー保護・返済方法を確認しましょう

自分の状況や優先したい条件に合わせて比較することで、最適な借入先を見つけられます。

申込から融資までの流れを理解し、必要書類を事前に準備しておけば、スムーズに手続きを進められます。返済シミュレーターを活用して無理のない返済計画を立て、繰上返済を活用することで利息負担を減らせます。

多重債務のリスク、信用情報への影響に注意してください

複数社申込のリスクなど、借入のデメリットも理解しておきましょう。返済が苦しくなったら、公的機関や専門家に相談することが大切です。法テラスや日本貸金業協会など、無料で相談できる窓口があります。

なお、ご利用は計画的に。返済能力を超えた借入にご注意ください。

返済にお困りの方は、消費生活センターや法テラスにご相談ください。詳しくは各カードローン会社にご確認ください。

| 順位 | カードローン | 金利 | 限度額 | 審査時間 | 申し込み |

|---|---|---|---|---|---|

| 1 | プロミス | 2.5%~18.0% | 1~800万円※ | 最短3分※ | 詳細はこちら |

| 2 | アイフル | 3.0%~18.0% | 1~800万円※ | 最短18分※ | 詳細はこちら |

| 3 | アコム | 2.4%~17.9% | 1~800万円 | 最短20分※ | 詳細はこちら |

PR | 情報は2026年3月時点

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!