有価証券とは何か?種類と投資のメリットを解説【2026年】

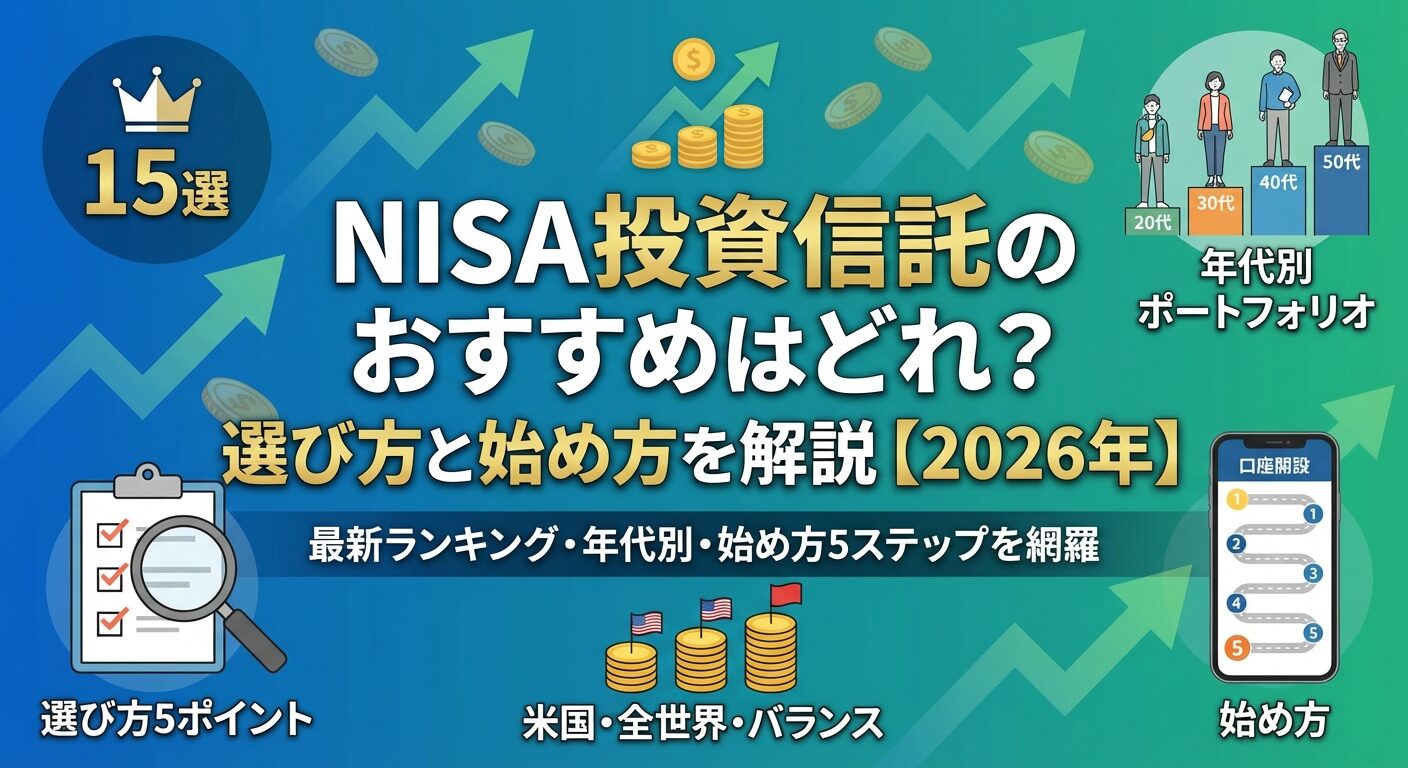

NISAで投資信託を始めたいけれど、どの銘柄を選べばいいか迷っていませんか。

2024年から始まった新NISA制度では、年間360万円までの投資が非課税になり、資産形成のチャンスが大きく広がりました。

しかし、投資信託は数千本もあり、初心者の方がその中から最適な銘柄を選ぶのは簡単ではありません。

この記事では、NISAで買うべきおすすめ投資信託15選を、米国株式型・全世界株式型・バランス型の3つのカテゴリに分けてご紹介します。

さらに、投資信託の選び方や証券会社の比較、口座開設から購入までの具体的な手順まで、初心者の方でもすぐに始められるように解説します。

この記事を読めば、あなたに合った投資信託が見つかり、NISAを活用した資産形成の第一歩を踏み出せるでしょう。

証券口座を開設するならSBI証券がおすすめ

※最短5分で申込完了 ※口座開設・維持費無料

目次

NISAで投資信託を始めるなら、まずは人気の高い銘柄から検討するのがおすすめです。

ここでは、信託報酬の低さ・純資産総額の大きさ・運用実績の3つの観点から厳選した15銘柄をご紹介します。

投資信託は投資対象によって特徴が異なります。米国株式型は高い成長性が期待できる一方、全世界株式型は分散効果が高く、バランス型は株式と債券を組み合わせることでリスクを抑えた運用が可能です。

以下の表は、カテゴリ別におすすめの投資信託をまとめたものです。

信託報酬は2025年1月時点の情報で、いずれも業界でも低水準のコストを実現しています。

| カテゴリ | 銘柄名 | 信託報酬(年率・税込) | 投資対象 | 特徴 |

| 米国株式型 | eMAXIS Slim 米国株式(S&P500) | 0.08140%以下 | 米国株式 | S&P500指数に連動、純資産総額6兆円超 |

| 米国株式型 | SBI・V・S&P500インデックス・ファンド | 0.0938%程度 | 米国株式 | バンガードETFを通じて投資 |

| 米国株式型 | 楽天・全米株式インデックス・ファンド | 0.162%程度 | 米国株式 | 米国株式市場全体に投資 |

| 全世界株式型 | eMAXIS Slim 全世界株式(オール・カントリー) | 0.05775%以下 | 全世界株式 | 日本を含む先進国・新興国に分散投資 |

| 全世界株式型 | eMAXIS Slim 全世界株式(除く日本) | 0.05775%以下 | 全世界株式 | 日本を除く全世界に投資 |

| 全世界株式型 | SBI・全世界株式インデックス・ファンド | 0.1102%程度 | 全世界株式 | 低コストで全世界に分散投資 |

| バランス型 | eMAXIS Slim バランス(8資産均等型) | 0.143%以内 | 株式・債券・REIT | 8つの資産に均等配分 |

| バランス型 | 楽天・インデックス・バランス・ファンド(均等型) | 0.212%程度 | 株式・債券 | 国内外の株式と債券に分散 |

| バランス型 | ニッセイ・インデックスバランスファンド(4資産均等型) | 0.154%以内 | 株式・債券 | 4つの資産に均等配分 |

これらの投資信託は、いずれも金融庁が定める基準を満たしており、NISAのつみたて投資枠で購入できます。

信託報酬が低く、長期的な資産形成に適した銘柄として多くの投資家に選ばれています。

特に人気が高いのは、eMAXIS Slim 米国株式(S&P500)とeMAXIS Slim 全世界株式(オール・カントリー)の2銘柄です。これらは2025年1月には信託報酬の引き下げが実施され、業界でも低水準のコストとなっています。

投資信託を選ぶ際は、自分の投資目的やリスク許容度に合わせて選ぶことが大切です。

次のセクションでは、投資信託を選ぶ際の具体的な5つのポイントを詳しく解説します。

NISA投資信託の選び方

投資信託は数千本もあり、どれを選べばいいか迷ってしまいますよね。

ここでは、初心者の方でも失敗しない投資信託の選び方を5つのポイントに絞って解説します。

投資信託を選ぶ際は、コスト・規模・実績・分散性・運用方針の5つを確認することが重要です。これらのポイントを押さえることで、長期的に安定した資産形成が期待できる銘柄を見つけられます。

信託報酬とは、投資信託を保有している間、毎日差し引かれる運用管理費用のことです。

年率で表示され、例えば信託報酬が0.1%の場合、100万円の投資に対して年間1,000円のコストがかかります。

信託報酬は保有している限り毎日発生するため、長期投資では大きな差になります。例えば、信託報酬が0.1%と0.5%の投資信託に100万円を20年間投資した場合、運用利回りが同じでも最終的な資産額に数十万円の差が生まれることもあります。

NISAのつみたて投資枠で購入できる投資信託は、金融庁が定める基準により信託報酬が一定水準以下に抑えられています。

その中でも、eMAXIS Slimシリーズは低コストの信託報酬を実現しており、2025年1月には米国株式(S&P500)が0.08140%以下に引き下げられました。

信託報酬を確認する際は、目論見書または証券会社のウェブサイトで確認できます。

同じ指数に連動するインデックスファンドを比較する場合、信託報酬が低い銘柄を選ぶのが基本です。

純資産総額とは、その投資信託に集まっている資金の総額のことです。

純資産総額が大きいほど、多くの投資家から支持されている人気の投資信託といえます。

純資産総額が50億円以上ある投資信託を選ぶことをおすすめします。純資産総額が小さい投資信託は、運用が非効率になったり、最悪の場合は繰上償還(運用が終了すること)のリスクがあります。

例えば、eMAXIS Slim 米国株式(S&P500)の純資産総額は2025年1月時点で6兆円超となっており、国内の投資信託の中でもトップクラスの規模です。

これだけの資金が集まっているということは、多くの投資家が信頼している証拠といえます。

純資産総額は、証券会社のウェブサイトや投資信託の月次レポートで確認できます。

また、純資産総額が増加傾向にあるかどうかもチェックポイントです。

運用実績は、過去にその投資信託がどれだけのリターン(収益率)を上げてきたかを示す指標です。

3年・5年・10年といった期間別のトータルリターンを確認することで、長期的な運用成果を把握できます。

ただし、過去の運用実績が良かったからといって、将来も同じようなリターンが得られるとは限りません。投資信託の目論見書にも「過去の運用実績は将来の成果を保証するものではありません」と必ず記載されています。

運用実績を確認する際は、同じカテゴリの投資信託と比較することが重要です。

例えば、米国株式型の投資信託であれば、S&P500指数などのベンチマークとの比較で、指数を上回っているか、それとも連動しているかを確認します。

インデックスファンドの場合、ベンチマークとの乖離(トラッキングエラー)が小さいほど、正確に指数に連動していることを示します。

アクティブファンドの場合は、ベンチマークを上回るリターンを継続的に達成しているかがポイントです。

分散投資は、リスクを抑えながら資産形成を行うための基本原則です。

投資信託は、1つの銘柄で数百から数千の株式や債券に分散投資できるため、個別株投資に比べてリスクを抑えられます。

投資対象の分散性を確認する際は、地域・業種・資産クラスの3つの観点から見ることが大切です。例えば、全世界株式型の投資信託は、米国・欧州・日本・新興国など複数の地域に分散投資しており、特定の国や地域の経済状況に左右されにくい特徴があります。

一方、米国株式型の投資信託は米国市場に集中投資するため、米国経済の成長を取り込める反面、米国市場の下落時には大きな影響を受けます。

自分のリスク許容度に合わせて、分散性のレベルを選ぶことが重要です。

バランス型の投資信託は、株式と債券を組み合わせることで、株式市場の下落時にも債券がクッションとなり、値動きを抑える効果が期待できます。

投資初心者の方は、分散性の高い全世界株式型やバランス型から始めるのもおすすめです。

投資信託は、運用方針によってインデックスファンドとアクティブファンドの2種類に分けられます。

それぞれの特徴を理解して、自分に合った運用方針を選びましょう。

インデックスファンドは、日経平均株価やS&P500などの特定の指数(インデックス)に連動することを目指す投資信託です。市場平均と同じリターンを目指すため、信託報酬が低く、コストを抑えた運用ができます。

アクティブファンドは、ファンドマネージャーが独自の調査・分析に基づいて銘柄を選定し、市場平均を上回るリターンを目指す投資信託です。

専門家の知見を活用できる反面、信託報酬が高く、市場平均を上回るとは限りません。

長期的な資産形成を目指すなら、低コストのインデックスファンドがおすすめです。

金融庁のNISA制度も、長期・積立・分散投資に適したインデックスファンドを中心に対象商品を選定しています。

投資対象別おすすめ投資信託

投資信託は投資対象によって特徴やリスクが異なります。

ここでは、米国株式型・全世界株式型・バランス型の3つのカテゴリに分けて、それぞれのおすすめ銘柄を詳しくご紹介します。

自分の投資目的やリスク許容度に合わせて、適切なカテゴリから銘柄を選ぶことが、長期的な資産形成の成功につながります。

米国株式型の投資信託は、世界最大の経済大国である米国の株式市場に投資する銘柄です。

AppleやMicrosoft、Amazonなど、世界をリードする企業に分散投資できるため、高い成長性が期待できます。

特にS&P500指数に連動する投資信託は、米国の代表的な500社に分散投資できるため、初心者の方にもおすすめです。

以下の表は、米国株式型のおすすめ3銘柄をまとめたものです。

| 銘柄名 | 信託報酬(年率・税込) | 純資産総額 | 特徴 |

| eMAXIS Slim 米国株式(S&P500) | 0.08140%以下 | 6兆円超 | 低コスト、純資産総額トップクラス |

| SBI・V・S&P500インデックス・ファンド | 0.0938%程度 | 約1兆5,000億円 | バンガードETFを通じて投資、低コスト |

| 楽天・全米株式インデックス・ファンド | 0.162%程度 | 約1兆2,000億円 | 米国株式市場全体に投資、約4,000銘柄に分散 |

eMAXIS Slim 米国株式(S&P500)は、2025年1月に信託報酬が0.08140%以下に引き下げられ、低コストを実現しています。

純資産総額も6兆円を超えており、多くの投資家から支持されている人気銘柄です。

SBI・V・S&P500インデックス・ファンドは、バンガード社のETFを通じて投資する仕組みで、こちらも低コストが魅力です。

楽天・全米株式インデックス・ファンドは、S&P500だけでなく米国株式市場全体に投資できるため、より広範囲に分散投資したい方におすすめです。

全世界株式型の投資信託は、日本を含む先進国と新興国の株式市場に幅広く分散投資する銘柄です。

特定の国や地域に偏らず、世界経済全体の成長を取り込めるため、リスク分散効果が高いのが特徴です。

全世界株式型の中でも特に人気が高いのが、eMAXIS Slim 全世界株式(オール・カントリー)、通称「オルカン」です。

以下の表は、全世界株式型のおすすめ3銘柄をまとめたものです。

| 銘柄名 | 信託報酬(年率・税込) | 純資産総額 | 特徴 |

| eMAXIS Slim 全世界株式(オール・カントリー) | 0.05775%以下 | 約4兆円 | 日本を含む全世界に分散投資、低コスト |

| eMAXIS Slim 全世界株式(除く日本) | 0.05775%以下 | 約3,000億円 | 日本を除く全世界に投資、日本株は別で保有したい方向け |

| SBI・全世界株式インデックス・ファンド | 0.1102%程度 | 約1,500億円 | 低コストで全世界に分散投資 |

eMAXIS Slim 全世界株式(オール・カントリー)は、MSCI オール・カントリー・ワールド・インデックスに連動し、先進国と新興国を含む約3,000銘柄に分散投資できます。

信託報酬も0.05775%以下と低コストで、長期投資に最適な銘柄です。

日本株を別で保有している方や、日本経済の見通しに不安がある方は、eMAXIS Slim 全世界株式(除く日本)を選ぶのもおすすめです。

こちらも信託報酬は同水準で、日本を除く全世界に投資できます。

バランス型の投資信託は、株式と債券を組み合わせることで、リスクを抑えながら安定したリターンを目指す銘柄です。

株式市場が下落した際にも、債券がクッションとなり、値動きを抑える効果が期待できます。

投資初心者の方や、リスクを抑えた運用をしたい方におすすめです。

以下の表は、バランス型のおすすめ3銘柄をまとめたものです。

| 銘柄名 | 信託報酬(年率・税込) | 純資産総額 | 特徴 |

| eMAXIS Slim バランス(8資産均等型) | 0.143%以内 | 約2,000億円 | 国内外の株式・債券・REITに均等配分 |

| 楽天・インデックス・バランス・ファンド(均等型) | 0.212%程度 | 約500億円 | 国内外の株式と債券に分散投資 |

| ニッセイ・インデックスバランスファンド(4資産均等型) | 0.154%以内 | 約300億円 | 国内外の株式と債券の4資産に均等配分 |

eMAXIS Slim バランス(8資産均等型)は、国内株式・先進国株式・新興国株式・国内債券・先進国債券・新興国債券・国内REIT・先進国REITの8つの資産に12.5%ずつ均等配分する投資信託です。

幅広い資産に分散投資できるため、リスク分散効果が高いのが特徴です。

バランス型の投資信託は、株式100%の投資信託に比べてリターンは控えめになる傾向がありますが、その分値動きが穏やかで、投資初心者の方でも安心して保有できます。

年代別おすすめポートフォリオ

投資は年代によって最適な戦略が異なります。

若い世代ほど長期的な運用期間を確保できるため、積極的な運用が可能です。

一方、年齢が上がるにつれて、リスクを抑えた安定運用にシフトしていくことが推奨されます。

ここでは、20代から50代までの年代別に、おすすめのポートフォリオをご紹介します。

20代は運用期間が30年以上と長く取れるため、短期的な値動きを気にせず、積極的に株式型の投資信託を中心に運用できます。

複利効果を最大限に活用できる年代です。

おすすめのポートフォリオは、米国株式型または全世界株式型の投資信託に100%配分する方法です。具体的には、eMAXIS Slim 米国株式(S&P500)またはeMAXIS Slim 全世界株式(オール・カントリー)のいずれか1本に集中投資するシンプルな戦略が効果的です。

20代の方は、まだ資産額が少ないため、少額から始められるつみたて投資枠を活用して、毎月コツコツと積み立てることをおすすめします。

月3万円を30年間積み立てた場合、年利5%で運用できれば約2,500万円の資産を築くことが可能とされています。

若い世代は市場の下落局面でも慌てず、むしろ安く買えるチャンスと捉えて積立を継続することが大切です。

長期的には市場は右肩上がりで成長してきた歴史があります。

30代は結婚や住宅購入、子育てなどライフイベントが増える一方で、まだ20年以上の運用期間を確保できる年代です。

成長性を重視しつつ、ある程度のリスク分散も考慮したポートフォリオがおすすめです。

おすすめのポートフォリオは、米国株式型60%・全世界株式型40%の配分です。例えば、eMAXIS Slim 米国株式(S&P500)に60%、eMAXIS Slim 全世界株式(オール・カントリー)に40%を配分することで、米国市場の成長を取り込みつつ、全世界への分散投資も実現できます。

30代は収入が増える時期でもあるため、つみたて投資枠の年間120万円をフル活用することも視野に入れましょう。

月10万円の積立を20年間続けた場合、年利5%で運用できれば約4,100万円の資産を築くことが可能とされています。

ただし、住宅ローンや教育費などの支出も増える時期のため、無理のない範囲で積立額を設定することが大切です。ボーナス時に増額するなど、柔軟な運用を心がけましょう。

40代は子どもの教育費や老後資金の準備を本格的に考え始める時期です。

まだ15〜20年の運用期間があるため、成長性を維持しつつ、リスクを抑えた運用にシフトしていくことをおすすめします。

おすすめのポートフォリオは、株式型70%・バランス型30%の配分です。例えば、eMAXIS Slim 全世界株式(オール・カントリー)に70%、eMAXIS Slim バランス(8資産均等型)に30%を配分することで、成長性を維持しつつ、債券やREITによるリスク分散も実現できます。

40代は収入がピークに達する時期でもあるため、つみたて投資枠に加えて成長投資枠も活用し、年間360万円の非課税枠をフル活用することも検討しましょう。

ただし、教育費や住宅ローンの返済などの支出も多い時期のため、家計のバランスを見ながら投資額を決めることが重要です。

また、40代は市場の下落局面に遭遇する可能性も考慮し、値動きの激しい株式型だけでなく、債券を含むバランス型を組み入れることで、心理的な安定も得られます。

50代は老後資金の準備が最優先となる年代です。

運用期間が10〜15年と短くなるため、大きな損失を避けつつ、安定的なリターンを目指す運用が推奨されます。

おすすめのポートフォリオは、株式型50%・バランス型50%の配分です。例えば、eMAXIS Slim 全世界株式(オール・カントリー)に50%、eMAXIS Slim バランス(8資産均等型)に50%を配分することで、成長性を維持しつつ、リスクを大幅に抑えた運用が可能です。

50代は子どもの独立や住宅ローンの完済などで投資に回せる資金が増える時期でもあります。

まとまった資金がある場合は、成長投資枠を活用して一括投資することも検討しましょう。

ただし、一括投資は市場のタイミングに左右されやすいため、数回に分けて投資する方法もおすすめです。また、60歳以降の資金需要を考慮し、必要に応じて債券の比率を高めるなど、より保守的なポートフォリオに調整していくことも大切です。

NISAにおすすめの証券会社3社

NISAで投資信託を始めるには、証券会社で口座を開設する必要があります。

証券会社によって取扱銘柄数・手数料・ポイント還元率などが異なるため、自分に合った証券会社を選ぶことが大切です。

ここでは、取扱銘柄数・クレカ積立の還元率・使いやすさの3つの観点からおすすめの証券会社3社をご紹介します。

| 項目 | 内容 |

|---|---|

| 口座数 | 約15,000,000口座 ※2025年11月25日時点(SBIネオモバイル証券など含む) |

| 取引手数料 | 【スタンダードプラン(1注文ごと)】 取引金額に関係なく0円【アクティブプラン(1日定額制)】 1日100万円以下の取引:0円※現物取引・信用取引・単元未満株(S株)もすべて対象です。 |

| NISA対応 | 〇※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 〇(259銘柄)※2025年3月3日時点※現物取引のみ |

| 成長投資枠対象商品 | 国内株 / 外国株 / 投資信託(約1,329銘柄 ※2025年3月3日時点)※現物取引のみ |

| 投資信託 | 約2,550本 ※2025年3月3日時点 |

| 外国株 | 9カ国/米国株式(5,000超銘柄)※現物取引のみ |

| 取引ツール(PC) | HYPER SBI 2 / HYPER SBI / SBI CFDトレーダー |

| スマホアプリ | SBI証券 株アプリ / 米国株アプリ / かんたん積立 / HYPER FX / HYPER 先物 / HYPER CFD |

| 提携銀行口座 | SBI新生銀行 / 住信SBIネット銀行 |

| ポイント投資・付与 | Pontaポイント / dポイント / Vポイント(クレカ積立)※現物取引のみ |

| 口座開設スピード | 最短 翌営業日 |

SBI証券の特徴

| 口座数 | 約15,000,000口座 ※2025年11月25日時点(SBIネオトレード証券、FOLIOの口座数を含むSBIグループの合計) |

| 投資信託 | 約2,600本 ※2025年12月12日時点 |

| クレカ積立 | 三井住友カードで最大4.0%還元(三井住友カード Visa Infiniteの場合)※カードの種類によって還元率は異なります |

| ポイント | Vポイント、Pontaポイント、dポイント、JALマイル、PayPayポイントから選択可能 |

SBI証券の最大の特徴は、Vポイント・Pontaポイント・dポイント・JALマイル・PayPayポイントの5種類から選べるポイントプログラムです。

クレカ積立では、三井住友カードを使うことで最大4.0%のポイント還元を受けられます(三井住友カード Visa Infiniteの場合)。カードの種類によって還元率は異なります。

また、米国株式の取扱銘柄数も約5,000超銘柄と豊富で、成長投資枠で米国株に投資したい方にもおすすめです。

IPO(新規公開株)の取扱実績も年間78銘柄(2024年実績)と多く、幅広い投資ニーズに対応できます。

| 項目 | 内容 |

|---|---|

| 口座数 | 約13,000,000口座 ※2025年11月時点 |

| 取引手数料 | 【ゼロコース】 国内株式(現物・信用):0円 かぶミニ®(単元未満株):0円 投資信託:0円 ※ゼロコース選択時。 ※一部、スプレッドや信託財産留保額が発生する場合があります。 |

| NISA対応 | 〇(新NISA対応)※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 251銘柄 ※2025年2月28日時点 ※現物取引のみ |

| 成長投資枠対象商品 | 国内株式 / 外国株式 / 投資信託(約1,345銘柄)※現物取引のみ |

| 投資信託 | 約2,550本 ※2025年4月24日時点 |

| 外国株 | 6カ国/米国株式(約4,500銘柄)※現物取引のみ |

| 取引ツール(PC) | マーケットスピード / マーケットスピード II / 楽天MT4 |

| スマホアプリ | iSPEED / iSPEED for iPad / iSPEED FX / iSPEED 先物 |

| 提携銀行口座 | 楽天銀行(マネーブリッジ) |

| ポイント投資・付与 | 楽天ポイント(投資信託 / 国内株式 / 米国株式<円貨決済>)※現物取引のみ |

| 口座開設スピード | 最短 翌営業日 |

楽天証券の特徴

| NISA口座数 | 業界最多の700万口座超 ※2026年1月時点 |

| 投資信託 | 約2,550本 |

| クレカ積立 | 楽天カードで最大1.0%還元 |

| ポイント | 楽天ポイントが貯まる・使える |

楽天証券のNISA口座数は業界最多の700万口座超(2026年1月時点)となっており、多くの投資家から支持されています。

楽天証券の最大の魅力は、楽天カードでのクレカ積立で楽天ポイントが貯まることです。

楽天カードの種類によって還元率は異なりますが、最大1.0%のポイント還元を受けられます。

貯まった楽天ポイントは、投資信託の購入にも使えるため、ポイント投資も可能です。

また、楽天証券では日経テレコンや会社四季報が無料で閲覧できるなど、投資情報の充実度も高いのが特徴です。

| 項目 | 内容 |

|---|---|

| 口座数 | 約2,700,000口座 ※2025年2月時点 |

| 取引手数料 | 【取引毎手数料コース】

|

| NISA対応 | 〇(日本株・米国株・中国株・投資信託の売買手数料が無料)※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 〇(銘柄数は公式サイトで確認)※現物取引のみ |

| 成長投資枠対象商品 | 国内株 / 米国株 / 中国株 / 投資信託(約1,750本以上)※現物取引のみ |

| 投資信託 | 約1,800本(購入時手数料すべて無料) |

| 外国株 | 2カ国/米国株:約5,000銘柄以上(2025年1月27日時点)※現物取引のみ |

| 取引ツール(PC) | マネックストレーダー / 銘柄スカウター |

| スマホアプリ | マネックス証券アプリ / 米国株アプリ / 投信アプリ |

| 提携銀行口座 | マネックス証券専用銀行口座(詳細は公式サイトで確認) |

| ポイント投資・付与 | マネックスポイント / dポイント(投資信託の積立に利用可能)※現物取引のみ |

| 口座開設スピード | オンライン申込で最短翌営業日 |

マネックス証券の特徴

| 口座数 | 約2,450,000口座 |

| 投資信託 | 約1,900本 |

| クレカ積立 | マネックスカードで1.1%還元 |

| ポイント | マネックスポイント |

マネックス証券の最大の特徴は、マネックスカードでのクレカ積立で1.1%のポイント還元を受けられることです(2025年1月時点)。

これは主要ネット証券の中でもトップクラスの還元率で、長期的に積み立てることで大きなポイントを獲得できます。

また、米国株式の取扱銘柄数も約5,000超銘柄と豊富で、米国株投資に力を入れている証券会社です。

米国株の買付手数料も無料(NISA口座)で、成長投資枠で米国株に投資したい方にもおすすめです。

| 順位 | 証券会社 | 特徴 | 手数料 | 口座開設 |

|---|---|---|---|---|

| 1 | SBI証券 おすすめ |

|

0円 | 口座開設 |

| 2 | 楽天証券 |

|

0円 | 詳細を見る |

| 3 | マネックス証券 |

|

0円 | 詳細を見る |

PR | 情報は2026年3月時点

NISAで投資信託を始めるには、証券会社で口座を開設し、投資信託を選んで購入する必要があります。

初めての方でも迷わず始められるように、口座開設から購入までの5つのステップを詳しく解説します。

手順通りに進めれば、最短で翌営業日から投資を始めることができます。

まずは、NISA口座を開設する証券会社を選びます。

証券会社を選ぶ際は、取扱銘柄数・手数料・ポイント還元率・使いやすさの4つのポイントを確認しましょう。

取扱銘柄数が多いほど、自分に合った投資信託を見つけやすくなります。

SBI証券・楽天証券・マネックス証券の3社は、いずれも主要な投資信託を網羅しており、初心者の方にもおすすめです。

NISA口座は1人1口座しか開設できないため、慎重に選ぶことが大切です。ただし、年単位で証券会社を変更することも可能なので、後から変更することもできます。

証券会社が決まったら、NISA口座を開設します。

NISA口座の開設には、本人確認書類(マイナンバーカードまたは運転免許証など)が必要です。

多くの証券会社では、スマートフォンで本人確認書類を撮影してアップロードするだけで、オンラインで口座開設が完結します。

マイナンバーカードを持っている場合は、最短で翌営業日に口座開設が完了する証券会社もあります。

NISA口座の開設には、税務署の審査が必要なため、通常の証券口座よりも時間がかかります。通常は1〜2週間程度で開設が完了しますが、混雑時期は3週間以上かかることもあります。

NISA口座が開設されたら、購入する投資信託を選びます。

前述の「NISA投資信託の選び方|5つのポイント」を参考に、信託報酬・純資産総額・運用実績・分散性・運用方針の5つを確認しましょう。

初心者の方は、まずは1本の投資信託から始めることをおすすめします。複数の投資信託を組み合わせるのは、投資に慣れてからでも遅くありません。米国株式型のeMAXIS Slim 米国株式(S&P500)または全世界株式型のeMAXIS Slim 全世界株式(オール・カントリー)のいずれか1本に絞るのがシンプルで効果的です。

投資信託を選ぶ際は、目論見書を必ず確認しましょう。

目論見書には、投資信託の投資対象・運用方針・手数料・リスクなどが詳しく記載されています。

購入する投資信託が決まったら、積立設定を行います。

積立設定では、毎月の積立金額・積立日・引落方法を指定します。

積立金額は、無理のない範囲で設定することが大切です。

月1万円から始めて、慣れてきたら徐々に増額していくのもおすすめです。

引落方法は、銀行口座からの自動引落またはクレジットカード決済から選べます。クレジットカード決済を選ぶと、ポイント還元を受けられるため、お得に積立投資ができます。

積立設定が完了したら、あとは自動的に積立投資が実行されます。

ただし、定期的に運用状況を確認することも大切です。

確認する頻度は、3ヶ月に1回または半年に1回程度で十分です。

毎日チェックすると、短期的な値動きに一喜一憂してしまい、不要な売買をしてしまう可能性があります。

確認する際は、資産額の増減だけでなく、投資信託の運用方針に変更がないか、信託報酬が引き下げられていないかなどもチェックしましょう。また、ライフステージの変化に合わせて、ポートフォリオを見直すことも重要です。

新NISA制度のしくみ

2024年から始まった新NISA制度は、従来のNISA制度を大幅に拡充したものです。

つみたて投資枠と成長投資枠の2つの枠を併用できるようになり、より柔軟な資産形成が可能になりました。

ここでは、新NISA制度の基本的なしくみと、2つの投資枠の特徴を詳しく解説します。

つみたて投資枠は、長期・積立・分散投資に適した投資信託を対象とした非課税投資枠です。

年間120万円まで投資でき、非課税保有期間は無期限となっています。

つみたて投資枠で購入できる投資信託は、金融庁が定める基準を満たした銘柄に限られます。具体的には、信託報酬が一定水準以下で、長期的な資産形成に適した投資信託が選定されています。2025年12月時点で、金融庁が選定した投資信託とETFは合計347本です。

つみたて投資枠の最大のメリットは、少額から始められることです。

多くの証券会社では、月100円から積立投資ができるため、投資初心者の方でも気軽に始められます。

つみたて投資枠は、毎月定額を積み立てる「積立投資」専用の枠です。一括購入はできないため、まとまった資金を一度に投資したい場合は、成長投資枠を利用する必要があります。

成長投資枠は、つみたて投資枠よりも幅広い金融商品に投資できる非課税投資枠です。

年間240万円まで投資でき、非課税保有期間は無期限です。

成長投資枠では、投資信託だけでなく、国内外の上場株式やETF、REITなども購入できます。

ただし、整理・監理銘柄や信託期間20年未満の投資信託、毎月分配型の投資信託などは対象外となっています。

成長投資枠の大きな特徴は、積立投資だけでなく一括購入もできることです。ボーナスなどのまとまった資金を一度に投資したい場合や、株式投資にチャレンジしたい場合に活用できます。

また、成長投資枠では、つみたて投資枠の対象商品も購入できます。

つみたて投資枠の年間120万円を使い切った後、さらに投資したい場合は、成長投資枠を使って同じ投資信託を購入することも可能です。

つみたて投資枠と成長投資枠は併用できるため、自分の投資スタイルに合わせて使い分けることが大切です。

ここでは、代表的な使い分けのパターンをご紹介します。

投資信託は長期的な資産形成に有効な金融商品ですが、リスクもあります。

投資を始める前に、必ず知っておくべき3つのリスクと注意点を確認しておきましょう。

投資信託は元本保証ではありません。株式や債券などの金融商品に投資するため、市場環境によっては投資元本を下回る可能性があります。

例えば、2020年3月のコロナショックでは、世界中の株式市場が急落し、多くの投資信託の基準価額が30%以上下落しました。

また、2022年には米国の利上げや地政学リスクにより、株式市場が大きく変動しました。

ただし、長期的に見れば、株式市場は右肩上がりで成長してきた歴史があります。

短期的な値動きに一喜一憂せず、積立投資を継続することが重要です。

投資信託には、購入時手数料・信託報酬・信託財産留保額の3つの手数料がかかります。

特に信託報酬は、保有している間ずっとかかる費用なので、長期投資では大きな差になります。

同じ指数に連動するインデックスファンドを比較する場合、信託報酬が低い銘柄を選ぶのが鉄則です。信託報酬が0.1%と0.5%では、20年間で数十万円の差が生まれることもあります。

NISAのつみたて投資枠で購入できる投資信託は、購入時手数料が無料(ノーロード)で、信託報酬も一定水準以下に抑えられています。

eMAXIS Slimシリーズは低コストの信託報酬を実現しており、長期投資に適した銘柄です。

投資信託は、短期的な売買で利益を狙う金融商品ではありません。

長期的に保有することで、複利効果や時間分散効果を最大限に活用できます。

短期的な値動きを見て、値上がりしたら売却、値下がりしたら購入といった売買を繰り返すと、売買のタイミングを見誤り、かえって損失を拡大させてしまう可能性があります。また、頻繁に売買すると、手数料や税金のコストもかかります。

投資信託は、10年・20年といった長期的な視点で保有することが推奨されます。

特にNISAは非課税期間が無期限化されたため、長期保有のメリットが大きくなりました。

投資信託を保有していると、市場の下落により含み損が発生することがあります。

特に投資初心者の方は、含み損を見ると不安になり、売却してしまいたくなるかもしれません。

しかし、含み損が出た時こそ、冷静な判断が必要です。

含み損が出た時に最もやってはいけないことは、慌てて売却することです。市場が下落している時に売却すると、損失を確定させてしまい、その後の回復局面で利益を得る機会を失ってしまいます。

過去の株式市場の歴史を振り返ると、リーマンショックやコロナショックなど、大きな暴落があった後も、市場は回復し、過去最高値を更新してきました。

短期的には大きく下落することがあっても、長期的には右肩上がりで成長してきたのが株式市場の特徴です。

含み損が出た時は、まず深呼吸して冷静になることが大切です。

投資信託の運用方針や投資対象に変更がなければ、基本的には保有を継続することをおすすめします。

市場が下落している時は、投資信託を安く買えるチャンスでもあります。

積立投資を継続することで、平均購入単価を下げることができ、市場が回復した時に大きな利益を得られる可能性が高まります。

これをドルコスト平均法といいます。毎月一定額を積み立てることで、価格が高い時は少ない口数を、価格が低い時は多くの口数を購入できます。結果として、平均購入単価を抑えられるのです。

実際、コロナショックで市場が大きく下落した2020年3月に積立投資を継続した人は、その後の市場回復で大きな利益を得ることができました。

市場が下落している時に積立を止めてしまうと、この恩恵を受けられません。

投資信託は、短期的な値動きではなく、長期的なリターンを目指す金融商品です。

10年・20年といった長期的な視点で考えることが、投資成功の鍵です。

短期的には市場が大きく変動することがありますが、長期的には経済成長とともに株式市場も成長してきました。

特に、米国株式市場や全世界株式市場は、過去数十年にわたって右肩上がりで成長してきた実績があります。

含み損が出た時は、投資を始めた目的を思い出すことが大切です。老後資金の準備や子どもの教育資金の確保など、長期的な目標があるはずです。短期的な値動きに惑わされず、その目標に向かって投資を継続しましょう。

投資初心者の方は、まずは1〜2銘柄から始めることをおすすめします。多くの銘柄を保有すると管理が複雑になり、それぞれの銘柄の特徴を把握しきれなくなる可能性があります。

投資初心者の方や、コツコツと積立投資をしたい方は、つみたて投資枠から始めることをおすすめします。つみたて投資枠は、金融庁が選定した長期投資に適した投資信託が対象なので、安心して選べます。

積立金額は、家計の状況に合わせて無理のない範囲で設定することが大切です。一般的には、手取り収入の10〜20%を投資に回すことが推奨されますが、生活費や緊急予備資金を確保した上で決めましょう。

投資信託は、基本的には長期保有を前提とした金融商品です。売却するタイミングは、老後資金として使う時や、住宅購入・子どもの教育費など、まとまった資金が必要になった時が一般的です。

長期的な資産形成を目指すなら、低コストのインデックスファンドがおすすめです。インデックスファンドは市場平均と同じリターンを目指すため、信託報酬が低く、長期投資に適しています。

NISA口座は、年単位で証券会社を変更することができます。例えば、2025年にA証券でNISA口座を開設した場合、2026年からB証券に変更することも可能です。

NISAで投資信託を始めることは、長期的な資産形成の第一歩です。

この記事では、おすすめの投資信託15選から、選び方のポイント、証券会社の比較、口座開設から購入までの具体的な手順まで、初心者の方でもすぐに始められるように解説しました。

投資信託を選ぶ際は、信託報酬の低さ・純資産総額の大きさ・運用実績・分散性・運用方針の5つのポイントを確認することが重要です。

特に、eMAXIS Slimシリーズは低コストの信託報酬を実現しており、長期投資に適した銘柄として多くの投資家に支持されています。

証券会社は、SBI証券・楽天証券・マネックス証券の3社が、取扱銘柄数・ポイント還元率・使いやすさの面で優れています。

自分が持っているクレジットカードや、普段使っているポイントに合わせて選ぶことで、お得に投資を始められます。

投資を始めたら、短期的な値動きに一喜一憂せず、長期的な視点で積立投資を継続することが大切です。

市場が下落した時も慌てて売らず、むしろ積立を継続することで、平均購入単価を下げられます。

10年・20年といった長期的な視点で、コツコツと資産形成を続けましょう。

なお、投資には元本割れのリスクがあります。ご自身の投資目的やリスク許容度に合わせて、慎重にご検討ください。不安な点がある場合は、ファイナンシャルプランナーなどの専門家に相談することもおすすめです。

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!