米国株投資におすすめの証券会社はどこ?選び方を比較【2026年】

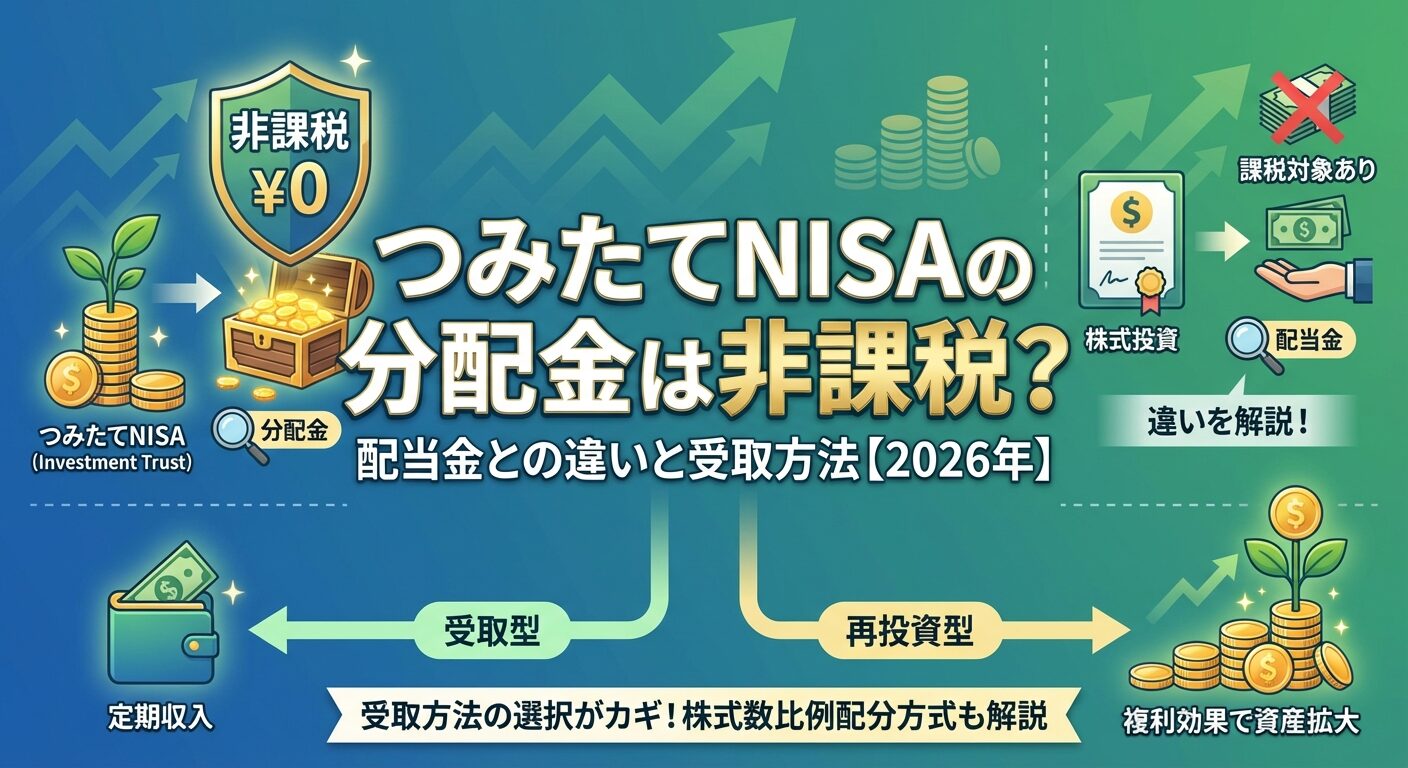

つみたてNISAを始めたばかりの方から「配当金はもらえるの?」「分配金って何?」という質問をよく聞きます。

実は、つみたてNISAでは個別株式に投資できないため、配当金ではなく「分配金」が対象となります。

この分配金は通常なら約20%の税金がかかりますが、つみたてNISAなら非課税で受け取れるんです。

ただし、受取方式の設定を間違えると課税されてしまう可能性もあるため、正しい知識が必要です。

この記事では、つみたてNISAにおける配当金・分配金の仕組みから、非課税で受け取る方法、受取型と再投資型の選び方まで、初心者の方にも分かりやすく解説します。

目次

つみたてNISAで配当金はもらえる?分配金との違い

つみたてNISAを始める際、多くの方が「配当金はもらえるの?」と疑問に思います。

結論から言うと、つみたてNISAでは配当金ではなく「分配金」が対象となります。この2つは似ているようで異なる仕組みなので、まずはその違いを理解しましょう。

配当金は、企業が株主に対して利益の一部を分配するお金のことです。

株式を保有していると、企業の業績に応じて年1~2回程度、配当金を受け取ることができます。

例えば、トヨタ自動車の株式を100株持っていれば、年間で数千円から数万円の配当金を受け取れる可能性があります。

配当金の金額は企業の業績や配当方針によって異なり、業績が良ければ増配、悪ければ減配や無配となることもあります。

通常、配当金には約20.315%の税金がかかりますが、NISA口座で保有している株式の配当金は非課税になります。

ただし、つみたてNISAでは個別株式に投資できないため、配当金を受け取ることはできません。

分配金は、投資信託が保有する株式や債券から得られる配当金や利息、売買益などを投資家に分配するお金です。

投資信託の運用会社が決算時に分配方針に基づいて支払います。

つみたてNISAで購入できるのは投資信託のみなので、受け取れるのは分配金ということになります。

ただし、金融庁が定めるつみたてNISA対象商品の基準では「頻繁に分配金を支払わない」ことが条件となっているため、実際には分配金を出さない商品がほとんどです。

分配金の2つの種類

つみたてNISAでは、普通分配金が非課税の対象となります。

つみたてNISAで配当金がもらえない理由は、投資対象が投資信託に限定されているためです。

金融庁が定める基準により、つみたてNISAでは個別株式やETF(上場投資信託)への投資ができません。

配当金は株式を保有している株主に支払われるものですが、つみたてNISAで購入する投資信託は、投資家が直接株式を保有しているわけではありません。

投資信託の運用会社が投資家から集めた資金で株式を購入し、その株式から得られる配当金は投資信託の資産として組み入れられます。そして、運用会社の判断で投資家に「分配金」として支払われるか、再投資されるかが決まります。

なお、2024年から始まった新NISA制度の「成長投資枠」では個別株式に投資できるため、配当金を受け取ることが可能です。配当金を重視したい場合は、成長投資枠の活用も検討するとよいでしょう。

つみたてNISAの分配金は非課税になる?

つみたてNISAの最大のメリットは、投資で得た利益が非課税になることです。

通常、投資信託の分配金には約20%の税金がかかりますが、つみたてNISA口座で保有している投資信託の分配金は非課税で受け取れます。ただし、分配金の種類によって扱いが異なるため、正しく理解しておきましょう。

つみたてNISAで受け取る分配金は、年間120万円の投資枠内で購入した投資信託から支払われるものであれば、全額非課税となります。

通常の課税口座では、分配金に対して所得税15.315%と住民税5%の合計20.315%が課税されますが、つみたてNISAではこれが一切かかりません。

例えば、10万円の分配金を受け取った場合、課税口座なら約2万円が税金として差し引かれ、手取りは約8万円になります。しかし、つみたてNISAなら10万円をまるごと受け取れるため、長期間の運用では大きな差が生まれます。

この非課税メリットは、投資信託を保有している期間中はずっと適用されます。

2024年からの新NISA制度では非課税保有期間が無期限となったため、一度購入した投資信託からの分配金は、売却するまで何年でも非課税で受け取り続けることができます。

分配金には「普通分配金」と「特別分配金(元本払戻金)」の2種類があり、それぞれ性質が大きく異なります。

この違いを理解することは、投資信託を選ぶ際にも重要です。

普通分配金は、投資信託の運用益から支払われる分配金です。投資信託の基準価額が個別元本(購入時の価格)を上回っている状態で支払われるため、純粋な利益といえます。

課税口座では約20%の税金がかかりますが、つみたてNISAでは非課税です。

一方、特別分配金(元本払戻金)は、投資信託の基準価額が個別元本を下回っている状態で支払われる分配金です。

運用益ではなく、元本の一部を取り崩して支払われるため、実質的には自分が投資したお金が戻ってきているだけです。元本払戻金という名称からも分かるとおり、これは利益ではありません。

特別分配金は元本の払い戻しなので、課税口座でもつみたてNISAでも非課税です。ただし、元本が減っていることを意味するため、頻繁に特別分配金が支払われる投資信託は、運用がうまくいっていない可能性があります。

つみたてNISAで分配金を非課税で受け取るには、いくつかの条件を満たす必要があります。

最も重要なのは、配当金の受取方式を「株式数比例配分方式」に設定することです。

株式数比例配分方式とは

また、つみたてNISAの年間投資枠(120万円)を超えて購入した投資信託や、課税口座で保有している投資信託の分配金は、当然ながら非課税の対象外です。

つみたてNISA口座で購入した投資信託のみが非課税の対象となります。

複数の証券会社で口座を持っている場合は、どの口座がつみたてNISA口座なのかをしっかり確認しておきましょう。

分配金の受け取り方は2種類

投資信託の分配金には、「受取型(一般型)」と「再投資型(累投型)」という2つの受け取り方があります。

どちらを選ぶかによって、将来の資産額に大きな差が生まれる可能性があります。それぞれの特徴とメリット・デメリットを理解して、自分に合った方法を選びましょう。

受取型は、投資信託から支払われる分配金を現金として受け取る方法です。

分配金が支払われるたびに、証券口座に現金が入金されます。つみたてNISAの場合、株式数比例配分方式に設定していれば、証券口座で非課税のまま受け取れます。

受け取った分配金は、生活費に充てたり、別の投資に回したり、自由に使うことができます。

定期的な収入が欲しい方や、投資信託以外の用途に資金を使いたい方に向いています。

ただし、つみたてNISA対象の投資信託は、金融庁の基準により「頻繁に分配金を支払わない」ことが条件となっているため、実際に分配金が支払われることは少ないです。

再投資型は、投資信託から支払われる分配金を自動的に同じ投資信託の購入に充てる方法です。

分配金を現金で受け取らず、そのまま投資に回すことで、複利効果を得られます。

複利効果とは

長期間の運用になるほど、この複利効果の差は大きくなります。

つみたてNISAは長期的な資産形成を目的とした制度なので、再投資型を選ぶ方が効率的に資産を増やせる可能性が高いです。

受取型のメリットは、分配金を自由に使えることです。定期的な収入として生活費に充てたり、他の投資商品を購入したり、貯蓄に回したりと、用途を自分で決められます。

投資信託の運用状況に関わらず、一定の現金収入を得られる安心感もあります。

また、分配金を受け取ることで、投資の成果を実感しやすくなります。

口座に現金が入金されることで、「投資で利益が出ている」という実感を得られるため、投資を続けるモチベーションになる方もいます。

一方、デメリットは複利効果を得られないことです。分配金を現金で受け取ってしまうと、その分だけ投資元本が減るため、将来の運用益も減少します。長期的な資産形成を目指す場合、受取型は不利になる可能性が高いです。

また、つみたてNISAでは分配金を受け取っても、その分を再度つみたてNISA枠で購入することはできません(年間120万円の枠を消費してしまうため)。

そのため、受取型を選ぶと、非課税枠を最大限活用できないというデメリットもあります。

再投資型の最大のメリットは、複利効果により効率的に資産を増やせることです。分配金が自動的に再投資されるため、手間をかけずに投資元本を増やし続けることができます。

長期的な資産形成を目指すつみたてNISAでは、再投資型が基本的におすすめです。

また、再投資型なら分配金の使い道を考える必要がなく、投資を自動化できます。

「分配金をどうしよう」と悩む時間も不要で、投資初心者の方でも迷わず運用を続けられます。

さらに、つみたてNISAでは再投資された分配金も非課税枠内で運用されるため、税制メリットを最大限活用できます。

デメリットは、分配金を現金として使えないことです。

定期的な収入が欲しい方や、投資信託以外の用途に資金を使いたい方には向きません。また、分配金が再投資されることで投資元本が増え続けるため、基準価額が下落した際の損失額も大きくなる可能性があります。

受取型と再投資型のどちらを選ぶべきかは、投資の目的や資金の使い道によって異なります。

つみたてNISAは長期的な資産形成を目的とした制度なので、基本的には再投資型がおすすめですが、状況によっては受取型が適している場合もあります。

つみたてNISAで老後資金や教育資金など、将来のための資産を長期的に増やしたいなら、再投資型を選ぶのがおすすめです。

分配金を再投資することで複利効果が働き、時間をかけるほど資産が効率的に増えていきます。

特に、20代~40代で投資を始める方は、運用期間が長いため複利効果の恩恵を大きく受けられます。例えば、30歳から60歳まで30年間運用する場合、再投資型と受取型では最終的な資産額に数百万円の差が生まれることも珍しくありません。

また、つみたてNISAは年間120万円という投資枠が決まっているため、分配金を受け取ってしまうとその分の非課税枠を有効活用できません。

再投資型なら、分配金も含めて非課税で運用し続けられるため、税制メリットを最大限活用できます。

一方、定期的な現金収入が欲しい方や、分配金を別の用途に使いたい方は、受取型を選ぶとよいでしょう。

ただし、つみたてNISA対象の投資信託は分配金を頻繁に出さない設計になっているため、実際には受取型を選んでもほとんど分配金が支払われない可能性が高いです。

定期的な収入を重視するなら、つみたてNISAではなく、成長投資枠で高配当株やETFに投資する方が現実的です。成長投資枠なら個別株式に投資できるため、配当金を定期的に受け取ることができます。

また、すでに十分な資産があり、これ以上の資産拡大を急がない方も、受取型を選ぶメリットがあります。

分配金を受け取って生活費に充てたり、趣味に使ったりすることで、投資の成果を実感しながら生活を楽しめます。

受取型と再投資型では、長期間の運用でどれだけの差が生まれるのでしょうか。

ここでは、毎月3万円を20年間積み立て、年利5%で運用した場合のシミュレーション結果を紹介します。

| 項目 | 受取型 | 再投資型 | 差額 |

| 積立元本 | 720万円 | 720万円 | – |

| 運用益(分配金含む) | 約510万円 | 約510万円 | – |

| 受取分配金の累計 | 約200万円 | 0円 | – |

| 最終資産額 | 約1,030万円 | 約1,230万円 | 約200万円 |

このシミュレーションでは、受取型の場合、分配金として約200万円を現金で受け取れますが、最終的な資産額は約1,030万円です。

一方、再投資型では分配金を再投資し続けることで、最終資産額は約1,230万円となり、約200万円の差が生まれます。

この差は、分配金を再投資することで複利効果が働いた結果です。受取型で受け取った200万円を別の用途に使わず、単に現金で保有していた場合、再投資型の方が200万円も多く資産を増やせることになります。

つみたてNISAで分配金を非課税で受け取る方法

つみたてNISAで分配金を非課税で受け取るには、配当金の受取方式を正しく設定する必要があります。

設定を間違えると、せっかくのつみたてNISAの非課税メリットを受けられず、通常どおり約20%の税金が課税されてしまいます。

株式数比例配分方式とは、配当金や分配金を証券口座で受け取る方式のことです。

この方式に設定すると、投資信託の分配金が証券会社の口座に直接入金されるため、NISA口座の非課税メリットを受けられます。

配当金の受取方式は4種類

NISA口座で非課税の恩恵を受けられるのは株式数比例配分方式のみです。他の方式では、分配金が銀行口座に振り込まれたり、配当金領収証が郵送されたりして、約20%の税金が源泉徴収されてしまいます。

株式数比例配分方式の設定は、証券会社のウェブサイトやアプリから簡単に行えます。

多くの証券会社では、口座開設時に初期設定として株式数比例配分方式が選択されていますが、念のため確認しておくことをおすすめします。

設定画面では、「株式数比例配分方式」を選択して保存すれば完了です。

設定変更は通常、即日~数営業日で反映されます。ただし、証券会社によっては郵送での手続きが必要な場合もあるため、詳細は各証券会社のサポートページを確認してください。

なお、株式数比例配分方式は証券会社ごとではなく、すべての証券会社で統一される設定です。複数の証券会社で口座を持っている場合、1社で株式数比例配分方式に設定すると、他の証券会社でも自動的に同じ方式が適用されます。

株式数比例配分方式に設定していない場合、つみたてNISA口座で保有している投資信託の分配金であっても、非課税の対象外となります。

分配金は銀行口座に振り込まれ、所得税15.315%と住民税5%の合計20.315%が源泉徴収されてしまいます。

例えば、10万円の分配金を受け取った場合、約2万円が税金として差し引かれ、手取りは約8万円になります。つみたてNISAの非課税メリットを受けられないだけでなく、長期間にわたって損失が積み重なるため、設定ミスは大きな機会損失につながります。

また、株式数比例配分方式に設定していても、証券会社の口座情報が古いままだと、分配金が正しく処理されない可能性があります。

住所変更や口座情報の変更があった場合は、証券会社に最新情報を登録しておきましょう。

つみたてNISAで分配金が少ない理由

つみたてNISAを始めた方の中には、「分配金がほとんど出ない」「他の投資信託と比べて分配金が少ない」と感じる方もいるかもしれません。

実は、これはつみたてNISA対象商品の特性によるもので、決して悪いことではありません。むしろ、長期的な資産形成にとっては有利な設計になっています。

つみたてNISAの対象商品は、金融庁が定める厳格な基準を満たした投資信託に限定されています。

この基準の中に、「頻繁に分配金を支払わないこと」という条件が含まれています。具体的には、毎月分配型の投資信託はつみたてNISAの対象外です。

金融庁がこの基準を設けた理由

つみたてNISAは、長期・積立・分散投資を通じて安定的な資産形成を支援する制度です。

そのため、短期的な分配金よりも、長期的な資産の成長を重視した商品が選ばれています。つみたてNISA対象商品の多くは、分配金を出さずに運用益を再投資することで、複利効果を最大化する設計になっています。

分配金が少ない、あるいは出ない投資信託は、一見すると「利益が出ていない」ように感じるかもしれません。

しかし、実際には運用益が投資信託の中で再投資され、複利効果によって資産が効率的に増えている可能性が高いです。

投資信託が分配金を支払うと、その分だけ基準価額が下がります。例えば、基準価額が10,000円の投資信託が100円の分配金を支払うと、分配金支払い後の基準価額は9,900円になります。この9,900円を元手に運用を続けるよりも、10,000円のまま運用を続けた方が、将来的に大きな利益を得られる可能性が高いです。

特に、つみたてNISAのように長期間の運用を前提とした投資では、複利効果が非常に重要です。

分配金を出さずに運用益を再投資し続けることで、時間をかけるほど資産が雪だるま式に増えていきます。分配金が少ないことは、むしろ効率的な資産形成が行われている証拠と考えてよいでしょう。

新NISAの成長投資枠なら配当金も非課税に

つみたてNISAでは投資信託の分配金が対象ですが、2024年から始まった新NISA制度の「成長投資枠」を利用すれば、個別株式の配当金も非課税で受け取ることができます。

配当金を重視した投資戦略を考えている方は、成長投資枠の活用も検討してみましょう。

新NISA制度には、「つみたて投資枠」と「成長投資枠」の2つがあります。

つみたて投資枠は従来のつみたてNISAと同様、金融庁が認めた投資信託のみが対象ですが、成長投資枠では個別株式やETF、REITなど、幅広い商品に投資できます。

新NISAの投資枠

個別株式に投資できるため、高配当株を購入して定期的な配当金収入を得ることも可能です。

例えば、日本の大手企業や米国の高配当株に投資すれば、年間数%の配当利回りを期待できます。これらの配当金は、成長投資枠で保有している限り、非課税で受け取り続けられます。

成長投資枠で個別株式の配当金を非課税で受け取るには、つみたてNISAと同様に「株式数比例配分方式」に設定する必要があります。

この設定をしていないと、配当金が銀行口座に振り込まれ、約20%の税金が課税されてしまいます。

株式数比例配分方式の設定方法は、つみたてNISAと同じです。証券会社のウェブサイトやアプリから、配当金受取方法を「株式数比例配分方式」に変更してください。

一度設定すれば、つみたて投資枠と成長投資枠の両方で非課税の恩恵を受けられます。

また、配当金を再投資したい場合は、受け取った配当金を手動で成長投資枠の投資に回すこともできます。ただし、年間240万円の投資枠を超えて購入することはできないため、投資枠の残高を確認しながら再投資を行いましょう。

成長投資枠で米国株などの外国株式に投資する場合、配当金の扱いには注意が必要です。

外国株式の配当金は、現地国と日本の二重課税の対象となるため、NISA口座で保有していても現地国の税金は免除されません。

例えば、米国株の配当金には、米国で10%の源泉徴収税が課されます。通常の課税口座では、この米国での税金を「外国税額控除」として日本の税金から差し引くことができますが、NISA口座では外国税額控除が適用されません。そのため、米国株の配当金は実質的に10%の税金がかかることになります。

それでも、日本国内での約20%の税金が免除されるため、課税口座で保有するよりは有利です。

米国株の配当金を受け取る場合、課税口座なら約30%(米国10%+日本20%)の税金がかかりますが、NISA口座なら米国の10%のみで済みます。

分配金・配当金で気をつけたい3つのこと

つみたてNISAや成長投資枠で分配金・配当金を受け取る際には、いくつかの注意点があります。

知らないうちに損をしてしまったり、非課税メリットを受けられなかったりすることがないよう、以下の3つのポイントを押さえておきましょう。

最も多いトラブルが、配当金の受取方式を「株式数比例配分方式」に設定していないために、分配金・配当金が課税されてしまうケースです。

NISA口座で保有している投資信託や株式であっても、受取方式の設定が間違っていると、非課税の恩恵を受けられません。

特に、複数の証券会社で口座を持っている方や、過去に証券口座を開設したことがある方は、設定が古いままになっている可能性があります。つみたてNISAや成長投資枠を始める際は、必ず証券会社のウェブサイトやアプリで受取方式を確認し、株式数比例配分方式に設定しましょう。

もし設定を間違えて配当金が課税されてしまった場合、後から税金を取り戻すことはできません。

一度課税された配当金は、確定申告をしても還付されないため、最初から正しく設定しておくことが重要です。

投資信託を選ぶ際、「分配金が多い商品の方が得だ」と考える方もいますが、これは必ずしも正しくありません。

分配金が多い投資信託の中には、運用益ではなく元本を取り崩して分配金を支払っている商品もあります。

特に、毎月分配型の投資信託は要注意です。毎月安定した分配金を受け取れる一方で、運用成績が悪い場合は元本払戻金(特別分配金)として支払われることが多く、実質的に自分のお金が戻ってきているだけです。元本が減少すれば、将来の運用益も減少するため、長期的な資産形成には不利です。

投資信託を選ぶ際は、分配金の多さだけでなく、運用実績や信託報酬(手数料)、投資対象などを総合的に判断しましょう。

つみたてNISA対象商品は、金融庁の基準をクリアした低コストで長期運用に適した商品が選ばれているため、安心して選べます。

分配金を再投資型で受け取る場合、再投資された分配金もつみたてNISAの年間投資枠(120万円)を消費します。

例えば、年間100万円を積み立てていて、分配金として5万円が再投資された場合、その年の投資枠の使用額は105万円となります。

これは、分配金が一度支払われた後、自動的に同じ投資信託を購入する仕組みになっているためです。再投資された分配金も「新規の投資」として扱われるため、非課税枠を消費します。

ただし、つみたてNISA対象商品は分配金をほとんど出さない設計になっているため、実際に非課税枠を大きく消費することは少ないです。

それでも、分配金が多い商品を選んでいる場合や、複数の投資信託を保有している場合は、年間の投資枠を超えないよう注意が必要です。

いいえ、つみたてNISAでは毎月分配型の投資信託は購入できません。金融庁が定めるつみたてNISAの対象商品基準では、「頻繁に分配金を支払わないこと」が条件となっており、毎月分配型は対象外です。これは、頻繁な分配金の支払いが長期的な資産形成に不利だからです。つみたてNISAで購入できるのは、分配金を出さないか、年1回程度しか分配金を出さない投資信託に限られます。

はい、分配金の受取方式は後から変更できます。証券会社のウェブサイトやアプリから、「受取型」と「再投資型」を切り替えることが可能です。ただし、変更が反映されるタイミングは証券会社によって異なり、即日反映される場合もあれば、数営業日かかる場合もあります。また、変更前に支払われた分配金については、変更前の設定が適用されるため、早めに変更手続きを行いましょう。

つみたてNISA口座で受け取った分配金は非課税のため、確定申告は不要です。ただし、課税口座(特定口座や一般口座)で受け取った分配金は、原則として確定申告が必要です。特定口座(源泉徴収あり)を利用している場合は、証券会社が自動的に税金を源泉徴収してくれるため、確定申告は不要ですが、損益通算や配当控除を受けたい場合は確定申告をすることで税金の還付を受けられる可能性があります。

特別分配金(元本払戻金)は、投資信託の元本を取り崩して支払われる分配金です。運用益ではなく自分が投資したお金が戻ってきているだけなので、利益ではありません。ただし、「損をしている」とは限りません。投資信託の基準価額が購入時よりも下がっている場合に支払われるため、運用成績が悪い可能性はありますが、長期的に見れば回復することもあります。特別分配金が頻繁に支払われる投資信託は、運用がうまくいっていない可能性が高いため、商品選びの際は注意しましょう。

配当金生活を目指すなら、つみたてNISAよりも新NISAの成長投資枠を活用するのがおすすめです。成長投資枠では個別株式に投資できるため、高配当株を購入して定期的な配当金収入を得ることができます。日本株なら配当利回り3~5%程度、米国株なら2~4%程度の高配当株が狙い目です。年間240万円の成長投資枠を活用して、複数の高配当株に分散投資すれば、安定した配当金収入を得られる可能性があります。

つみたてNISAでは、投資信託の分配金を非課税で受け取ることができます。

配当金ではなく分配金が対象となる点、そして受取方式を「株式数比例配分方式」に設定しないと非課税のメリットを受けられない点を理解しておきましょう。

分配金の受け取り方には「受取型」と「再投資型」があり、長期的な資産形成を目指すなら再投資型がおすすめです。

複利効果により、時間をかけるほど効率的に資産を増やすことができます。一方、定期的な収入が欲しい方は受取型を選ぶこともできますが、つみたてNISA対象商品は分配金をほとんど出さない設計になっているため、配当金収入を重視するなら成長投資枠の活用も検討しましょう。

つみたてNISAで分配金が少ないのは、金融庁の基準により「頻繁に分配金を支払わない」商品が選ばれているためです。

分配金が少ないことは、むしろ複利効果を最大化して効率的な資産形成が行われている証拠と考えてよいでしょう。分配金の多さだけで商品を選ぶのではなく、運用実績や信託報酬、投資対象などを総合的に判断することが大切です。

なお、投資には元本割れのリスクがあります。最終的な投資判断はご自身の責任で行ってください。不明な点があれば、各証券会社や金融機関にご確認いただくことをおすすめします。

| 順位 | 証券会社 | 特徴 | 手数料 | 口座開設 |

|---|---|---|---|---|

| 1 | SBI証券 おすすめ |

|

0円 | 口座開設 |

| 2 | 楽天証券 |

|

0円 | 詳細を見る |

| 3 | moomoo証券 |

|

0円 | 詳細を見る |

PR | 情報は2026年2月時点

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!