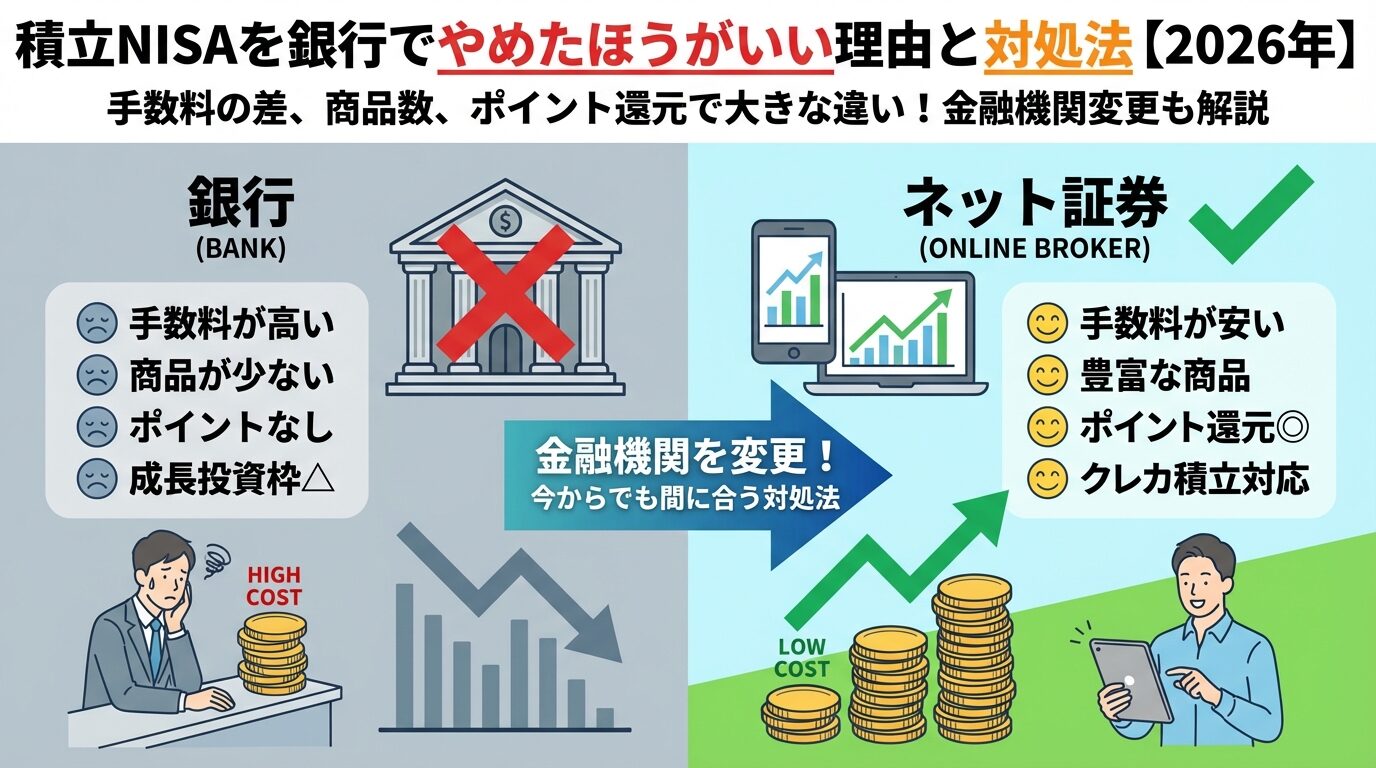

積立NISAを銀行でやめたほうがいい理由と対処法【2026年】

楽天証券でNISA口座を開設したいけれど、手続きが複雑そうで不安に感じていませんか。

実は楽天証券のNISA口座は、スマホだけで最短翌営業日に開設でき、楽天ポイントを使った投資も可能です。

この記事では、楽天証券のNISA口座開設の具体的な手順から、メリット・デメリット、実際の取引開始方法まで詳しく解説します。

楽天経済圏を活用している方はもちろん、これから投資を始めたい初心者の方にも分かりやすくお伝えします。

SBI証券との比較や、失敗しないための注意点も紹介しますので、ぜひ最後までご覧ください。

証券口座を開設するならSBI証券がおすすめ

※最短5分で申込完了 ※口座開設・維持費無料

目次

楽天証券のNISA口座とは

楽天証券のNISA口座は、投資で得た利益が非課税になる制度を活用できる証券口座です。

2024年からの新NISA制度では、非課税保有限度額が1,800万円に拡大され、より多くの資産を非課税で運用できるようになりました。

楽天証券は楽天グループが運営するネット証券会社で、約1,300万口座を超える口座数を誇ります。

投資信託は約2,550本、米国株は約4,500銘柄を取り扱っており、初心者から上級者まで幅広いニーズに対応しています。出典:楽天証券公式サイト

口座開設はスマホで本人確認を利用すれば最短翌営業日で完了し、すぐに取引を始められます。取引手数料は現物取引が原則無料で、コストを抑えた投資が可能です。

楽天ポイントを使った投資や、楽天銀行・楽天カードとの連携によるポイント還元など、楽天経済圏のメリットを最大限に活用できるのが特徴です。

新NISA制度は2024年1月から始まった非課税投資制度で、つみたて投資枠と成長投資枠の2つの枠組みがあります。

つみたて投資枠は年間120万円まで、成長投資枠は年間240万円まで投資でき、合計で年間360万円の投資が可能です。

非課税保有限度額は1,800万円(うち成長投資枠は1,200万円まで)で、非課税保有期間は無期限となりました。従来のNISAと異なり、売却した分の枠は翌年以降に復活するため、柔軟な運用が可能です。

NISA口座は1人1口座しか開設できないため、証券会社選びは慎重に行う必要があります。

楽天証券が選ばれる理由

楽天証券のNISA口座には、他社にはない独自のメリットが数多くあります。

特に楽天経済圏を活用している方にとっては、ポイント還元や連携サービスの恩恵を大きく受けられます。

楽天証券の国内株式現物取引手数料は原則無料で、NISA口座での取引も同様に無料です。

投資信託の購入時手数料(販売手数料)も全銘柄で無料となっており、コストを抑えた投資が可能です。

手数料が安いということは、長期投資において大きなメリットとなります。例えば毎月3万円を20年間積み立てた場合、手数料の差が数万円から数十万円の差になることもあります。

信用取引の手数料は約定金額に応じて0円~1,385円(税込)となっており、デイトレードなら手数料無料で取引できます。

米国株の取引手数料は約定代金の0.495%(税込、最低手数料0米ドル)で、業界トップクラスの低水準です。

楽天証券では、投資信託の残高に応じて楽天ポイントが貯まります。

投資信託の残高が10万円ごとに、年間で最大数百ポイントが付与されます。

貯まった楽天ポイントは、投資信託の購入代金として1ポイント=1円で利用できます。通常ポイントだけでなく期間限定ポイントも投資に使えるため、ポイントの有効活用が可能です。

楽天市場でのお買い物や楽天カードの利用で貯まったポイントを投資に回せるため、現金を使わずに資産運用を始められます。

ポイント投資も通常の投資と同様にNISAの非課税枠を利用できるため、税制面でも有利です。

楽天カードで投資信託の積立設定をすると、積立額に応じて楽天ポイントが還元されます。

楽天カードは0.5%、楽天ゴールドカードは0.75%、楽天プレミアムカードは1.0%のポイント還元率です。

毎月5万円をクレカ積立した場合、楽天カードなら年間3,000ポイント、楽天プレミアムカードなら年間6,000ポイントが貯まります。これは実質的な運用益の上乗せとなり、長期投資では大きな差になります。

クレカ積立は毎月1日に自動で買付が行われるため、買付のタイミングを気にする必要がなく、ドルコスト平均法による安定した投資が可能です。

NISA口座でもクレカ積立が利用でき、非課税枠を効率的に活用できます。

楽天証券と楽天銀行を連携する「マネーブリッジ」を設定すると、楽天銀行の普通預金金利が優遇されます。2026年1月1日から優遇金利の適用残高が300万円から1,000万円に拡大され、2026年2月1日からは優遇金利が年0.38%(税引後0.302%)に改定されます。

1,000万円以下の部分に年0.38%が適用され、1,000万円を超えた分は年0.32%(税引後0.254%)が適用されます。

マネーブリッジを設定すると、楽天証券での買付時に楽天銀行から自動で入金される「自動入出金(スイープ)」が利用できます。証券口座に資金を移す手間が省け、普通預金の金利も受けながら投資できるため非常に便利です。

楽天銀行のハッピープログラムにエントリーすると、投資信託の残高や取引に応じて楽天ポイントがさらに貯まります。

楽天経済圏をフル活用することで、ポイント還元率を最大化できます。

楽天証券のスマホアプリ「iSPEED」は、直感的な操作性と見やすいデザインで初心者でも使いやすいと評判です。

株価チャートやニュース、銘柄検索機能が充実しており、外出先でも簡単に取引できます。

PC向けの取引ツール「MARKET SPEED Ⅱ」は、リアルタイムの株価情報や高機能なチャート分析が可能で、中級者以上の投資家にも支持されています。無料で利用でき、プロ並みの分析が行えます。

投資信託の積立設定は「かんたん積立アプリ」で簡単に行え、積立状況の確認や変更もスマホで完結します。

初心者向けの投資情報や解説記事も充実しており、学びながら投資を始められる環境が整っています。

楽天証券のNISA口座

楽天証券には多くのメリットがある一方で、いくつかのデメリットも存在します。

自分の投資スタイルに合っているか、事前に確認しておくことが大切です。

楽天証券では、投資信託の残高に応じたポイント還元がありますが、一部の投資信託に限定されています。

以前は全ての投資信託が対象でしたが、2022年4月以降は「楽天プラス」対象ファンドのみがポイント付与の対象となりました。

人気の「eMAXIS Slimシリーズ」などの低コストインデックスファンドは、保有ポイント還元の対象外となっているケースが多く、この点ではSBI証券に劣ります。SBI証券では投資信託の残高に応じて最大0.25%のポイント還元があります。

ただし、楽天カードのクレカ積立によるポイント還元(最大1.0%)は継続しているため、積立投資を中心に行う場合は大きな問題にはなりません。

保有ポイントよりも積立ポイントを重視する方には、依然として魅力的な選択肢です。

楽天証券の最大の強みは、楽天ポイントを活用した投資や楽天銀行・楽天カードとの連携です。

しかし、楽天市場や楽天カードを普段使わない方にとっては、これらのメリットを十分に享受できません。

楽天経済圏を利用していない場合、クレカ積立のポイント還元や楽天銀行の優遇金利といったメリットが活かせず、他のネット証券と比べて特に優位性がない可能性があります。

楽天サービスを日常的に使っていない方は、SBI証券やマネックス証券など、他のネット証券も比較検討することをおすすめします。

自分のライフスタイルに合った証券会社を選ぶことが、長期的な資産形成では重要です。

楽天証券はネット証券のため、対面での相談窓口がありません。

電話やチャットでのサポートは受けられますが、投資初心者で手厚いサポートを希望する方には物足りないかもしれません。

電話サポートは平日8時30分~17時までとなっており、土日祝日は利用できません。仕事で平日に時間が取れない方は、問い合わせのタイミングが限られます。

ただし、公式サイトには初心者向けの解説記事や動画が充実しており、自分で調べながら学ぶことができます。

オンラインセミナーも定期的に開催されているため、自主的に学ぶ姿勢があれば十分に活用できます。

楽天証券とSBI証券を比較

楽天証券とSBI証券は、日本を代表する2大ネット証券です。

どちらもNISA口座に適していますが、それぞれに特徴があります。自分の投資スタイルや利用しているサービスに合わせて選びましょう。

楽天証券は楽天カードで最大1.0%のポイント還元(楽天プレミアムカード使用時)、SBI証券は三井住友カードで最大5.0%のポイント還元(三井住友カード プラチナプリファード使用時)です。

一般カードで比較すると、楽天カードは0.5%、三井住友カード(NL)は0.5%と同水準です。

ゴールドカード以上では、楽天ゴールドカードが0.75%、三井住友カード ゴールド(NL)が1.0%とSBI証券がやや有利です。

ただし、楽天カードは年会費無料で0.5%還元なのに対し、三井住友カード ゴールド(NL)は年会費5,500円(条件達成で無料)がかかります。年会費を考慮すると、一般カードでは楽天証券の方がコストパフォーマンスが高い場合もあります。

SBI証券は約2,600本、楽天証券は約2,550本の投資信託を取り扱っており、本数ではSBI証券がやや上回ります。

つみたて投資枠対象の投資信託は、SBI証券が約271本、楽天証券が約200本です。

人気の「eMAXIS Slimシリーズ」や「楽天・全米株式インデックス・ファンド」など、主要なインデックスファンドはどちらでも購入できます。

初心者が選ぶ定番の投資信託については、両社で大きな差はありません。

米国株の取扱銘柄数は、SBI証券が約5,000銘柄、楽天証券が約4,500銘柄で、SBI証券の方が充実しています。

取扱国数は、SBI証券が8か国、楽天証券が6か国と、SBI証券の方が多様な国の株式に投資できます。

米国株の取引手数料は両社とも約定代金の0.495%(税込)と同水準です。

為替手数料は、SBI証券が1ドルあたり0銭(住信SBIネット銀行経由)、楽天証券が25銭となっており、SBI証券の方が有利です。

米国株投資を積極的に行いたい方や、新興国株式にも投資したい方は、SBI証券の方が選択肢が広がります。

楽天証券がおすすめな人

SBI証券がおすすめな人

楽天証券のNISA口座開設方法

楽天証券のNISA口座開設は、スマホで簡単に手続きできます。

本人確認書類を準備すれば、最短翌営業日で口座開設が完了します。

楽天証券の公式サイトにアクセスし、「口座開設」ボタンをクリックします。

メールアドレスを入力すると、確認メールが届きます。メールに記載されたURLをクリックし、本人情報の入力画面に進みます。

楽天会員の方は、楽天IDでログインすると一部の情報入力を省略できます。

本人確認書類として、運転免許証、マイナンバーカード、パスポート、住民票の写しなどが利用できます。

スマホで本人確認を選択すると、最短翌営業日で口座開設が完了します。

スマホのカメラで本人確認書類と自分の顔を撮影し、アップロードします。画像が不鮮明だと再提出になるため、明るい場所で撮影しましょう。

郵送での本人確認も可能ですが、口座開設まで1~2週間かかります。

急ぎの場合はスマホで本人確認を選択することをおすすめします。

氏名、住所、生年月日、職業、投資経験などの情報を入力します。

NISA口座を開設する場合は、「NISA口座を申し込む」にチェックを入れます。

特定口座の開設有無も選択します。特定口座(源泉徴収あり)を選択すると、確定申告が不要になるため、初心者の方におすすめです。

マイナンバーの提出も必要です。

マイナンバーカード、通知カード、マイナンバー記載の住民票のいずれかを提出します。

審査が完了すると、ログインIDとパスワードが記載された書類が届きます。

スマホで本人確認を利用した場合は、メールでログイン情報が届きます。

ログインIDとパスワードを使って、楽天証券のマイページにログインします。

初回ログイン時は、取引暗証番号の設定が必要です。

マイページにログイン後、勤務先情報や銀行口座の登録を行います。

楽天銀行を持っている場合は、マネーブリッジの設定も忘れずに行いましょう。

NISA口座の開設には税務署の審査が必要で、通常1~2週間かかります。審査完了後、NISA口座での取引が可能になります。審査状況はマイページで確認できます。

クレカ積立を利用する場合は、楽天カードの登録と積立設定を行います。

毎月の積立日は1日に固定されているため、早めに設定しておきましょう。初期設定が完了したら、投資信託の選択や積立設定を行い、実際の投資をスタートできます。

口座開設が完了したら、次は実際に取引を始める準備をします。

入金方法の選択、投資信託の選定、積立設定の3ステップで、スムーズに投資をスタートできます。

楽天証券には複数の入金方法があり、自分の利用状況に合わせて選べます。

それぞれの特徴を理解して、最適な方法を選びましょう。

楽天銀行とマネーブリッジを設定すると利用できる入金方法です。楽天証券で買付を行うと、楽天銀行から自動で必要な金額が入金されます。証券口座に資金を移す手間が不要で、普通預金の優遇金利も受けられるため、最もおすすめの入金方法です。

楽天銀行以外の提携金融機関からリアルタイムで入金できる方法です。

入金手数料は無料で、24時間いつでも入金できます。主要な銀行(三菱UFJ銀行、三井住友銀行、みずほ銀行など)が対応しており、ネットバンキングの契約が必要です。

提携金融機関のネットバンキングから、リアルタイムで入金できる方法です。

らくらく入金と同様に、入金手数料は無料です。

楽天証券の専用口座に銀行振込で入金する方法です。

振込手数料は自己負担となり、入金反映に時間がかかるため、他の方法が利用できない場合の選択肢となります。

投資信託を選ぶ際は、投資対象、信託報酬、運用実績を確認しましょう。

初心者の方には、全世界株式や米国株式に投資するインデックスファンドがおすすめです。

楽天証券の投資信託検索機能を使うと、つみたて投資枠対象のファンドや、人気ランキングから選べます。

「eMAXIS Slimシリーズ」や「楽天・全米株式インデックス・ファンド」など、低コストで分散投資できるファンドが人気です。

投資信託の詳細ページでは、運用方針、組入銘柄、過去のリターン、信託報酬などが確認できます。複数のファンドを比較して、自分の投資目的に合ったものを選びましょう。

分散投資の観点から、1つのファンドに集中せず、複数のファンドに分けて投資することも検討できます。

ただし、初心者の方はまず1~2本のシンプルな構成から始めることをおすすめします。

投資信託を選んだら、積立設定を行います。

毎月の積立金額、積立日、引落方法を設定します。楽天カードのクレカ積立を利用する場合は、積立日は毎月1日に固定されます。

積立金額は、つみたて投資枠なら月10万円(年間120万円)まで設定できます。

無理のない金額から始めて、慣れてきたら増額することも可能です。

ボーナス設定を利用すると、年2回まで通常の積立額に上乗せして買付できます。成長投資枠も併用すれば、年間360万円まで投資できます。

積立設定が完了すると、毎月自動で買付が行われます。

積立状況はマイページやアプリで確認でき、いつでも金額の変更や停止ができます。

楽天証券のNISA口座でおすすめの投資信託3選

投資初心者の方に向けて、楽天証券で購入できるおすすめの投資信託を3つ紹介します。

いずれも低コストで分散投資ができ、長期投資に適したファンドです。

全世界の株式市場に分散投資できるインデックスファンドです。

日本を含む先進国と新興国の約3,000銘柄に投資し、これ1本で世界中の株式に投資できます。

信託報酬は年率0.05775%と非常に低く、長期保有でもコストを抑えられます。MSCI オール・カントリー・ワールド・インデックスに連動する運用を目指しており、世界経済の成長を享受できます。

「どれを選べばいいか分からない」という初心者の方には、この1本から始めることをおすすめします。

地域分散が効いているため、特定の国の経済リスクを軽減できます。

米国の代表的な株価指数S&P500に連動するインデックスファンドです。

Apple、Microsoft、Amazonなど、米国を代表する約500社に分散投資できます。

信託報酬は年率0.09372%と低コストで、米国株式市場の成長を取り込めます。過去の実績では、S&P500は長期的に年平均10%前後のリターンを上げてきました。

米国経済の成長性を重視する方や、世界経済の中心である米国市場に投資したい方におすすめです。

ただし、米国に集中投資するため、地域分散の観点では全世界株式よりリスクが高くなります。

| 項目 | 内容 |

|---|---|

| 口座数 | 約13,000,000口座 ※2025年11月時点 |

| 取引手数料 | 【ゼロコース】 国内株式(現物・信用):0円 かぶミニ®(単元未満株):0円 投資信託:0円 ※ゼロコース選択時。 ※一部、スプレッドや信託財産留保額が発生する場合があります。 |

| NISA対応 | 〇(新NISA対応)※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 251銘柄 ※2025年2月28日時点 ※現物取引のみ |

| 成長投資枠対象商品 | 国内株式 / 外国株式 / 投資信託(約1,345銘柄)※現物取引のみ |

| 投資信託 | 約2,550本 ※2025年4月24日時点 |

| 外国株 | 6カ国/米国株式(約4,500銘柄)※現物取引のみ |

| 取引ツール(PC) | マーケットスピード / マーケットスピード II / 楽天MT4 |

| スマホアプリ | iSPEED / iSPEED for iPad / iSPEED FX / iSPEED 先物 |

| 提携銀行口座 | 楽天銀行(マネーブリッジ) |

| ポイント投資・付与 | 楽天ポイント(投資信託 / 国内株式 / 米国株式<円貨決済>)※現物取引のみ |

| 口座開設スピード | 最短 翌営業日 |

米国株式市場全体に投資できるインデックスファンドで、大型株から小型株まで約4,000銘柄に分散投資します。

バンガード・トータル・ストック・マーケットETF(VTI)を通じて運用されます。

信託報酬は年率0.162%で、S&P500よりも幅広い銘柄に投資できるのが特徴です。大型株だけでなく中小型株も含まれるため、米国市場全体の成長を取り込めます。

楽天証券のオリジナルファンドで、楽天ポイントでも購入できます。

米国株式に幅広く投資したい方におすすめです。

楽天証券のNISA口座で失敗しないための5つの注意点

NISA口座での投資を始める前に、失敗しないための注意点を確認しておきましょう。

特に初心者の方は、以下のポイントを押さえておくことが大切です。

NISA口座は1人1口座しか開設できず、複数の証券会社で同時に持つことはできません。年単位での変更は可能ですが、その年にすでに買付をしている場合は、翌年まで変更できません。

NISA口座を変更する場合は、現在の証券会社で「勘定廃止通知書」を発行してもらい、新しい証券会社に提出する必要があります。

手続きには1~2か月かかることもあるため、余裕を持って手続きしましょう。証券会社選びは慎重に行い、長期的に使い続けられるかを考えることが重要です。

投資信託や株式投資には元本割れのリスクがあり、投資した金額を下回る可能性があります。特に短期的には市場の変動により、一時的に大きく値下がりすることもあります。

NISAは非課税制度ですが、元本保証ではありません。

預金とは異なり、投資した資金が減少するリスクがあることを理解した上で投資を始めましょう。

NISAは長期投資に適した制度です。

短期的な値動きに一喜一憂せず、10年、20年という長期的な視点で資産形成を行うことが大切です。

ドルコスト平均法による積立投資を活用すると、価格変動のリスクを分散でき、平均購入単価を抑えられます。市場が下落した時も積立を続けることで、安い価格で多くの口数を購入できます。

投資を始めると、含み損(評価額が購入価格を下回る状態)が発生することがあります。

特に投資初期は、市場の変動により一時的に損失が出ることは珍しくありません。

含み損が出たからといって慌てて売却すると、損失が確定してしまいます。長期投資では、一時的な下落を乗り越えて資産を増やすことが重要です。

過去のデータでは、15年以上の長期投資では元本割れのリスクが大幅に低下しています。

1つの銘柄や1つの地域に集中投資すると、その銘柄や地域の不調が資産全体に大きな影響を与えます。

複数の投資信託や地域に分散投資することで、リスクを軽減できます。

全世界株式のインデックスファンドは、それ1本で地域分散ができるため、初心者の方におすすめです。慣れてきたら、株式だけでなく債券やREITなど、異なる資産クラスにも分散することを検討できます。

スマホで本人確認を利用すると、最短翌営業日で証券口座が開設できます。ただし、NISA口座の開設には税務署の審査が必要で、通常1~2週間かかります。審査状況はマイページで確認できます。

楽天ポイントは投資信託の購入代金として1ポイント=1円で利用できます。通常ポイントだけでなく、期間限定ポイントも投資に使えます。ポイント利用設定は、マイページの「ポイント設定」から行えます。

年単位でNISA口座を変更できます。現在の証券会社で「勘定廃止通知書」を発行してもらい、楽天証券に提出します。ただし、その年にすでに買付をしている場合は、翌年まで変更できません。変更手続きには1~2か月かかることがあるため、年末年始の変更は早めに手続きを開始しましょう。NISA口座を変更しても、以前の証券会社で保有している資産はそのまま非課税で保有し続けられます。

つみたて投資枠は年間120万円まで投資でき、金融庁が定めた長期・積立・分散投資に適した投資信託のみが対象です。成長投資枠は年間240万円まで投資でき、個別株や上場投資信託(ETF)、REITなども購入できます。両方の枠を併用でき、年間最大360万円まで投資できます。初心者の方はまずつみたて投資枠で積立投資を始め、慣れてきたら成長投資枠も活用するのがおすすめです。

証券会社は顧客の資産を自社の資産と分別管理することが法律で義務付けられています。万が一楽天証券が倒産しても、顧客の資産は保護され、返還されます。また、日本投資者保護基金に加入しており、万が一分別管理が適切に行われていなかった場合でも、1人あたり1,000万円まで補償されます。楽天グループは上場企業であり、財務健全性も確認できます。

NISA口座での利益は非課税のため、確定申告は不要です。特定口座(源泉徴収あり)を選択している場合も、証券会社が自動で税金を計算・納付するため、確定申告は不要です。ただし、複数の証券口座で損益通算をする場合や、特定口座(源泉徴収なし)を選択している場合は、確定申告が必要になることがあります。

楽天証券のNISA口座は、楽天ポイントを活用した投資や楽天カードのクレカ積立によるポイント還元など、楽天経済圏のメリットを最大限に活かせる証券口座です。

手数料が業界最安水準で、初心者でも使いやすいアプリとツールが揃っています。

自分の投資スタイルや利用しているサービスに合わせて、SBI証券など他の証券会社とも比較検討することが大切です。

口座開設はスマホで簡単に手続きでき、最短翌営業日で取引を始められます。

投資信託の選択や積立設定も、アプリで直感的に操作できるため、投資初心者の方でも安心して始められます。

長期・積立・分散投資の原則を守り、無理のない金額から投資を始めることが、資産形成成功の鍵です。

楽天証券のNISA口座を活用して、将来に向けた資産形成を始めてみましょう。

なお、投資には元本割れのリスクがあります。最終的な投資判断はご自身の責任で行ってください。詳しくは楽天証券の公式サイトでご確認いただくか、専門家にご相談ください。

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!