iDeCoの掛金上限はいくら?職業別限度額と最適な金額を解説【2026年】

積立NISAを始めようと思って銀行の窓口に行ったら、担当者に勧められてそのまま口座開設を検討している方も多いのではないでしょうか。

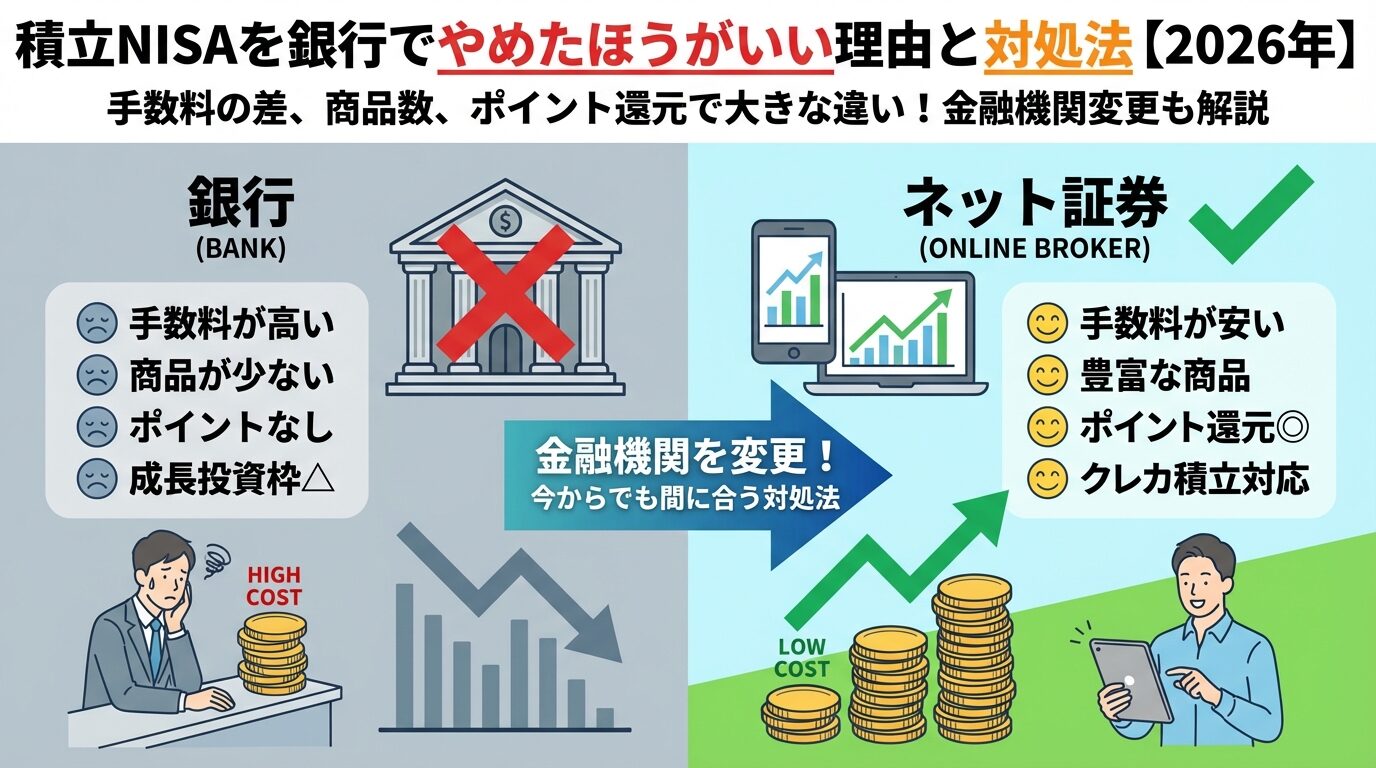

結論から言うと、積立NISAは銀行よりもネット証券で始めるほうが、手数料や商品選択の面で圧倒的に有利です。

銀行でNISAを始めると、取扱商品が少ない、手数料が高い、ポイント還元がないといったデメリットがあり、長期的には数十万円から数百万円の差が生まれる可能性があります。

この記事では、銀行でNISAをやめたほうがいいと言われる具体的な理由と、すでに銀行で始めてしまった場合の対処法を詳しく解説します。

銀行とネット証券の違いを正しく理解して、あなたに最適な選択をしましょう。

目次

積立NISA(つみたて投資枠)を銀行で始めるのはやめたほうがいいと言われる最大の理由は、ネット証券と比べて投資環境が不利だからです。

具体的には、取扱商品数の少なさ、手数料の高さ、ポイント還元の欠如などが挙げられます。

銀行でNISAを始めると、選べる投資信託が数十本程度に限られることが多く、自分の投資スタイルに合った商品を見つけにくい傾向があります。

一方、ネット証券では200本以上の投資信託から選べるため、より自分に合った商品を見つけやすくなります。

また、銀行では窓口での相談ができるというメリットがある反面、販売手数料が上乗せされていたり、信託報酬が高めの商品を勧められたりするケースもあります。

長期投資では手数料のわずかな差が、最終的な資産額に大きく影響するため注意が必要です。

2024年から始まった新NISA制度では、つみたて投資枠と成長投資枠を併用できるようになりましたが、銀行では成長投資枠で個別株を購入できない場合が多く、制度のメリットを十分に活用できません。

銀行でNISAをやめたほうがいい5つの理由

ここからは、銀行でNISAを始めるのをやめたほうがいい具体的な理由を5つ詳しく解説します。

それぞれの理由を理解することで、なぜネット証券が推奨されるのかが明確になるでしょう。

銀行でNISAを始める最大のデメリットは、投資できる商品数が圧倒的に少ないことです。

多くの銀行では、つみたて投資枠で選べる投資信託が10本から50本程度に限られています。

商品数の比較

商品数が少ないと、自分の投資方針に合った商品を見つけにくくなります。

例えば、米国株式に集中投資したい、全世界株式に分散投資したい、バランス型でリスクを抑えたいなど、投資家それぞれの考え方に合わせた選択肢が限られてしまうのです。

特に、人気の高い「eMAXIS Slim」シリーズや「楽天・バンガード」シリーズなどの低コスト投資信託が取り扱われていない銀行も多く、コスト面でも不利になる可能性があります。

投資信託は長期で保有するものなので、最初の商品選びが将来の資産額に大きく影響します。

銀行でNISAを始めると、手数料面で不利になるケースが多くあります。

投資信託には購入時手数料と信託報酬という2種類の手数料がかかりますが、銀行で取り扱う商品は信託報酬が高めに設定されていることが少なくありません。

つみたてNISA対象の投資信託は金融庁の基準により購入時手数料は無料(ノーロード)ですが、信託報酬は商品によって異なります。

銀行で取り扱う商品の信託報酬は年0.5%から1.0%程度であることが多い一方、ネット証券で人気の商品は年0.1%から0.2%程度と低コストです。

信託報酬の差は一見わずかに見えますが、長期投資では大きな差を生みます。

例えば、月3万円を20年間積み立てた場合、年利5%で運用できたと仮定すると、信託報酬が年0.2%の商品なら最終資産額は約1,200万円、年1.0%の商品なら約1,100万円となり、約100万円もの差が生まれます。

また、銀行の窓口では、販売会社が受け取る手数料が高い商品を優先的に勧められる可能性もあります。投資家にとって最適な商品ではなく、銀行にとって利益が大きい商品を勧められるリスクがあることも知っておくべきでしょう。

ネット証券の大きなメリットの一つが、ポイント還元やクレジットカード積立のサービスですが、銀行ではこうしたサービスがほとんど提供されていません。

ネット証券では、投資信託の保有残高に応じてポイントが貯まったり、クレジットカードで積立投資をすることでポイントが還元されたりします。

例えば、SBI証券では三井住友カードで積立投資をすると最大3.0%のポイント還元が受けられ、楽天証券では楽天カードで積立すると楽天ポイントが貯まります。マネックス証券のマネックスカードでは1.1%の高還元率でポイントが付与されます。

月3万円を積み立てる場合、1.0%のポイント還元があれば年間3,600ポイント、20年間で72,000ポイントが貯まります。

これは実質的な利回りの上乗せになり、長期的には無視できない金額になります。

また、貯まったポイントを投資に回せるサービスもあり、ポイントで投資信託を購入することで、現金を使わずに投資額を増やすことができます。

銀行ではこうしたポイント経済圏との連携がないため、機会損失が大きいと言えるでしょう。

2024年から始まった新NISA制度では、つみたて投資枠(年間120万円)と成長投資枠(年間240万円)の2つの枠が設けられ、両方を併用できるようになりました。

成長投資枠では投資信託だけでなく、個別株式やETF(上場投資信託)にも投資できます。

しかし、銀行では成長投資枠で個別株式を購入することができません。銀行は投資信託の販売に特化しており、株式の売買機能を提供していないためです。

つまり、銀行でNISA口座を開設すると、新NISA制度のメリットを十分に活用できないことになります。

成長投資枠を活用すれば、配当利回りの高い日本株や、成長性の高い米国株などに投資することができ、投資の幅が大きく広がります。

また、個別株への投資で得られる配当金も非課税になるため、長期的な資産形成において大きなメリットとなります。

将来的に投資信託だけでなく個別株にも挑戦したいと考えている方は、最初からネット証券でNISA口座を開設しておくほうが、後から金融機関を変更する手間が省けます。

銀行でNISAを始める場合、最低積立金額が1万円からというケースが多く見られます。

一方、ネット証券では100円から積立投資を始められるため、少額から無理なく投資を始めたい方にとっては大きな違いとなります。

投資初心者にとって、いきなり月1万円の積立は心理的なハードルが高く感じられるかもしれません。

まずは少額から始めて投資に慣れてから徐々に金額を増やしていくという方法が取れないのは、銀行の大きなデメリットです。

また、複数の投資信託に分散投資したい場合も、最低積立金額が高いと選択肢が限られます。例えば、月3万円の予算で3つの商品に分散投資したい場合、ネット証券なら1万円ずつ配分できますが、銀行では最低1万円からなので実質1つの商品しか選べないことになります。

少額から始められることは、投資のハードルを下げるだけでなく、柔軟な資産配分を可能にするという意味でも重要です。

特に、投資を始めたばかりの方や、収入が安定していない方にとっては、100円から始められるネット証券のほうが使いやすいでしょう。

銀行とネット証券では、具体的にどれくらいの差があるのでしょうか。

ここでは、取扱商品数、手数料、最低積立金額、ポイント還元の4つの観点から、実際の数値を用いて比較していきます。

つみたてNISA対象の投資信託は、金融庁が定める基準を満たした商品に限定されていますが、その中でも金融機関によって取扱数には大きな差があります。

以下の表は、主要な金融機関の取扱商品数を比較したものです。

| 金融機関 | つみたて投資枠対象商品数 | 投資信託総数 |

| SBI証券 | 約271本 | 約2,600本 |

| 楽天証券 | 約200本 | 約2,550本 |

| マネックス証券 | 約217本 | 約1,800本 |

| 三菱UFJ銀行 | 約30本 | 約750本 |

| みずほ銀行 | 約10本 | 約100本 |

| 三井住友銀行 | 約20本 | 約100本 |

この表からわかるように、ネット証券と銀行では取扱商品数に10倍以上の差があります。

金融庁が定めるつみたてNISA対象商品は約280本ありますが、ネット証券ではその大部分を取り扱っているのに対し、銀行では一部の商品しか選べません。

商品数が多いということは、自分の投資方針に合った商品を見つけやすいということです。

例えば、米国株式に集中投資したい、新興国にも投資したい、バランス型で安定運用したいなど、多様なニーズに対応できます。

投資信託の手数料には、購入時手数料と信託報酬があります。

つみたてNISA対象商品は購入時手数料が無料ですが、信託報酬は商品によって異なります。

以下は、人気の投資対象ごとの代表的な商品の信託報酬を比較したものです。

| 投資対象 | ネット証券の低コスト商品 | 信託報酬(年率) | 銀行の一般的な商品 | 信託報酬(年率) |

| 全世界株式 | eMAXIS Slim 全世界株式 | 0.05775% | 一般的な全世界株式ファンド | 0.5%〜1.0% |

| 米国株式 | eMAXIS Slim 米国株式(S&P500) | 0.09372% | 一般的な米国株式ファンド | 0.5%〜1.0% |

| バランス型 | eMAXIS Slim バランス(8資産均等型) | 0.143% | 一般的なバランスファンド | 0.6%〜1.2% |

信託報酬の差は一見わずかに見えますが、長期投資では大きな影響を及ぼします。

例えば、信託報酬が年0.1%の商品と年1.0%の商品では、年0.9%の差があり、これが20年、30年と積み重なると資産額に数百万円の差が生まれることもあります。

銀行で取り扱う商品は、運用会社との提携関係や販売手数料の関係で、信託報酬が高めの商品が多い傾向があります。投資家にとっては、できるだけ低コストの商品を選ぶことが長期的な資産形成において重要です。

最低積立金額も、金融機関によって大きく異なります。

以下の表は、主要な金融機関の最低積立金額を比較したものです。

| 金融機関 | 最低積立金額 | 積立頻度 |

| SBI証券 | 100円 | 毎日・毎週・毎月 |

| 楽天証券 | 100円 | 毎日・毎月 |

| マネックス証券 | 100円 | 毎日・毎月 |

| 三菱UFJ銀行 | 1,000円 | 毎月 |

| みずほ銀行 | 1,000円 | 毎月 |

| 三井住友銀行 | 1,000円 | 毎月 |

ネット証券では100円から積立投資を始められるため、投資初心者でも気軽にスタートできます。

また、複数の商品に少額ずつ分散投資することも可能で、柔軟な資産配分ができます。

一方、銀行では最低1,000円からというケースが多く、中には1万円からという金融機関もあります。

少額から始めたい方や、複数の商品に分散投資したい方にとっては、ネット証券のほうが使いやすいでしょう。

ネット証券では、クレジットカード積立や保有残高に応じたポイント還元サービスが充実していますが、銀行ではこうしたサービスがほとんどありません。

以下は、主要ネット証券のポイント還元を比較したものです。

| 証券会社 | クレカ積立還元率 | 対応カード | 保有残高ポイント |

| SBI証券 | 0.5%〜5.0% | 三井住友カード | あり(Vポイント等) |

| 楽天証券 | 0.5%〜1.0% | 楽天カード | あり(楽天ポイント) |

| マネックス証券 | 1.1% | マネックスカード | あり(マネックスポイント) |

| 銀行 | なし | – | なし |

※ポイント還元率はカードの種類により異なります。詳細は各証券会社の公式サイトでご確認ください。

クレジットカード積立では、毎月の積立額に対してポイントが還元されます。

例えば、月3万円を1.0%還元のクレジットカードで積み立てると、年間3,600ポイント、20年間で72,000ポイントが貯まります。

これは実質的な利回りの上乗せとなり、長期的には大きな差になります。

また、投資信託の保有残高に応じてもポイントが貯まるため、資産が増えるほどポイント還元も増える仕組みになっています。

銀行ではこうしたポイント還元がないため、機会損失が大きいと言えるでしょう。

手数料の差で20年後の資産はどれくらい変わる?

手数料の差が長期的にどれくらいの影響を及ぼすのか、具体的なシミュレーションで確認してみましょう。

信託報酬のわずかな差が、20年後の資産額にどれほどの違いを生むのかを見ていきます。

月3万円を20年間積み立てた場合、年利5%で運用できたと仮定して、信託報酬の違いによる最終資産額を比較してみます。

以下の表は、信託報酬が異なる3つのケースでのシミュレーション結果です。

| ケース | 信託報酬(年率) | 実質年利 | 積立総額 | 最終資産額 | 運用益 |

| ネット証券(低コスト商品) | 0.1% | 4.9% | 720万円 | 約1,218万円 | 約498万円 |

| 銀行(中程度の商品) | 0.5% | 4.5% | 720万円 | 約1,165万円 | 約445万円 |

| 銀行(高コスト商品) | 1.0% | 4.0% | 720万円 | 約1,100万円 | 約380万円 |

この表からわかるように、信託報酬が年0.1%の低コスト商品と年1.0%の高コスト商品では、20年後の最終資産額に約118万円もの差が生まれます。

積立総額は同じ720万円ですが、手数料の差だけで運用益に約118万円の差が出るのです。

さらに、この差は積立期間が長くなるほど拡大します。

30年間積み立てた場合、信託報酬の差による資産額の違いは200万円を超えることもあります。

また、この計算にはクレジットカード積立のポイント還元は含まれていません。ネット証券でクレカ積立を利用すれば、さらに年間数千円から数万円のポイントが貯まるため、実質的な差はさらに広がります。

信託報酬1%の差が、長期的にどれほどの影響を及ぼすのか、さらに詳しく見てみましょう。

以下の表は、積立期間ごとの資産額の差を比較したものです。

| 積立期間 | 信託報酬0.1%の場合 | 信託報酬1.0%の場合 | 資産額の差 |

| 10年 | 約462万円 | 約447万円 | 約15万円 |

| 20年 | 約1,218万円 | 約1,100万円 | 約118万円 |

| 30年 | 約2,486万円 | 約2,160万円 | 約326万円 |

10年後の差は約15万円ですが、20年後には約118万円、30年後には約326万円と、時間が経つにつれて差が拡大していきます。

これは複利効果によるもので、手数料として引かれた分が運用されないため、時間が経つほど差が大きくなるのです。

特に、若い世代が老後資金を準備する場合、30年以上の長期投資になることも珍しくありません。

その場合、信託報酬1%の差が数百万円の差を生むことになり、老後の生活水準に直結する可能性があります。

このシミュレーションからわかるように、投資信託を選ぶ際は、運用成績だけでなく信託報酬にも注目することが重要です。特に長期投資では、できるだけ低コストの商品を選ぶことが資産形成の成功につながります。

銀行でNISAを始めるメリットはある?

ここまで銀行のデメリットを中心に解説してきましたが、銀行でNISAを始めることにもメリットはあります。

公平な視点から、銀行のメリットと向いている人の特徴を見ていきましょう。

銀行の最大のメリットは、窓口で担当者に直接相談できることです。

投資初心者にとって、インターネットだけで情報を集めて判断するのは不安が大きいものです。

銀行なら、わからないことをその場で質問でき、自分の状況に合わせたアドバイスを受けられます。

特に、投資の仕組みや商品の選び方、リスクについて理解が不十分な方にとっては、対面での説明は安心感につながります。

また、高齢の方やインターネットに不慣れな方にとっても、窓口での手続きのほうが安心して始められるでしょう。

ただし、窓口での相談には注意点もあります。銀行の担当者は、銀行にとって利益が大きい商品を優先的に勧める可能性があります。相談する際は、手数料や信託報酬をしっかり確認し、複数の商品を比較検討することが大切です。

銀行でNISA口座を開設すると、普通預金や定期預金と同じ金融機関で資産を管理できるというメリットがあります。

複数の金融機関に資産が分散していると管理が煩雑になりますが、一つの金融機関にまとめることで資産全体を把握しやすくなります。

また、銀行によっては、預金とNISA口座の資金移動がスムーズにできる場合もあります。

給与振込口座と同じ銀行でNISA口座を開設すれば、積立投資の引き落としも自動的に行われるため、手間がかかりません。

さらに、銀行のインターネットバンキングで預金残高と投資残高を一元管理できるため、資産全体のバランスを確認しやすいというメリットもあります。

ただし、この利便性は、ネット証券でも銀行口座との連携サービスを利用すれば同様に実現できます。

ただし、銀行を選ぶ場合でも、手数料や信託報酬は必ず確認し、高コスト商品を避けることが重要です。また、ネット証券と比較して手数料やサービス内容を確認してから決めることをおすすめします。

一方、投資に慣れている方、低コストで効率的に資産形成したい方、個別株にも投資したい方には、ネット証券のほうが圧倒的に有利です。

自分の投資スタイルや優先順位を考えて、最適な金融機関を選びましょう。

すでに銀行でNISAを始めてしまった場合の対処法

すでに銀行でNISA口座を開設してしまった方も、諦める必要はありません。

金融機関を変更することで、より有利な条件で投資を続けることができます。

ここでは、金融機関変更の方法と注意点を詳しく解説します。

NISA口座は1人1口座しか開設できませんが、年単位で金融機関を変更することができます。

金融機関変更の手続きは、以下のステップで進めます。

まず、変更先の金融機関(例えばネット証券)で「金融機関変更の申込書」を取り寄せます。

多くのネット証券では、オンラインで申込書を請求できます。

次に、現在NISA口座を開設している銀行に連絡し、「金融商品取引業者等変更届出書」を請求します。

銀行から届いた書類に必要事項を記入して返送すると、銀行から「勘定廃止通知書」または「非課税口座廃止通知書」が送られてきます。

この書類を変更先のネット証券に提出すると、新しいNISA口座が開設されます。

手続きには通常2週間から1か月程度かかります。また、変更手続きには手数料はかかりませんが、金融機関によっては書類の郵送料などが必要になる場合があります。手続きの詳細は、各金融機関の公式サイトで確認しましょう。

金融機関の変更は年単位で行うため、タイミングが重要です。

変更を希望する年の前年10月1日から当年9月30日までに手続きを完了する必要があります。

例えば、2025年から新しい金融機関で投資を始めたい場合、2024年10月1日から2025年9月30日までに手続きを完了させます。

ただし、その年にすでにNISA口座で投資をしている場合、その年の金融機関変更はできません。例えば、2025年に銀行のNISA口座で投資信託を購入した場合、2025年中の金融機関変更はできず、2026年からの変更となります。

最もスムーズなタイミングは、年末から年始にかけてです。

12月末までに変更手続きを完了すれば、翌年1月から新しい金融機関で投資を始められます。

年の途中で変更を決めた場合は、その年の投資を控えて、翌年からの変更に備えることをおすすめします。

また、金融機関変更を検討する際は、手続きに時間がかかることを考慮して、余裕を持って準備を始めましょう。

特に年末年始は金融機関の窓口が混雑するため、早めの行動が大切です。

金融機関を変更しても、現在保有している投資信託はそのまま元の金融機関で保有し続けることができます。

変更前に購入した商品は、非課税期間が終了するまで非課税で運用されます。

新NISA制度では非課税保有期間が無期限なので、一度購入した商品は永久に非課税で保有できます。

ただし、変更後は元の金融機関のNISA口座では新規の投資ができなくなります。追加の投資は、変更先の新しい金融機関でのみ可能です。つまり、銀行で購入した投資信託は銀行で保有し続け、新しい投資はネット証券で行うという形になります。

保有している商品を売却する必要はありませんが、商品を整理したい場合は売却することもできます。

ただし、NISA口座で売却した場合、その分の非課税投資枠は復活しないため注意が必要です。売却するかどうかは、商品の運用状況や手数料を考慮して判断しましょう。

また、金融機関を変更しても、過去の取引履歴や保有商品の情報は元の金融機関で確認できます。

資産管理のために、変更前と変更後の両方の金融機関にログインして、全体の資産状況を把握することが大切です。

積立NISAにおすすめのネット証券3社

ここからは、積立NISAを始めるのにおすすめのネット証券3社を紹介します。

それぞれの特徴を理解して、自分に合った証券会社を選びましょう。

| 項目 | 内容 |

|---|---|

| 口座数 | 約15,000,000口座 ※2025年11月25日時点(SBIネオモバイル証券など含む) |

| 取引手数料 | 【スタンダードプラン(1注文ごと)】 取引金額に関係なく0円【アクティブプラン(1日定額制)】 1日100万円以下の取引:0円※現物取引・信用取引・単元未満株(S株)もすべて対象です。 |

| NISA対応 | 〇※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 〇(259銘柄)※2025年3月3日時点※現物取引のみ |

| 成長投資枠対象商品 | 国内株 / 外国株 / 投資信託(約1,329銘柄 ※2025年3月3日時点)※現物取引のみ |

| 投資信託 | 約2,550本 ※2025年3月3日時点 |

| 外国株 | 8カ国/米国株式(5,000銘柄)※現物取引のみ |

| 取引ツール(PC) | HYPER SBI 2 / HYPER SBI / SBI CFDトレーダー |

| スマホアプリ | SBI証券 株アプリ / 米国株アプリ / かんたん積立 / HYPER FX / HYPER 先物 / HYPER CFD |

| 提携銀行口座 | SBI新生銀行 / 住信SBIネット銀行 |

| ポイント投資・付与 | Pontaポイント / dポイント / Vポイント(クレカ積立)※現物取引のみ |

| 口座開設スピード | 最短 翌営業日 |

SBI証券は、つみたて投資枠対象商品が約271本と業界最多で、投資信託の総取扱数も約2,600本と圧倒的な品揃えを誇ります。

商品選択の幅が広いため、自分の投資方針に合った商品を見つけやすいのが最大の魅力です。

SBI証券の特徴

クレジットカード積立では、三井住友カードを利用すると最大3.0%のポイント還元が受けられます。

また、VポイントだけでなくPontaポイント、dポイント、JALマイル、PayPayポイントなど、複数のポイントプログラムから選べるため、自分のライフスタイルに合わせたポイント活用が可能です。

米国株式の取扱数も約5,000銘柄と豊富で、成長投資枠で個別株に投資したい方にも最適です。

IPO(新規公開株)の取扱実績も年間78銘柄と多く、多様な投資機会を提供しています。

取引ツールも充実しており、PC向けの「HYPER SBI 2」やスマートフォン向けの「SBI証券アプリ」など、初心者から上級者まで使いやすいツールが揃っています。

総合的に見て、最もバランスの取れたネット証券と言えるでしょう。

| 項目 | 内容 |

|---|---|

| 口座数 | 約13,000,000口座 ※2025年11月時点 |

| 取引手数料 | 【ゼロコース】 国内株式(現物・信用):0円 かぶミニ®(単元未満株):0円 投資信託:0円 ※ゼロコース選択時。 ※一部、スプレッドや信託財産留保額が発生する場合があります。 |

| NISA対応 | 〇(新NISA対応)※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 251銘柄 ※2025年2月28日時点 ※現物取引のみ |

| 成長投資枠対象商品 | 国内株式 / 外国株式 / 投資信託(約1,345銘柄)※現物取引のみ |

| 投資信託 | 約2,550本 ※2025年4月24日時点 |

| 外国株 | 6カ国/米国株式(約4,500銘柄)※現物取引のみ |

| 取引ツール(PC) | マーケットスピード / マーケットスピード II / 楽天MT4 |

| スマホアプリ | iSPEED / iSPEED for iPad / iSPEED FX / iSPEED 先物 |

| 提携銀行口座 | 楽天銀行(マネーブリッジ) |

| ポイント投資・付与 | 楽天ポイント(投資信託 / 国内株式 / 米国株式<円貨決済>)※現物取引のみ |

| 口座開設スピード | 最短 翌営業日 |

楽天証券は、楽天経済圏を活用している方に特におすすめのネット証券です。

楽天カードでクレジットカード積立をすると、積立額に応じて楽天ポイントが貯まり、貯まったポイントで投資信託を購入することもできます。

楽天市場や楽天モバイルなど、楽天のサービスを日常的に利用している方には大きなメリットです。

つみたて投資枠対象商品は約200本、投資信託の総取扱数は約2,550本と、SBI証券に次ぐ充実した品揃えです。

米国株式の取扱数も約4,500銘柄と豊富で、成長投資枠での投資にも対応しています。

取引ツール「MARKET SPEED Ⅱ」は、リアルタイムの市場情報や高度なチャート分析機能を備えており、投資経験者からも高く評価されています。

スマートフォンアプリ「iSPEED」も使いやすく、外出先でも手軽に取引や資産管理ができます。

口座開設は最短翌営業日と迅速で、すぐに投資を始めたい方にも適しています。

楽天ポイントを活用した投資や、楽天銀行との連携による優遇金利など、楽天グループならではのメリットを享受できるのが楽天証券の強みです。

| 項目 | 内容 |

|---|---|

| 口座数 | 約2,700,000口座 ※2025年2月時点 |

| 取引手数料 | 【取引毎手数料コース】

|

| NISA対応 | 〇(日本株・米国株・中国株・投資信託の売買手数料が無料)※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 〇(銘柄数は公式サイトで確認)※現物取引のみ |

| 成長投資枠対象商品 | 国内株 / 米国株 / 中国株 / 投資信託(約1,750本以上)※現物取引のみ |

| 投資信託 | 約1,800本(購入時手数料すべて無料) |

| 外国株 | 2カ国/米国株:約5,000銘柄以上(2025年1月27日時点)※現物取引のみ |

| 取引ツール(PC) | マネックストレーダー / 銘柄スカウター |

| スマホアプリ | マネックス証券アプリ / 米国株アプリ / 投信アプリ |

| 提携銀行口座 | マネックス証券専用銀行口座(詳細は公式サイトで確認) |

| ポイント投資・付与 | マネックスポイント / dポイント(投資信託の積立に利用可能)※現物取引のみ |

| 口座開設スピード | オンライン申込で最短翌営業日 |

マネックス証券は、クレジットカード積立の還元率が1.1%と高水準なのが最大の特徴です。

マネックスカードで積立投資をすると、毎月の積立額に対して1.1%のマネックスポイントが還元されます。

月3万円を積み立てた場合、年間で3,960ポイントが貯まる計算になります。

つみたて投資枠対象商品は約217本、投資信託の総取扱数は約1,800本と、主要ネット証券の中でも充実した品揃えです。

米国株式の取扱数は約5,000銘柄と最多クラスで、米国株投資に力を入れたい方にも適しています。

マネックス証券は、投資情報の提供にも力を入れており、銘柄分析レポートやマーケット情報が充実しています。

初心者向けの投資セミナーも定期的に開催されており、投資の知識を深めながら資産形成を進めることができます。

取引ツール「マネックストレーダー」は、17種類のPC向けツールと15種類のスマートフォン向けツールが用意されており、自分の投資スタイルに合わせて選べます。

口座開設は最短2営業日で完了し、スムーズに投資を始められます。

クレカ積立の還元率を重視する方には、マネックス証券が最適な選択肢となるでしょう。

銀行でNISAを始める前に知っておきたいこと

NISA口座を開設する前に、投資の基本的な知識とリスクを理解しておくことが重要です。

ここでは、投資初心者が知っておくべき3つのポイントを解説します。

投資信託や株式などの金融商品は、預金とは異なり元本が保証されていません。

市場の状況によっては、投資した金額を下回る可能性があります。

これを元本割れリスクと呼びます。

特に、株式を中心に運用する投資信託は、短期的には価格が大きく変動することがあります。

世界的な経済危機や企業の業績悪化などにより、一時的に大きく値下がりすることもあります。

投資を始める際は、余裕資金で行い、短期的な価格変動に一喜一憂しないことが大切です。

ただし、長期・積立・分散投資を実践すれば、リスクを軽減できることが金融庁のデータでも示されています。過去のデータでは、20年以上の長期投資では元本割れの可能性が大幅に低下することがわかっています。

投資は長期的な視点で取り組むことが重要です。

NISA口座は、1人につき1つの金融機関でしか開設できません。

複数の金融機関でNISA口座を同時に持つことはできないため、最初の金融機関選びが重要です。

ただし、年単位で金融機関を変更することは可能です。

また、つみたて投資枠と成長投資枠は同じ金融機関で管理されるため、別々の金融機関で開設することはできません。

両方の枠を最大限活用したい場合は、投資信託だけでなく個別株も取り扱うネット証券を選ぶことをおすすめします。

NISA口座を開設する際は、税務署での確認手続きが必要なため、口座開設に1週間から2週間程度かかります。複数の金融機関に同時に申し込むと、手続きが遅れたり、エラーが発生したりする可能性があるため、慎重に金融機関を選んでから申し込みましょう。

投資で成功するための基本原則は、長期・積立・分散投資です。

長期投資とは、短期的な価格変動に惑わされず、10年、20年といった長い期間で資産を育てることです。

時間を味方につけることで、複利効果を最大限に活用できます。

積立投資とは、毎月一定額を継続的に投資する方法です。

価格が高い時には少なく、価格が安い時には多く購入することで、平均購入単価を抑える効果(ドルコスト平均法)があります。

一度に大きな金額を投資するよりも、リスクを分散できます。

分散投資とは、複数の資産や地域に投資を分散することです。

例えば、日本株だけでなく米国株や新興国株にも投資したり、株式だけでなく債券にも投資したりすることで、特定の資産が値下がりしても全体の損失を抑えられます。

投資信託を活用すれば、少額から分散投資が可能です。

金融庁も、長期・積立・分散投資の重要性を推奨しており、過去のデータからもその有効性が示されています。

投資を始める際は、短期的な利益を追求するのではなく、長期的な視点で資産形成に取り組むことが成功の鍵となります。

よくある質問

積立NISAを銀行で始めることについて、よくある質問とその回答をまとめました。

疑問を解消して、自分に合った選択をしましょう。

絶対にダメというわけではありません。

対面での相談を重視する方や、インターネット取引に不安がある方には、銀行が適している場合もあります。

ただし、手数料や商品数の面ではネット証券のほうが有利なため、それらのデメリットを理解した上で選ぶことが大切です。

金融機関の変更手続き自体に手数料はかかりません。

ただし、書類の郵送料など、わずかな費用が必要になる場合があります。

また、変更前に保有している商品を売却する場合、その売却には手数料がかかることがあります。

変更手続きの詳細は、各金融機関の公式サイトで確認しましょう。

同じ投資信託であれば、どの金融機関で購入しても運用成績は同じです。

例えば、「eMAXIS Slim 全世界株式」をSBI証券で購入しても銀行で購入しても、運用成績に差はありません。

ただし、信託報酬が異なる商品を選んだ場合、手数料の差によって最終的な資産額に差が生まれます。

主要なネット証券は、金融庁に登録された第一種金融商品取引業者であり、法律に基づいて厳格に管理されています。

また、顧客の資産は分別管理されており、万が一証券会社が破綻しても、投資者保護基金によって1,000万円までが補償されます。

セキュリティ対策も充実しているため、安心して利用できます。

銀行で勧められた商品が必ずしも悪いわけではありませんが、手数料や信託報酬を必ず確認しましょう。

窓口で勧められる商品は、銀行にとって手数料収入が大きい商品である可能性があります。

複数の商品を比較し、自分の投資方針に合っているか、手数料は適正かを確認してから判断することが大切です。

年の途中でも金融機関変更の手続きは可能ですが、その年にすでにNISA口座で投資をしている場合、変更が適用されるのは翌年からになります。

例えば、2025年に銀行のNISA口座で投資をした場合、2025年中に変更手続きをしても、実際に新しい金融機関で投資できるのは2026年からです。

その年の投資をしていなければ、年の途中でも変更可能です。

積立NISAを銀行で始めるのはやめたほうがいいと言われる理由は、取扱商品数の少なさ、手数料の高さ、ポイント還元の欠如、成長投資枠での個別株投資ができないことなど、ネット証券と比べて投資環境が不利だからです。

特に、信託報酬の差は長期投資では大きな影響を及ぼし、20年間で100万円以上の差が生まれることもあります。

また、ネット証券ではクレジットカード積立によるポイント還元があり、実質的な利回りを上乗せできる点も大きなメリットです。

一方、銀行には対面で相談できる安心感や、預金と一緒に管理できる利便性があります。

インターネット取引に不安がある方や、窓口でのサポートを重視する方には、銀行が適している場合もあります。

ただし、その場合でも手数料や商品の選択肢が限られることを理解しておく必要があります。

すでに銀行でNISA口座を開設してしまった方も、金融機関を変更することで、より有利な条件で投資を続けることができます。

変更手続きに手数料はかからず、保有している商品もそのまま非課税で保有し続けられるため、早めの変更を検討することをおすすめします。

積立NISAを始めるなら、SBI証券、楽天証券、マネックス証券などの主要ネット証券がおすすめです。

商品数が豊富で手数料が低く、ポイント還元も充実しているため、長期的な資産形成に最適です。

自分の投資スタイルや優先順位を考えて、最適な金融機関を選びましょう。

なお、投資には元本割れのリスクがあります。最終的な投資判断はご自身の責任で行ってください。詳しくは各証券会社の公式サイトでご確認ください。

| 順位 | 証券会社 | 特徴 | 手数料 | 口座開設 |

|---|---|---|---|---|

| 1 | SBI証券 おすすめ |

|

0円 | 口座開設 |

| 2 | 楽天証券 |

|

0円 | 詳細を見る |

| 3 | moomoo証券 |

|

0円 | 詳細を見る |

PR | 情報は2026年2月時点

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!