教育カードローンの選び方とは?金利比較とメリットを解説【2026年】

急な出費で今すぐお金が必要になったとき、消費者金融のカードローンは最短20分で融資を受けられる便利なサービスです。※お申込み状況により異なります

しかし、初めて利用する方は「どうやって申し込めばいいのか」「審査に通るか不安」「闇金と間違えないか心配」といった疑問や不安を抱えているのではないでしょうか。

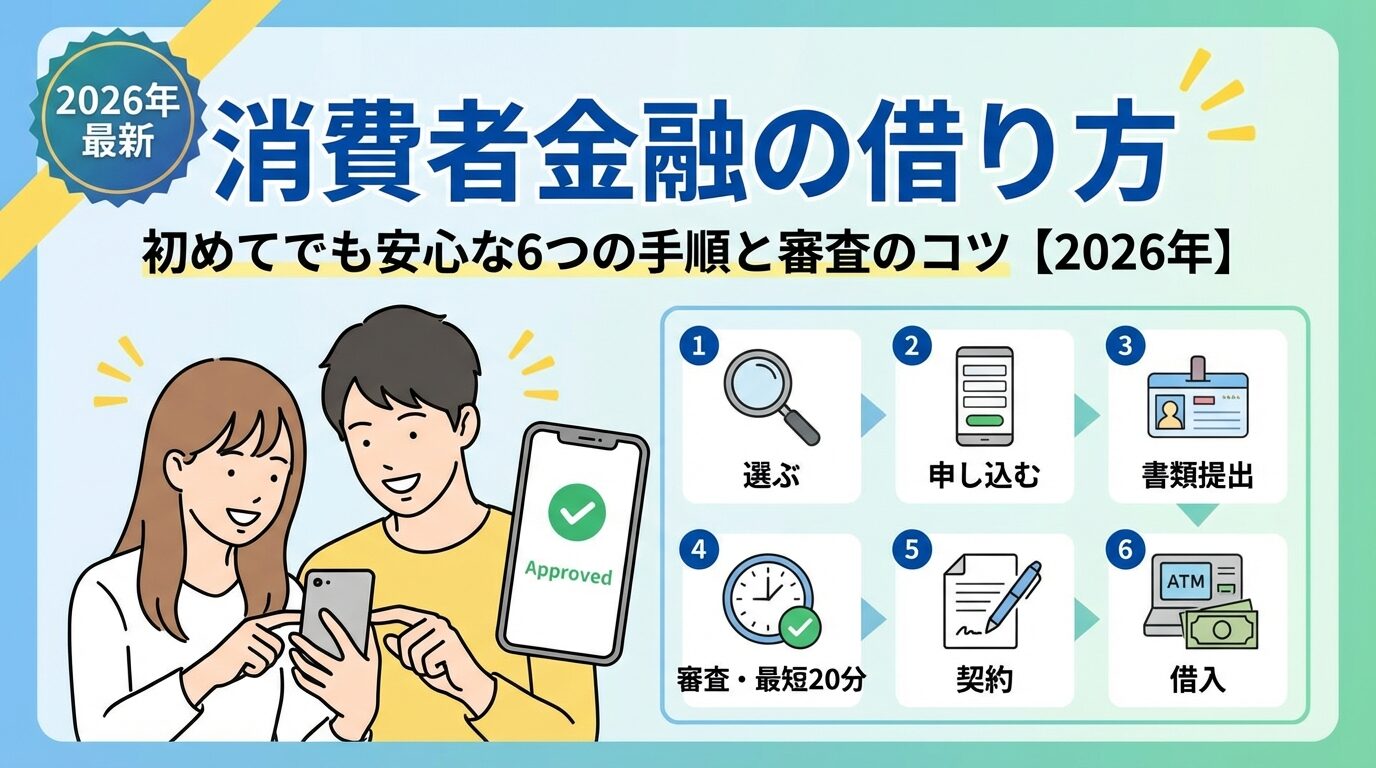

この記事では、消費者金融でお金を借りる具体的な手順を6つのステップで解説し、審査に通るためのポイントや必要書類、即日融資を受けるための時間帯まで詳しく説明します。

消費者金融は貸金業法で守られた正規の貸金業者であり、適切に利用すれば安全に借入できます。

金利や総量規制などのデメリットも正直に開示します

ご自身の状況に合わせて最適な借入方法を見つけてください。

目次

消費者金融でお金を借りる6つの手順

消費者金融でお金を借りる流れは、大きく分けて6つのステップで完了します。初めての方でも迷わず申込できるよう、各ステップを詳しく解説します。

まず、複数の消費者金融の中から自分に合った会社を選びます。選ぶ際のポイントは金利・審査スピード・無利息期間の有無・在籍確認の方法などです。

大手消費者金融は金融庁登録の正規業者

金融庁の「登録貸金業者情報検索サービス」で登録番号を確認すると、闇金との区別がつきます。

選んだ消費者金融の公式サイトまたはスマホアプリから申込手続きを行います。氏名・住所・勤務先・年収・他社借入額などの基本情報を入力します。

Web申込なら24時間いつでも手続き可能

店舗に行く必要はありません。入力内容に誤りがあると審査に時間がかかるため、正確に記入しましょう。

申込後、本人確認書類をスマホで撮影してアップロードします。運転免許証やマイナンバーカードが一般的です。

借入希望額が50万円超の場合は収入証明書が必要

他社と合計で100万円を超える場合も、収入証明書(源泉徴収票・給与明細など)の提出が必要になります。これは貸金業法で定められた義務です。書類提出はスマホ撮影で完結するため、郵送の手間はかかりません。

提出した情報をもとに、消費者金融が審査を行います。審査では年齢・安定収入・信用情報の3つが主にチェックされます。

大手消費者金融の審査時間は最短20分から30分程度

即日融資に対応しています。※お申込み状況により異なります 審査結果はメールまたは電話で通知されます。審査に通過すれば、次の契約手続きに進みます。

審査通過後、契約内容を確認して同意します。借入限度額・金利・返済日などが決定されます。※審査結果により異なる場合があります

Web完結なら郵送物なしで手続き完了

契約書類もオンラインで確認・同意できます。※詳しくは公式サイトをご確認ください カードレス契約を選べば、ローンカードの発行も不要です。

契約完了後、すぐに借入が可能になります。借入方法は銀行口座への振込・提携ATMからの引き出し・スマホアプリでの借入の3つが主流です。

振込なら最短10秒で口座に入金されます

コンビニATMなら24時間いつでも借入できます。必要な金額だけを計画的にご利用ください。

消費者金融とは何か、銀行カードローンや闇金とどう違うのかを正しく理解することで、安心して利用できます。ここでは消費者金融の基本定義と、他の借入手段との違いを解説します。

消費者金融とは個人向けに無担保でお金を貸す貸金業者のことです。貸金業法に基づき、財務局長または都道府県知事の登録を受けて営業しています。

大手消費者金融はすべて金融庁登録の正規業者

アコム・アイフル・プロミス・レイク・SMBCモビットなどが該当します。貸金業法により、過剰な貸付けや取り立ては禁止されており、消費者は法律で保護されています。

銀行カードローンと消費者金融の最大の違いは総量規制の適用と審査スピードです。

消費者金融は年収の3分の1を超える貸付け不可

一方、銀行カードローンは総量規制の対象外ですが、自主規制により慎重な審査を行っています。金利は消費者金融が年17.9%〜18.0%程度、銀行カードローンが年14%前後と、銀行の方が低めです。

消費者金融は最短20分で融資可能

銀行は警察庁データベースへの照会が義務化されているため即日融資ができません。※お申込み状況により異なります

闇金は貸金業登録なしで違法な高金利を要求

正規の消費者金融と闇金を見分けるには金融庁の「登録貸金業者情報検索サービス」で登録番号を確認しましょう。

登録番号は「関東財務局長(○)第○○○○○号」のような形式で表示されます。登録のない業者は絶対に利用してはいけません。

信販系カードローンとはクレジットカード会社が提供するカードローンのことです。消費者金融と同じく貸金業法の総量規制が適用されます。

金利は年15%〜18%程度で、消費者金融とほぼ同水準です。審査スピードは消費者金融より遅めで、即日融資に対応していない場合もあります。クレジットカードのキャッシング枠と混同されやすいですが、カードローンは別の商品です。

消費者金融の申込には、本人確認書類と収入証明書の2種類が必要です。事前に準備しておくと、スムーズに手続きが進みます。

本人確認書類は全員が提出必須です。運転免許証・マイナンバーカード・パスポート・資格確認書などが利用できます。

運転免許証があれば最もスムーズに手続き可能

書類は有効期限内のものに限られ、住所変更がある場合は裏面も撮影します。スマホで撮影してアップロードするだけで提出完了するため、郵送の手間はかかりません。

借入希望額が50万円超の場合は収入証明書が必須

または他社借入と合計で100万円を超える場合は、収入証明書の提出が必要です。これは貸金業法で義務付けられています。

収入証明書として認められるのは、源泉徴収票・給与明細(直近2ヶ月分)・確定申告書・所得証明書などです。自営業やフリーランスの方は、確定申告書の控えを用意しましょう。

書類提出はスマホのカメラで撮影しアプリまたはWebサイトからアップロードするだけで完了します。郵送や店舗への持参は不要です。

撮影時は書類全体がはっきり写るように明るい場所で

文字が読めない・光が反射している・一部が切れている場合は、再提出を求められることがあります。

消費者金融の審査では、返済能力があるかどうかを総合的に判断します。審査基準を理解し、事前準備をすることで通過率を高められます。

審査で重視されるのは年齢・安定収入・信用情報の3つです。年齢は20歳以上が基本で、会社により上限が69歳〜74歳と異なります。

パート・アルバイト・派遣社員・自営業も申込可能

安定収入とは、毎月一定の給与やアルバイト収入があることを指します。信用情報とは、過去のクレジットカードやローンの利用履歴のことで、CIC・JICC・KSCといった信用情報機関に記録されています。

過去に延滞や債務整理があると審査に不利

審査通過率を高めるにはいくつかの準備が有効です。まず、申込内容は正確に記入しましょう。

虚偽の申告は審査落ちの原因になります

他社借入がある場合は、できるだけ返済を進めておくと有利です。総量規制により年収の3分の1を超える借入はできないため、他社借入が多いと新規の借入枠が減ります。

複数社への同時申込は信用情報に影響する可能性

1社ずつ申し込むのが無難です。

在籍確認とは申込者が申告した勤務先に本当に勤めているかを確認する手続きです。

最近は原則お勤め先への電話なしの消費者金融が増加

アイフルは99.1%(※1)の申込者が原則電話連絡なしで契約、プロミスは98%が原則電話連絡なしで契約と公式に明記しています。※お申込み状況により電話確認が必要な場合があります

ただし、審査の過程で必要と判断された場合は電話確認が行われることもあります。電話確認がある場合でも、会社名は名乗らず個人名でかけてくれるため、周囲に借入がバレる心配は少ないです。

※1出典:アイフル公式FAQ

即日融資を確実にするための時間帯と曜日

消費者金融は即日融資に対応していますが、申込時間帯や曜日によっては翌日以降になることがあります。確実に即日融資を受けるためのポイントを解説します。

即日融資を受けるには平日の14時までに申込を完了させるのが目安です。これは、銀行振込の場合、多くの金融機関が15時で当日の振込受付を締め切るためです。

審査に最短20〜30分かかることを考慮

遅くとも14時までに申込を終えておくと安心です。※お申込み状況により異なります 14時を過ぎても、スマホアプリやATMでの借入なら即日対応できる場合があります。

大手消費者金融は土日祝日でも審査対応

アコム・アイフル・プロミス・レイク・SMBCモビットは土日祝日でも即日融資が可能です。※お申込み時間帯により翌日以降になる場合があります

銀行振込は金融機関の営業時間外は反映されない

土日祝日に即日融資を受けるにはスマホアプリやATMでの借入を利用しましょう。また、審査が混み合う場合は時間がかかることもあるため、早めの申込が確実です。

Web完結申込を利用すれば最短20分で融資を受けられます。※お申込み状況により異なります

アイフルは最短18分、プロミスは最短3分※お申込み時間や審査状況によりご希望にそえない場合があります。

流れは、公式サイトから申込→本人確認書類をスマホで提出→審査結果の通知→契約手続き→振込またはアプリで借入、となります。※お申込み状況により異なります ただし、審査時間は申込状況により異なるため、必ず最短時間で完了するわけではありません。時間に余裕を持って申し込みましょう。

消費者金融のメリット5つ

消費者金融には、銀行カードローンにはない独自のメリットがあります。主なメリットを5つ紹介します。

消費者金融の最大のメリットは審査スピードの速さ

大手消費者金融は最短20分で審査が完了し即日融資に対応しています。※お申込み状況により異なります

銀行カードローンは警察庁データベースへの照会が義務化されているため即日融資ができませんが、消費者金融はその制約がありません。急な出費で今日中にお金が必要な場合、消費者金融が最も有力な選択肢です。

多くの消費者金融は初回利用時に無利息期間を設定

アコムは契約翌日から初回最大30日間、プロミスは初回利用翌日から最大30日間、アイフルは初回契約時最大30日間、レイクは最大365日間無利息です。

無利息期間中に完済すれば、利息は一切かかりません。短期間だけ借りたい場合、無利息期間を活用すれば実質無利息で借入できます。

Web完結申込なら原則郵送物なし・カードレスで契約可能

※詳しくは公式サイトをご確認ください 自宅に書類が届く心配がないため家族に借入がバレるリスクを減らせます。

また、原則電話での在籍確認なしの会社も増えており、会社にバレる心配も少ないです。※お申込み状況により電話確認が必要な場合があります プライバシーを重視する方にとって、大きなメリットです。

正社員だけでなく多様な雇用形態で申込可能

消費者金融はパート・アルバイト・派遣社員・自営業の方も申込可能です。安定した収入があれば、雇用形態を問わず審査を受けられます。銀行カードローンは正社員を優遇する傾向がありますが、消費者金融は柔軟な審査基準を持っています。

全国のコンビニATMで24時間いつでも利用可能

消費者金融はセブン銀行・ローソン銀行・イーネットなどのATMと提携しています。急に現金が必要になったときでも、近くのコンビニで対応できるため非常に便利です。

ATM手数料がかかる場合があります

各社の手数料を確認しましょう。

消費者金融のデメリットと注意点

消費者金融にはメリットだけでなく、デメリットや注意点もあります。借入前に必ず理解しておきましょう。

消費者金融の金利は、年17.9%〜18.0%程度が一般的です(アコムは年2.4%〜17.9%、その他大手は年3.0%〜18.0%程度)。

利息制限法により、借入元本が10万円以上100万円未満の場合、上限金利は年18%と定められています。

銀行カードローンより金利が高めです

銀行カードローンの金利は年14%前後のため、消費者金融の方が高めです。たとえば、10万円を1年間借りた場合、年18%なら利息は約1万円、年14%なら約7,000円となり、約3,000円の差が生じます。

消費者金融は貸金業法の総量規制により、年収の3分の1を超える貸付けができません。

たとえば、年収300万円の方は最大100万円まで、年収450万円の方は最大150万円までしか借りられません。

他社借入がある場合は合計額が制限されます

他社借入がある場合は、その合計額が年収の3分の1を超えないように制限されます。総量規制は過剰な借入を防ぐための法律ですが、高額の借入を希望する場合は制約になります。

多重債務に陥るリスクがあります

複数の消費者金融から借入をすると、返済が困難になり多重債務に陥るリスクがあります。多重債務とは、複数の借入先から借りて返済が追いつかなくなる状態のことです。

一度多重債務に陥ると、返済のために新たな借入を繰り返す悪循環に陥りやすくなります。必要な金額を計画的にご利用ください。

年収別・職業別の借入可能額の目安

総量規制により、消費者金融では年収の3分の1までしか借りられません。年収別・職業別の借入可能額の目安を解説します。

年収300万円の方は、総量規制により最大100万円まで借入可能です。

他社借入がある場合は上限額が減ります

ただし、これは他社借入がない場合の上限です。すでに他の消費者金融やクレジットカードのキャッシングで借入がある場合は、その合計額が100万円を超えないように制限されます。たとえば、すでに30万円の借入がある場合、新たに借りられるのは最大70万円です。

パート・アルバイトの方も、安定した収入があれば申込可能です。

年収150万円の方なら最大50万円、年収120万円の方なら最大40万円が借入可能額の目安です。

初回契約時は10万円〜30万円程度からスタート

ただし、審査では収入の安定性も重視されるため、勤続年数が短い場合や収入が不安定な場合は、上限額より少ない金額で契約されることもあります。※審査結果により異なる場合があります

自営業やフリーランスの方は、収入証明書として確定申告書の控えを提出します。

税務署の受付印があるものが必要です。e-Taxで申告している場合は、受信通知を添付します。

事業が安定していれば会社員と同様に借入可能

自営業の方は収入が不安定とみなされやすいため、審査が慎重になる傾向があります。事業が安定しており、確定申告で一定の所得を証明できれば、会社員と同様に借入可能です。

借入後は、計画的な返済が重要です。返済方法の種類と、利息を抑えるコツを解説します。

消費者金融の返済方法は、主に4種類あります。銀行振込・提携ATM・口座引落・スマホアプリです。

口座引落なら返済忘れを防げます

口座引落を選べば、毎月自動で返済されるため返済忘れを防げます。ATMやアプリは好きなタイミングで返済できるため、臨時収入があったときに繰上返済しやすいです。振込は手数料がかかる場合があるため、他の方法を優先しましょう。

10万円を年18.0%で借りた場合の返済シミュレーションを紹介します。

12ヶ月で返済:総利息額10,016円、月々の返済額は9,168円です。

6ヶ月で返済:総利息額5,318円、月々の返済額は17,553円です。

返済期間を短くするほど利息を抑えられます

30万円を年18.0%で24ヶ月(2年)で返済する場合、月々の返済額は14,978円、総返済額は359,472円、総利息額は59,472円です。借入額が大きく返済期間が長いほど、利息の負担も大きくなります。

繰上返済とは、毎月の返済額とは別に追加で返済することです。

繰上返済で元金が早く減り利息を抑えられます

繰上返済をすると、元金が早く減るため利息を抑えられます。消費者金融の利息は日割り計算のため、1日でも早く返済すればその分利息が減ります。ボーナスや臨時収入があったときは、積極的に繰上返済を行いましょう。繰上返済に手数料がかからない会社を選ぶと、さらにお得です。

返済が苦しいときは早めに相談しましょう

返済が難しくなった場合は、まず借入先の消費者金融に相談しましょう。返済計画の見直しや返済日の変更に応じてくれる場合があります。

それでも解決しない場合は、日本貸金業協会の相談窓口や法テラス、消費生活センターにご相談ください。弁護士や司法書士に依頼して債務整理を行う選択肢もあります。

消費者金融で借入をしても、信用情報に「傷がつく」わけではありません。契約情報や借入残高は記録されますが、これは正常な取引記録です。信用情報に「傷がつく」とは、延滞や債務整理などの異動情報が記録されることを指します。期日通りに返済していれば、信用情報に悪影響はありません。むしろ、適切に返済することで信用実績が積み上がります。

Web完結申込を選び、カードレス・郵送物なしで契約すれば、家族にバレるリスクを減らせます。※詳しくは公式サイトをご確認ください 在籍確認は原則電話なしの会社を選べば、会社にバレる心配も少ないです。※お申込み状況により電話確認が必要な場合があります ただし、返済が遅れると督促の電話や郵送物が届く可能性があるため、期日通りに返済することが重要です。利用明細はWeb明細を選び、紙の明細を郵送しない設定にしましょう。

審査に落ちた場合、まず落ちた理由を考えましょう。収入が不安定・他社借入が多い・信用情報に延滞歴があるなどの理由が考えられます。信用情報に不安がある場合は、CIC・JICC・KSCに開示請求をして確認できます。審査落ちの直後に別の会社に申し込むと信用情報に影響する可能性があるため、最低でも6ヶ月は期間を空けましょう。その間に、他社借入を減らす・勤続年数を増やすなどの対策をすると、次回の審査に通りやすくなります。

複数の消費者金融から借入をすると審査が厳しくなります。借入件数が3社以上になると、新規の審査に通りにくくなる傾向があります。また、複数社から借りると返済日や返済額の管理が複雑になり、返済遅れのリスクが高まります。できるだけ1社にまとめて借りる方が、管理しやすく審査にも有利です。

消費者金融は安定した収入があることが申込条件のため、無職の方は原則として借りられません。ただし、年金受給者や不動産収入がある方は「安定収入あり」とみなされる場合があります。失業中で収入がない場合は、公的な生活福祉資金貸付制度や求職者支援制度などの利用を検討しましょう。

20歳以上でアルバイト収入がある学生は申込可能です。プロミスは18歳以上から申込できますが、高校生は不可です。学生の場合、限度額は10万円〜30万円程度に制限されることが多いです。※審査結果により異なる場合があります 親の同意は不要ですが、返済能力があることが審査の条件です。

専業主婦で本人に収入がない場合、消費者金融では借りられません。総量規制により、本人に安定収入がない方への貸付けは原則禁止されています。ただし、配偶者の同意があれば「配偶者貸付」という制度を利用できる場合がありますが、対応している消費者金融は限られます。専業主婦の方は、総量規制の対象外である銀行カードローンを検討する方が現実的です。

消費者金融の利用履歴は信用情報に記録されるため、住宅ローン審査で確認されます。ただし、借入があること自体が直ちに不利になるわけではありません。期日通りに返済していれば、むしろ信用実績としてプラスに評価されることもあります。一方、延滞歴がある・借入残高が多い・借入件数が多い場合は、審査に不利になる可能性があります。住宅ローンを組む予定がある方は、消費者金融の借入を完済してから申し込む方が無難です。

消費者金融の利用に関するよくある質問をまとめました。

消費者金融でお金を借りる手順は、会社選び・Web申込・書類提出・審査・契約・借入の6ステップで完了します。最短20分で融資を受けられるため、急な出費に対応できる便利なサービスです。※お申込み状況により異なります

無利息期間・Web完結が大きなメリット

メリットは、審査スピードの速さ・無利息期間・Web完結・パートやアルバイトでも申込可能な点です。

金利が高く総量規制の制限があります

一方、デメリットは金利が年17.9%〜18.0%程度と銀行より高いこと(アコムは年2.4%〜17.9%、その他大手は年3.0%〜18.0%程度)、総量規制により年収の3分の1までしか借りられないことです。

返済シミュレーションを活用し、返済期間を短くすることで利息を抑えられます。繰上返済を積極的に行い、無理のない返済計画を立てましょう。

貸金業法で守られた正規の貸金業者です

消費者金融は貸金業法で守られた正規の貸金業者であり、適切に利用すれば安全です。金融庁の登録貸金業者検索サービスで登録番号を確認し、闇金との区別をつけることが重要です。

計画的にご利用ください

なお、ご利用は計画的に。返済能力を超えた借入れは避け、無理のない返済計画を立てましょう。返済にお困りの方は、消費生活センターや法テラスにご相談ください。

| 順位 | カードローン | 金利 | 限度額 | 審査時間 | 申し込み |

|---|---|---|---|---|---|

| 1 | アイフル | 3.0%~18.0% | 1~800万円※ | 最短18分※ | 詳細はこちら |

| 2 | プロミス | 2.5%~18.0% | 1~800万円※ | 最短3分※ | 詳細はこちら |

| 3 | アコム | 2.4%~17.9% | 1~800万円 | 最短20分※ | 詳細はこちら |

PR | 情報は2026年2月時点

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!