役員貸付金とは|融資審査への影響と7つの解消方法【2026年最新】

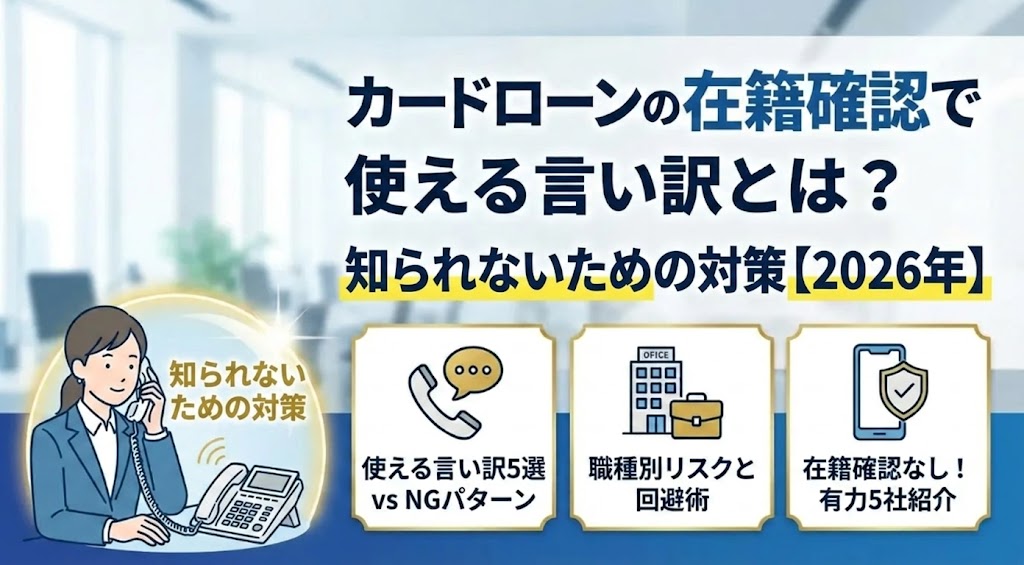

カードローンの申込を検討しているけれど、職場への在籍確認の電話で借金が知られないか不安に感じていませんか。

在籍確認は貸金業法で定められた手続きですが、適切な言い訳を準備しておけば、同僚に怪しまれることなく自然に乗り切れます。

この記事では、在籍確認で使える自然な言い訳5選と、逆に使ってはいけない失敗パターン3つを具体的に解説します。

さらに職種別のリスク対策や、原則電話による在籍確認なしで申し込めるカードローン会社5社も紹介するので、あなたの状況に合った最適な方法が見つかります。

記事を読み終える頃には、職場に知られる不安から解放され、安心して申込手続きを進められるようになるでしょう。

目次

在籍確認で使える言い訳5選

在籍確認の電話に対して、職場の同僚に自然に説明できる言い訳を5つ紹介します。いずれも金融機関からの連絡として違和感がなく、カードローンを疑われにくい内容です。

最も自然で信憑性が高い言い訳は「クレジットカードの本人確認」です。クレジットカードは多くの人が保有しており、審査時に勤務先への確認電話がかかってくることは一般的に知られています。

「新しくクレジットカードを作ったので、その確認電話だった」と説明すれば、同僚も納得しやすいでしょう。ポイント還元率の高いカードに切り替えた、ネットショッピング用に作ったなど、具体的な理由を添えるとさらに自然です。

銀行口座の新規開設時にも、本人確認や勤務先確認の電話がかかってくる場合があります。「給与振込用の口座を変更するため新しく口座を作った」「副業用の口座を開設した」といった説明は、特に不自然ではありません。

ネット銀行の普及により、複数の口座を使い分けることは珍しくなくなっています。振込手数料が無料になる、ATM手数料がお得になるといった具体的なメリットを挙げると説得力が増します。

家族や友人の保証人になった場合の在籍確認という説明も有効です。「兄弟が賃貸契約をするときの保証人になった」「友人の奨学金の連帯保証人を頼まれた」など、保証人としての確認電話という設定です。

後日「その後どうなった?」と聞かれる可能性があります

ストーリーに一貫性を持たせる必要があります。賃貸契約なら「無事に契約できたみたい」と後日報告できるよう準備しておきましょう。

「よく分からない営業電話だった」とシンプルに説明する方法もあります。保険の勧誘、投資商品の案内、クレジットカードの営業など、個人宛ての営業電話は珍しくありません。

詳しく説明する必要がないため矛盾が生じにくい

ただし「どこの会社から?」と聞かれた際に、実在する金融機関名を出してしまうと後で確認される恐れがあるため、「よく聞き取れなかった」「興味がなかったので覚えていない」と濁すのが無難です。

携帯電話の新規契約や機種変更、料金プランの変更時にも、本人確認の電話がかかってくることがあります。「スマホを買い替えた」「格安SIMに乗り換えた」という説明は、日常的な出来事として受け入れられやすいでしょう。

最近は格安SIMへの乗り換えが一般的になっているため、「料金を安くするためにキャリアを変えた」という理由は自然です。

実際に使っている携帯キャリアと矛盾しないよう注意

使ってはいけない言い訳3つ

一見もっともらしく聞こえても、実際には不自然で逆に怪しまれる言い訳があります。ここでは使ってはいけない失敗パターンを3つ紹介します。

「家族からの緊急連絡だった」という言い訳は避けるべきです

緊急事態であれば、通常は携帯電話に直接かかってくるはずで、わざわざ勤務先に電話する理由がありません。

また緊急と言いながら平然と仕事を続けていると、「本当に緊急だったのか?」と疑問を持たれます。逆に早退や欠勤をすれば、後日「あの時の緊急事態は何だったのか」と詳しく聞かれる可能性が高まります。

家族の病気や事故といった深刻な内容は辻褄を合わせるのが困難

住宅ローンや教育ローンの在籍確認という説明は、一見もっともらしく聞こえますが、実は大きなリスクがあります。これらのローンは高額で審査も厳格なため、同僚が「おめでとう」「どこの物件?」と興味を持って詳しく聞いてくる可能性が高いのです。

高額ローンは話題性が高く後々まで話が続きます

特に住宅ローンの場合、購入物件の場所や価格、引っ越し時期など具体的な質問が続き、嘘を重ねることになります。教育ローンも「お子さんはどこの学校に?」と聞かれれば答えに窮するでしょう。

会社によっては副業が禁止されている場合があります

「副業先からの確認電話だった」という説明も避けた方が良いでしょう。この言い訳によって別の問題が発生する恐れがあります。

また副業をしているなら「どんな仕事?」「収入はどのくらい?」と興味を持たれやすく、詳しい説明を求められます。実際には副業をしていないのに嘘の内容を語ると、後で矛盾が生じるリスクが高まります。副業が認められている職場でも、不要な詮索を招く可能性があるため、別の言い訳を選ぶことをおすすめします。

在籍確認の流れと実際の会話例

在籍確認がどのように行われるのか、実際の流れと会話例を知っておくことで、事前準備ができ不安を軽減できます。本人が電話に出た場合と不在の場合、それぞれのパターンを見ていきましょう。

在籍確認とは、カードローン会社が申込者の勤務先に電話をかけ、本当にその会社に在籍しているかを確認する手続きです。これは貸金業法第13条第1項で定められた「返済能力の調査」の一環として行われます。

カードローン会社は融資を行う前に、申込者が申告した勤務先で実際に働いており、安定した収入があることを確認する義務があります。在籍確認はこの義務を果たすための重要な手続きであり、虚偽申告や架空の勤務先を防ぐ目的があります。

近年は給与明細や雇用契約書での確認も増えています

本人が直接電話に出た場合、在籍確認は非常にスムーズに終わります。カードローン会社の担当者は個人名を名乗り、会社名は出しません。以下は実際の会話例です。

担当者「お忙しいところ恐れ入ります。佐藤と申しますが、田中様はいらっしゃいますでしょうか」

本人「はい、私が田中です」

担当者「田中様ご本人でいらっしゃいますね。お電話ありがとうございました。それでは失礼いたします」

所要時間は30秒から1分程度で終了します

本人確認ができれば、それ以上の質問はなく電話は終了します。担当者が「〇〇カードローンの」と社名を名乗ることはなく、あくまで個人名での確認となります。

申込者本人が不在でも、在籍確認は成立します。同僚や上司が電話に出て「田中は現在席を外しております」「本日は休みを取っております」と答えれば、その会社に田中という人物が在籍していることが確認できるからです。

会話例は以下の通りです。

担当者「お忙しいところ恐れ入ります。佐藤と申しますが、田中様はいらっしゃいますでしょうか」

同僚「田中はただいま外出しております」

担当者「承知いたしました。それでは失礼いたします」

この場合も電話はすぐに終わります。担当者から「また改めます」という言葉があっても、実際には再度電話がかかってくることはほとんどありません。在籍が確認できれば目的は達成されるためです。

「そのような者はおりません」と答えられた場合は審査に影響します

電話に出た同僚から聞かれたときの二次対応

在籍確認の電話自体は無事に終わっても、電話を取った同僚から後で「さっきの電話、何だったの?」と聞かれることがあります。この二次対応も事前に準備しておくことが重要です。

「クレジットカードの確認電話だった」と軽く答えるのが自然

同僚から電話の内容を聞かれたら、前述の言い訳のいずれかを使って簡潔に答えましょう。

重要なのは、詳しく説明しすぎないことです。余計な情報を付け加えると、かえって不自然になり疑念を招きます。「そうなんだ」で会話が終わるよう、淡々と答えることを心がけてください。もし「どこのカード?」と聞かれても、「ポイント還元率が良いやつ」など具体的な会社名を出さずに濁すこともできます。

もし同僚が金融業界に詳しく、「クレジットカードの審査で勤務先に電話なんて最近あまりないよ」と指摘された場合はどうすればよいでしょうか。この場合は「そうなんですか、でも実際にかかってきたので」と軽く受け流すのが賢明です。

言い訳を変えたり慌てて説明するとかえって怪しまれます

「よく分からないけど本人確認だって言ってました」と、自分もあまり詳しくない様子を装うことで、それ以上の追及を避けられます。堂々とした態度で、特別なことではないという雰囲気を出すことが大切です。

言い訳の信憑性を高めるには、事前準備が効果的です。例えばクレジットカードの言い訳を使うなら、実際にクレジットカードのパンフレットやウェブサイトを事前に見ておき、「ポイント還元率が高いカードを作った」など具体的な情報を持っておくと良いでしょう。

事前に「クレジットカード作った」と話しておくのも効果的

在籍確認の電話がかかってくる前日に、「そういえばクレジットカード作ったんだよね」と何気なく同僚に話しておくのも一つの方法です。事前に情報を出しておくことで、電話がかかってきても「ああ、あのカードの件か」と自然に受け止められます。ただしあまり大げさに話すと逆効果なので、さりげなく触れる程度にとどめましょう。

職種・雇用形態別の在籍確認リスクと対策

在籍確認のリスクは、職種や雇用形態によって大きく異なります。それぞれの状況に応じた対策を知っておくことで、より安心して申込手続きを進められます。

従業員10名以下では個人宛ての電話は珍しく目立ちやすい

電話を取る人が限られているため、誰かが必ず気づく可能性が高いでしょう。

対策としては、在籍確認の時間帯を昼休みや始業直後など、電話が比較的多い時間帯に指定することが有効です。カードローン会社に申込時または申込後すぐに電話で相談し、「〇時頃にかけてほしい」と依頼してみましょう。また可能であれば、書類提出による在籍確認への変更を相談することもおすすめです。

在籍確認は派遣元と派遣先のどちらにかかってくるのか要確認

派遣社員の場合、在籍確認は派遣元と派遣先のどちらにかかってくるのか事前に確認が必要です。一般的には雇用契約を結んでいる派遣元企業が在籍確認先となりますが、カードローン会社によっては実際に勤務している派遣先を確認する場合もあります。

申込時には派遣元の会社名・電話番号を記入し、備考欄に「派遣社員のため、派遣元への確認をお願いします」と明記しておくと良いでしょう。派遣元であれば、在籍確認の電話は日常的に受けているため、スムーズに対応してもらえます。契約社員の場合も、直接雇用されている会社への確認となるため、正社員と同様の対応で問題ありません。

コールセンター勤務の場合、電話が非常に多い環境のため、在籍確認の電話が紛れやすいメリットがあります。ただし代表番号にかかってきた電話が複数のオペレーターに転送される仕組みの場合、誰が電話に出るか分からないため、事前に上司や信頼できる同僚に「クレジットカードの確認電話があるかもしれない」と伝えておくと安心です。

建設現場に固定電話がない場合は在籍確認が難しい

建設現場で働く場合は、現場に固定電話がないことも多く、在籍確認が難しいケースがあります。この場合は、所属する建設会社の本社や営業所の電話番号を勤務先として申告し、その旨をカードローン会社に説明しましょう。給与明細や雇用契約書の提出で在籍を証明できる場合もあるため、事前に相談することをおすすめします。

自営業やフリーランスの場合、勤務先という概念がないため、在籍確認の方法が異なります。多くのカードローン会社では、自宅または事務所の固定電話、あるいは携帯電話に本人確認の電話をかける形で対応します。

携帯電話のみの場合は在籍確認として認められないケースも

固定電話がなく携帯電話のみの場合、在籍確認として認められないケースもあります。その場合は、確定申告書の控えや営業許可証、開業届の写しなど、事業を行っていることを証明する書類の提出を求められます。自営業者は会社員に比べて審査が厳しくなる傾向があるため、収入証明書類をしっかり準備しておくことが重要です。

入社間もない時期の個人電話は上司や人事部に不審に思われる

転職直後や試用期間中の場合、入社間もない時期に個人宛ての電話がかかってくると、上司や人事部に不審に思われる可能性があります。特に試用期間中は会社側も慎重に様子を見ている時期のため、余計な疑念を持たれたくないところです。

対策としては、入社後1〜2ヶ月程度経過し、職場に馴染んでから申込むのが理想的です。どうしても急ぎで借入が必要な場合は、前職の勤務先情報で申込む方法もありますが、既に退職している場合は在籍確認が取れず審査に通らない可能性が高いため注意が必要です。原則電話による在籍確認がないカードローンを選ぶことも一つの選択肢となります。

原則在籍確認なしで申し込めるカードローン会社5社

在籍確認の電話を避けたい方には、原則として電話連絡なしで審査を行うカードローン会社を選ぶ方法があります。ここでは原則在籍確認なしで申し込める主要なカードローン会社5社を紹介します。

| アイフルの基本情報 | |

| 実質年率 | 3.0-18.0% |

| 限度額 | 1~800万円※ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です。 |

| 融資スピード | 最短18分(※ai)※ai:お申込み時間や審査状況によりご希望にそえない場合があります。 |

| 申込年齢 | 20-69歳 |

| 在籍確認 | 原則、電話での在籍確認なし ✓ |

| 郵送物 | 原則なし ✓※「スマホでかんたん本人確認」又は「銀行口座で本人確認」をし、カード郵送希望無の場合郵送物は届きません。 |

| 無利息期間 | 初めての方なら最大30日間利息0円※お申込み時間や審査状況によりご希望にそえない場合があります。 |

| 借入方法 | お振込み、提携ATM、スマホアプリ |

📌 アイフルの特徴

✓ 最短18分で審査が完了

※お申込み時間や審査状況によりご希望にそえない場合があります。

✓ 原則、電話での在籍確認なし

✓ WEB完結で原則、郵送物なし

※「スマホでかんたん本人確認」又は「銀行口座で本人確認」をし、カード郵送希望無の場合郵送物は届きません。

✓ 契約翌日から初回最大30日間金利0円

※お申込み時間や審査状況によりご希望にそえない場合があります。

99.1%(※1)の契約者が原則電話による在籍確認なしで審査完了

アイフルは原則として電話による在籍確認を行わない※申込内容に不備があれば電話確認あり。カードローン会社です。2025年1月から2月の調査では、99.1%(※1)の契約者が原則電話による在籍確認なしで審査を完了しています。

WEB完結申込を利用すれば、原則郵送物もなく※WEB契約時「カードレス」「口座振替」選択時自宅や職場に知られる心配がありません。審査は最短18分(※ai)で、急ぎの借入にも対応できます。2025年オリコン顧客満足度調査(※2)では初回利用部門で1位を獲得しており、初めてカードローンを利用する方にもおすすめです。

※1出典:アイフル公式FAQ

※2出典:オリコン顧客満足度調査 2026年

PR:アイフル

| プロミスの基本情報 | |

| 実質年率 | 2.5-18.0% |

| 限度額 | 1万円~800万円

※借入限度額は審査によって決定いたします。 |

| 融資スピード | 最短3分(※p)

※p:お申込時間や審査によりご希望に添えない場合がございます。 |

| 申込年齢 | 18-74歳

※主婦・学生でもアルバイト・パートなど安定した収入のある場合はお申込いただけます。ただし、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。また、収入が年金のみの方はお申込いただけません。 |

| 在籍確認 | 原則、電話での在籍確認なし ✓ |

| 郵送物 | 選択可(WEB完結で原則、郵送物なし) ✓

※手続きによって発生する場合もあり。 |

| 無利息期間 | 初回最大30日(初回利用翌日から)

※メールアドレス登録とWeb明細利用の登録が必要です。 |

| 借入方法 | 振込,ATM,アプリ |

📌 プロミスの特徴

✓ 最短3分融資

※お申込時間や審査によりご希望に添えない場合がございます。

✓ 無利息期間は初回利用翌日から起算(契約日ではない)

※メールアドレス登録とWeb明細利用の登録が必要です。

✓ 18歳から申込可能(高校生除く)

※主婦・学生でもアルバイト・パートなど安定した収入のある場合はお申込いただけます。ただし、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。また、収入が年金のみの方はお申込いただけません。

✓ 原則、電話での在籍確認なし

98%(※1)の申込者が原則電話による在籍確認なしで契約

プロミスも原則として電話による在籍確認を行わず、98%(※1)の申込者が原則電話による在籍確認なしで契約しています。審査は最短3分(※p)と非常にスピーディで、即日融資にも対応可能です。

プロミスの特徴は、初回最大30日間の無利息期間が利用翌日から起算される点です※メールアドレス登録とWeb明細利用の登録が必要です。。多くのカードローンは契約日から無利息期間が始まりますが、プロミスは実際に借入した翌日からカウントされるため、契約後すぐに借りなくても無利息期間を無駄にしません。

また金利年2.5%〜18.0%で、初回最大30日間の無利息期間もある ※メールアドレス登録とWeb明細利用の登録が必要です。ため、高額借入を検討している方にも適しています。

※1出典:プロミス公式FAQ

PR:プロミス

| SMBCモビットの基本情報 | |

| 実質年率 | 3.0-18.0% |

| 限度額 | 1万円~800万円

※借入限度額は審査によって決定いたします |

| 融資スピード | 最短15分(※m)

※m:申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。 |

| 申込年齢 | 20-74歳 |

| 在籍確認 | WEB完結で原則電話なし ✓ |

| 郵送物 | WEB完結で原則郵送物なし ✓ |

| 無利息期間 | なし |

| 借入方法 | 振込,ATM,アプリ |

📌 SMBCモビットの特徴

✓ WEB完結申込で原則、電話連絡・郵送物なし

✓ 三井住友銀行ATM手数料無料

✓ Vポイントが貯まる・使える

✓ SMBCグループの安心感

✓ 最大800万円まで借入可能

※借入限度額は審査によって決定いたします。

WEB完結で原則、電話連絡・郵送物なし

SMBCモビットは、原則、電話連絡・郵送物がありません。

在籍確認書類の提出が必要

SMBCモビットは三井住友銀行の提携ATMの利用手数料が無料で、返済時の負担を軽減できます。またVポイントが貯まる仕組みがあり、返済額のうち利息額に対して200円につき1ポイントが付与されます。

貯まったポイントは返済にも利用できるため、実質的な利息負担を減らすことが可能です。

PR:SMBCモビット

| セブン銀行の基本情報 | |

| 実質年率 | 12.0-15.0% |

| 限度額 | 1〜300万円 |

| 融資スピード | 最短翌日 |

| 申込年齢 | 満20歳以上70歳未満 |

| 在籍確認 | 原則電話なし ✓ |

| 郵送物 | アプリで取引可能 |

| 無利息期間 | なし |

| 借入方法 | ATM,振込 |

📌 セブン銀行の特徴

✓ 実質年率12.0-15.0%

✓ 限度額300万円

✓ 最短翌日融資に対応

✓ 原則電話での在籍確認なし

✓ 自宅への郵送物なしで利用可能

原則として在籍確認の電話連絡なし

セブン銀行カードローンは、原則として在籍確認の電話連絡を行いません。セブン銀行の口座を持っていれば、アプリで口座開設から借入まで完結できます。

最大の特徴は、セブン銀行ATMでの借入・返済手数料が24時間365日いつでも0円という点です。全国のセブン-イレブンに設置されているATMで利用できるため、利便性が非常に高いと言えます。金利は年12.0%から15.0%と、消費者金融に比べて低めに設定されています。

即日融資はできず最短でも翌営業日以降

ただし銀行カードローンのため、即日融資はできず最短でも翌営業日以降の融資となります。

| アコムの基本情報 | |

| 実質年率 | 2.4-17.9% |

| 限度額 | 1万円~800万円 |

| 融資スピード | 最短20分(※a) ※a:お申込時間や審査によりご希望に添えない場合がございます。アコムの当日契約の期限は21時までです。 |

| 申込年齢 | 20歳以上 ※安定した収入と返済能力を有する方で、当社基準を満たす方。 |

| 在籍確認 | 原則お勤め先へ電話なし(書面確認) ✓ |

| 郵送物 | 選択可(カードレスで原則、郵送物なし) ✓ |

| 無利息期間 | 初回最大30日間 ※適用条件:アコムでのご契約がはじめてのお客さま |

| 借入方法 | 振込,ATM,アプリ |

📌 アコムの特徴

✓ 2026年1月6日より金利引き下げ(年2.4%-17.9%)

✓ 1万円~800万円まで借入可能

✓ 最短20分のスピード審査

※ お申込時間や審査によりご希望に添えない場合がございます。

✓ 原則お勤め先へ電話での在籍確認なし(書面確認)

✓ 契約翌日から初回最大30日間金利0円

※適用条件:アコムでのご契約がはじめてのお客さま

原則、電話によるお勤め先への在籍確認なし(書面での確認)

アコムは2026年1月6日より金利を年2.4%〜17.9%に引き下げました。在籍確認については、原則、電話によるお勤め先への在籍確認はなく、書面での確認となっています。

アコムの成約率は39.6%(※1)(2025年11月時点)です。審査は最短20分で完了し、即日融資(※a)にも対応可能です。

初めての方は契約翌日から最大30日間の無利息期間があり、初めての利用でも安心です。カードレス契約を選べば原則郵送物もなく、職場や家族に知られる心配を減らせます。

PR:アコム

在籍確認の電話を避ける方法4つ

原則電話による在籍確認がないカードローンを選ぶ以外にも、電話連絡を避ける方法があります。ここでは具体的な4つの方法を紹介します。

書類提出による在籍確認に変更できる場合がある

多くのカードローン会社では、申込者から事前に相談があれば、書類提出による在籍確認に変更できる場合があります。給与明細、雇用契約書、源泉徴収票などの書類で勤務先を証明する方法です。

申込後すぐにカードローン会社のコールセンターに電話し、「在籍確認を書類提出で対応してほしい」と相談してみましょう。必ず希望が通るわけではありませんが、事情を説明すれば柔軟に対応してもらえることもあります。特に小規模事業所で電話が目立ちやすい場合や、個人情報保護の観点から電話を避けたい場合は、その旨を伝えると理解を得やすいでしょう。

時間帯を指定することで目立ちにくくできる

在籍確認の電話が避けられない場合でも、時間帯を指定することで目立ちにくくすることができます。昼休み時間帯や始業直後、終業前など、電話が比較的多い時間帯を選ぶと自然です。

申込時の備考欄に「在籍確認は14時から15時の間にお願いします」と記入するか、申込後すぐに電話で依頼しましょう。カードローン会社も可能な限り希望に沿った対応をしてくれます。また自分が電話に出られる時間帯を指定すれば、同僚を経由せずに直接対応でき、後で聞かれる心配もなくなります。

自分で勤務先に電話して在籍証明する方法

一部のカードローン会社では、申込者自身が勤務先の代表電話に自分の携帯からかけ、在籍証明とする方法を認めている場合があります。

採用している会社は限られるため事前確認が必要

この方法なら、同僚が「〇〇は今電話中です」と答えることで在籍が確認でき、カードローン会社からの直接の電話を避けられます。ただしこの方法を採用しているカードローン会社は限られているため、事前に確認が必要です。また不自然にならないよう、実際に外出中や別の部署にいるタイミングで電話をかけるなど工夫が求められます。

WEB完結で電話連絡や郵送物を避けられる

多くのカードローン会社が提供しているWEB完結申込を利用すれば、電話連絡や郵送物を避けられる可能性が高まります。WEB完結とは、申込から契約、借入までのすべての手続きをインターネット上で完結できるサービスです。

WEB完結を利用するには条件がある場合がある

WEB完結申込では、本人確認書類や収入証明書類をスマートフォンで撮影してアップロードするだけで提出できます。カードレス契約を選べば、ローンカードの郵送もありません。ただしWEB完結を利用するには、特定の銀行口座を持っていることや、資格確認書またはマイナ保険証を提出できることなど、条件が設定されている場合があるため、各カードローン会社の条件を事前に確認しましょう。

在籍確認で気をつけたい5つのこと

在籍確認をスムーズに乗り切るために、事前に知っておくべき注意点があります。ここでは特に重要な5つのポイントを解説します。

銀行名を名乗られると不審に思われる可能性

消費者金融の在籍確認では、担当者が個人名を名乗るのが一般的ですが、銀行カードローンの場合は「〇〇銀行の△△と申します」と銀行名を名乗る場合があります。

銀行名を名乗られると、同僚が「銀行から電話?何かあったの?」と不審に思う可能性があります。クレジットカードや口座開設の言い訳は使えますが、住宅ローンやカードローンを疑われるリスクも高まります。銀行カードローンを検討している場合は、事前に在籍確認の方法を問い合わせ、個人名での対応が可能か確認しておくことをおすすめします。

短期間に複数回の在籍確認電話がかかる可能性

審査に通るか不安で複数のカードローン会社に同時申込をすると、短期間に複数回の在籍確認電話がかかってくる可能性があります。1週間に2回、3回と同じような電話があれば、同僚も不審に思うでしょう。

複数社への同時申込は審査に通りにくくなる

また複数社への同時申込は、信用情報機関に申込情報として記録され、かえって審査に通りにくくなる恐れがあります。申込情報は6ヶ月間保有されるため、一度に複数社に申込むのではなく、1社ずつ審査結果を待ってから次を検討する方が賢明です。

電話が複数の社員に聞こえてしまう可能性

代表電話にかかってきた電話が自動的に複数の内線に転送されるシステムを導入している職場では、在籍確認の電話が複数の社員に聞こえてしまう可能性があります。

この場合、「個人名の〇〇さんから電話です」というアナウンスが社内に流れることもあり、周囲の注目を集めやすくなります。電話転送システムがある職場では、事前にカードローン会社に相談し、直通の内線番号や携帯電話番号での在籍確認が可能か確認しましょう。あるいは書類提出による代替確認を依頼することも検討してください。

正当な理由なく拒否すると審査に通らない

在籍確認は貸金業法で定められた返済能力の調査の一環であり、正当な理由なく拒否すると審査に通らない可能性が高くなります。「電話は絶対に困る」と強く拒否するのではなく、「書類での確認は可能でしょうか」と代替案を提案する形で相談しましょう。

カードローン会社も申込者のプライバシーには配慮しており、できる限り柔軟に対応してくれます。ただし審査の過程で在籍確認が必要と判断された場合は、それに応じないと融資を受けられません。どうしても電話連絡を避けたい場合は、最初から原則電話による在籍確認なしを明言しているカードローン会社を選ぶことをおすすめします。

就業規則で借入を制限している企業がある

一部の企業では、就業規則で従業員の借入を制限している場合があります。特に金融機関や公務員、上場企業の一部では、カードローンの利用を事前申告制にしていたり、禁止していたりするケースがあります。

在籍確認がきっかけで規定違反を指摘される可能性

在籍確認の電話がきっかけで人事部から呼び出され、会社規定違反を指摘される可能性もゼロではありません。自分の会社の就業規則を事前に確認し、借入に関する規定がないか確認しておくことをおすすめします。規定がある場合は、原則電話による在籍確認なしのカードローンを選ぶか、会社に知られない方法を慎重に検討する必要があります。

在籍確認の電話は、通常9時から18時の間にかかってきます。多くのカードローン会社は、申込者が在籍している可能性が高い平日の日中に電話をかけます。特に指定がなければ、審査が進んだタイミングで電話がかかってくるため、具体的な時間は予測できません。時間帯を指定したい場合は、申込時または申込後すぐにカードローン会社に連絡し、希望時間を伝えましょう。

本人が電話に出られなくても、同僚や上司が「〇〇は現在席を外しております」「本日は休みです」と答えれば、在籍確認は成立します。在籍していることが確認できれば問題ありません。ただし「そのような者はおりません」と答えられた場合は、在籍確認が取れず審査に影響する可能性があります。申込時に記入した会社名や部署名が正確か、事前に確認しておきましょう。

派遣社員の場合、原則として雇用契約を結んでいる派遣元企業に在籍確認の電話がかかってきます。派遣元は在籍確認の電話を日常的に受けているため、スムーズに対応してもらえます。ただしカードローン会社によっては、実際に勤務している派遣先を確認する場合もあるため、申込時に備考欄で「派遣社員のため派遣元への確認をお願いします」と明記しておくと安心です。不安な場合は申込後にカードローン会社に電話で確認しましょう。

原則電話による在籍確認なしとしている大手カードローン会社は、貸金業登録を受けた正規の業者であり安全です。アイフル、プロミス、SMBCモビット、セブン銀行、アコムなど、この記事で紹介したカードローン会社はすべて金融庁または都道府県知事の登録を受けています。ただし「在籍確認なし」「審査なし」を謳う無登録の業者は違法業者の可能性が高いため、必ず金融庁の登録貸金業者情報検索サービスで確認してください。

もし在籍確認後にカードローンの利用が知られてしまった場合、無理に否定せず正直に説明することも一つの選択肢です。「一時的な出費があって利用した」「計画的に返済している」と伝えることで、理解を得られる場合もあります。ただし会社の規定で借入が制限されている場合は、人事部に相談が必要になるかもしれません。周囲に知られることを過度に恐れるより、計画的に利用し確実に返済することが最も重要です。

審査に落ちた場合でも、一定期間を空けて再申込することは可能です。ただし申込情報は信用情報機関に6ヶ月間記録されるため、短期間に複数回申込むと、かえって審査に通りにくくなります。再申込する場合は、最低でも6ヶ月以上空けることをおすすめします。またなぜ審査に落ちたのか原因を考え、収入を増やす、他社借入を減らすなど、状況を改善してから申込むことが大切です。

在籍確認について、多くの方が疑問に思う点をQ&A形式でまとめました。

カードローンの在籍確認は、適切な言い訳を準備し、職場の状況に合わせた対策を講じることで、職場に知られるリスクを大きく減らせます。クレジットカードの本人確認や銀行口座開設の確認といった自然な言い訳を使い、堂々とした態度で対応することが重要です。

不自然な言い訳はかえって怪しまれる原因に

一方で、家族からの緊急電話や住宅ローンの確認といった不自然な言い訳は、かえって怪しまれる原因となるため避けましょう。また職種や雇用形態によって在籍確認のリスクは異なるため、自分の状況に合った対策を選ぶことが大切です。

どうしても電話連絡を避けたい場合は、アイフル、プロミス、SMBCモビット、セブン銀行、アコムなど、原則として電話による在籍確認なしで審査を行うカードローン会社を選ぶことをおすすめします。これらの会社はWEB完結申込にも対応しており、原則郵送物もなく安心して利用できます。※申込等内容に不備があれば電話確認あり。

在籍確認は貸金業法で定められた正当な手続きであり、返済能力を確認するために必要なものです。過度に恐れる必要はありませんが、事前準備をしっかり行うことで、より安心して申込手続きを進められるでしょう。

借入れは計画的にご利用ください

カードローンを利用する際は、借入れは計画的にご利用ください。返済シミュレーションを活用し、ご自身の返済能力に合わせた無理のない借入を心がけましょう。返済にお困りの方は、消費生活センターや法テラスにご相談ください。

| 順位 | カードローン | 金利 | 限度額 | 審査時間 | 申し込み |

|---|---|---|---|---|---|

| 1 | プロミス | 2.5%~18.0% | 1~800万円※ | 最短3分※ | 詳細はこちら |

| 2 | アイフル | 3.0%~18.0% | 1~800万円※ | 最短18分※ | 詳細はこちら |

| 3 | アコム | 2.4%~17.9% | 1~800万円 | 最短20分※ | 詳細はこちら |

PR | 情報は2026年3月時点

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!