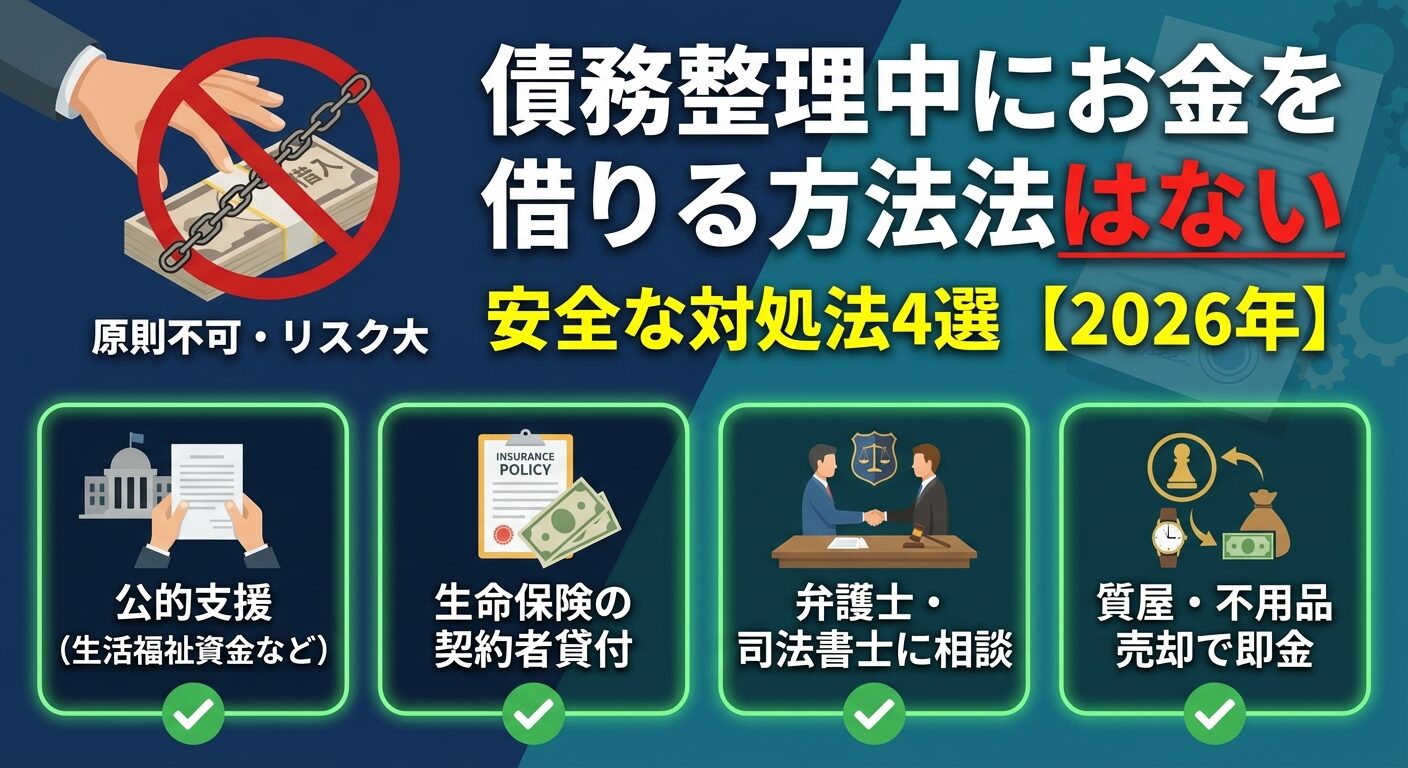

債務整理中にお金を借りる方法はない|安全な対処法4選【2026年】

「できるだけ低い金利でお金を借りたい」「消費者金融より安心できるところで借りたい」そう考えている方にとって、銀行系カードローンは有力な選択肢です。

銀行系カードローンは、消費者金融と比べて金利が年14%台と低く、メガバンクや地方銀行という信頼性の高さが魅力なんです。

即日融資には対応していません

ただし、審査基準が厳しめという注意点もあります。

この記事では、三菱UFJ銀行・三井住友銀行・みずほ銀行などメガバンクから、楽天銀行・PayPay銀行といったネット銀行まで、低金利でおすすめの銀行系カードローン10社を徹底比較します。

金利・審査基準・融資スピード・ATM手数料など、選び方のポイントも詳しく解説しますので、あなたに最適な1社が見つかります。

目次

銀行系カードローンとは

銀行系カードローンとは、銀行が提供する個人向けの無担保融資サービスです。審査によって決定された利用限度額の範囲内で、ATMやインターネットバンキングを通じて自由に借入ができます。

金利の低さと信頼性の高さが最大の特徴

メガバンク・地方銀行・ネット銀行など、さまざまな銀行が独自のカードローンを提供しています。

銀行法に基づいて運営される融資サービスです。返済は毎月一定額を口座引き落としで行う方式が一般的で、計画的な利用がしやすい仕組みになっています。

利用限度額は10万円から最大1,000万円まで設定可能で、審査結果によって個別に決定されます。借入金の使い道は原則自由で、生活費の補填や冠婚葬祭、旅行費用など幅広い目的に利用できます。

最大の違いは、適用される法律と総量規制の有無です。消費者金融は貸金業法の対象となり、年収の3分の1を超える借入が原則禁止されています。

銀行カードローンは総量規制の対象外

一方、銀行カードローンは銀行法に基づくため、総量規制の対象外です。金利面では、銀行カードローンの上限金利は年14%台が主流で、消費者金融の年18%と比べて低く設定されています。

審査は最短でも翌営業日以降

審査スピードは消費者金融が最短20分程度であるのに対し、銀行カードローンは警察庁データベース照会が義務化されているため、最短でも翌営業日以降となります。100万円を1年間借りた場合、金利年14%なら利息は約14万円、年18%なら約18万円となり、約4万円の差が生まれます。

信販系カードローンは、クレジットカード会社が提供する融資サービスです。銀行系と同様に貸金業法の総量規制の対象となるため、年収の3分の1までしか借りられません。

金利は銀行系と消費者金融の中間に位置し、年15%~18%程度が一般的です。審査スピードは銀行系よりも早く、消費者金融に近い水準となっています。クレジットカードのキャッシング枠とは異なり、カードローン専用の商品として提供されています。

銀行系カードローンのメリット5つ

銀行系カードローンが多くの方に選ばれる理由は、低金利と信頼性の高さにあります。ここでは、銀行系カードローンならではの5つのメリットを詳しく解説します。

上限金利は年14%台が主流

銀行系カードローンの上限金利は年14%台が主流で、消費者金融の年18%と比べて利息負担を大幅に軽減できます。たとえば50万円を1年間借りた場合、金利年14%なら利息は約7万円、年18%なら約9万円となり、約2万円の差が生まれます。

下限金利も年1%台~3%台と低く設定されており、高額借入や借り換えを検討している方にとって大きなメリットです。

銀行カードローンは銀行法に基づくため、貸金業法の総量規制対象外です。消費者金融では年収の3分の1を超える借入が原則禁止されていますが、銀行系カードローンではこの制限がありません。

年収の2分の1~3分の1を上限とする内部基準あり

ただし、2017年以降は銀行業界の自主規制により、年収の2分の1~3分の1を上限とする内部基準を設けている銀行が多くなっています。とはいえ、消費者金融よりも柔軟な審査が期待できる点は変わりません。

メガバンクや地方銀行という安心感

メガバンクや地方銀行という安心感は、銀行系カードローンの大きな魅力です。普段から利用している銀行のカードローンなら、借入や返済の手続きもスムーズに行えます。

また、銀行は金融庁の監督下にあり、厳格な法令遵守体制が整っているため、安心して利用できます。

借入限度額は、最大800万円~1,000万円と高額に設定されています。住信SBIネット銀行やPayPay銀行では最大1,000万円まで借入可能です。

高額の借入が必要な場合や、複数の借入を一本化するおまとめローンとして利用したい場合にも対応できます。

提携ATM手数料が無料の銀行も

銀行系カードローンは、自行ATMに加えて提携コンビニATMでも利用できるケースが多く、借入・返済の利便性が高いのが特徴です。三菱UFJ銀行バンクイックや三井住友銀行カードローンでは、提携ATM手数料が無料となっています。

全国どこでも手数料を気にせず利用できるため、頻繁に借入・返済を行う方にとって大きなメリットです。

銀行系カードローンのデメリット4つ

銀行系カードローンには多くのメリットがある一方で、いくつかの注意点もあります。申込前に必ず確認しておきたいデメリットを4つご紹介します。

即日融資が不可能

銀行カードローンは、反社会的勢力排除のため、個人向け融資審査時に警察庁データベースへの照会が義務化されています。照会結果の回答は最短翌営業日となるため、銀行カードローンは即日融資が不可能です。

一方、消費者金融は対象外のため即日融資が可能という違いがあります。急ぎで資金が必要な場合は、消費者金融を検討する必要があります。審査結果が出るまでには、最短でも翌営業日、通常は数日から1週間程度かかると考えておきましょう。

審査基準が厳しい傾向

銀行系カードローンは、消費者金融と比べて審査基準が厳しい傾向にあります。安定した収入があることが前提となり、正社員や公務員の方が審査に通りやすいと言われています。

アルバイトやパート、派遣社員の方でも申込可能な銀行はありますが、勤続年数や年収が重視されます。また、信用情報に延滞や債務整理の記録がある場合は、審査通過が難しくなります。審査では「収入の安定性」「他社借入状況」「信用情報」が総合的にチェックされ、返済能力が厳格に判断されます。

口座開設が必須の銀行も

銀行によっては、カードローン利用にあたって普通預金口座の開設が必須となる場合があります。口座開設には本人確認書類の提出や審査が必要で、融資までにさらに時間がかかります。

一方、三菱UFJ銀行バンクイックや楽天銀行カードローンのように、口座開設不要で利用できる銀行もあります。既に口座を持っている銀行なら、手続きがスムーズに進む場合が多いです。

無利息期間を設けていない銀行が多い

消費者金融では「初回30日間無利息」などのサービスが一般的ですが、銀行系カードローンでは無利息期間を設けていない銀行が多いのが実情です。ただし、PayPay銀行やオリックス銀行、イオン銀行のように、30日間無利息サービスを提供している銀行もあります。

短期間での借入・返済を予定している場合は、無利息期間のある銀行や消費者金融を選ぶことで、利息負担をゼロにできる可能性があります。

低金利でおすすめの銀行系カードローン10社

ここでは、金利の低さを軸に、2026年最新のおすすめ銀行系カードローン10社をご紹介します。各社の特徴を比較して、あなたに最適な1社を見つけましょう。

| 三菱UFJ(バンクイック)の基本情報 | |

| 実質年率 | 1.4-14.6% |

| 限度額 | 1〜800万円 |

| 融資スピード | 最短当日 |

| 申込年齢 | 満20歳以上65歳未満 |

| 在籍確認 | - |

| 郵送物 | 選択可 |

| 無利息期間 | なし |

| 借入方法 | 振込,ATM |

📌 三菱UFJ(バンクイック)の特徴

✓ 三菱UFJ銀行のカードローン

✓ 上限金利14.6%の低金利

✓ カードレス選択で郵送物なし

✓ コンビニATM手数料無料

✓ 三菱UFJ銀行口座不要

上限金利年14.6%の低金利が魅力

三菱UFJ銀行のカードローン「バンクイック」は、上限金利年14.6%の低金利が魅力です。三菱UFJ銀行の口座がなくても申込可能で、カードレス選択で郵送物なしにできます。

コンビニATM手数料が無料なため、日常的な借入・返済がしやすい点も特徴です。審査は最短当日に結果が出るため、銀行カードローンの中ではスピーディーな対応が期待できます。最大800万円まで借入可能で、年齢は20歳から64歳までの方が対象です。

| 三井住友銀行の基本情報 | |

| 実質年率 | 1.5-14.5% |

| 限度額 | 1〜800万円 |

| 融資スピード | 最短即日 |

| 申込年齢 | 満20歳以上69歳以下 |

| 在籍確認 | 電話確認あり |

| 郵送物 | カードレス可 |

| 無利息期間 | なし |

| 借入方法 | 振込,ATM,アプリ |

📌 三井住友銀行の特徴

✓ メガバンクならではの低金利(年1.5%-14.5%)

✓ 最大800万円まで借入可能

✓ カードレス対応で郵送物なし可

✓ 三井住友銀行ATM・提携コンビニATM手数料無料

※三井住友銀行ATM、イーネットATM、ローソン銀行ATM、セブン銀行ATM、ゆうちょATMで手数料無料

✓ 三井住友銀行の口座があれば即日融資可能

年1.5%~14.5%という低金利と、最大800万円の借入限度額が特徴です。三井住友銀行の普通預金口座を持っている方は、手続きがスムーズに進みます。

全国の銀行・コンビニATMで手数料無料

カードレス契約に対応しており、自宅への郵送物を避けたい方にも適しています。全国の銀行・コンビニATMで手数料無料で利用できるため、利便性が高い点も魅力です。メガバンクならではの安心感があり、初めてカードローンを利用する方にもおすすめです。

| みずほ銀行の基本情報 | |

| 実質年率 | 2.0-14.0% |

| 限度額 | 1〜800万円 |

| 融資スピード | 最短当日(みずほ銀行の口座あり) |

| 申込年齢 | 満20歳以上66歳未満 |

| 在籍確認 | 電話確認あり(オリコ/アイフル) |

| 郵送物 | カード郵送あり |

| 無利息期間 | なし |

| 借入方法 | 振込,ATM,アプリ |

📌 みずほ銀行の特徴

✓ 上限金利14.0%

✓ 住宅ローン利用者は金利年0.5%引き下げ

✓ 1万円~800万円まで借入可能

✓ みずほダイレクトで1円から借入可能

✓ 毎月2,000円からの返済でOK

上限金利が年14.0%とメガバンク最低水準

上限金利が年14.0%とメガバンク最低水準の金利が最大の魅力です。さらに、みずほ銀行で住宅ローンを利用している方は、金利が年0.5%引き下げられる優遇制度があります。

最大800万円まで借入可能で、みずほダイレクトを利用すれば1円から借入できます。毎月2,000円からの返済でOKなので、無理のない返済計画を立てやすいのも特徴です。年齢は20歳から66歳未満の方が対象となります。

PR:みずほ銀行

| 楽天銀行の基本情報 | |

| 実質年率 | 1.9-14.5% |

| 限度額 | 1〜800万円 |

| 融資スピード | 最短当日〜2営業日 |

| 申込年齢 | 満20歳以上62歳以下 |

| 在籍確認 | 電話確認あり(非通知・個人名) |

| 郵送物 | カード郵送あり(振込融資可) |

| 無利息期間 | なし |

| 借入方法 | 振込,ATM,アプリ |

📌 楽天銀行の特徴

✓ 低金利(年1.9%-14.5%)

✓ 楽天会員ランクに応じた審査優遇あり

✓ 提携ATM手数料0円(※借入時は一部有料)

✓ カード到着前でも振込融資可能

✓ 毎月2,000円からの返済でOK

楽天会員ランクに応じた審査優遇あり

低金利(年1.9%-14.5%)が魅力で、楽天会員ランクに応じた審査優遇があります。提携ATM手数料が0円で、カード到着前でも振込融資が可能です。

毎月2,000円からの返済でOKなので、返済負担を抑えられます。最大800万円まで借入可能で、年齢は20歳から62歳までの方が対象です。楽天のサービスを普段から利用している方には特におすすめです。

| 住信SBIネット銀行の基本情報 | |

| 実質年率 | 2.49-14.79% |

| 限度額 | 1〜1000万円 |

| 融資スピード | 最短数日 |

| 申込年齢 | 満20歳以上65歳以下 |

| 在籍確認 | 電話確認あり |

| 郵送物 | 既存カードに付帯(新規カードなし) ✓ |

| 無利息期間 | なし |

| 借入方法 | 振込,ATM |

📌 住信SBIネット銀行の特徴

✓ 限度額1,000万円は業界トップクラス

✓ SBI証券口座保有登録済み、または住信SBIネット銀行取扱い住宅ローン残高がある場合は年金利-0.5%

✓ 借入・返済手数料いつでも無料

✓ 既存キャッシュカードにローン機能付帯

✓ 2026年8月ドコモSMTBネット銀行へ社名変更予定

限度額1,000万円は業界トップクラス

限度額1,000万円は業界トップクラスで、高額の借入を検討している方に最適です。SBI証券口座保有で金利-0.5%優遇が受けられ、借入・返済手数料がいつでも無料です。

既存キャッシュカードにローン機能が付帯するため、新規カード発行が不要です。金利は年2.49%~14.79%で、審査には数日かかります。2026年8月3日ドコモSMTBネット銀行へ社名変更予定です。

| PayPay銀行の基本情報 | |

| 実質年率 | 1.59-18.0% |

| 限度額 | 1〜1000万円 |

| 融資スピード | 最短即日 |

| 申込年齢 | 20歳以上70歳未満 |

| 在籍確認 | 電話確認あり |

| 郵送物 | - |

| 無利息期間 | 初回契約時30日 |

| 借入方法 | 振込,ATM,アプリ |

📌 PayPay銀行の特徴

✓ 初回30日間無利息(銀行系では珍しい)

✓ 限度額1,000万円は業界トップクラス

✓ 下限金利1.59%は業界最低水準

✓ PayPayアプリから簡単申込

✓ 最短60分で仮審査完了

初回30日間無利息は銀行系では珍しい

初回30日間無利息は銀行系では珍しく、短期間の借入を予定している方にお得です。限度額1,000万円は業界トップクラスで、下限金利年1.59%は業界最低水準となっています。

PayPayアプリから簡単に申込でき、最短60分で仮審査が完了します。年齢は20歳から69歳までの方が対象で、即日融資にも対応しています。PayPayユーザーには特に使いやすいカードローンです。

| auじぶん銀行の基本情報 | |

| 実質年率 | 1.48-17.5% |

| 限度額 | 1〜800万円 |

| 融資スピード | 最短1時間(審査) |

| 申込年齢 | 満20歳以上70歳未満 |

| 在籍確認 | 電話確認あり(個人名可) |

| 郵送物 | 明細郵送なし ✓ |

| 無利息期間 | なし |

| 借入方法 | 振込,ATM |

📌 auじぶん銀行の特徴

✓ 業界最低水準の金利(年1.48-17.5%)

✓ 最大800万円まで借入可能

✓ 即日融資に対応

✓ 来店不要・Web完結で申込可能

✓ au PAYへの即時チャージ対応

au ID保有者は最大年0.5%金利優遇

au ID保有者は最大年0.5%金利優遇が受けられ、最短1時間で審査結果が回答されます。全国のコンビニATMで365日利用でき、月1,000円からの返済でOKです。

利用明細の郵送がないため、家族に知られずに利用しやすいのも特徴です。金利は年1.48%~17.5%、最大800万円まで借入可能で、年齢は20歳から70歳までの方が対象です。auユーザーには特におすすめのカードローンです。

【イオン銀行】画像準備中

※後ほど公式サイトのスクリーンショットを設定予定

| イオン銀行の基本情報 | |

| 実質年率 | 3.8-13.8% |

| 限度額 | 1〜800万円 |

| 融資スピード | 最短5日 |

| 申込年齢 | 満20歳以上65歳未満 |

| 在籍確認 | 電話確認あり(イオン銀行名義) |

| 郵送物 | カード郵送あり |

| 無利息期間 | 初回契約時30日 |

| 借入方法 | 振込,ATM |

📌 イオン銀行の特徴

✓ 上限金利13.8%は銀行系最低水準

✓ 新規申込で30日間利息0円

✓ イオンやコンビニATM手数料0円

✓ 専業主婦(夫)も50万円まで利用可能

✓ 毎月1,000円からの返済でOK

上限金利年13.8%は銀行系最低水準

上限金利年13.8%は銀行系最低水準で、新規申込で30日間利息0円のサービスもあります。イオンやコンビニATM手数料が0円で、専業主婦(夫)も50万円まで利用可能です。

毎月1,000円からの返済でOKなので、返済負担を最小限に抑えられます。最大800万円まで借入可能で、年齢は20歳から65歳未満の方が対象です。イオンでの買い物が多い方には特に便利です。

【ソニー銀行】画像準備中

※後ほど公式サイトのスクリーンショットを設定予定

| ソニー銀行の基本情報 | |

| 実質年率 | 2.5-13.8% |

| 限度額 | 1〜800万円 |

| 融資スピード | 最短翌日 |

| 申込年齢 | 満20歳以上65歳未満 |

| 在籍確認 | 電話確認あり |

| 郵送物 | 郵送なし可 ✓ |

| 無利息期間 | なし |

| 借入方法 | 振込,ATM,アプリ |

📌 ソニー銀行の特徴

✓ 上限金利13.8%は銀行系最低水準

✓ 既存キャッシュカードにローン機能付帯

✓ スマホATM対応

✓ 毎月2,000円からの返済でOK

上限金利年13.8%は銀行系最低水準

上限金利年13.8%は銀行系最低水準です。既存キャッシュカードにローン機能が付帯し、スマホATMにも対応しています。

毎月2,000円からの返済でOKで、最大800万円まで借入可能です。金利は年2.5%~13.8%、年齢は20歳から65歳未満の方が対象です。プライバシーを重視する方におすすめのカードローンです。

| オリックス銀行の基本情報 | |

| 実質年率 | 1.7-14.8% |

| 限度額 | 1〜800万円 |

| 融資スピード | 最短1週間程度 |

| 申込年齢 | 満20歳以上69歳未満 |

| 在籍確認 | 電話確認あり |

| 郵送物 | WEB完結 |

| 無利息期間 | 初回契約時30日 |

| 借入方法 | 振込,ATM |

📌 オリックス銀行の特徴

✓ 低金利(年1.7-14.8%)で利息負担を軽減

✓ 最大800万円まで借入可能

✓ 審査期間:数日

✓ 来店不要・Web完結で申込可能

契約日翌日から30日間利息0円

契約日翌日から30日間利息0円で、下限金利年1.7%は業界最低水準です。ガン保障特約付きプラン選択可能(保険料0円)で、提携ATM100,000台以上で手数料0円です。

WEBで申込から借入まで完結し、最大800万円まで借入可能です。金利は年1.7%~14.8%、年齢は20歳から69歳までの方が対象です。無利息期間と低金利の両方を求める方に最適です。

銀行系カードローンの選び方

銀行系カードローンを選ぶ際は、自分のニーズに合った判断軸を持つことが重要です。ここでは、カードローン選びで押さえておきたい5つのポイントを解説します。

初回契約では上限金利が適用されることが多い

カードローンの金利を比較する際は、下限金利ではなく上限金利を重視しましょう。初回契約では上限金利が適用されることが多いためです。

銀行系カードローンの上限金利は年14%台が主流ですが、イオン銀行やソニー銀行のように年13.8%と低い銀行もあります。金利が1%違うだけで、100万円を1年間借りた場合の利息は約1万円変わります。少しでも利息負担を減らしたい方は、上限金利の低い銀行を選びましょう。

即日融資には対応していません

銀行系カードローンは即日融資に対応していませんが、審査スピードには銀行ごとに差があります。三菱UFJ銀行バンクイックは最短当日に審査結果が出ますが、口座開設が必要な銀行では1週間程度かかることもあります。

既に口座を持っている銀行なら、手続きがスムーズに進む場合が多いです。急ぎの場合は、口座開設不要で審査が早い銀行を選びましょう。

借入限度額は銀行によって異なり、最大800万円~1,000万円まで幅があります。住信SBIネット銀行やPayPay銀行では最大1,000万円まで借入可能です。

実際の借入限度額は審査結果によって決定

高額の借入が必要な場合や、複数の借入をまとめたい場合は、限度額の高い銀行を選びましょう。ただし、実際の借入限度額は審査結果によって個別に決定されるため、必ずしも最大額まで借りられるわけではありません。

頻繁に借入・返済を行う予定がある方は、提携ATMの多さと手数料の有無を確認しましょう。三菱UFJ銀行バンクイックや三井住友銀行カードローンでは、提携コンビニATM手数料が無料です。

ATM手数料は積み重なると大きな負担に

自宅や職場の近くに手数料無料で利用できるATMがあるかどうかは、利便性に大きく影響します。ATM手数料は1回あたり110円~220円程度ですが、積み重なると大きな負担になります。

家族に知られずにカードローンを利用したい方は、Web完結・郵送物なしで契約できる銀行を選びましょう。三菱UFJ銀行バンクイックやソニー銀行では、カードレス契約に対応しています。

また、利用明細の郵送がないかどうかも確認しておきましょう。auじぶん銀行やPayPay銀行では、利用明細をWebで確認できるため、自宅への郵送物を避けられます。

銀行系カードローンの審査

銀行系カードローンの審査に通るためには、審査基準を理解し、適切な対策を講じることが重要です。ここでは、審査で見られるポイントと、通過率を高めるための具体的な方法を解説します。

カードローン審査では、「収入の安定性」「他社借入状況」「信用情報」の3点が総合的にチェックされます。収入の安定性では、正社員や公務員が有利とされますが、アルバイトやパート、派遣社員でも申込可能な銀行はあります。

他社借入状況では、借入件数や総額が審査に影響します。すでに複数社から借入がある場合は、審査通過が難しくなる可能性があります。信用情報では、過去の延滞や債務整理の記録がないかが確認されます。契約終了後5年以内保有されます。

銀行系カードローンの審査通過には、一般的に年収200万円以上が目安とされています。正社員や公務員の方は、勤続年数1年以上であれば審査に通りやすい傾向があります。

アルバイト・パートは年収150万円以上が目安

派遣社員の方は、年収200万円以上・同一派遣会社での勤続年数1年以上が望ましいとされています。自営業の方は、確定申告書で安定した収入を証明できることが重要です。ただし、これらはあくまで目安であり、銀行によって審査基準は異なります。

銀行カードローンの審査では、勤務先への在籍確認が行われることが一般的です。在籍確認は、審査担当者が個人名で電話をかけ、「○○様はいらっしゃいますか」と確認する流れです。

銀行名やカードローンという言葉は使いません

どうしても電話連絡を避けたい場合は、事前に相談することで、書類での代替が認められる場合もあります。給与明細や雇用契約書などで在籍を証明できれば、電話確認なしで審査を進められる銀行もあります。

審査に落ちる主な理由は、「収入が不安定」「他社借入が多い」「信用情報に傷がある」「申込内容に虚偽がある」の4つです。収入が不安定な場合は、勤続年数を増やすか、正社員への転職を検討しましょう。

他社借入が多い場合は返済を進めてから申込

信用情報に延滞の記録がある場合は、完済後5年間は記録が残るため、その期間が経過するまで待つ必要があります。申込内容は正確に記入し、虚偽の申告は絶対に避けましょう。また、短期間に複数社へ申し込むと「申込ブラック」と見なされ、審査に不利になる可能性があります。申込情報は6ヶ月間保有されるため、1社ずつ慎重に申し込むことが重要です。

申込から借入までの流れ

銀行系カードローンの申込から借入までの流れは、銀行によって多少異なりますが、基本的なステップは共通しています。ここでは、スムーズに手続きを進めるための流れと必要書類を解説します。

ステップ1:公式サイトから申込フォームに必要事項を入力します。氏名・住所・勤務先・年収・他社借入状況などを正確に記入しましょう。

ステップ2:仮審査が行われ、最短当日~数日で結果が通知されます。メールまたは電話で連絡が来ます。

ステップ3:本人確認書類・収入証明書類をアップロードまたは郵送で提出します。

ステップ4:勤務先への在籍確認が行われます(電話または書類)。

ステップ5:本審査が完了し、契約手続きを行います。契約完了後、ATMまたは振込で借入が可能になります。

本人確認書類としては、運転免許証・パスポート・マイナンバーカードのいずれかが必要です。現住所と書類の住所が異なる場合は、公共料金の領収書などの補完書類も求められます。

借入希望額50万円超は収入証明書が必要

源泉徴収票・給与明細書(直近2~3ヶ月分)・確定申告書・所得証明書のいずれかを提出します。自営業の方は、確定申告書の控えを2年分求められることが一般的です。

返済方法と返済計画の立て方

カードローンを利用する際は、借入前に返済計画を立てることが重要です。ここでは、返済方法の種類と、無理なく完済するための具体的な方法を解説します。

銀行系カードローンの返済方法は、主に「口座引落」「ATM返済」「振込返済」の3種類があります。口座引落は、毎月決まった日に自動で返済額が引き落とされる方法で、返済忘れを防げます。

口座引落なら返済忘れを防げます

ATM返済は、提携ATMから現金で返済する方法で、自分のタイミングで返済できます。振込返済は、銀行振込で返済する方法ですが、振込手数料がかかる場合があります。多くの銀行では、これらの方法を組み合わせて利用できます。

最低返済額だけでは元金がなかなか減りません

カードローンの返済は、毎月の最低返済額だけを払い続けると、元金がなかなか減らず、利息ばかり払うことになります。たとえば50万円を金利年14%で借りた場合、最低返済額が月1万円だと、約6年かかり、総利息は約20万円にもなります。

月2万円返済なら総利息は約9万円に抑えられる

余裕があるときは、最低返済額以上を返済することで、利息負担を大幅に減らせます。

多くの銀行の公式サイトには、返済シミュレーションツールが用意されています。借入希望額・金利・返済期間を入力すると、毎月の返済額や総利息額が自動で計算されます。

借入前に必ずシミュレーションを行いましょう

複数のパターンで試算し、自分の収入に見合った返済計画を立てることが重要です。

一部の銀行カードローンでは、配偶者に安定した収入があれば、専業主婦(夫)でも申込可能です。イオン銀行カードローンでは、専業主婦(夫)も50万円まで利用できます。ただし、多くの銀行では本人に収入があることが条件となっています。

短期間に複数社へ申し込むと「申込ブラック」と見なされ、審査に不利になる可能性があります。申込情報は信用情報機関に6ヶ月間保有されるため、1社ずつ慎重に申し込むことをおすすめします。審査結果が出てから次の銀行に申し込むようにしましょう。

審査に落ちても、信用情報に「審査落ち」という記録は残りません。ただし、申込情報自体は6ヶ月間保有されます。短期間に複数社へ申し込んだ記録があると、「お金に困っている」と判断され、審査に不利になる可能性があります。

多くの銀行カードローンは、おまとめローンとして利用できます。複数の借入を一本化することで、金利を下げ、返済管理を簡単にできます。ただし、おまとめローン専用の商品を提供している銀行もあるため、公式サイトで確認しましょう。

はい、銀行カードローンは銀行法に基づくため、貸金業法の総量規制対象外です。ただし、2017年以降は銀行業界の自主規制により、年収の2分の1~3分の1を上限とする内部基準を設けている銀行が多くなっています。

カードローンの利用履歴は信用情報に記録され、住宅ローン審査でも参照されます。

銀行系カードローンは、上限金利年14%台という低金利と、メガバンク・地方銀行という信頼性の高さが最大の魅力です。総量規制の対象外のため、年収の3分の1を超える借入も可能で、高額の資金需要にも対応できます。

即日融資には対応していません

審査基準が消費者金融より厳しめであることは、事前に理解しておく必要があります。三菱UFJ銀行バンクイック・三井住友銀行・みずほ銀行といったメガバンクから、楽天銀行・PayPay銀行・住信SBIネット銀行などのネット銀行まで、それぞれに特徴があります。

カードローンを選ぶ際は、金利・融資スピード・借入限度額・提携ATM・Web完結対応などを総合的に比較し、自分のニーズに合った1社を選びましょう。審査では、収入の安定性・他社借入状況・信用情報が重視されるため、申込前に自分の状況を確認しておくことが大切です。

返済能力を超えた借入れは避けてください

借入れは計画的にご利用ください。返済シミュレーションを活用して無理のない返済計画を立てましょう。返済が苦しくなった場合は、早めに借入先の銀行や消費生活センター、法テラスに相談することをおすすめします。詳しくは各カードローン会社にご確認ください。

| 順位 | カードローン | 金利 | 限度額 | 審査時間 | 申し込み |

|---|---|---|---|---|---|

| 1 | プロミス | 2.5%~18.0% | 1~800万円※ | 最短3分※ | 詳細はこちら |

| 2 | アイフル | 3.0%~18.0% | 1~800万円※ | 最短18分※ | 詳細はこちら |

| 3 | アコム | 2.4%~17.9% | 1~800万円 | 最短20分※ | 詳細はこちら |

PR | 情報は2026年3月時点

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!