マネックス証券アプリの評判は?使い方と他社比較を解説【2026年】

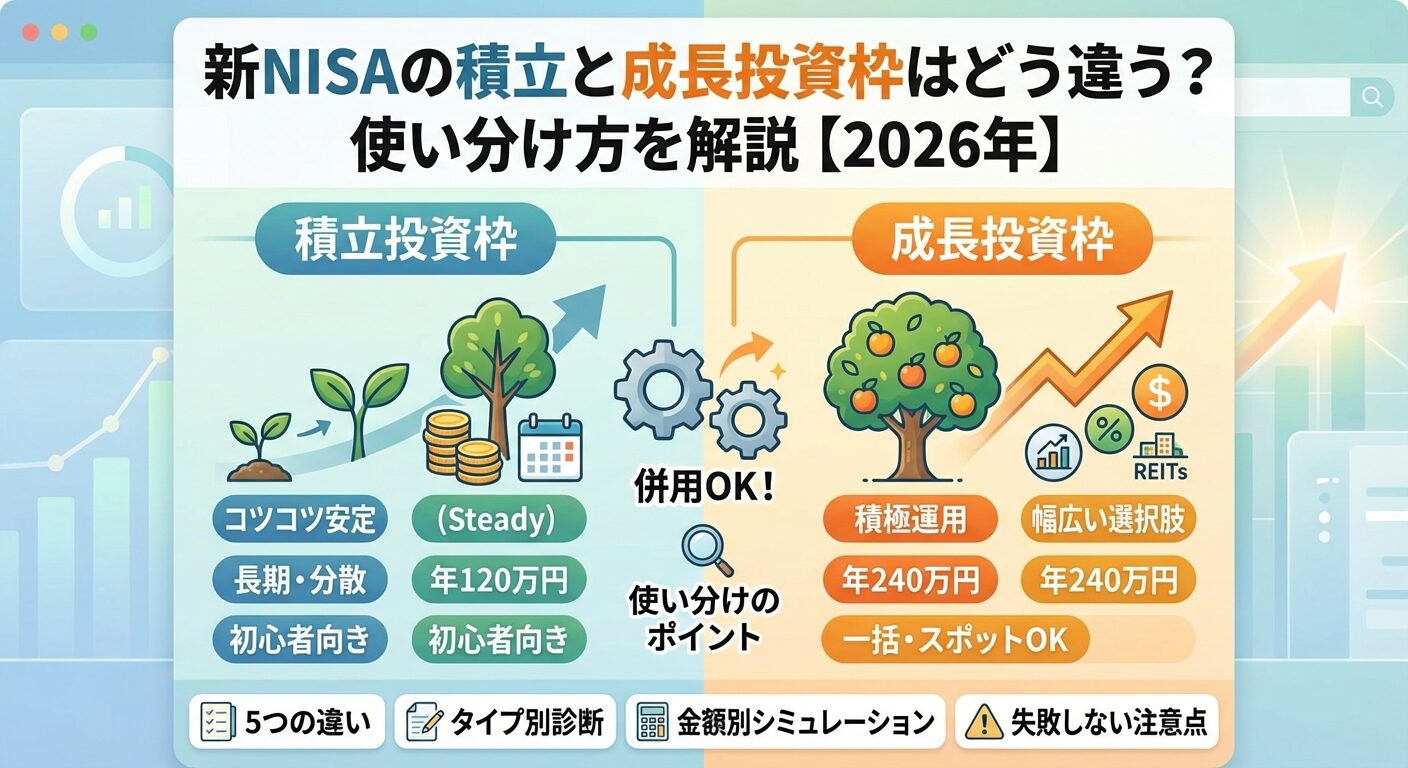

2024年から始まった新NISA制度には「積立投資枠」と「成長投資枠」という2つの投資枠があります。

この2つの枠はどう違うのか、自分にはどちらが合っているのか、悩んでいる方も多いのではないでしょうか。

実は、年間投資枠や対象商品、購入方法など、それぞれに明確な違いがあり、投資目的や資金状況によって最適な使い方が異なります。

この記事では、積立投資枠と成長投資枠の違いを5つのポイントで比較し、あなたに合った使い分け方を具体的に解説します。

記事を読めば、新NISAの2つの枠を効果的に活用して、自分に合った資産形成を始められるようになります。

※この記事の情報は2026年1月時点のものです。NISA制度は今後も変更される可能性がありますので、最新情報は金融庁の公式サイトをご確認ください。

目次

積立投資枠と成長投資枠の違い

新NISAの積立投資枠と成長投資枠には、主に5つの違いがあります。

この違いを理解することで、自分に合った投資方法を選べるようになります。以下の表で、2つの枠の基本的な違いを比較してみましょう。

| 項目 | 積立投資枠 | 成長投資枠 |

| 年間投資枠 | 120万円 | 240万円 |

| 非課税保有限度額 | 1,800万円(合計) | 1,200万円(内数) |

| 対象商品 | 金融庁基準を満たす投資信託 | 投資信託・株式・ETF・REIT |

| 購入方法 | 積立のみ | 積立・一括購入の両方可 |

| 併用 | 可能 | 可能 |

それでは、各ポイントを詳しく見ていきましょう。

積立投資枠の年間投資枠は120万円、成長投資枠は240万円です。

つまり、成長投資枠は積立投資枠の2倍の金額を1年間で投資できます。2つの枠を併用すれば、年間で最大360万円まで非課税で投資することが可能です。

月換算すると30万円となり、かなりまとまった金額を投資に回せます。ただし、年間投資枠を使い切る必要はありません。ご自身の資金状況に合わせて、無理のない範囲で投資を行うことが大切です。

新NISAでは、生涯を通じて非課税で保有できる金額の上限が1,800万円と定められています。

この金額は、積立投資枠と成長投資枠を合わせた総額です。ただし、成長投資枠だけを使う場合は、1,200万円までしか投資できません。

一方、積立投資枠だけを使う場合は、1,800万円すべてを使い切ることができます。この非課税保有限度額は簿価(購入時の金額)で管理されます。売却した場合は、その分の枠が翌年以降に復活するため、柔軟な運用が可能です。

積立投資枠で購入できる商品は、金融庁が定めた基準を満たす投資信託に限られます。

具体的には、長期・積立・分散投資に適した低コストの投資信託で、2026年1月時点で347本(インデックス型279本、アクティブ型59本、ETF 9本)が対象となっています。一方、成長投資枠では投資信託だけでなく、上場株式やETF、REITなど幅広い商品に投資できます。

投資信託の対象本数は投資信託協会に運用会社から届出があったものが随時掲載されており、積立投資枠よりも選択肢が大幅に広がります。ただし、成長投資枠でも一部の商品は除外されています。

整理・監理銘柄、信託期間20年未満の投資信託、毎月分配型の投資信託、レバレッジ型・インバース型のファンドなどは購入できません。これは、新NISA制度が長期的な資産形成を目的としているためです。

積立投資枠は、その名の通り積立投資専用の枠です。

毎月など決まったタイミングで一定額を購入する方法のみとなります。成長投資枠では、積立投資だけでなく、好きなタイミングで一括購入することも可能です。

まとまった資金がある場合や、今が買い時だと判断した場合に、柔軟に投資できます。また、成長投資枠でも積立投資を選択できるため、つみたて投資枠の対象商品を成長投資枠でも積み立てることが可能です。

これにより、年間120万円を超えて同じ商品を積み立てたい場合にも対応できます。

新NISAでは、積立投資枠と成長投資枠を同時に使うことができます。

これは、2023年までの旧NISA制度(一般NISAとつみたてNISAは選択制)から大きく変わった点です。併用することで、それぞれの枠のメリットを活かした資産形成が可能になります。

例えば、積立投資枠で安定的な投資信託を積み立てながら、成長投資枠で個別株や成長性の高い投資信託に投資するといった使い分けができます。

ただし、異なる金融機関で積立投資枠と成長投資枠を分けて利用することはできません。1つの金融機関で両方の枠を管理する必要があります。

積立投資枠とは

積立投資枠は、長期・積立・分散投資による資産形成を目的とした非課税投資枠です。

2023年までのつみたてNISAを引き継ぐ枠として、2024年から新NISAの一部となりました。定期的に一定額を積み立てることで、時間分散の効果を得ながら、リスクを抑えた資産形成が期待できます。

積立投資枠の年間投資枠は120万円で、月換算すると10万円まで積み立てられます。

旧つみたてNISAの年間40万円から3倍に拡大されました。非課税保有期間は無期限となり、旧つみたてNISAの20年という制限がなくなりました。

これにより、長期的な視点でじっくりと資産を育てることができます。非課税保有限度額は、成長投資枠と合わせて1,800万円です。積立投資枠だけを使う場合は、この1,800万円すべてを使い切ることができます。

月10万円を積み立てた場合、15年で上限に達する計算です。

積立投資枠で購入できるのは、金融庁が定めた基準を満たす投資信託に限られます。

具体的には、販売手数料が無料(ノーロード)で、信託報酬が一定水準以下の投資信託です。対象商品には、国内株式型、海外株式型、バランス型など様々なタイプの投資信託が含まれます。

特に人気が高いのは、全世界株式や米国株式に投資するインデックスファンドです。2026年1月時点で、347本(インデックス型279本、アクティブ型59本、ETF 9本)が対象商品として登録されています。

世の中の公募投資信託が6,000本近くあることを考えると限定的ですが、長期投資に適した優良な商品が厳選されているといえます。

積立投資枠では、毎月決まった金額を投資する「ドルコスト平均法」の効果を得られます。

これは、価格が高い時は少なく、安い時は多く購入することで、平均購入単価を抑える投資手法です。例えば、毎月3万円ずつ投資信託を購入する場合、基準価額が1万円の時は3口、1万5千円の時は2口購入できます。

価格変動があっても、自動的に購入口数が調整されるため、高値掴みのリスクを軽減できます。金融庁も、積立投資により一括投資に比べて高値掴みのおそれの軽減が期待でき、長期間継続することで複利効果も享受しつつ、安定的な資産形成に取り組めると説明しています。

成長投資枠とは

成長投資枠は、投資信託だけでなく個別株式にも投資できる非課税投資枠です。

2023年までの一般NISAを引き継ぐ枠として、2024年から新NISAの一部となりました。積立投資だけでなく一括購入も可能で、より自由度の高い投資ができる点が特徴です。

成長投資枠の年間投資枠は240万円で、積立投資枠の2倍の金額を投資できます。

月換算すると20万円となりますが、一括購入も可能なため、タイミングを見て柔軟に投資できます。非課税保有期間は積立投資枠と同じく無期限です。

旧一般NISAの5年という制限がなくなったため、長期保有を前提とした投資戦略が立てやすくなりました。非課税保有限度額は1,200万円までです。

これは、積立投資枠と成長投資枠を合わせた総額1,800万円のうち、成長投資枠として使えるのは1,200万円までという意味です。つまり、最低でも600万円分は積立投資枠を使う必要があります。

成長投資枠では、積立投資枠の対象商品に加えて、幅広い投資信託や上場株式、ETF、REITに投資できます。

投資信託も幅広く対象となっており、選択肢が豊富です。上場株式では、東京証券取引所に上場している国内株式だけでなく、外国株式も購入できます。

配当金や株主優待を楽しみながら、値上がり益も狙えるのが魅力です。また、積立投資枠の対象商品も成長投資枠で購入できるため、年間120万円を超えて同じ投資信託を積み立てたい場合にも活用できます。

成長投資枠は幅広い商品に投資できますが、新NISA制度の目的である長期的な資産形成に適さない一部の商品は除外されています。

除外される商品は主に4つです。1つ目は整理・監理銘柄で、上場廃止が決まっている、またはそのおそれがある企業の株式です。

2つ目は信託期間20年未満の投資信託で、長期保有との相性が良くないと判断されています。3つ目は毎月分配型の投資信託です。分配金が元本から支払われることもあり、長期的な資産形成には向かないとされています。

4つ目はレバレッジ型・インバース型など、デリバティブ取引を用いて値動きを大きくする投資信託です。

積立投資枠のメリット・デメリット

積立投資枠には、長期的な資産形成に適したメリットがある一方で、いくつかの制約もあります。

ここでは、積立投資枠の利点と注意点を客観的に解説します。

積立投資枠には、投資初心者でも始めやすい3つの大きなメリットがあります。それぞれ詳しく見ていきましょう。

積立投資枠は、月100円から投資を始められる証券会社もあります。

まとまった資金がなくても、毎月のお小遣いや余剰資金の範囲内で無理なく資産形成を始められます。例えば、月1万円から始めて、収入が増えたタイミングで3万円、5万円と積立額を増やしていくことも可能です。

ライフステージに合わせて柔軟に調整できるのが魅力です。また、一度設定すれば自動的に積立が継続されるため、投資のタイミングを考える手間がかかりません。忙しい方でも、手間をかけずに資産形成を続けられます。

積立投資枠の非課税保有期間は無期限です。

これにより、10年、20年、30年といった長期的な視点で資産を育てることができます。長期投資には複利効果があります。

運用益を再投資することで、雪だるま式に資産が増えていく可能性があります。時間を味方につけることで、着実な資産形成が期待できます。また、対象商品が金融庁の基準を満たす投資信託に限られているため、商品選びで迷いにくいのもメリットです。

低コストで長期投資に適した商品が厳選されています。

積立投資枠では、毎月一定額を投資するドルコスト平均法により、価格変動リスクを抑える効果が期待できます。

高値で一括購入してしまうリスクを避けられます。株式市場は短期的には上下に大きく変動しますが、長期的には右肩上がりの傾向があります。

積立投資を続けることで、一時的な下落局面でも平均購入単価を下げられます。また、投資信託は複数の銘柄に分散投資しているため、個別株式に比べてリスクが分散されています。特定の企業の業績悪化の影響を受けにくい点も安心材料です。

積立投資枠にはメリットがある一方で、いくつかの制約や注意点もあります。

投資判断の際には、これらのデメリットも理解しておくことが大切です。

積立投資枠の年間投資枠は120万円までです。

まとまった資金がある場合でも、一度に大きな金額を投資することはできません。例えば、退職金や相続などで数百万円の余剰資金がある場合、積立投資枠だけでは数年かけて投資する必要があります。

早く非課税枠を使い切りたい場合は、成長投資枠との併用を検討する必要があります。また、月換算で10万円まで投資できますが、毎月の収入からこの金額を捻出するのは難しい方も多いでしょう。ご自身の資金状況に合わせて、無理のない範囲で積立額を設定することが重要です。

積立投資枠で購入できるのは、金融庁の基準を満たす投資信託に限られます。

個別株式やREIT、一部の投資信託には投資できません。特定の企業を応援したい、株主優待を楽しみたいといった場合は、積立投資枠では実現できません。

そうした投資をしたい場合は、成長投資枠を活用する必要があります。また、対象商品は347本と厳選されているため、より専門的な投資信託や特定のテーマに投資するファンドを選びたい場合は、選択肢が限られることがあります。

積立投資枠は長期的な資産形成を目的としているため、短期間で大きな利益を得ることは期待しにくい投資方法です。

毎月一定額を積み立てるドルコスト平均法は、価格変動リスクを抑える効果がある一方で、相場が上昇トレンドの時は一括投資に比べて利益が少なくなる可能性があります。

また、投資信託は複数の銘柄に分散投資しているため、個別株式のように短期間で株価が2倍、3倍になるような大きな値上がりは期待しにくいといえます。じっくりと時間をかけて資産を育てる姿勢が求められます。

成長投資枠のメリット・デメリット

成長投資枠には、投資の自由度が高いというメリットがある一方で、リスク管理が重要になるという注意点もあります。

ここでは、成長投資枠の利点と注意点を客観的に解説します。

成長投資枠には、より柔軟な投資ができる3つの大きなメリットがあります。それぞれ詳しく見ていきましょう。

成長投資枠の年間投資枠は240万円で、積立投資枠の2倍の金額を投資できます。

まとまった資金がある方は、効率的に非課税枠を活用できます。例えば、退職金や相続で得た資金、ボーナスなどをまとめて投資したい場合に便利です。

年間240万円を5年間投資すれば、成長投資枠の上限1,200万円に達します。また、積立投資枠と併用すれば年間360万円まで投資できるため、資金に余裕がある方は短期間で非課税枠を使い切ることも可能です。

成長投資枠では、投資信託だけでなく個別株式やETF、REITなど幅広い商品に投資できます。

投資信託も幅広く対象となっており、数千銘柄の上場株式から選べます。特定の企業を応援したい、配当金や株主優待を楽しみたいといった場合は、個別株式に投資できる成長投資枠が適しています。

自分の投資方針に合わせて、柔軟に商品を選べるのが魅力です。また、積立投資枠の対象商品も成長投資枠で購入できるため、年間120万円を超えて同じ投資信託を積み立てたい場合にも活用できます。

成長投資枠では、積立投資だけでなく、好きなタイミングで一括購入することも可能です。

市場の状況を見ながら、今が買い時だと判断した時に投資できます。例えば、株価が大きく下落した時にまとめて購入すれば、その後の値上がりで大きな利益を得られる可能性があります。

投資経験がある方は、タイミングを見計らった投資戦略を立てられます。また、非課税保有期間が無期限のため、一括購入した後もじっくりと値上がりを待つことができます。短期的な価格変動に左右されず、長期的な視点で投資できるのがメリットです。

成長投資枠には自由度が高いというメリットがある一方で、いくつかの制約や注意点もあります。

投資判断の際には、これらのデメリットも理解しておくことが大切です。

成長投資枠の非課税保有限度額は1,200万円までです。

これは、積立投資枠と成長投資枠を合わせた総額1,800万円のうち、成長投資枠として使えるのは1,200万円までという意味です。つまり、成長投資枠だけを使う場合は、1,800万円すべてを使い切ることができません。

最低でも600万円分は積立投資枠を使う必要があります。一方、積立投資枠だけを使う場合は、1,800万円すべてを使い切ることができます。非課税枠を最大限活用したい場合は、この点を理解しておく必要があります。

成長投資枠では投資信託と数千銘柄の株式から選べますが、選択肢が多いだけに、どれを選べばいいか迷いやすいのが難点です。

特に個別株式は、企業の財務状況や業績、将来性などを分析する必要があり、投資初心者には判断が難しい場合があります。

銘柄選びを誤ると、大きな損失を被るリスクもあります。また、投資信託も種類が豊富なため、自分の投資目的やリスク許容度に合った商品を選ぶには、ある程度の知識と経験が必要です。目論見書をよく読んで、商品の特性を理解してから投資することが重要です。

成長投資枠で個別株式に一括投資する場合、価格変動リスクが大きくなります。

株価は日々変動するため、購入後に大きく下落するリスクもあります。特に、まとまった資金を一度に投資する場合は、高値掴みのリスクがあります。

購入直後に株価が下落すると、含み損を抱えることになります。また、個別株式は投資信託に比べて分散効果が低いため、特定の企業の業績悪化が直接的に影響します。リスク管理のためには、複数の銘柄に分散投資するなどの工夫が必要です。

どちらを選ぶべき?

積立投資枠と成長投資枠のどちらを選ぶべきかは、あなたの投資経験、資金状況、投資目的によって異なります。

ここでは、タイプ別におすすめの使い分け方を解説します。

積立投資枠が向いているのは、投資初心者や、リスクを抑えて着実に資産形成したい方です。

成長投資枠が向いているのは、ある程度の投資経験があり、まとまった資金を運用したい方です。

積立投資枠と成長投資枠の両方を使う併用は、多くの方におすすめできる方法です。

それぞれの枠のメリットを活かした、バランスの良い資産形成ができます。例えば、積立投資枠では全世界株式や米国株式のインデックスファンドを毎月積み立てて、安定的な資産形成の基盤を作ります。

一方、成長投資枠では成長性の高いアクティブファンドや個別株式に投資して、より高いリターンを狙うといった使い分けができます。また、積立投資枠で月5万円を積み立てながら、ボーナス月には成長投資枠で追加投資するという方法もあります。

定期的な積立で時間分散の効果を得ながら、余剰資金がある時にまとめて投資することで、効率的に非課税枠を活用できます。併用する場合は、全体のポートフォリオを意識することが大切です。

投資できる金額によって、最適な使い分け方は異なります。

ここでは、月々の投資額別におすすめの使い分け例を紹介します。

具体的な活用シミュレーション

実際にどのくらいの金額をどう配分すればいいのか、具体的なイメージが湧かない方も多いでしょう。

ここでは、投資額別に具体的な活用プランをシミュレーションします。

月1万円の投資は、年間12万円となります。この金額なら、積立投資枠だけで十分に対応できます。

| 項目 | 内容 |

| 月々の投資額 | 1万円 |

| 年間投資額 | 12万円 |

| 使用する枠 | 積立投資枠のみ |

| おすすめ商品 | 全世界株式インデックスファンド1本 |

| 上限到達までの期間 | 約150年(現実的には到達しない) |

このプランでは、シンプルに全世界株式インデックスファンド1本に投資するのがおすすめです。

1本で世界中の株式に分散投資できるため、リスクを抑えながら世界経済の成長の恩恵を受けられます。月1万円でも、20年間続ければ元本は240万円になります。仮に年平均5%で運用できた場合、20年後には約411万円になる計算です。

月3万円の投資は、年間36万円となります。

この金額でも積立投資枠だけで対応できますが、複数の投資信託に分散することも検討できます。

| 項目 | 内容 |

| 月々の投資額 | 3万円 |

| 年間投資額 | 36万円 |

| 使用する枠 | 積立投資枠のみ |

| おすすめ商品 | 全世界株式2万円+米国株式1万円など |

| 上限到達までの期間 | 約50年 |

このプランでは、全世界株式インデックスファンドに2万円、米国株式インデックスファンドに1万円といった分散投資も可能です。

または、株式型ファンド2万円とバランス型ファンド1万円という組み合わせもおすすめです。月3万円を20年間続ければ、元本は720万円になります。仮に年平均5%で運用できた場合、20年後には約1,233万円になる計算です。

月5万円の投資は、年間60万円となります。

この金額になると、積立投資枠だけでなく成長投資枠の併用も検討できます。

| 項目 | 内容 |

| 月々の投資額 | 5万円 |

| 年間投資額 | 60万円 |

| 使用する枠 | 積立投資枠3万円+成長投資枠2万円 |

| おすすめ商品 | 積立枠:インデックスファンド / 成長枠:アクティブファンドまたは個別株 |

| 上限到達までの期間 | 約30年 |

このプランでは、積立投資枠で月3万円をインデックスファンドに積み立て、成長投資枠で月2万円を成長性の高いアクティブファンドや個別株式に投資するという使い分けができます。

また、ボーナス月には成長投資枠で追加投資することで、年間投資額を増やすこともできます。例えば、年2回のボーナス月にそれぞれ30万円追加すれば、年間120万円の投資となり、効率的に非課税枠を活用できます。

年間360万円の投資は、新NISAの年間投資枠の上限です。

この金額を投資できる場合は、積立投資枠と成長投資枠を最大限活用できます。

| 項目 | 内容 |

| 月々の投資額 | 30万円 |

| 年間投資額 | 360万円 |

| 使用する枠 | 積立投資枠120万円+成長投資枠240万円 |

| おすすめ商品 | 積立枠:インデックスファンド / 成長枠:個別株+アクティブファンド |

| 上限到達までの期間 | 5年 |

このプランでは、積立投資枠で月10万円をインデックスファンドに積み立て、成長投資枠で月20万円を個別株式やアクティブファンドに投資します。

5年間継続すれば、非課税保有限度額1,800万円に達します。ただし、年間360万円の投資は資金的に余裕がある方向けです。無理に年間投資枠を使い切る必要はありません。

失敗しないための注意点

新NISAを始める際には、いくつかの注意点があります。

よくある失敗例を知っておくことで、同じ間違いを避けることができます。

新NISAの投資枠の使い方で、よくある間違いがいくつかあります。

まず、年間投資枠を無理に使い切ろうとすることです。年間360万円まで投資できますが、無理に投資する必要はありません。ご自身の資金状況に合わせて、無理のない範囲で投資することが大切です。

次に、非課税保有限度額の計算を間違えることです。成長投資枠だけを使う場合は1,200万円までしか投資できません。残りの600万円分は積立投資枠を使う必要があることを理解しておきましょう。

また、複数の金融機関でNISA口座を開設しようとする方もいますが、NISA口座は1人1口座までです。積立投資枠と成長投資枠を別々の金融機関で利用することもできません。1つの金融機関で両方の枠を管理する必要があります。

商品選びでは、手数料の高い商品を選んでしまうことがよくある失敗です。

積立投資枠の対象商品は購入手数料が無料ですが、成長投資枠では手数料がかかる商品もあります。信託報酬も含めて、コストを確認してから購入しましょう。

また、リスクの高い商品に集中投資してしまうことも注意が必要です。個別株式やアクティブファンドは高いリターンが期待できる一方で、リスクも大きくなります。複数の商品に分散投資することで、リスクを抑えることができます。

さらに、商品の内容を理解せずに購入してしまうことも問題です。目論見書をよく読んで、投資先や運用方針、リスクを理解してから投資することが重要です。

運用中の注意点として、短期的な価格変動に一喜一憂してしまうことがあります。

株式市場は日々変動するため、一時的に含み損が出ることもあります。しかし、長期投資を前提としているため、短期的な変動に惑わされず、じっくりと保有し続けることが大切です。

また、損失が出た時にすぐに売却してしまうことも避けるべきです。新NISAは非課税保有期間が無期限のため、値下がりしても保有し続けることで、将来的に値上がりする可能性があります。損切りは慎重に判断しましょう。

さらに、定期的な見直しを怠ることも問題です。ライフステージの変化や市場環境の変化に応じて、ポートフォリオを見直すことが重要です。年に1回程度は、自分の資産配分が適切か確認しましょう。

2023年までに旧NISA(一般NISAまたはつみたてNISA)を利用していた方は、新NISAへの移行について注意点があります。

まず、旧NISAの資産を新NISAに移管(ロールオーバー)することはできません。旧NISAで保有している資産は、そのまま旧NISA口座で保有し続けることになります。

旧NISAの非課税保有期間は、一般NISAが5年間、つみたてNISAが20年間です。この期間が終了すると、課税口座に移管されるか、売却する必要があります。非課税期間の終了時期を確認しておきましょう。

また、旧NISAと新NISAは別枠として管理されます。旧NISAで年間投資枠を使い切っていても、新NISAでは新たに年間360万円まで投資できます。両方の制度を並行して活用することが可能です。

はい、積立投資枠と成長投資枠は同時に使えます。2023年までの旧NISA制度では、一般NISAとつみたてNISAのどちらか一方を選択する必要がありましたが、新NISAでは両方の枠を併用できるようになりました。

一度購入した商品を別の枠に移すことはできません。積立投資枠で購入した投資信託は、そのまま積立投資枠で保有し続けることになります。

非課税保有限度額1,800万円を使い切った場合、それ以上は新NISAで投資できなくなります。ただし、保有している商品を売却すれば、その分の枠が復活します。

はい、売却した商品の簿価分の非課税枠は、翌年以降に復活します。ただし、年間投資枠(積立投資枠120万円、成長投資枠240万円)の範囲内でのみ、再投資が可能です。

2023年までに旧NISA(一般NISAまたはつみたてNISA)で購入した資産は、そのまま旧NISA口座で保有し続けることができます。新NISAに移管(ロールオーバー)することはできません。

投資初心者の方は、まず積立投資枠から始めるのがおすすめです。金融庁の基準を満たした投資信託に限定されているため、商品選びで失敗するリスクが低く、安心して始められます。

NISA口座で得た利益は非課税のため、原則として確定申告は不要です。ただし、配当金を非課税にするには、受取方法を「株式数比例配分方式」に設定する必要があります。

新NISAの積立投資枠と成長投資枠には、年間投資枠、非課税保有限度額、対象商品、購入方法、併用可能性という5つの違いがあります。

積立投資枠は年間120万円まで、金融庁基準を満たす投資信託に積立投資できる枠です。一方、成長投資枠は年間240万円まで、投資信託・株式・ETFなど幅広い商品に積立・一括投資できる枠です。

投資初心者の方には、少額から始められて価格変動リスクを抑えられる積立投資枠がおすすめです。

まとまった資金がある方や投資経験がある方には、投資の自由度が高い成長投資枠が適しています。多くの方には、両方の枠を併用するバランス型がおすすめです。積立投資枠で安定的な資産形成の基盤を作りながら、成長投資枠で成長性の高い投資を行うことで、リスクとリターンのバランスが取れた運用ができます。

具体的な活用方法は、投資できる金額によって異なります。

月1万円程度なら積立投資枠のみで十分ですが、月5万円以上投資できる場合は両方の枠を併用することで、効率的に非課税枠を活用できます。年間360万円を投資できる方は、5年間で非課税保有限度額1,800万円に達します。ただし、無理に年間投資枠を使い切る必要はありません。ご自身の資金状況に合わせて、無理のない範囲で投資することが大切です。

なお、投資には元本割れのリスクがあります。最終的な投資判断はご自身の責任で行ってください。商品選びや運用方法に不安がある場合は、証券会社のサポートや専門家に相談することをおすすめします。

| 順位 | 証券会社 | 特徴 | 手数料 | 口座開設 |

|---|---|---|---|---|

| 1 | SBI証券 おすすめ |

|

0円 | 口座開設 |

| 2 | 楽天証券 |

|

0円 | 詳細を見る |

| 3 | マネックス証券 |

|

0円 | 詳細を見る |

PR | 情報は2026年3月時点

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!