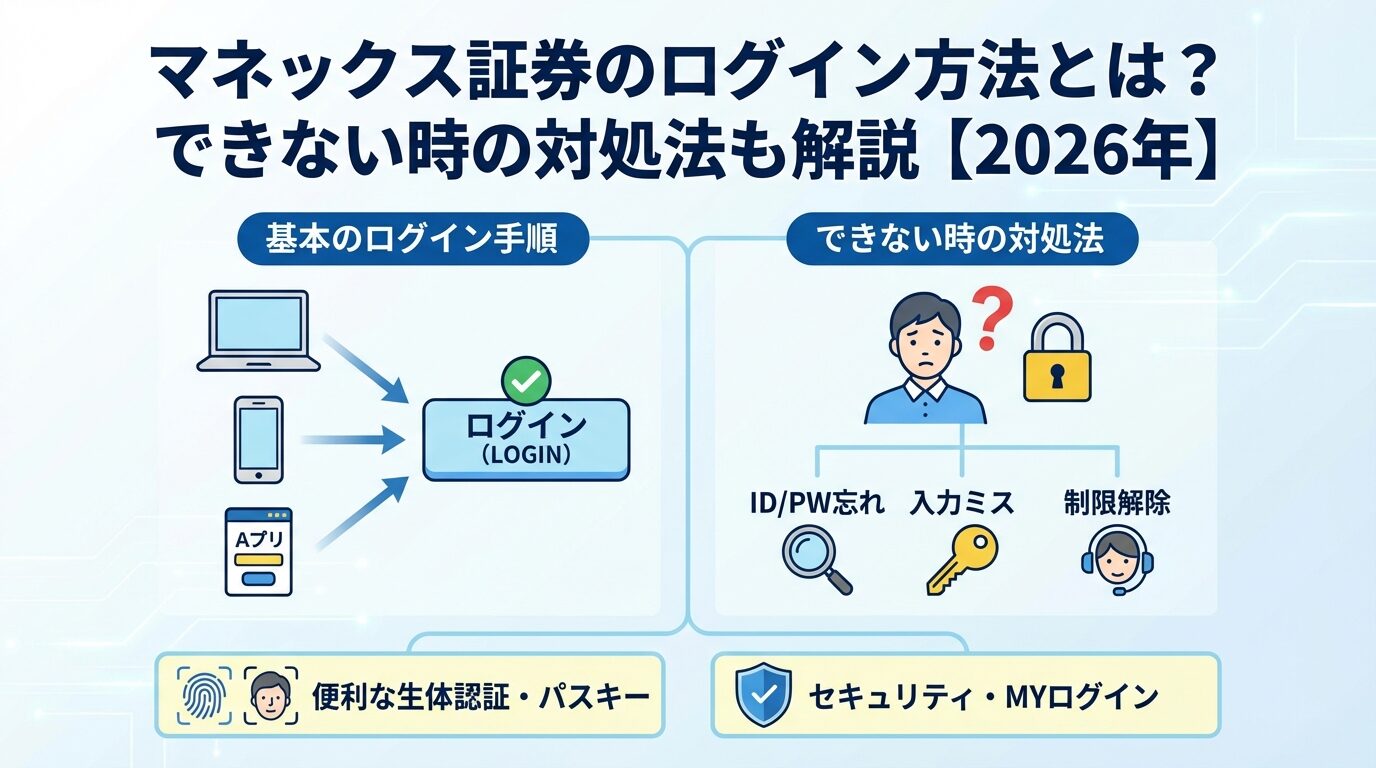

マネックス証券のログイン方法とは?できない時の対処法も解説【2026年】

対面証券で口座を開設したいけれど、どの証券会社を選べばいいか迷っていませんか。

野村證券、大和証券、SMBC日興証券など大手5社にはそれぞれ特徴があり、自分に合った証券会社を選ぶことが大切です。

この記事では、対面証券大手5社をランキング形式で比較し、選び方のポイントを詳しく解説します。

手数料、サービス内容、担当者の専門性など、実際の選択に役立つ情報をまとめました。

投資未経験の方でも安心して証券会社を選べるよう、分かりやすく説明していきます。

| 順位 | 証券会社 | 特徴 | 手数料 | 口座開設 |

|---|---|---|---|---|

| 1 | SBI証券 おすすめ |

|

0円 | 口座開設 |

| 2 | 楽天証券 |

|

0円 | 詳細を見る |

| 3 | moomoo証券 |

|

0円 | 詳細を見る |

PR | 情報は2026年2月時点

目次

対面証券とは、店舗で担当者と直接相談しながら投資ができる証券会社のことです。野村證券や大和証券などの大手証券会社が代表的で、全国に支店を展開しています。担当者が投資家一人ひとりに合わせた提案をしてくれるため、投資初心者や資産運用の相談をしたい人に選ばれています。

対面証券の主な特徴

対面証券の最大の特徴は、専門知識を持つ担当者から直接アドバイスを受けられることです。投資信託や株式、債券など幅広い金融商品の中から、自分の投資目的やリスク許容度に合った商品を提案してもらえます。

市場が急変した時にも担当者に相談できるため、冷静な判断がしやすくなります。また、資産運用だけでなく、相続対策や税金対策などの相談も可能です。

対面証券とネット証券の最も大きな違いは、手数料とサービス内容です。

| 比較項目 | 対面証券 | ネット証券 |

| 手数料 | 高め(担当者サポート含む) | 低め(店舗コストなし) |

| サポート | 担当者が直接アドバイス | 自分で判断・取引 |

| 取扱商品 | 豊富(債券・仕組債なども) | 株式・投資信託が中心 |

| 向いている人 | 投資初心者・相談したい人 | 投資経験者・手数料重視 |

ネット証券は店舗を持たないため運営コストが低く、手数料が安い傾向にあります。一方、対面証券は担当者のサポートがある分、手数料は高めに設定されています。

投資経験や資産状況によって、どちらを選ぶべきかが変わります。

最近では対面証券とネット証券を併用する人も増えており、大きな資産は対面証券で、少額投資はネット証券でという使い分けも可能です。

対面証券のランキング

対面証券を選ぶ際の参考として、客観的な指標に基づくランキングを紹介します。ここでは顧客満足度を示すNPS、企業規模を示す口座数・顧客資産残高、経営力を示す売上高・営業利益の3つの指標で大手5社を比較します。

NPS(Net Promoter Score)とは、顧客ロイヤルティを測る指標で、「この証券会社を友人に勧めたいか」という質問への回答から算出されます。NPSが高いほど顧客満足度が高く、サービス品質が優れていることを示します。

NTTコムオンライン「NPS®ベンチマーク調査2024」によると、対面証券のNPSランキングは以下の通りです。

NPSは実際の利用者の満足度を反映しているため、証券会社選びの重要な参考指標になります。

口座数と顧客資産残高は、証券会社の規模と信頼性を示す指標です。口座数が多いほど多くの投資家に選ばれており、資産残高が大きいほど顧客から預けられている資産が多いことを意味します。

各社の決算資料に基づく口座数・顧客資産残高ランキングは以下の通りです。

規模が大きい証券会社は、経営の安定性や取扱商品の豊富さで優位性があります。

売上高と営業利益は、証券会社の経営力と収益性を示す指標です。売上高が大きいほどビジネス規模が大きく、営業利益が高いほど効率的な経営ができていることを意味します。

各社の決算資料に基づく売上高・営業利益ランキングは以下の通りです。

経営が安定している証券会社は、長期的な資産運用のパートナーとして安心して利用できます。

対面証券おすすめ5社

ここからは、対面証券大手5社それぞれの特徴と強みを詳しく解説します。各社の公式サイト情報をもとに、サービス内容、取扱商品、おすすめポイントをまとめました。

| 項目 | 内容 |

|---|---|

| 口座数 | 約550万口座 |

| 取引手数料 | 現物取引:152円~78,571円 信用取引:1注文あたり524円 |

| 投資信託 | 約900本 |

| ミニ株(単元未満株) | 対応(まめ株) ※詳細不明 |

| NISA対応 | 対応(つみたて投資枠・成長投資枠)※現物取引のみ |

| 外国株 | 4カ国 米国株:約850銘柄※現物取引のみ |

| IPO取扱実績 | 年間46銘柄(2024年実績) |

| IPO主幹事件数 | 年間16社(2024年実績) |

| ポイントサービス | 野村ポイント※現物取引のみ |

| 口座開設スピード | 最短5営業日 |

| 取引ツール(PC) | Webアプリ |

| スマホアプリ | Webアプリ |

野村證券の特徴

野村證券は口座数約550万、顧客資産残高約162兆円を誇る国内最大手の証券会社です。1925年創業の長い歴史と実績があり、投資家から高い信頼を得ています。

野村證券の強みは、圧倒的な情報力と商品ラインナップの豊富さです。国内外の株式、債券、投資信託はもちろん、仕組債やオルタナティブ投資など専門性の高い商品も充実しています。

富裕層向けのプライベートバンキングサービスも充実しており、資産3,000万円以上の方には専属チームが総合的な資産管理をサポートします。相続対策や事業承継の相談にも対応しており、次世代への資産承継を考えている方に適しています。

大和証券の特徴

大和証券は口座数約400万、顧客資産残高約70兆円を持つ業界2位の大手証券会社です。1943年創業の歴史を持ち、コンサルティング力の高さで知られています。

大和証券の最大の特徴は、担当者のコンサルティング力です。資産運用だけでなく、ライフプランニング、相続対策、税金対策まで総合的なアドバイスを提供しています。

投資信託のラインナップが充実しており、大和証券オリジナルのファンドも多数取り扱っています。投資セミナーや勉強会も頻繁に開催しており、投資知識を深めたい方に適しています。

| 項目 | 内容 |

|---|---|

| 口座数 | 約400万口座 |

| 取引手数料 | ダイレクトコース:137円~27,500円 総合コース:1,925円〜192,500円 |

| 投資信託 | 約1,000本 |

| ミニ株(単元未満株) | 非対応 |

| NISA対応 | 対応(つみたて投資枠・成長投資枠)※現物取引のみ |

| 外国株 | 2カ国以上 米国株:約2,200銘柄※現物取引のみ |

| IPO取扱実績 | 年間52銘柄(2024年実績) |

| IPO主幹事件数 | 年間22社(2024年実績) |

| ポイントサービス | Vポイント / dポイント※現物取引のみ |

| 口座開設スピード | 最短即日 |

| 取引ツール(PC) | パワートレーダー / BRiSK |

| スマホアプリ | SMBC日興証券アプリ |

SMBC日興証券の特徴

SMBC日興証券は口座数約400万、顧客資産残高約50兆円を持つメガバンク系証券会社です。三井住友フィナンシャルグループの一員として、銀行との連携サービスが充実しています。

SMBC日興証券の強みは、担当者の対応力とサービス品質の高さです。顧客一人ひとりのニーズを丁寧にヒアリングし、最適な商品を提案してくれます。

IPO(新規公開株)の取扱実績が豊富で、年間50銘柄以上を取り扱っています。主幹事実績も多く、IPO投資に興味がある方に適しています。

| 項目 | 内容 |

|---|---|

| 口座数 | 約170万口座 |

| 取引手数料 | 現物取引:1,045円〜84,480円 信用取引:無料 |

| 投資信託 | 約100本 |

| ミニ株(単元未満株) | 対応(詳細不明) |

| NISA対応 | 対応(つみたて投資枠・成長投資枠)※現物取引のみ |

| 外国株 | 6カ国 米国株:約6,500銘柄※現物取引のみ |

| IPO取扱実績 | 年間43銘柄(2024年実績) |

| IPO主幹事件数 | 年間19社(2024年実績) |

| ポイントサービス | なし |

| 口座開設スピード | 最短3営業日 |

| 取引ツール(PC) | Webアプリ |

| スマホアプリ | みずほ証券 株アプリ |

みずほ証券の特徴

みずほ証券は口座数約170万、顧客資産残高約40兆円を持つメガバンク系証券会社です。みずほフィナンシャルグループの一員として、全国約200の店舗網を展開しています。

みずほ証券の最大の強みは、全国最多の店舗数による利便性です。自宅や職場の近くに店舗がある可能性が高く、気軽に相談に行けます。

外国株式の取扱国数が多く、米国株だけでなく中国株、アセアン株など幅広い地域の株式に投資できます。約6,500銘柄の米国株を取り扱っており、海外投資に興味がある方に適しています。

| 項目 | 内容 |

|---|---|

| 口座数(残あり口座) | 約105.3万口座 ※2025年3月末時点 |

| 取引手数料 | 【国内株式】 約定代金 × 最大1.265%(税込) ※最低手数料2,750円(税込) 【米国株式】 約定代金 × 0.495%(税込) ※最低手数料22米ドル(税込) ※手数料は取引チャネルや銘柄により異なります。 |

| NISA対応 | 〇(新NISA:つみたて投資枠・成長投資枠ともに対応)※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 29銘柄 ※2025年時点 ※現物取引のみ |

| 成長投資枠対象商品 | 国内株式(約4,000銘柄) / 米国株式 / 投資信託(約285本)※現物取引のみ |

| 投資信託 | 約4,054本 ※2025年7月時点 |

| 外国株 | 米国株:約4,500銘柄 その他外国株:取扱限定的 ※現物取引のみ |

| 取引ツール(PC) | オンライントレード(WEB) 専用取引アプリ(PC版) |

| スマホアプリ | 三菱UFJモルガン・スタンレー証券アプリ(iOS / Android対応) |

| 提携銀行口座 | 三菱UFJ銀行(即時入出金サービス対応) |

| ポイント投資・付与 | なし(ポイント投資制度は未対応) |

| 口座開設スピード | 通常2〜3営業日 ※オンライン申込後、書類提出状況により変動 |

三菱UFJモルガン・スタンレー証券の特徴

三菱UFJモルガン・スタンレー証券は口座数約180万、顧客資産残高約35兆円を持つメガバンク系証券会社です。三菱UFJフィナンシャル・グループとモルガン・スタンレーの合弁会社として、国内外のネットワークを活用した高度なサービスを提供しています。

三菱UFJモルガン・スタンレー証券の強みは、専門性の高い提案力です。モルガン・スタンレーのグローバルな情報網を活用し、海外の投資情報や専門性の高い商品を提供しています。

富裕層向けのプライベートバンキングサービスに力を入れており、資産1億円以上の方には専属チームが対応します。外国株式の取扱国数が14カ国と多く、新興国を含む幅広い地域に投資できます。

対面証券の選び方

対面証券を選ぶ際には、自分の投資目的や資産状況に合った証券会社を選ぶことが大切です。ここでは、証券会社選びで重視すべき5つのポイントを詳しく解説します。

対面証券の最大の価値は、担当者から専門的なアドバイスを受けられることです。初回相談時に、担当者がどのような資格を持っているか、投資経験は何年あるかを質問してみましょう。

対面証券では、株式や投資信託だけでなく、債券、外国株式、仕組債など幅広い商品を取り扱っています。自分が投資したい商品を扱っているかを確認しましょう。

特に、相続対策や資産承継を考えている方は、生前贈与に適した商品や相続時に換金しやすい商品があるかを確認してください。新NISAに対応した商品ラインナップも重要なポイントです。

対面証券の手数料はネット証券より高めですが、証券会社によって体系が異なります。株式売買手数料、投資信託の購入時手数料、信託報酬、口座管理料などを総合的に比較しましょう。

手数料が高くても、それに見合う情報提供やサポートがあれば価値があります。初回相談時に、具体的な手数料の見積もりを出してもらうことをおすすめします。

対面証券では定期的に店舗を訪れることになるため、店舗の場所とアクセスの良さは重要です。自宅や職場から通いやすい場所に店舗があるかを確認しましょう。

最近では、オンライン面談に対応している証券会社も増えています。店舗に行けない時でもビデオ通話で相談できるかを確認しておくと便利です。

資産が1,000万円以上ある方は、富裕層向けサービスの有無を確認しましょう。プライベートバンキング、専属チームによるサポート、オーダーメイドの資産運用提案などがあるかをチェックします。

対面証券の手数料を比較

対面証券の手数料はネット証券と比べて高めですが、担当者のサポートや情報提供の対価として設定されています。ここでは、株式売買手数料と投資信託の手数料を比較し、手数料を抑えるコツも紹介します。

株式売買手数料は、約定金額(取引金額)に応じて変わります。対面証券では、店舗での対面取引とインターネット取引で手数料が異なる場合があります。以下は大手5社の株式売買手数料の目安です(対面取引の場合)。

| 証券会社 | 約定金額100万円 | 約定金額500万円 | 約定金額1,000万円 |

| 野村證券 | 約10,000円~ | 約40,000円~ | 約70,000円~ |

| 大和証券 | 約9,000円~ | 約38,000円~ | 約65,000円~ |

| SMBC日興証券 | 約9,600円~ | 約39,000円~ | 約68,000円~ |

| みずほ証券 | 約10,400円~ | 約42,000円~ | 約73,000円~ |

| 三菱UFJモルガン・スタンレー証券 | 約9,500円~ | 約38,500円~ | 約66,000円~ |

手数料は証券会社によって若干異なりますが、ネット証券の手数料(100万円で0円~数百円程度)と比べると大きな差があります。ただし、インターネット取引を選択すれば手数料を抑えられる証券会社もあります。

投資信託には、購入時手数料(販売手数料)、信託報酬(運用管理費用)、信託財産留保額の3つの手数料があります。対面証券では、購入時手数料が設定されているファンドが多い傾向にあります。

| 手数料の種類 | 対面証券の目安 | ネット証券の目安 |

| 購入時手数料 | 1.0%~3.3%程度 | 0%(ノーロード)が多い |

| 信託報酬(年率) | 0.5%~2.0%程度 | 0.1%~2.0%程度 |

| 信託財産留保額 | 0%~0.3%程度 | 0%~0.3%程度 |

購入時手数料は、100万円の投資信託を購入する場合、1万円~3万円程度かかります。信託報酬は保有している間ずっとかかるコストなので、長期投資では特に重視すべきポイントです。

対面証券でも、工夫次第で手数料を抑えることができます。

対面証券はこんな人におすすめ

対面証券が向いているのは、どのような人でしょうか。ここでは、対面証券を選ぶべき3つのケースを具体的に紹介します。

投資をこれから始めたい、でも何から手をつければいいか分からないという方には対面証券が適しています。投資信託、株式、債券など金融商品の種類が多く、それぞれの特徴やリスクを理解するのは初心者には難しいものです。

対面証券なら、担当者が投資の基礎から丁寧に教えてくれます。自分のライフプランや投資目的を伝えれば、それに合った商品を提案してもらえます。

投資セミナーや勉強会も定期的に開催されており、投資知識を深めながら資産形成ができます。手数料は高めですが、専門家のサポートを受けながら安心して投資を始められる価値があります。

退職金や相続で得た資金など、1,000万円以上のまとまった資産を運用したい方には対面証券が向いています。大きな資産を運用する場合、分散投資やリスク管理が重要になりますが、自分だけで判断するのは難しいものです。

対面証券なら、資産全体を見渡した総合的な運用プランを提案してもらえます。株式、債券、投資信託、外国株式など複数の資産に分散投資することで、リスクを抑えながらリターンを狙えます。

富裕層向けのプライベートバンキングサービスでは、専属チームが資産管理をサポートしてくれます。債券や仕組債など、ネット証券では扱っていない商品にもアクセスできます。

資産運用だけでなく、相続対策や税金対策も含めて総合的に相談したい方には対面証券が最適です。

税理士や弁護士と連携している証券会社なら、専門家を紹介してもらうこともできます。相続が発生した時の手続きサポートも充実しており、相続人が証券口座を引き継ぐ際の手続きを代行してくれます。

対面証券で気をつけたいこと

対面証券には多くのメリットがありますが、注意すべき点もあります。ここでは、対面証券を利用する際に気をつけたい3つの注意点を解説します。

対面証券の最大のデメリットは、手数料がネット証券と比べて高いことです。株式売買手数料は、ネット証券なら無料~数百円程度ですが、対面証券では数千円~数万円かかります。

投資信託の購入時手数料も、ネット証券では無料(ノーロード)が主流ですが、対面証券では1%~3%程度かかる場合があります。手数料が高い分、担当者のサポートや情報提供というサービスが含まれています。

頻繁に売買を繰り返すと手数料がかさみ、運用成果を圧迫する可能性があります。長期保有を前提とした投資スタイルなら、手数料の影響は相対的に小さくなります。

担当者は投資のプロですが、提案をすべて鵜呑みにするのは危険です。証券会社は手数料収入で成り立っているため、担当者は手数料の高い商品を勧める傾向があります。

提案を受けた時は、その商品の仕組み、リスク、手数料を必ず確認しましょう。なぜその商品を勧めるのか、他の選択肢はないのかを質問してください。

担当者との相性が悪いと感じたら、担当者の変更を申し出ることもできます。自分の資産を守るのは自分自身です。担当者のアドバイスは参考にしつつ、最終的な投資判断は自己責任で行いましょう。

対面証券で投資をする場合も、元本割れのリスクは必ずあります。担当者のアドバイスに従って投資をしても、市場環境によっては損失が出る可能性があります。

過去の運用実績は将来の成果を保証するものではありません。市場が急変した時には、冷静に対応することが重要です。担当者に相談しながら、長期的な視点で投資を続けることが資産形成の基本です。

対面証券の口座開設から始め方まで

対面証券で投資を始めるには、まず口座開設が必要です。ここでは、口座開設に必要な書類、初回相談の流れ、初回相談で聞くべきことを詳しく解説します。

対面証券で口座を開設する際には、本人確認書類とマイナンバー確認書類が必要です。事前に準備しておくと、手続きがスムーズに進みます。

マイナンバーカードを持っていれば、本人確認書類とマイナンバー確認書類を兼ねられるため便利です。

口座開設の際には、担当者との初回相談が行われます。初回相談では、投資経験、投資目的、リスク許容度などをヒアリングされ、それに基づいて運用プランを提案してもらえます。

初回相談は1時間~2時間程度かかることが多いため、時間に余裕を持って訪問しましょう。

初回相談では、遠慮せずに疑問点を質問することが大切です。以下のポイントを確認しておくと、安心して投資を始められます。

提案された商品の内容が理解できない場合は、納得できるまで質問しましょう。初回相談で即決する必要はありません。一度持ち帰って検討し、他の証券会社とも比較してから決めることをおすすめします。

はい、対面証券とネット証券は併用できます。実際に、大きな資産は対面証券で運用し、少額投資や頻繁な売買はネット証券で行うという使い分けをしている投資家も多くいます。それぞれの証券会社で口座を開設し、用途に応じて使い分けることで、手数料を抑えながら専門家のサポートも受けられます。

担当者との相性が悪いと感じたら、担当者の変更を申し出ることができます。証券会社に連絡し、担当者変更の希望を伝えましょう。理由を詳しく説明する必要はなく、「相性が合わないので変更したい」と伝えれば対応してもらえます。

はい、対面証券でも新NISA口座を開設できます。つみたて投資枠と成長投資枠の両方に対応しており、非課税で投資ができます。対面証券のNISA口座では、担当者に相談しながら商品を選べるため、初心者でも安心して始められます。

はい、多くの対面証券ではインターネット取引にも対応しています。店舗で口座を開設すれば、オンライン取引ツールも利用できます。担当者に相談が必要な時は店舗で、自分で判断できる取引はネットでという使い分けが可能です。

証券会社を乗り換える場合は、保有している株式や投資信託を移管する手続きが必要です。移管には「口座振替」という手続きを使い、現在の証券会社から新しい証券会社へ資産を移します。移管手続きは新しい証券会社で行うのが一般的で、必要書類を提出すれば手続きを代行してもらえます。

対面証券は、担当者から直接サポートを受けながら投資ができる証券会社です。野村證券、大和証券、SMBC日興証券、みずほ証券、三菱UFJモルガン・スタンレー証券の大手5社は、それぞれ異なる強みを持っています。

対面証券を選ぶ際は、担当者の専門性、取扱商品の豊富さ、手数料体系、店舗のアクセス、富裕層向けサービスの5つのポイントを確認しましょう。

投資未経験で専門家に相談したい人、まとまった資産を本格運用したい人、相続・税金対策も含めて相談したい人に対面証券は適しています。手数料はネット証券より高めですが、専門家のアドバイスや情報提供という付加価値があります。

担当者の提案を参考にしつつ、最終的な投資判断は自己責任で行うことが大切です。初回相談では遠慮せずに疑問点を質問し、納得してから口座開設を進めましょう。

なお、投資には元本割れのリスクがあります。過去の運用実績は将来の成果を保証するものではなく、市場環境によっては損失が出る可能性があります。最終的な投資判断はご自身の責任で行ってください。詳しくは各証券会社にご確認いただくことをおすすめします。

| 順位 | 証券会社 | 特徴 | 手数料 | 口座開設 |

|---|---|---|---|---|

| 1 | SBI証券 おすすめ |

|

0円 | 口座開設 |

| 2 | 楽天証券 |

|

0円 | 詳細を見る |

| 3 | moomoo証券 |

|

0円 | 詳細を見る |

PR | 情報は2026年2月時点

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!