中堅証券会社はどこがいい?7社の特徴と選び方を解説【2026年】

「積立ニーサっていくらまで投資できるの?」と疑問に思っていませんか。

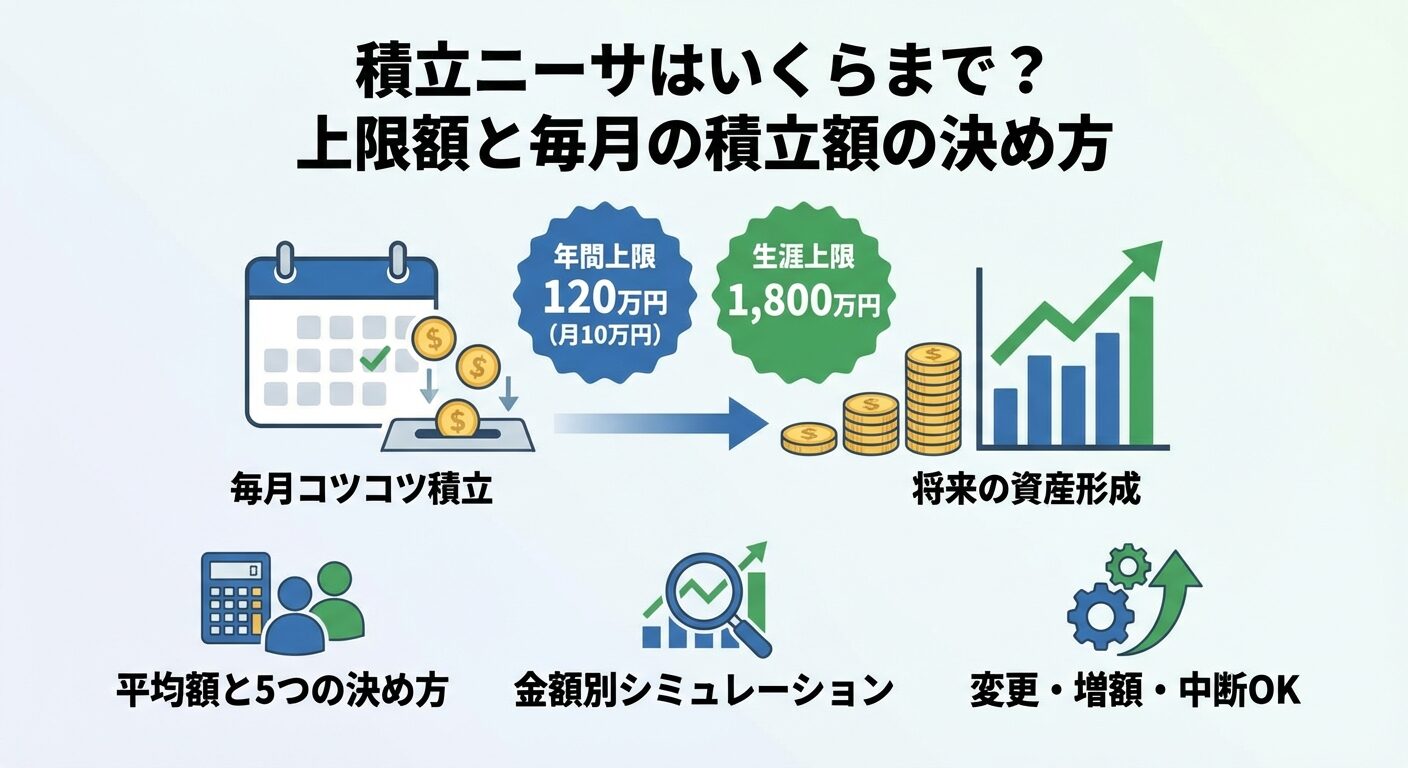

2024年からスタートした新NISA制度では、つみたて投資枠の年間上限額は120万円、毎月10万円まで積み立てられます。

ただし、上限額いっぱいに投資すべきかは、収入や生活状況によって異なります。

この記事では、制度の上限額だけでなく、自分に合った積立額の決め方や平均的な積立額、将来のシミュレーションまで詳しく解説します。

無理のない範囲で資産形成を始めるための具体的な方法が分かります。

目次

積立ニーサ(つみたて投資枠)の上限額

積立ニーサ(つみたて投資枠)の上限額は、制度で明確に定められています。

まずは基本となる上限額を正確に理解しましょう。

2024年からスタートした新NISA制度では、つみたて投資枠の年間投資上限額は120万円です。

これは1年間(1月~12月)に投資できる金額の上限を意味します。

この120万円は、毎月コツコツ積み立てる方法だけでなく、ボーナス月に多めに投資するなど、柔軟な使い方が可能です。

ただし、年間の合計が120万円を超えることはできません。

旧制度のつみたてNISAでは年間40万円が上限でしたが、新制度では3倍の120万円に拡大されました。より多くの資産を非課税で運用できるようになっています。

年間120万円を12ヶ月で均等に分けると、毎月の積立上限額は10万円になります。

多くの証券会社では、毎月1回の積立設定が基本となっているため、月10万円が実質的な上限です。

ただし、証券会社によっては毎日積立や毎週積立といったサービスも提供しています。

この場合でも、1ヶ月の合計が10万円を超えないように設定する必要があります。

月10万円という金額は決して少なくありません。無理に上限まで投資する必要はなく、自分の収入や生活費に合わせた金額を設定することが大切です。

新NISA制度には、つみたて投資枠とは別に「成長投資枠」という制度もあります。

成長投資枠の年間上限額は240万円で、つみたて投資枠と併用すれば年間最大360万円まで投資できます。

成長投資枠では、つみたて投資枠で購入できる投資信託に加えて、個別株式やETF(上場投資信託)、REITなども購入可能です。

より幅広い投資が可能になります。

両方の枠を使い切るには月30万円の投資が必要になります。投資初心者の方は、まずつみたて投資枠から始めて、余裕が出てきたら成長投資枠の活用を検討するとよいでしょう。

【重要な注意事項】

非課税保有限度額1,800万円のしくみ

年間の投資枠とは別に、生涯で投資できる総額にも上限があります。

これが「非課税保有限度額」です。長期的な資産形成を考える上で重要な概念なので、しっかり理解しておきましょう。

非課税保有限度額とは、NISA口座で生涯にわたって保有できる投資元本の上限額のことです。

新NISA制度では、この上限額が1,800万円に設定されています。

これは「投資した元本の合計」で計算されるため、運用益がいくら増えても上限額には影響しません。

たとえば、1,800万円を投資して3,000万円に増えた場合でも、元本は1,800万円なので上限内です。

1,800万円のうち成長投資枠で使える金額は1,200万円までです。つまり、つみたて投資枠だけなら1,800万円すべて使えますが、成長投資枠を使う場合は最大1,200万円までという制限があります。

非課税保有限度額1,800万円に到達する期間は、毎月の積立額によって大きく変わります。

毎月の積立額別に、到達までの期間を見てみましょう。

多くの方は10年から20年程度かけて到達するペースになるでしょう。

新NISA制度の大きな特徴として、投資商品を売却すると非課税枠が復活する点があります。

これは旧制度にはなかった画期的な仕組みです。

たとえば、100万円分の投資信託を売却すると、翌年以降に再び100万円分の非課税枠が使えるようになります。

これにより、ライフイベントで一時的に資金が必要になった場合でも、売却後に再び投資を始められます。

売却した年の非課税枠が復活するわけではありません。売却した翌年以降、年間投資枠の範囲内で徐々に復活していく形になります。また、短期的な売買を繰り返すと、複利効果が得られにくくなるため、基本的には長期保有を前提に考えましょう。

積立ニーサの平均積立額はいくら?

「みんないくら積み立てているの?」という疑問は、投資を始める際に誰もが気になるポイントです。

平均的な積立額を知ることで、自分の積立額を決める参考になります。

民間調査によると、つみたて投資枠を利用する投資家の月間積立額の平均は約6万円程度です(株式会社400F調査)。ただし、つみたて投資枠と成長投資枠を合わせた全体の平均積立額は約6.5万円というデータもあります。

この平均値には注意が必要です。一部の高所得者が上限いっぱいに投資していることで平均が引き上げられている可能性があります。実際には、月1万円から3万円程度で積み立てている方も多くいます。

平均額はあくまで参考値です。

自分の収入や生活状況に合わせて、無理のない金額を設定することが長期的な資産形成では重要になります。

20代の平均積立額は月2万円から3万円程度です。

社会人になって間もない時期のため、収入もまだ多くなく、積立額は控えめな傾向があります。

20代は投資期間を長く取れるという大きなメリットがあります。少額でも早く始めることで、複利効果を最大限に活かせます。月1万円でも20年続ければ、大きな資産になる可能性があります。

30代の平均積立額は月4万円から5万円程度です。

キャリアが安定し、収入が増えてくる時期のため、積立額も増える傾向があります。

30代は結婚や出産、住宅購入など、ライフイベントが重なる時期でもあります。積立額を決める際は、これらの大きな支出も考慮に入れることが大切です。

40代の平均積立額は月4万円から6万円程度です。ただし、老後資金の準備を本格化させる時期のため、収入に余裕がある場合は月6万円から8万円程度に設定する方も増えています。

収入がピークに近づき、子供の教育費などの支出がある一方で、老後資金の準備も本格化する時期です。

40代から投資を始める場合、20代・30代よりも投資期間が短くなるため、やや多めの金額を積み立てる傾向があります。

ただし、無理な積立は避け、生活の質を維持できる範囲で設定しましょう。

50代は収入がピークを迎える時期であり、積立額を増やす余裕が出やすい年代です。つみたて投資枠の上限である月10万円程度まで積み立てる方も少なくありません。ただし、個人の状況によって積立額は大きく異なります。

子供が独立して教育費の負担が減り、老後資金の準備に集中できる時期のため、積立額が最も多くなる傾向があります。

50代は退職までの期間が限られているため、つみたて投資枠の上限近くまで投資する方も少なくありません。

ただし、退職金の使い道や年金受給額も考慮しながら、バランスの取れた資産形成を心がけることが重要です。

積立額を決める際には、いくつかの重要なポイントがあります。

自分に合った方法で、無理なく続けられる金額を見つけましょう。

投資を始める前に、まず「生活防衛資金」を確保することが最優先です。

生活防衛資金とは、病気や失業など、予期せぬ事態に備えるための現金のことです。

一般的には、生活費の6ヶ月分を目安に貯めておくことが推奨されています。

たとえば、月の生活費が20万円なら120万円、30万円なら180万円です。

この資金を確保せずに投資を始めると、急な出費が発生した際に投資商品を売却せざるを得なくなります。市場が下落しているタイミングで売却すれば、損失が確定してしまいます。投資は余裕資金で行うことが鉄則です。

積立額を決める最もシンプルな方法は、手取り収入の10%を目安にすることです。

これは、生活費を圧迫せずに継続しやすい金額として、多くの専門家が推奨している割合です。

ボーナスがある場合は、その10%も追加で投資に回すことで、年間の積立額を増やせます。

住宅ローンや教育費など、大きな固定費がある場合は、10%では厳しいこともあります。その場合は5%から始めて、徐々に増やしていく方法もあります。

「老後資金として2,000万円を準備したい」など、明確な目標金額がある場合は、そこから逆算して積立額を決める方法が効果的です。

たとえば、20年後に2,000万円を目標とし、年利5%で運用できると仮定すると、毎月約6万円の積立が必要になります。

多くの証券会社では、積立シミュレーターが用意されています。

これを使えば、目標金額から逆算した積立額を簡単に計算できます。

運用利回りは保証されないため、やや余裕を持った計画を立てることをおすすめします。

新たに積立額を捻出するのが難しい場合は、日々の支出を見直して、節約できた分を投資に回す方法があります。

月3,000円の節約でも、年間3.6万円、20年で72万円になります。

節約した分を投資に回すことで、「我慢している」という感覚ではなく、「将来のために賢く使っている」という前向きな気持ちで続けられます。

投資が初めての方は、まず少額から始めることをおすすめします。

多くの証券会社では、月100円や1,000円といった少額から積立を始められます。

少額でスタートすることで、投資に慣れることができます。

市場の値動きを実際に体験し、自分のリスク許容度を確認できます。不安が解消されてきたら、徐々に積立額を増やしていけばよいのです。

昇給やボーナスのタイミングで積立額を見直すことも効果的です。収入が増えた分の一部を投資に回すことで、生活水準を維持しながら資産形成を加速できます。

積立金額別シミュレーション

実際にいくら積み立てると、将来どのくらいの資産になるのか、具体的なシミュレーションを見てみましょう。

ここでは年利5%で運用できたと仮定して計算します。

毎月1,000円を20年間積み立てた場合、元本は24万円になります。

年利5%で運用できれば、20年後の資産額は約41万円です。

少額でも長期間続けることで、元本の1.7倍程度に増える可能性があります。

投資初心者が「まず始めてみる」という目的には十分な金額です。

毎月5,000円を20年間積み立てた場合、元本は120万円になります。

年利5%で運用できれば、20年後の資産額は約205万円です。

月5,000円という金額は、多くの方にとって無理なく続けられる範囲です。

20年後には200万円を超える資産になる可能性があり、老後資金の一部として活用できます。

毎月1万円を20年間積み立てた場合、元本は240万円になります。

年利5%で運用できれば、20年後の資産額は約411万円です。

月1万円は、手取り収入の10%ルールに当てはめると、月収10万円程度の方に適した金額です。

20年後には400万円を超える資産になる可能性があり、老後資金の基盤として十分な金額です。

毎月3万円を20年間積み立てた場合、元本は720万円になります。

年利5%で運用できれば、20年後の資産額は約1,233万円です。

月3万円は、手取り月収30万円程度の方が10%ルールで積み立てる金額です。

20年後には1,200万円を超える資産になる可能性があり、老後資金の大部分をカバーできます。

毎月5万円を20年間積み立てた場合、元本は1,200万円になります。

年利5%で運用できれば、20年後の資産額は約2,055万円です。

月5万円は、手取り月収50万円程度の方が10%ルールで積み立てる金額です。

20年後には2,000万円を超える資産になる可能性があり、老後資金問題をほぼ解決できる水準です。

毎月10万円(つみたて投資枠の上限)を20年間積み立てた場合、元本は2,400万円になります。

年利5%で運用できれば、20年後の資産額は約4,110万円です。

月10万円は相当な投資余力が必要ですが、20年後には4,000万円を超える資産になる可能性があります。

老後資金だけでなく、相続資産としても十分な金額です。

無理な積立は避け、生活の質を維持できる範囲で設定しましょう。

自分に合った積立額の見つけ方

積立額は、収入だけでなく、リスク許容度やライフプランによっても変わります。

自分の状況に合わせた最適な積立額を見つけましょう。

リスク許容度とは、投資で損失が出た場合に、どの程度まで耐えられるかという度合いです。

これは年齢、収入、資産状況、性格などによって異なります。

リスク許容度が高い方(若年層、安定収入、十分な貯蓄がある方)は、積立額を多めに設定しても問題ありません。

一時的に資産が減っても、長期的に回復する時間があるためです。

一方、リスク許容度が低い方(高齢層、収入が不安定、貯蓄が少ない方)は、積立額を控えめにすることをおすすめします。

投資による損失が生活に影響を与えないよう、慎重に金額を設定しましょう。

自分のリスク許容度を知るには、「もし投資額の30%が減ったら、どう感じるか」を想像してみてください。不安で眠れなくなるなら、積立額を減らすべきサインです。

人生には、結婚、出産、住宅購入、子供の進学など、大きな支出が発生するライフイベントがあります。

これらを見据えて、積立額を調整することが重要です。

結婚や出産を控えている場合、結婚式や新生活の準備、出産費用など、まとまった資金が必要になります。

これらの費用を確保した上で、残った余裕資金を投資に回すべきです。

出産後は収入が一時的に減る可能性もあります。

その場合は、積立額を減額したり、一時停止したりすることも検討しましょう。新NISA制度では積立額の変更が柔軟にできるため、状況に応じて調整できます。

住宅購入を検討している場合、頭金や諸費用として数百万円が必要になります。

これらの資金を投資に回してしまうと、いざ購入する際に資金が不足する可能性があります。

住宅購入資金は、投資ではなく定期預金など元本保証の商品で貯めることをおすすめします。

住宅購入後、ローン返済が安定したタイミングで、投資を本格化させるとよいでしょう。

子供の教育費は、大学進学を想定すると数百万円が必要になります。

教育費が必要になる時期が明確なら、その時期に合わせた資産形成が重要です。

教育費が必要になるまで10年以上ある場合は、投資で準備することも選択肢の一つです。

ただし、必要な時期が近づいてきたら、徐々にリスクの低い商品に移すなど、元本割れリスクを減らす工夫が必要です。

NISA以外にも、iDeCo(個人型確定拠出年金)という非課税制度があります。

両方を活用することで、より効率的な資産形成が可能です。

iDeCoは掛金が全額所得控除の対象になるため、税金の還付を受けられます。

ただし、60歳まで引き出せないという制約があります。一方、NISAはいつでも引き出せる自由度があります。

最適な配分としては、まず老後資金として確実に貯めたい分をiDeCoに、それ以外の柔軟に使いたい資金をNISAに振り分ける方法があります。

たとえば、月5万円の投資余力がある場合、iDeCoに2万円、NISAに3万円といった配分です。

積立額の変更・増額方法

積立を始めた後も、状況に応じて積立額を変更できます。

柔軟な設定方法を知っておくことで、無理なく続けられます。

新NISA制度では、積立額の変更はいつでも可能です。

証券会社のウェブサイトやアプリから、簡単に変更手続きができます。

収入が増えた場合は積立額を増やし、逆に支出が増えた場合は減額することで、生活とのバランスを保てます。

変更手続きは通常、翌月または翌々月の積立から反映されます。

積立額を変更しても、それまでに投資した分の非課税枠は維持されます。安心して柔軟に調整できる点が、新NISA制度の大きなメリットです。

多くの証券会社では、ボーナス月だけ積立額を増額する「ボーナス設定」が利用できます。

これにより、毎月の負担を抑えつつ、年間の投資額を増やせます。

たとえば、毎月3万円を積み立てて、6月と12月のボーナス月だけ10万円を追加すると、年間の投資額は56万円になります。

これにより、年間投資枠120万円を効率的に活用できます。

ボーナス設定の方法は証券会社によって異なりますが、通常はウェブサイトやアプリから簡単に設定できます。

ボーナスの金額が毎回異なる場合は、その都度変更することも可能です。

昇給や転職、独立などで年収が変動した場合は、積立額を見直す良いタイミングです。

収入が増えた分の一部を投資に回すことで、生活水準を維持しながら資産形成を加速できます。

一般的には、昇給のタイミングで積立額を見直すことをおすすめします。

たとえば、月給が3万円増えた場合、その半分の1.5万円を積立額に追加するといった方法です。

逆に、収入が減った場合は、無理せず積立額を減らすことも検討しましょう。

生活費を削って投資を続けると、長期的には続かなくなる可能性があります。

積立を続けられなくなったら?

長期的な投資では、途中で積立を続けられなくなることもあります。

そんな時の対処法を知っておくことで、安心して投資を始められます。

積立額を減額しても、それまでに投資した分の非課税枠は維持されます。

たとえば、月5万円で1年間積み立てて60万円を投資した後、月1万円に減額しても、60万円分の非課税枠は失われません。

減額の手続きは、証券会社のウェブサイトやアプリから簡単にできます。

生活状況に応じて柔軟に調整できるため、無理に続ける必要はありません。

減額後も、収入が回復したタイミングで再び増額することも可能です。

自分のペースで資産形成を続けることが、長期的な成功につながります。

病気や失業など、一時的に積立を続けられない状況になった場合は、積立を停止することもできます。

停止の手続きも、証券会社のウェブサイトやアプリから簡単にできます。

積立を停止しても、それまでに投資した資産はそのまま運用され続けます。

非課税枠も維持されるため、状況が改善したタイミングで再開できます。

停止期間中も、市場の状況を確認しておくことをおすすめします。積立を再開する際の参考になりますし、投資への関心を維持できます。

投資には元本割れのリスクがあります。

市場が下落して、投資した金額よりも資産が減ることもあります。そんな時は、冷静に対処することが重要です。

まず理解すべきは、元本割れは一時的な現象である可能性が高いということです。

過去の市場データを見ると、長期的には市場は成長してきました。短期的な下落に慌てて売却すると、損失が確定してしまいます。

元本割れした時の対処法としては、積立を続けることが最も効果的です。

市場が下落している時は、同じ金額でより多くの口数を購入できます。これを「ドルコスト平均法」と呼び、長期的には有利に働く可能性があります。

生活費を削ってまで積立を続ける必要はありません。どうしても不安な場合は、積立額を減らしたり、一時停止したりすることも選択肢の一つです。

積立ニーサ(つみたて投資枠)の上限額は年間120万円、毎月10万円までです。

成長投資枠と併用すれば年間360万円まで投資でき、生涯の非課税保有限度額は1,800万円です。

平均的な積立額は月6.5万円ですが、自分に合った金額は収入や生活状況によって異なります。

まずは生活防衛資金を確保し、収入の10%を目安に、無理のない範囲で始めることをおすすめします。

少額から始めて徐々に増やす、ボーナス設定を活用する、ライフイベントに応じて調整するなど、柔軟な運用が長期的な成功につながります。

積立額の変更や一時停止もいつでも可能なので、安心して始められます。

なお、投資には元本割れのリスクがあります。最終的な投資判断はご自身の責任で行ってください。詳しくは各証券会社や金融機関にご確認ください。

最終更新日: 2026年1月

情報の正確性について: 本記事の情報は2026年1月時点のものです。NISA制度は税制改正等により変更される可能性があります。最新の情報は金融庁の公式サイトまたは各金融機関にご確認ください。

| 順位 | 証券会社 | 特徴 | 手数料 | 口座開設 |

|---|---|---|---|---|

| 1 | SBI証券 おすすめ |

|

0円 | 口座開設 |

| 2 | 楽天証券 |

|

0円 | 詳細を見る |

| 3 | moomoo証券 |

|

0円 | 詳細を見る |

PR | 情報は2026年2月時点

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!