ウェルスナビのNISAとは?手数料とメリットを解説【2026年】

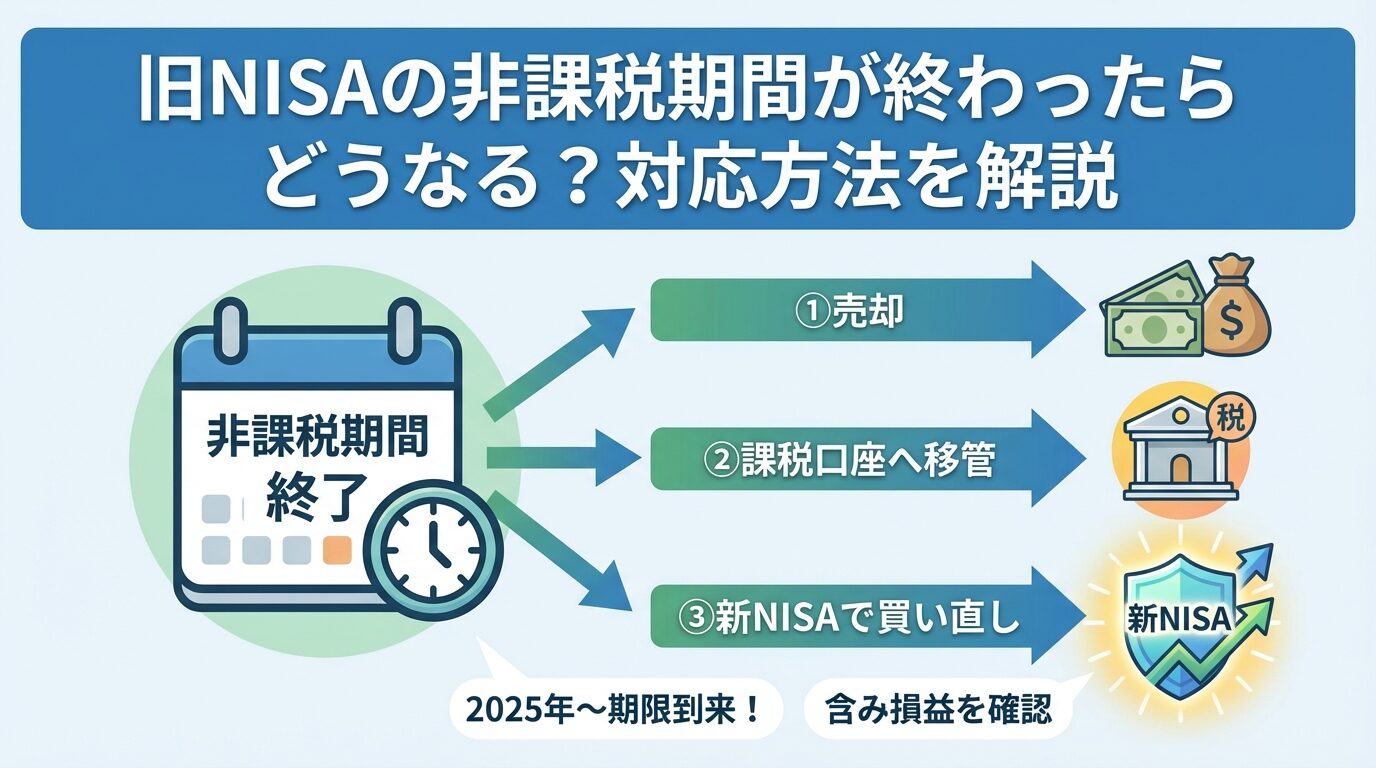

旧NISAで投資した商品の非課税期間が終わると、自動的に課税口座へ移管されます。

しかし、移管時の取得価格が年末時価に変更されるため、値下がりしている場合は注意が必要です。

2021年に買った商品は2025年末が期限となり、対応を検討する時期が迫っています。

この記事では、非課税期間終了時の選択肢と、損をしないための対応方法を詳しく解説します。

課税口座への移管リスクや、新NISAへの乗り換え方法も含めて、あなたの状況に合った判断ができるようサポートします。

目次

旧NISAの非課税期間とは

旧NISAには非課税で投資できる期間が定められており、その期間を過ぎると課税口座へ移管されます。

制度の基本を理解することで、適切な対応を選択できます。

旧NISAの非課税期間は、一般NISAが購入時から5年間、つみたてNISAが購入時から20年間です。

たとえば、2021年に一般NISAで買った商品は2025年末まで、2023年に買った商品は2027年末まで非課税で保有できます。

つみたてNISAの場合、2018年から始めた方なら2018年の購入分は2037年まで非課税です。

非課税期間中は、売却益や配当金・分配金に税金がかからないため、この期間を最大限活用することが資産形成のポイントになります。

新NISAは非課税期間が無期限ですが、旧NISAは期限があるため、期限を把握して計画的に対応する必要があります。

非課税期間終了時は「非課税期間内に売却・解約する」「課税口座へ移管する」のいずれかの対応を検討する必要があります。

どちらを選ぶかによって、税金の扱いが大きく変わります。

非課税期間内に売却すれば、売却益に税金はかかりません。

利益が出ている場合は、非課税のメリットを最大限活用できます。

ただし、NISA口座での売却・解約時に生じた譲渡損益はないものとみなされるため、課税口座の損益と通算することはできません。

非課税期間終了後は、課税口座の特定口座または一般口座へ移管され、売却益・解約益や配当金・分配金は課税されることになります。

移管後も保有を続けることは可能ですが、その後の利益には20.315%の税金がかかります。

手続きは不要で、自動的に移管されます。

課税口座への移管で気をつけたい3つのこと

課税口座への移管は自動で行われますが、取得価格の変更により思わぬ課税が発生する可能性があります。

移管の仕組みを正しく理解して、不利な状況を避けましょう。

課税口座へ払出し(移管)する際、保有商品の取得価額を、当年最終営業日の終値に変更します。

これは、旧NISA口座で買った時の価格ではなく、非課税期間が終わる年の年末の価格が、新しい取得価格になるということです。

たとえば、120万円で買った株が非課税期間終了時に150万円になっていた場合、課税口座では150万円が取得価格となります。

その後170万円で売却すると、利益の20万円(170万円-150万円)に課税されます。

最初から課税口座で買っていた場合は50万円の利益に課税されるため、旧NISAを利用したメリットは残ります。

非課税期間中に発生した値上がり(含み益)・値下がり(含み損)は非課税となります。つまり、NISA期間中の利益には税金がかからず、移管後の値動きだけが課税対象になるということです。

特に注意が必要なのは、値下がりしている場合です。当初買付時からは下がっていたとしても売却時に課税される場合があります。これは取得価格が年末時価に変更されるためです。

具体例を見てみましょう。

120万円で買った株が非課税期間終了時に100万円に値下がりしていた場合、課税口座では100万円が取得価格となります。

100万円から130万円に値上がりし売却した場合、利益の30万円(130万円-100万円)に課税されます。

この場合、当初の120万円から見れば10万円の利益ですが、課税口座では30万円の利益とみなされます。

最初から課税口座で購入していた場合よりも、支払う税金が多くなってしまいます。これが値下がり時の課税リスクです。

一方で、100万円から80万円に値下がりし売却した場合、利益がないので税金はかかりません。

また、損失の20万円(80万円-100万円)は課税口座で発生した他の利益と相殺(損益通算)させることができます。

移管後にさらに値下がりした場合は、損益通算のメリットを活用できます。

課税口座への払出し(移管)は、2025年12月30日の取引時間終了後に自動で行います。

お客様のお手続きはございません。証券会社によって具体的な日付は異なる場合がありますが、基本的には年末最終営業日の取引終了後に処理されます。

移管は自動的に行われるため、何もしなければ課税口座に移ります。

非課税期間内に売却したい場合は、年末までに受渡しが完了するように売却する必要があります。年末ギリギリの売却は、受渡日が翌年になる可能性があるため注意しましょう。

2025年・2026年・2027年

旧NISAの非課税期間は買付年によって終了時期が異なります。

自分の保有商品がいつ期限を迎えるのかを確認し、計画的に対応しましょう。

2021年に旧NISA口座で買付した商品の非課税期間が2025年末で終了いたします。

2025年12月末までに売却するか、そのまま課税口座へ移管するかを判断する必要があります。

買付年別の非課税期間終了時期は以下の通りです。

| 買付年 | 非課税期間終了 | 対応期限 |

| 2021年 | 2025年末 | 2025年12月末まで |

| 2022年 | 2026年末 | 2026年12月末まで |

| 2023年 | 2027年末 | 2027年12月末まで |

つみたてNISAの場合は、購入年から20年後が期限となります。

2018年に買った商品は2037年末、2019年に買った商品は2038年末が期限です。

2022年に買った商品は2026年末、2023年に買った商品は2027年末が非課税期間の終了時期です。

まだ時間に余裕がありますが、早めに対応方針を決めておくことをおすすめします。

特に2022年買付分は、2026年末が期限となるため、2026年中に対応を検討する必要があります。

値動きを見ながら、売却のタイミングを計画的に考えましょう。

証券会社のウェブサイトやアプリで、旧NISA口座の保有商品と買付年を確認できます。

多くの証券会社では、「NISA年別保有口数」や「非課税期間終了予定」といった項目で表示されます。

主要証券会社の確認方法

非課税期間終了前にやっておくべき4つの対応

非課税期間が終わる前に、計画的に対応することで、税金面で有利な選択ができます。

以下の4つのステップで確認しましょう。

まずは現在の保有商品が、買った時よりも値上がりしているか、値下がりしているかを確認します。

証券会社のウェブサイトやアプリで、「評価損益」や「含み損益」として表示されています。

値上がりしている場合は、非課税期間内に売却すれば利益に税金がかかりません。

値下がりしている場合は、課税口座への移管リスクを考慮して、売却か保有継続かを慎重に判断する必要があります。

複数の銘柄や投資信託を保有している場合は、それぞれの損益を個別に確認しましょう。

銘柄ごとに最適な対応が異なる場合があります。

含み損益の状況と、今後の値動きの見通しを踏まえて、売却するか保有を続けるかを判断します。

値上がりしている場合は、利益確定のために非課税期間内に売却するのも一つの選択肢です。

値下がりしている場合で、今後の回復が期待できるなら、非課税期間内に売却して損失を確定させるのも選択肢です。

課税口座に移管すると、回復時に本来の利益以上に課税される可能性があるためです。

ただし、長期的な視点で保有を続けたい場合は、課税口座での運用も検討できます。

配当金や分配金を受け取りながら、じっくり値上がりを待つこともできます。

非課税期間内に売却した資金を、新NISAで再度投資することも可能です。

新NISAは非課税期間が無期限のため、長期的な資産形成に活用できます。

新NISAの年間投資枠は、つみたて投資枠が120万円、成長投資枠が240万円で、合計360万円まで投資できます。

旧NISAで売却した資金を、新NISAの枠内で再投資することで、引き続き非課税のメリットを享受できます。

ただし、旧NISAと新NISAでは対象商品が一部異なるため、同じ商品を買い直せるかは事前に確認が必要です。

非課税期間内に売却する場合、年末までに受渡しが完了する必要があります。

証券会社によって、年末の取引スケジュールが異なるため、事前に確認しましょう。

余裕を持って、12月中旬までには売却を完了させることをおすすめします。

年末は取引が集中するため、システムトラブルや約定遅延のリスクも考慮しましょう。

値上がり・値下がり別

保有商品の損益状況によって、最適な対応方法は異なります。

ケース別に具体的な判断基準を見ていきましょう。

含み益が出ている場合は、非課税期間内に売却すれば利益に税金がかかりません。

これが旧NISAの最大のメリットです。

売却した資金を新NISAで再投資すれば、引き続き非課税で運用できます。同じ商品を新NISAで買い直すことも可能です。

ただし、売却と買付のタイミングで価格が変動するリスクがあります。

課税口座に移管して保有を続ける選択肢もあります。

この場合、移管後の値上がり分には課税されますが、移管時までの含み益は非課税のまま確定します。

長期保有を前提とする場合は、この選択肢も検討できます。

含み損がある場合は、特に注意が必要です。課税口座に移管すると、年末時価が新しい取得価格となり、その後の回復時に本来の利益以上に課税される可能性があります。

今後の回復が期待できない場合は、非課税期間内に売却して損失を確定させる選択肢があります。

ただし、NISA口座内での損失については、課税口座で保有している他の株式等に売却益や配当金等の利益が出ている場合であっても損益通算ができません。

今後の回復が期待できる場合は、課税口座に移管して保有を続けることも選択肢です。

移管後にさらに値下がりした場合は、損益通算のメリットを活用できます。長期的な視点で判断しましょう。

値下がり幅が大きい場合は、税理士やファイナンシャルプランナーに相談することをおすすめします。

個別の状況に応じた最適な判断ができます。

買った時とほぼ同じ価格で推移している場合は、課税口座に移管しても大きな影響はありません。

配当金や分配金を受け取りながら、長期保有を続けることもできます。

新NISAの枠に余裕がある場合は、一度売却して新NISAで買い直すことで、今後の値上がり益を非課税にできます。

売却と買付のコストを考慮して判断しましょう。

特に判断に迷う場合は、そのまま課税口座に移管して様子を見るのも一つの選択肢です。

移管後も売却は自由にできるため、慌てて決断する必要はありません。

クロス取引で新NISAに乗り換える方法

旧NISAで保有している国内株式を、同じ価格で新NISAに乗り換える方法があります。

クロス取引を活用することで、価格変動リスクを抑えられます。

国内株式を旧NISAで非課税期間中に売却する場合には、「クロス取引」を用いることで同じ銘柄を同じ価格で新NISAに乗り換えることができます。

クロス取引とは、売却注文と買付注文を同時に出すことで、同じ価格で約定させる手法です。

通常の売却と買い直しでは、売却後に価格が上昇するリスクがあります。

クロス取引を使えば、このリスクを避けて、旧NISAから新NISAへスムーズに乗り換えられます。

ただし、クロス取引は国内株式のみに適用できる方法です。投資信託や外国株式では使えないため注意しましょう。

旧NISAでの売却と新NISA買付を同じ株価で約定させるためには、市場が開始する9時前もしくは後場開始前の11:30-12:30までに両注文を成行で実施することをおすすめします。

寄付や後場寄付のタイミングで約定させることで、同じ価格での乗り換えが可能になります。

証券会社によっては、クロス取引専用の注文画面を用意している場合があります。

SBI証券や楽天証券では、クロス取引の手順を詳しく解説しているため、事前に確認しましょう。

クロス取引は便利な方法ですが、いくつかの注意点があります。

まず、売却と買付が必ず同じ価格で約定するとは限りません。市場の状況によっては、価格が異なる可能性があります。

また、売却時に手数料がかかる場合があります。

証券会社によって手数料体系が異なるため、事前に確認しましょう。手数料が高い場合は、クロス取引のメリットが薄れる可能性があります。

新NISAの年間投資枠を超える場合は、クロス取引ができません。成長投資枠は年間240万円までのため、保有株式の時価が240万円を超える場合は、複数年に分けて乗り換える必要があります。

証券会社別の確認方法と手続き

証券会社によって、旧NISA口座の確認方法や手続きが異なります。

主要な証券会社の方法を見ていきましょう。

SBI証券では、ログイン後の「口座管理」メニューから「NISA年別保有口数」を確認できます。

買付年ごとの保有数量と評価額が表示されるため、非課税期間終了予定も一目で分かります。

売却する場合は、通常の売却注文と同じ手順で行えます。

クロス取引を利用する場合は、専用の注文画面から売却と買付を同時に発注できます。詳しい手順はSBI証券の公式サイトで確認しましょう。

楽天証券では、ログイン後の「保有商品一覧」から旧NISA口座の保有商品を確認できます。

「非課税期間終了予定」の列に、期限が表示されます。

2025年末に非課税期間が終了する商品には、「本年末NISA期間満了預りあり」というラベルが表示されるため、対応が必要な商品を簡単に見つけられます。

売却する場合は、通常の売却手順で行えます。

主要なネット証券の確認方法をまとめました。

| 証券会社 | 確認方法 | 確認画面 |

| マネックス証券 | ログイン後「資産状況」→「NISA口座」 | 年別保有状況 |

| 松井証券 | ログイン後「資産状況」→「お預り資産」 | 非課税期間終了予定 |

| 三菱UFJ eスマート証券 | ログイン後「口座管理」→「NISA」 | 年別保有口数 |

各証券会社の公式サイトには、旧NISA非課税期間終了に関する専用ページが用意されています。

手続き方法や注意点が詳しく記載されているため、必ず確認しましょう。

ログインIDやパスワードを忘れた場合は、各証券会社のウェブサイトから再設定できます。

「ログインでお困りの方」や「パスワードを忘れた方」といったリンクから手続きを進めましょう。

本人確認のため、登録している電話番号やメールアドレス、生年月日などの入力が必要です。

これらの情報も分からない場合は、証券会社のカスタマーサポートに電話で連絡しましょう。

口座開設時の書類(口座開設完了通知など)が手元にあれば、スムーズに再設定できます。

書類が見つからない場合でも、本人確認書類を提示することで対応してもらえます。

新NISAへのロールオーバーはできる?

旧NISAから新NISAへのロールオーバー(移管)について、制度上の扱いを正しく理解しましょう。

旧NISA口座の保有商品を、新NISA口座に移管(ロールオーバー)することはできません。

旧NISAと新NISAは別制度として設計されているため、直接の移管はできない仕組みになっています。

2024年以降のNISAへ移管することはできませんので、それぞれの非課税期間終了前に売却するか、非課税期間終了後に課税口座に払い出しするか、どちらかを選択する必要があります。

旧制度の一般NISAでは、翌年の非課税枠にロールオーバーできましたが、新NISAへのロールオーバーは制度上認められていません。

新NISAで同じ商品を運用したい場合は、一度売却し、新NISA口座で買い直す必要があります。

売却と買付のタイミングで価格が変動するリスクがあるため、慎重に判断しましょう。

一般NISAや、つみたてNISAにまだ資産が残っている人は、それぞれの非課税保有期間中は、新NISAと非課税枠を併用できることになります。

旧NISAの非課税期間が残っている間は、旧NISAと新NISAの両方で非課税のメリットを享受できます。

旧NISAの非課税枠と新NISAの非課税枠は別枠で管理されます。

つまり、旧NISAで保有している分に加えて、新NISAの非課税保有限度額1,800万円を使えるということです。

旧NISAの商品を慌てて売却する必要はありません。

非課税期間が残っている間は、旧NISA口座で保有を続け、新NISAの枠は新規投資に使うという戦略も有効です。自分の投資方針に合わせて、柔軟に活用しましょう。

特定口座(源泉徴収あり)に移管した場合は、確定申告は不要です。証券会社が自動的に税金を計算して源泉徴収するため、手続きは必要ありません。

旧NISA口座内での損失は、損益通算できません。非課税期間内に売却して損失が出ても、課税口座の利益と相殺することはできません。

年末ギリギリの売却は、受渡日が翌年になるリスクがあります。株式の場合、約定日から2営業日後が受渡日となるため、年末最終営業日の2営業日前までに売却する必要があります。

複数の証券会社で旧NISA口座を持っている場合は、それぞれの証券会社で個別に対応する必要があります。各証券会社のウェブサイトにログインして、保有商品と非課税期間終了予定を確認しましょう。

旧NISA口座の保有者が亡くなった場合、NISA口座は相続人に引き継がれます。ただし、NISA口座としての非課税メリットは引き継がれず、相続時点で課税口座に移管されます。

旧NISAの非課税期間は、一般NISAが5年、つみたてNISAが20年と定められており、期間終了後は自動的に課税口座へ移管されます。

特に2021年に買った商品は2025年末が期限となるため、年内に対応を決める必要があります。

課税口座への移管時には、年末時価が新しい取得価格となるため、値下がりしている場合は注意が必要です。

移管後に価格が回復すると、本来の利益以上に課税される可能性があります。非課税期間内に売却するか、課税口座で保有を続けるかは、含み損益の状況と今後の見通しを踏まえて判断しましょう。

新NISAへのロールオーバーはできませんが、一度売却して新NISAで買い直すことは可能です。

国内株式の場合は、クロス取引を活用することで、同じ価格での乗り換えもできます。旧NISAと新NISAは別枠で管理されるため、非課税期間が残っている間は両方を並行利用できます。

証券会社のウェブサイトで、自分の保有商品の非課税期間終了予定を確認し、計画的に対応することが大切です。

値下がりしている場合や、判断に迷う場合は、税理士やファイナンシャルプランナーに相談することをおすすめします。

なお、投資には元本割れのリスクがあります。旧NISAの非課税期間終了は損失ではなく、制度上の期限です。ご自身の投資目的やリスク許容度に合わせて、慎重にご検討ください。詳しくは各証券会社にご確認ください。

| 順位 | 証券会社 | 特徴 | 手数料 | 口座開設 |

|---|---|---|---|---|

| 1 | SBI証券 おすすめ |

|

0円 | 口座開設 |

| 2 | 楽天証券 |

|

0円 | 詳細を見る |

| 3 | moomoo証券 |

|

0円 | 詳細を見る |

PR | 情報は2026年2月時点

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!