ジュニアNISAはいつまで使える?廃止後の運用方法を解説【2026年】

積立NISAで利益が出ていると、「利益分だけを売却して元本は残したい」と考える方も多いでしょう。

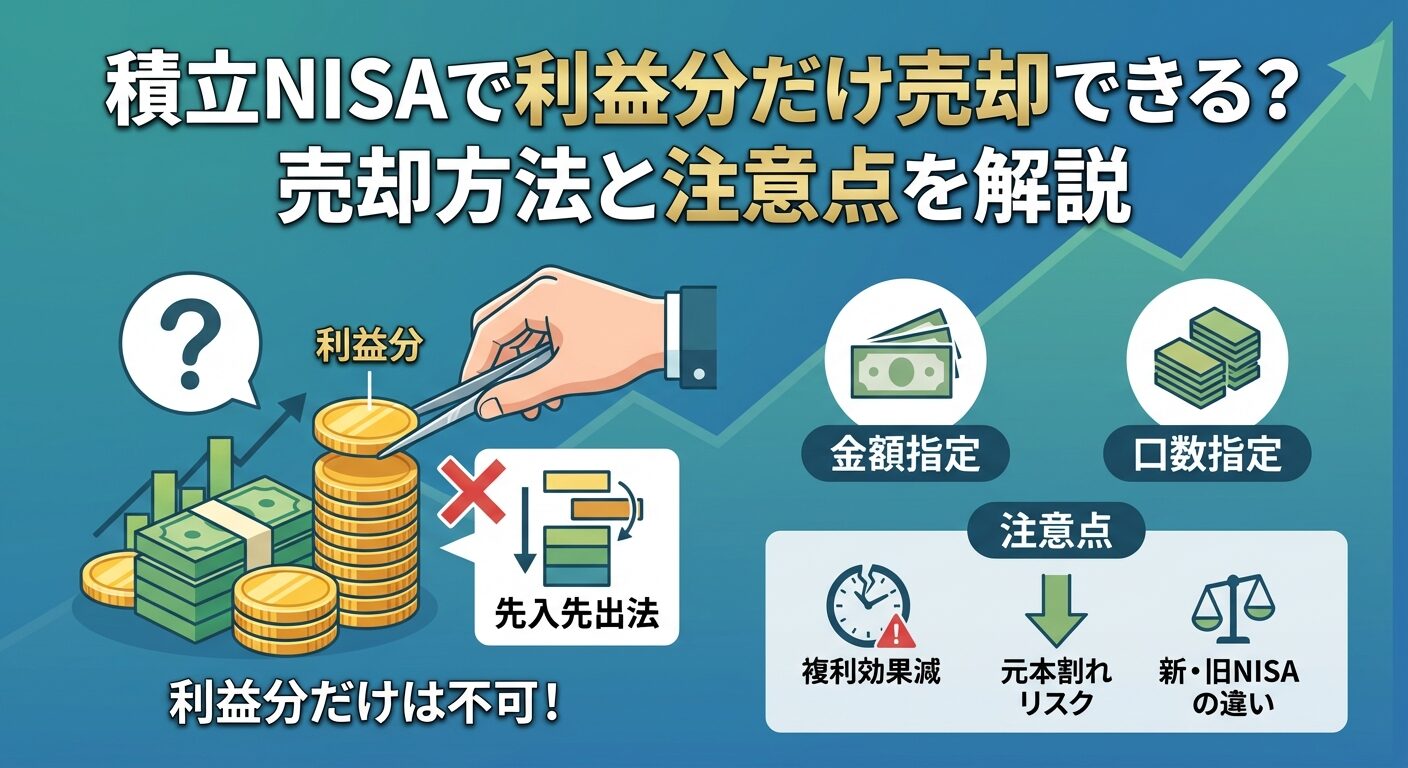

しかし、積立NISAでは利益分だけを売却することはできません。

売却する際は、元本と利益が混在した状態で売却されるため、必ず元本の一部も含まれてしまいます。

この記事では、なぜ利益分だけの売却ができないのか、実際の売却方法、売却時の注意点を詳しく解説します。

ライフイベントで資金が必要になったときに、損をせずに適切に売却する方法を知っておきましょう。

| 順位 | 証券会社 | 特徴 | 手数料 | 口座開設 |

|---|---|---|---|---|

| 1 | SBI証券 おすすめ |

|

0円 | 口座開設 |

| 2 | 楽天証券 |

|

0円 | 詳細を見る |

| 3 | moomoo証券 |

|

0円 | 詳細を見る |

PR | 情報は2026年2月時点

目次

積立NISAで利益分だけ売却することはできない

積立NISAで資産運用をしていると、含み益が出てきたタイミングで「利益分だけを売却したい」と考えることがあるかもしれません。

しかし、積立NISAでは利益分だけを選んで売却することはできません。売却する際は、必ず元本と利益が混在した状態で売却されます。

これは投資信託の仕組み上、元本と利益を分けて管理していないためです。

投資信託は保有口数で管理されており、売却時には口数単位または金額単位で指定します。そのため、「利益の部分だけ」という指定はできない仕組みになっています。

投資信託は、購入時に「口数」という単位で保有します。

例えば、基準価額が1万円のときに10万円分購入すると、10万口を保有することになります。その後、基準価額が1万2,000円に上昇すると、保有資産の評価額は12万円になります。

この状態で売却する場合、「2万円の利益分だけ」という指定はできません。

売却できるのは「口数」または「金額」で指定した分のみで、その中には必ず元本と利益の両方が含まれます。利益が出ていれば「結果的に利益分を含んで売却した」と考えることはできますが、利益だけを選んで売却することはできないのです。

投資信託の売却は「先入先出法」という方法で行われます。これは、古く購入したものから順番に売却される仕組みです。そのため、購入時期を指定して売却することもできません。

先入先出法とは、先に購入した商品から先に売却する方法です。

積立NISAでは毎月自動的に投資信託を購入しているため、複数の購入タイミングで異なる価格の投資信託を保有しています。売却する際は、最も古い購入分から順番に売却されます。

具体例で見てみましょう。

2020年1月に1万円、2020年2月に1万円、2020年3月に1万円と、毎月積み立てを続けたとします。2024年に5,000円分を売却する場合、2020年1月に購入した分から優先的に売却されます。これが先入先出法の仕組みです。

この方法により、非課税期間の短いものから優先的に売却されるため、非課税メリットを最大限活用できる設計になっています。

ただし、購入時期を選んで売却することはできないため、「高値で買った分だけ売却したい」といった指定はできません。

積立NISAの売却方法は2つ

積立NISAで保有している投資信託を売却する方法は、「金額指定」と「口数指定」の2種類があります。

どちらの方法を選ぶかによって、実際に売却される金額が変わる可能性があるため、それぞれの特徴を理解しておきましょう。

売却手続きは、証券会社のウェブサイトやスマートフォンアプリから簡単に行えます。

保有商品の一覧から売却したい投資信託を選び、売却方法と金額または口数を入力するだけです。特別な書類の提出は不要で、通常は数分で手続きが完了します。

金額指定とは、売却したい金額を指定する方法です。

例えば「10万円分を売却したい」と指定すると、その金額に相当する口数が自動的に計算されて売却されます。必要な資金額が明確に決まっている場合に便利な方法です。

ただし、投資信託の基準価額は1日1回しか公表されず、売却を申し込んだ時点では確定していません。

売却の約定日(売買が成立する日)の基準価額で計算されるため、申込時と実際の売却金額が若干異なる可能性があります。海外資産を含む投資信託の場合、基準価額の算出に時間がかかり、売却金額の確定まで数日かかることもあります。

住宅購入の頭金や教育資金など、必要な金額が決まっている場合は金額指定がおすすめです。ただし、基準価額の変動により、実際に受け取れる金額が希望額より少なくなる可能性もあるため、余裕を持った金額設定が重要です。

口数指定とは、保有している口数のうち、売却したい口数を指定する方法です。

例えば、10万口保有しているうち5万口を売却するといった指定ができます。保有口数は証券会社のマイページで確認できます。

口数指定の場合も、売却金額は約定日の基準価額で決まります。

そのため、売却を申し込んだ時点では正確な売却金額は分かりません。基準価額が1万円のときに5万口を売却すれば5万円になりますが、基準価額が変動すれば受け取れる金額も変わります。

口数指定は、保有資産の一定割合を売却したい場合に適しています。

例えば「保有資産の半分を売却したい」という場合、保有口数の半分を指定すれば確実に半分を売却できます。ただし、いくら受け取れるかは基準価額次第なので、必要金額が明確な場合は金額指定のほうが安心です。

必要な金額が明確に決まっている場合は金額指定、保有資産の一定割合を売却したい場合は口数指定がおすすめです。

ただし、どちらの方法でも約定日の基準価額で売却金額が決まるため、申込時と実際の受取額に差が生じる可能性があります。

売却から現金化までには通常1週間程度かかります。

投資信託の種類によっては、海外市場の休場日などの影響で、さらに時間がかかることもあります。資金が必要な日が決まっている場合は、余裕を持って売却手続きを行いましょう。

また、売却手続きをした後でも、約定前であれば取り消しができる証券会社もあります。

誤って売却手続きをしてしまった場合は、すぐに証券会社に確認してください。ただし、約定後の取り消しはできないため、売却前に金額や口数をしっかり確認することが大切です。

売却額・口数の計算方法

住宅購入や教育資金など、ライフイベントで必要な金額が決まっている場合、いくら売却すれば目標額を確保できるのか計算する必要があります。

投資信託の売却には信託財産留保額などの費用がかかる場合もあるため、必要額より少し多めに売却することが重要です。

売却額の計算には、現在の基準価額と保有口数、取得単価を確認する必要があります。

これらの情報は証券会社のマイページで確認できます。基準価額は日々変動するため、売却直前の最新情報を確認しましょう。

必要な金額から売却する口数を計算する手順は以下のとおりです。

まず、証券会社のマイページで保有口数と最新の基準価額を確認します。次に、必要な金額を基準価額で割ることで、必要な口数を算出できます。

例えば、100万円が必要で、現在の基準価額が1万口あたり2万円の場合、100万円÷2万円×1万口=50万口を売却すれば、約100万円を確保できます。

ただし、基準価額は売却の約定日に確定するため、申込時と実際の売却額に差が生じる可能性があります。

信託財産留保額がかかる投資信託の場合、売却金額から差し引かれます。

信託財産留保額は基準価額の0.1〜0.3%程度が一般的です。100万円を売却する場合、0.3%であれば3,000円が差し引かれるため、実際に受け取れるのは99万7,000円になります。必要額を確実に確保するため、信託財産留保額も考慮して売却額を決めましょう。

保有口数と取得単価は、証券会社のウェブサイトやスマートフォンアプリのマイページから確認できます。

ログイン後、「保有資産」や「ポートフォリオ」といったメニューを選択すると、保有している投資信託の一覧が表示されます。

各投資信託の詳細画面では、保有口数、取得単価(平均購入単価)、現在の評価額、含み損益などが確認できます。

取得単価は、これまでに購入した全ての口数の平均価格です。積立投資の場合、毎月異なる価格で購入しているため、取得単価は平均化された金額になります。

売却を検討する際は、取得単価と現在の基準価額を比較することで、含み益の状況を把握できます。

基準価額が取得単価を上回っていれば含み益が出ており、下回っていれば含み損の状態です。売却のタイミングを判断する際の参考にしましょう。

具体的な計算例を見てみましょう。

現在50万口を保有しており、取得単価が1万口あたり1万円、現在の基準価額が1万口あたり2万円の場合を考えます。この場合、保有資産の評価額は100万円(50万口÷1万口×2万円)です。

100万円を現金化したい場合、金額指定で100万円と指定すれば、約定日の基準価額で計算された口数が売却されます。

基準価額が2万円のままであれば、50万口すべてが売却されます。信託財産留保額が0.3%の場合、実際に受け取れる金額は99万7,000円です。

基準価額が変動するリスクを考慮し、必要額より少し多めに売却することをおすすめします。

例えば、100万円が必要な場合は105万円分を売却するなど、余裕を持った設定が安心です。余剰分は再度投資に回すこともできます。

売却すべき?判断フローチャート

積立NISAを売却すべきかどうかは、個人の状況によって異なります。

安易に売却すると複利効果を失ってしまう一方で、ライフイベントで資金が必要なときは売却も選択肢の一つです。ここでは、売却を検討すべき状況と避けたほうがよいケースを整理します。

売却を判断する際の基本的な考え方は、「10年以上先のライフイベントのために積み立てているか」「今すぐ資金が必要か」という2つの軸で考えることです。

長期的な資産形成を目的としている場合は、一時的な相場変動で売却するのは避けたほうがよいでしょう。

まず、住宅購入や教育資金など、具体的なライフイベントで資金が必要になった場合は売却を検討すべきタイミングです。

あらかじめ設定していた目標金額に到達した場合も、必要な分だけ売却して活用するのは合理的な選択です。

次に、旧つみたてNISAの非課税保有期間(20年間)が終了する前に売却を検討する場合です。

非課税期間終了後は課税口座に移管され、その後の運用益には税金がかかります。非課税期間を最大限活用するため、期間終了前に売却して新NISAで再投資するのも一つの方法です。

最後に、急な出費や病気・事故などで予期せぬ資金が必要になった場合です。

緊急予備資金が不足している場合は、積立NISAを売却することも検討しましょう。ただし、これは最終手段と考え、まずは積立金額の減額や一時停止で対応できないか検討してください。

一時的な相場下落で不安になり、損失を確定させるために売却するのは避けたほうがよいでしょう。

積立投資では、相場が下落したときこそ多くの口数を購入できるチャンスです。長期的に見れば、相場は回復する可能性が高く、慌てて売却すると損失を確定させてしまいます。

また、少し利益が出たからといって頻繁に売却するのもおすすめできません。

売却すると複利効果が薄れ、長期的な資産形成の機会を失います。旧つみたてNISAの場合、売却しても非課税投資枠は復活しないため、一度売却すると非課税メリットを手放すことになります。明確な目的がない限り、売却は控えたほうがよいでしょう。

売却すべきかどうか判断に迷ったときは、専門家に相談するのも一つの方法です。

ファイナンシャルプランナー(FP)は、家計全体を見ながら、売却のタイミングや今後の資産形成についてアドバイスしてくれます。

証券会社のコールセンターやカスタマーサポートでも、売却手続きや制度に関する質問に答えてくれます。

ただし、個別の投資判断については助言できないため、具体的な売却タイミングについてはFPなどの専門家に相談するのがおすすめです。

また、金融庁のウェブサイトやNISA特設サイトでは、制度の詳細や注意点が分かりやすく解説されています。

制度について正確な情報を知りたい場合は、公的機関の情報を参照しましょう。

積立NISAを売却するときに気をつけたい5つのこと

積立NISAを売却する際には、いくつかの重要な注意点があります。

これらを理解せずに売却すると、将来の資産形成に大きな影響を与える可能性があります。売却前に必ず確認しておきたい5つのポイントを詳しく解説します。

積立NISAの最大のメリットは、運用益を再投資することで得られる複利効果です。

複利とは、運用で得た利益をさらに運用に回すことで、利益が利益を生む仕組みです。売却すると、この複利効果が途中で止まってしまいます。

例えば、毎月3万円を20年間積み立て、年利5%で運用した場合、元本720万円が約1,233万円になります。

しかし、10年目で利益分を引き出してしまうと、その後の複利効果が大きく減少し、最終的な資産額は約1,060万円程度になってしまいます。これは、引き出さなかった場合と比べて約170万円も少なくなります。長期的な資産形成を考えると、できるだけ売却せずに運用を続けることが重要です。

投資信託は日々価格が変動するため、売却するタイミングによっては元本割れ(投資した金額を下回る状態)で売却してしまう可能性があります。

特に投資を始めてから数年以内の場合、相場の変動により一時的に元本割れすることは珍しくありません。

長期投資を前提とした積立NISAでは、一時的な元本割れは気にする必要はありません。

しかし、急な資金需要で売却せざるを得ない場合、元本割れのタイミングで売却すると損失が確定してしまいます。緊急時に備えて、別途緊急予備資金を用意しておくことが大切です。

2023年までの旧つみたてNISAでは、一度売却すると非課税投資枠は復活しません。

年間40万円の投資枠のうち、10万円分を売却しても、その年に再度10万円を投資することはできません。売却した分の非課税メリットは永久に失われます。

一方、2024年からの新NISAでは、売却した翌年以降に非課税保有限度額が復活し、再利用できるようになりました。

新NISAでは売却した商品の簿価(取得金額)の分だけ非課税枠が復活します。例えば、100万円で購入した商品を150万円で売却した場合、翌年以降に100万円分の非課税枠が復活します。

NISA口座は非課税口座のため、利益に税金がかからない代わりに、損失が出ても他の口座の利益と相殺する損益通算ができません。

また、損失を翌年以降に繰り越す繰越控除もできません。

通常の課税口座(特定口座や一般口座)であれば、ある投資信託で損失が出た場合、他の投資信託の利益と相殺して税金を軽減できます。

しかし、NISA口座ではこの仕組みが使えないため、元本割れで売却した場合、損失はそのまま確定してしまいます。これもNISA口座のデメリットの一つです。

投資信託を売却する際、信託財産留保額という費用がかかる場合があります。

信託財産留保額は、投資信託を解約する際に、残存する受益者の不利益を防ぐために徴収される費用で、通常は基準価額の0.1〜0.3%程度です。売却代金から自動的に差し引かれます。

ただし、つみたてNISA対象の投資信託の多くは、信託財産留保額がかからない商品が選ばれています。

売却前に目論見書で確認しておきましょう。また、証券会社によっては売却時に手数料がかかる場合もありますが、多くのネット証券ではNISA口座の売却手数料は無料です。

新NISAと旧NISAの売却の違い

2024年から新NISA制度が始まり、旧つみたてNISAと新NISAを併用している人も多いでしょう。

両方を保有している場合、どちらから売却すべきか迷うかもしれません。ここでは、新NISAと旧NISAの売却時の違いと、売却の優先順位について解説します。

新NISAと旧NISAは別々に管理されており、一方の売却が他方に影響を与えることはありません。

ただし、非課税保有期間や非課税枠の再利用など、制度の違いがあるため、売却の優先順位を考える際はこれらの違いを理解しておくことが重要です。

新NISAの大きな特徴は、売却した翌年以降に非課税保有限度額が再利用できることです。

生涯の非課税保有限度額は1,800万円ですが、売却すれば購入時の金額(簿価)の分だけ枠が復活します。

例えば、100万円で購入した投資信託が150万円に値上がりした状態で売却した場合、翌年以降に100万円分の非課税枠が復活します。

売却時の金額(150万円)ではなく、購入時の金額(100万円)で管理される点に注意しましょう。この仕組みにより、1,800万円の枠を何度でも使い回すことが可能になりました。

ただし、年間投資枠(つみたて投資枠120万円、成長投資枠240万円)の上限は変わりません。

500万円分の商品を売却して翌年に枠が復活しても、翌年に投資できるのは最大360万円までです。残りは翌々年以降に利用できます。

新NISAと旧NISAの両方を保有している場合、基本的には旧NISAから優先して売却することをおすすめします。

理由は、旧NISAには非課税保有期間の制限があり、期間終了後は課税口座に移管されてしまうためです。

旧つみたてNISAの非課税保有期間は20年間です。

非課税期間が終了すると、その時点の評価額が新たな取得価額となり、課税口座に移管されます。移管後に値上がりすると、その利益には約20%の税金がかかります。非課税期間を最大限活用するため、期間終了が近い旧NISAから売却するのが効率的です。

また、旧NISAは売却しても非課税枠が復活しませんが、新NISAは復活します。

この違いも、旧NISAを優先して売却すべき理由の一つです。旧NISAを売却して得た資金を新NISAで再投資すれば、非課税メリットを継続できます。

新NISAには「つみたて投資枠」と「成長投資枠」の2つがあります。

どちらから売却すべきかは、投資目的や保有商品によって異なります。一般的には、つみたて投資枠は長期的な資産形成を目的としているため、できるだけ売却せずに保有し続けることをおすすめします。

成長投資枠で個別株などを保有している場合、相場の状況や銘柄の業績によっては売却を検討するタイミングもあるでしょう。

つみたて投資枠と成長投資枠は別々に管理されており、どちらを売却しても非課税保有限度額は復活します。ただし、成長投資枠の非課税保有限度額は1,200万円までという制限があります。

売却の優先順位を決める際は、それぞれの商品の含み益の状況、今後の成長性、資金の必要時期などを総合的に判断しましょう。

判断に迷う場合は、ファイナンシャルプランナーなどの専門家に相談することをおすすめします。

売却の手順と現金化までの流れ

積立NISAの売却手続きは、証券会社のウェブサイトやスマートフォンアプリから簡単に行えます。

ただし、売却を申し込んでから実際に現金を受け取るまでには、いくつかのステップがあり、通常1週間程度かかります。ここでは、実際の売却手順と現金化までの流れを詳しく解説します。

売却の基本的な手順は以下の5ステップです。

まず、証券会社のウェブサイトまたはアプリにログインし、マイページを開きます。保有商品の一覧から売却したい投資信託を選択してください。

次に、売却方法(金額指定または口数指定)を選び、売却したい金額または口数を入力します。

複数の商品を売却する場合は、商品ごとに手続きが必要です。入力内容を確認し、取引暗証番号を入力して注文を確定します。

注文が確定すると、約定日(売買が成立する日)に基準価額が決まり、売却金額が確定します。

その後、受渡日(資金が口座に入金される日)に証券口座に売却代金が入金されます。証券口座から銀行口座への出金手続きを行い、銀行口座から現金を引き出せば完了です。

証券会社によっては、売却代金を自動的に銀行口座に振り込むサービスもあります。

ただし、自動出金サービスを利用する場合、手数料がかかることもあるため、事前に確認しておきましょう。

約定日とは、売却の注文が成立する日のことです。

投資信託の場合、通常は注文を出した当日または翌営業日が約定日になります。約定日の基準価額で売却金額が決まります。基準価額は1日1回、取引終了後に算出されるため、注文時点では確定していません。

受渡日とは、売却代金が証券口座に入金される日のことです。

投資信託の受渡日は、約定日から数営業日後(通常は4〜7営業日後)です。国内株式に投資する投資信託は比較的早く、海外株式や海外債券に投資する投資信託は時間がかかる傾向があります。

例えば、月曜日に売却注文を出した場合、約定日は火曜日、受渡日は翌週の月曜日頃になります。

受渡日以降に証券口座から銀行口座への出金手続きができます。資金が必要な日が決まっている場合は、受渡日を考慮して早めに売却手続きを行いましょう。

売却手続きを行った後、注文内容や約定結果は証券会社のマイページで確認できます。

「注文照会」や「取引履歴」といったメニューから、売却の注文状況、約定日、約定金額、受渡日などを確認しましょう。

売却が完了すると、証券会社から取引報告書が交付されます。

多くの証券会社では電子交付が標準となっており、マイページからPDFファイルでダウンロードできます。取引報告書には、売却した投資信託の名称、売却口数、売却金額、手数料などが記載されています。

年間の売却履歴は、翌年1月に交付される年間取引報告書でも確認できます。

NISA口座での売却は非課税のため確定申告は不要ですが、記録として保管しておくことをおすすめします。将来の資産管理やライフプランの見直しに役立ちます。

よくある質問(Q&A)

積立NISAの売却に関して、よくある質問とその回答をまとめました。売却を検討している方は、ぜひ参考にしてください。

はい、売却しても積立設定は自動的に継続されます。

保有している投資信託を売却しても、毎月の積立投資は変わらず続きます。積立を停止したい場合は、別途積立設定の解除手続きが必要です。証券会社のマイページから「積立設定の変更・解除」を選択して手続きしましょう。

NISA口座で売却した場合、利益に対して税金はかかりません。また、確定申告も不要です。これがNISAの最大のメリットです。

通常の課税口座で投資信託を売却すると、利益に対して約20%(正確には20.315%。所得税15.315%+住民税5%)の税金がかかりますが、NISA口座ではこれが非課税になります。ただし、損失が出た場合も他の口座との損益通算はできません。

複数の銘柄を保有している場合、非課税期間の終了が近いものから優先的に売却することをおすすめします。

旧つみたてNISAの場合、購入から20年で非課税期間が終了するため、古い銘柄から売却するのが効率的です。また、含み益が大きい銘柄を優先的に売却すれば、非課税メリットを最大限活用できます。

はい、一部売却した後も買い増しは可能です。

ただし、旧つみたてNISAの場合、年間投資枠は40万円までで、売却しても枠は復活しません。その年の投資枠を使い切っている場合、追加の買い増しはできません。新NISAの場合は、売却した翌年以降に非課税枠が復活するため、年間投資枠の範囲内で再投資できます。

多くのネット証券では、NISA口座での投資信託の売却手数料は無料です。

ただし、投資信託によっては信託財産留保額(通常0.1〜0.3%程度)がかかる場合があります。信託財産留保額は売却代金から自動的に差し引かれます。売却前に目論見書で確認しておきましょう。

売却注文を出した後、約定前であれば取り消しできる証券会社もあります。ただし、約定後の取り消しはできません。

投資信託の約定は通常、注文当日または翌営業日に行われるため、取り消しできる時間は限られています。誤って売却注文を出してしまった場合は、すぐに証券会社のコールセンターに連絡しましょう。

はい、積立金額の減額や一時停止で対応できます。

証券会社のマイページから積立設定を変更し、月額を減らすことができます。また、積立を一時停止しても、保有している資産はそのまま運用が続きます。売却は最終手段と考え、まずは積立設定の変更を検討しましょう。

積立NISAでは、利益分だけを選んで売却することはできません。

売却する際は、元本と利益が混在した状態で売却されます。これは投資信託の仕組み上、口数単位で管理されているためです。売却方法には金額指定と口数指定の2種類があり、必要な資金額に応じて選択しましょう。

売却する際は、複利効果を失うこと、旧NISAの非課税投資枠は再利用できないこと、タイミングによっては元本割れで売却する可能性があることを理解しておく必要があります。

新NISAでは売却した翌年以降に非課税保有限度額が復活するため、旧NISAよりも柔軟に売却できるようになりました。

売却すべきかどうかは、住宅購入や教育資金などのライフイベントで資金が必要になったとき、あらかじめ設定した目標金額に到達したときなど、明確な目的がある場合に検討しましょう。

一時的な相場変動で慌てて売却するのは避け、長期的な視点で判断することが大切です。

なお、投資には元本割れのリスクがあります。最終的な投資判断はご自身の責任で行ってください。売却のタイミングや今後の運用方針について迷った場合は、ファイナンシャルプランナーなどの専門家に相談することをおすすめします。

| 順位 | 証券会社 | 特徴 | 手数料 | 口座開設 |

|---|---|---|---|---|

| 1 | SBI証券 おすすめ |

|

0円 | 口座開設 |

| 2 | 楽天証券 |

|

0円 | 詳細を見る |

| 3 | moomoo証券 |

|

0円 | 詳細を見る |

PR | 情報は2026年2月時点

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!