BofA証券とは?事業内容から就職・転職情報まで解説【2026年】

※本記事の情報は2026年1月時点のものです。最新の情報は金融庁およびこども家庭庁の公式サイトでご確認ください。

「NISAが改正されたって聞いたけど、何が変わったの?」

「2024年の新NISAと、2026年の改正って何が違うの?」

そんな疑問をお持ちではありませんか。

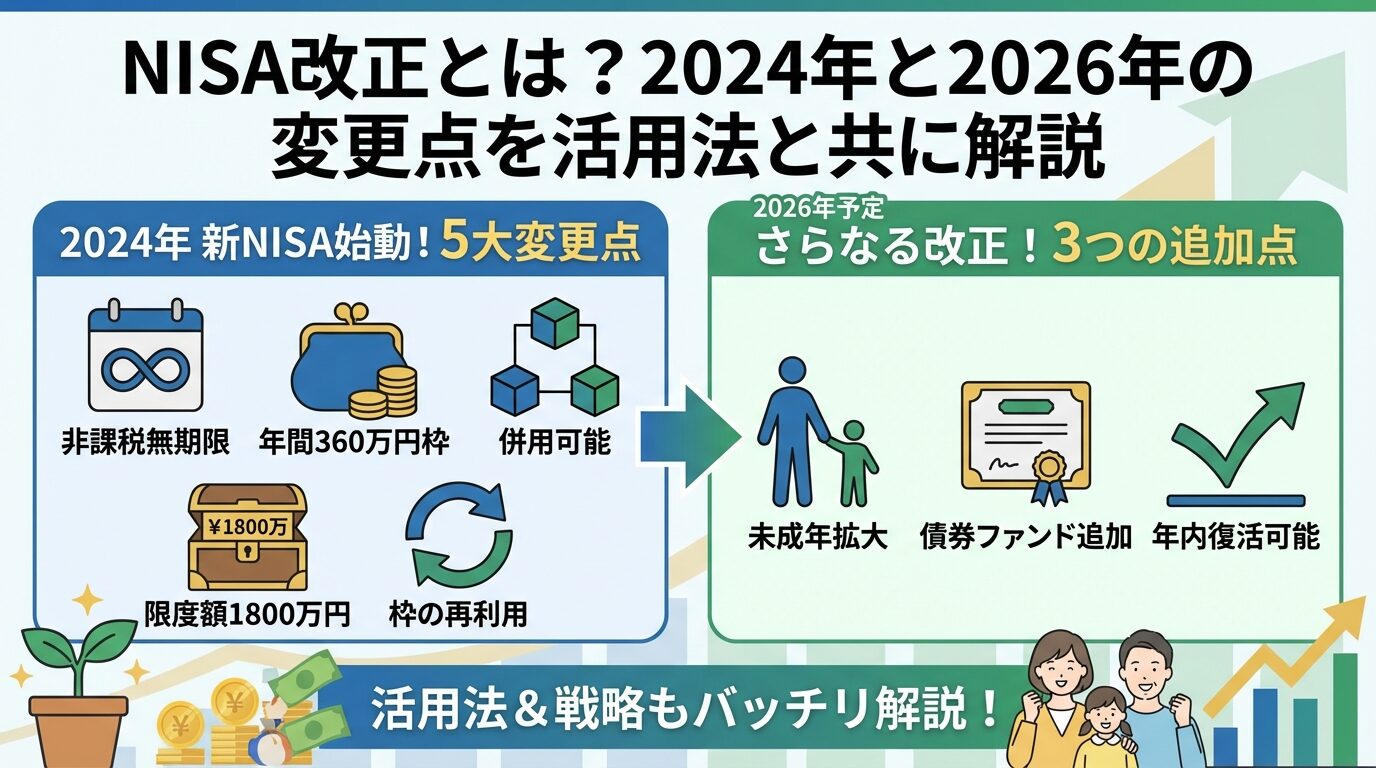

NISA制度は2024年に大きく生まれ変わり、さらに2026年度の税制改正でも追加の変更が決定されました。

この記事では、2024年改正の5つの大きな変更点と、2026年度税制改正の3つの追加変更について、分かりやすく解説します。

改正内容を正しく理解して、あなたの資産形成に最大限活かしていきましょう。

目次

NISA改正とは、少額投資非課税制度をより使いやすくするための制度変更のことです。

2024年1月からスタートした新NISAでは、非課税保有期間の無期限化や投資枠の大幅拡大など、制度が大きく生まれ変わりました。

さらに2026年度の税制改正では、未成年への拡大や対象商品の拡充など、全世代が使いやすい制度への進化が決定されています。

2024年改正は既に実施されており、すぐに活用できる内容です。

一方、2026年度の改正は2025年12月26日に税制改正大綱で正式決定されました。

2026年の改正内容は正式決定されましたが、施行は2026年中を予定しています。

この2つの改正を理解することで、今すぐ始めるべきか、それとも2026年の改正を待つべきかの判断ができるようになります。

結論から言えば、2024年の新NISAは既に十分に魅力的な制度なので、改正を待たずに今から始めるのがおすすめです。

2024年1月からスタートした新NISAは、旧制度から大きく進化しました。

ここでは、特に重要な5つの変更点を詳しく解説します。

これらの変更により、長期的な資産形成がより効率的に行えるようになりました。

旧NISAでは、つみたてNISAで最長20年、一般NISAでは最長5年という非課税保有期間の制限がありました。

新NISAではこの期限が撤廃され、無期限で非課税の恩恵を受けながら資産を保有できるようになりました。

これにより、ロールオーバーといった複雑な手続きを気にする必要がなくなり、長期的な視点に立った資産運用がシンプルに行えます。

無期限化の主なメリット

無期限化の最大のメリットは、投資のタイミングを自分で選べることです。

市場が暴落している時期に無理に売却する必要がなく、回復を待つことができます。

新NISAでは、年間で投資できる上限額が大幅に引き上げられました。

具体的には、つみたて投資枠で年間120万円、成長投資枠で年間240万円、合計で最大年間360万円までの投資が可能です。

旧制度では一般NISAが年間120万円、つみたてNISAが年間40万円だったことを考えると、大幅な拡大といえます。

旧制度では、つみたてNISAと一般NISAのどちらか一方しか選べませんでした。

新NISAでは、つみたて投資枠(年間120万円)と成長投資枠(年間240万円)の両方を同時に利用できます。

これにより、投資信託の積立と個別株投資を並行して行うなど、より柔軟な資産形成が可能になりました。

例えば、つみたて投資枠で堅実に投資信託を積み立てながら、成長投資枠で気になる個別株に投資するといった使い分けができます。

リスク許容度や投資目的に応じて、自分に合った組み合わせを選べるのが大きな魅力です。

新NISAでは、生涯で非課税保有できる限度額が1,800万円(うち成長投資枠は1,200万円まで)に設定されました。

旧制度では一般NISAが最大600万円、つみたてNISAが最大800万円だったため、大幅に拡大しています。

1,800万円という金額は、年間360万円をフル活用すれば最短5年で到達します。ただし、多くの方にとっては10年以上かけてコツコツ積み立てる金額です。

新NISAでは、売却した商品の簿価(購入時の金額)分だけ、非課税保有限度額が復活します。

例えば、100万円で購入した投資信託が150万円に値上がりして売却した場合、翌年以降に100万円分の非課税枠が再び利用可能になります。

この仕組みにより、ライフイベントで一時的に資金が必要になった場合でも、売却後に再び投資を始めることができます。

復活するのは元本部分のみで、利益部分(上記の例では50万円)は非課税枠には含まれない点に注意が必要です。

2026年度の税制改正

金融庁は2025年8月、2026年度の税制改正要望を公表し、2025年12月26日に税制改正大綱が閣議決定されました。

以下の3つの変更が正式に決定しています:

2025年12月の税制改正大綱で正式決定され、未成年向けNISAは年間投資額60万円、非課税保有限度額600万円で実施されます。

また、12歳から引き出し可能とする方向で調整されています。

現行のNISAは18歳以上が対象ですが、2026年度の改正では、つみたて投資枠に限って未成年にも利用が認められます。

これは、こども家庭庁との共同要望として提出されており、子どもの資産形成を支援する狙いがあります。

未成年向けNISAの確定スペック

かつて存在した「ジュニアNISA」は、18歳まで原則引き出し不可という厳しい制限があり、利用者が伸び悩んで2023年末に廃止されました。

今回の改正では、この反省を踏まえて、より柔軟な制度設計が採用されています。

0歳から始めれば、18歳までに最大600万円の非課税投資が可能になる計算です。

2026年度の改正では、NISAの対象商品を拡充する内容も含まれています。

具体的には、債券を投資対象とした投資信託や、地域別(ヨーロッパ、アジアなど)の株価指数に連動するファンドが追加される可能性があります。

現行のつみたて投資枠では、長期分散投資に適した一定の条件を満たす投資信託が対象となっています。

従来は個別に指定した投信を除き株式が50%を超えていることが条件でしたが、運用資産に株式が含まれていれば、債券比率が50%超の投信も可能にする方向です。

金利上昇によって債券投資へのニーズが高まっていることを踏まえた措置です。

一部で噂されている「毎月分配型投資信託」の追加については、2024年の新NISA開始時に成長投資枠からも除外された経緯があるため、実現の可能性は低いと見られています。

現行制度では、商品を売却した場合、売却した商品の簿価分だけ非課税保有限度額が復活しますが、その復活は翌年1月1日となっています。

2026年度の改正では、この復活タイミングを「当年中」に早めることが決定されました。

例えば、年初に投資した商品を年内に売却した場合、改正後は売却した年内に枠が復活し、すぐに再投資や商品の入れ替えが可能になります。

ライフイベントなどで資金が必要になった際にも、柔軟に資金を引き出し、その後に再び非課税での再投資を行えるようになります。

この改正が影響するのは、非課税保有限度額1,800万円に達した後の話です。年間投資枠360万円をフル活用しても5年かかるため、新NISAを始めたばかりの方にとっては、最速でも2029年以降に恩恵を受けることになります。

スイッチングの誤解を解説

2026年度の税制改正について、メディアやSNSで「NISAでスイッチングが可能になる」という情報が広まりましたが、これは正確ではありません。

実際の内容は「非課税保有限度額の当年中の復活」であり、iDeCoのような真のスイッチングとは異なります。

真のスイッチングとは、iDeCo(個人型確定拠出年金)や企業型DCで採用されている仕組みで、保有している商品を売却せずに、別の商品に入れ替えることができる制度です。

売却と購入が同時に行われるため、タイミングのズレによる価格変動リスクを避けることができます。

真のスイッチングの特徴

また、iDeCoのスイッチングでは、利益が出ている部分も含めて全額を非課税のまま別の商品に移すことができます。

例えば、100万円で購入した商品が150万円に値上がりした場合、150万円全額を非課税のまま別の商品に入れ替えられるのです。

2026年度の税制改正で決定されたのは、あくまで「非課税保有限度額の復活タイミングを翌年から当年中に早める」というものです。

真のスイッチングとは以下の点で異なります。

したがって、一部メディアが使用した「スイッチング」という表現は、分かりやすさを優先した比喩であり、iDeCoのスイッチングとは別物と理解する必要があります。

とはいえ、年内に非課税枠が復活することで、柔軟な資産運用がしやすくなることは確かです。

この改正の恩恵を受けられるのは、非課税保有限度額1,800万円にすでに達している人、または年内に達する予定の人で、かつ年間投資枠360万円を使い切れない人です。

新NISAが始まったのは2024年1月なので、年間360万円をフル活用しても1,800万円に達するのは2029年以降です。

新NISAを始めたばかりの方や、まだ投資枠に余裕がある方にとっては、当面この改正の影響はありません。

一方、すでに旧NISAで相当額の投資を行っていた方や、まとまった資金で短期間に1,800万円に達する予定の方にとっては、資産の入れ替えがしやすくなるメリットがあります。

旧NISAと新NISAの関係

2024年から新NISAが始まりましたが、旧NISA(一般NISA、つみたてNISA、ジュニアNISA)で保有していた資産はどうなるのでしょうか。

既に旧NISAで投資をしている方にとって、重要な疑問です。

旧NISAで保有している資産は、新NISAとは別枠で、非課税期間が終了するまでそのまま保有し続けることができます。

つまり、旧NISAの資産と新NISAの資産は完全に別管理となり、旧NISAの資産が新NISAの非課税保有限度額1,800万円に影響することはありません。

例えば、旧つみたてNISAで既に300万円の資産を保有している場合でも、新NISAでは別途1,800万円まで投資が可能です。

旧NISAの資産は、それぞれの非課税期間(一般NISAは最長5年、つみたてNISAは最長20年)が終了するまで、非課税で保有できます。

非課税期間が終了した後は、課税口座(特定口座または一般口座)に払い出されるか、売却するかを選ぶことになります。

旧NISAでは、一般NISAの非課税期間終了時に、翌年の非課税投資枠に移管する「ロールオーバー」という仕組みがありました。

しかし、旧NISAから新NISAへのロールオーバーは認められていません。

これは、新NISAが旧制度とは完全に独立した制度として設計されているためです。

旧NISAの非課税期間が終了した資産を新NISAで運用したい場合は、一度売却して現金化し、新NISAの枠で買い直す必要があります。

ただし、旧つみたてNISAは最長20年間非課税で保有できるため、2023年に投資した分は2042年まで非課税期間が続きます。

旧NISAで既に投資をしている方は、以下の3つのステップで対応を検討しましょう。

まず、旧NISAの資産は非課税期間が終了するまで保有し続けるのが基本です。

特につみたてNISAは最長20年間非課税なので、長期保有を前提に運用を続けましょう。

次に、新NISAでの投資を開始します。旧NISAとは別枠なので、新たに年間360万円まで投資が可能です。

NISA改正を最大限活かす5つの戦略

2024年の新NISAと2026年度の改正を踏まえて、どのように活用すれば良いのでしょうか。

ここでは、状況別に5つの実践的な戦略を紹介します。

投資未経験の方は、2026年の改正を待たずに、今すぐ新NISAを始めることをおすすめします。

理由は3つあります。

※年利5%は一般的な想定利回りであり、実際の運用成績を保証するものではありません。

既に旧NISAや新NISAで投資をしている方は、2026年の改正を見据えて、投資戦略を調整することを検討しましょう。

まず、非課税保有限度額1,800万円に近づいている方は、2026年の改正で非課税枠の年内復活が実現すれば、資産の入れ替えがしやすくなります。

市場の状況やライフステージに応じて、リスクを調整したい場合に有効です。

次に、対象商品の拡充が実現すれば、債券ファンドなどの選択肢が増えます。

リタイアが近づいてリスクを抑えたい方にとっては、債券比率の高いファンドが選べるようになることは朗報です。

子育て世代の方は、2026年度の改正で未成年向けNISAが実施されることに備えて、今から準備を始めましょう。

子育て世代の準備ポイント

まず、親自身の新NISAをしっかり活用することが大前提です。

親の新NISA(年間360万円)と子どものNISA(年間60万円)を併用すれば、家族全体で年間420万円の非課税投資が可能になります。

次に、児童手当を活用した積立計画を立てましょう。

児童手当は、3歳未満が月1万5,000円、3歳以上が月1万円(第1子・第2子)、第3子以降は月3万円(2024年10月改正)支給されます。第3子の場合、児童手当だけで年間36万円の投資が可能です。

2026年度の改正で債券ファンドが対象商品に追加されれば、資産配分の選択肢が大きく広がります。

特に、リスクを抑えた運用をしたい方にとっては重要な変化です。

債券ファンドの最大のメリットは、株式に比べて値動きが安定していることです。

金利上昇局面では債券価格が下落するリスクもありますが、長期保有を前提とすれば、安定したインカムゲイン(利息収入)が期待できます。

例えば、リタイアが近づいた50代後半の方は、株式ファンド50%・債券ファンド50%のバランス型ポートフォリオを組むことで、リスクを抑えながら資産を運用できます。

債券ファンドにもリスクはあります。金利変動リスクや信用リスクなどを理解した上で、自分のリスク許容度に合った商品を選ぶことが大切です。

2026年度の改正で非課税枠の年内復活が実施されれば、より柔軟な資産運用が可能になります。

特に、非課税保有限度額1,800万円に達した後の運用戦略が変わります。

例えば、市場が大きく上昇した後に一部を利益確定し、その資金で別の割安な資産に投資するといった戦略が取りやすくなります。

現行制度では翌年まで待つ必要がありますが、改正後は年内に再投資が可能です。

この改正の恩恵を受けられるのは、非課税保有限度額1,800万円に達した後です。まだ投資枠に余裕がある方は、まずは1,800万円を目指してコツコツ積み立てることに集中しましょう。

未成年への拡大で何ができる?

2026年度の税制改正で未成年向けNISAが実施されれば、0歳から投資を始めることが可能になります。

親子で投資を始めることで、子どもの将来の資産形成だけでなく、金融教育の実践にもつながります。

0歳から未成年向けNISAで投資を始めた場合、18年間でどれくらいの資産を形成できるのでしょうか。

具体的なシミュレーションを見てみましょう。

0歳から18年運用シミュレーション

※第3子以降の場合、児童手当(月3万円)だけで年間36万円の積立が可能です。上記シミュレーションの年間60万円は、児童手当に加えて親が追加で月2万円(年間24万円)を積み立てる場合の想定です。

※年利5%は一般的な想定利回りであり、実際の運用成績を保証するものではありません。これはあくまでシミュレーションです。

さらに、18歳以降も運用を続ければ、複利効果でさらに資産が増えます。

例えば、18歳時点の1,768万円を追加投資なしで年利5%で運用し続けると、30歳で約3,091万円、40歳で約5,404万円になります。

未成年向けNISAでは、親権者が子どもの口座を管理することになります。

具体的な管理方法と注意点を押さえておきましょう。

まず、口座開設は親権者が子どもの代理人として行います。

証券会社によっては、親の口座と子どもの口座を一つのログインIDで管理できる「家族口座」のようなサービスが提供される可能性があります。

次に、資金の出所を明確にしておくことが重要です。

未成年向けNISAの導入に対しては、「富裕層優遇ではないか」という批判も出ています。

確かに、資金に余裕のある家庭ほど、子どものNISAを活用しやすいのは事実です。

とはいえ、未成年向けNISAは、富裕層だけでなく、一般家庭にとっても子どもの将来のための資産形成手段として有用です。

児童手当を活用すれば、多くの家庭で利用可能です。

NISA改正で気をつけたい3つのこと

NISA改正には多くのメリットがありますが、注意すべき点もあります。

ここでは、特に重要な3つの注意点を解説します。

2026年度の税制改正は2025年12月26日に税制改正大綱で正式決定されました。つみたて投資枠の未成年への拡大、対象商品の拡充、非課税枠の年内復活は確定事項です。

税制改正大綱での決定を受けて、通常国会で法案化される予定です。

施行は2026年中を予定しており、具体的な開始時期は法案成立後に確定します。

対象商品の拡充は選択肢が増えるメリットがある一方で、「選択肢が多すぎて選べない」という問題も生じます。

特に投資初心者にとっては、商品選びが難しくなる可能性があります。

現在、つみたて投資枠の対象商品は約270本あります。

これに債券ファンドや地域別指数ファンドが追加されれば、さらに選択肢が増えます。

「2026年の改正を待ってから投資を始めよう」と考えている方は、投資開始が遅れるリスクを理解しておく必要があります。

投資において、時間は最も重要な資源の一つです。

例えば、月3万円を年利5%で20年間積み立てると、元本720万円が約1,233万円になります。

しかし、2年遅れて18年間の積立になると、約1,055万円となり、178万円の差が生じます。

投資の基本は「長期・積立・分散」です。タイミングを計るよりも、早く始めて長く続けることが重要です。

2024年改正は既に実施されており、非課税保有期間の無期限化、年間投資枠の360万円への拡大、つみたて投資枠と成長投資枠の併用など、制度の根幹に関わる大きな変更が行われました。一方、2026年改正は2025年12月に正式決定され、未成年への拡大、対象商品の拡充、非課税枠の年内復活といった追加的な改善が行われます。

はい、今から新NISAを始めても、2026年の改正が実施されれば、その恩恵を受けることができます。例えば、対象商品の拡充が実現すれば、既にNISA口座を持っている方も新たに追加された商品を購入できます。

旧NISAから新NISAへの移行手続きは基本的に不要です。2024年1月以降、旧NISA口座を持っていた方は、自動的に新NISA口座が開設されています。特別な手続きをしなくても、新NISAでの投資を始めることができます。

2026年度の税制改正で決定されたのは、iDeCoのような真のスイッチングではありません。実際の内容は「非課税保有限度額の復活タイミングを翌年から当年中に早める」というものです。年間投資枠360万円の上限は変わらず、復活するのも元本部分のみです。

未成年向けNISAは、2026年度の税制改正で実施されます。税制改正大綱で正式決定され、通常国会で法案が成立すれば、2026年中から開始される見込みです。

NISA改正について、2024年の変更点と2026年の改正内容を詳しく解説してきました。

2024年の新NISAでは、非課税保有期間の無期限化、年間投資枠の360万円への拡大、つみたて投資枠と成長投資枠の併用、非課税保有限度額1,800万円、売却後の非課税枠の再利用という5つの大きな変更が実現しました。

これらにより、長期的な資産形成が大幅に効率化されています。

2026年度の税制改正では、つみたて投資枠の未成年への拡大、対象商品の拡充、非課税枠の年内復活という3つの追加変更が正式に決定されました。

投資未経験の方は、2026年の改正を待たずに、今すぐ新NISAを始めることをおすすめします。

早く始めるほど複利効果が大きくなり、長期的な資産形成に有利です。

既にNISAで投資をしている方は、2026年の改正を見据えて戦略を調整しつつ、長期保有を前提とした運用を続けましょう。

子育て世代の方は、親自身のNISAをしっかり活用しながら、未成年向けNISAの実施に備えて準備を進めると良いでしょう。

NISA改正は、全世代の資産形成を支援する重要な制度変更です。

改正内容を正しく理解し、自分の状況に合った活用法を見つけることが大切です。

なお、投資には元本割れのリスクがあります。ご自身の投資目的やリスク許容度に合わせて、慎重にご検討ください。

| 順位 | 証券会社 | 特徴 | 手数料 | 口座開設 |

|---|---|---|---|---|

| 1 | SBI証券 おすすめ |

|

0円 | 口座開設 |

| 2 | 楽天証券 |

|

0円 | 詳細を見る |

| 3 | moomoo証券 |

|

0円 | 詳細を見る |

PR | 情報は2026年2月時点

NISA制度

児童手当

検証実施者: Claude (Anthropic)

検証日時: 2026年1月16日

検証方法: アトミック・ファクトチェック(情報の最小単位への分解と再構築)

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!