専業主婦がお金を借りる方法|配偶者貸付対応3社と審査のコツ【2026年】

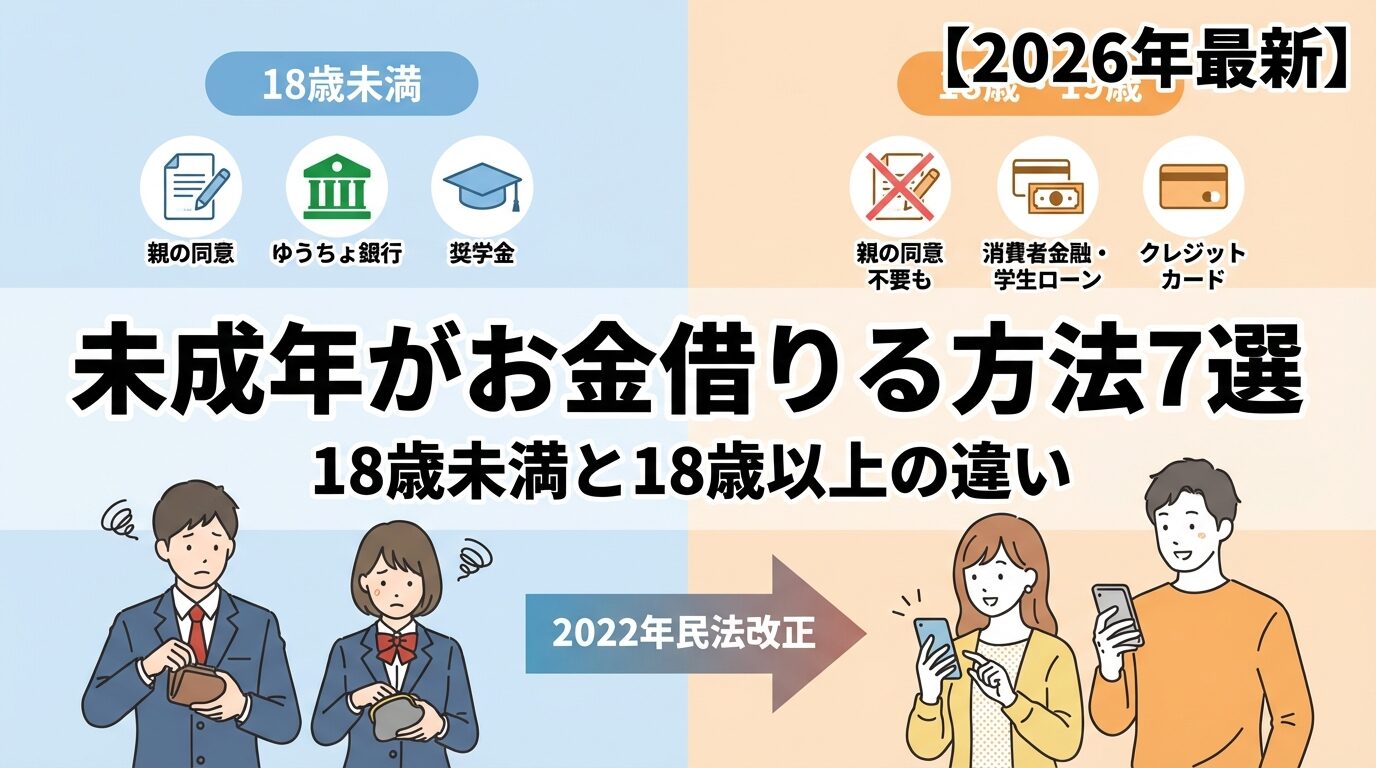

未成年がお金を借りる方法をお探しですね。

結論から言うと、18歳未満と18歳以上では借入できる方法が大きく異なります。

2022年4月の民法改正により、18歳から成人となったため、18歳・19歳は親の同意なしでカードローンや学生ローンを利用できるようになりました。

一方、18歳未満は金融機関からの借入がほぼ不可能ですが、ゆうちょ銀行の担保自動貸付や奨学金制度など、年齢制限のない方法もあります。

この記事では、年齢別の借入方法を詳しく解説し、それぞれのメリット・デメリット、注意点を具体的にお伝えします。

違法業者に騙されないための見分け方や、返済シミュレーションも紹介しますので、安全に借入を検討できるでしょう。

目次

未成年がお金を借りる方法

未成年がお金を借りる方法は、年齢によって大きく異なります。

2022年4月の民法改正により、18歳から成人として扱われるようになったため、18歳・19歳は親の同意なしで契約できるようになりました。

一方、18歳未満は法的に未成年者として保護されており、金融機関からの借入はほぼ不可能です。

2022年4月1日に施行された改正民法により、成年年齢が20歳から18歳に引き下げられました。これにより、18歳・19歳は法律上の成人として扱われ、親の同意なしで契約を結べるようになりました。

この改正により、カードローンや学生ローンなど、従来は20歳以上しか利用できなかった金融サービスの一部が18歳から利用可能になっています。ただし、すべての金融機関が18歳からの申込を受け付けているわけではなく、20歳以上を条件としている業者も多いのが現状です。

一方、18歳未満は依然として未成年者として扱われ、未成年者取消権という法的保護を受けています。この権利により、未成年者が親の同意なしで結んだ契約は後から取り消すことができるため、金融機関は18歳未満への貸付を行わないのが一般的です。

年齢別に利用できる借入方法を一覧表で比較します。自分の年齢に応じて、どの方法が現実的か確認しましょう。

| 借入方法 | 18歳未満 | 18歳以上 | 親の同意 | 金利目安 |

| 消費者金融カードローン | ✕ 不可 | ◯ 可能(一部業者) | 不要 | 年2.4-18.0% |

| 学生ローン | ✕ 不可 | ◯ 可能 | 不要 | 年15.0-18.0% |

| ゆうちょ銀行担保自動貸付 | ◯ 可能 | ◯ 可能 | 不要(貯金が必要) | 年0.25-0.5% |

| 奨学金制度 | ◯ 可能(高校生から) | ◯ 可能 | 必要(保護者が連帯保証人) | 無利子または年0.2-0.4% |

| 親や親戚から借りる | ◯ 可能 | ◯ 可能 | — | 無利子が一般的 |

| クレジットカード家族カード | ◯ 可能(中学生除く) | ◯ 可能 | 必要(本会員の承認) | 年15.0-18.0%(キャッシング枠) |

| 従業員貸付制度 | △ 条件付き | ◯ 可能 | 不要(勤務先の審査あり) | 年2.0-4.0% |

この表からわかるように、18歳未満が利用できる方法は限られています。金融機関からの直接借入はほぼ不可能ですが、ゆうちょ銀行の担保自動貸付や奨学金制度など、年齢制限のない選択肢もあります。

18歳以上になると、消費者金融カードローンや学生ローンなど、親の同意なしで利用できる方法が増えます。

金利が高めに設定されているため注意が必要

返済計画をしっかり立てることが重要です。

18歳未満がお金を借りる6つの方法

18歳未満が利用できる借入方法は限られていますが、いくつかの選択肢があります。

ここでは、実現可能性の高い順に6つの方法を紹介します。それぞれのメリット・デメリットを理解し、自分の状況に合った方法を選びましょう。

ゆうちょ銀行の担保自動貸付は、定期貯金や定額貯金を担保にして自動的に借入ができる制度です。年齢制限がないため、18歳未満でも利用できる数少ない借入方法の一つです。

通常貯金の残高が不足した場合、定期貯金などの90%(上限300万円)まで自動的に貸付が行われます。金利は定期貯金の場合は返済時の約定金利+0.25%、定額貯金の場合は返済時の約定金利+0.5%と非常に低利です。

審査不要で定期貯金があれば即座に借入可能

ただし、自分名義の定期貯金が必要なため、事前に貯金をしておく必要があります。

借入期間は最長2年で期間内に返済しないと担保の貯金が解約される

この方法は、将来の学費などのために定期貯金をしている学生に適しています。急な出費があった場合でも、貯金を解約せずに一時的に資金を調達できるため、計画的な資金管理が可能です。

親や親戚から借りる方法は、18歳未満にとって最も現実的で安全な選択肢です。金利がかからず、返済期間も柔軟に設定できるため、金銭的な負担が最小限に抑えられます。

この方法を選ぶ際は、借りる理由と金額、返済計画を明確に伝えることが重要です。「いつまでにいくら返すか」を具体的に示すことで、信頼関係を保ちながら借入できます。

可能であれば、借用書を作成しておくと、お互いに安心です。借用書には、借入金額、返済期限、返済方法を記載します。これにより、後々のトラブルを防ぐことができます。

返済が遅れると家族関係に影響する可能性がある

約束を守ることが何より大切です。アルバイト収入がある場合は、毎月一定額を返済するなど、計画的に返済しましょう。

奨学金制度は、学費や生活費を支援する制度で、高校生や大学生が利用できます。日本学生支援機構(JASSO)の奨学金が最も一般的で、給付型(返済不要)と貸与型(返済必要)の2種類があります。

貸与型奨学金には、無利子の第一種奨学金と、有利子の第二種奨学金があります。第二種奨学金の金利は年0.2-0.4%程度と非常に低く、民間の借入と比べて圧倒的に有利です。

高校在学中に予約採用として申込可能

大学進学後に奨学金を受け取れます。ただし、保護者が連帯保証人となる必要があるため、親の同意が必須です。

学費や生活費など教育に関する費用に限定

娯楽費や交際費には使えません。また、返済は卒業後に始まるため、将来の収入を考慮して借入額を決める必要があります。

クレジットカードの家族カードは、親が本会員となり、子供が家族会員として利用できるカードです。中学生を除く15歳以上であれば発行可能で、18歳未満でもクレジットカード決済ができます。

家族カードは本会員の利用枠を共有するため、独自の審査は不要です。親の承認があれば、オンラインショッピングや海外旅行での支払いに利用できます。

一部の家族カードにはキャッシング枠が付帯していますが、利用は本会員の管理下にあるため、親の許可なく現金を借りることは通常できません。

キャッシング枠を利用する場合、金利は年15.0-18.0%程度かかる

家族カードは、留学や海外旅行など、現金が使いにくい場面で便利です。

利用明細は本会員に送られるため、使い道が親に知られる点には注意が必要です

従業員貸付制度は、企業が従業員に対して低金利で資金を貸し付ける福利厚生制度です。18歳未満でも正社員として働いている場合、利用できる可能性があります。

金利は年2.0-4.0%程度と消費者金融より圧倒的に低い

借入目的は生活費、医療費、冠婚葬祭費など、正当な理由に限定されることが一般的です。

利用には勤務先の審査が必要で、勤続年数や勤務態度が考慮されます。また、返済は給与天引きで行われるため、返済忘れの心配がありません。

退職時には一括返済を求められる場合がある

転職を考えている場合は注意が必要です。ただし、従業員貸付制度を導入している企業は限られており、中小企業では利用できないことも多いです。制度の有無や条件は企業によって異なるため、人事部や総務部に確認してみましょう。

後払いアプリは、商品購入時に代金を立て替え、後日コンビニや銀行振込で支払うサービスです。代表的なものに、メルペイスマート払い、PayPayあと払い、Paidyなどがあります。

18歳未満でも利用できるサービスがありますが、多くの場合、保護者の同意が必要です。利用限度額は数千円から数万円程度と少額で、審査も比較的緩やかです。

後払いアプリは厳密には「借入」ではなく「立替払い」ですが、支払いを先延ばしにできるため、一時的な資金不足に対応できます。手数料は月数百円程度で、期限内に支払えば手数料がかからないサービスもあります。

支払いが遅れると遅延損害金が発生し信用情報に傷がつく可能性がある

また、後払いに慣れると支出管理が甘くなりやすいため、計画的に利用することが重要です。

後払いアプリは、オンラインショッピングでの少額決済に適していますが、現金化目的での利用は規約違反となるため避けましょう

18歳未満が金融機関から借りられない理由

18歳未満が金融機関から借入できない理由は、法律で未成年者が保護されているためです。

ここでは、未成年者取消権という法的保護の仕組みと、金融機関が貸さない理由を詳しく解説します。

未成年者取消権とは、民法第5条に基づき、未成年者が親の同意なしで結んだ契約を後から取り消せる権利です。この権利により、未成年者は不利な契約から保護されています。

例えば、18歳未満が親の同意なしで消費者金融と契約した場合、後から「親の同意がなかった」として契約を取り消すことができます。取り消された場合、未成年者は借りたお金を返す義務はありますが、利息や遅延損害金を支払う必要はありません。

この権利は、未成年者が成人になるまで、または契約から5年間有効です。

未成年者が年齢を偽って契約した場合や、親の同意があると嘘をついた場合は、取消権が制限されることがある

未成年者取消権は、未成年者を悪質な業者から守るための重要な制度ですが、金融機関にとっては大きなリスクとなります。そのため、ほとんどの金融機関は18歳未満への貸付を行わないのです。

金融機関が18歳未満に貸付を行わない最大の理由は、貸したお金を回収できないリスクが高いからです。未成年者取消権により、契約が取り消されると、元本は回収できても利息を得られません。

また、18歳未満は収入が不安定であることが多く、返済能力が低いと判断されます。アルバイト収入があったとしても、学業との両立で収入が途絶えるリスクがあり、長期的な返済計画を立てにくいのです。

18歳未満は社会経験が少なく金銭管理能力が未熟な場合が多いため多重債務に陥るリスクも高い

金融機関は、貸金業法に基づき、返済能力を超える貸付を行わない義務があるため、慎重な審査を行います。

これらの理由から、正規の金融機関は18歳未満への貸付を避けるのが一般的です。逆に言えば、「18歳未満でも借りられる」と謳う業者は、法律を無視した違法業者である可能性が高いということです。

「18歳未満でも借りられます」「審査なし」といった広告は違法業者(ヤミ金融)の可能性が非常に高い

正規の貸金業者は、金融庁または都道府県知事の登録を受けており、貸金業法に基づいて営業しています。貸金業法では、返済能力の調査が義務付けられており、「審査なし」で貸付を行うことは違反です。

違法業者は、法外な金利(年20%を超える)を請求したり、暴力的な取り立てを行ったりします

一度借りてしまうと、元本がなかなか減らず、利息だけが膨らんでいく悪循環に陥ります。

また、最近ではSNSやLINEで「個人間融資」を装って接触してくる手口も増えています。個人を装っていても、実態はヤミ金融であることが多く、個人情報を悪用されるリスクもあります。

18歳未満で急にお金が必要になった場合でも、絶対に違法業者には手を出さないでください

どうしても困った場合は、親や学校の先生、消費生活センターなどに相談しましょう。

18歳・19歳がお金を借りる方法

18歳・19歳は法律上の成人として扱われるため、親の同意なしで借入契約ができます。

ここでは、18歳以上が利用できる5つの借入方法を紹介します。それぞれの特徴を理解し、自分に合った方法を選びましょう。

消費者金融のカードローンは、18歳以上であれば親の同意なしで申込できる借入方法です。2022年の民法改正以降、18歳から申込可能な業者が増えています。

審査スピードが速く即日融資が可能

また、初回利用時には30日間の無利息期間が設けられていることが多く、短期間で返済できる場合は利息負担を抑えられます。

金利は年15.0-18.0%程度と高めに設定されている

また、総量規制により、年収の3分の1を超える借入はできません。 アルバイト収入が月8万円の場合、年収は96万円なので、借入可能額は最大32万円程度となります。

消費者金融は、急な出費に対応したい場合や、短期間で返済できる見込みがある場合に適しています。

学生ローンは、大学生や専門学校生を対象とした貸付サービスです。学生証があれば申込でき、18歳以上であれば親の同意は不要です。

学生ローン専門業者として、カレッヂ、イー・キャンパス、アミーゴなどがあります。金利は年15.0-18.0%程度で、消費者金融とほぼ同水準ですが、学生の事情を理解した柔軟な審査が特徴です。

アルバイト収入が少なくても審査に通りやすい

また、在籍確認の電話がアルバイト先にかかってこない業者が多く、プライバシーが守られます。

借入限度額は10万円から50万円程度と、消費者金融より少額です。これは、学生の返済能力を考慮した設定で、過度な借入を防ぐ目的があります。

学生ローンは、教材費や資格取得費用、短期留学費用など、学業に関連する出費に適しています。

卒業後も返済が続く場合があるため就職活動や卒業後の収入を考慮して借入額を決める必要がある

ろうきん(労働金庫)は、労働組合や生協の組合員を対象とした非営利の金融機関です。カードローンは低金利で借入できるのが大きな魅力です。

金利は年5.0-10.0%程度と消費者金融の半分以下

また、総量規制の対象外のため、年収の3分の1を超える借入も可能です。

審査は厳しめで安定した収入があることが求められる

アルバイト収入のみの学生は審査に通りにくい傾向があります。また、審査には1週間程度かかることが多く、即日融資は期待できません。

ろうきんの会員資格は、労働組合や生協の組合員、またはその家族に限られます。会員でない場合も利用できますが、金利が若干高くなることがあります。

ろうきんカードローンは、正社員として働いている18歳・19歳や、まとまった金額を長期間借りたい場合に適しています。低金利で借入できるため、総返済額を抑えられるのが大きなメリットです。

JAバンク(農協)は、農業従事者や地域住民を対象とした金融機関です。カードローンは地域のJAによって条件が異なり、一部では18歳から申込可能です。

金利は年5.0-12.0%程度と、消費者金融より低めに設定されています。また、JAの組合員であれば、さらに優遇金利が適用されることがあります。

JAバンクのカードローンは、地域密着型のサービスが特徴です。地元で長く暮らしている家族がいる場合、審査に有利に働くことがあります。

審査には時間がかかり即日融資は難しい

また、JAによっては20歳以上を条件としている場合もあるため、事前に確認が必要です。

JAバンクのカードローンは、地方在住で地元のJAに口座を持っている場合や、農業に関連する資金が必要な場合に適しています。

クレジットカードのキャッシング枠を利用すると、ATMから現金を借りることができます。18歳以上であれば、自分名義のクレジットカードを作成でき、キャッシング枠を設定できます。

キャッシング枠の金利は年15.0-18.0%程度で、消費者金融と同水準です。限度額は10万円から30万円程度と少額ですが、急な出費に対応できます。

既にクレジットカードを持っている場合、追加の審査なしで利用できる

また、コンビニATMで24時間借入・返済ができるため、利便性が高いです。

キャッシング枠を利用するとショッピング枠の利用可能額が減少する

例えば、総利用枠が50万円でキャッシング枠が10万円の場合、10万円をキャッシングすると、ショッピングで使えるのは40万円になります。

クレジットカードのキャッシング枠は、少額の一時的な資金不足に対応する場合に適しています。

リボ払いを選択すると利息が膨らみやすいため一括返済を心がけましょう

18歳から申込できるおすすめのカードローン会社3社

18歳から申込できるカードローン会社の中から、特におすすめの3社を紹介します。

それぞれの特徴を比較し、自分に合った会社を選びましょう。

| プロミスの基本情報 | |

| 実質年率 | 2.5-18.0% |

| 限度額 | 最大800万円 |

| 融資スピード | 最短3分 |

| 申込年齢 | 18-74歳 |

| 在籍確認 | 原則在籍確認なし ✓ |

| 郵送物 | 選択可(WEB完結で郵送物なし) ✓ |

| 無利息期間 | 30日(初回利用翌日から) |

| 借入方法 | 振込,ATM,アプリ |

📌 プロミスの特徴

✓ 下限金利2.5%は大手消費者金融最低水準

✓ 最短3分融資・業界最速

✓ 無利息期間は初回利用翌日から起算(契約日ではない)

✓ 18歳から申込可能(高校生除く)

✓ 原則在籍確認なし

プロミスの大きな特徴は、下限金利が年2.5%と大手消費者金融の中でも低水準な点です。また、無利息期間は初回利用翌日から30日間となっており、契約日ではなく実際に借入した日から起算されるため、無駄なく活用できます。

原則として在籍確認の電話はなく書面での確認が基本

また、WEB完結申込を選択すれば郵送物なしで契約できるため、家族に知られずに借入できます。

借入方法は、振込、ATM、アプリから選べます。三井住友銀行ATMやプロミスATMなら手数料無料で利用できるため、コストを抑えられます。

プロミスは、18歳・19歳で初めてカードローンを利用する方や、即日融資を希望する方に特におすすめです。

| アコムの基本情報 | |

| 実質年率 | 2.4-17.9% |

| 限度額 | 最大800万円 |

| 融資スピード | 最短20分 |

| 申込年齢 | 20歳以上 |

| 在籍確認 | 原則電話なし(書面確認) ✓ |

| 郵送物 | 選択可(カードレスで郵送物なし) ✓ |

| 無利息期間 | 30日 |

| 借入方法 | 振込,ATM,アプリ |

📌 アコムの特徴

✓ 2026年1月6日より金利引き下げ(年2.4%-17.9%)

✓ 最大800万円まで借入可能

✓ 最短20分のスピード審査・即日融資

✓ 原則電話での在籍確認なし(書面確認)

✓ 契約翌日から30日間金利0円

アコムは、2026年1月6日より金利を引き下げ、年2.4%-17.9%となりました。 最大800万円まで借入可能で、最短20分で審査が完了します。

原則電話での在籍確認がなく書面確認が基本

また、契約翌日から30日間の無利息期間があるため、短期間で返済できる場合は利息負担を抑えられます。

アコムの成約率は39.6%(2025年11月)と公表されており、審査基準が比較的明確です。 学生やアルバイトでも、安定した収入があれば申込できます。

借入方法は、振込、ATM、アプリから選べます。楽天銀行の口座を持っている場合、24時間最短10秒で振込融資が可能です。

アコムは、20歳以上で安定した収入がある学生や、初めてカードローンを利用する方におすすめです。

出典:アコム公式「金利・利息の計算方法」

出典:アコムDATABOOK Monthly Report 2025年11月

| アイフルの基本情報 | |

| 実質年率 | 3.0-18.0% |

| 限度額 | 最大800万円 |

| 融資スピード | 最短18分 |

| 申込年齢 | 20-69歳 |

| 在籍確認 | 原則在籍確認なし ✓ |

| 郵送物 | 原則なし ✓ |

| 無利息期間 | 30日 |

| 借入方法 | 振込,ATM,アプリ |

📌 アイフルの特徴

✓ 最短18分で審査完了・業界最速クラス

✓ 原則在籍確認なし

✓ WEB完結で郵送物なし

✓ 2025年オリコン顧客満足度調査 初回利用1位

✓ 契約翌日から30日間金利0円

アイフルは、最短18分で審査が完了する業界最速クラスの消費者金融です。原則として在籍確認の電話がなく、WEB完結で郵送物もないため、プライバシーを重視する方に適しています。

アイフルは、2025年オリコン顧客満足度調査で初回利用1位を獲得しており、サービスの質が高く評価されています。 また、在籍確認なしの割合は99.1%と公表されており、ほとんどの場合で電話確認が行われません。

金利は年3.0-18.0%で、契約翌日から30日間の無利息期間があります。借入方法は、振込、ATM、アプリから選べます。

アイフルは、在籍確認の電話を避けたい方や、審査スピードを重視する方におすすめです。また、顧客満足度が高いため、初めてカードローンを利用する方にも安心です。

出典:アイフルプレスリリース

出典:アイフル公式FAQ

未成年がお金を借りる際の注意点

未成年がお金を借りる際は、いくつかの重要な注意点があります。

ここでは、総量規制や借入可能額、審査のポイントを詳しく解説します。

総量規制とは、貸金業法に基づく規制で、貸金業者からの借入総額が年収の3分の1を超えてはならないというルールです。これは、過度な借入による多重債務を防ぐための制度です。

例えば、年収が120万円の場合、借入可能額は最大40万円となります。既に他の消費者金融から20万円借りている場合、新たに借りられるのは20万円までです。

総量規制は、消費者金融、信販会社、クレジットカードのキャッシング枠に適用されます。一方、銀行カードローン、ろうきん、JAバンクは総量規制の対象外です。ただし、銀行も自主規制により、過度な貸付を行わないよう審査を厳格化しています。

収入が少ない学生やアルバイトは借入可能額が限られる

借入前に自分の年収を確認し、返済可能な金額を見極めることが重要です。

アルバイト収入によって、借入可能額は大きく変わります。ここでは、月収別の年収と借入可能額の目安を示します。

| 月収 | 年収 | 総量規制上限(年収の3分の1) | 現実的な借入額 |

| 5万円 | 60万円 | 20万円 | 10万円程度 |

| 8万円 | 96万円 | 32万円 | 15-20万円程度 |

| 10万円 | 120万円 | 40万円 | 20-30万円程度 |

| 12万円 | 144万円 | 48万円 | 30-40万円程度 |

「現実的な借入額」は、総量規制上限より少なめに設定されています。これは、初回利用時は信用実績がないため、限度額が低めに設定されることが多いためです。

また、月収が不安定な場合や、勤続期間が短い場合は、さらに限度額が低くなることがあります。審査では、収入の安定性や継続性も重視されるため、長期間同じアルバイト先で働いている方が有利です。

借入可能額が低くても、計画的に利用し、返済実績を積むことで、限度額を増額できる可能性があります。まずは少額から始め、無理のない範囲で利用しましょう。

カードローンや学生ローンの審査では、主に以下の3つのポイントが重視されます。

1. 安定した収入があるか

審査で最も重視されるのは、安定した収入です。アルバイトでも、毎月一定の収入があれば審査に通る可能性があります。

収入が不安定な場合や勤続期間が短い場合は審査に不利

2. 信用情報に問題がないか

信用情報機関(CIC、JICC、KSC)に登録されている情報がチェックされます。 過去にクレジットカードやローンの返済を延滞した記録がある場合、審査に通りにくくなります。

短期間に複数社へ申込むと「申込ブラック」と判断され審査に悪影響を及ぼす

3. 他社借入があるか

既に他の消費者金融やクレジットカードのキャッシング枠を利用している場合、総量規制の範囲内であっても審査に影響します。

他社借入が多いと返済能力が低いと判断されやすい

これらのポイントを踏まえ、審査に通りやすくするためには、以下の対策が有効です。

審査に不安がある場合は、少額から申込むことをおすすめします。借入希望額が少ないほど、審査に通りやすくなります。

借入額・金利別の返済シミュレーション

実際に借入した場合、月々いくら返済すればよいのでしょうか。

ここでは、10万円、30万円、50万円を借りた場合の返済シミュレーションを紹介します。金利は年17.8%(消費者金融の一般的な上限金利)で計算しています。

10万円を年17.8%で借りた場合の返済シミュレーションです。

| 返済期間 | 月々の返済額 | 総返済額 | 総利息額 |

| 12ヶ月(1年) | 9,159円 | 109,908円 | 9,908円 |

| 24ヶ月(2年) | 4,983円 | 119,592円 | 19,592円 |

10万円を1年で返済する場合、月々約9,159円の返済が必要です。総利息は約9,908円となります。一方、2年で返済する場合、月々の返済額は約4,983円に減りますが、総利息は約19,592円と約2倍になります。

返済期間が長くなるほど総利息額が増えます

このように、返済期間が長くなるほど、月々の負担は減りますが、総利息額が増えるため、総返済額が大きくなります。可能であれば、短期間で返済する方が経済的です。

30万円を年17.8%で借りた場合の返済シミュレーションです。

| 返済期間 | 月々の返済額 | 総返済額 | 総利息額 |

| 24ヶ月(2年) | 14,949円 | 358,776円 | 58,776円 |

| 36ヶ月(3年) | 10,818円 | 389,448円 | 89,448円 |

30万円を2年で返済する場合、月々約14,949円の返済が必要です。総利息は約58,776円となります。3年で返済する場合、月々の返済額は約10,818円に減りますが、総利息は約89,448円と約3万円増えます。

月々の返済額が収入の15%を超えると生活が苦しくなります

30万円の借入は、アルバイト収入が月10万円程度の学生にとって、かなりの負担となります。慎重に検討しましょう。

50万円を年17.8%で借りた場合の返済シミュレーションです。

| 返済期間 | 月々の返済額 | 総返済額 | 総利息額 |

| 36ヶ月(3年) | 18,027円 | 648,972円 | 148,972円 |

| 48ヶ月(4年) | 14,636円 | 702,528円 | 202,528円 |

50万円を3年で返済する場合、月々約18,027円の返済が必要です。総利息は約148,972円となり、借入額の約30%が利息となります。4年で返済する場合、月々の返済額は約14,636円に減りますが、総利息は約202,528円と20万円を超えます。

総利息が借入額の40%以上になることもあります

50万円の借入は、18歳・19歳にとって非常に大きな金額です。本当に必要な金額かどうか、慎重に検討しましょう。

無利息期間を活用すれば利息負担を減らせます

プロミスやアコムなどの消費者金融では、初回利用時に30日間の無利息期間があるため、短期間で返済できる見込みがあれば、積極的に活用しましょう。

親に相談する際の話し方

親に相談するのが最も安全で低コストな方法です

お金が必要な場合、親に相談するのが最も安全で低コストな方法です。

しかし、「怒られるのではないか」「心配をかけたくない」と思い、相談をためらう方も多いでしょう。ここでは、親に相談する際の具体的な話し方を紹介します。

親に相談する際は、タイミングと場所選びが重要です。親が忙しい時間帯や疲れている時は避け、落ち着いて話せる時間を選びましょう。

おすすめのタイミングは、休日の午前中や、夕食後のリラックスした時間帯です。親が機嫌の良い時を見計らって、「ちょっと相談したいことがあるんだけど」と切り出しましょう。

場所は、自宅のリビングや個室など、プライバシーが守られる静かな場所が適しています。外出先や人前では、親も冷静に話を聞けない可能性があるため避けましょう。

また、相談する前に、自分の気持ちを整理しておくことも大切です。何にいくら必要で、どうやって返済するのかを事前に考えておくと、スムーズに話が進みます。

具体的な金額と使い道を明確に伝えることが重要です。曖昧な説明では、親も判断できず、信頼してもらえません。

例えば、「ちょっとお金が必要なんだけど」と言うのではなく、「資格試験の受験料と教材費で3万円必要なんだけど、貸してもらえないかな」と具体的に伝えましょう。

使い道が明確であれば、親も納得しやすくなります。特に、学業や将来のキャリアに関連する費用であれば、親も協力的になる可能性が高いです。

嘘をついて借りると信頼関係が崩れます

逆に、交際費や娯楽費など、必要性が低い使い道の場合は、正直に伝えた上で、「自分で働いて返済する」という意思を示すことが大切です。

返済計画を事前に準備しておくと、信頼してもらいやすくなります。「いつまでに、どうやって返すのか」を具体的に示しましょう。

例えば、「アルバイト代が毎月8万円入るので、そこから毎月1万円ずつ返済します。3ヶ月で完済する予定です」と伝えると、親も安心します。

返済計画を紙に書いて見せるのも効果的です。月ごとの収入と支出、返済額を表にまとめることで、自分の本気度が伝わります。

返済が遅れそうな場合は早めに相談しましょう

また、返済が遅れそうな場合は、早めに相談することも大切です。黙っていると、親との信頼関係が損なわれてしまいます。正直に状況を伝え、返済計画を見直すことで、親も理解してくれるでしょう。

親から借りる場合、金利はかからないことが多いですが、約束を守ることが何より重要です。返済を通じて、親との信頼関係を深めることができます。

闇金・違法業者の見分け方

お金に困っている時ほど甘い言葉に騙されやすくなります

お金に困っている時ほど、甘い言葉に騙されやすくなります。

ここでは、闇金や違法業者を見分けるための具体的なポイントを紹介します。以下の特徴に当てはまる業者は、絶対に利用しないでください。

正規の貸金業者は、金融庁または都道府県知事の登録を受けており、貸金業登録番号を持っています。この番号は、広告やホームページに必ず記載されています。

登録番号の形式は、「関東財務局長(1)第12345号」や「東京都知事(2)第67890号」のようになっています。カッコ内の数字は更新回数を示しており、数字が大きいほど長く営業していることを意味します。

登録番号がない業者は違法業者の可能性が高いです

貸金業登録番号が記載されていない業者や、番号を記載していても金融庁の「登録貸金業者情報検索サービス」で検索して出てこない業者は、違法業者の可能性が高いです。

また、実在する登録番号を勝手に使用している詐欺業者もいるため、必ず金融庁のサイトで確認しましょう。検索サービスでは、登録番号や業者名から検索でき、正規の業者かどうかを簡単に確認できます。

「審査なし」「ブラックOK」は違法業者です

「審査なし」「ブラックOK」といった広告を出している業者は、違法業者です。

貸金業法では、貸金業者は借り手の返済能力を調査する義務があります。審査なしで貸付を行うことは法律違反であり、そのような業者は正規の貸金業者ではありません。

また、「18歳未満でも借りられる」「学生でも即日融資」といった広告も要注意です。正規の業者は、法律に基づいて慎重に審査を行うため、このような無責任な宣伝はしません。

法外な金利や暴力的な取り立てを受ける危険があります

甘い言葉に誘われて違法業者から借りてしまうと、法外な金利を請求されたり、暴力的な取り立てを受けたりする危険があります。審査が不安でも、正規の業者に申込むことが重要です。

TwitterやInstagram、LINEなどのSNSで「個人間融資」を装って勧誘してくる手口が増えています。

「#個人間融資」「#お金貸します」といったハッシュタグで検索すると、多くのアカウントが見つかりますが、これらの多くは違法業者です。個人を装っていても、実態は組織的なヤミ金融であることがほとんどです。

SNSでの個人間融資には、以下のようなリスクがあります。

SNSでの勧誘はすべて無視してください

どんなに困っていても、見知らぬ人から借りることは絶対に避けましょう。

もし違法業者から借りてしまった場合や、しつこい勧誘を受けている場合は、すぐに以下の窓口に相談してください。

消費生活センター

消費者ホットライン(188)に電話すると、最寄りの消費生活センターにつながります。ヤミ金融被害の相談に対応しており、適切なアドバイスを受けられます。

警察

ヤミ金融は犯罪です。暴力的な取り立てや脅迫を受けている場合は、すぐに110番通報してください。また、警察相談ダイヤル(#9110)でも相談できます。

法テラス

法テラスは、経済的に余裕のない方に無料法律相談を提供しています。 弁護士や司法書士に相談し、法的な対処方法を教えてもらえます。

日本貸金業協会

貸金業に関する相談窓口があり、ヤミ金融被害の相談にも対応しています。正規の業者かどうかの確認もできます。

法外な利息を支払う義務はありません

違法業者から借りてしまっても、法外な利息を支払う義務はありません。早めに専門家に相談し、適切な対処をしましょう。一人で悩まず、必ず誰かに相談することが大切です。

いいえ、親の同意があっても、18歳未満は消費者金融から借りることはできません。未成年者取消権により、契約が取り消されるリスクがあるため、正規の消費者金融は18歳未満への貸付を行いません。18歳になるまで待つか、ゆうちょ銀行の担保自動貸付や奨学金制度など、他の方法を検討しましょう。

学生ローンは学生専門の貸付サービスで、学生証があれば申込できます。金利は消費者金融とほぼ同じですが、学生の事情を理解した柔軟な審査が特徴です。また、在籍確認の電話がアルバイト先にかかってこない業者が多いです。一方、消費者金融カードローンは学生に限らず利用でき、借入限度額が高めに設定されています。審査スピードは消費者金融の方が速い傾向があります。

消費者金融によって異なりますが、最近では原則として在籍確認の電話をかけない業者が増えています。プロミスは約98%、アイフルは約99.1%が電話なしで審査を完了しています。 電話がかかってくる場合でも、業者名ではなく個人名でかけてくるため、カードローンの利用がバレることは少ないです。どうしても電話を避けたい場合は、申込時に相談すれば、書類提出で対応してくれることもあります。

出典:アイフル公式FAQ

18歳以上であれば、WEB完結申込を選択することで、郵送物なしで契約できる業者があります。プロミス、アコム、アイフルなどは、カードレス契約を選べば、自宅に郵送物が届きません。ただし、返済が遅れると、督促状が送られてくる可能性があるため、期日を守って返済することが重要です。また、家族と同居している場合、通帳やスマホの通知から気づかれる可能性もあるため、完全に隠し通すのは難しいでしょう。

審査に落ちた場合、まずは落ちた理由を考えましょう。収入が不安定、勤続期間が短い、他社借入が多いなどの理由が考えられます。すぐに他の業者に申込むのではなく、半年ほど期間を空けてから再度申込むことをおすすめします。その間に、勤続期間を延ばしたり、他社借入を減らしたりすることで、審査に通りやすくなります。また、学生ローンや親からの借入など、他の方法を検討するのも一つの選択肢です。

借入の契約情報は、完済後5年間、信用情報機関に登録されます。また、申込情報は照会日から6ヶ月間保有されます。 返済が遅れた場合の延滞情報も5年間残り、将来のクレジットカードやローンの審査に影響します。自己破産などの事故情報は、最長7年間登録されます。信用情報は、CIC、JICC、KSCの3つの機関で管理されており、本人であれば開示請求ができます。

はい、借りる以外にも方法はあります。短期バイトや日雇いバイトで急いで稼ぐ、不用品をフリマアプリで売る、親や友人に相談するなどの方法があります。また、公的支援制度として、生活福祉資金貸付制度や緊急小口資金などもあります。借入は最終手段と考え、まずは他の方法を検討しましょう。

未成年がお金を借りる際によくある質問をまとめました。

細かい疑問にも答えていますので、参考にしてください。

未成年がお金を借りる方法は、年齢によって大きく異なります。18歳未満は金融機関からの借入がほぼ不可能ですが、ゆうちょ銀行の担保自動貸付や奨学金制度、親からの借入など、いくつかの選択肢があります。一方、18歳以上は民法改正により成人として扱われるため、消費者金融カードローンや学生ローンを親の同意なしで利用できるようになりました。

必ず返済計画を立ててから借入しましょう

借入を検討する際は、必ず返済計画を立てることが重要です。総量規制により、年収の3分の1を超える借入はできないため、自分の収入に見合った金額を借りましょう。また、金利が高いと総返済額が大きくなるため、できるだけ短期間で返済することを心がけてください。

闇金や違法業者には絶対に手を出さないでください

「18歳未満OK」「審査なし」といった甘い言葉は、違法業者の典型的な手口です。正規の業者かどうかは、金融庁の登録貸金業者情報検索サービスで確認できます。もし違法業者に引っかかってしまった場合は、消費生活センターや警察、法テラスにすぐに相談しましょう。

まず親や家族に相談することをおすすめします

お金が必要な時は、まず親や家族に相談することをおすすめします。金利がかからず、返済期間も柔軟に設定できるため、最も安全で低コストな方法です。相談する際は、具体的な金額と使い道、返済計画を明確に伝えることで、信頼してもらいやすくなります。

返済能力を超えた借入れは将来に大きな影響を与えます

ご利用は計画的にお願いします。返済能力を超えた借入れは、将来の生活に大きな影響を与える可能性があります。返済シミュレーションを活用し、無理のない返済計画を立てましょう。また、借りる前に、本当にその金額が必要かどうか、もう一度考えてみることも大切です。短期バイトで稼ぐ、不用品を売るなど、借りる以外の方法も検討してみてください。返済にお困りの方は、消費生活センター(188)や法テラスにご相談ください。

| 順位 | カードローン | 金利 | 限度額 | 審査時間 | 申し込み |

|---|---|---|---|---|---|

| 1 | アイフル | 3.0%~18.0% | 800万円 | 最短18分 | 申し込む |

| 2 | プロミス | 2.5%~18.0% | 800万円 | 最短3分 | 詳細を見る |

| 3 | アコム | 2.4%~17.9% | 800万円 | 最短20分 | 詳細を見る |

PR | 情報は2026年1月時点

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!