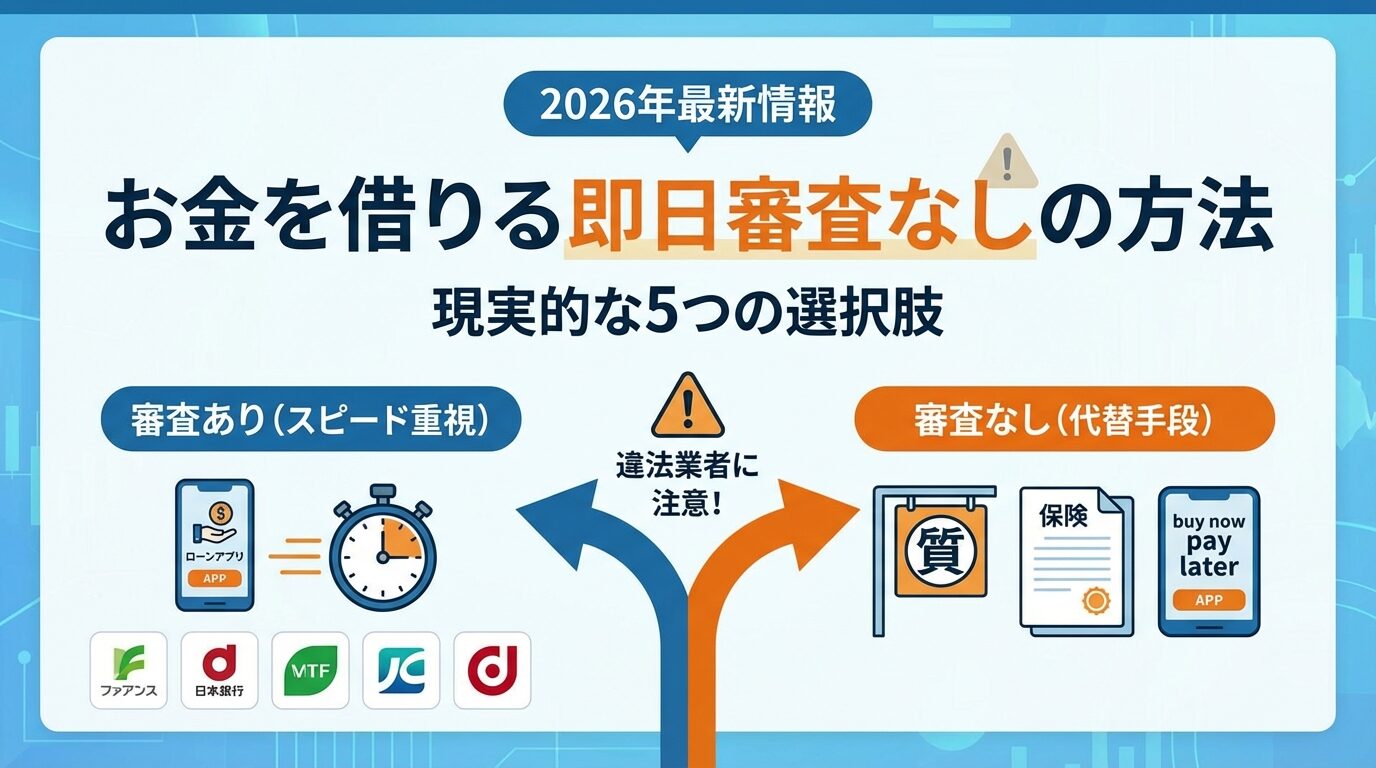

お金を借りる即日審査なしの方法|現実的な5つの選択肢【2026年】

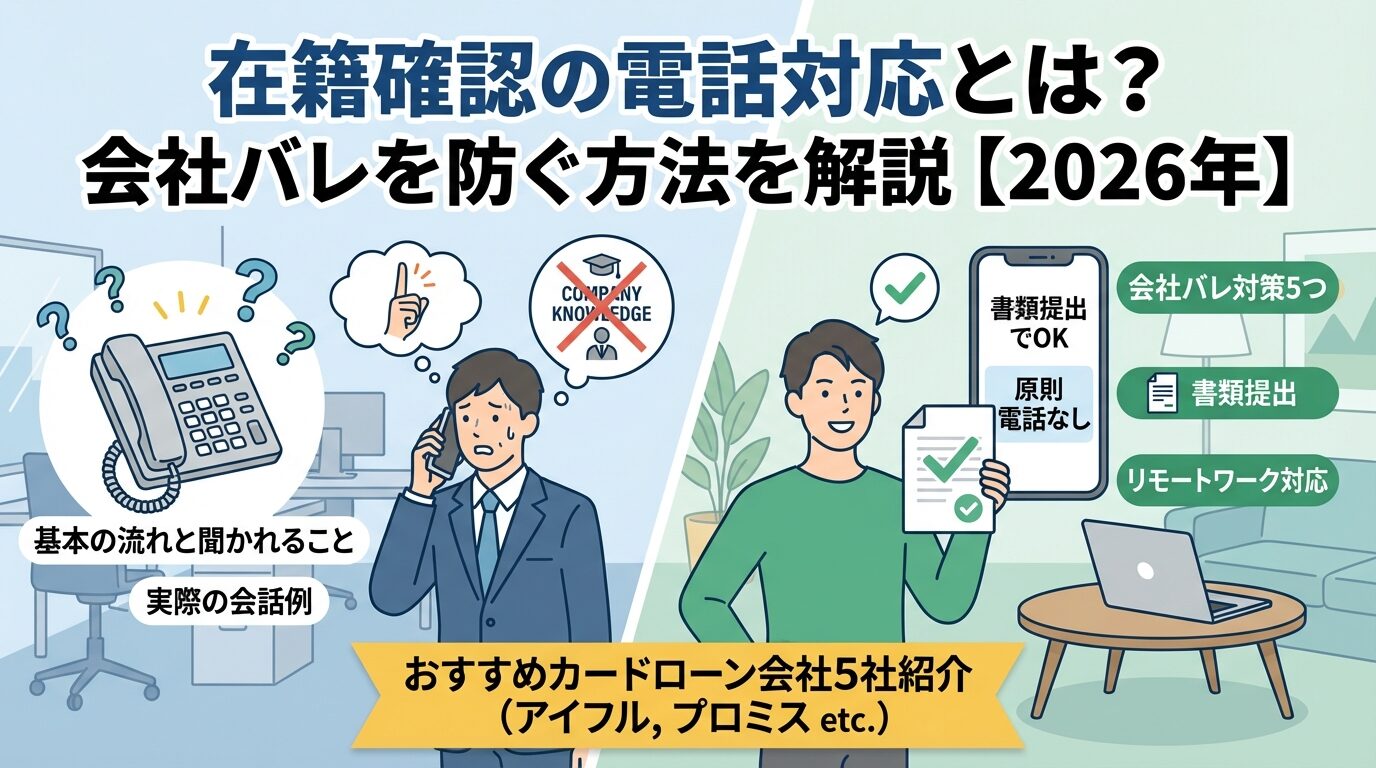

カードローンの申込を検討しているものの、在籍確認の電話で会社に知られるのではないかと不安を感じていませんか。

在籍確認は貸金業法で定められた返済能力の調査手続きであり、多くのカードローン会社で実施されています。

しかし、原則として電話連絡なしで審査を進める会社や、書類提出で代替できる会社も増えています。

この記事では、在籍確認の電話対応の流れから会社に知られることを防ぐ具体的な方法まで、実践的な情報を詳しく解説します。

在籍確認に関する不安を解消し、安心してカードローンを利用できるようになりましょう。

目次

在籍確認の電話対応

在籍確認とは、カードローンの審査において申込者が申告した勤務先に実際に在籍しているかを確認する手続きです。貸金業法第13条では、貸金業者は貸付けを行う際に顧客の返済能力を調査する義務が定められており、在籍確認はこの法的義務を果たすための重要なプロセスとなっています。

在籍確認は、申込者が申告した勤務先で実際に働いていることを確認する手続きです。カードローン会社は貸金業法に基づき、申込者の返済能力を適切に調査する義務があります。勤務先の確認は安定した収入の裏付けとなるため、審査の重要な要素として位置づけられています。

在籍確認を実施する主な目的は3つあります。第一に、申込書に記載された勤務先情報が正確であることの確認です。第二に、安定した収入源があることの裏付けです。第三に、虚偽申告や詐欺の防止です。これらの確認を通じて、カードローン会社は適切な貸付判断を行っています。

2026年現在では多くのカードローン会社が「原則電話連絡なし」という方針を採用

提出書類や信用情報から在籍が確認できる場合は、電話による確認を省略するケースが増えています。

在籍確認の電話では、カードローン会社の担当者は個人名を名乗り、申込者本人への取次ぎを依頼します。会社名や用件を明かすことは原則ありません。電話に出た方が「どのようなご用件でしょうか」と尋ねても、「個人的な用件です」と答えるのが一般的です。

本人が電話に出た場合、担当者は簡単な本人確認を行います。具体的には、氏名・生年月日・住所の一部などを確認します。この確認は通常1〜2分程度で完了し、カードローンに関する詳しい話をすることはありません。確認が取れれば「ありがとうございました」と電話を切るため、周囲に不審に思われることはほとんどありません。

本人が不在の場合でも、「〇〇は本日外出しております」「〇〇は席を外しております」といった応答があれば、その勤務先に在籍していることが確認できたと判断されます。そのため、必ずしも本人が直接電話に出る必要はありません。

「そのような者はおりません」と回答された場合は在籍確認が完了しません

事前に会社の電話対応について確認しておくことが重要です。

在籍確認では、年収や勤続年数などの詳細な質問をされることはありません。あくまで「申告された勤務先に在籍している」という事実の確認のみを目的としています。

在籍確認の電話は、申込後の審査プロセスの中で実施されます。多くのカードローン会社では、本人確認書類の提出と信用情報の照会が完了した後、最終的な審査段階で在籍確認を行います。タイミングとしては、申込から30分〜2時間程度の間にかかってくることが一般的です。

電話がかかってくる時間帯は、平日の営業時間内が基本です。具体的には午前9時〜午後6時頃の間が多く、昼休み時間帯を避けて実施されることもあります。ただし、申込時に「午後2時〜3時の間に電話してほしい」といった希望を伝えることで、指定した時間帯に対応してもらえる場合もあります。

即日融資を希望する場合は午前中に申込を完了させることが重要

勤務先の営業時間内に在籍確認が実施できるようにすることで、当日中の融資実行の可能性が高まります。午後遅い時間や夕方以降の申込では、在籍確認が翌営業日になる可能性があります。

在籍確認の電話

在籍確認の電話は、実際にどのようなやりとりが行われるのか不安に感じる方も多いでしょう。ここでは、本人が電話に出た場合、同僚が出た場合、本人が不在の場合の3つのパターンに分けて、具体的な会話例を紹介します。

本人が直接電話に出た場合の会話は、非常にシンプルで短時間で完了します。以下は実際の会話例です。

【会話例1:本人が電話に出た場合】

担当者:「お電話代わりました、佐藤と申します。〇〇様でいらっしゃいますでしょうか」

本人:「はい、私です」

担当者:「お忙しいところ恐れ入ります。本人確認をさせていただきたいのですが、生年月日を教えていただけますでしょうか」

本人:「19XX年X月X日です」

担当者:「ありがとうございます。確認が取れました。失礼いたします」

在籍確認の電話は1〜2分程度で完了

担当者は個人名を名乗り、カードローン会社名や用件を明かすことはありません。本人確認として生年月日や住所の一部を尋ねることがありますが、これは申込情報と一致するかを確認するためです。

【会話例2:周囲に人がいる状況での対応】

担当者:「お電話代わりました、田中と申します。〇〇様でいらっしゃいますでしょうか」

本人:「はい、そうですが」

担当者:「お時間よろしいでしょうか。簡単な確認をさせていただきたいのですが」

本人:「今ちょっと席を外せないので、後ほどこちらから折り返してもよろしいでしょうか」

担当者:「かしこまりました。それでは失礼いたします」

周囲に人がいて話しづらい場合は、折り返しの提案をすることも可能

ただし、折り返しの場合は申込時に登録した携帯電話番号から連絡する必要があります。

同僚が電話に出た場合でも、担当者は個人名のみを名乗り、用件を詳しく説明することはありません。以下は実際の会話例です。

【会話例3:同僚が電話に出た場合】

担当者:「お世話になります。佐藤と申しますが、〇〇様はいらっしゃいますでしょうか」

同僚:「〇〇ですね。少々お待ちください」

(本人に取り次ぐ、または不在を伝える)

【会話例4:同僚が用件を尋ねた場合】

担当者:「お世話になります。佐藤と申しますが、〇〇様はいらっしゃいますでしょうか」

同僚:「〇〇ですね。どのようなご用件でしょうか」

担当者:「個人的な用件でして、ご本人様にお取り次ぎいただけますでしょうか」

同僚:「かしこまりました。少々お待ちください」

同僚が用件を尋ねた場合でも、担当者は「個人的な用件」と答えるのみで、カードローンに関する話をすることはありません。クレジットカードの確認や携帯電話の契約確認など、一般的な本人確認の電話と同様の対応となるため、不審に思われることはほとんどありません。

同僚が「どちらの佐藤様でしょうか」と会社名を尋ねた場合でも、「個人の佐藤です」と答えるだけで、会社名を明かすことはありません。これは個人情報保護の観点からも徹底されています。

本人が不在の場合でも、在籍確認は完了します。勤務先に在籍していることが確認できれば、必ずしも本人と直接話す必要はないためです。

【会話例5:本人が外出中の場合】

担当者:「お世話になります。佐藤と申しますが、〇〇様はいらっしゃいますでしょうか」

同僚:「〇〇は本日外出しておりまして、夕方に戻る予定です」

担当者:「かしこまりました。それでは改めてご連絡いたします。失礼いたします」

【会話例6:本人が休暇中の場合】

担当者:「お世話になります。佐藤と申しますが、〇〇様はいらっしゃいますでしょうか」

同僚:「〇〇は本日お休みをいただいております」

担当者:「かしこまりました。ありがとうございます。失礼いたします」

「外出中」「休暇中」「席を外している」といった応答があれば在籍確認完了

その勤務先に在籍していることが確認できたと判断されます。そのため、電話はそこで終了し、在籍確認は完了となります。

「そのような者はおりません」「退職しました」と回答された場合は在籍確認が完了しません

この場合、カードローン会社から改めて連絡があり、在籍を証明できる書類の提出を求められることがあります。派遣社員の場合は派遣元と派遣先のどちらに電話がかかるか事前に確認しておくことが重要です。

在籍確認の方法は2つ

在籍確認には大きく分けて「電話による確認」と「書類提出による確認」の2つの方法があります。それぞれの特徴とメリット・デメリットを理解することで、自分に合った方法を選択できます。

電話による在籍確認は、カードローン会社の担当者が申込者の勤務先に直接電話をかけて在籍を確認する方法です。最も一般的な方法であり、多くのカードローン会社で採用されています。

電話による在籍確認は確認が迅速に完了

電話が繋がればその場で在籍確認が完了するため、審査時間を短縮できます。即日融資を希望する場合は、電話による確認が最も効率的です。また、書類を準備する手間がかからないため、手続きが簡単です。

勤務先に電話がかかってくることへの心理的な負担があります

同僚が電話に出た場合に不審に思われるのではないかという不安を感じる方も多いでしょう。また、勤務先の電話対応によっては「そのような者はおりません」と言われてしまうリスクもあります。特に大企業や個人情報保護に厳格な企業では、在籍確認の電話に対応してもらえない場合があります。

電話による在籍確認では、担当者は必ず個人名を名乗り、会社名や用件を明かすことはありません。プライバシーへの配慮は徹底されていますが、それでも心理的な負担を感じる場合は、書類提出による代替を検討するとよいでしょう。

書類提出による在籍確認は、勤務先が発行する書類を提出することで在籍を証明する方法です。電話連絡を避けたい方に適した方法として、多くのカードローン会社が対応しています。

提出が認められる書類の例としては、以下のようなものがあります。給与明細書(直近1〜3ヶ月分)、源泉徴収票、雇用契約書、在籍証明書などです。これらの書類のうち、いずれか1点または2点を提出することで在籍確認が完了します。

書類提出は勤務先に電話がかかってこないため会社に知られる心配がない

また、自分のタイミングで書類を準備・提出できるため、勤務先の営業時間を気にする必要がありません。リモートワークで会社に出社していない場合でも、書類があれば問題なく在籍確認が完了します。

書類の準備に時間がかかる場合があります

特に給与明細書や源泉徴収票は手元にない場合、会社に発行を依頼する必要があります。また、書類の確認に時間がかかるため、電話による確認と比べて審査完了までの時間が長くなる可能性があります。即日融資を希望する場合は、事前に必要書類を準備しておくことが重要です。

書類提出による在籍確認を希望する場合は、申込時または審査中にカードローン会社に相談する必要があります

すべてのカードローン会社が対応しているわけではないため、事前に公式サイトで確認するか、問い合わせをしておくとよいでしょう。

電話と書類のどちらを選ぶべきかは、個人の状況や優先順位によって異なります。以下の表で、それぞれの方法が適しているケースを整理しました。

| 選択基準 | 電話による確認が適している | 書類提出が適している |

| 審査スピード | 即日融資を希望する場合 | 時間に余裕がある場合 |

| 勤務先の状況 | 勤務先の電話対応が柔軟な場合 | 個人情報保護に厳格な企業の場合 |

| 働き方 | オフィスに出社している場合 | リモートワーク・在宅勤務の場合 |

| 心理的負担 | 電話に抵抗がない場合 | 会社に電話がかかってくることに不安がある場合 |

| 書類の準備 | 書類を準備する時間がない場合 | 雇用契約書や給与明細がすぐに用意できる場合 |

即日融資を希望する場合は、電話による確認が最も効率的です。ただし、勤務先の電話対応に不安がある場合や、リモートワークで会社に出社していない場合は、書類提出を選択した方が安心です。

カードローン会社によっては「原則電話連絡なし」という方針を採用しており、提出書類や信用情報から在籍が確認できる場合は、自動的に書類による確認となるケースもあります

申込前に各社の在籍確認方針を確認しておくことをおすすめします。

会社に知られないための対策5つ

在籍確認で会社にカードローン利用が知られることを防ぐためには、事前の準備と適切な対策が重要です。ここでは、プライバシーを守りながら安心して在籍確認を完了させるための5つの対策を紹介します。

最も基本的な対策は、個人名での電話を徹底しているカードローン会社を選ぶことです。2026年現在、大手消費者金融のほとんどが個人名での在籍確認を標準としています。担当者は「佐藤」「田中」といった個人名のみを名乗り、会社名や用件を明かすことはありません。

個人名での電話は、クレジットカードの本人確認や携帯電話の契約確認と同様の対応となるため、同僚に不審に思われることはほとんどありません。申込前に公式サイトのFAQで「在籍確認は個人名で行います」という記載があるか確認しておくとよいでしょう。

在籍確認の電話がかかってくるタイミングを事前に指定することで、自分が電話に出やすい時間帯に調整できます。申込時の備考欄や、審査中にかかってくる本人確認の電話で「午後2時〜3時の間に電話してほしい」と伝えることで、希望に応じた対応をしてもらえる場合があります。

自分が電話に直接出ることができれば、同僚に取り次いでもらう必要がなくなる

会社に知られるリスクを最小限に抑えられます。特に、昼休み明けや会議の合間など、自分のデスクにいる時間帯を指定するとよいでしょう。

事前に同僚に自然な言い訳を伝えておくことで、在籍確認の電話があっても不審に思われることを防げます。具体的には、以下のような説明が自然です。

「クレジットカードの本人確認で電話がかかってくるかもしれません」「携帯電話の契約確認の電話があるかもしれません」「保険の見直しをしていて、担当者から連絡があるかもしれません」といった説明は、いずれも在籍確認と同様に個人名での電話がかかってくる状況として自然です。

特に、クレジットカードの本人確認は一般的な手続きであり、同僚に説明しても違和感がありません

事前に一言伝えておくことで、電話があっても「あの件だな」と納得してもらえます。

電話による在籍確認に不安がある場合は、書類提出で代替できるカードローン会社を選ぶことが最も確実な対策です。給与明細書、雇用契約書、源泉徴収票などの書類を提出することで、原則電話連絡なしで在籍確認を完了できます。

書類提出による在籍確認に対応しているカードローン会社としては、アイフル、プロミス、SMBCモビット、アコム、レイクなどがあります。これらの会社は「原則電話連絡なし」という方針を採用しており、提出書類から在籍が確認できる場合は電話を省略します。

書類提出を希望する場合は、申込時の備考欄に「書類提出による在籍確認を希望」と記載するか、審査中にかかってくる本人確認の電話で直接相談するとよいでしょう

申込前にカードローン会社のコールセンターに電話をして、在籍確認の方法を事前に相談することも有効な対策です。多くのカードローン会社は、申込前の相談に柔軟に対応しており、個別の事情に応じた在籍確認方法を提案してくれます。

例えば、「勤務先が個人情報保護に厳格で電話対応してもらえない」「リモートワークで会社に出社していない」といった事情を説明することで、書類提出による代替や、派遣元への電話など、柔軟な対応をしてもらえる可能性があります。

事前相談をすることで、申込後の審査がスムーズに進み、在籍確認で困ることを防げます

特に、派遣社員や契約社員、アルバイトなど雇用形態が特殊な場合は、事前に相談しておくことをおすすめします。

雇用形態別の在籍確認

在籍確認の方法や注意点は、雇用形態によって異なります。正社員、派遣社員、アルバイト・パート、自営業・フリーランスそれぞれのケースについて、具体的な対応方法を解説します。

正社員の場合、在籍確認は最もスムーズに進むケースが多いです。勤務先の代表電話番号に電話がかかり、担当者が個人名を名乗って本人への取次ぎを依頼します。会社の電話対応が一般的であれば、問題なく在籍確認が完了します。

大企業や個人情報保護に厳格な企業では、外部からの個人宛て電話に対応しないポリシーを採用している場合があります

このような場合は、事前にカードローン会社に相談し、書類提出による代替を依頼するとよいでしょう。

また、転職直後や試用期間中の場合は、在籍期間が短いことで審査に不利にならないか不安に感じるかもしれません。しかし、在籍確認はあくまで「現在その勤務先に在籍しているか」を確認するものであり、勤続年数の長短は在籍確認そのものには影響しません。ただし、審査全体では勤続年数が考慮されるため、試用期間中であることを正直に申告することが重要です。

派遣社員の場合、在籍確認の電話は派遣元(派遣会社)にかかるのが一般的です。派遣先企業に電話がかかることは原則ありません。これは、雇用契約が派遣元と結ばれているためです。

申込時には、勤務先として派遣元の会社名と電話番号を記載します。派遣元の担当者が在籍を確認できれば、在籍確認は完了します。派遣先の情報は、勤務先詳細として別途記載する欄がある場合に記入します。

派遣元の会社が在籍確認の電話に慣れていない場合、「そのような者はおりません」と回答されてしまうリスクがあります

このような場合は、事前に派遣元の担当者に「本人確認の電話がかかってくる可能性がある」と伝えておくとスムーズです。

派遣契約が短期間の場合や、派遣先が頻繁に変わる場合は、書類提出による在籍確認を選択した方が安心です

給与明細書や雇用契約書があれば、派遣元との雇用関係を証明できます。

アルバイト・パートの場合も、勤務先の代表電話番号に在籍確認の電話がかかります。正社員と同様に、担当者が個人名を名乗って本人への取次ぎを依頼します。

アルバイト先の電話対応が不十分な場合があります

特に、飲食店や小規模な店舗では、忙しい時間帯に電話がかかってくると対応してもらえないことがあります。また、シフト制で勤務している場合、「今日は休みです」と言われてしまうと、在籍確認が完了しない可能性があります。

このような場合は、在籍確認の電話がかかってくるタイミングを事前に指定し、自分が勤務している時間帯に調整してもらうとよいでしょう。また、店長やマネージャーに「本人確認の電話がかかってくるかもしれない」と事前に伝えておくことも有効です。

アルバイト・パートでも、在籍確認には給与明細や雇用契約書などの書類を提出することで完了できます

書類提出による代替を希望する場合は、申込時に相談するとよいでしょう。

自営業・フリーランスの場合、勤務先がないため在籍確認の方法が異なります。一般的には、事業の実態を証明する書類を提出することで在籍確認に代えます。

提出が求められる書類の例としては、確定申告書(直近1〜2年分)、営業許可証、開業届の控え、事業用の銀行口座の通帳などがあります。これらの書類により、事業を実際に営んでいることを証明します。

開業したばかりで確定申告書がまだない場合、審査が難しくなる可能性があります

この場合は、開業届の控えや事業計画書、契約書などを提出することで対応できる場合もあります。事前にカードローン会社に相談し、どのような書類が必要かを確認しておくとよいでしょう。

自営業・フリーランスの場合、収入が不安定と判断されやすいため、審査基準が厳しくなる傾向があります

直近の売上や収入を証明できる書類を準備しておくことが重要です。

| 雇用形態 | 在籍確認の電話先 | 注意点 | 推奨対策 |

| 正社員 | 勤務先の代表電話 | 大企業は個人情報保護に厳格な場合あり | 事前に電話対応を確認、書類提出も検討 |

| 派遣社員 | 派遣元の会社 | 派遣元が在籍確認に慣れていない場合あり | 派遣元に事前連絡、雇用契約書の準備 |

| アルバイト・パート | 勤務先の代表電話 | 忙しい時間帯は対応してもらえない場合あり | 勤務時間帯に電話を指定、店長に事前連絡 |

| 自営業・フリーランス | 原則電話なし(書類提出) | 事業の実態証明が必要 | 確定申告書・開業届などを準備 |

リモートワーク時代の在籍確認

新型コロナウイルス感染症の影響により、リモートワークや在宅勤務が一般化した2026年現在、従来の在籍確認方法では対応できないケースが増えています。ここでは、リモートワーク時代に対応した在籍確認の最新方法を解説します。

在宅勤務中でも在籍確認は問題なく完了します。在籍確認の目的は「申告された勤務先に在籍しているか」を確認することであり、必ずしも本人と直接話す必要はありません。勤務先に電話がかかり、「〇〇は在宅勤務中です」「〇〇は本日リモートワークです」といった応答があれば、その勤務先に在籍していることが確認できたと判断されます。

勤務先が完全リモートワーク体制で固定電話を廃止している場合や、オフィスに誰も出社していない場合は、電話による在籍確認が困難です

このような場合は、書類提出による在籍確認を選択する必要があります。

リモートワークに対応した在籍確認方法としては、以下の3つがあります。

第一に、書類提出による在籍確認

給与明細書、雇用契約書などの書類を提出することで、原則電話連絡なしで在籍確認を完了できます。リモートワークで会社に出社していない場合は、この方法が最も確実です。

第二に、会社のメールアドレスでの本人確認です。一部のカードローン会社では、会社のメールアドレス(@会社名.co.jp)からメールを送信することで、在籍を証明できる場合があります。ただし、この方法に対応しているカードローン会社は限られているため、事前に確認が必要です。

第三に、勤務先の人事部門への電話確認です。勤務先が完全リモートワーク体制の場合でも、人事部門には電話が繋がる場合があります。申込時に人事部門の電話番号を記載し、そちらに在籍確認の電話をかけてもらうよう依頼することも可能です。

リモートワークで在籍確認に不安がある場合は、申込前にカードローン会社に相談することをおすすめします。多くのカードローン会社は、個別の事情に応じて柔軟な対応をしてくれます。

在籍確認の方法を事前に相談できるカードローン会社としては、アイフル、プロミス、SMBCモビット、アコム、レイクなどがあります。これらの会社は「原則電話による在籍確認なし」という方針を採用しており、リモートワークの事情を説明すれば書類提出による代替を提案してくれます。

事前相談の際は、「完全リモートワークで会社に出社していない」「会社の固定電話が廃止されている」といった具体的な事情を説明することが重要です

カードローン会社は個別の状況に応じて最適な在籍確認方法を提案してくれます。

特殊なケースの在籍確認

在籍確認には、一般的なケース以外にも特殊な状況があります。ここでは、転職直後、複数社への同時申込、副業といった特殊なケースでの在籍確認の扱いと対策を解説します。

転職直後や試用期間中の場合、在籍確認そのものは「現在その勤務先に在籍しているか」を確認するものであり、勤続年数の長短は直接的には影響しません。転職したばかりでも、現在の勤務先に在籍していることが確認できれば、在籍確認は完了します。

審査全体では勤続年数が考慮されます

一般的に、勤続年数が1年未満の場合は審査が厳しくなる傾向があります。特に試用期間中の場合、雇用が安定していないと判断され、審査に通りにくくなる可能性があります。

転職直後の場合の対策としては、以下の3つがあります。第一に、前職の収入も含めて年収を申告することです。転職前の収入を含めることで、返済能力があることを示せます。第二に、前職の源泉徴収票や給与明細書を提出することです。安定した収入があったことを証明できます。第三に、転職理由を説明できるようにしておくことです。キャリアアップのための転職であれば、マイナス評価にはなりません。

複数のカードローン会社に同時に申込をした場合、それぞれの会社が独立して在籍確認を行うため、複数回電話がかかってくる可能性があります。

ただし、2026年現在では多くのカードローン会社が「原則電話連絡なし」という方針を採用しているため、提出書類や信用情報から在籍が確認できる場合は、電話を省略するケースが増えています。そのため、複数社に申込をしても、実際に電話がかかってくるのは1〜2社程度であることが多いです。

複数社への同時申込は信用情報機関に記録されます

申込情報は照会日から6ヶ月間保有され、短期間に複数社へ申込をすると「申込ブラック」と呼ばれ、審査に不利になる可能性があります。一般的には、1ヶ月以内に3社以上への申込は避けた方がよいとされています。

副業をしている場合、副業先の収入も含めて申込をすることで、借入限度額を増やせる可能性があります。ただし、副業先の収入を申告する場合は、副業先でも在籍確認が行われる可能性があります。

一般的には、主たる勤務先のみで在籍確認が行われ、副業先には電話がかからないことが多いです。ただし、副業先の収入が主たる収入源となっている場合や、副業先の収入が申告額の大部分を占める場合は、副業先でも在籍確認が行われる可能性があります。

副業先での在籍確認を避けたい場合は、以下の対策があります。第一に、副業先の収入を申告せず、主たる勤務先の収入のみで申込をすることです。借入限度額は減りますが、副業先に電話がかかることを避けられます。第二に、副業先の給与明細書や確定申告書を提出することで、書類による在籍確認を依頼することです。

副業が会社に禁止されている場合は、副業先の収入を申告しないことをおすすめします

在籍確認の電話がかかることで、副業が発覚するリスクがあります。

在籍確認に失敗した場合の対処法

在籍確認に失敗した場合でも、適切な対処をすることで審査を継続できる可能性があります。ここでは、失敗する主なケースと、その後の対処法を解説します。

在籍確認に失敗する主なケースは3つあります

第一に、勤務先の電話対応で「そのような者はおりません」と回答された場合です。大企業や個人情報保護に厳格な企業では、外部からの個人宛て電話に対応しないポリシーを採用している場合があります。また、派遣社員の場合、派遣先に電話がかかってしまい、「そのような者はおりません」と言われることがあります。

第二に、勤務先の電話番号が間違っていた場合です。申込時に記載した電話番号が間違っていると、在籍確認の電話が繋がりません。特に、支店や部署の直通番号を記載した場合、その番号が使われていないことがあります。

土日祝日や夜間は電話が繋がりません

第三に、勤務先が休業日や営業時間外だった場合です。即日融資を希望する場合は、勤務先の営業時間内に在籍確認が実施できるよう、午前中に申込を完了させることが重要です。

在籍確認に失敗した場合でも再挑戦は可能です

カードローン会社から連絡があり、失敗の原因を確認した上で、再度在籍確認を実施するか、書類提出による代替を提案されます。

再挑戦の方法としては、以下の3つがあります。第一に、正しい電話番号を伝えて再度電話確認を依頼することです。電話番号が間違っていた場合は、正しい番号を伝えることで再度在籍確認を実施してもらえます。第二に、在籍確認の電話がかかってくるタイミングを調整することです。勤務先の営業時間内や、自分が在席している時間帯を指定することで、成功率を高められます。第三に、書類提出による代替を依頼することです。給与明細書や雇用契約書を提出することで、電話連絡なしで在籍確認を完了できます。

放置すると審査が進まず最終的に審査落ちとなります

失敗後の対応で重要なのは、カードローン会社との連絡を密に取ることです。失敗の原因を説明し、代替方法を相談することで、審査を継続できる可能性が高まります。

在籍確認に失敗しただけでは信用情報に悪影響はありません

信用情報機関に記録されるのは、申込情報と契約情報、返済状況などであり、在籍確認の成否は記録されません。

在籍確認に失敗した場合は、すぐに別のカードローン会社に申込をするのではなく、まずは失敗の原因を解決することが重要です。書類提出による代替を依頼するか、勤務先の電話対応を確認してから再挑戦することで、審査通過の可能性を高められます。

在籍確認が原則不要なおすすめカードローン会社5社

在籍確認の不安を解消したい方には、原則として電話連絡なしで審査を進めるカードローン会社がおすすめです。ここでは、2026年現在で在籍確認が原則不要な大手カードローン会社5社を紹介します。

| プロミスの基本情報 | |

| 実質年率 | 2.5-18.0% |

| 限度額 | 1万円~800万円

※借入限度額は審査によって決定いたします。 |

| 融資スピード | 最短3分(※p)

※p:お申込時間や審査によりご希望に添えない場合がございます。 |

| 申込年齢 | 18-74歳

※主婦・学生でもアルバイト・パートなど安定した収入のある場合はお申込いただけます。ただし、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。また、収入が年金のみの方はお申込いただけません。 |

| 在籍確認 | 原則、電話での在籍確認なし ✓ |

| 郵送物 | 選択可(WEB完結で原則、郵送物なし) ✓

※手続きによって発生する場合もあり。 |

| 無利息期間 | 初回最大30日(初回利用翌日から)

※メールアドレス登録とWeb明細利用の登録が必要です。 |

| 借入方法 | 振込,ATM,アプリ |

📌 プロミスの特徴

✓ 最短3分融資

※お申込時間や審査によりご希望に添えない場合がございます。

✓ 無利息期間は初回利用翌日から起算(契約日ではない)

※メールアドレス登録とWeb明細利用の登録が必要です。

✓ 18歳から申込可能(高校生除く)

※主婦・学生でもアルバイト・パートなど安定した収入のある場合はお申込いただけます。ただし、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。また、収入が年金のみの方はお申込いただけません。

✓ 原則、電話での在籍確認なし

原則電話による在籍確認なしで、98%(※1)の方が電話連絡なしで審査完了

プロミスは、原則として電話による在籍確認を行わない方針を採用しており、公式FAQでは98%(※1)の方が電話連絡なしで審査を完了していると明記されています。審査スピードも速く、最短3分で融資が可能です。急ぎの資金需要にも対応できます。※お申込時間や審査によりご希望に添えない場合がございます。

プロミスの特徴は、金利が年2.5%〜18.0%であることです。また、初回最大30日間の無利息期間は利用翌日から起算されるため、契約後すぐに借入をしなくても無利息期間が減りません。※メールアドレス登録とWeb明細利用の登録が必要です。

18歳から申込可能で、若年層でも利用しやすいカードローンです。ただし、高校生は申込できず、18歳・19歳の場合は収入証明書の提出が必須となります。WEB完結申込に対応しており、原則郵送物なしで契約できます。※手続きによって発生する場合もあり。※主婦・学生でもアルバイト・パートなど安定した収入のある場合はお申込いただけます。ただし、高校生(定時制高校生含む)はお申込いただけません。また、収入が年金のみの方はお申込いただけません。

※1出典:プロミス公式FAQ

PR:プロミス

| SMBCモビットの基本情報 | |

| 実質年率 | 3.0-18.0% |

| 限度額 | 1万円~800万円

※借入限度額は審査によって決定いたします |

| 融資スピード | 最短15分(※m)

※m:申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。 |

| 申込年齢 | 20-74歳 |

| 在籍確認 | WEB完結で原則電話なし ✓ |

| 郵送物 | WEB完結で原則郵送物なし ✓ |

| 無利息期間 | なし |

| 借入方法 | 振込,ATM,アプリ |

📌 SMBCモビットの特徴

✓ WEB完結申込で原則、電話連絡・郵送物なし

✓ 三井住友銀行ATM手数料無料

✓ Vポイントが貯まる・使える

✓ SMBCグループの安心感

✓ 最大800万円まで借入可能

※借入限度額は審査によって決定いたします。

WEB完結申込で原則、電話連絡・郵送物なし

SMBCモビットは、WEB完結申込を利用することで、原則、電話連絡・郵送物なしで契約できるカードローンです。

WEB完結申込では、在籍確認は書類提出で行われます。資格確認書と給与明細書(直近1ヶ月分)を提出することで、原則、電話連絡なしで審査が完了します。原則、勤務先への電話連絡を避けたい方におすすめです。

SMBCモビットのもう一つの特徴は、Vポイントが貯まることです。返済額のうち利息額に対して200円につき1ポイントが貯まり、貯まったポイントは返済に1ポイント=1円で使えます。三井住友銀行の提携ATMの手数料が無料なため、ATMでの借入・返済が多い方にもおすすめです。

借入限度額は最大800万円、金利は年3.0%〜18.0%です。20歳から74歳まで申込可能で、安定した収入があれば利用できます。

※借入限度額は審査によって決定いたします

PR:SMBCモビット

| アイフルの基本情報 | |

| 実質年率 | 3.0-18.0% |

| 限度額 | 1~800万円※ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です。 |

| 融資スピード | 最短18分(※ai)※ai:お申込み時間や審査状況によりご希望にそえない場合があります。 |

| 申込年齢 | 20-69歳 |

| 在籍確認 | 原則、電話での在籍確認なし ✓ |

| 郵送物 | 原則なし ✓※「スマホでかんたん本人確認」又は「銀行口座で本人確認」をし、カード郵送希望無の場合郵送物は届きません。 |

| 無利息期間 | 初めての方なら最大30日間利息0円※お申込み時間や審査状況によりご希望にそえない場合があります。 |

| 借入方法 | お振込み、提携ATM、スマホアプリ |

📌 アイフルの特徴

✓ 最短18分で審査が完了

※お申込み時間や審査状況によりご希望にそえない場合があります。

✓ 原則、電話での在籍確認なし

✓ WEB完結で原則、郵送物なし

※「スマホでかんたん本人確認」又は「銀行口座で本人確認」をし、カード郵送希望無の場合郵送物は届きません。

✓ 契約翌日から初回最大30日間金利0円

※お申込み時間や審査状況によりご希望にそえない場合があります。

99.1%(※1)の方が原則電話連絡なしで審査完了

アイフルは、原則として在籍確認の電話連絡を行わないことを明言している大手消費者金融です。2025年1月1日から2月28日の調査では、99.1%(※1)の方が原則電話連絡なしで審査を完了しています。提出書類や信用情報から在籍が確認できる場合は、電話を省略する方針を採用しています。

審査スピードは最短18分で審査が完了します。WEB完結申込に対応しており、原則郵送物なしで契約できるため、家族にも知られずに利用できます。2026年オリコン顧客満足度調査(※2)では、ノンバンクカードローン部門で2年連続総合1位を獲得しています。

※お申込み時間や審査状況によりご希望にそえない場合があります。

※申込等内容に不備があれば電話確認あり。

※「スマホでかんたん本人確認」又は「銀行口座で本人確認」をし、カード郵送希望無の場合

初回最大30日間は金利0円で利用できるため、短期間の借入であれば利息負担を抑えられます。借入限度額は最大800万円、金利は年3.0%〜18.0%です。20歳から69歳まで申込可能で、安定した収入があれば正社員以外でも申込できます。

※お申込み時間や審査状況によりご希望にそえない場合があります。

※ご利用限度額50万円超、または他社を含めた借入金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です

※1出典:アイフル公式FAQ

※2出典:オリコン顧客満足度調査

PR:アイフル

| アコムの基本情報 | |

| 実質年率 | 2.4-17.9% |

| 限度額 | 1万円~800万円 |

| 融資スピード | 最短20分(※a) ※a:お申込時間や審査によりご希望に添えない場合がございます。アコムの当日契約の期限は21時までです。 |

| 申込年齢 | 20歳以上 ※安定した収入と返済能力を有する方で、当社基準を満たす方。 |

| 在籍確認 | 原則お勤め先へ電話なし(書面確認) ✓ |

| 郵送物 | 選択可(カードレスで原則、郵送物なし) ✓ |

| 無利息期間 | 初回最大30日間 ※適用条件:アコムでのご契約がはじめてのお客さま |

| 借入方法 | 振込,ATM,アプリ |

📌 アコムの特徴

✓ 2026年1月6日より金利引き下げ(年2.4%-17.9%)

✓ 1万円~800万円まで借入可能

✓ 最短20分のスピード審査

※ お申込時間や審査によりご希望に添えない場合がございます。

✓ 原則お勤め先へ電話での在籍確認なし(書面確認)

✓ 契約翌日から初回最大30日間金利0円

※適用条件:アコムでのご契約がはじめてのお客さま

上限金利が17.9%と大手消費者金融の中でも低く設定

アコムは、2026年1月6日より金利を引き下げ、年2.4%〜17.9%となりました。上限金利が17.9%と大手消費者金融の中でも低く設定されているため、初回借入や少額借入の際の利息負担を抑えられます。

在籍確認は原則、電話によるお勤め先への確認はなしで、書面による確認を行っています。給与明細書や雇用契約書を提出することで、原則、電話連絡なしで審査が完了します。審査スピードは最短20分で、即日融資にも対応しています。

※お申込時間や審査によりご希望に添えない場合がございます。

※アコムの当日契約の期限は21時までです。

アコムは成約率を公開しており、2025年11月の成約率は39.6%(※1)でした。審査に不安がある方も、まずは3秒診断で借入可能かを確認できます。初めての方は契約翌日から最大30日間は金利0円で利用できます。

※アコムでのご契約がはじめてのお客さま

借入限度額は1万円〜800万円で、20歳以上であれば申込可能です。WEB完結申込に対応しており、カードレスで原則郵送物なしの契約も選択できます。

出典:アコム公式サイト

※1出典:アコムDATABOOK Monthly Report

PR:アコム

| レイクの基本情報 | |

| 実質年率 | 4.5-18.0% |

| 限度額 | 1〜500万円 |

| 融資スピード | 最短15分(Web融資) |

| 申込年齢 | 20歳〜70歳 |

| 在籍確認 | 原則電話なし(同意なしでは実施しない) ✓ |

| 郵送物 | - |

| 無利息期間 | 30日/60日/365日(条件により選択) |

| 借入方法 | 振込,ATM,アプリ |

📌 レイクの特徴

✓ 業界最長365日間無利息(Web申込・契約金額50万円以上・収入証明提出)

✓ 契約金額50万未満の場合60日間無利息(Web申込)

✓ 最短15秒で審査結果表示

✓ 原則電話での在籍確認なし

✓ 最短15分でWeb融資可能

同意なしでは電話をしない方針を明言

レイクは、原則として在籍確認の電話連絡を行わず、同意なしでは電話をしないことを明言しています。審査の過程で在籍確認が必要と判断された場合でも、事前に本人に連絡して同意を得てから実施する方針を採用しています。

レイクの特徴は、特徴的な無利息期間です。初回利用でWeb申込・50万円以上の借入・収入証明書提出の条件を満たすと、365日間無利息で利用できます。また、60日間無利息(Web申込)や30日間無利息も選択でき、借入額や返済計画に応じて最適なプランを選べます。

審査スピードは最短15秒で審査結果が表示され、Web融資なら最短15分で借入が可能です。急ぎの資金需要にも対応できます。借入限度額は最大500万円、金利は年4.5%〜18.0%です。20歳から70歳まで申込可能です。

在籍確認後から融資までの流れとスケジュール

在籍確認が完了した後、実際に融資を受けるまでの流れとスケジュールを理解しておくことで、計画的な資金調達ができます。ここでは、在籍確認完了後の具体的なプロセスを解説します。

在籍確認完了=審査通過ではありません

在籍確認が完了すると、カードローン会社は最終的な審査を行います。在籍確認は審査プロセスの一部であり、在籍確認が完了したからといって必ずしも審査に通過するわけではありません。在籍確認後、カードローン会社は信用情報、収入状況、他社借入状況などを総合的に判断して、最終的な融資可否と借入限度額を決定します。

在籍確認完了から本審査結果の通知までの時間は、カードローン会社や申込の時間帯によって異なります。一般的には、在籍確認完了後30分〜1時間程度で審査結果が通知されます。即日融資を希望する場合は、午前中に申込を完了させ、午後早い時間に在籍確認が実施できるようにすることが重要です。

審査結果は、メールまたは電話で通知されます。審査に通過した場合は、借入限度額と金利が提示されます。この内容に同意すれば、契約手続きに進みます。審査に落ちた場合は、その理由は教えてもらえませんが、信用情報や収入状況を改善してから再度申込をすることは可能です。

本審査に通過した後、契約手続きを行います。WEB完結申込の場合は、オンラインで契約内容を確認し、電子署名をすることで契約が完了します。カードを発行する場合は、後日郵送されますが、カードレス契約を選択すれば原則郵送物なしで利用できます。

契約完了後、融資の実行方法を選択します。振込融資を希望する場合は、指定した銀行口座に振り込まれます。振込融資の場合、契約完了から10分〜30分程度で入金されることが一般的です。ただし、銀行の営業時間外や土日祝日の場合は、翌営業日の入金となる可能性があります。

ATMでの借入を希望する場合は、契約完了後すぐに利用できます。スマホアプリを使ったカードレス借入に対応しているカードローン会社であれば、セブン銀行ATMやローソン銀行ATMでアプリを使って借入ができます。カードが手元になくても、すぐに現金を引き出せます。

即日融資を実現するには午前中の申込が重要です

※お申込時間や審査によりご希望に添えない場合がございます。

即日融資を実現するためには、以下のスケジュールを目安にすることをおすすめします。午前9時までに申込を完了させ、午前10時〜11時頃に在籍確認が実施され、午後12時〜13時頃に審査結果の通知があり、午後14時〜15時頃に契約完了・融資実行となります。このスケジュールであれば、当日中に融資を受けられる可能性が高まります。

※お申込時間や審査によりご希望に添えない場合がございます。

審査担当者が在籍確認で見ているポイント

在籍確認は単なる形式的な手続きではなく、審査担当者は在籍確認を通じて重要な情報を確認しています。ここでは、審査担当者が在籍確認で何を見ているのかを解説します。

審査担当者が確認するポイントは3つあります。

第一に、申告内容の正確性です。申込書に記載された勤務先情報が正確であるかを確認します。勤務先の会社名、電話番号、所属部署などが実際と一致しているかをチェックします。虚偽申告や誤記がある場合は、審査に悪影響を与えます。

第二に、安定した収入源の裏付けです。在籍確認を通じて、申込者が実際にその勤務先で働いており、安定した収入を得ていることを確認します。返済能力の判断において、安定した収入源があることは最も重要な要素です。

第三に、本人の信頼性です。在籍確認の電話対応や、事前の相談内容などから、申込者の信頼性を総合的に判断します。例えば、在籍確認の電話がかかってきた際に、本人が丁寧に対応できるか、事前に相談した内容と実際の状況が一致しているかなどを確認します。

在籍確認をスムーズに進めるためには、以下の対応方法が有効です。

申込内容を正確に記載することが最重要です

第一に、申込内容を正確に記載することです。勤務先の情報は、会社名、電話番号、所属部署などを正確に記載します。特に、電話番号は代表番号を記載し、個人の直通番号や携帯電話番号は避けます。誤記や虚偽申告は審査に悪影響を与えるため、必ず正確な情報を記載しましょう。

第二に、在籍確認のタイミングを事前に調整することです。申込時の備考欄や、審査中にかかってくる本人確認の電話で、「午後2時〜3時の間に電話してほしい」といった希望を伝えることで、自分が在席している時間帯に在籍確認を実施してもらえます。自分が電話に出ることで、スムーズに在籍確認が完了します。

第三に、勤務先の電話対応に不安がある場合は、事前に書類提出による代替を依頼することです。マイナンバーカードや給与明細書を準備しておき、申込時に「書類提出による在籍確認を希望」と伝えることで、原則、電話連絡なしで審査を進めてもらえる場合があります。ただし、マイナンバーカードには事業所名が記載されていないため、在籍確認には給与明細書や雇用契約書などの追加書類が必要になります。

在籍確認は原則として実施されますが、2026年現在では多くのカードローン会社が「原則電話による在籍確認なし」という方針を採用しています。提出書類や信用情報から在籍が確認できる場合は、電話を省略するケースが増えています。

在籍確認の電話は、平日の営業時間内(午前9時〜午後6時頃)にかかってくることが一般的です。申込時に希望の時間帯を伝えることで、指定した時間帯に対応してもらえる場合もあります。

在籍確認を拒否すると、審査を進めることができず、融資を受けられません。在籍確認は貸金業法で定められた返済能力の調査義務の一環であり、カードローン会社は実施する必要があります。電話による在籍確認に不安がある場合は、書類提出による代替を依頼しましょう。

完全に在籍確認を省略できるカードローンは基本的にありません。ただし、「原則電話による在籍確認なし」のカードローン会社を選ぶことで、書類提出による在籍確認で完了できる可能性が高まります。アイフル、プロミス、SMBCモビット、アコム、レイクなどが該当します。

派遣社員の場合、在籍確認の電話は派遣元(派遣会社)にかかるのが一般的です。雇用契約が派遣元と結ばれているためです。申込時には、勤務先として派遣元の会社名と電話番号を記載します。

本人が不在でも、同僚が「外出中です」「休暇中です」と応答すれば、在籍確認は完了します。必ずしも本人が電話に出る必要はありません。ただし、「そのような者はおりません」と回答された場合は、在籍確認が完了しないため、書類提出による代替を依頼する必要があります。

在籍確認の電話では、担当者は個人名のみを名乗り、会社名を明かすことは原則ありません。プライバシーへの配慮が徹底されています。

在籍確認の電話は、通常1〜2分程度で完了します。本人が電話に出た場合は、簡単な本人確認(生年月日や住所の一部の確認)をして終了します。

在籍確認の電話は、カードローン会社の代表番号または非通知で行われることが一般的です。事前に電話番号を確認しておきたい場合は、カードローン会社に問い合わせることで教えてもらえる場合があります。

在籍確認は、原則として勤務先の営業時間内に実施されます。勤務先が土日祝日も営業している場合は、土日祝日でも在籍確認が実施される可能性があります。ただし、多くの企業は土日祝日が休業のため、平日に実施されることが一般的です。

同僚に伝える際は、「クレジットカードの本人確認で電話がかかってくるかもしれません」「携帯電話の契約確認の電話があるかもしれません」といった説明が自然です。いずれも個人名での電話がかかってくる状況として違和感がありません。

在籍確認そのもので審査に落ちることは少ないですが、在籍が確認できなかった場合や、申告内容と実際の状況が異なる場合は、審査に悪影響を与える可能性があります。正確な情報を申告し、在籍確認がスムーズに完了するよう準備することが重要です。

在籍確認に関して、多くの方が疑問に感じる質問とその回答をまとめました。

在籍確認は、カードローンの審査において返済能力を確認するための重要な手続きです。貸金業法に基づく法的義務として実施されますが、2026年現在では多くのカードローン会社が「原則電話による在籍確認なし」という方針を採用しており、提出書類や信用情報から在籍が確認できる場合は電話を省略するケースが増えています。

在籍確認の電話は、担当者が個人名を名乗り、会社名や用件を明かすことはありません。プライバシーへの配慮が徹底されているため、会社にカードローン利用が知られるリスクは低いです。ただし、勤務先の電話対応や個人情報保護の方針によっては、在籍確認が完了しない場合もあります。

原則電話による在籍確認なしのカードローン会社を選ぶのが確実

会社に知られることを避けたい場合は、原則電話による在籍確認なしのカードローン会社を選ぶことが最も確実な対策です。アイフル、プロミス、SMBCモビット、アコム、レイクなどは、書類提出による在籍確認に対応しており、原則電話による在籍確認なしで審査を完了できる可能性が高いです。また、在籍確認のタイミングを事前に指定したり、同僚に自然な言い訳を伝えておくことも有効な対策となります。

リモートワークや在宅勤務が一般化した現在では、従来の電話による在籍確認が困難なケースも増えています。このような場合は、書類提出による代替を依頼することで、スムーズに審査を進められます。給与明細書、雇用契約書、源泉徴収票などの書類を準備しておくことをおすすめします。

在籍確認に失敗した場合でも、再挑戦は可能です。カードローン会社に連絡して失敗の原因を説明し、代替方法を相談することで、審査を継続できる可能性があります。放置せず、積極的にコミュニケーションを取ることが重要です。

計画的にご利用ください

なお、カードローンのご利用は計画的に行ってください。返済能力を超えた借入れにご注意いただき、必要な金額を計画的にご利用ください。返済にお困りの方は、消費生活センターや法テラスにご相談ください。

| 順位 | カードローン | 金利 | 限度額 | 審査時間 | 申し込み |

|---|---|---|---|---|---|

| 1 | プロミス | 2.5%~18.0% | 1~800万円※ | 最短3分※ | 詳細はこちら |

| 2 | アイフル | 3.0%~18.0% | 1~800万円※ | 最短18分※ | 詳細はこちら |

| 3 | アコム | 2.4%~17.9% | 1~800万円 | 最短20分※ | 詳細はこちら |

PR | 情報は2026年3月時点

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!