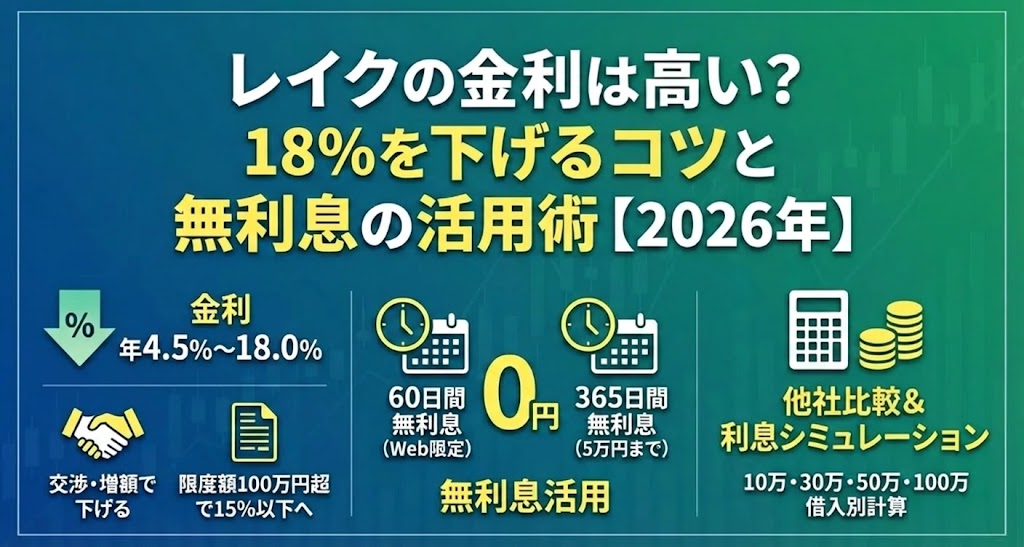

レイクの金利は高い?18%を下げるコツと無利息の活用術【2026年】

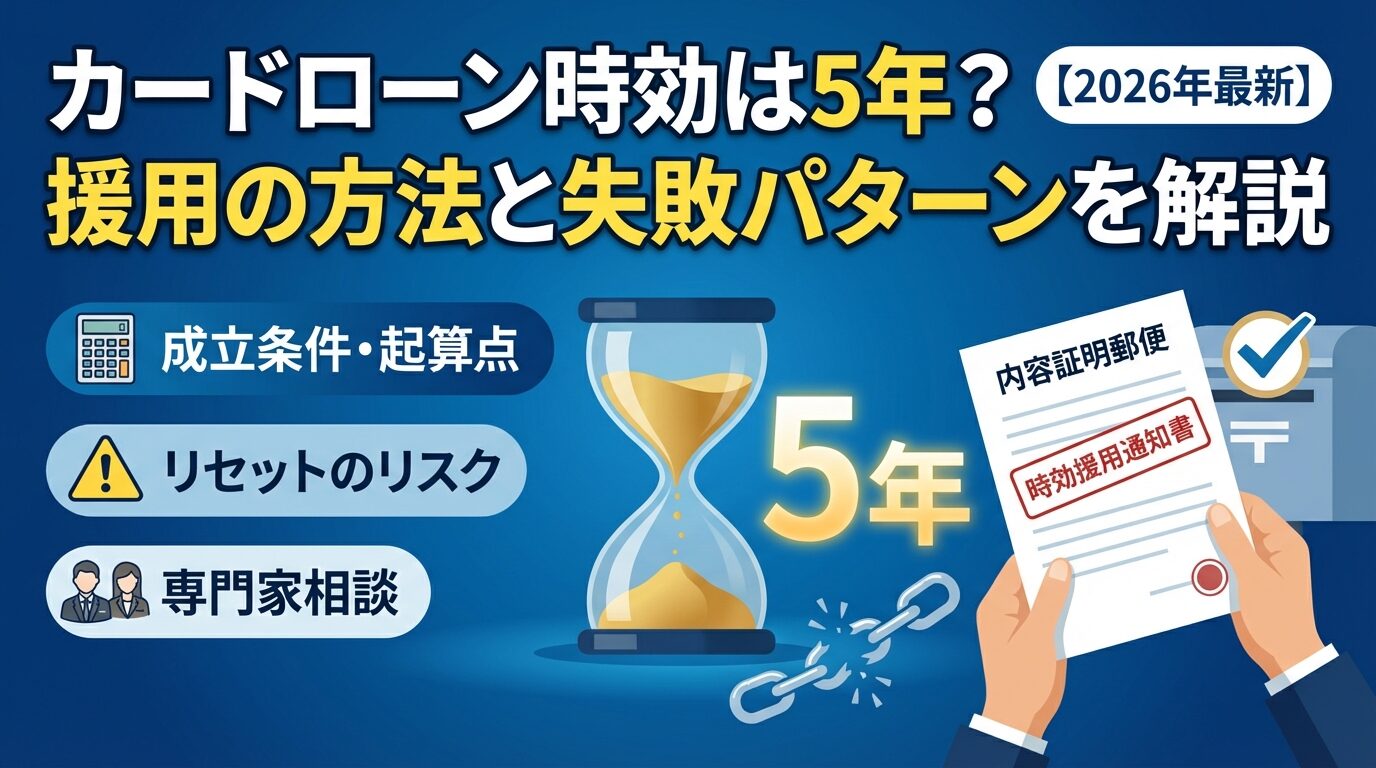

カードローンの返済が滞り、督促状が届き続ける日々に不安を感じていませんか。

実は、カードローンの借金には「時効」が存在し、一定期間が経過すれば返済義務が消滅する可能性があります。

しかし、時効を成立させるには正しい手続きが必要で、誤った対応をすると時効がリセットされてしまうリスクもあります。

本記事では、カードローン時効の成立条件、時効援用の具体的な手続き方法、よくある失敗パターン、そして債務整理との比較まで、2026年最新の法律情報をもとに徹底解説します。

時効成立を待つリスクや、弁護士・司法書士への相談タイミングについても詳しくお伝えしますので、借金問題の解決に向けた正しい判断材料としてお役立てください。

目次

カードローンの時効は5年

カードローンの借金に悩んでいる方にとって、「時効」は希望の光に見えるかもしれません。しかし、時効を正しく理解していないと、思わぬ落とし穴にはまる可能性があります。まずは時効の基本的な仕組みを正確に把握しましょう。

2020年4月1日の民法改正により、カードローンを含む債権の消滅時効期間は原則5年に統一されました。これは、債権者が権利を行使できることを知った時から5年間、または権利を行使できる時から10年間のいずれか早い方が適用されます。カードローンの場合、通常は「権利を行使できることを知った時」から5年が適用されるため、実質的に5年が時効期間となります。

改正前は、商事債権(会社が貸主の場合)は5年、民事債権(個人間の貸し借り)は10年と区別されていましたが、現在はこの区別がなくなり、消費者金融でも銀行カードローンでも一律5年となっています。ただし、2020年3月31日以前に発生した債権については、旧法が適用される場合があるため注意が必要です。

時効が成立するには、5年間の時効期間が経過することと、時効の援用手続きを行うことの2つの条件を満たす必要があります。

1つ目は、5年間の時効期間が経過することです。ただし、この期間は単純に最終返済日から数えるわけではなく、後述する「起算点」から計算します。また、途中で時効が更新(リセット)される事由があれば、その時点から再び5年間が必要になります。

2つ目は、時効の援用手続きを行うことです。時効期間が経過しただけでは借金は消えません。債務者自身が「時効を援用します」という意思表示を債権者に対して行う必要があります。この手続きを怠ると、いつまでも返済義務が残り続けることになります。

多くの方が誤解しているのが、「5年経てば自動的に借金がなくなる」という点です。

時効期間が経過しても援用手続きをしない限り借金は消滅しません

時効援用とは、民法第145条に基づく権利で、「時効の利益を受ける」という意思表示を債権者に対して行うことです。通常は内容証明郵便で「時効援用通知書」を送付します。この通知が債権者に到達した時点で、時効の効果が確定し、借金の返済義務が消滅します。

逆に言えば、時効援用をしなければ、債権者はいつまでも返済を請求できる状態が続きます。10年経っても20年経っても、時効援用しない限り借金は残り続けるのです。

2020年4月1日施行の改正民法では、時効制度が大きく見直されました。主な変更点は以下の通りです。

時効期間の統一:従来は債権の種類によって1年から10年まで様々な時効期間が設定されていましたが、改正後は「権利を行使できることを知った時から5年」または「権利を行使できる時から10年」のいずれか早い方に統一されました。カードローンの場合、債権者は返済日を知っているため、実質的に5年となります。

時効の「中断」から「更新」へ用語変更:従来「時効の中断」と呼ばれていた制度は「時効の更新」に名称が変わりました。また、「時効の停止」は「時効の完成猶予」に変更されました。内容は基本的に同じですが、より分かりやすい表現になっています。

なお、この改正は2020年4月1日以降に発生した債権に適用されます。それ以前の債権については旧法が適用されるため、2020年3月以前から滞納している場合は、時効期間が異なる可能性があります。専門家に相談して正確な時効期間を確認することをおすすめします。

時効の起算点はいつから?

時効の計算で最も重要なのが「起算点」、つまり「いつから5年を数え始めるか」です。多くの方が最終返済日と勘違いしていますが、実際には異なります。起算点を誤ると、時効が成立していないのに援用してしまい、逆に債務承認とみなされるリスクもあります。

カードローンの時効起算点は、原則として「期限の利益喪失日」です。期限の利益とは、「決められた期日までは返済しなくてよい」という債務者の権利のことです。カードローン契約では、毎月決められた日に返済すればよく、残額を一括で返す必要はありません。これが期限の利益です。

しかし、返済を2~3ヶ月滞納すると、カードローン会社は「期限の利益喪失通知」を送付し、残債務全額を一括請求します。この通知に記載された日付が「期限の利益喪失日」であり、時効の起算点となります。通常、最終返済日の翌日から61日目や91日目に設定されることが多いです。

例えば、2020年1月1日が最終返済日で、2020年3月31日に期限の利益喪失となった場合、時効の起算点は2020年3月31日となり、2025年3月31日で時効期間が満了します。最終返済日から数えると5年2ヶ月以上かかることになります。

銀行カードローンの場合、時効の起算点はさらに複雑です。

銀行カードローンは代位弁済日が起算点となります

銀行カードローンの仕組みは、銀行が直接融資し、保証会社が保証するという形です。債務者が返済を滞納すると、保証会社が銀行に対して残債務を一括で支払い(代位弁済)、その後は保証会社が債務者に対して求償権を持つことになります。

例えば、みずほ銀行カードローンの場合、保証会社はオリコまたはアイフルです。滞納が続くと、オリコやアイフルが銀行に代位弁済し、その後は保証会社から督促が来るようになります。この代位弁済が行われた日が時効の起算点となります。

代位弁済日は、通常「代位弁済通知書」で知らされます。この通知を受け取った日ではなく、通知に記載された代位弁済実行日が起算点となる点に注意してください。代位弁済日は期限の利益喪失日からさらに1~2ヶ月後になることが多いため、消費者金融よりも時効成立までの期間が長くなる傾向があります。

カードローンの債権が債権回収会社(サービサー)に譲渡された場合でも、時効の起算点は変わりません。債権譲渡は債権者が変わるだけで、債権自体の内容や時効期間には影響しないからです。

例えば、アコムから借りていた債務が、アイフル債権回収会社に譲渡されたとします。この場合、時効の起算点は元のアコムでの期限の利益喪失日のままです。債権譲渡された日から新たに5年が始まるわけではありません。

ただし、債権譲渡が何度も繰り返されると、起算点がいつだったのか分からなくなることがあります。そのような場合は、債権回収会社に対して「債権の内容を明らかにする書面」の開示を請求できます。貸金業法第24条の6により、債権回収会社は債務者からの請求があれば、債権の発生時期や金額などを記載した書面を交付する義務があります。

具体的な計算例を見てみましょう。

【消費者金融の例】

・最終返済日:2019年12月31日

・期限の利益喪失日:2020年3月31日(滞納3ヶ月後)

・時効完成日:2025年3月31日(起算点から5年後)

【銀行カードローンの例】

・最終返済日:2019年12月31日

・期限の利益喪失日:2020年3月31日

・代位弁済日:2020年5月31日(期限の利益喪失から2ヶ月後)

・時効完成日:2025年5月31日(代位弁済日から5年後)

このように、銀行カードローンの方が時効完成まで2ヶ月ほど長くかかることが分かります。また、最終返済日から数えると5年以上経過していることにも注意が必要です。

なお、時効期間の計算は「初日不算入の原則」により、起算日の翌日から数え始めます。例えば、期限の利益喪失日が2020年3月31日なら、2020年4月1日から5年後の2025年3月31日が時効完成日となります。

時効が更新(リセット)される3つのケース

時効期間が5年と分かっても、安心はできません。

時効は一定の事由により「更新」され再び5年間必要になります

時効更新の主な原因を理解し、うっかりNG行動をしないよう注意しましょう。

時効更新の最も多い原因が「債務承認」です。債務承認とは、債務者が借金の存在を認める行為のことで、民法第152条第1項により時効が更新されます。

具体的には、以下のような行為が債務承認に該当します。

特に注意すべきなのは、債権回収会社からの電話です。「現在の残高は〇〇円ですが、確認できますか?」と聞かれて「はい」と答えただけで債務承認とみなされる可能性があります。また、「月々5,000円なら払える」といった発言も、支払能力と支払意思を示すため債務承認に該当します。

債務承認が成立すると、その時点で時効がリセットされ、再び5年間が必要になります。例えば、時効完成まであと1ヶ月という段階で1,000円返済してしまうと、その日から新たに5年間が始まってしまうのです。

時効の可能性がある場合は、債権者や債権回収会社とは一切連絡を取らず、まず弁護士・司法書士に相談することをおすすめします。

債権者が裁判所を通じて請求を行った場合、時効は更新されます。民法第147条第1項により、裁判上の請求があると時効が更新され、確定判決が出た時点で新たに10年の時効期間が始まります。

裁判上の請求には、以下のようなものがあります。

特に注意すべきなのが「支払督促」です。支払督促は、債権者の申立てだけで裁判所が支払命令を出す簡易な手続きで、債務者が2週間以内に異議を申し立てないと、そのまま確定してしまいます。確定すると、時効が更新され、さらに強制執行(差押え)が可能になります。

裁判所からの書類は絶対に無視してはいけません

時効が成立している可能性があるなら、すぐに弁護士・司法書士に相談し、時効援用の主張を含めた対応を検討する必要があります。

また、訴訟で判決が確定すると、時効期間が5年から10年に延長されます。例えば、2020年に判決が確定した場合、時効完成は2030年となり、さらにその間に再度訴訟を起こされると、また10年延びる可能性があります。

債権者が強制執行(差押え)や仮差押え・仮処分を行った場合も、時効は更新されます。民法第148条および第149条により、これらの手続きが完了した時点で時効が更新されます。

差押えとは、債権者が裁判所の許可を得て、債務者の財産(給与、預金、不動産など)を強制的に取り立てる手続きです。差押えを受けるには、通常は確定判決や支払督促の債務名義が必要ですが、一度差押えが実行されると時効は更新されます。

給与差押えの場合、手取り額の4分の1(手取り44万円を超える部分は全額)が差し押さえられます。会社に差押え通知が届くため、借金の存在が職場に知られてしまいます。預金差押えの場合、口座が凍結され、残高が債権者に支払われます。

仮差押えや仮処分は、本案訴訟の前に債務者の財産を保全するための暫定的な措置ですが、これも時効更新事由となります。ただし、仮差押え・仮処分だけでは確定的な時効更新にはならず、その後本案訴訟を提起しないと時効更新の効果が失われます。

差押えを避けるには、時効が成立している場合は早めに時効援用を行うこと、時効が成立していない場合は債務整理を検討することが重要です。

時効の完成猶予

時効の「更新」とは別に、「完成猶予」という制度もあります。完成猶予は時効期間をリセットするのではなく、一時的に時効の完成を延期する制度です。最も身近なのが「催告による完成猶予」です。

債権者からの督促状や電話による催告があると、時効の完成が6ヶ月間猶予されます。民法第150条により、催告があった時から6ヶ月間は時効が完成しません。

例えば、2025年3月31日に時効が完成する予定だったとします。しかし、2025年3月15日に債権者から督促状が届いた場合、時効完成は2025年9月15日まで延びます(催告日から6ヶ月後)。

ただし、催告による完成猶予には重要な制限があります。

催告だけでは時効は更新されません

6ヶ月以内に裁判上の請求などの手続きを取らなければ、時効は完成します。また、催告を繰り返しても、完成猶予の効果は重複しません。つまり、督促状を何度送っても、最初の催告から6ヶ月しか延びないのです。

実務上、債権者は時効完成が近づくと督促を強化し、その6ヶ月の間に訴訟や支払督促を提起するケースが多いです。時効完成間近に突然督促が増えた場合は、債権者が時効を阻止しようとしている可能性があるため、早急に専門家に相談することをおすすめします。

督促状が届いて完成猶予期間に入った場合、どのように過ごすべきでしょうか。

最も重要なのは、債務承認につながる行動を絶対に取らないことです。電話に出ない、訪問されても対応しない、書面に返信しないことが基本です。「少しなら払える」「待ってほしい」といった発言は債務承認となり、時効が更新されてしまいます。

裁判所からの書類は絶対に無視してはいけません

訴状や支払督促を無視すると、債権者の主張がそのまま認められ、判決が確定してしまいます。裁判所からの「特別送達」が届いたら、すぐに弁護士・司法書士に相談し、時効援用の主張を含めた対応を検討してください。

完成猶予期間中に債権者が何も行動を起こさなければ、6ヶ月後に時効が完成します。その時点で速やかに時効援用通知を送付すれば、借金の返済義務は消滅します。ただし、時効完成を待つリスクもあるため、専門家と相談しながら慎重に判断することが重要です。

時効援用の手続き方法

時効期間が経過したら、次は時効援用の手続きです。正しい方法で通知しないと、時効の効果が得られない可能性があります。ここでは、時効援用通知書の書き方から送付方法まで、具体的に解説します。

時効援用通知書は、債権者に対して「時効を援用する」という意思表示を明確に伝える書面です。法律上、特定の書式は定められていませんが、以下の内容を含める必要があります。

【時効援用通知書のサンプル】

━━━━━━━━━━━━━━━━━━

時効援用通知書

令和7年4月1日

株式会社〇〇〇〇 御中

東京都〇〇区〇〇1-2-3

通知人

住所:東京都△△区△△4-5-6

氏名:山田太郎

生年月日:昭和60年1月1日

貴社と私との間の以下の金銭消費貸借契約について、消滅時効を援用いたします。

【契約内容】

契約番号:123456789

契約日:平成27年4月1日

借入金額:50万円

本契約に基づく最終返済日は平成29年12月31日であり、その後一切の返済を行っておりません。貴社からの期限の利益喪失通知により、令和2年3月31日に期限の利益を喪失しております。

民法第166条第1項により、本債務は令和7年3月31日をもって消滅時効が完成しております。よって、民法第145条に基づき、時効を援用いたします。

今後、本債務に関する請求は一切行わないようお願いいたします。また、信用情報機関への登録情報についても、速やかに削除していただくようお願い申し上げます。

以上

━━━━━━━━━━━━━━━━━━

このサンプルはあくまで参考例です。契約内容や状況に応じて適宜修正してください。特に、期限の利益喪失日や代位弁済日など、時効の起算点を正確に記載することが重要です。

時効援用通知は、必ず「内容証明郵便」で送付してください。内容証明郵便とは、「いつ、誰が、誰に、どんな内容の文書を送ったか」を郵便局が証明してくれる郵便サービスです。

内容証明郵便の送り方は以下の通りです。

配達証明を付けることで、債権者に通知が届いた日付が証明されます。時効援用の効果は、通知が債権者に到達した時点で発生するため、配達証明は必須です。

また、電子内容証明サービス(e内容証明)を利用すれば、インターネット上で24時間申し込みができ、郵便局に行く手間が省けます。ただし、初回利用時は利用者登録が必要です。

時効援用通知を送る際、正しい送付先を確認することが非常に重要です。債権譲渡が繰り返されている場合、現在の債権者が誰なのか分からないことがあります。

送付先を確認する方法は以下の通りです。

債権譲渡されている場合、元の債権者ではなく、現在の債権者(債権回収会社など)に送付する必要があります。間違った相手に送ると、時効援用の効果が得られない可能性があるため、不明な場合は弁護士・司法書士に相談することをおすすめします。

時効援用通知を送付した後の流れは以下の通りです。

まず、債権者から何らかの返答が来る可能性があります。時効を認める場合は「時効援用を承諾する」旨の書面が届き、信用情報の削除手続きが行われます。時効を認めない場合は「時効は成立していない」という反論や、訴訟を提起されることもあります。

債権者が時効を争ってきた場合、時効の起算点や更新事由について証拠を示して反論する必要があります。この段階では、弁護士・司法書士のサポートが不可欠です。

時効援用が成功すると、信用情報機関の事故情報(異動情報)が削除されます。ただし、削除までには1~2ヶ月程度かかることがあります。時効援用後、しばらくしてから信用情報を開示請求し、正しく削除されているか確認することをおすすめします。

ここまで時効の仕組みを説明してきましたが、実際に時効成立まで逃げ切るのは非常に困難です。

時効を待つことには大きなリスクが伴います

安易に時効を狙うのではなく、リスクを正しく理解した上で判断しましょう。

返済を滞納している間、遅延損害金が日々増え続けます。遅延損害金とは、返済期日に遅れたことに対するペナルティで、通常の金利よりも高い利率が適用されます。

利息制限法により、遅延損害金の上限は通常金利の1.46倍までと定められています。例えば、通常金利が年18%のカードローンの場合、遅延損害金は年20%(18% × 1.46 = 26.28%ですが、出資法の上限年20%が適用されます)となります。

具体例で計算してみましょう。50万円の借金を5年間滞納した場合、遅延損害金は以下のようになります。

50万円 × 20% × 5年 = 50万円

元本50万円が5年で100万円に倍増します

さらに、時効が更新されてしまった場合、この遅延損害金も含めて返済義務が復活します。時効狙いが失敗すると、当初の借金よりもはるかに大きな金額を返済しなければならなくなるリスクがあります。

カードローンを滞納すると、信用情報機関に「延滞」の事故情報(異動情報)が登録されます。この情報は、完済後も5年間残り続けます。時効援用した場合も同様で、時効援用日から5年間は事故情報が残ります。

信用情報に事故情報が登録されている間は、以下のような影響があります。

合計10年間ブラックリスト状態が続きます

一方、債務整理(任意整理・個人再生・自己破産)を選択した場合も信用情報に事故情報が登録されますが、手続き完了後5年で削除されます。時効を待つよりも、債務整理で早期解決した方が、信用情報の回復も早くなる可能性があります。

時効完成前に債権者が訴訟や支払督促を提起すると、時効は更新され、さらに10年間延びてしまいます。多くの債権者は、時効完成が近づくと法的手続きを取るため、実際に時効まで逃げ切れるケースは少ないのが現実です。

特に、大手消費者金融や銀行系カードローンは、債権管理がしっかりしており、時効完成前に必ず法的措置を取ります。訴訟を提起され、判決が確定すると、時効期間が10年に延長され、さらに給与や預金の差押えが可能になります。

給与差押えを受けると、会社に裁判所から通知が届き、借金の存在が職場に知られてしまいます。また、手取り額の4分の1(手取り44万円を超える部分は全額)が毎月差し押さえられるため、生活が困窮する可能性があります。

差押えを避けるには、訴状や支払督促が届いた時点で、すぐに弁護士・司法書士に相談し、時効援用の主張または債務整理の検討が必要です。無視すると、債権者の主張がそのまま認められ、差押えが実行されてしまいます。

時効を待っている間、債権回収会社からの督促が続きます。電話、郵便、場合によっては自宅訪問など、精神的なストレスは相当なものです。

債権回収会社は、時効を阻止するために様々な手法を使います。「今なら元本だけでいい」「月々5,000円でいいから払ってほしい」といった提案で、少額でも返済させようとします。これは債務承認を引き出すための戦術です。

また、「法的措置を取る」「訴訟を提起する」といった文言で不安を煽り、和解を迫ることもあります。実際に訴訟を提起されることもあるため、安易に無視し続けるのはリスクがあります。

督促のストレスから逃れるには、時効援用または債務整理で法的に解決するしかありません。時効が成立していない場合は、債務整理を選択することで、督促を止めることができます。弁護士・司法書士に依頼すると、受任通知が債権者に送られ、その時点で督促が停止します。

時効を待っている間、借金の存在が家族や職場に知られるリスクがあります。督促状が自宅に届いたり、債権回収会社から電話がかかってきたりすることで、家族に気づかれる可能性があります。

また、訴訟を提起され、給与差押えを受けると、会社に裁判所から通知が届きます。これにより、借金の存在が職場に知られてしまいます。会社によっては、給与差押えを理由に解雇されるリスクもゼロではありません。

さらに、自宅に債権回収会社の担当者が訪問することもあります。貸金業法では、正当な理由なく夜間(21時~8時)に訪問したり、勤務先に訪問したりすることは禁止されていますが、日中の自宅訪問は認められています。

家族や職場に知られずに解決したい場合は、早めに弁護士・司法書士に相談し、時効援用または債務整理で法的に解決することをおすすめします。特に、債務整理の場合、弁護士・司法書士が窓口となるため、債権者からの直接連絡がなくなり、家族に知られるリスクを減らせます。

時効援用でよくある失敗パターン5つ

時効援用は、正しい知識と手続きが必要です。しかし、多くの方が誤った対応をしてしまい、時効が更新されたり、援用に失敗したりしています。ここでは、実際によくある失敗パターンを紹介します。

債権回収会社からの電話で、つい「少しなら払える」と言ってしまうのは、最も多い失敗パターンです。この発言は債務承認に該当し、時効が更新されてしまいます。

債権回収会社の担当者は、巧みな話術で債務承認を引き出そうとします。「今なら元本だけでいい」「月々3,000円でいいから」「1,000円だけでも払ってもらえれば」といった提案で、少額でも返済させようとします。

また、「借りたことは覚えていますか?」「残高は〇〇円ですが、確認できますか?」といった質問で、債務の存在を認めさせようとします。これらの質問に「はい」と答えただけで、債務承認とみなされる可能性があります。

債権回収会社からの電話には一切出ないこと

時効の可能性がある場合は、債権回収会社からの電話には一切出ないことが基本です。もし出てしまった場合は、「弁護士に相談してから返答します」と伝え、すぐに電話を切ってください。その後、弁護士・司法書士に相談し、時効援用の可能性を確認しましょう。

時効の起算点を「最終返済日」と勘違いして、誤ったタイミングで時効援用通知を送ってしまうケースも多いです。前述の通り、時効の起算点は「期限の利益喪失日」または「代位弁済日」であり、最終返済日ではありません。

例えば、最終返済日が2019年12月31日で、期限の利益喪失日が2020年3月31日の場合、時効完成は2025年3月31日です。しかし、最終返済日から5年と勘違いして2024年12月31日に時効援用通知を送ってしまうと、「まだ時効は成立していない」という債権者からの反論を受けることになります。

時効が成立していないのに通知を送ると時効が更新される

さらに悪いことに、時効援用通知を送ったこと自体が債務承認とみなされる可能性があります。時効が成立していないのに時効援用通知を送ると、「借金の存在を認めている」と解釈され、時効が更新されてしまうリスクがあるのです。

起算点を正確に把握するには、期限の利益喪失通知や代位弁済通知などの書類を確認する必要があります。書類が手元にない場合は、信用情報機関に開示請求するか、弁護士・司法書士に調査を依頼することをおすすめします。

時効完成まであと少しというタイミングで訴訟を起こされ、時効が更新されてしまうケースも多いです。債権者は時効完成が近づくと、訴訟や支払督促を提起して時効を阻止しようとします。

特に、大手消費者金融や銀行系カードローンは、債権管理システムで時効完成日を管理しており、時効完成の数ヶ月前に法的措置を取ることが一般的です。「もうすぐ5年だから大丈夫」と安心していると、突然訴状が届いて時効が更新されてしまいます。

訴状や支払督促が届いたら絶対に無視しない

訴状や支払督促が届いた場合、絶対に無視してはいけません。時効が成立している可能性があるなら、答弁書で時効援用の主張をする必要があります。無視すると、債権者の主張がそのまま認められ、判決が確定してしまいます。

裁判所からの書類は「特別送達」という特別な郵便で届きます。普通郵便ではなく、郵便局員が直接手渡しで配達します。特別送達が届いたら、すぐに中身を確認し、弁護士・司法書士に相談してください。

債権が譲渡されているのに、元の債権者に時効援用通知を送ってしまうミスも多いです。債権譲渡後は、現在の債権者(債権回収会社など)に通知しないと、時効援用の効果が得られません。

例えば、アコムから借りていた債務が、アイフル債権回収会社に譲渡されたとします。この場合、時効援用通知はアイフル債権回収会社に送る必要があります。元のアコムに送っても、「当社はすでに債権者ではない」と返答されるだけで、時効援用の効果は発生しません。

債権譲渡が何度も繰り返されている場合、現在の債権者が誰なのか分からないこともあります。そのような場合は、最近届いた督促状の差出人を確認するか、信用情報機関に開示請求して現在の債権者を特定してください。

不明な場合は弁護士・司法書士に調査を依頼

不明な場合は、自己判断で通知を送らず、弁護士・司法書士に依頼して正確な債権者を調査してもらうことをおすすめします。

時効援用通知書の書き方を間違えると、時効援用の効果が得られない可能性があります。特に、以下のような間違いが多いです。

時効援用通知書は、「時効を援用する」という明確な意思表示が必要です。「時効かもしれないので確認してください」といった曖昧な表現では、時効援用とは認められません。「民法第145条に基づき、時効を援用します」と明確に記載してください。

また、内容証明郵便で送ることで、「いつ、どんな内容の通知を送ったか」が証明されます。普通郵便で送ると、債権者が「そんな通知は受け取っていない」と主張した場合、反論が困窮になります。

専門家が作成した通知書なら法的に不備なし

時効援用通知書の作成に不安がある場合は、弁護士・司法書士に依頼することをおすすめします。専門家が作成した通知書であれば、法的に不備がなく、確実に時効援用の効果が得られます。

時効援用vs債務整理

ここまで時効援用について解説してきましたが、実際には時効が成立していないケースや、時効を待つリスクが大きいケースも多いです。そのような場合は、債務整理という選択肢も検討すべきです。ここでは、時効援用と債務整理を比較し、どちらを選ぶべきか判断基準を示します。

時効援用が向いているのは、以下のような条件を満たす場合です。

これらの条件をすべて満たす場合、時効援用によって借金を消滅させられる可能性が高いです。ただし、自己判断は危険なため、必ず弁護士・司法書士に相談して、時効が成立しているか確認してください。

時効援用成功で元本も利息もすべて消滅

また、時効援用が成功すれば、元本も利息も遅延損害金もすべて消滅し、一切の支払義務がなくなります。債務整理と異なり、費用も最小限(弁護士・司法書士費用のみ)で済むため、経済的なメリットが大きいです。

以下のような場合は、時効援用ではなく債務整理を検討すべきです。

時効が成立していない場合、時効を待つよりも債務整理で早期解決した方が、精神的・経済的な負担が少なくなります。債務整理には、任意整理、個人再生、自己破産の3つの方法があり、状況に応じて選択できます。

受任通知で督促が停止し、ストレスから解放

また、弁護士・司法書士に債務整理を依頼すると、受任通知が債権者に送られ、その時点で督促が停止します。督促のストレスから解放されるだけでも、大きなメリットです。

債務整理には、任意整理、個人再生、自己破産の3つの方法があります。それぞれの特徴を比較してみましょう。

| 方法 | 減額幅 | メリット | デメリット | 向いている人 |

| 任意整理 | 利息・遅延損害金カット | 裁判所不要・柔軟な交渉可能 | 元本は減らない | 安定収入があり元本なら返済できる人 |

| 個人再生 | 元本を最大90%減額 | 住宅ローン特則で自宅を残せる | 裁判所手続きが必要・費用高額 | 住宅を残したい人・借金が高額な人 |

| 自己破産 | すべての借金が免除 | 返済義務が完全になくなる | 財産処分・職業制限あり | 収入がない・返済不可能な人 |

任意整理は、債権者と交渉して利息や遅延損害金をカットし、元本を3~5年で分割返済する方法です。裁判所を通さないため、手続きが比較的簡単で、費用も安く済みます。ただし、元本は減額されないため、ある程度の返済能力が必要です。

個人再生は、裁判所に申し立てて、借金を最大90%減額してもらう方法です。住宅ローン特則を利用すれば、自宅を残したまま借金を減額できます。ただし、裁判所手続きが必要で、費用も高額(弁護士費用30~50万円程度)になります。

自己破産は、裁判所に申し立てて、すべての借金を免除してもらう方法です。返済義務が完全になくなるため、収入がない方や返済不可能な方に適しています。ただし、一定以上の財産は処分され、一部の職業に就けなくなる制限があります。

時効援用と債務整理のどちらを選ぶべきか、以下のフローチャートで判断してみましょう。

【ステップ1】最終返済日から5年以上経過している?

→ YES:ステップ2へ

→ NO:債務整理を検討

【ステップ2】途中で返済や債務承認をしていない?

→ YES:ステップ3へ

→ NO:債務整理を検討

【ステップ3】訴訟や支払督促を受けていない?

→ YES:時効援用を検討(弁護士・司法書士に相談)

→ NO:時効援用の主張を含めた対応を弁護士・司法書士に相談

【債務整理を選ぶ場合】

・安定収入がある → 任意整理

・住宅を残したい・借金が高額 → 個人再生

・収入がない・返済不可能 → 自己破産

必ず弁護士・司法書士に相談して判断すること

ただし、これはあくまで目安です。実際には、借金の総額、収入、財産、家族構成などを総合的に判断する必要があります。必ず弁護士・司法書士に相談し、自分に最適な方法を選択してください。

弁護士・司法書士への相談タイミングと費用

時効援用や債務整理は、専門的な知識が必要な手続きです。自己判断で進めると失敗するリスクが高いため、弁護士・司法書士への相談をおすすめします。ここでは、相談すべきタイミングと費用の目安を解説します。

以下のような状況になったら、すぐに弁護士・司法書士に相談してください。

時効が成立している可能性がある場合

1つ目は、時効が成立している可能性がある場合です。最終返済日から5年前後経過している場合、時効が成立している可能性があります。ただし、起算点の計算や時効更新事由の有無など、専門的な判断が必要なため、自己判断は危険です。弁護士・司法書士に相談し、正確に時効の成否を判断してもらいましょう。

裁判所から訴状や支払督促が届いた場合

2つ目は、裁判所から訴状や支払督促が届いた場合です。訴状や支払督促を無視すると、債権者の主張がそのまま認められ、判決が確定してしまいます。時効が成立している可能性があるなら、答弁書で時効援用の主張をする必要があります。裁判所からの書類が届いたら、すぐに弁護士・司法書士に相談してください。

3つ目は、債権回収会社から督促が来た場合です。債権回収会社は、時効を阻止するために巧みな話術で債務承認を引き出そうとします。うっかり債務承認してしまうと時効が更新されるため、専門家に相談してから対応することをおすすめします。

4つ目は、複数社から借入があり、どう対処すべきか分からない場合です。一部は時効が成立しているが、一部は成立していないといったケースでは、時効援用と債務整理を組み合わせた対応が必要になります。専門家に相談し、最適な解決策を提案してもらいましょう。

5つ目は、督促のストレスが限界に達した場合です。時効を待つ間、督促が続くストレスは相当なものです。精神的に限界を感じたら、時効援用または債務整理で早期解決することをおすすめします。弁護士・司法書士に依頼すれば、受任通知で督促が停止します。

弁護士・司法書士に時効援用を依頼する場合の費用相場は、1社あたり3万円~5万円程度です。これには、相談料、着手金、成功報酬、実費(内容証明郵便代など)が含まれます。

費用の内訳は以下の通りです。

複数社に対して時効援用する場合、2社目以降は割引になる事務所もあります。例えば、1社目は5万円、2社目以降は3万円といった料金設定です。

時効援用に失敗した場合、着手金は返還されない

また、時効援用が失敗した場合(時効が成立していなかった場合)、成功報酬は発生しませんが、着手金は返還されないことが一般的です。事前に費用体系を確認し、納得した上で依頼してください。

法テラスなら月々5,000円~1万円の分割返済

経済的に余裕がない場合は、法テラス(日本司法支援センター)の民事法律扶助制度を利用できます。この制度を利用すれば、弁護士・司法書士費用を立て替えてもらえ、月々5,000円~1万円程度の分割返済が可能です。

法テラスの民事法律扶助制度を利用できる条件は以下の通りです。

法テラスを利用した場合の時効援用費用は、1社あたり2万円~3万円程度と、通常より安くなります。また、生活保護受給者の場合、立替金の返済が猶予・免除される制度もあります。

法テラスの審査には1~2週間程度かかります

法テラスの利用を希望する場合は、まず法テラスに電話(0570-078374)またはホームページから相談予約をしてください。審査に1~2週間程度かかるため、時効完成が近い場合は注意が必要です。

なお、法テラスを利用せずに直接弁護士・司法書士に依頼する場合でも、分割払いに対応している事務所が多いです。初回相談時に費用や支払方法について確認してください。

時効援用が成功すると、借金の返済義務は消滅しますが、信用情報機関の事故情報(異動情報)は時効援用日から5年間残ります。この期間中は、新規のカードローンやクレジットカードの審査に通りにくい状態が続きます。

はい、可能です。複数社から借入がある場合、時効が成立している会社だけ時効援用し、成立していない会社については債務整理するという対応ができます。

時効期間自体は、銀行カードローンも消費者金融も同じ5年です。ただし、起算点が異なる点に注意が必要です。

はい、残ります。時効援用が成功しても、信用情報機関の事故情報(異動情報)は時効援用日から5年間残ります。

債権回収会社から突然連絡が来た場合、まず債権譲渡の事実を確認してください。債権譲渡通知書が届いているはずですが、見落としている可能性もあります。

時効援用に失敗した場合、つまり時効が成立していなかった場合、借金の返済義務は残ります。債権者から一括請求される可能性もありますが、必ずしも一括で支払う必要はありません。

基本的には可能ですが、状況によっては難しい場合もあります。

時効援用や債務整理について、よくある質問とその回答をまとめました。

カードローンの時効は、2020年民法改正により5年に統一されました。ただし、時効期間が経過しただけでは借金は消えず、時効援用の手続きが必要です。時効の起算点は「期限の利益喪失日」または「代位弁済日」であり、最終返済日ではない点に注意してください。

債務承認・裁判上の請求・差押えで時効は更新される

時効は、債務承認・裁判上の請求・差押えなどにより更新(リセット)されます。特に、債権回収会社からの電話で「少しなら払える」と言ってしまうと債務承認となり、時効が更新されてしまいます。時効の可能性がある場合は、債権者とは一切連絡を取らず、まず弁護士・司法書士に相談することが重要です。

時効成立を待つには多くのリスクが伴います

時効成立を待つには、遅延損害金の増加、信用情報への事故登録、裁判・差押えのリスクなど、多くのリスクが伴います。実際に時効まで逃げ切れるケースは少なく、多くの場合、時効完成前に訴訟を起こされて時効が更新されてしまいます。

時効が成立していない場合や、時効を待つリスクが大きい場合は、債務整理という選択肢も検討すべきです。任意整理・個人再生・自己破産の3つの方法があり、状況に応じて最適な方法を選択できます。弁護士・司法書士に依頼すれば、受任通知で督促が停止し、精神的な負担も軽減されます。

法テラスの民事法律扶助制度で費用を抑えられます

時効援用や債務整理は、専門的な知識が必要な手続きです。自己判断で進めると失敗するリスクが高いため、必ず弁護士・司法書士に相談してください。経済的に余裕がない場合は、法テラスの民事法律扶助制度を利用すれば、費用を抑えて専門家のサポートを受けられます。

借金問題は放置すればするほど状況が悪化します

借金問題は、放置すればするほど状況が悪化します。時効の可能性がある場合でも、自己判断は危険です。まずは専門家に相談し、時効援用または債務整理で法的に解決する道を探りましょう。一日も早く借金の悩みから解放され、新しい生活をスタートできることを願っています。

なお、借入れは計画的にご利用ください。返済能力を超えた借入れは避け、困ったときは早めに専門家(弁護士・司法書士)にご相談ください。借金問題は必ず解決できます。一人で悩まず、勇気を持って相談の一歩を踏み出してください。

| 順位 | カードローン | 金利 | 限度額 | 審査時間 | 申し込み |

|---|---|---|---|---|---|

| 1 | プロミス | 2.5%~18.0% | 1~800万円※ | 最短3分※ | 詳細はこちら |

| 2 | アイフル | 3.0%~18.0% | 1~800万円※ | 最短18分※ | 詳細はこちら |

| 3 | アコム | 2.4%~17.9% | 1~800万円 | 最短20分※ | 詳細はこちら |

PR | 情報は2026年3月時点

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!