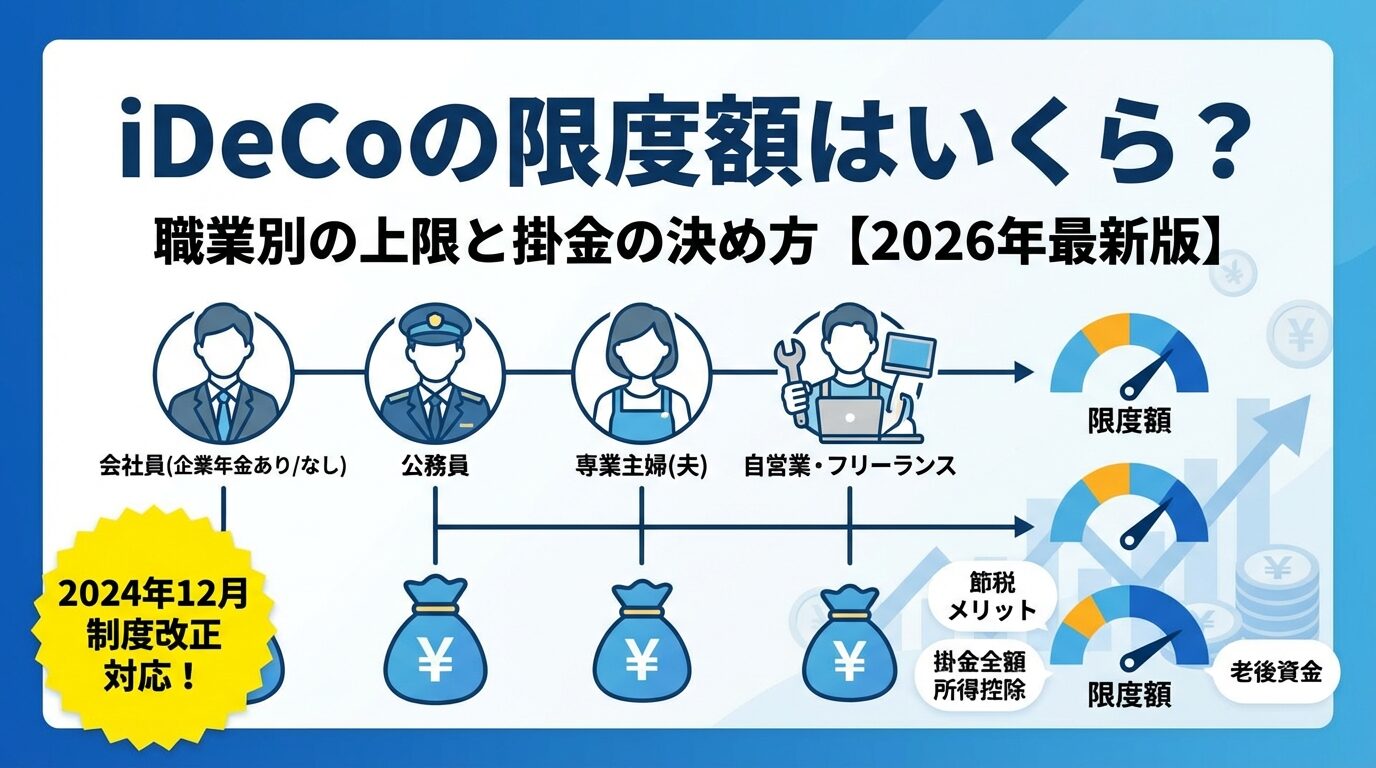

iDeCoの限度額はいくら?職業別の上限と掛金の決め方【2026年】

デイトレードで勝てずに悩んでいませんか。

損失が続き、なぜ自分だけ負けるのか分からず、不安を感じている方も多いでしょう。

実は、デイトレードで勝てない理由には明確なパターンがあり、多くの個人投資家が同じ失敗を繰り返しています。

この記事では、デイトレードで負ける5つの理由と、勝つための6つの具体的な対策を解説します。

資金管理の方法や証券会社の選び方、撤退・転換の判断基準まで、実践的な情報をお伝えします。

デイトレードの厳しい現実を理解した上で、適切な改善策を実行すれば、勝率を上げることは可能です。

目次

デイトレードで勝てない人には、いくつかの共通した特徴があります。

最も大きな問題は、明確なトレードルールを持たずに感情で取引していることです。

値動きに一喜一憂し、計画なく売買を繰り返してしまいます。

また、損切りのタイミングが分からず、含み損を抱えたまま塩漬けにしてしまう傾向も見られます。

「いつか戻るだろう」という希望的観測で損失を確定できず、結果として大きな損失につながります。

ポジポジ病と呼ばれる、常にポジションを持っていないと落ち着かない状態も問題です。取引回数が多すぎると手数料負けしやすく、冷静な判断ができなくなります。

テクニカル分析の知識不足も勝てない原因の一つです。

チャートの読み方や指標の使い方を理解せずに取引すると、エントリーやイグジットのタイミングを誤ります。

さらに、資金管理ができていない人も多く見られます。

1回の取引で資金の大部分を投じてしまい、1回の失敗で大きく資金を減らしてしまうのです。

金融庁の調査によると、個人投資家の多くがリスク管理の重要性を十分に理解していないことが指摘されています。

これらの特徴に当てはまる場合、まずは自分の取引を客観的に見直すことから始めましょう。

次のセクションでは、具体的な負ける理由を詳しく解説します。

デイトレードで負ける5つの理由

デイトレードで損失が続く背景には、具体的な理由があります。

ここでは、多くの個人投資家が陥りがちな5つの失敗パターンを解説します。

デイトレードで最も重要なのは、明確なトレードルールを持つことです。

しかし、多くの初心者はルールを決めずに取引を始めてしまいます。

エントリーの条件、イグジットのタイミング、損切りラインなど、具体的な基準がないと、その場の感情で判断してしまいます。

また、ルールを決めていても守れない人も多くいます。

「今回だけは例外」「もう少し待てば戻るはず」と自分に都合のいい解釈をして、ルールを破ってしまうのです。

トレードルールには、取引する時間帯、銘柄の選び方、1回の取引額、利益確定と損切りの基準などを含めましょう。

そして、どんな状況でもルールを守る強い意志が必要です。

損切りができないことは、デイトレードで負ける最大の理由の一つです。

株価が下がっても「いつか戻るだろう」と期待して保有し続け、含み損がどんどん膨らんでしまいます。

損切りのタイミングが分からない理由は、事前に損切りラインを決めていないことにあります。

エントリー時に「ここまで下がったら損切り」という明確な基準を設定していないため、判断に迷ってしまうのです。

損切りを実行するポイント

感情的な取引は、デイトレードで失敗する典型的なパターンです。

損失を出した後に「取り返さなければ」と焦って無謀な取引をしたり、連勝して「自分は天才だ」と過信して大きなポジションを取ったりしてしまいます。

恐怖と欲望は投資家の判断を大きく狂わせます。

株価が下がると恐怖で早めに売ってしまい、上がると欲が出て高値掴みをしてしまうのです。

感情的な取引を防ぐには、事前に決めたルールを機械的に実行することが大切です。

また、損失が続いたときは一度取引を休止し、冷静さを取り戻す時間を持つことも必要です。

ポジポジ病とは、常にポジションを持っていないと落ち着かない状態を指します。

取引チャンスがないときでも無理にエントリーしてしまい、結果として不利な条件で取引することになります。

取引回数が多すぎると、手数料の負担も大きくなります。

1回の取引では小額でも、積み重なると利益を大きく圧迫します。

デイトレードで成功するには、「待つこと」も重要なスキルです。自分の得意なパターンが来るまで我慢し、確実性の高いチャンスだけを狙う姿勢が必要です。

テクニカル分析の知識不足は、デイトレードで勝てない大きな原因です。

チャートの読み方や各種指標の意味を理解していないと、エントリーやイグジットのタイミングを適切に判断できません。

移動平均線、RSI、MACD、ボリンジャーバンドなど、基本的なテクニカル指標の使い方を知らないまま取引している人も多く見られます。

また、ローソク足のパターンや出来高の見方も、デイトレードには欠かせない知識です。

テクニカル分析は一朝一夕で身につくものではありませんが、基礎から学ぶことで勝率を大きく改善できます。

デイトレードで勝つための6つの対策

デイトレードで負ける理由が分かったら、次は具体的な改善方法を実践しましょう。

ここでは、勝率を上げるための6つの対策を段階的に解説します。

まず最初に取り組むべきは、自分なりのトレードルールを明確にすることです。

ルールには、取引する時間帯、銘柄の選定基準、エントリーとイグジットの条件、1回の取引額などを含めます。

ルールを作る際は、自分の生活スタイルや性格に合ったものにすることも大切です。

作ったルールは必ず紙に書き出し、取引前に毎回確認する習慣をつけましょう。

損切りルールは、トレードルールの中でも最も重要な要素です。

エントリー時に必ず損切りラインを決め、そのラインに達したら躊躇なく損切りを実行します。

損切りラインの決め方は、エントリー価格から一定の割合(例:-2%)や、テクニカル指標(例:直近安値の下)など、客観的な基準を用いましょう。

逆指値注文を活用することで、損切りを自動化できます。感情に左右されず、確実に損切りを実行できるため、初心者には特におすすめです。

すべての取引について、詳細な記録をつけることが上達への近道です。

記録には、日時、銘柄、売買価格、数量、損益、エントリー理由、イグジット理由、取引時の感情などを含めます。

記録を見返すことで、自分の取引パターンや失敗の傾向が見えてきます。

また、成功した取引と失敗した取引を比較することで、どのような条件のときに勝ちやすいかが分かります。

記録は専用のノートやExcel、トレード日記アプリなどを使って管理しましょう。

デイトレードでは、メンタル管理が勝敗を左右します。

損失が続いたときに冷静さを保ち、連勝したときに慢心しない精神力が必要です。

メンタル管理の基本

テクニカル分析は、デイトレードに不可欠なスキルです。

まずは基本的なローソク足の読み方から始め、移動平均線、RSI、MACDなどの主要な指標を一つずつ学んでいきましょう。

書籍やオンライン講座、証券会社が提供する学習コンテンツなどを活用して、体系的に学ぶことをおすすめします。

テクニカル分析を学ぶ際は、すべての指標を使おうとせず、自分に合ったものを2〜3個に絞って使いこなすことが効果的です。

資金管理は、デイトレードで長期的に生き残るために最も重要な要素です。

1回の取引で投資する金額は、総資金の2〜5%以内に抑えることが推奨されます。

例えば、100万円の資金があれば、1回の取引は2万〜5万円までとします。

また、1日の損失限度額を決めておくことも効果的です。

例えば「1日の損失が総資金の3%に達したら、その日は取引を終了する」といったルールを設定します。これにより、感情的になって損失を拡大させることを防げます。

デイトレードに必要な資金と資金管理のルール

デイトレードを始める前に、必要な資金額と資金管理の方法を理解しておくことが重要です。

資金不足や無計画な資金投入は、失敗の大きな原因となります。

デイトレードを始めるには、最低でも30万円〜50万円程度の資金が推奨されます。

これは、複数回の取引に耐えられる余裕を持つためです。

ただし、初心者の場合は、まず10万円程度の少額から始めて経験を積むことも一つの方法です。

また、証券会社によっては1日の取引額が一定以下であれば手数料が無料になるプランもあります。

例えば、松井証券では1日50万円までの取引が手数料無料です。

重要なのは、失っても生活に支障のない余裕資金で始めることです。生活費や緊急時の資金を投資に回すことは絶対に避けましょう。

1回の取引で許容できる損失額は、総資金の2%以内に抑えることが一般的なルールです。

例えば、100万円の資金であれば、1回の取引での最大損失は2万円までとします。

この2%ルールを守ることで、連敗しても資金が急激に減ることを防げます。

仮に10連敗しても、資金の約18%の損失で済み、まだ取引を続けられる余力が残ります。

許容損失額を決めたら、その金額に基づいて取引数量と損切りラインを設定します。

生活資金と投資資金を明確に分けることは、デイトレードで精神的な安定を保つために不可欠です。

生活費や緊急時の備えとして最低でも生活費の6ヶ月分は確保し、それ以外の余裕資金のみを投資に回しましょう。

生活資金を投資に使ってしまうと、「負けられない」というプレッシャーが大きくなり、冷静な判断ができなくなります。

投資資金は専用の口座で管理し、生活費の口座とは完全に分けることをおすすめします。物理的に分けることで、誤って生活費を使ってしまうリスクを防げます。

デイトレードにおすすめの証券会社3社

デイトレードで成功するには、適切な証券会社選びも重要です。

取引コストや約定スピード、取引ツールの使いやすさが勝敗を分けることもあります。

| 項目 | 内容 |

|---|---|

| 口座数 | 約15,000,000口座 ※2025年11月25日時点(SBIネオモバイル証券など含む) |

| 取引手数料 | 【スタンダードプラン(1注文ごと)】 取引金額に関係なく0円【アクティブプラン(1日定額制)】 1日100万円以下の取引:0円※現物取引・信用取引・単元未満株(S株)もすべて対象です。 |

| NISA対応 | 〇※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 〇(259銘柄)※2025年3月3日時点※現物取引のみ |

| 成長投資枠対象商品 | 国内株 / 外国株 / 投資信託(約1,329銘柄 ※2025年3月3日時点)※現物取引のみ |

| 投資信託 | 約2,550本 ※2025年3月3日時点 |

| 外国株 | 8カ国/米国株式(5,000銘柄)※現物取引のみ |

| 取引ツール(PC) | HYPER SBI 2 / HYPER SBI / SBI CFDトレーダー |

| スマホアプリ | SBI証券 株アプリ / 米国株アプリ / かんたん積立 / HYPER FX / HYPER 先物 / HYPER CFD |

| 提携銀行口座 | SBI新生銀行 / 住信SBIネット銀行 |

| ポイント投資・付与 | Pontaポイント / dポイント / Vポイント(クレカ積立)※現物取引のみ |

| 口座開設スピード | 最短 翌営業日 |

SBI証券は、国内最大手のネット証券で、現物・信用取引の手数料が原則無料という大きなメリットがあります。

デイトレードでは取引回数が多くなるため、手数料無料は利益を最大化する上で非常に重要です。

SBI証券の特徴

| 項目 | 内容 |

|---|---|

| 口座数 | 約13,000,000口座 ※2025年11月時点 |

| 取引手数料 | 【ゼロコース】 国内株式(現物・信用):0円 かぶミニ®(単元未満株):0円 投資信託:0円 ※ゼロコース選択時。 ※一部、スプレッドや信託財産留保額が発生する場合があります。 |

| NISA対応 | 〇(新NISA対応)※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 251銘柄 ※2025年2月28日時点 ※現物取引のみ |

| 成長投資枠対象商品 | 国内株式 / 外国株式 / 投資信託(約1,345銘柄)※現物取引のみ |

| 投資信託 | 約2,550本 ※2025年4月24日時点 |

| 外国株 | 6カ国/米国株式(約4,500銘柄)※現物取引のみ |

| 取引ツール(PC) | マーケットスピード / マーケットスピード II / 楽天MT4 |

| スマホアプリ | iSPEED / iSPEED for iPad / iSPEED FX / iSPEED 先物 |

| 提携銀行口座 | 楽天銀行(マネーブリッジ) |

| ポイント投資・付与 | 楽天ポイント(投資信託 / 国内株式 / 米国株式<円貨決済>)※現物取引のみ |

| 口座開設スピード | 最短 翌営業日 |

楽天証券は、初心者から上級者まで幅広く支持されているネット証券です。

現物取引の手数料が原則無料で、コストを抑えた取引ができます。

取引ツール「MARKET SPEED Ⅱ」は、直感的な操作性と高機能を両立しており、デイトレードに必要な情報をリアルタイムで確認できます。

楽天証券の特徴

| 項目 | 内容 |

|---|---|

| 口座数 | 約1,670,000口座 ※2025年3月時点 |

| 取引手数料 | 【ボックスレート(1日定額制)】 1日の約定代金合計50万円まで:0円 50万円超:1,000円(税込1,100円)~※25歳以下なら約定代金に関わらず手数料無料 |

| NISA対応 | 〇(日本株、米国株、投資信託すべて売買手数料無料)※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 〇(銘柄数は公式サイトで確認)※現物取引のみ |

| 成長投資枠対象商品 | 国内株 / 米国株 / 投資信託(約1,800本以上)※現物取引のみ |

| 投資信託 | 約1,900本以上(購入時手数料すべて無料) |

| 外国株 | 米国株:約4,900銘柄(2025年4月23日時点)※現物取引のみ |

| 取引ツール(PC) | ネットストック・ハイスピード(無料) |

| スマホアプリ | 日本株アプリ / 投信アプリ / 米国株アプリ(すべて無料) |

| 提携銀行口座 | MATSUI Bank(松井証券専用銀行) |

| ポイント投資・付与 | 松井証券ポイント(投資信託の積立に利用可能)※現物取引のみ |

| 口座開設スピード | 最短即日(スマートフォンによるオンライン申込) |

松井証券は、1日の取引額が50万円までなら手数料無料という独自のプランが特徴です。

少額でデイトレードを始めたい方や、取引回数を抑えて慎重に取引したい方に適しています。

また、25歳以下の方は取引額に関わらず手数料が無料になるため、若い世代には特におすすめです。

松井証券の特徴

デイトレードの現実

デイトレードの厳しい現実を理解することは、適切な判断をする上で重要です。

多くの個人投資家が期待を持ってデイトレードを始めますが、実際には成功率は決して高くありません。

個人投資家のデイトレードで継続的に利益を上げられる人の割合は限られているとされています。明確な公式統計は存在しませんが、米国の調査では利益を上げているトレーダーは約10%という報告や、金融庁の2020年調査では投資信託保有顧客の約7割がマイナス運用だったというデータがあります。

成功率が低い理由は、取引コスト、情報の非対称性、感情的な判断など、複数の要因が重なっているためです。

また、短期的に利益を出せたとしても、長期的に安定して利益を出し続けることは非常に困難とされています。

金融庁も、投資にはリスクが伴うことを明確に示しており、特に短期売買は高リスクであることを指摘しています。

※デイトレードの成功率に関する参考情報:

現代の株式市場では、アルゴリズム取引(自動売買プログラム)が取引の大部分を占めています。

これらのシステムは、人間には不可能な速度で情報を処理し、ミリ秒単位で売買を実行します。

個人投資家がチャートを見て判断している間に、アルゴリズムは何百回もの取引を完了させています。

また、機関投資家は高度な分析ツールや専門家チーム、膨大な情報ネットワークを持っており、情報面でも個人投資家より圧倒的に有利です。

ただし、アルゴリズムが苦手とする「長期的な視点」や「ファンダメンタルズ分析」に注目することで、個人投資家にも勝機はあります。

デイトレードでは、取引回数が多くなるため、手数料や税金などの取引コストが利益を大きく圧迫します。

仮に手数料が1回の取引で100円だとしても、1日10回取引すれば1,000円、月間で2万円以上のコストになります。

また、利益が出た場合は約20.315%の税金がかかります。

さらに、スプレッド(売値と買値の差)も隠れたコストです。

例えば、月間で10%の利益を目指す場合、実際には取引コストを含めて12〜13%のリターンを出さなければなりません。

手数料無料の証券会社を選ぶことは、この問題を軽減する有効な手段です。

デイトレードを続けるべきか

デイトレードで損失が続いている場合、続けるべきか撤退すべきか、冷静に判断することが重要です。

無理に続けても損失が拡大するだけです。

判断基準の一つとして、「半年間で資金が20%以上減った」「連続して3ヶ月間損失が続いている」といった状況なら、デイトレードを続けることを見直す時期かもしれません。

撤退は失敗ではなく、賢明な判断です。

デイトレードが合わないと感じたら、スイングトレードや長期投資への転換を検討しましょう。

スイングトレードは、数日から数週間の期間で売買する手法で、デイトレードほど頻繁にチャートを見る必要がありません。

スイングトレードのメリット

長期投資は、数年から数十年の期間で資産を育てる手法です。

金融庁も、長期・積立・分散投資の有効性を推奨しています。

プロップファーム(Proprietary Trading Firm)は、自己資金ではなく会社の資金を使ってトレードする仕組みです。

トレーダーは会社から資金を提供され、利益の一部を報酬として受け取ります。

プロップファームのメリットは、自己資金のリスクを抑えながらトレードの経験を積めることです。また、教育プログラムやメンターのサポートを受けられる場合もあります。

ただし、プロップファームには厳しい審査があり、一定のトレードスキルが求められます。また、利益の配分率は会社によって異なり、すべての利益を自分のものにできるわけではありません。

よくある質問(Q&A)

デイトレードで勝つことは可能ですが、非常に難しいのが現実です。

統計的には、継続的に利益を上げられる個人投資家の割合は限られているとされています。

成功するには、明確なトレードルール、徹底した資金管理、冷静なメンタル、継続的な学習が必要です。

個人差が大きいですが、一般的には最低でも1〜2年の経験が必要と言われています。

最初の数ヶ月は損失を出しながら学ぶ期間と考えるべきです。

焦らず、少額から始めて経験を積むことが大切です。

初心者にはスイングトレードの方がおすすめです。

デイトレードは取引回数が多く、常にチャートを監視する必要があるため、時間と精神力を大きく消耗します。

本業がある方や、投資に多くの時間を割けない方には、スイングトレードや長期投資の方が現実的です。

デイトレードで得た利益は、株式の譲渡所得として課税されます。

税率は20.315%(所得税15%、住民税5%、復興特別所得税0.315%)です。

特定口座(源泉徴収あり)を利用すれば、証券会社が自動的に税金を計算・納付してくれるため、確定申告は不要です。

焦って取り戻そうとすることは、最も危険な行動です。

感情的になって無謀な取引をすると、さらに損失が拡大します。

まずは一度取引を休止し、冷静になる時間を持ちましょう。その後、これまでの取引を振り返り、何が間違っていたのかを分析します。

高額な情報商材の購入は慎重に判断すべきです。

「必ず勝てる手法」「月収100万円」などと謳う商材の多くは、誇大広告や詐欺的なものです。

デイトレードの基礎知識は、証券会社が提供する無料の学習コンテンツや、信頼できる書籍で十分に学べます。

デイトレードで勝てない理由は、トレードルールの欠如、損切りの失敗、感情的な取引、ポジポジ病、テクニカル分析の知識不足など、明確なパターンがあります。

これらの問題を認識し、具体的な改善策を実行することが、勝率を上げる第一歩です。

改善策としては、明確なトレードルールの作成、損切りルールの徹底、トレード記録による振り返り、メンタル管理の習得、テクニカル分析の学習、資金管理の徹底が重要です。

特に資金管理は、1回の取引で総資金の2%以内に抑えるなど、具体的なルールを設定しましょう。

また、デイトレードに適した証券会社を選ぶことも大切です。

SBI証券、楽天証券、松井証券など、手数料が無料または低コストで、取引ツールが充実している証券会社を活用することで、取引環境を改善できます。

一方で、デイトレードの成功率は決して高くなく、継続的に利益を上げられる個人投資家の割合は限られているという厳しい現実も理解しておく必要があります。

アルゴリズム取引との競争や取引コストの負担など、個人投資家にとって不利な要素も多くあります。

損失が続いている場合は、無理に続けるのではなく、スイングトレードや長期投資への転換も検討しましょう。

自分に合った投資手法を見つけることが、長期的な資産形成には重要です。

なお、投資には元本割れのリスクがあります。デイトレードは特に高リスク・高難易度の投資手法です。最終的な投資判断はご自身の責任で行ってください。不安な点があれば、金融の専門家に相談することをおすすめします。

※データ更新情報

本記事の証券会社データは2025年1月時点の情報です。最新の手数料体系や取扱銘柄数については各証券会社の公式サイトをご確認ください。

| 順位 | 証券会社 | 特徴 | 手数料 | 口座開設 |

|---|---|---|---|---|

| 1 | SBI証券 おすすめ |

|

0円 | 口座開設 |

| 2 | 楽天証券 |

|

0円 | 詳細を見る |

| 3 | moomoo証券 |

|

0円 | 詳細を見る |

PR | 情報は2026年2月時点

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!