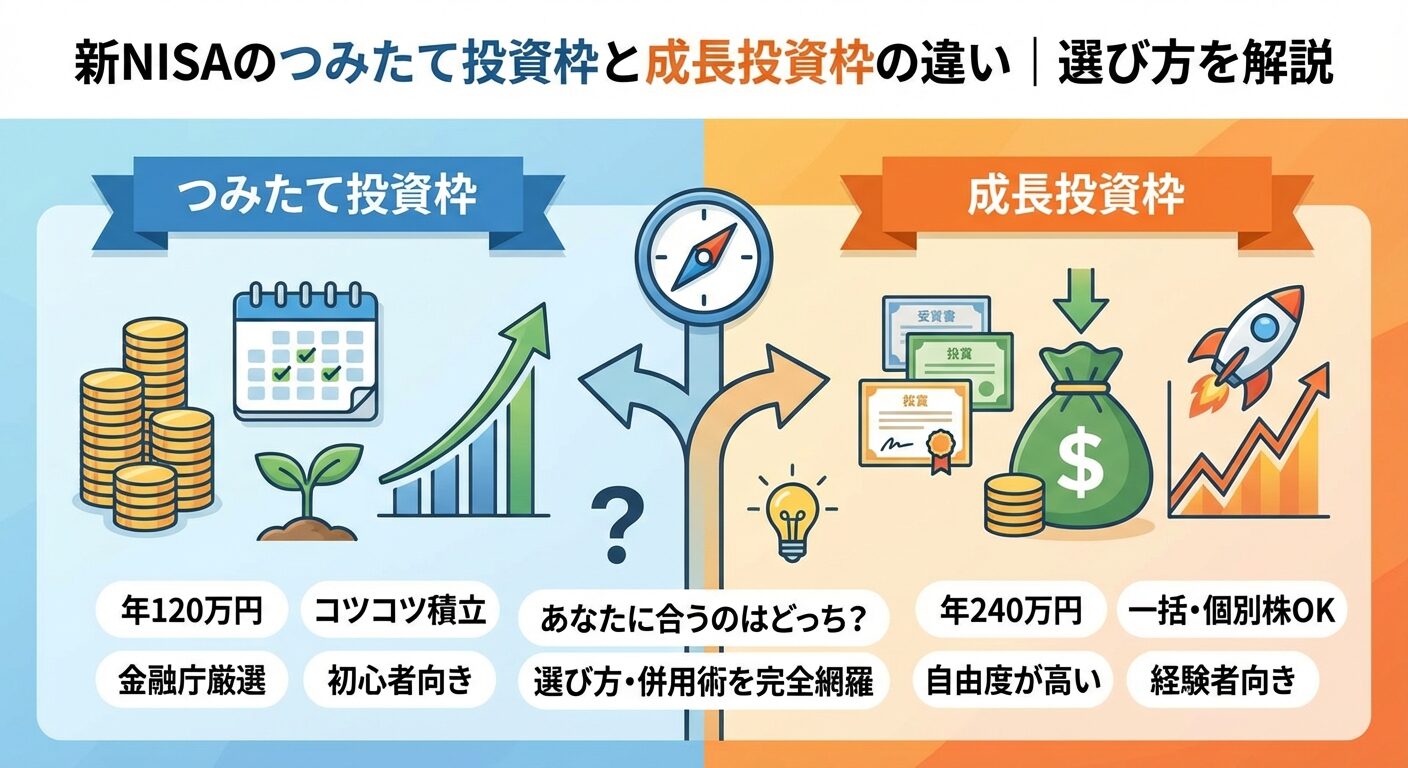

新NISAのつみたて投資枠と成長投資枠の違い|選び方を解説

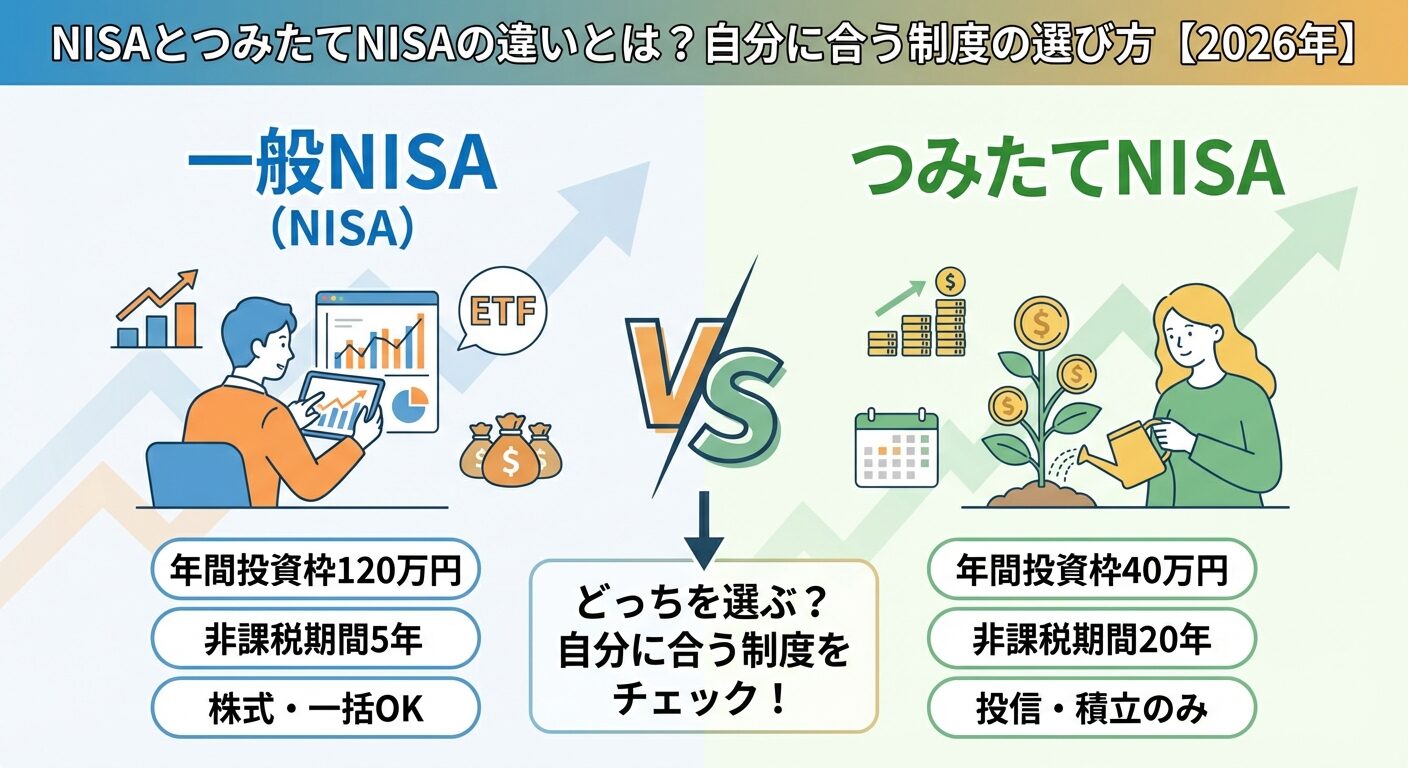

NISAとつみたてNISA、どちらを選べばいいか迷っていませんか。

両制度とも投資で得た利益が非課税になる魅力的な制度ですが、年間投資枠や非課税期間、投資対象商品に大きな違いがあります。

この記事では、NISAとつみたてNISAの違いを4つのポイントで比較し、あなたに最適な制度の選び方を解説します。

年代別・投資金額別のおすすめプランや、実際の運用シミュレーションも紹介しますので、自分に合った制度を選ぶ参考にしてください。

2024年からの新NISA制度についても詳しく解説していますので、これから投資を始める方も安心して読み進めてください。

目次

NISAとつみたてNISAの違いは?

NISAとつみたてNISAは、どちらも投資で得た利益が非課税になる制度ですが、年間投資枠・非課税期間・投資対象商品・購入方法の4つのポイントで大きく異なります。自分に合った制度を選ぶために、まずはこの4つの違いをしっかり理解しましょう。

| 比較項目 | 一般NISA | つみたてNISA |

| 年間投資枠 | 120万円 | 40万円 |

| 非課税期間 | 5年間 | 20年間 |

| 投資対象商品 | 株式・投資信託・ETF・REIT | 金融庁が厳選した投資信託のみ |

| 購入方法 | 一括購入・積立購入 | 積立購入のみ |

| 向いている人 | まとまった資金がある人、株式投資をしたい人 | 投資初心者、長期でコツコツ積み立てたい人 |

一般NISAの年間投資枠は120万円、つみたてNISAは40万円です。一般NISAは月額にすると約10万円、つみたてNISAは月額約3.3万円まで投資できます。

まとまった資金を一度に投資したい場合や、月々の投資額が多い場合は一般NISAが向いています。一方、月1万円〜3万円程度の少額から始めたい場合は、つみたてNISAで十分な投資枠を確保できます。

一般NISAの非課税期間は5年間、つみたてNISAは20年間です。一般NISAは5年後にロールオーバー(翌年の非課税投資枠への移管)することで、さらに5年間非課税で保有できます。

つみたてNISAは最長20年間非課税で保有できるため、老後資金の準備など長期的な資産形成に適しています。短期〜中期で売却を考えている場合は一般NISA、長期でじっくり運用したい場合はつみたてNISAを選ぶとよいでしょう。

一般NISAは株式・投資信託・ETF・REITなど幅広い商品に投資できます。個別株を選んで投資したい人や、ETFで分散投資したい人に向いています。

一方、つみたてNISAは金融庁が定めた基準を満たした投資信託のみが対象です。販売手数料がゼロ、信託報酬が低水準など、長期投資に適した商品が厳選されています。投資初心者にとっては、金融庁のお墨付きがある商品から選べるつみたてNISAの方が安心して始められるでしょう。

一般NISAは一括購入と積立購入の両方が可能です。ボーナスなどまとまった資金が入ったときに一度に投資することもできますし、毎月一定額を積み立てることもできます。

つみたてNISAは積立購入のみで、毎月または毎日など定期的に一定額を投資する方法に限られます。投資のタイミングを分散することで、価格変動のリスクを抑える効果(ドルコスト平均法)が期待できます。投資タイミングを自分で判断したい人は一般NISA、自動的にコツコツ積み立てたい人はつみたてNISAが向いています。

NISAとは?

NISA(ニーサ)は「少額投資非課税制度」の略称で、投資で得た利益にかかる税金が非課税になる制度です。通常、株式や投資信託で得た利益には約20%の税金がかかりますが、NISA口座で投資すればこの税金が0円になります。

老後資金の準備や資産形成を後押しするために、国が用意した税制優遇制度です。

NISAは証券会社や銀行でNISA専用口座を開設し、その口座内で投資を行います。NISA口座は1人1口座しか持てません。一般NISAとつみたてNISAは併用できず、年単位でどちらか一方を選択します。

NISA口座で購入した株式や投資信託の配当金・分配金、売却益が非課税になります。ただし、NISA口座内で損失が出た場合、他の口座の利益と損益通算できない点には注意が必要です。

NISA口座内で損失が出た場合、他の口座の利益と損益通算できません

通常の証券口座(特定口座・一般口座)で投資した場合、利益に対して20.315%の税金がかかります。例えば10万円の利益が出た場合、約2万円が税金として引かれ、手元に残るのは約8万円です。

しかしNISA口座で投資すれば、この税金が0円になり、10万円の利益がそのまま手元に残ります。長期投資で利益が大きくなるほど、非課税メリットも大きくなります。例えば100万円の利益が出た場合、通常なら約20万円の税金がかかりますが、NISA口座なら0円です。この差は資産形成において非常に大きな影響を与えます。

100万円の利益が出た場合、NISA口座なら約20万円の税金が0円になります

一般NISA(NISA)の特徴

一般NISAは年間120万円までの投資枠があり、株式・投資信託・ETF・REITなど幅広い商品に投資できる制度です。非課税期間は5年間で、ロールオーバーを利用すればさらに5年間延長できます。

まとまった資金を投資したい人や、個別株に投資したい人に向いています。

一般NISAでは、上場株式(国内株式・外国株式)、株式投資信託、ETF(上場投資信託)、REIT(不動産投資信託)など、幅広い商品に投資できます。

個別企業の株式を選んで投資することもできますし、複数の株式や債券に分散投資する投資信託を選ぶこともできます。ETFは株式のように市場で売買できる投資信託で、日経平均株価やS&P500などの指数に連動する商品が人気です。REITは不動産に投資する商品で、オフィスビルや商業施設などの賃料収入を分配金として受け取れます。投資の選択肢が広いため、自分の投資戦略に合わせて柔軟に商品を選べます。

一般NISAの非課税期間は5年間です。5年後には課税口座(特定口座・一般口座)に移管されるか、売却するか、ロールオーバーするかを選択します。

ロールオーバーとは、非課税期間が終了する商品を翌年の非課税投資枠に移管し、さらに5年間非課税で保有する仕組みです。例えば2024年に購入した商品は2028年末に非課税期間が終了しますが、ロールオーバーすれば2033年末まで非課税で保有できます。ただし、ロールオーバーする金額は翌年の非課税投資枠(120万円)を消費するため、新規投資との兼ね合いを考える必要があります。

一般NISAは購入方法に制限がなく、一括投資と積立投資のどちらも選べます。ボーナスや退職金などまとまった資金が入ったときに、一度に120万円まで投資することもできます。

また、毎月一定額を積み立てる方法も選べるため、自分のライフスタイルや資金状況に合わせて柔軟に投資できます。株価が下がったタイミングで追加購入するなど、相場を見ながら投資タイミングを調整したい人にも向いています。

つみたてNISAの特徴

つみたてNISAは年間40万円までの投資枠で、金融庁が厳選した投資信託のみに投資できる制度です。非課税期間は20年間と長く、少額から始められる積立投資に特化しています。

投資初心者や長期的な資産形成を目指す人に最適な制度です。

つみたてNISAで投資できるのは、金融庁が定めた基準を満たした投資信託のみです。販売手数料が0円(ノーロード)、信託報酬が一定水準以下、分配金を頻繁に出さないなど、長期投資に適した条件を満たした商品が厳選されています。

2024年12月時点で約270本の投資信託が対象となっており、インデックスファンド(指数連動型)が中心です。投資初心者にとっては、数千本ある投資信託の中から選ぶ必要がなく、金融庁のお墨付きがある商品から選べるため安心です。

金融庁が定めた厳しい基準をクリアした投資信託のみが対象です

つみたてNISAの非課税期間は20年間です。一般NISAの5年間と比べて4倍長く、老後資金の準備など長期的な資産形成に適しています。

例えば2024年に投資した商品は2043年まで非課税で保有できます。長期投資は複利効果が働きやすく、時間をかけて資産を増やせる可能性が高まります。また、短期的な価格変動に一喜一憂せず、じっくり運用できるため、投資初心者にも向いています。20年間という長い期間があれば、一時的に価格が下がっても回復を待つ余裕があります。

つみたてNISAは月額100円から積立投資を始められます(証券会社により異なります)。年間投資枠40万円を12ヶ月で割ると月額約3.3万円ですが、必ずしも満額投資する必要はありません。

月1万円、月2万円など、自分の収入や生活費に合わせて無理のない金額から始められます。積立投資は毎月一定額を自動的に投資するため、投資のタイミングを考える必要がなく、手間がかかりません。価格が高いときは少なく、価格が安いときは多く購入するドルコスト平均法の効果により、平均購入単価を抑える効果も期待できます。

一般NISAとつみたてNISA、どちらを選ぶべきかは、あなたの投資金額・投資経験・投資目的によって異なります。

ここでは、それぞれの制度が向いている人の特徴と、年代別・投資金額別のおすすめプランを紹介します。自分の状況に当てはまるものを参考に、最適な制度を選びましょう。

一般NISAが向いている人

年間40万円以上投資できる人

個別株に投資したい人

投資経験がある程度ある人

まとまった資金を一度に投資したい人

一般NISAが向いているのは、年間40万円以上の投資予算がある人です。月々3.5万円以上投資できる場合、つみたてNISAの枠では足りないため、一般NISAを選ぶとよいでしょう。

また、個別株に投資したい人や、ETF・REITなど幅広い商品に投資したい人にも向いています。投資経験がある程度あり、自分で銘柄を選びたい人や、相場を見ながら投資タイミングを調整したい人にもおすすめです。ボーナスなどまとまった資金を一度に投資したい場合も、一般NISAの方が柔軟に対応できます。

つみたてNISAが向いている人

投資初心者・投資経験が浅い人

月々の投資額が3万円以下の人

20年以上の長期運用を考えている人

手間をかけずに自動積立したい人

つみたてNISAが向いているのは、投資初心者や投資経験が浅い人です。金融庁が厳選した投資信託の中から選べるため、商品選びで失敗するリスクが低くなります。

また、月々の投資額が3万円以下の人や、少額からコツコツ積み立てたい人にも向いています。老後資金の準備など、20年以上の長期運用を考えている人には、非課税期間20年のつみたてNISAが最適です。投資に時間をかけたくない人や、自動的に積み立てたい人にもおすすめです。手間をかけずに長期的な資産形成ができます。

どちらを選ぶか迷ったときは、まず「年間いくら投資できるか」を考えましょう。月々の余裕資金を12倍して年間投資額を計算し、40万円以下ならつみたてNISA、40万円を超えるなら一般NISAが基本です。

次に「何年くらい運用するか」を考えます。20年以上の長期運用ならつみたてNISA、5年〜10年程度の中期運用なら一般NISAが向いています。最後に「どんな商品に投資したいか」を考えましょう。投資信託だけで十分ならつみたてNISA、個別株やETFにも投資したいなら一般NISAです。

迷った場合は、まずつみたてNISAで始めて、翌年変更することもできます。年単位で変更できるため、最初の選択を恐れる必要はありません。

実際どれくらい差が出る?

一般NISAとつみたてNISA、実際にどれくらいの差が出るのか、具体的な数値で見てみましょう。

ここでは、月3万円を20年間積み立てた場合、年間120万円を5年間投資した場合、非課税メリットの金額差の3つのパターンでシミュレーションします。あくまで試算ですが、制度選びの参考にしてください。

つみたてNISAで月3万円(年間36万円)を20年間積み立て、年率5%で運用できたと仮定します。元本は720万円(3万円×12ヶ月×20年)、運用益は約513万円、合計資産は約1,233万円になります。

通常の課税口座なら運用益513万円に対して約104万円の税金がかかりますが、つみたてNISAなら0円です。20年間で約104万円の税金を節約できる計算になります。

一般NISAで同じ条件で運用した場合、5年ごとにロールオーバーまたは売却が必要になります。5年後に売却して再投資を繰り返すと、非課税メリットが減少する可能性があります。長期運用の場合、つみたてNISAの方が手間なく非課税メリットを最大化できます。

一般NISAで年間120万円を5年間投資し、年率5%で運用できたと仮定します。元本は600万円(120万円×5年)、5年後の運用益は約166万円、合計資産は約766万円になります。

通常の課税口座なら運用益166万円に対して約34万円の税金がかかりますが、一般NISAなら0円です。5年間で約34万円の税金を節約できます。

つみたてNISAで年間40万円を5年間投資した場合、元本は200万円、5年後の運用益は約55万円、合計資産は約255万円になります。税金の節約額は約11万円です。投資金額が多い場合、一般NISAの方が非課税メリットの金額も大きくなります。

| 投資パターン | 元本 | 運用益(年率5%想定) | 非課税メリット(節税額) |

| つみたてNISA:月3万円×20年 | 720万円 | 約513万円 | 約104万円 |

| 一般NISA:年120万円×5年 | 600万円 | 約166万円 | 約34万円 |

| つみたてNISA:年40万円×5年 | 200万円 | 約55万円 | 約11万円 |

上記はあくまで年率5%で運用できた場合の試算です。実際の運用成績は市場環境により変動し、元本割れのリスクもあります

ただし、長期投資ほど非課税メリットが大きくなる傾向があることは理解しておきましょう。つみたてNISAの20年間という長い非課税期間は、複利効果と相まって大きな節税効果を生み出します。

2024年からの新NISA

2024年1月から新NISA制度がスタートしました。これまでの一般NISAとつみたてNISAの良いところを組み合わせた制度で、「成長投資枠」と「つみたて投資枠」の2つの枠を併用できるようになりました。

非課税保有限度額も大幅に拡大され、より多くの資産を非課税で運用できます。

新NISAでは、「成長投資枠」(年間240万円)と「つみたて投資枠」(年間120万円)の2つの枠を同時に使えます。

成長投資枠は旧一般NISAに相当し、株式・投資信託・ETFなどに投資できます。つみたて投資枠は旧つみたてNISAに相当し、金融庁が厳選した投資信託に積立投資できます。両方を併用すれば、年間最大360万円まで投資できます。例えば、つみたて投資枠で月10万円(年間120万円)を投資信託に積み立て、成長投資枠で個別株やETFに投資するといった使い方ができます。

新NISAでは成長投資枠とつみたて投資枠を同時に使えます

新NISAでは、非課税で保有できる限度額が1,800万円に設定されました。このうち成長投資枠は1,200万円までです。つみたて投資枠は1,800万円すべてを使えます。

例えば、つみたて投資枠で1,800万円すべてを使う、成長投資枠で1,200万円・つみたて投資枠で600万円を使うなど、自由に組み合わせられます。また、新NISAでは非課税期間が無期限化されました。旧制度のように5年・20年という期限がなくなり、売却するまでずっと非課税で保有できます。さらに、売却した分の枠は翌年以降に復活するため、ライフステージに合わせて柔軟に資産を入れ替えられます。

非課税期間が無期限化され、売却した分の枠は翌年以降に復活します

これから投資を始める人は、新NISA制度を活用しましょう。まず、つみたて投資枠で月3万円〜10万円程度の積立投資を始めることをおすすめします。

金融庁が厳選した投資信託から、インデックスファンド(全世界株式や米国株式)を選ぶとよいでしょう。余裕があれば、成長投資枠で個別株やETFに投資することもできます。

投資初心者の場合、まずはつみたて投資枠だけを使い、慣れてきたら成長投資枠も活用するという段階的なアプローチが安心です。新NISAは非課税期間が無期限なので、焦らずじっくり運用できます。年間360万円の投資枠を使い切れない場合でも、翌年に繰り越しはできませんが、自分のペースで投資を続けることが大切です。

NISAにおすすめの証券会社5社

NISA口座を開設する証券会社選びは、投資の成果を左右する重要なポイントです。取扱商品数・手数料・ポイント還元・使いやすさなど、各社で特徴が異なります。

ここでは、NISA口座開設におすすめの証券会社5社を紹介します。自分の投資スタイルに合った証券会社を選びましょう。

| 項目 | 内容 |

|---|---|

| 口座数 | 約15,000,000口座 ※2025年11月25日時点(SBIネオモバイル証券など含む) |

| 取引手数料 | 【スタンダードプラン(1注文ごと)】 取引金額に関係なく0円【アクティブプラン(1日定額制)】 1日100万円以下の取引:0円※現物取引・信用取引・単元未満株(S株)もすべて対象です。 |

| NISA対応 | 〇※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 〇(259銘柄)※2025年3月3日時点※現物取引のみ |

| 成長投資枠対象商品 | 国内株 / 外国株 / 投資信託(約1,329銘柄 ※2025年3月3日時点)※現物取引のみ |

| 投資信託 | 約2,550本 ※2025年3月3日時点 |

| 外国株 | 8カ国/米国株式(5,000銘柄)※現物取引のみ |

| 取引ツール(PC) | HYPER SBI 2 / HYPER SBI / SBI CFDトレーダー |

| スマホアプリ | SBI証券 株アプリ / 米国株アプリ / かんたん積立 / HYPER FX / HYPER 先物 / HYPER CFD |

| 提携銀行口座 | SBI新生銀行 / 住信SBIネット銀行 |

| ポイント投資・付与 | Pontaポイント / dポイント / Vポイント(クレカ積立)※現物取引のみ |

| 口座開設スピード | 最短 翌営業日 |

SBI証券の特徴

国内株式・投資信託・外国株式の取扱商品数が業界トップクラス

現物・信用取引の手数料は原則無料

5種類のポイントから選べるポイントプログラム

口座数は約1,500万口座と国内最大級

SBI証券は国内株式・投資信託・外国株式の取扱商品数が業界トップクラスです。つみたてNISA対象の投資信託は約271本、外国株式は8カ国・約5,000銘柄を取り扱っています。

現物・信用取引の手数料は原則無料で、コストを抑えて投資できます。Vポイント・Pontaポイント・dポイント・JALポイント・PayPayポイントの5種類から選べるポイントプログラムも魅力です。投資信託の保有残高に応じてポイントが貯まり、貯まったポイントで投資信託を購入することもできます。口座数は約1,500万口座と国内最大級で、多くの投資家に選ばれています。

| 項目 | 内容 |

|---|---|

| 口座数 | 約13,000,000口座 ※2025年11月時点 |

| 取引手数料 | 【ゼロコース】 国内株式(現物・信用):0円 かぶミニ®(単元未満株):0円 投資信託:0円 ※ゼロコース選択時。 ※一部、スプレッドや信託財産留保額が発生する場合があります。 |

| NISA対応 | 〇(新NISA対応)※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 251銘柄 ※2025年2月28日時点 ※現物取引のみ |

| 成長投資枠対象商品 | 国内株式 / 外国株式 / 投資信託(約1,345銘柄)※現物取引のみ |

| 投資信託 | 約2,550本 ※2025年4月24日時点 |

| 外国株 | 6カ国/米国株式(約4,500銘柄)※現物取引のみ |

| 取引ツール(PC) | マーケットスピード / マーケットスピード II / 楽天MT4 |

| スマホアプリ | iSPEED / iSPEED for iPad / iSPEED FX / iSPEED 先物 |

| 提携銀行口座 | 楽天銀行(マネーブリッジ) |

| ポイント投資・付与 | 楽天ポイント(投資信託 / 国内株式 / 米国株式<円貨決済>)※現物取引のみ |

| 口座開設スピード | 最短 翌営業日 |

楽天証券の特徴

楽天ポイントが貯まる・使える

楽天カードで積立すると最大1%のポイント還元

投資信託は約2,550本、外国株式は6カ国・約4,500銘柄

スマホアプリ「iSPEED」が使いやすい

楽天証券は楽天ポイントが貯まる・使える点が最大の特徴です。投資信託の保有残高に応じて楽天ポイントが貯まり、貯まったポイントで投資信託や株式を購入できます。

楽天カードで投資信託を積み立てると、積立額の最大1%のポイントが貯まります。楽天経済圏を活用している人には特におすすめです。取扱商品数も豊富で、投資信託は約2,550本、外国株式は6カ国・約4,500銘柄を取り扱っています。スマホアプリ「iSPEED」は使いやすく、初心者から上級者まで幅広く支持されています。

| 項目 | 内容 |

|---|---|

| 口座数 | 約2,700,000口座 ※2025年2月時点 |

| 取引手数料 | 【取引毎手数料コース】

|

| NISA対応 | 〇(日本株・米国株・中国株・投資信託の売買手数料が無料)※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 〇(銘柄数は公式サイトで確認)※現物取引のみ |

| 成長投資枠対象商品 | 国内株 / 米国株 / 中国株 / 投資信託(約1,750本以上)※現物取引のみ |

| 投資信託 | 約1,800本(購入時手数料すべて無料) |

| 外国株 | 2カ国/米国株:約5,000銘柄以上(2025年1月27日時点)※現物取引のみ |

| 取引ツール(PC) | マネックストレーダー / 銘柄スカウター |

| スマホアプリ | マネックス証券アプリ / 米国株アプリ / 投信アプリ |

| 提携銀行口座 | マネックス証券専用銀行口座(詳細は公式サイトで確認) |

| ポイント投資・付与 | マネックスポイント / dポイント(投資信託の積立に利用可能)※現物取引のみ |

| 口座開設スピード | オンライン申込で最短翌営業日 |

マネックス証券の特徴

米国株の取扱銘柄数は約5,000銘柄と業界トップクラス

米国株の取引手数料は約定代金の0.495%(税込)

IPO(新規公開株)の取扱実績が豊富

完全平等抽選で少額投資家にもチャンスがある

マネックス証券は米国株投資に強みを持つ証券会社です。米国株の取扱銘柄数は約5,000銘柄と業界トップクラスで、時間外取引にも対応しています。

米国株の取引手数料は約定代金の0.495%(税込)と低コストです。また、IPO(新規公開株)の取扱実績も豊富で、2024年は54銘柄を取り扱いました。完全平等抽選を採用しており、資金量に関わらず公平に抽選されるため、少額投資家にもチャンスがあります。投資信託の保有残高に応じてマネックスポイントが貯まり、dポイントにも交換できます。

| 項目 | 内容 |

|---|---|

| 口座数 | 約1,670,000口座 ※2025年3月時点 |

| 取引手数料 | 【ボックスレート(1日定額制)】 1日の約定代金合計50万円まで:0円 50万円超:1,000円(税込1,100円)~※25歳以下なら約定代金に関わらず手数料無料 |

| NISA対応 | 〇(日本株、米国株、投資信託すべて売買手数料無料)※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 〇(銘柄数は公式サイトで確認)※現物取引のみ |

| 成長投資枠対象商品 | 国内株 / 米国株 / 投資信託(約1,800本以上)※現物取引のみ |

| 投資信託 | 約1,900本以上(購入時手数料すべて無料) |

| 外国株 | 米国株:約4,900銘柄(2025年4月23日時点)※現物取引のみ |

| 取引ツール(PC) | ネットストック・ハイスピード(無料) |

| スマホアプリ | 日本株アプリ / 投信アプリ / 米国株アプリ(すべて無料) |

| 提携銀行口座 | MATSUI Bank(松井証券専用銀行) |

| ポイント投資・付与 | 松井証券ポイント(投資信託の積立に利用可能)※現物取引のみ |

| 口座開設スピード | 最短即日(スマートフォンによるオンライン申込) |

松井証券の特徴

創業100年以上の老舗証券会社

コールセンターは平日8時30分〜17時まで営業

25歳以下は株式取引手数料が無料

26歳以上でも1日の約定代金50万円までは無料

松井証券は創業100年以上の老舗証券会社で、サポート体制の充実が特徴です。コールセンターは平日8時30分〜17時まで営業しており、投資初心者でも安心して相談できます。

また、25歳以下は株式取引手数料が無料、26歳以上でも1日の約定代金50万円までは無料です。少額投資から始めたい人に向いています。つみたてNISA対象の投資信託は約250本で、厳選された商品から選べます。投資信託の保有残高に応じて松井証券ポイントが貯まり、Amazonギフトカードやdポイントに交換できます。

証券会社を選ぶときは、以下の5つのポイントを確認しましょう。

NISA口座は1人1口座しか持てないため、慎重に選びましょう。ただし、年単位で証券会社を変更することもできます。最初は使いやすさやサポート体制を重視し、慣れてきたら取扱商品数や手数料を重視して変更するという方法もあります。

はい、年単位で変更できます。例えば2024年に一般NISAを利用し、2025年からつみたてNISAに変更することが可能です。ただし、変更手続きは前年の10月〜12月に行う必要があります。変更しても、過去に一般NISAで購入した商品は非課税期間が終了するまでそのまま保有できます。つみたてNISAに変更したからといって、一般NISAの商品を売却する必要はありません。

いいえ、一般NISAとつみたてNISAは同時に持てません。年単位でどちらか一方を選択する必要があります。ただし、2024年からの新NISA制度では、成長投資枠(旧一般NISA相当)とつみたて投資枠(旧つみたてNISA相当)を同時に使えるようになりました。新NISAを利用する場合は、両方の枠を併用できます。

非課税枠は翌年に繰り越せません。例えば一般NISAで年間80万円しか投資しなかった場合、残りの40万円は消滅します。つみたてNISAも同様で、年間20万円しか投資しなかった場合、残りの20万円は翌年に繰り越せません。ただし、無理に満額投資する必要はありません。自分の収入や生活費に合わせて、無理のない金額で投資することが大切です。

NISA口座で損失が出た場合、他の口座(特定口座・一般口座)の利益と損益通算できません。例えば、NISA口座で10万円の損失、課税口座で20万円の利益が出た場合、課税口座の20万円に対して税金がかかります。通常の口座なら損益通算で利益10万円分だけに課税されますが、NISA口座の損失は税制上ないものとして扱われます。これはNISA制度のデメリットの1つです。損失を出さないためにも、長期・積立・分散投資を心がけましょう。

ロールオーバーとは、一般NISAの非課税期間(5年間)が終了する商品を、翌年の非課税投資枠に移管し、さらに5年間非課税で保有する仕組みです。例えば2024年に購入した商品は2028年末に非課税期間が終了しますが、ロールオーバーすれば2033年末まで非課税で保有できます。ロールオーバーする金額は翌年の非課税投資枠(120万円)を消費するため、新規投資との兼ね合いを考える必要があります。つみたてNISAにはロールオーバーの仕組みはなく、20年間の非課税期間が終了したら課税口座に移管されます。

いいえ、NISA口座は1人1口座しか持てません。複数の証券会社でNISA口座を開設することはできません。ただし、年単位で証券会社を変更することは可能です。例えば2024年はA証券でNISA口座を利用し、2025年からB証券に変更できます。変更手続きは前年の10月〜12月に行う必要があります。変更しても、過去に購入した商品は元の証券会社で非課税期間が終了するまで保有できます。

旧NISA制度(2023年まで)では、途中で売却しても非課税枠は復活しません。例えば一般NISAで100万円投資して50万円分を売却しても、残りの非課税枠は20万円のままです。ただし、2024年からの新NISA制度では、売却した分の枠が翌年以降に復活します。例えば成長投資枠で100万円投資して50万円分を売却した場合、翌年以降に50万円分の枠が復活し、再度投資できるようになりました。これは新NISA制度の大きなメリットの1つです。

NISAとつみたてNISAは、年間投資枠・非課税期間・投資対象商品・購入方法の4つのポイントで大きく異なります。一般NISAは年間120万円まで投資でき、株式・投資信託・ETF・REITなど幅広い商品に投資できる制度です。非課税期間は5年間で、まとまった資金を投資したい人や個別株に投資したい人に向いています。

つみたてNISAは年間40万円まで投資でき、金融庁が厳選した投資信託のみに投資できる制度です。非課税期間は20年間で、投資初心者や長期的な資産形成を目指す人に最適です。少額からコツコツ積み立てたい人にもおすすめです。

どちらを選ぶかは、年間投資額・投資経験・投資目的によって異なります。年間40万円以下ならつみたてNISA、40万円を超えるなら一般NISAが基本です。投資初心者はまずつみたてNISAから始め、慣れてきたら一般NISAに変更することもできます。

2024年からの新NISA制度では、成長投資枠とつみたて投資枠を併用でき、非課税保有限度額は1,800万円に拡大されました。非課税期間も無期限化され、より柔軟に資産運用できるようになりました。これから投資を始める人は、新NISA制度を活用して長期的な資産形成を目指しましょう。

なお、投資には元本割れのリスクがあります。最終的な投資判断はご自身の責任で行ってください。詳しくは各証券会社や金融機関にご確認ください。

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!