日本株におすすめの証券会社はどこ?選び方と比較ポイントを解説【2026年】

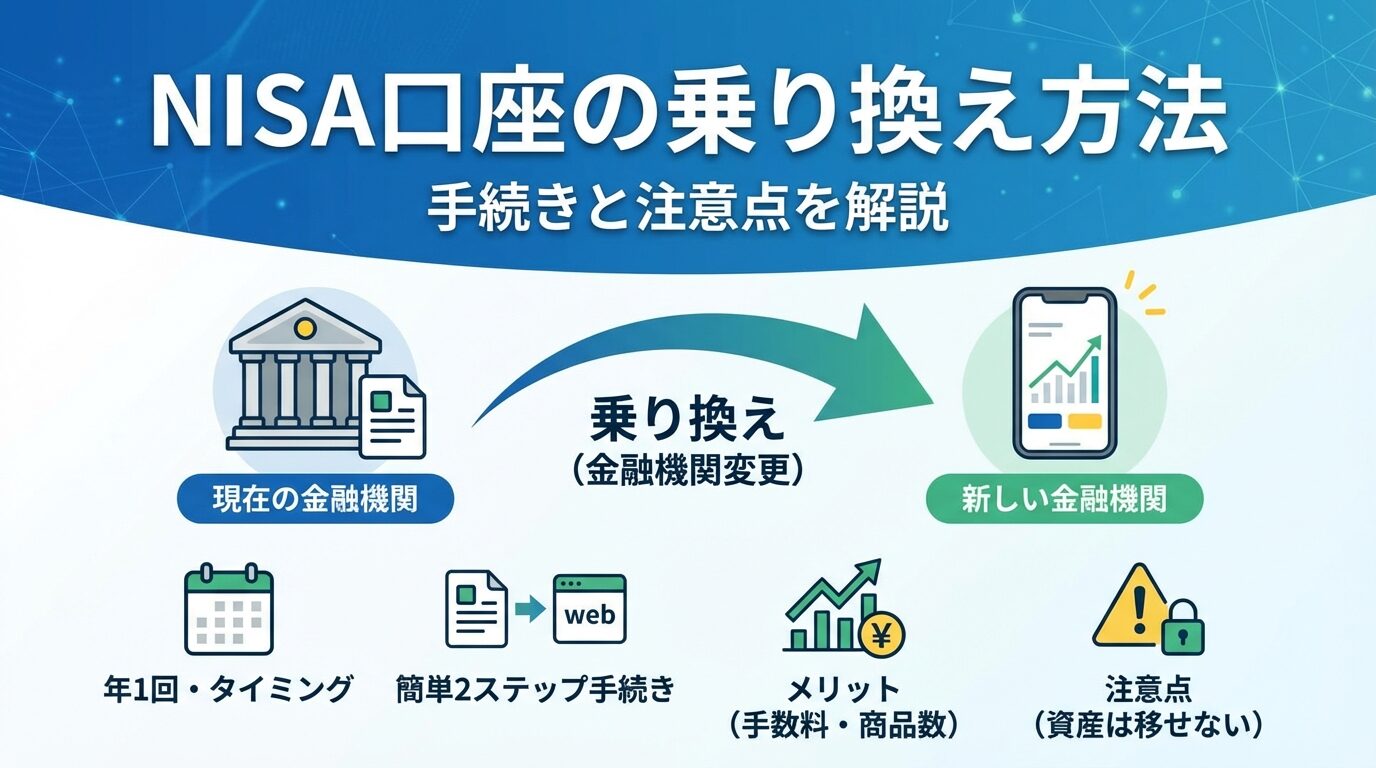

NISA口座を開設したものの、「手数料が高い」「投資したい商品がない」と感じていませんか。

実は、NISA口座は年に1回、金融機関を変更できます。

ただし、手続きには1〜2ヶ月かかり、その間は新規の買付ができません。また、変更前の金融機関で購入した資産は移せないため、複数の金融機関で管理することになります。

この記事では、NISA口座の乗り換え手続きの具体的な方法と、メリット・デメリット、注意点を詳しく解説します。

乗り換えを検討している方は、ぜひ参考にしてください。

目次

NISA口座の金融機関変更(乗り換え)とは?

NISA口座の金融機関変更とは、現在NISA口座を開設している金融機関から、別の金融機関にNISA口座を移すことです。

たとえば、銀行で開設したNISA口座をネット証券に変更したり、A証券からB証券に変更したりできます。NISA口座は1人1口座しか持てないため、複数の金融機関で同時にNISA口座を開設することはできませんが、年に1回であれば金融機関を変更できる仕組みになっています。

NISA口座の金融機関変更には、いくつかの重要なルールがあります。

まず、変更できるのは年に1回までです。一度変更すると、その年はもう変更できません。また、変更が適用されるのは翌年からです。たとえば、2025年中に手続きをした場合、新しい金融機関でNISA口座が使えるようになるのは2026年からです。

当年中にまだ一度も買付をしていない場合は、当年中の変更も可能です。

さらに、変更前の金融機関で購入した資産は、新しい金融機関には移せません。

変更前の金融機関で購入した資産は、そのまま変更前の金融機関で非課税のまま保有し続けることになります。売却することは可能ですが、非課税期間が無期限のため、無理に売却する必要はありません。

「NISA口座への乗り換え」という言葉を聞いたとき、2つの異なる意味があることに注意が必要です。

1つは今回解説している「金融機関の変更」、もう1つは「特定口座からNISA口座への資産の移し替え」です。特定口座で保有している資産をNISA口座に移すことは、原則としてできません。特定口座で購入した資産は特定口座のままで、NISA口座で新たに買付をする必要があります。

特定口座の資産を一度売却し、その資金でNISA口座で買い直すという手順になります。

この記事で解説しているのは「金融機関の変更」であり、特定口座からNISA口座への資産移管とは異なる手続きです。

NISA口座を乗り換えできるタイミングは?

NISA口座の金融機関変更には、いくつかのタイミングに関するルールがあります。

変更できる時期や条件を正しく理解しておかないと、希望するタイミングで変更できない可能性があります。ここでは、金融機関変更が可能なタイミングと、変更できない場合の条件について詳しく解説します。

NISA口座の金融機関変更は、年に1回まで可能です。

一度変更手続きを完了すると、その年はもう変更できません。たとえば、2025年にA証券からB証券に変更した場合、2025年中に再度C証券に変更することはできません。この「年1回」というルールは、変更手続きを開始した年ではなく、変更が適用される年を基準にカウントされます。

NISA口座で一度でも買付をした年は、その年の金融機関変更はできません。

たとえば、2025年にA証券のNISA口座で投資信託を購入した場合、2025年中にB証券に変更することはできません。変更できるのは翌年の2026年からです。ただし、まだ一度も買付をしていない場合は、当年中の変更も可能です。

年の初めに買付をしてしまうと、その年の変更はできなくなります。金融機関変更を検討している場合は、できるだけ早めに手続きを開始することが重要です。

金融機関変更の手続きには、受付期間があります。

翌年から新しい金融機関でNISA口座を使いたい場合、前年の10月1日から当年の9月30日までに変更手続きを完了する必要があります。たとえば、2026年から新しい金融機関でNISA口座を使いたい場合、2025年10月1日から2026年9月30日までに手続きを完了させる必要があります。

実際には書類の取得や郵送に時間がかかるため、余裕を持って手続きを開始することをおすすめします。

また、当年中に一度も買付をしていない場合の当年変更については、この期間制限はありません。

いつでも手続きを開始できますが、手続きが完了するまでには1〜2ヶ月かかるため、早めに動くことが大切です。

NISA口座の乗り換え手続き

NISA口座の金融機関変更は、2つのステップで進めます。

まず変更前の金融機関で書類を取得し、次に変更後の金融機関でNISA口座を申込みます。手続きには1〜2ヶ月かかるため、余裕を持って開始することが大切です。

金融機関変更の最初のステップは、現在NISA口座を開設している金融機関で「勘定廃止通知書」または「非課税口座廃止通知書」を取得することです。

この書類がないと、新しい金融機関でNISA口座を開設できません。書類の取得方法は金融機関によって異なりますが、多くの場合、Webサイトのマイページから申請するか、コールセンターに電話して依頼します。

書類の発行には1〜2週間かかることが多いため、早めに手続きを開始しましょう。

勘定廃止通知書は、NISA口座の金融機関変更をする際に必要な書類です。

変更前の金融機関に対して「金融機関変更をしたい」と伝えることで発行してもらえます。具体的な請求方法は金融機関によって異なります。多くのネット証券では、Webサイトのマイページにログインし、「NISA口座」や「各種手続き」のメニューから「金融機関変更」を選択すると、勘定廃止通知書の発行を依頼できます。

書類の発行には1〜2週間かかることが一般的です。

年末年始やゴールデンウィークなどの長期休暇を挟む場合は、さらに時間がかかることもあります。

NISA口座の変更手続きには、「勘定廃止通知書」と「非課税口座廃止通知書」の2種類の書類があります。

どちらを使うかは、変更のタイミングによって異なります。勘定廃止通知書は、翌年から新しい金融機関でNISA口座を使う場合に必要な書類です。一方、非課税口座廃止通知書は、当年中にまだ一度も買付をしておらず、当年中に新しい金融機関でNISA口座を使いたい場合に必要な書類です。

多くの場合、翌年からの変更を希望するため、勘定廃止通知書を取得することになります。どちらの書類が必要かは、変更前の金融機関に確認しましょう。

勘定廃止通知書または非課税口座廃止通知書を取得したら、次は変更後の金融機関でNISA口座を申込みます。

この手続きは、新規でNISA口座を開設する場合とほぼ同じです。多くの金融機関では、Webサイトから申込みができます。申込みフォームに必要事項を入力し、本人確認書類とマイナンバー確認書類、そして変更前の金融機関から取得した勘定廃止通知書または非課税口座廃止通知書を提出します。

NISA口座の申込み方法には、WEB完結手続きと郵送手続きの2種類があります。

WEB完結手続きは、2024年10月から一部の証券会社で開始された新しい方法で、すべての手続きをオンラインで完結できます。WEB完結手続きのメリットは、郵送の手間がなく、手続きが早く完了することです。スマートフォンで本人確認書類とマイナンバー確認書類を撮影してアップロードし、勘定廃止通知書もスマートフォンで撮影してアップロードするだけで手続きが完了します。

郵送手続きでは1〜2週間かかるところ、WEB完結手続きなら数日で完了することもあります。

一方、郵送手続きは従来からある方法で、申込みフォームに入力した後、本人確認書類とマイナンバー確認書類、勘定廃止通知書のコピーを郵送します。

手続きには1〜2週間かかりますが、すべての証券会社で利用できる方法です。WEB完結手続きに対応している証券会社は、2024年12月時点では楽天証券など一部に限られています。

NISA口座の申込みには、以下の書類が必要です。

マイナンバーカードがあれば本人確認とマイナンバー確認の両方ができるため、手続きが簡単になります。

WEB完結手続きの場合は、これらの書類をスマートフォンで撮影してアップロードします。郵送手続きの場合は、コピーを取って郵送します。

NISA口座を乗り換えるメリットは3つ

NISA口座の金融機関変更には、いくつかのメリットがあります。

手数料が安くなる、投資できる商品が増える、取引ツールやアプリが使いやすくなるなど、より良い条件で投資ができるようになります。ここでは、金融機関変更の主なメリットを3つ紹介します。

金融機関変更の最も大きなメリットは、手数料が安くなることです。

特に、銀行や対面証券からネット証券に変更すると、手数料を大幅に削減できます。たとえば、国内株式の売買手数料は、多くのネット証券で無料または数十円〜数百円です。一方、対面証券では数千円〜数万円かかることもあります。

手数料削減の具体例

クレジットカード積立のポイント還元

SBI証券や楽天証券では、クレジットカード積立で0.5〜5%のポイント還元を受けられます。

投資信託の購入時手数料

ネット証券では無料(ノーロード)の商品が多いのに対し、対面証券では購入金額の1〜3%程度かかることがあります。

手数料の削減とポイント還元を合わせると、年間で数万円〜数十万円の差が出ることもあります。

金融機関によって、取り扱っている商品の種類や数が大きく異なります。

特に、銀行は投資信託のみの取り扱いで、株式やETFには投資できないことが多いです。一方、ネット証券では、投資信託だけでなく、国内株式、米国株式、ETF、REITなど、幅広い商品に投資できます。

SBI証券では約2,600本の投資信託と約5,000銘柄の米国株式を取り扱っています。楽天証券でも約2,550本の投資信託と約4,500銘柄の米国株式を取り扱っています。

投資できる商品が増えることで、分散投資の選択肢が広がり、自分の投資戦略に合った商品を選びやすくなります。

ネット証券では、取引ツールやスマートフォンアプリが充実しています。

リアルタイムで株価をチェックしたり、チャート分析をしたり、簡単に注文を出したりできます。たとえば、楽天証券の「iSPEED」やSBI証券の「SBI証券アプリ」は、使いやすさで高い評価を受けています。

取引ツールの主な機能

ポートフォリオの確認

損益の管理

銘柄のスクリーニング

リアルタイム株価チェック

取引ツールやアプリが使いやすくなることで、投資の効率が上がり、タイムリーな判断ができるようになります。

NISA口座を乗り換えるときに気をつけたい4つのこと

NISA口座の金融機関変更には、いくつかの注意点があります。

メリットだけでなく、デメリットやリスクも理解した上で、変更を検討することが大切です。ここでは、金融機関変更をする際に気をつけたい4つのポイントを解説します。

金融機関変更をしても、変更前の金融機関で購入した資産は、新しい金融機関には移せません。

変更前の金融機関で購入した資産は、そのまま変更前の金融機関で非課税のまま保有し続けることになります。たとえば、A証券で100万円分の投資信託を購入し、その後B証券に変更した場合、A証券で購入した投資信託はA証券で保有し続けます。

変更前の金融機関で購入した資産を新しい金融機関で管理したい場合は、一度売却してから新しい金融機関で買い直す必要があります。ただし、売却すると非課税枠を使い切ってしまうため、慎重に判断しましょう。

金融機関変更をすると、変更前の金融機関と変更後の金融機関の両方で資産を管理することになります。

ポートフォリオ全体を把握するためには、両方の金融機関にログインして、それぞれの資産を確認する必要があります。複数の金融機関で資産を管理すると、資産の全体像が見えにくくなり、リバランスや損益管理が煩雑になります。

資産管理を一元化したい場合は、変更前の金融機関で保有している資産を売却してから変更することも検討しましょう。ただし、売却のタイミングによっては損失が出る可能性もあるため、慎重に判断することが大切です。

金融機関変更の手続き中は、NISA口座での買付ができません。

変更前の金融機関でも、変更後の金融機関でも買付ができないため、手続き期間中は投資機会を逃す可能性があります。手続きには1〜2ヶ月かかることが一般的です。

特に、積立投資をしている場合、手続き期間中は積立が止まってしまうため、注意が必要です。手続き期間中の投資機会を逃したくない場合は、特定口座で一時的に買付をすることも検討しましょう。

金融機関変更の手続きが期限内に完了しないと、変更が翌年に持ち越されます。

たとえば、2026年から新しい金融機関でNISA口座を使いたい場合、2026年9月30日までに手続きを完了する必要があります。この期限に間に合わないと、変更は2027年からになります。書類の取得や郵送に時間がかかるため、余裕を持って手続きを開始することが大切です。

書類に不備があると、再提出が必要になり、さらに時間がかかります。書類を提出する前に、記入漏れや誤りがないか、しっかり確認しましょう。

NISA口座の乗り換えにおすすめの証券会社5社

NISA口座の金融機関変更を検討している方に向けて、乗り換え先として人気の証券会社を5社紹介します。

それぞれの特徴や強みを理解して、自分に合った証券会社を選びましょう。

| 項目 | 内容 |

|---|---|

| 口座数 | 約15,000,000口座 ※2025年11月25日時点(SBIネオモバイル証券など含む) |

| 取引手数料 | 【スタンダードプラン(1注文ごと)】 取引金額に関係なく0円【アクティブプラン(1日定額制)】 1日100万円以下の取引:0円※現物取引・信用取引・単元未満株(S株)もすべて対象です。 |

| NISA対応 | 〇※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 〇(259銘柄)※2025年3月3日時点※現物取引のみ |

| 成長投資枠対象商品 | 国内株 / 外国株 / 投資信託(約1,329銘柄 ※2025年3月3日時点)※現物取引のみ |

| 投資信託 | 約2,550本 ※2025年3月3日時点 |

| 外国株 | 8カ国/米国株式(5,000銘柄)※現物取引のみ |

| 取引ツール(PC) | HYPER SBI 2 / HYPER SBI / SBI CFDトレーダー |

| スマホアプリ | SBI証券 株アプリ / 米国株アプリ / かんたん積立 / HYPER FX / HYPER 先物 / HYPER CFD |

| 提携銀行口座 | SBI新生銀行 / 住信SBIネット銀行 |

| ポイント投資・付与 | Pontaポイント / dポイント / Vポイント(クレカ積立)※現物取引のみ |

| 口座開設スピード | 最短 翌営業日 |

SBI証券は、口座開設数約1,500万口座、投資信託取扱本数約2,600本と、業界トップクラスの規模を誇るネット証券です。

国内株式の売買手数料は原則無料で、米国株式も約5,000銘柄と豊富に取り扱っています。クレジットカード積立では、三井住友カードを使うことで最大5%のポイント還元を受けられます。

SBI証券の特徴

複数のポイントサービスに対応

Vポイント、Pontaポイント、dポイント、JALマイル、PayPayポイント

充実した取引ツール

PC向け「HYPER SBI 2」、スマホ向け「SBI証券アプリ」

投資信託、国内株式、米国株式、IPOなど、幅広い投資をしたい方におすすめです。

| 項目 | 内容 |

|---|---|

| 口座数 | 約13,000,000口座 ※2025年11月時点 |

| 取引手数料 | 【ゼロコース】 国内株式(現物・信用):0円 かぶミニ®(単元未満株):0円 投資信託:0円 ※ゼロコース選択時。 ※一部、スプレッドや信託財産留保額が発生する場合があります。 |

| NISA対応 | 〇(新NISA対応)※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 251銘柄 ※2025年2月28日時点 ※現物取引のみ |

| 成長投資枠対象商品 | 国内株式 / 外国株式 / 投資信託(約1,345銘柄)※現物取引のみ |

| 投資信託 | 約2,550本 ※2025年4月24日時点 |

| 外国株 | 6カ国/米国株式(約4,500銘柄)※現物取引のみ |

| 取引ツール(PC) | マーケットスピード / マーケットスピード II / 楽天MT4 |

| スマホアプリ | iSPEED / iSPEED for iPad / iSPEED FX / iSPEED 先物 |

| 提携銀行口座 | 楽天銀行(マネーブリッジ) |

| ポイント投資・付与 | 楽天ポイント(投資信託 / 国内株式 / 米国株式<円貨決済>)※現物取引のみ |

| 口座開設スピード | 最短 翌営業日 |

楽天証券は、口座開設数約1,200万口座、投資信託取扱本数約2,550本と、SBI証券に次ぐ規模のネット証券です。

国内株式の売買手数料は原則無料で、米国株式も約4,500銘柄を取り扱っています。最大の特徴は、楽天ポイントが貯まる・使えることです。クレジットカード積立では、楽天カードを使うことで最大1%のポイント還元を受けられます。

楽天証券の特徴

楽天ポイント投資

貯まった楽天ポイントを使って投資信託や株式を購入できる

充実した取引ツール

PC向け「MARKET SPEED Ⅱ」、スマホ向け「iSPEED」

楽天経済圏を活用している方や、ポイント投資に興味がある方におすすめです。

| 項目 | 内容 |

|---|---|

| 口座数 | 約2,700,000口座 ※2025年2月時点 |

| 取引手数料 | 【取引毎手数料コース】

|

| NISA対応 | 〇(日本株・米国株・中国株・投資信託の売買手数料が無料)※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 〇(銘柄数は公式サイトで確認)※現物取引のみ |

| 成長投資枠対象商品 | 国内株 / 米国株 / 中国株 / 投資信託(約1,750本以上)※現物取引のみ |

| 投資信託 | 約1,800本(購入時手数料すべて無料) |

| 外国株 | 2カ国/米国株:約5,000銘柄以上(2025年1月27日時点)※現物取引のみ |

| 取引ツール(PC) | マネックストレーダー / 銘柄スカウター |

| スマホアプリ | マネックス証券アプリ / 米国株アプリ / 投信アプリ |

| 提携銀行口座 | マネックス証券専用銀行口座(詳細は公式サイトで確認) |

| ポイント投資・付与 | マネックスポイント / dポイント(投資信託の積立に利用可能)※現物取引のみ |

| 口座開設スピード | オンライン申込で最短翌営業日 |

マネックス証券は、口座開設数約270万口座、投資信託取扱本数約1,800本のネット証券です。

米国株式の取扱銘柄数は約5,000銘柄と、業界トップクラスです。米国株式の買付手数料も無料で、為替手数料も低く抑えられています。クレジットカード積立では、マネックスカードを使うことで1.1%のポイント還元を受けられます。

マネックス証券の特徴

高還元率のクレカ積立

主要ネット証券の中でも高い1.1%の還元率

IPOの取扱銘柄数

年間54銘柄(2024年実績)と多く、IPO投資にも適している

米国株投資を中心に考えている方や、高還元率のクレジットカード積立を利用したい方におすすめです。

| 項目 | 内容 |

|---|---|

| 口座数 | 約1,670,000口座 ※2025年3月時点 |

| 取引手数料 | 【ボックスレート(1日定額制)】 1日の約定代金合計50万円まで:0円 50万円超:1,000円(税込1,100円)~※25歳以下なら約定代金に関わらず手数料無料 |

| NISA対応 | 〇(日本株、米国株、投資信託すべて売買手数料無料)※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 〇(銘柄数は公式サイトで確認)※現物取引のみ |

| 成長投資枠対象商品 | 国内株 / 米国株 / 投資信託(約1,800本以上)※現物取引のみ |

| 投資信託 | 約1,900本以上(購入時手数料すべて無料) |

| 外国株 | 米国株:約4,900銘柄(2025年4月23日時点)※現物取引のみ |

| 取引ツール(PC) | ネットストック・ハイスピード(無料) |

| スマホアプリ | 日本株アプリ / 投信アプリ / 米国株アプリ(すべて無料) |

| 提携銀行口座 | MATSUI Bank(松井証券専用銀行) |

| ポイント投資・付与 | 松井証券ポイント(投資信託の積立に利用可能)※現物取引のみ |

| 口座開設スピード | 最短即日(スマートフォンによるオンライン申込) |

松井証券は、口座開設数約160万口座、投資信託取扱本数約1,900本のネット証券です。

最大の特徴は、25歳以下の方は国内株式の売買手数料が完全無料になることです。また、25歳以上の方でも、1日の約定代金が50万円以下であれば手数料無料です。

松井証券の特徴

充実したサポート体制

電話やチャットでの問い合わせに対応

初心者向けの情報提供

投資を始めたばかりの方でも安心して利用できる

25歳以下の方や、少額から投資を始めたい方におすすめです。

| 項目 | 内容 |

|---|---|

| 口座数 | 約1,800,000口座 ※2025年2月時点 |

| 取引手数料 | 【ワンショット手数料コース】 約定代金5万円以下:55円(税込) 約定代金50万円超:1,070円(税込)【一日定額手数料コース】 1日100万円まで:0円 1日300万円まで:2,750円(税込) 以降300万円ごとに:2,750円(税込)加算 |

| NISA対応 | 〇(日本株・米国株・投資信託の売買手数料が無料)※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 251銘柄(2025年4月時点)※現物取引のみ |

| 成長投資枠対象商品 | 国内株 / 米国株 / 投資信託(1,155銘柄)※現物取引のみ |

| 投資信託 | 約1,853本(購入時手数料すべて無料) |

| 外国株 | 米国株:約1,050銘柄(2025年4月時点)※現物取引のみ |

| 取引ツール(PC) | kabuステーション / 銘柄スカウター |

| スマホアプリ | 三菱UFJ eスマート証券アプリ / 米国株アプリ / 投信アプリ |

| 提携銀行口座 | 三菱UFJ銀行 / auじぶん銀行 |

| ポイント投資・付与 | Pontaポイント(投資信託の積立に利用可能)※現物取引のみ |

| 口座開設スピード | 最短翌営業日(スマートフォンによるオンライン申込) |

三菱UFJeスマート証券(旧auカブコム証券)は、口座開設数約40万口座、投資信託取扱本数約1,800本のネット証券です。

三菱UFJフィナンシャル・グループの一員で、信頼性の高さが魅力です。クレジットカード積立では、三菱UFJカードを使うことで三菱UFJポイントが貯まります。また、国内株式の売買手数料は、一日定額手数料コースを選択すると、1日の約定代金が100万円以下であれば無料です。

三菱UFJeスマート証券の特徴

三菱UFJグループの安心感

信頼性の高い金融グループの証券会社

豊富な投資信託

約1,800本の投資信託、つみたてNISA対象約250本

三菱UFJフィナンシャル・グループの安心感を重視する方や、三菱UFJポイントを貯めたい方におすすめです。

NISA口座の乗り換え先を選ぶときのポイント

NISA口座の乗り換え先を選ぶ際には、いくつかのポイントを比較することが大切です。

自分の投資スタイルや優先順位に合った証券会社を選びましょう。ここでは、証券会社を選ぶ際の4つのポイントを解説します。

証券会社を選ぶ際に最も重要なポイントの1つが、手数料の安さです。

手数料が安いほど、投資のコストを抑えられ、リターンを最大化できます。国内株式の売買手数料は、多くのネット証券で無料または数十円〜数百円です。SBI証券や楽天証券では、国内株式の売買手数料が原則無料です。

対面証券では数千円〜数万円かかることもあるため、ネット証券を選ぶことで大幅にコストを削減できます。

投資信託の購入時手数料も、ネット証券では無料(ノーロード)の商品が多いです。

また、投資信託の信託報酬(保有中にかかる手数料)も、商品によって異なります。手数料を比較する際には、売買手数料だけでなく、投資信託の信託報酬や為替手数料(米国株式を購入する場合)も含めて、総合的に判断しましょう。

証券会社によって、取り扱っている商品の種類や数が大きく異なります。

自分が投資したい商品を取り扱っているかを確認することが大切です。投資信託の取扱本数は、SBI証券が約2,600本、楽天証券が約2,550本と、主要ネット証券では豊富です。一方、銀行では数十本〜数百本程度のことが多いです。

米国株式に投資したい場合は、米国株式の取扱銘柄数を確認しましょう。SBI証券やマネックス証券は約5,000銘柄、楽天証券は約4,500銘柄を取り扱っています。

また、単元未満株(1株から購入できるサービス)やIPO(新規公開株)など、特定の商品に投資したい場合は、それらのサービスを提供している証券会社を選びましょう。

クレジットカード積立は、投資信託の積立購入をクレジットカードで決済することで、ポイント還元を受けられるサービスです。

ポイント還元率は証券会社によって異なるため、比較して選ぶことが大切です。SBI証券では、三井住友カードを使うことで最大5%のポイント還元を受けられます。ただし、5%の還元率は特定のカード(プラチナプリファード)を使った場合で、一般カードでは0.5%です。

クレジットカード積立のポイント還元率は、長期的には大きな差になります。

年間120万円を積立投資した場合、還元率1%なら年間12,000ポイント、還元率5%なら年間60,000ポイントが貯まります。自分が持っているクレジットカードや、貯めたいポイントに合わせて証券会社を選びましょう。

取引ツールやスマートフォンアプリの使いやすさも、証券会社を選ぶ際の重要なポイントです。

特に、頻繁に取引をする方や、スマートフォンで投資を管理したい方は、アプリの使いやすさを重視しましょう。楽天証券の「iSPEED」やSBI証券の「SBI証券アプリ」は、使いやすさで高い評価を受けています。

ポートフォリオの確認、損益の管理、銘柄のスクリーニング、注文の発注など、投資に必要な機能が揃っています。

マネックス証券の「マネックストレーダー」は、高機能なチャート分析や銘柄スクリーニング機能を備えており、本格的な投資をしたい方に向いています。

松井証券の「日本株アプリ」は、シンプルで分かりやすい設計になっており、初心者でも使いやすいです。証券会社を選ぶ前に、各社のアプリをダウンロードして試してみることをおすすめします。

変更前の金融機関で購入した資産は、そのまま変更前の金融機関で非課税のまま保有し続けることができます。新しい金融機関には移せませんが、売却する必要もありません。

2024年からの新NISA制度では、非課税保有期間が無期限になりました。そのため、変更前の金融機関で購入した資産も、無期限で非課税のまま保有できます。配当金や分配金も非課税で受け取れます。

年の途中でも金融機関変更の手続きは可能ですが、変更が適用されるのは翌年からです。ただし、当年中にまだ一度も買付をしていない場合は、当年中の変更も可能です。

たとえば、2025年6月に金融機関変更の手続きを開始した場合、通常は2026年から新しい金融機関でNISA口座を使えるようになります。しかし、2025年中にまだ一度も買付をしていない場合は、2025年中に変更が完了すれば、2025年から新しい金融機関でNISA口座を使えます。

勘定廃止通知書の発行にかかる期間は、金融機関によって異なりますが、一般的には1〜2週間程度です。ネット証券では比較的早く発行されることが多く、銀行や対面証券では時間がかかることがあります。

年末年始やゴールデンウィークなどの長期休暇を挟む場合は、さらに時間がかかることもあります。余裕を持って手続きを開始することをおすすめします。

新しい金融機関でクレジットカード積立を利用する場合は、新しい金融機関で改めて設定が必要です。変更前の金融機関でクレジットカード積立をしていても、自動的には引き継がれません。

クレジットカード積立の設定締切日は証券会社によって異なります。たとえば、楽天証券では毎月12日が締切日で、12日までに設定すると翌月から積立が開始されます。SBI証券では毎月10日が締切日です。

変更手続きに失敗した場合、変更は翌年に持ち越されます。たとえば、2026年から新しい金融機関でNISA口座を使いたかったのに、書類の不備や期限切れで手続きが完了しなかった場合、変更は2027年からになります。

手続きに失敗する主な原因は、書類の記入漏れや誤り、提出期限の遅れです。書類を提出する前に、記入内容をしっかり確認し、余裕を持って手続きを開始しましょう。

複数の金融機関に資産が分散した場合、それぞれの金融機関にログインして資産を確認する必要があります。ポートフォリオ全体を把握するためには、各金融機関の資産を合算して管理しましょう。

エクセルやGoogleスプレッドシートなどで、各金融機関の資産を一覧にして管理する方法があります。また、マネーフォワードMEやMoneytreeなどの家計簿アプリを使うと、複数の金融機関の資産を一元管理できます。

NISA口座の金融機関変更は、手数料の削減や投資商品の拡充など、より良い条件で投資をするための有効な手段です。

変更手続きは、変更前の金融機関で勘定廃止通知書を取得し、変更後の金融機関でNISA口座を申込む2つのステップで完了します。ただし、変更前の金融機関で購入した資産は移管できず、複数の金融機関で資産を管理することになります。また、手続き期間中は買付ができないため、投資機会を逃す可能性もあります。

乗り換え先の証券会社を選ぶ際には、手数料、取扱商品、クレジットカード積立のポイント還元率、アプリの使いやすさなどを比較することが大切です。

自分の投資スタイルや優先順位に合った証券会社を選びましょう。なお、投資には元本割れのリスクがあります。最終的な投資判断はご自身の責任で行ってください。最新情報や詳細な条件については、各証券会社の公式サイトでご確認ください。

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!