口座開設キャンペーンを比較!お得な証券会社と銀行の選び方【2026年】

新NISAの成長投資枠で投資を始めたいけれど、どんな銘柄が買えるのか分からず困っていませんか。

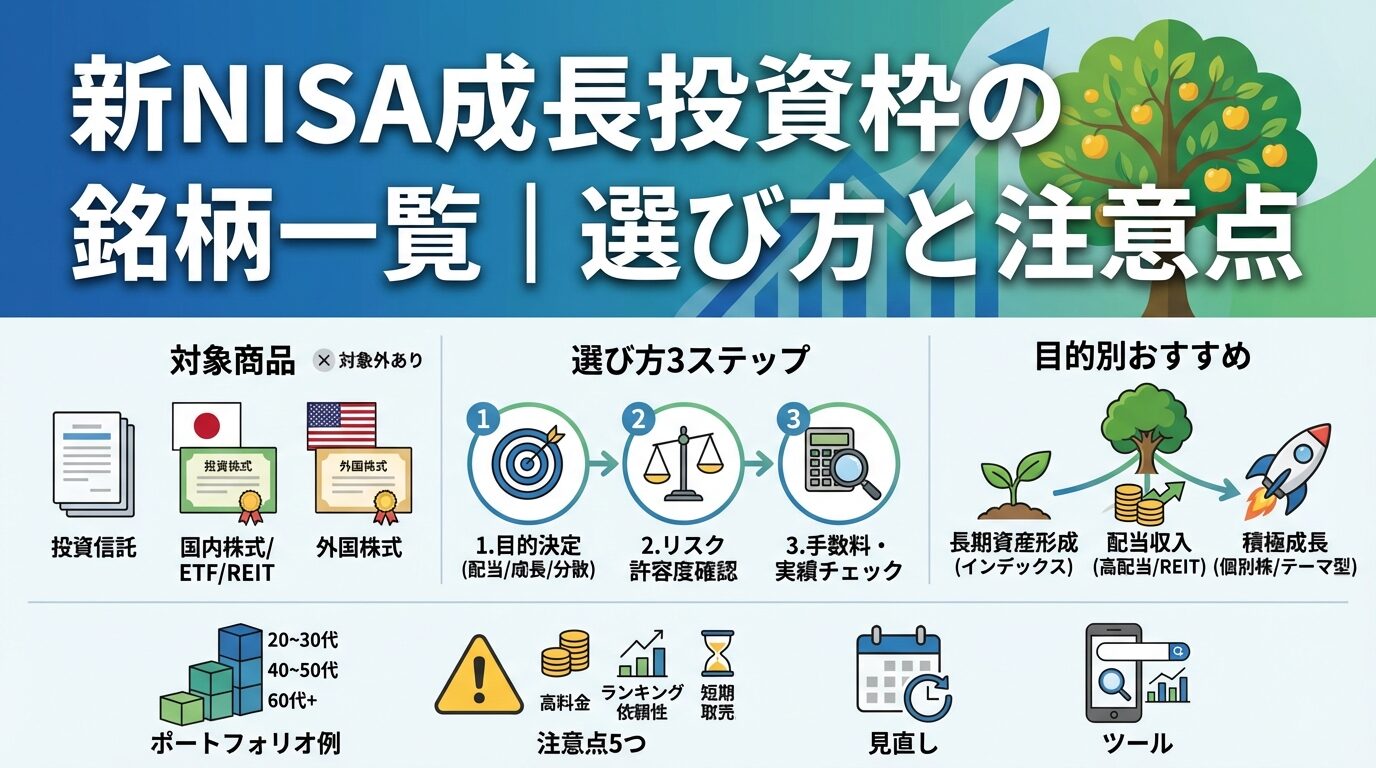

2024年から始まった新NISA制度では、成長投資枠で年間240万円まで投資でき、投資信託や国内株式、外国株式など幅広い商品が対象になっています。

この記事では、成長投資枠で購入できる銘柄の種類から、自分に合った銘柄の選び方、投資目的別のおすすめ商品まで、初心者の方にも分かりやすく解説します。

銘柄選びで失敗しないための注意点や、具体的なポートフォリオ例も紹介しますので、これから投資を始める方はぜひ参考にしてください。

記事を読み終える頃には、2,000本以上ある銘柄の中から、あなたに最適な投資先を見つけるための道筋が見えてくるはずです。

目次

新NISA成長投資枠で買える銘柄は?

新NISAの成長投資枠では、投資信託や株式など幅広い商品が購入できます。年間240万円までの投資額に対して、運用益が非課税になる制度です。

ここでは、成長投資枠で購入できる具体的な商品の種類を見ていきましょう。つみたて投資枠よりも選択肢が広く、自分の投資スタイルに合わせて柔軟に選べるのが特徴です。

成長投資枠では、約2,000本以上の投資信託が購入できます。投資信託は、複数の投資家から集めた資金を専門家が運用する商品で、少額から分散投資ができるのが大きなメリットです。

インデックス型の投資信託は、日経平均株価やS&P500などの指数に連動するように運用されます。信託報酬が低く、初心者の方でも分かりやすい仕組みになっています。

アクティブ型の投資信託は、運用のプロが独自の判断で銘柄を選んで運用します。インデックス型よりも高いリターンを目指しますが、信託報酬は高めに設定されています。

バランス型の投資信託は、株式と債券を組み合わせて運用する商品です。リスクとリターンのバランスを取りたい方に向いています。

成長投資枠では、東京証券取引所に上場している株式が購入できます。トヨタ自動車やソニーグループなど、日本を代表する企業の株式に投資できるのが魅力です。

ETF(上場投資信託)も成長投資枠の対象です。ETFは投資信託と株式の特徴を併せ持つ商品で、株式と同じように市場で売買できます。日経平均株価やTOPIXに連動するETFが人気です。

REIT(不動産投資信託)は、不動産に投資する商品です。オフィスビルや商業施設などの賃料収入が分配金として受け取れます。配当利回りが高めなのが特徴です。

単元未満株(ミニ株)のサービスを提供している証券会社なら、1株から購入できます。少額から個別株投資を始めたい方に適しています。

成長投資枠では、外国株式も購入できます。特に米国株は取扱銘柄が多く、AppleやMicrosoft、Amazonなどの世界的な企業に投資できます。

米国株は1株から購入できるため、日本株よりも少額で始められるケースが多いです。配当金を年4回受け取れる銘柄もあり、インカムゲインを重視する方にも向いています。

中国株や欧州株も一部の証券会社で取り扱っています。新興国の成長を取り込みたい方は、これらの銘柄も検討できます。

外国株式ETFを活用すれば、複数の国や地域に分散投資できます。為替リスクはありますが、グローバルな資産形成を目指せます。

成長投資枠では、一部の商品が購入できません。毎月分配型の投資信託は対象外です。毎月分配金を受け取る仕組みは、複利効果が得られにくく、長期投資に適していないとされています。

信託期間が20年未満の投資信託も対象外です。新NISAは長期投資を前提とした制度のため、短期的な運用を想定した商品は除外されています。

整理銘柄や監理銘柄に指定された株式は購入できません。これらは上場廃止の可能性がある銘柄で、リスクが高いと判断されています。

成長投資枠とつみたて投資枠の違い

新NISAには「成長投資枠」と「つみたて投資枠」の2つの枠があります。それぞれ年間投資枠や購入できる商品が異なるため、違いを理解して使い分けることが大切です。

両方の枠を同時に使うこともできるので、自分の投資スタイルに合わせて組み合わせられます。ここでは、2つの枠の具体的な違いと併用方法を見ていきましょう。

成長投資枠の年間投資枠は240万円です。つみたて投資枠は120万円なので、成長投資枠の方が年間で多く投資できます。

非課税保有限度額は、生涯で投資できる上限額のことです。新NISA全体で1,800万円まで投資でき、そのうち成長投資枠は1,200万円が上限になっています。

両方の枠を併用する場合、年間で最大360万円まで投資できます。つみたて投資枠で120万円、成長投資枠で240万円を使えば、年間投資枠を最大限活用できる計算です。

非課税保有期間は無期限です。旧NISAでは非課税期間が5年や20年と決まっていましたが、新NISAでは期限がないため、長期的な資産形成に向いています。

つみたて投資枠では、金融庁が認めた約345本の投資信託とETFのみが購入できます。信託報酬が低く、長期の積立投資に適した商品に限定されています。

成長投資枠では、投資信託だけでなく、国内株式や外国株式、REITなども購入できます。つみたて投資枠よりも選択肢が広く、個別株投資にも挑戦できるのが特徴です。

つみたて投資枠の対象商品は、成長投資枠でも購入できます。そのため、つみたて投資枠で積み立てている商品を、成長投資枠でスポット購入することも可能です。

購入方法にも違いがあります。つみたて投資枠は積立購入のみですが、成長投資枠は積立購入とスポット購入の両方に対応しています。

2つの枠を併用すると、年間360万円まで非課税で投資できます。まとまった資金がある方は、両方の枠を使って効率的に資産形成を進められます。

つみたて投資枠で長期的なコア資産を積み立て、成長投資枠で個別株やテーマ型ETFに投資するという使い分けもできます。安定性と成長性のバランスを取った運用が可能です。

ボーナス時など、まとまった資金ができたときに成長投資枠を活用する方法もあります。つみたて投資枠は毎月コツコツ積み立て、成長投資枠は臨時収入があったときにスポット購入するイメージです。

成長投資枠で購入できる銘柄は2,000本以上あります。これだけ多いと、どれを選べばよいか迷ってしまうのは当然です。

ここでは、初心者の方でも迷わず銘柄を選べるように、3つのステップに分けて解説します。順番に進めていけば、自分に合った投資先が見つかるはずです。

まずは、何のために投資するのかを明確にしましょう。投資目的によって、選ぶべき銘柄が大きく変わってきます。

配当収入を得たい方は、高配当株やREITが向いています。年4%前後の配当利回りが期待できる銘柄もあり、定期的な収入を得られるのが魅力です。ただし、配当金は業績によって変動する可能性があります。

資産の成長を重視する方は、成長性の高い企業の株式やテーマ型ETFを検討しましょう。IT企業や新興企業の株式は、株価の上昇が期待できる一方で、価格変動リスクも大きくなります。

リスクを抑えて安定的に運用したい方は、インデックスファンドやバランス型ファンドが適しています。市場全体に分散投資できるため、個別銘柄のリスクを軽減できます。

老後資金の準備なのか、住宅購入の頭金を貯めるのか、子どもの教育資金なのか。目的が明確になれば、投資期間やリスク許容度も自然と決まってきます。

リスク許容度とは、どれくらいの損失まで耐えられるかということです。年齢や収入、家族構成によって変わってきます。

20代や30代の若い世代は、時間を味方につけられます。一時的に損失が出ても、長期間運用することで回復する可能性が高いため、リスクを取った投資ができます。

50代以降で老後資金を準備する場合は、大きな損失を避ける必要があります。債券を多めに組み入れたバランス型ファンドや、配当重視の安定した銘柄を選ぶのが賢明です。

収入が安定している方は、多少のリスクを取っても問題ありません。一方、自営業や収入が不安定な方は、元本割れのリスクが低い商品を中心に選ぶべきです。

投資資金が生活費に影響する場合は、慎重に考えましょう。余裕資金の範囲内で投資するのが基本です。「最悪ゼロになっても生活に困らない金額」を目安にするとよいでしょう。

投資信託を選ぶ際は、信託報酬を必ず確認しましょう。信託報酬は保有している間ずっとかかる費用で、年0.1%の違いでも長期では大きな差になります。

インデックスファンドの場合、信託報酬は年0.1%~0.2%程度が目安です。同じ指数に連動するファンドなら、信託報酬が低いものを選ぶのが基本です。

アクティブファンドは信託報酬が年1%前後かかります。その分、インデックスを上回るリターンを目指しますが、必ずしも成功するとは限りません。過去の運用実績を確認しましょう。

株式の売買手数料も重要です。多くのネット証券では、新NISA口座での株式売買手数料が無料になっています。証券会社を選ぶ際は、手数料体系を比較しましょう。

投資目的別のおすすめ銘柄

投資目的によって、選ぶべき銘柄は大きく変わります。ここでは、4つの投資目的別に、どのような商品が適しているかを具体的に解説します。

自分の目的に合った銘柄を選ぶことで、満足度の高い投資ができるはずです。それぞれの特徴とリスクを理解した上で、検討してみてください。

長期的にコツコツ資産を増やしたい方には、インデックス型の投資信託が最適です。市場全体の成長を取り込める上に、手数料が低く抑えられます。

全世界株式インデックスファンドは、世界中の株式に分散投資できる商品です。eMAXIS Slim 全世界株式(オール・カントリー)などが代表的で、1本で世界中に投資できるのが魅力です。

米国株式インデックスファンドは、S&P500やNYダウなどの指数に連動します。米国経済の成長を取り込みたい方に向いています。eMAXIS Slim 米国株式(S&P500)などが人気です。

国内株式インデックスファンドは、日経平均株価やTOPIXに連動します。為替リスクがないため、円建てで安定的に運用したい方に適しています。

これらのファンドは、信託報酬が年0.1%程度と非常に低く設定されています。長期保有すればするほど、コストメリットが大きくなります。

定期的な配当収入を得たい方は、高配当株やREITを検討しましょう。配当利回り3%~5%程度の銘柄も多く、不労所得を得られるのが魅力です。

日本の高配当株は、商社や通信、銀行などのセクターに多く見られます。三菱商事や三井物産、NTTなどが代表的です。業績が安定している大企業が中心なので、比較的リスクは低めです。

米国の高配当株は、連続増配銘柄が多いのが特徴です。コカ・コーラやジョンソン・エンド・ジョンソンなど、50年以上連続で増配している企業もあります。

REITは、不動産の賃料収入を分配金として受け取れます。オフィスビルやマンション、物流施設など、投資対象によって特徴が異なります。配当利回りは4%前後が一般的です。

高配当株ETFを活用すれば、複数の高配当銘柄に分散投資できます。個別銘柄のリスクを軽減しつつ、配当収入を得られるのがメリットです。

高いリターンを狙いたい方は、個別株やテーマ型ETFに挑戦してみましょう。リスクは高くなりますが、大きな値上がり益を期待できます。

成長株は、今後の業績拡大が期待できる企業の株式です。IT企業や新興企業に多く、株価の上昇余地が大きいのが特徴です。ただし、業績が予想を下回ると株価が大きく下落するリスクもあります。

テーマ型ETFは、特定のテーマに関連する銘柄をまとめた商品です。AI、半導体、クリーンエネルギーなど、成長が期待される分野に投資できます。

米国のハイテク株は、長期的な成長が期待できます。AppleやMicrosoft、Googleなどの大手IT企業は、世界中で事業を展開しており、今後も成長が見込まれています。

個別株投資では、企業の財務状況や業績、競合環境などを自分で調べる必要があります。投資判断に自信がない場合は、テーマ型ETFから始めるのもよいでしょう。

リスクとリターンのバランスを取りたい方には、バランス型ファンドが適しています。株式と債券を組み合わせて運用するため、値動きが比較的穏やかです。

バランス型ファンドは、株式と債券の比率によって特徴が変わります。株式比率が高いほどリターンが大きくなりますが、リスクも高くなります。

8資産均等型のバランスファンドは、国内株式・先進国株式・新興国株式・国内債券・先進国債券・新興国債券・国内REIT・先進国REITの8つに均等に投資します。幅広く分散できるのが特徴です。

ターゲットイヤー型のファンドは、目標とする年(退職予定年など)に向けて、自動的に資産配分を調整してくれます。年齢が上がるにつれて、株式の比率を下げて債券の比率を上げていきます。

| ファンドタイプ | 株式比率 | リスク | 向いている人 |

| 積極型 | 70%以上 | 高 | 若年層・リスク許容度高 |

| バランス型 | 50%前後 | 中 | 中年層・バランス重視 |

| 安定型 | 30%以下 | 低 | シニア層・安定重視 |

年齢・資産別のポートフォリオ例

投資は年齢や資産状況によって、適切なポートフォリオが変わります。ここでは、3つの年代別に具体的なポートフォリオ例を紹介します。

あくまで一例ですが、自分の状況に近いケースを参考にして、銘柄選びのヒントにしてください。実際に投資する際は、ご自身の状況に合わせて調整することが大切です。

つみたて投資枠では、全世界株式インデックスファンドを毎月3万円積み立てます。これだけで世界中の株式に分散投資でき、長期的な資産形成の土台になります。

成長投資枠では、米国株式インデックスファンドに毎月5万円を積み立てます。米国経済の成長を取り込みつつ、つみたて投資枠と合わせて月8万円の積立投資ができます。

余裕があれば、成長投資枠の残り年間180万円で、個別株やテーマ型ETFに挑戦してもよいでしょう。IT企業や成長株など、興味のある分野に少額から投資してみるのも勉強になります。

この年代では、株式100%のポートフォリオでも問題ありません。一時的に損失が出ても、30年以上の運用期間があれば回復する可能性が高いからです。複利効果を最大限活用できる時期でもあります。

つみたて投資枠では、全世界株式インデックスファンドを毎月5万円積み立てます。長期的な成長を狙いつつ、世界中に分散投資できるのが魅力です。

成長投資枠では、株式70%・債券30%のバランス型ファンドに毎月10万円を積み立てます。株式だけよりも値動きが穏やかになり、リスクを抑えられます。

残りの成長投資枠では、高配当株やREITに投資するのもよいでしょう。配当収入を得ながら、老後の収入源を作っていくイメージです。年間60万円程度を高配当株に振り向けます。

この年代では、株式80%・債券20%程度のバランスが目安です。まだ運用期間が10年以上あるため、株式中心でも問題ありませんが、徐々に債券の比率を高めていく準備も必要です。

つみたて投資枠では、バランス型ファンド(株式50%・債券50%)を毎月3万円積み立てます。リスクを抑えつつ、適度なリターンを狙える配分です。

成長投資枠では、高配当株やREITを中心に投資します。年間120万円を配当利回り4%程度の銘柄に投資すれば、年間約4.8万円の配当収入が期待できます。

残りの成長投資枠では、国内債券ファンドや安定配当の大企業株に投資します。元本の安全性を重視しつつ、少しでも増やしていく戦略です。

| 年代 | 株式比率 | 債券比率 | 投資方針 |

| 20〜30代 | 90〜100% | 0〜10% | 積極的な成長重視 |

| 40〜50代 | 70〜80% | 20〜30% | 成長と安定のバランス |

| 60代以上 | 40〜50% | 50〜60% | 安定性と配当重視 |

銘柄選びで気をつけたい5つのこと

銘柄選びでは、初心者がやってしまいがちな失敗パターンがあります。ここでは、よくある5つの失敗例と、その対策を紹介します。

これらを知っておくだけで、大きな損失を避けられる可能性が高まります。投資を始める前に、ぜひ確認しておいてください。

投資信託の手数料は、長期では大きな差になります。信託報酬が年1%の商品と年0.1%の商品では、30年間で数百万円の差が出ることもあります。

販売手数料がかかる商品も避けましょう。ノーロード(販売手数料無料)の商品を選べば、購入時のコストを抑えられます。新NISA対象の投資信託は、ほとんどがノーロードです。

同じ指数に連動するインデックスファンドなら、信託報酬が低い商品を選ぶのが基本です。運用成績はほぼ同じなので、コストが低いほど有利になります。

人気ランキング上位の商品が、必ずしも自分に合っているとは限りません。ランキングは、その時点での売れ筋を示しているだけです。

過去の運用成績が良い商品が、今後も好成績とは限りません。特にアクティブファンドは、運用成績が年によって大きく変わることがあります。

自分の投資目的やリスク許容度に合った商品を選ぶことが大切です。人気だからという理由だけで選ぶのは避けましょう。

投資には必ずリスクが伴います。元本割れの可能性があることを理解した上で、投資を始めましょう。

レバレッジ型の商品は、値動きが大きくなります。初心者の方は、レバレッジのかかっていない通常の商品から始めるのが安全です。

新興国株式や個別株は、先進国株式のインデックスファンドよりもリスクが高くなります。リスクとリターンの関係を理解してから投資しましょう。

新NISAは長期投資を前提とした制度です。短期的な値動きに一喜一憂して売買を繰り返すと、手数料がかさむ上に、非課税枠を無駄にしてしまいます。

株価が下がったからといって、すぐに売却するのは避けましょう。長期的には回復する可能性があります。一時的な下落は、長期投資では避けられないものです。

最低でも5年以上は保有するつもりで銘柄を選びましょう。短期的な利益を狙うなら、NISA以外の口座を使った方が効率的です。

新NISAの非課税枠は、一度使うと翌年に繰り越せません。年間投資枠を使い切れなかった分は、そのまま消えてしまいます。

計画的に投資枠を使うことが大切です。毎月の積立額を設定して、年間投資枠を効率的に使い切るようにしましょう。

銘柄の見直しとリバランス

投資は買ったら終わりではありません。定期的に見直しを行い、必要に応じてリバランスすることが大切です。

ここでは、銘柄の見直しとリバランスのタイミング、具体的な方法を解説します。適切な見直しを行うことで、長期的に安定した運用ができます。

ポートフォリオの見直しは、年に1回程度が目安です。頻繁に見直しすぎると、短期的な値動きに振り回されてしまいます。

見直しのタイミングは、誕生日や年末年始など、覚えやすい時期に設定するとよいでしょう。毎年同じ時期に見直すことで、習慣化できます。

大きなライフイベントがあったときも、見直しのタイミングです。結婚、出産、転職、住宅購入など、生活環境が変わったら、投資方針も見直しましょう。

市場が大きく変動したときは、臨時で確認してもよいでしょう。ただし、慌てて売買するのではなく、冷静に状況を判断することが大切です。

リバランスとは、資産配分を元の比率に戻す作業です。株価が上昇すると株式の比率が高くなるため、一部を売却して債券などを買い増します。

新NISAでは、売却しても非課税枠が復活します。ただし、復活するのは翌年以降なので、頻繁なリバランスは避けた方がよいでしょう。

新規資金でリバランスする方法もあります。比率が下がっている資産を多めに購入することで、売却せずにバランスを整えられます。

例えば、株式70%・債券30%の配分を目指していたのに、株価上昇で株式80%・債券20%になった場合、新規資金を債券に多めに投資します。

新NISA口座で売却した場合、利益に税金はかかりません。これが新NISAの最大のメリットです。

ただし、損失が出た場合は、他の口座の利益と損益通算できない点に注意が必要です。

売却した分の非課税枠は、翌年以降に復活します。簿価(購入時の価格)ベースで枠が復活するため、値上がりした銘柄を売却すると、実質的に非課税枠が増えることになります。

銘柄を探せる証券会社のツール

2,000本以上ある銘柄の中から、自分に合ったものを見つけるのは大変です。そこで活用したいのが、証券会社が提供する銘柄検索ツールです。

ここでは、主要なネット証券が提供しているツールの使い方と、効率的な銘柄の探し方を紹介します。これらのツールを使いこなせば、銘柄選びがぐっと楽になります。

スクリーニング機能を使えば、条件を指定して銘柄を絞り込めます。信託報酬、純資産総額、運用実績などの条件を設定して、自分に合った銘柄を効率的に探せます。

SBI証券の投資信託検索では、カテゴリー、信託報酬、純資産総額、リターンなどで絞り込みができます。新NISA対象商品だけを表示することもできるので、対象外の商品を間違えて選ぶ心配がありません。

楽天証券のスーパーサーチでは、詳細な条件設定が可能です。積立設定ができる商品だけを表示したり、ノーロード(販売手数料無料)の商品だけを絞り込んだりできます。

マネックス証券のファンド検索では、投資対象や運用スタイルから選べます。国内株式、外国株式、バランス型など、カテゴリーごとに比較しやすいのが特徴です。

証券会社のサイトでは、買付金額ランキングや積立設定件数ランキングが公開されています。多くの人が選んでいる銘柄を参考にできます。

ランキング上位の銘柄は、一定の信頼性があると考えられます。ただし、人気だからといって必ずしも自分に合っているとは限らないので、内容をよく確認しましょう。

新規設定ファンドの情報も確認できます。新しく登場した商品の中には、低コストで魅力的なものもあります。ただし、運用実績がないため、慎重に判断する必要があります。

証券会社によっては、アナリストのレポートや評価が見られることもあります。専門家の意見を参考にすることで、より深く銘柄を理解できます。

気になる銘柄を複数選んで、比較表示できる機能も便利です。信託報酬、純資産総額、リターンなどを一覧で比較できるため、どれが自分に合っているか判断しやすくなります。

楽天証券の比較機能では、最大4つのファンドを並べて比較できます。基準価額の推移をグラフで重ねて表示できるので、値動きの違いが一目で分かります。

SBI証券の比較機能では、投資信託だけでなく、ETFやREITも比較できます。異なる商品タイプを横並びで検討したいときに役立ちます。

成長投資枠で購入できる投資信託の本数に制限はありません。1本だけでも、10本でも、好きなだけ購入できます。

成長投資枠では、毎月分配型の投資信託は購入できません。新NISAは長期投資を前提とした制度のため、頻繁に分配金を出す商品は対象外になっています。

初心者の方には、ETFの方がおすすめです。ETFは複数の銘柄に分散投資できるため、個別株よりもリスクが低くなります。

新NISA口座で保有している銘柄は、いつでも売却して別の銘柄に変更できます。売却した分の非課税枠は、翌年以降に復活します。

インデックスファンドの場合、信託報酬は年0.1%〜0.2%が適正水準です。同じ指数に連動するファンドなら、信託報酬が低いものを選びましょう。

新NISA口座は、1人1口座しか開設できません。複数の証券会社で同時に新NISA口座を持つことはできません。

新NISAの成長投資枠では、投資信託・国内株式・外国株式など約2,000本以上の銘柄が購入できます。年間240万円までの投資額に対して、運用益が非課税になる魅力的な制度です。

銘柄選びは、投資目的を決める、リスク許容度を確認する、手数料と運用実績をチェックするという3つのステップで進めましょう。長期の資産形成を目指すならインデックス型、配当収入を得たいなら高配当株やREIT、積極的に成長を狙うなら個別株やテーマ型ETFが適しています。

年齢や資産状況に応じて、適切なポートフォリオを組むことも大切です。20〜30代は株式中心の積極運用、40〜50代はバランスを意識した運用、60代以降は安定性を重視した運用が基本になります。

銘柄選びでは、手数料が高い商品を避ける、ランキングだけで決めない、リスクを理解する、短期売買を繰り返さない、非課税枠を無駄にしないという5つの注意点を押さえましょう。証券会社の銘柄検索ツールを活用すれば、効率的に自分に合った銘柄を見つけられます。

なお、投資には元本割れのリスクがあります。最終的な投資判断はご自身の責任で行ってください。詳しくは各証券会社や金融機関にご確認ください。

| 順位 | 証券会社 | 特徴 | 手数料 | 口座開設 |

|---|---|---|---|---|

| 1 | SBI証券 おすすめ |

|

0円 | 口座開設 |

| 2 | 楽天証券 |

|

0円 | 詳細を見る |

| 3 | moomoo証券 |

|

0円 | 詳細を見る |

PR | 情報は2026年2月時点

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!