デイトレードの始め方とは?初心者向け基礎知識を解説【2026年】

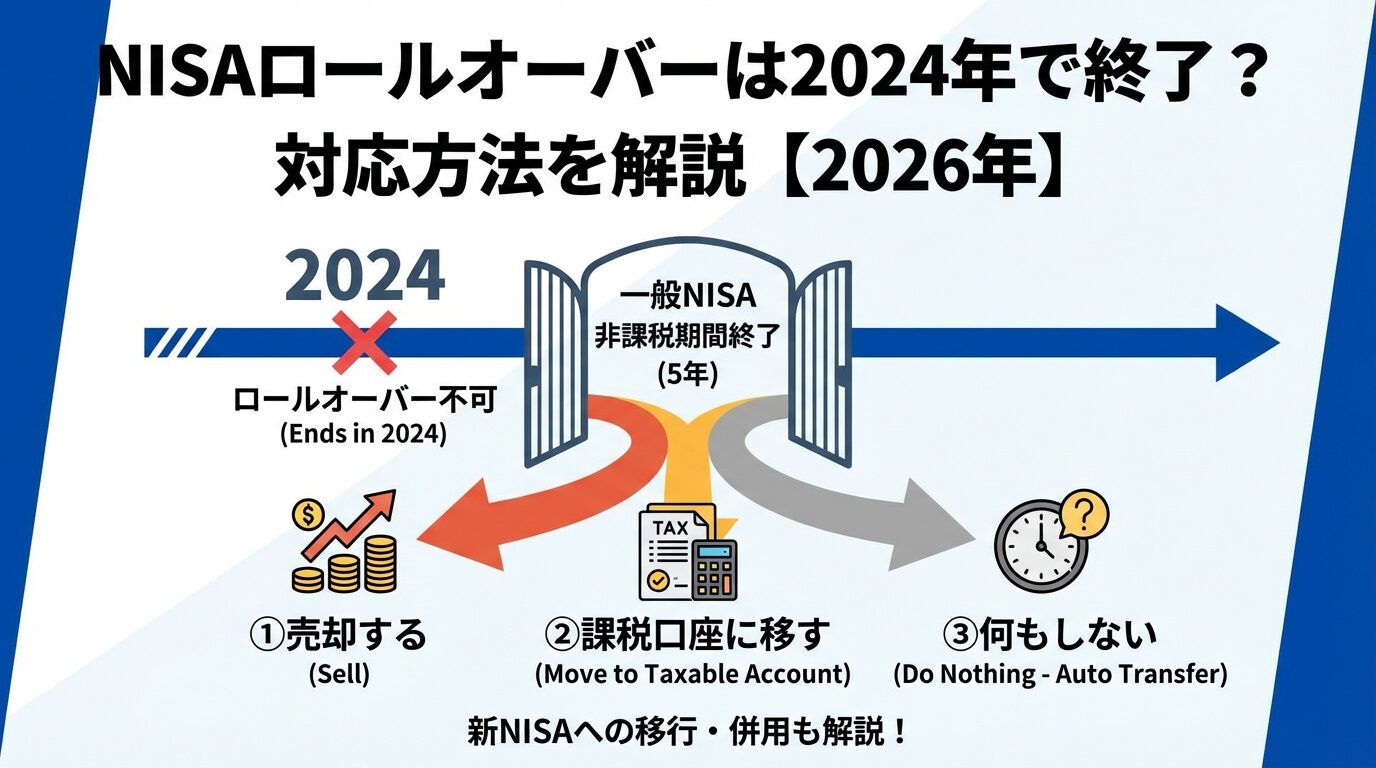

NISAのロールオーバー制度が2024年以降廃止され、多くの投資家が対応方法に悩んでいます。

特に2021年に一般NISAで投資した商品は、2025年末に非課税期間が終了するため、早急な判断が必要です。

この記事では、ロールオーバーの基本的な仕組みから、非課税期間終了後の選択肢、新NISA制度との関係まで、わかりやすく解説します。

含み損益別の最適な判断基準や、2025年末に満了を迎える方向けの具体的なアクションプランもご紹介しますので、ぜひ参考にしてください。

目次

NISAのロールオーバーとは?基本的な仕組み

ロールオーバーとは、NISA口座の非課税期間が終了した際に、保有している金融商品を翌年の非課税投資枠に移管する仕組みのことです。

この制度により、投資家は非課税期間を延長し、引き続き税制優遇を受けながら運用を続けることができました。

2023年までの一般NISAでは、非課税期間が5年間と定められていたため、ロールオーバーを利用することで最長10年間の非課税運用が可能でした。

ただし、2024年以降は制度改正により、ロールオーバーは完全に廃止されています。

ロールオーバーという言葉は、金融用語で「繰り越し」や「延長」を意味します。

NISAにおいては、非課税期間が満了する年の年末時点で保有している金融商品を、翌年の新しい非課税投資枠に移し替えることを指していました。

例えば、2019年に一般NISA口座で購入した株式や投資信託は、当初の非課税期間が2023年末に終了します。

従来であれば、2023年中にロールオーバーの手続きを行うことで、2024年から2028年まで、さらに5年間非課税で運用を続けることができました。

しかし、新NISA制度の開始に伴い、この仕組みは利用できなくなっています。

つまり、2024年以降に非課税期間が終了する商品については、ロールオーバーという選択肢そのものが存在しません。

一般NISAの非課税期間は、投資した年から数えて5年目の年末までと定められていました。

ロールオーバーを利用すると、非課税期間終了時の時価が翌年の非課税投資枠に充当され、さらに5年間の非課税運用が可能になる仕組みでした。

ロールオーバーの手続きは、非課税期間が満了する年の年末までに、証券会社や銀行などの金融機関に「非課税口座内上場株式等移管依頼書」を提出することで行われていました。

手続きを忘れると、自動的に課税口座(特定口座または一般口座)に移管されてしまうため、注意が必要でした。

また、ロールオーバーは同一の金融機関内でのみ可能で、NISA口座を開設している金融機関を変更した場合は、ロールオーバーができませんでした。

このため、金融機関の変更を検討する際は、ロールオーバーとの兼ね合いを考慮する必要がありました。

一般NISAの年間投資枠は120万円でしたが、ロールオーバーには特別なルールがありました。

それは、ロールオーバー時の時価が120万円を超えていても、全額をロールオーバーできるという点です。

例えば、120万円で購入した株式が5年後に150万円に値上がりしていた場合、150万円全額を翌年の非課税投資枠にロールオーバーすることができました。

この場合、翌年の非課税投資枠120万円を全て使い切ることになるため、その年は新たにNISA口座で金融商品を購入することはできませんでした。

一方で、ロールオーバーする金額を一部に限定することも可能でした。

例えば、150万円のうち100万円だけをロールオーバーし、残りの50万円分を売却するという選択もできました。

ロールオーバー時の投資枠の使い方

2024年以降はロールオーバーができない

2024年1月から新NISA制度がスタートしたことに伴い、旧NISA(一般NISA・つみたてNISA)のロールオーバー制度は完全に廃止されました。

これは、令和5年度税制改正大綱で決定された重要な制度変更です。

2024年以降に非課税期間が終了する旧NISA資産は、新NISA口座にロールオーバーすることができません。

旧NISAと新NISAは別制度として扱われるため、直接的な資産の移管は不可能となっています。

ロールオーバー制度が終了した最大の理由は、新NISA制度において非課税保有期間が無期限化されたことです。

従来の一般NISAでは非課税期間が5年間に限定されていたため、長期投資を継続するためにロールオーバーという仕組みが必要でした。

しかし、新NISA制度では非課税保有期間に制限がなくなったため、ロールオーバーという概念そのものが不要になりました。

一度購入した金融商品は、制度が廃止されない限り、半永久的に非課税で保有し続けることができるようになったのです。

また、旧NISAと新NISAは税制上別の制度として設計されています。

旧NISA で購入した資産には2023年末までの税制が適用され、新NISAで購入する資産には新しい税制が適用されます。

新NISA制度は、2024年1月から始まった抜本的に拡充された投資制度です。

主な特徴として、つみたて投資枠(年間120万円)と成長投資枠(年間240万円)の併用が可能となり、年間最大360万円まで投資できるようになりました。

非課税保有限度額も大幅に拡大され、全体で1,800万円(うち成長投資枠は1,200万円まで)となっています。

さらに、売却した分の非課税枠は翌年以降に再利用できる「枠の再利用」という新しい仕組みも導入されました。

旧NISAと新NISAは完全に別枠で管理されるため、旧NISAで保有している資産の評価額は、新NISAの非課税保有限度額1,800万円には含まれません。

つまり、旧NISAと新NISAを併用することで、より多くの資産を非課税で運用できるというメリットがあります。

2023年末までに旧NISA口座で投資した方は、以下の点に注意が必要です。

特に、2021年に一般NISAで購入した商品は、2025年末に非課税期間が終了します。該当する方は、2025年中に対応を決める必要があるため、早めに保有資産の状況を確認しておくことをおすすめします。

非課税期間が終わったらどうなる?3つの選択肢

旧NISA口座で保有している金融商品の非課税期間が終了する際、投資家には3つの選択肢があります。

それぞれの選択肢にはメリットとデメリットがあるため、ご自身の投資目的や保有資産の状況に応じて、最適な判断をすることが重要です。

非課税期間終了前に、NISA口座内で保有している金融商品を売却する方法です。

非課税期間内に売却すれば、売却益に対して税金がかからないため、利益を最大限確保できます。

非課税期間内に売却する最大のメリットは、売却益に対して税金がかからないという点です。

通常、株式や投資信託の売却益には20.315%の税金が課されますが、NISA口座内での売却であれば、この税金が一切かかりません。

例えば、100万円で購入した株式が150万円に値上がりしていた場合、50万円の利益が出ています。

課税口座で売却すると約10万円の税金が差し引かれますが、NISA口座内で売却すれば50万円の利益がそのまま手元に残ります。

売却のデメリットは、今後の値上がり益を享受できなくなるという点です。

売却後に株価や基準価額がさらに上昇した場合、その利益を得る機会を失ってしまいます。

また、長期的な成長が期待できる銘柄を保有している場合、売却によって複利効果を活かした資産形成の機会を逃す可能性があります。

非課税期間終了時に何も手続きをしなかった場合、または意図的に課税口座への移管を選択した場合、保有している金融商品は自動的に課税口座(特定口座または一般口座)に移管されます。

課税口座への移管時には、非課税期間終了時の時価が新しい取得価額となる点が重要なポイントです。

課税口座に移管する最大のメリットは、売却のタイミングを自由に選べるという点です。

非課税期間が終了しても、慌てて売却する必要がなく、市場の状況や自身の資金需要に応じて、最適なタイミングで売却できます。

課税口座に移管する最大のデメリットは、移管後に発生する売却益や配当金が課税対象になるという点です。

特に注意が必要なのは、非課税期間終了時に含み損が出ている場合です。

例えば、120万円で購入した株式が100万円に値下がりしていた場合、課税口座への移管時の取得価額は100万円となります。

その後、株価が120万円に回復して売却すると、実際には損失が出ていないにもかかわらず、20万円の利益に対して約4万円の税金が課されることになります。

本来の購入価額より値下がりしている状態で課税口座に移管すると、将来的に不利な税負担が発生する可能性があるため、慎重な判断が求められます。

非課税期間終了時に特別な手続きを行わなかった場合、保有している金融商品は自動的に課税口座に移管されます。

特定口座を開設している場合は特定口座へ、開設していない場合は一般口座へ移管されます。

何も手続きをしない場合のメリットは、特別な手続きが不要という点です。

証券会社や銀行などの金融機関が自動的に課税口座への移管処理を行ってくれるため、投資家側で複雑な手続きをする必要がありません。

何もしないことの最大のデメリットは、意図しない税負担が発生する可能性があるという点です。

特に、含み損が出ている状態で自動的に課税口座に移管されると、前述したような不利な税金計算が適用されてしまいます。

課税口座に移すとどうなる?税金の計算方法

NISA口座から課税口座に金融商品を移管した場合、税金の計算方法が通常の課税口座での取引とは異なる点があります。

特に重要なのは、取得価額が移管時の時価に変更されるという点です。

NISA口座で購入した金融商品が値上がりしている状態で課税口座に移管された場合、移管時の時価が新しい取得価額となります。

その後の売却時には、この新しい取得価額と売却価額の差額に対して税金が課されます。

例えば、120万円で購入した株式が非課税期間終了時に150万円に値上がりしていたとします。

この時点で課税口座に移管すると、取得価額は150万円に変更されます。

その後、株価が170万円に上昇して売却した場合、利益は20万円(170万円-150万円)となり、この20万円に対して約4万円の税金が課されます。

値上がりしている状態で課税口座に移管した場合は、NISA口座で保有していた期間の値上がり益については非課税となるため、税制上のメリットを十分に活かすことができます。

NISA口座で購入した金融商品が値下がりしている状態で課税口座に移管された場合、注意が必要です。

移管時の時価が新しい取得価額となるため、本来の購入価額よりも低い価格が取得価額として設定されてしまいます。

例えば、120万円で購入した株式が非課税期間終了時に100万円に値下がりしていたとします。

この時点で課税口座に移管すると、取得価額は100万円に変更されます。

その後、株価が120万円に回復して売却した場合、利益は20万円(120万円-100万円)となり、約4万円の税金が課されます。

実際には、当初の購入価額120万円と売却価額120万円で損益はゼロのはずですが、税制上は20万円の利益が出たものとして扱われ、税金を支払わなければなりません。

これは、NISA口座内で発生した含み損20万円(120万円-100万円)が税制上認識されないためです。さらに、株価が130万円に上昇して売却した場合、実際の利益は10万円のはずですが、税制上は30万円の利益として扱われるため、本来の利益に対して過大な税負担が発生することになります。

NISA口座での取引によって生じた損失は、他の課税口座で発生した利益と損益通算することができません。

これは、NISA制度が「非課税」である以上、損失も「ないもの」として扱われるためです。

| 項目 | NISA口座 | 課税口座(特定口座・一般口座) |

| 売却益 | 非課税(税金なし) | 課税(20.315%) |

| 売却損 | 損失として認識されない | 他の利益と損益通算可能 |

| 配当金・分配金 | 非課税(税金なし) | 課税(20.315%) |

| 損失の繰越控除 | 不可 | 3年間繰越可能 |

このため、含み損が出ている銘柄については、非課税期間終了前に売却するか、課税口座で長期保有を続けるか、慎重に判断する必要があります。

どちらを選ぶべき?状況別の判断ポイント

非課税期間終了時に「売却」と「課税口座への移管」のどちらを選ぶべきかは、保有資産の含み損益の状況や投資目的によって異なります。

ここでは、具体的な状況別に最適な判断基準をご紹介します。

購入時よりも値上がりしており、含み益が出ている場合は、比較的判断がしやすい状況と言えます。

NISA口座で保有していた期間の値上がり益については、すでに非課税のメリットを享受できているためです。

投資目標を達成している場合は、非課税期間内に売却して利益を確定させるのが良いでしょう。

例えば、「10年後の住宅購入資金として500万円を貯める」という目標があり、すでに目標額に達している場合は、売却して現金化することで、確実に資金を確保できます。

一方、まだ投資目標に達していない場合や、今後も成長が期待できる銘柄を保有している場合は、課税口座に移管して保有を続けるという選択肢もあります。

購入時よりも値下がりしており、含み損が出ている場合は、特に慎重な判断が必要です。

前述したように、含み損がある状態で課税口座に移管すると、将来的に不利な税負担が発生する可能性があるためです。

今後の値上がりが期待できない場合は、非課税期間内に売却して損切りすることを検討しましょう。

NISA口座での損失は損益通算できませんが、早めに損切りすることで、その資金を他の有望な銘柄に振り向けることができます。

投資の目的によっても、最適な選択肢は変わってきます。

ご自身の投資目的に応じた判断基準を確認しましょう。

短期的な資金需要がある場合(3年以内)は、非課税期間内に売却して現金化することをおすすめします。

住宅購入資金、子どもの教育資金、事業資金など、使途が決まっている場合は、市場の変動リスクを避けるためにも、早めに利益を確定させることが賢明です。

長期的な資産形成を目指す場合(10年以上)は、課税口座に移管して保有を続けるか、売却して新NISA口座で再投資するかを検討しましょう。

以下のチェックリストを参考に、ご自身に最適な選択肢を見つけてください。

最終的な判断は、ご自身の投資目的、リスク許容度、資金需要などを総合的に考慮して行う必要があります。判断に迷う場合は、ファイナンシャルプランナーや税理士などの専門家に相談することもおすすめです。

2025年末に非課税期間が終わる人がやるべきこと

2021年に一般NISAで投資した商品は、2025年12月末に非課税期間が終了します。

該当する方は、2025年中に対応を決める必要があるため、早めに準備を始めることが重要です。

1. 保有資産の確認

2025年末に非課税期間が終了する方は、以下のスケジュールを参考に、計画的に対応を進めましょう。

非課税期間終了の対応を忘れないために、以下の方法を活用しましょう。

旧NISA口座と新NISA口座は別枠で管理されるため、両方を併用することで、より多くの資産を非課税で運用できます。

ここでは、新NISA制度への最適な移行戦略と、現行NISAとの効果的な併用方法をご紹介します。

2024年1月から開始された新NISA制度は、旧NISA制度とは完全に別の制度として設計されています。

旧NISA口座で保有している資産の評価額は、新NISAの非課税保有限度額1,800万円には含まれません。

例えば、旧NISA口座で500万円分の資産を保有している場合でも、新NISA口座では1,800万円まで新規投資が可能です。

つまり、旧NISAと新NISAを併用することで、最大で2,300万円以上の資産を非課税で運用できることになります。

新NISA制度には、以下のような特徴があります。

新NISA制度の主な特徴

旧NISA口座と新NISA口座を併用する際の効果的な戦略をご紹介します。

旧NISA資産を売却して新NISAで再投資する場合、以下のようなタイミングが考えられます。

| タイミング | メリット | デメリット | 適している人 |

| すぐに乗り換え | 新NISAの非課税メリットを早く享受できる | 市場タイミングを逃す可能性 | 長期投資を重視する人 |

| 非課税期間終了直前 | 旧NISAの非課税期間を最大限活用できる | 新NISAの投資機会を逃す可能性 | 旧NISA資産の成長を期待する人 |

| 目標利益達成時 | 利益を確定させつつ新NISAで再投資 | タイミングの見極めが必要 | 明確な投資目標がある人 |

| 市場調整時 | 割安な価格で新NISA投資が可能 | 市場タイミングの予測は困難 | 市場動向を見極められる人 |

最適なタイミングは、ご自身の投資目的、リスク許容度、保有資産の状況などによって異なります。市場タイミングを完璧に予測することは困難なので、長期的な視点で判断することが重要です。

手続き方法と注意点

非課税期間終了時の手続き方法は、売却する場合と課税口座に移管する場合で異なります。

ここでは、それぞれの具体的な手続き方法と注意点をご紹介します。

NISA口座で保有している金融商品を非課税期間内に売却する場合、通常の売却手続きと同じ方法で行えます。

証券会社のウェブサイトやアプリにログインし、NISA口座から売却注文を出すだけです。

国内株式の場合は、売却注文を出してから約定日の2営業日後が受渡日となります。

非課税期間内に受渡日を迎えるためには、年末最終営業日の2営業日前までに約定させる必要があります。

投資信託の場合は、解約注文を出してから約定日が決まり、その数日後に受渡日を迎えます。ファンドによって約定日や受渡日までの日数が異なるため、余裕を持って11月中には解約手続きを行うことをおすすめします。

課税口座に移管する場合は、基本的に特別な手続きは不要です。

非課税期間終了時に何もしなければ、自動的に課税口座(特定口座または一般口座)に移管されます。

特定口座を開設している場合は特定口座へ、開設していない場合は一般口座へ移管されます。

一般口座に移管されると確定申告が必要になる可能性があるため、事前に特定口座を開設しておくことをおすすめします。

非課税期間終了に向けて、以下の点を証券会社に確認しておくと安心です。

証券会社への確認事項

非課税期間終了時の手続きでは、以下の点に注意が必要です。

手続きに不安がある場合は、証券会社のカスタマーサポートに相談することをおすすめします。多くの証券会社では、NISA専用の相談窓口を設けているため、専門的なアドバイスを受けることができます。

つみたてNISAでは、もともとロールオーバーの仕組みがありません。つみたてNISAの非課税保有期間は20年間と長期に設定されているため、ロールオーバーによる期間延長の必要性がないためです。

2024年以降、旧NISAのロールオーバーは完全に廃止されているため、手続き期限という概念自体が存在しません。非課税期間が終了する資産は、自動的に課税口座に移管されるか、非課税期間内に売却するかのどちらかとなります。

はい、可能です。NISA口座で保有している金融商品の一部だけを売却し、残りは課税口座に移管するという選択もできます。

複数銘柄を保有している場合、どの銘柄から売却するかの優先順位は、以下の基準で判断すると良いでしょう。

旧NISA口座は2023年末で新規投資が終了しているため、証券会社を変更することはできません。ただし、新NISA口座については、年単位で金融機関を変更することが可能です。

NISA口座の名義人が亡くなった場合、NISA口座は自動的に閉鎖され、保有していた金融商品は相続人の課税口座(一般口座)に移管されます。NISA口座そのものを相続することはできません。

非課税期間終了時に何も手続きをしなかった場合、保有している金融商品は自動的に課税口座(特定口座または一般口座)に移管されます。移管後も引き続き保有を続けることができますが、移管後の売却益や配当金は課税対象となります。

はい、可能です。旧NISA口座から課税口座に移管した金融商品を売却し、その資金で新NISA口座で同じ銘柄を購入することができます。

NISAのロールオーバー制度は2024年以降廃止され、旧NISA資産を新NISA口座に直接移管することはできなくなりました。

非課税期間が終了する際には、「売却」「課税口座への移管」「何もしない(自動移管)」の3つの選択肢があり、それぞれにメリットとデメリットがあります。

最適な選択は、保有資産の含み損益の状況、投資目的、今後の見通しなどによって異なります。

含み益が出ている場合は、投資目標を達成していれば売却を、まだ成長が期待できる場合は課税口座で保有継続を検討しましょう。

旧NISAと新NISAは別枠で管理されるため、併用することでより多くの資産を非課税で運用できます。

旧NISA資産は非課税期間が終了するまで保有を続け、その間に新NISA口座で新規投資を始めることで、税制メリットを最大限活用できます。

2021年に一般NISAで投資した商品は2025年末に非課税期間が終了するため、該当する方は早めに保有資産の状況を確認し、対応を決めることが重要です。

なお、投資には元本割れのリスクがあります。最終的な投資判断はご自身の責任で行ってください。詳しくは各証券会社・金融機関にご確認ください。

| 順位 | 証券会社 | 特徴 | 手数料 | 口座開設 |

|---|---|---|---|---|

| 1 | SBI証券 おすすめ |

|

0円 | 口座開設 |

| 2 | 楽天証券 |

|

0円 | 詳細を見る |

| 3 | moomoo証券 |

|

0円 | 詳細を見る |

PR | 情報は2026年2月時点

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!