FX口座開設のやり方とは?必要書類から取引開始までの流れを解説【2026年】

楽天証券で投資を始めたばかりの方は、「預り金」という言葉を見て戸惑うことがあるかもしれません。

預り金とは、証券口座に入っているお金のことで、株式や投資信託を買うための資金として使えるものです。

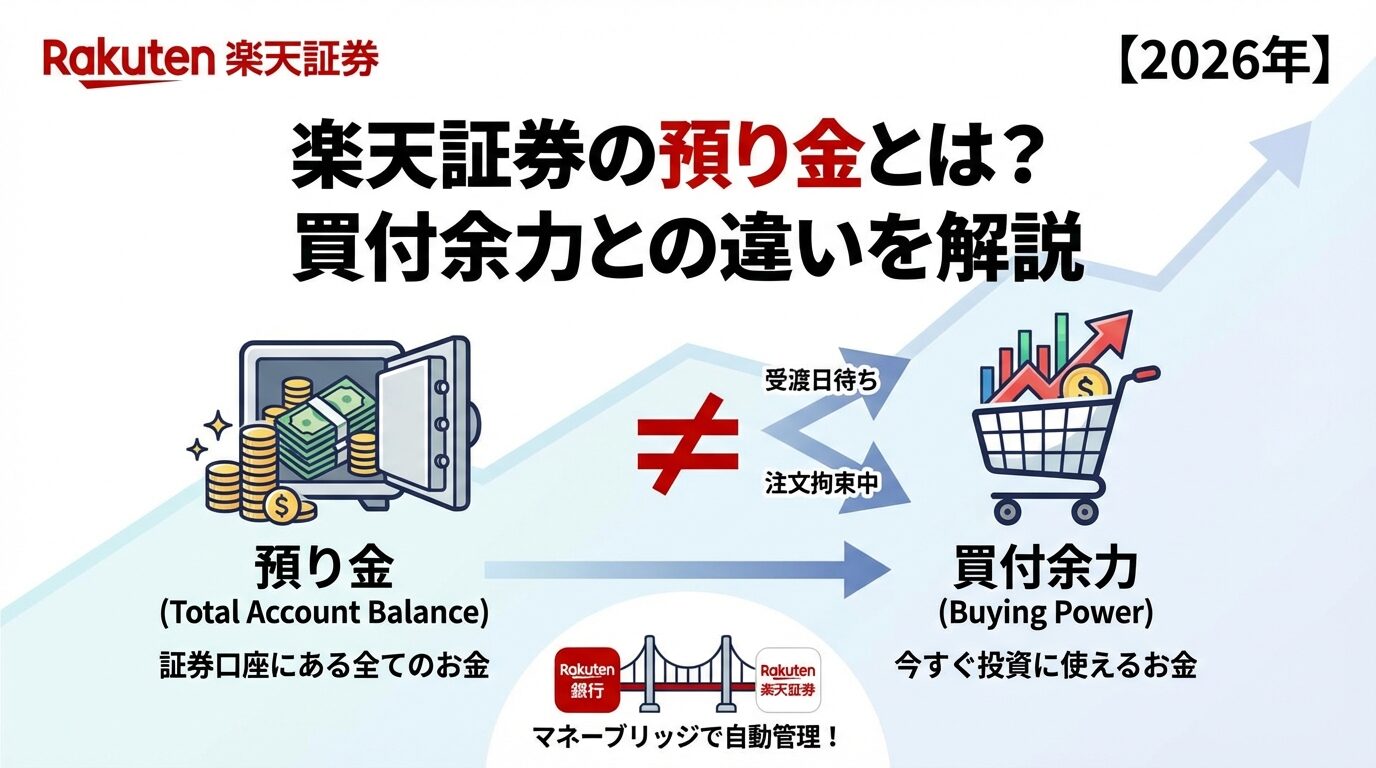

ただし、預り金と買付余力、出金可能額は異なる概念で、初心者の方が混同しやすいポイントなんです。

この記事では、楽天証券の預り金の仕組みから、マネーブリッジによる便利な管理方法、安全性の確認方法まで、初心者の方にも分かりやすく解説します。

預り金の増減パターンやトラブル対処法も網羅的にご紹介しますので、楽天証券での取引をスムーズに進めたい方はぜひ参考にしてください。

目次

楽天証券の預り金について、まずは基本的な定義と役割から理解していきましょう。預り金は証券取引の基本となる重要な概念です。

預り金とは、楽天証券の口座に入っている現金のことです。銀行口座の普通預金残高と同じように、証券口座に保管されているお金を指します。

この預り金は、株式や投資信託などの金融商品を購入するための資金として使われます。入金した資金、売却代金、配当金、分配金などが預り金として証券口座に反映されるんです。

預り金は証券取引における「財布」のような存在で、取引のたびに増減します。楽天証券のウェブサイトやアプリで、いつでも現在の預り金残高を確認できます。

預り金と銀行口座の預金は、どちらも「お金を預けている」という点では似ていますが、いくつか重要な違いがあります。

最も大きな違いは、預り金には利息がつかないことです。銀行の普通預金には金利が適用されますが、証券口座の預り金は無利息で管理されます。

また、預り金は預金保険制度の対象外です。銀行預金は1,000万円までペイオフ制度で保護されますが、証券会社の預り金は別の保護制度(分別管理と投資者保護基金)で守られています。ただし、楽天銀行とマネーブリッジを設定すれば、自動出金で優遇金利を活用できるため、資金効率を高めることが可能です。

マネーブリッジを活用すれば、楽天銀行の普通預金金利が年0.28%(1,000万円まで)に優遇されます(2026年1月1日現在)

預り金・買付余力・出金可能額の違い

楽天証券の画面には「預り金」「買付余力」「出金可能額」という3つの金額が表示されます。これらは似ているようで異なる概念なので、正しく理解することが大切です。

買付余力とは、現在すぐに金融商品を購入できる金額のことです。預り金をベースに計算されますが、当日の取引手数料や譲渡益税が考慮されるため、預り金とは異なる金額になることがあります。

例えば、株式を売却すると、受渡日前でも買付余力は増加します。これは、売却代金が確定しているため、その金額を使って新たに買付ができるようになるからです。一方、預り金は実際に受渡が完了するまで増えません。

買付余力は取引の都度変動するため、「今この瞬間に使える金額」を示す指標として活用しましょう。

出金可能額とは、証券口座から銀行口座に出金できる金額のことです。預り金の中でも、実際に出金手続きができる金額を指します。

出金可能額が預り金より少なくなるケースがあります。例えば、株式を買付した直後は、買付代金が拘束されているため出金できません。また、未受渡の売却代金も出金可能額には含まれません。

出金可能額は、受渡日や取引状況によって変動するため、出金を予定している場合は事前に確認することをおすすめします。

預り金・買付余力・出金可能額が異なる主な理由は、受渡日の仕組みと取引のタイミングにあります。

株式取引では、約定日(取引が成立した日)と受渡日(実際に資金や株式が移動する日)にズレがあります。国内株式の場合、約定日から2営業日後が受渡日となるため、この期間中は3つの金額に差が生じるんです。

また、買付余力は売却が約定した時点で増えますが、出金可能額は受渡日まで増えません。このように、それぞれの金額が示す「タイミング」が異なることで、金額に差が生まれます。取引を行う際は、どの金額を見るべきかを理解しておくことが重要です。

受渡日の仕組みを理解すると、預り金の変動タイミングが把握しやすくなります

預り金が増えるとき・減るとき

預り金は日々の取引によって増減します。どのようなタイミングで預り金が動くのか、具体的なパターンを理解しておきましょう。

預り金が増加するケースを5つのパターンに分けて解説します。それぞれのケースで受渡日が異なるため、反映タイミングにも注意が必要です。

銀行口座から楽天証券の口座に入金すると、預り金が増えます。らくらく入金やマネーブリッジの自動入金を使えば、リアルタイムで反映されるため便利です。

通常の銀行振込の場合は、金融機関の営業時間内であれば当日中に反映されます。

保有している株式や投資信託を売却すると、売却代金が預り金に入ります。ただし、国内株式の場合は約定日から2営業日後、投資信託は商品によって異なりますが通常3~7営業日後に預り金に反映されます。

株式の配当金を証券口座で受け取る設定にしている場合、配当金が預り金に入ります。配当金の受取方法は「株式数比例配分方式」を選択しておく必要があります。

配当金は権利確定日から通常2~3ヶ月後に入金されます。

投資信託の分配金を受け取る設定にしている場合、分配金が預り金に加算されます。分配金の受取時期はファンドによって異なりますが、決算日から通常5営業日程度で入金されます。

再投資型を選択している場合は、預り金ではなく自動的に同じファンドの買付に使われます。

貸株サービスを利用している場合、保有株式を貸し出すことで貸株金利を受け取れます。貸株金利は毎月1回、翌月中旬頃に預り金に入金されます。

貸株金利は銘柄や貸出期間によって異なるため、サービス画面で確認しましょう。

預り金が減少するケースも5つのパターンで整理します。取引や費用の支払いによって預り金は減少するため、残高管理が重要です。

証券口座から銀行口座に出金すると、預り金が減ります。出金指示は通常、当日15時までに行えば翌営業日に銀行口座に振り込まれます。

マネーブリッジの自動出金を設定している場合は、毎営業日夜間に自動的に楽天銀行へ出金されます。

株式や投資信託を購入すると、買付代金が預り金から引かれます。国内株式の場合は約定日から2営業日後、投資信託は通常4営業日後に預り金から差し引かれます。

ただし、買付余力は約定時点で減少するため、重複して買付しないよう注意が必要です。

株式や投資信託の売買時には取引手数料が発生し、預り金から差し引かれます。楽天証券では、「ゼロコース」を選択すれば国内株式の現物・信用取引とも手数料無料です(SOR/Rクロスの利用同意が必須)。「超割コース」などの他のコースでは手数料が発生する場合があります。

手数料は受渡日に確定し、預り金から引き落とされます。

株式や投資信託の売却で利益が出た場合、譲渡益税(20.315%)が預り金から差し引かれます。特定口座(源泉徴収あり)を選択している場合は、受渡日に自動的に税金が引かれます。

NISA口座での取引は非課税のため、税金は引かれません。

信用取引の金利や貸株料、名義書換料などの費用が発生した場合、預り金から差し引かれます。これらの費用は取引内容によって異なるため、取引報告書や口座管理画面で確認できます。

定期的に預り金の増減を確認し、予期しない費用が引かれていないかチェックしましょう。

取引の種類によって受渡日が異なるため、預り金の反映タイミングには注意が必要です

マネーブリッジで預り金を自動管理

楽天証券の預り金を効率的に管理するなら、楽天銀行との連携サービス「マネーブリッジ」が非常に便利です。自動入出金の仕組みを理解して、資金管理の手間を省きましょう。

マネーブリッジとは、楽天証券と楽天銀行の口座を連携させるサービスです。この連携により、自動入出金(スイープ)、優遇金利、らくらく入出金など、6つの便利な機能が利用できるようになります。

マネーブリッジの最大の特徴は、楽天銀行の普通預金金利が優遇されることです。通常年0.02%の金利が、マネーブリッジ設定により300万円まで年0.28%(1,000万円まで)に、に拡大。(2026年2月1日~):年0.38%(1,000万円まで)に改定予定。

マネーブリッジの申込は無料で、楽天証券と楽天銀行の両方の口座があれば、オンラインで簡単に設定できます。毎営業日17時までに登録すれば、原則当日中(19時以降)に利用開始できるため、すぐに活用できるんです。

自動入金(スイープ)は、楽天証券で株式や投資信託を購入する際、預り金が不足していても楽天銀行の口座から自動的に資金を入金してくれる機能です。

買付注文を出すと、楽天証券の買付可能額を超える金額の場合、その差額が楽天銀行から自動的に証券口座に入金されます。この仕組みにより、いちいち入金操作をする必要がなくなり、投資のタイミングを逃しません。

また、楽天銀行に残す金額を設定することもできます。例えば、公共料金やクレジットカードの引き落としがある場合、一定金額を楽天銀行に残しておく設定にすれば、残高不足を防げます。この設定は、マネーブリッジの管理画面からいつでも変更可能です。

自動出金(スイープ)は、楽天証券の口座にある資金を毎営業日の夜間(21時以降)に自動的に楽天銀行へ出金する機能です。

株式や投資信託を売却して預り金が増えた場合、自動的に楽天銀行に移動するため、優遇金利を受けながら資金を管理できます。証券口座に資金を置いておくと利息がつきませんが、楽天銀行に自動出金されることで金利収入を得られるんです。

楽天証券に残す金額も設定できます。例えば、毎月の投資信託の積立金額分を残しておく設定にすれば、積立の都度入金する手間が省けます。自動入出金を組み合わせることで、楽天証券と楽天銀行の口座を一つの財布のように使えるため、資金管理が格段に楽になります。

マネーブリッジの主なメリット

預り金の確認方法

預り金の残高は、楽天証券のウェブサイトやアプリでいつでも確認できます。それぞれの確認方法を具体的に見ていきましょう。

PCから楽天証券のウェブサイトにログインすると、トップページに預り金が表示されます。画面右上の「口座管理」メニューをクリックすると、より詳細な口座情報を確認できます。

口座管理画面では、「預り金」「買付余力」「出金可能額」が一覧で表示されるため、それぞれの金額を比較しながら確認できます。また、「資産状況」のページでは、預り金の推移や入出金履歴も確認可能です。

マーケットスピードⅡなどのトレーディングツールを使っている場合は、総合サマリー画面で預り金や買付可能額をリアルタイムで確認できます。取引中に残高を確認したい場合は、トレーディングツールの利用が便利です。

スマートフォンの楽天証券アプリでは、ログイン後のホーム画面で預り金が表示されます。画面上部の「資産状況」をタップすると、預り金、買付余力、出金可能額の詳細が確認できます。

アプリの「マイメニュー」から「口座情報」を選択すると、預り金の詳細や入出金履歴を確認できます。また、「入出金・振替」メニューからは、その場で入金や出金の手続きも可能です。

楽天証券アプリは、外出先でも簡単に預り金を確認できるため、日常的な資金管理に便利です。プッシュ通知を設定しておけば、配当金の入金や約定の通知も受け取れるため、預り金の変動をタイムリーに把握できます。

預り金の出金方法

楽天証券の預り金を銀行口座に出金する方法は2つあります。それぞれの特徴と使い分けを理解しておきましょう。

通常出金は、楽天証券の口座から指定した銀行口座に出金する基本的な方法です。楽天証券のウェブサイトやアプリから「入出金・振替」メニューを選び、「出金」を選択して手続きします。

出金可能額の範囲内で、1円単位で出金金額を指定できます。当日15時までに出金指示を出せば、翌営業日に指定した銀行口座に振り込まれます。出金手数料は無料です。

通常出金は、どの銀行口座にも出金できるため、楽天銀行以外の銀行を使っている方に便利です。ただし、出金先の銀行口座は事前に登録しておく必要があるため、初回利用時は登録手続きを行いましょう。

らくらく出金は、マネーブリッジを設定している場合に利用できる、楽天銀行への即時出金サービスです。楽天証券のウェブサイトやアプリから手続きすると、リアルタイムで楽天銀行の口座に資金が移動します。

らくらく出金の最大のメリットは、原則24時間いつでも即時に出金できることです。通常出金のように翌営業日まで待つ必要がなく、すぐに楽天銀行の資金として使えます。手数料も無料です。

ただし、らくらく出金は楽天銀行への出金に限定されるため、他の銀行口座に出金したい場合は通常出金を利用します。マネーブリッジを設定している方は、両方の出金方法を使い分けることで、より柔軟な資金管理が可能です。

楽天証券の出金手数料は無料なので、必要なときに気軽に出金できます

預り金の増減を理解するには、受渡日の仕組みを知っておくことが重要です。取引が成立してから実際に資金が移動するまでにはタイムラグがあります。

受渡日とは、株式や投資信託などの取引で、実際に資金と商品の受け渡しが行われる日のことです。約定日(取引が成立した日)とは異なり、数日後に設定されています。

国内株式の場合、約定日から2営業日後が受渡日となります。例えば、月曜日に株式を買付した場合、受渡日は水曜日です。この受渡日に、預り金から買付代金が引き落とされ、株式が口座に入ります。

受渡日の仕組みがあるため、約定直後は預り金に変化がなく、買付余力だけが減少します。この仕組みを理解していないと、「買付したのに預り金が減っていない」と混乱することがあるため注意が必要です。

取引の種類によって受渡日は異なります。以下の表で主な金融商品の受渡日を確認しておきましょう。

| 取引種類 | 受渡日 | 預り金への反映タイミング |

| 国内株式(現物取引) | 約定日+2営業日 | 売却:受渡日に入金、買付:受渡日に出金 |

| 投資信託(買付) | 約定日+4営業日程度 | 受渡日に預り金から引き落とし |

| 投資信託(売却) | 約定日+3~7営業日程度 | 受渡日に預り金に入金 |

| 米国株式 | 約定日+2営業日(現地) | 受渡日に預り金から引き落とし/入金 |

| 配当金 | 権利確定日+2~3ヶ月程度 | 支払日に預り金に入金 |

投資信託の受渡日はファンドによって異なるため、目論見書や取引画面で確認しましょう。また、土日祝日は営業日に含まれないため、週末をまたぐ場合は受渡日が後ろにずれます。

受渡日は営業日カウントなので、祝日や週末をまたぐ場合は注意が必要です

預り金は安全?

証券会社に預けた預り金が安全に守られているか、不安に感じる方もいるでしょう。楽天証券では、法律に基づいた資産保護の仕組みが整備されています。

分別管理とは、証券会社が顧客から預かった資産(預り金や有価証券)を、証券会社自身の財産と明確に分けて管理する制度です。金融商品取引法により、すべての証券会社に義務付けられています。

楽天証券では、顧客の預り金を信託銀行に信託することで分別管理を行っています。この仕組みにより、万が一楽天証券が経営破綻した場合でも、顧客の預り金は証券会社の資産とは別に保管されているため、全額返還されます。

分別管理は毎営業日計算され、外部の監査法人による定期的な監査も受けています。楽天証券の公式サイトでは、分別管理の状況が公開されているため、透明性の高い管理体制が確保されています。

投資者保護基金は、証券会社が破綻し、分別管理に不備があった場合に顧客の資産を補償する制度です。楽天証券は日本投資者保護基金に加入しており、万が一の場合に備えた二重の保護体制が整っています。

投資者保護基金の補償限度額は、1人あたり1,000万円までです。ただし、分別管理が適切に行われていれば、基本的に全額返還されるため、投資者保護基金が発動するケースは極めて稀です。

なお、投資者保護基金が補償するのは、証券会社の破綻時に返還できなかった資産のみです。株価の下落による評価損や、投資判断の誤りによる損失は補償の対象外となるため、投資は自己責任で行う必要があります。

楽天証券の預り金は、分別管理と投資者保護基金の二重の保護体制で守られています

預り金が合わないときの原因と対処法

預り金の残高が想定と違うことがあります。よくある原因を理解して、適切に対処しましょう。

最も多い原因は、取引の受渡日がまだ到来していないケースです。株式を売却した場合、約定日から2営業日後の受渡日まで預り金には反映されません。

買付余力は約定時点で増えているため、預り金との差が生じます。取引履歴や受渡予定日を確認して、反映を待ちましょう。

取引手数料や譲渡益税が預り金から差し引かれているケースです。特定口座(源泉徴収あり)の場合、売却益に対して20.315%の税金が自動的に引かれます。

取引報告書や口座管理画面で、手数料や税金の明細を確認できます。

買付注文を出すと、約定前でも買付代金が拘束されるため、預り金は減りませんが買付余力や出金可能額は減少します。

注文を取り消せば拘束が解除されるため、不要な注文がないか確認しましょう。指値注文を出したまま忘れているケースもあるため注意が必要です。

信用取引口座を開設している場合、預り金が信用取引の保証金として振り替えられていることがあります。

楽天証券の「らくらく担保」機能により、自動的に振替が行われるため、信用取引の状況を確認しましょう。保証金から預り金への振替も可能です。

マネーブリッジの自動出金を設定している場合、毎営業日夜間に預り金が楽天銀行へ自動的に出金されます。

預り金が減っているように見えても、楽天銀行の残高が増えているため、両方の口座を確認しましょう。自動出金を停止したい場合は、マネーブリッジの設定画面から変更できます。

預り金の残高が合わない場合は、まず受渡日と取引履歴を確認しましょう

預り金には利息はつきません。証券口座の預り金は無利息で管理されるため、長期間資金を置いておいても金利収入は得られません。マネーブリッジを設定して楽天銀行に自動出金すれば、優遇金利を受けながら資金を管理できるため、利息を得たい場合は活用しましょう。

分別管理が適切に行われていれば、預り金は全額保護されます。万が一、証券会社が破綻し、分別管理に不備があった場合でも、投資者保護基金により1人あたり1,000万円まで補償されます。ただし、株価の下落などによる評価損は補償の対象外です。

楽天証券からの出金手数料は無料です。通常出金でも、らくらく出金でも手数料はかかりません。ただし、出金先の銀行によっては、銀行側で入金手数料が発生する場合があるため、利用している銀行の手数料体系を確認しましょう。

預り金は証券口座にある現金のみを指しますが、総資産は預り金に加えて、保有している株式や投資信託の評価額も含めた金額です。例えば、預り金が10万円で、株式の評価額が50万円の場合、総資産は60万円となります。資産全体を把握するには総資産を確認しましょう。

MRF(マネー・リザーブ・ファンド)は、かつて証券会社で提供されていた投資信託の一種で、預り金と同様に使われていました。楽天証券では2018年にMRFの取扱いを終了しており、現在は預り金として管理されています。MRFには利息がつきましたが、現在の預り金は無利息です。

預り金の基本的な仕組みは、どの証券会社でも同じです。ただし、楽天証券のマネーブリッジのような銀行連携サービスの有無や、自動入出金の機能は証券会社によって異なります。楽天証券の場合、楽天銀行との連携により、優遇金利や自動入出金が利用できる点が特徴です。

楽天証券の預り金は、証券口座に入っている現金のことで、株式や投資信託を購入するための資金として使われます。預り金、買付余力、出金可能額はそれぞれ異なる概念で、受渡日や取引状況によって金額が変わることを理解しておきましょう。

マネーブリッジを設定すれば、楽天銀行との自動入出金により資金管理が格段に便利になります。自動入金で買付時の資金不足を防ぎ、自動出金で優遇金利を活用できるため、楽天証券を利用するなら楽天銀行との連携がおすすめです。

預り金は分別管理と投資者保護基金により二重に保護されているため、安全性の高い仕組みで管理されています。ただし、預り金には利息がつかないため、長期間使わない資金は楽天銀行に移すなど、効率的な資金管理を心がけましょう。

預り金の増減パターンや受渡日の仕組みを理解すれば、残高が想定と違う場合でも適切に対処できます。定期的に口座情報を確認し、不明な点があれば楽天証券のカスタマーサービスに問い合わせることも大切です。

なお、投資には元本割れのリスクがあります。最終的な投資判断はご自身の責任で行ってください。詳しくは楽天証券公式サイトでご確認ください。

※本記事の情報は2026年1月時点のものです。マネーブリッジの金利や楽天証券の手数料体系は変更される可能性がありますので、最新情報は楽天証券・楽天銀行の公式サイトでご確認ください。

| 順位 | 証券会社 | 特徴 | 手数料 | 口座開設 |

|---|---|---|---|---|

| 1 | SBI証券 おすすめ |

|

0円 | 口座開設 |

| 2 | 楽天証券 |

|

0円 | 詳細を見る |

| 3 | moomoo証券 |

|

0円 | 詳細を見る |

PR | 情報は2026年2月時点

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!