証券会社はいくらから始められる?少額投資の始め方を解説【2026年】

銀行口座を開設したいけれど、どの銀行を選べばいいか迷っていませんか。

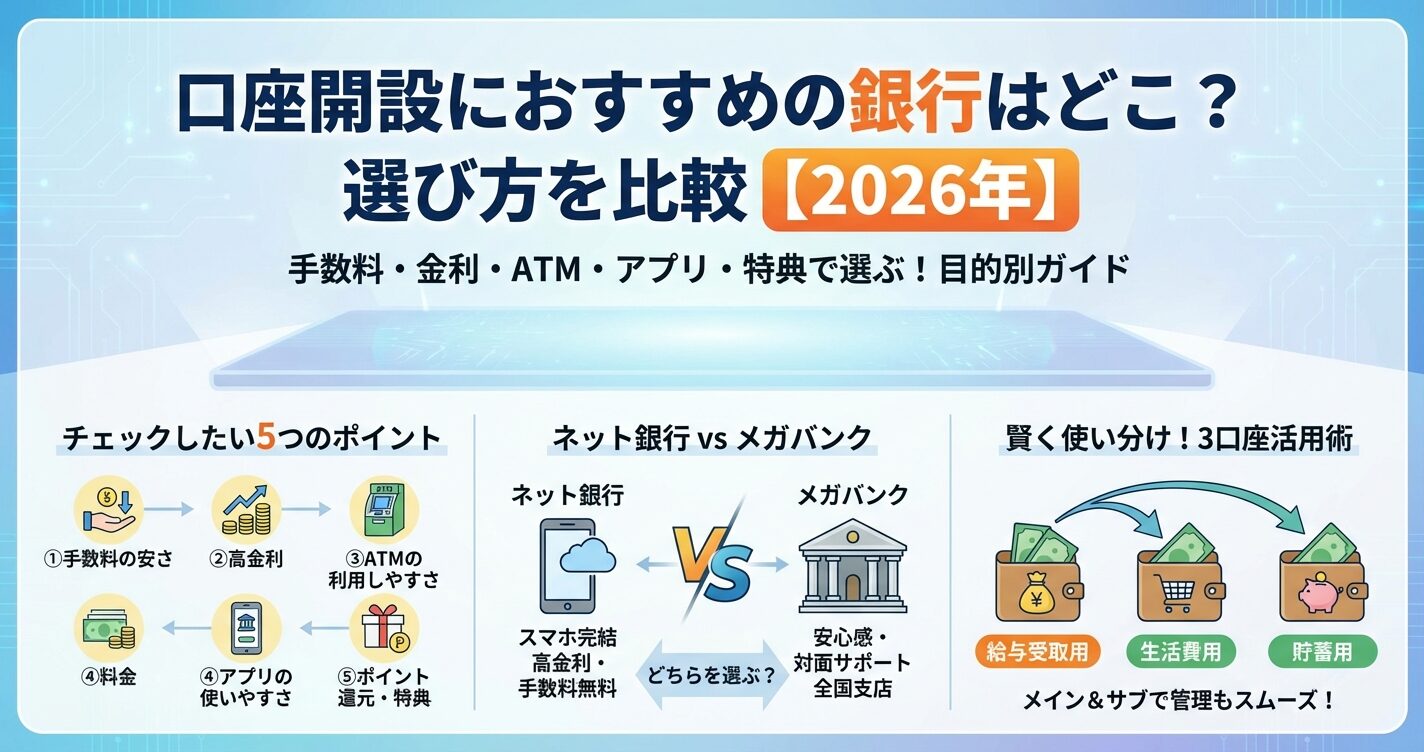

メガバンクとネット銀行の違いや、手数料・金利の差など、選ぶポイントがたくさんあって悩みますよね。

実は、銀行選びは目的によって最適な選択肢が大きく変わります。

給与受取用、生活費用、貯蓄用など、用途に合わせて複数の銀行を使い分けることで、手数料を抑えながら効率的にお金を管理できます。

この記事では、銀行口座を開設する際の選び方のポイントと、おすすめの銀行を目的別に紹介します。

自分に合った銀行を見つけて、賢くお金を管理しましょう。

証券口座を開設するならSBI証券がおすすめ

※最短5分で申込完了 ※口座開設・維持費無料

目次

口座開設におすすめの銀行とは?

銀行口座を選ぶ際は、自分の利用目的に合った銀行を選ぶことが大切です。

銀行にはそれぞれ特徴があり、手数料の安さ、金利の高さ、ATMの使いやすさなど、強みが異なります。まずは銀行の種類と、自分に合った選び方の基本を理解しましょう。

日本の銀行は大きく分けて「メガバンク」「ネット銀行」「地方銀行・信用金庫」の3種類があります。

銀行の3つの種類

銀行選びで最も重要なのは、自分の生活スタイルと利用目的に合っているかどうかです。

給与受取口座として使うなら、振込手数料が無料になる回数が多い銀行が便利です。貯蓄用なら普通預金金利が高い銀行を選びましょう。

日常的な生活費の引き出しが多いなら、コンビニATMが無料で使える銀行がおすすめです

また、スマホアプリの使いやすさも重要なポイントで、残高照会や振込がスムーズにできるかを確認しましょう。

この記事では、銀行口座を選ぶときにチェックすべき5つのポイントを詳しく解説します。

さらに、ネット銀行とメガバンクのおすすめ銀行を比較表付きで紹介し、メインバンクとサブバンクの使い分け方も具体的に提案します。

口座開設の方法や必要書類、気をつけたいリスクについても説明するので、初めて銀行口座を開設する方でも安心して進められます。ライフステージ別のおすすめ銀行や、よくある質問にも答えているので、自分に合った銀行選びの参考にしてください。

銀行口座を選ぶときにチェックしたい5つのポイント

銀行口座を選ぶ際には、手数料、金利、ATMの利用しやすさ、アプリの使いやすさ、ポイント還元の5つのポイントを比較することが大切です。

これらの要素を総合的に判断することで、自分にとって最もお得で便利な銀行を見つけられます。

銀行選びで最も重要なのが手数料です。

ATM手数料は1回あたり110円〜220円、振込手数料は同行宛てで無料〜220円、他行宛てで150円〜770円程度かかります。月に数回利用するだけでも年間で数千円の差が出るため、手数料無料回数が多い銀行を選ぶことが節約の第一歩です。

ネット銀行の多くは、条件を満たすことでATM手数料や振込手数料が月数回無料になるサービスを提供しています

普通預金金利は銀行によって大きく異なります。

メガバンクの普通預金金利は年0.001%程度ですが、ネット銀行では年0.1%〜0.2%、条件次第では年0.3%以上になる銀行もあります。

100万円を1年間預けた場合、メガバンクでは10円、ネット銀行では1,000円〜2,000円の利息が付く計算です

少額でも長期的に見れば大きな差になるため、貯蓄用口座は金利の高い銀行を選びましょう。

日常的にお金を引き出す機会が多い方は、ATMの利用しやすさが重要です。

メガバンクは自社ATMが全国にありますが、時間外や休日は手数料がかかる場合があります。ネット銀行は自社ATMを持たない代わりに、セブン銀行、ローソン銀行、イーネットなどのコンビニATMと提携しており、24時間利用できるのが便利です。

ただし、無料回数を超えると手数料がかかるため、月に何回まで無料で使えるかを確認しましょう

最近では、スマホアプリで残高照会、振込、定期預金の作成などがすべて完結する銀行が増えています。

アプリの使いやすさは銀行によって差があり、操作がシンプルで直感的に使えるものを選ぶと日常的なストレスが減ります。

また、家計簿アプリ(マネーフォワード、Zaimなど)と連携できる銀行を選ぶと、資産管理が一元化できて便利です。口座開設前にアプリストアのレビューを確認するのもおすすめです。

銀行によっては、取引に応じてポイントが貯まるサービスを提供しています。

楽天銀行なら楽天ポイント、イオン銀行ならWAONポイントが貯まり、普段の買い物で使えます。

給与受取や口座振替の設定、一定額以上の預金残高を保つことで、ATM手数料や振込手数料の無料回数が増える優遇プログラムを用意している銀行もあります

自分がよく使うポイントサービスと連携できる銀行を選ぶと、日常生活でお得に活用できます。

おすすめの銀行口座を比較

ここでは、ネット銀行とメガバンクのおすすめ銀行を紹介し、それぞれの特徴を比較します。

手数料、金利、ATMの使いやすさを一覧表でまとめているので、自分に合った銀行を見つける参考にしてください。

楽天銀行の特徴

楽天銀行は、楽天ポイントが貯まる・使えるのが最大の魅力です。楽天市場でのポイント還元率がアップする特典もあり、楽天経済圏を利用している方に最適です。

住信SBIネット銀行の特徴

住信SBIネット銀行は、SBI証券との連携で金利が優遇されるのが特徴です。スマホアプリも使いやすく、初心者にもおすすめです。

PayPay銀行の特徴

PayPay銀行(旧ジャパンネット銀行)は、PayPayとの連携がスムーズで、チャージや出金が簡単にできます。PayPayユーザーに便利です。

auじぶん銀行の特徴

auじぶん銀行は、au経済圏のユーザーにメリットが大きい銀行です。au PAYとの連携もスムーズで、auユーザーにおすすめです。

イオン銀行の特徴

イオン銀行は、イオンでの買い物が多い方に最適です。給与受取口座に指定すると特典が増えるのも魅力です。

三菱UFJ銀行は、全国に約770店舗、ATMは約7,700台あり、窓口での相談がしやすいのが特徴です。

普通預金金利は年0.001%ですが、Eco通帳(ネット通帳)を利用すると一部手数料が優遇されます。メインバンクとして安心感を求める方におすすめです。

三井住友銀行は、SMBCダイレクト(インターネットバンキング)が使いやすく、スマホアプリも充実しています。

普通預金金利は年0.001%で、コンビニATMは月3回まで無料です。住宅ローンや資産運用の相談もしやすく、総合的なサービスを求める方に向いています。

みずほ銀行は、みずほマイレージクラブに登録することで、ATM手数料や振込手数料が月4回まで無料になります。

普通預金金利は年0.001%ですが、給与受取口座に指定すると優遇が受けられます。全国に約460店舗あり、窓口でのサポートが必要な方におすすめです。

| 銀行名 | 普通預金金利 | ATM手数料無料回数 | 振込手数料無料回数 | 特徴 |

| 楽天銀行 | 年0.1% | 月0〜7回 | 月0〜3回 | 楽天ポイントが貯まる |

| 住信SBIネット銀行 | 年0.01% | 月2〜20回 | 月1〜20回 | SBI証券連携で金利優遇 |

| PayPay銀行 | 年0.001%〜0.03% | 月1回〜 | 月1回 | PayPay連携が便利 |

| auじぶん銀行 | 年0.1%〜0.2% | 月2〜11回 | 月3〜15回 | au経済圏でお得 |

| イオン銀行 | 年0.001%〜0.15% | イオンATM無制限無料 | 月0〜5回 | イオン店舗内ATM無料 |

| 三菱UFJ銀行 | 年0.001% | 条件次第で無料 | 条件次第で無料 | 全国に店舗・ATM多数 |

| 三井住友銀行 | 年0.001% | 月3回 | 条件次第で無料 | アプリが使いやすい |

| みずほ銀行 | 年0.001% | 月4回 | 月4回 | マイレージクラブで優遇 |

この表を参考に、自分の利用頻度や目的に合った銀行を選びましょう。ネット銀行は手数料と金利でメリットが大きく、メガバンクは窓口対応と安心感が魅力です。

| 順位 | 証券会社 | 特徴 | 手数料 | 口座開設 |

|---|---|---|---|---|

| 1 | SBI証券 おすすめ |

|

0円 | 口座開設 |

| 2 | 楽天証券 |

|

0円 | 詳細を見る |

| 3 | moomoo証券 |

|

0円 | 詳細を見る |

PR | 情報は2026年2月時点

ネット銀行とメガバンクどちらを選ぶ?

ネット銀行とメガバンクはそれぞれメリット・デメリットがあり、どちらを選ぶべきかは利用目的によって異なります。

両者の違いを理解して、自分に合った銀行を選びましょう。

| メリット | デメリット |

| 手数料が安く普通預金金利が高い | 窓口がないため、複雑な手続きや相談が不便 |

| スマホアプリで24時間いつでも取引可能 | 住宅ローンや相続など専門的なアドバイスが必要な場合は不安 |

| 口座開設もオンラインで完結 | インターネットに不慣れな方にはハードルが高い |

| コンビニATMが使えて全国どこでも現金を引き出せる | すべての手続きをオンラインで行う必要がある |

| メリット | デメリット |

| 全国に店舗とATMがあり、窓口で直接相談できる | 手数料が高く普通預金金利が低い |

| 住宅ローン、資産運用、相続など複雑な金融サービスに対応 | ATM手数料や振込手数料が有料になる場合が多い |

| 長年の実績と信頼性がある | 窓口の営業時間が平日9時〜15時に限られる |

| 企業との取引や公共料金の引き落としなど幅広い用途に対応 | 仕事をしている方には利用しにくい |

メインバンクとサブバンクの使い分け方

複数の銀行口座を目的別に使い分けることで、お金の管理がしやすくなり、手数料も節約できます。

ここでは、給与受取用、生活費用、貯蓄用の3つの口座を使い分ける方法を紹介します。

給与受取用口座は、振込手数料が無料になる回数が多く、ATMが使いやすい銀行を選びましょう。

給与が振り込まれる口座は、生活費の支払いや貯蓄への振り替えの起点になるため、手数料無料の優遇が受けられる銀行がおすすめです。楽天銀行や住信SBIネット銀行は、給与受取を設定することで手数料無料回数が増える特典があります。

勤務先が指定する銀行がある場合は、それに従うのが基本です

生活費用口座は、日常的な支払いや現金の引き出しに使う口座です。

コンビニATMが無料で使える銀行や、クレジットカードや公共料金の引き落としに対応している銀行を選びましょう。イオン銀行はイオン店舗内のATMが24時間無料で使えるため、買い物のついでに現金を引き出せて便利です。PayPay銀行はPayPayへのチャージがスムーズで、キャッシュレス決済を多用する方に向いています。

貯蓄用口座は、普通預金金利が高く、簡単には引き出せない仕組みがある銀行を選びましょう。

住信SBIネット銀行のハイブリッド預金や、auじぶん銀行の証券連携口座は、金利が優遇されるためおすすめです。また、目的別貯金機能がある銀行を選ぶと、旅行資金、結婚資金など、目的ごとに資金を分けて管理できます。

貯蓄用口座はキャッシュカードを持ち歩かず、スマホアプリで管理するのが無駄遣い防止のコツです

パターン1:ネット銀行中心の組み合わせ

パターン2:メガバンク+ネット銀行の組み合わせ

パターン3:シンプルな2口座の組み合わせ

自分のライフスタイルや利用頻度に合わせて、最適な組み合わせを選びましょう。

| 順位 | 証券会社 | 特徴 | 手数料 | 口座開設 |

|---|---|---|---|---|

| 1 | SBI証券 おすすめ |

|

0円 | 口座開設 |

| 2 | 楽天証券 |

|

0円 | 詳細を見る |

| 3 | moomoo証券 |

|

0円 | 詳細を見る |

PR | 情報は2026年2月時点

銀行口座を開設する方法

銀行口座の開設は、オンラインで簡単に手続きができるようになっています。

ここでは、口座開設に必要なものと、スマホで開設する流れを説明します。

銀行口座を開設する際に必要なものは以下の通りです。

銀行によっては、印鑑が不要な場合もあります。ネット銀行の多くは印鑑不要で、すべてオンラインで手続きが完結します。

メガバンクで窓口開設する場合は、印鑑が必要になることがあるため、事前に確認しましょう

スマホで口座開設する流れは以下の通りです。

最近では、マイナンバーカードを使った本人確認(eKYC)に対応している銀行が増えており、最短即日で口座開設が完了する場合もあります。

郵送での本人確認の場合は、書類が届くまでに数日〜1週間程度かかります。

口座開設の審査にかかる日数は、銀行や本人確認方法によって異なります。

eKYC(オンライン本人確認)を利用した場合、最短即日〜翌営業日で審査が完了し、すぐにインターネットバンキングが利用できる銀行もあります。郵送での本人確認の場合は、書類の往復に時間がかかるため、1週間〜2週間程度が目安です。

急ぎで口座が必要な場合は、eKYC対応の銀行を選びましょう

銀行口座を開設するときに気をつけたいこと

銀行口座を開設する際には、いくつか注意すべきポイントがあります。

口座維持費や休眠口座のリスク、複数口座の管理方法、預金保護の仕組みについて理解しておきましょう。

一部の銀行では、一定期間取引がない口座に対して口座維持費が発生する場合があります。

例えば、2年以上入出金がない口座は「休眠口座」とみなされ、年間1,000円〜1,500円程度の管理手数料がかかることがあります。

休眠口座になると、ATMでの引き出しができなくなり、窓口での手続きが必要になる場合もあります。使わない口座は放置せず、定期的に残高を確認するか、不要な口座は解約しましょう

複数の銀行口座を持つ場合、管理が煩雑にならないように工夫が必要です。

家計簿アプリ(マネーフォワード、Zaimなど)を使うと、複数の口座残高を一元管理でき、入出金履歴も自動で記録されます。また、各口座の役割を明確にし、「この口座は給与受取専用」「この口座は貯蓄専用」と決めておくと、お金の流れが把握しやすくなります。

パスワードや暗証番号は、セキュリティを保ちつつ、自分が忘れないように管理しましょう

万が一銀行が破綻した場合、預金保険制度(ペイオフ制度)によって、1つの銀行につき預金者1人あたり元本1,000万円とその利息までが保護されます。

これは、普通預金、定期預金、貯蓄預金などが対象です。1,000万円を超える預金がある場合は、複数の銀行に分散して預けることでリスクを軽減できます。

外貨預金や投資信託は預金保険の対象外なので、別途リスク管理が必要です

ライフステージ別おすすめの銀行口座

ライフステージによって、最適な銀行口座は変わります。

ここでは、年代別におすすめの銀行を紹介します。

新社会人や20代の方には、手数料が安くスマホアプリが使いやすいネット銀行がおすすめです。

楽天銀行は楽天ポイントが貯まり、楽天市場での買い物がお得になります。住信SBIネット銀行は手数料無料回数が多く、将来的に投資を始める際にSBI証券との連携がスムーズです。PayPay銀行はPayPayとの連携が便利で、キャッシュレス決済を多用する方に向いています。

給与受取口座として設定すると、手数料優遇が受けられる銀行を選びましょう

家計管理を重視する30〜40代には、複数口座を使い分けられる銀行がおすすめです。

楽天銀行は家計簿アプリとの連携がスムーズで、支出管理がしやすいのが魅力です。イオン銀行は、イオンでの買い物が多い家庭に便利で、WAONポイントも貯まります。auじぶん銀行は、目的別貯金機能があり、教育資金や旅行資金を分けて管理できます。

住宅ローンを検討している場合は、メガバンクや地方銀行も併せて比較しましょう

資産運用を考える40〜50代には、証券口座との連携がスムーズな銀行がおすすめです。

住信SBIネット銀行はSBI証券と、auじぶん銀行はauカブコム証券と連携することで、普通預金金利が優遇されます。また、メガバンクの総合口座を持っておくと、資産運用の相談や相続対策のアドバイスを窓口で受けられます。

三菱UFJ銀行、三井住友銀行、みずほ銀行は、資産運用サービスが充実しており、ライフプランに応じた提案を受けられます。

よくある質問(Q&A)

銀行口座は、目的別に2〜3つ持つのが理想的です。

給与受取用、生活費用、貯蓄用の3つに分けることで、お金の流れが明確になり、無駄遣いを防げます。ただし、管理が煩雑になるのを避けるため、最初は2つから始めて、必要に応じて増やすのがおすすめです。

銀行口座の開設は、基本的に審査に落ちることは少ないですが、過去に口座の不正利用歴がある場合や、本人確認書類に不備がある場合は審査に通らないことがあります。

また、反社会的勢力との関連が疑われる場合も開設できません。通常、本人確認書類が正しく提出されていれば問題なく開設できます。

未成年や学生でも銀行口座は開設できます。

ただし、15歳未満の場合は親権者の同意が必要で、親権者が代理で手続きを行う銀行もあります。15歳以上であれば、本人名義で口座を開設できる銀行が多く、学生証と本人確認書類があれば手続き可能です。

ネット銀行の中には、18歳以上でないと開設できない銀行もあるため、事前に確認しましょう

外国人でも、日本に住所があり在留カードを持っていれば、銀行口座を開設できます。

必要書類は、在留カード、パスポート、マイナンバーカード(または通知カード)です。銀行によっては、在留期間が一定以上必要な場合や、日本語でのコミュニケーションが求められる場合があります。外国人向けのサポートが充実している銀行を選ぶとスムーズです。

使わなくなった銀行口座は、放置せずに解約するのがおすすめです。

休眠口座になると口座維持費が発生する場合があり、管理も煩雑になります。解約手続きは、窓口またはインターネットバンキングで行えます。キャッシュカードや通帳を持参し、本人確認書類があれば解約できます。

残高がある場合は、他の口座に振り替えてから解約しましょう

銀行を乗り換える際は、給与受取口座の変更、公共料金やクレジットカードの引き落とし口座の変更が必要です。

勤務先に給与振込口座の変更届を提出し、電気・ガス・水道などの支払い先にも連絡しましょう。すべての変更が完了するまでは、旧口座を残しておくと安心です。

変更漏れがないように、リストを作って確認するのがおすすめです

本当です。住信SBIネット銀行とSBI証券、auじぶん銀行とauカブコム証券など、銀行と証券会社を連携させることで、普通預金金利が優遇される仕組みがあります。

例えば、住信SBIネット銀行のハイブリッド預金は、SBI証券と連携することで金利が通常の10倍程度になります。投資を始める予定がある方は、証券連携を活用すると貯蓄と投資の両方でメリットが得られます。

銀行口座を選ぶ際は、手数料、金利、ATMの利用しやすさ、アプリの使いやすさ、ポイント還元の5つのポイントを比較することが大切です。

ネット銀行は手数料が安く金利が高いため、貯蓄用や日常使いに最適です。一方、メガバンクは窓口での相談ができるため、住宅ローンや資産運用など、専門的なサポートが必要な場合に向いています。

理想的なのは、給与受取用、生活費用、貯蓄用の3つの口座を目的別に使い分けることです。楽天銀行や住信SBIネット銀行などのネット銀行をメインに、必要に応じてメガバンクをサブで持つと、手数料を抑えながら幅広いサービスを利用できます。

口座開設はスマホで簡単にでき、最短即日で完了する銀行もあります。銀行選びは個人の状況により最適解が異なります。ご自身の利用目的や生活スタイルに合わせてお選びください。最新の手数料・金利は各銀行公式サイトでご確認ください。

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!